Análisis del mercado de edulcorantes alimentarios de la India

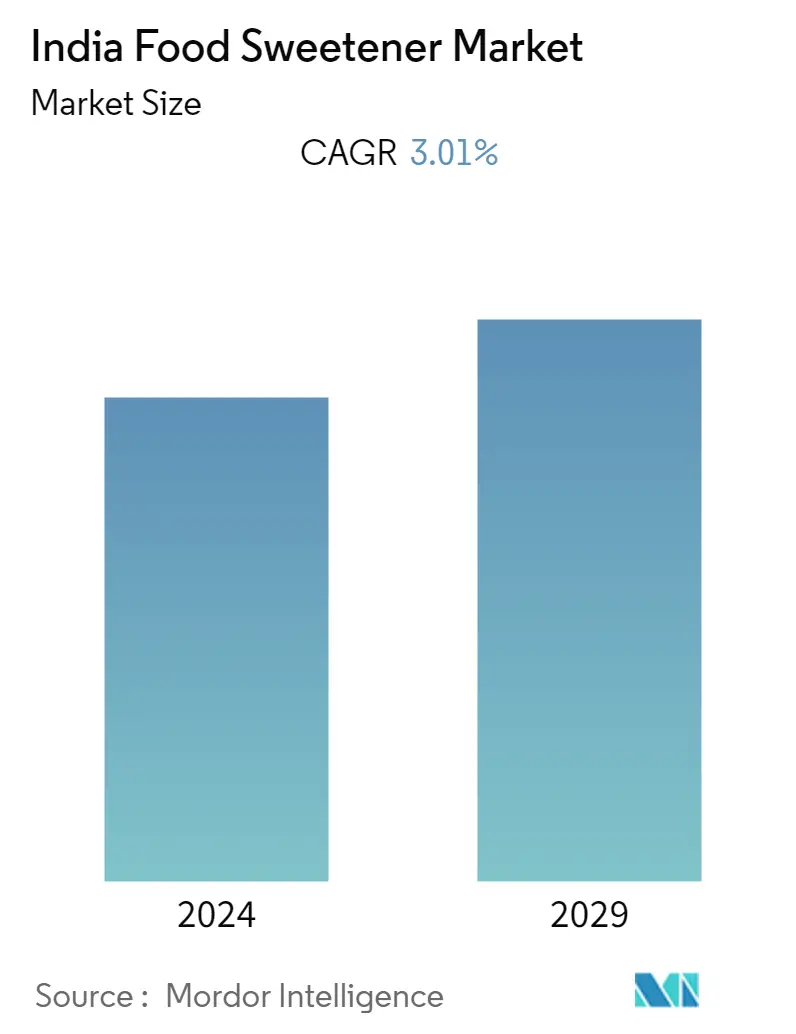

Se espera que el tamaño del mercado de edulcorantes alimentarios de la India crezca de 3,11 mil millones de dólares en 2023 a 3,61 mil millones de dólares en 2028, a una tasa compuesta anual del 3,01% durante el período previsto (2023-2028).

- Los actores de alimentos y bebidas han estado lanzando edulcorantes bajos o sin edulcorantes para satisfacer la demanda de productos bajos en azúcar a medida que aumentaban las preocupaciones sobre la salud y el sistema inmunológico. Con la creciente presencia de diversos productos con edulcorantes en los estantes minoristas de la India, muchos actores están ingresando al país.

- Por ejemplo, la empresa PureCircle, con sede en Malasia, un proveedor de stevia, ha colaborado con las principales empresas de alimentos y bebidas para introducir variantes basadas en stevia de alimentos y bebidas conocidos, incluidos 7Up y Tropicana de PepsiCo, Maaza Gold de Coca-Cola y Yakult de Danone. La compañía tiene como objetivo hacer crecer su variedad Starleaf en India y triplicar los ingresos agrícolas según la visión del Primer Ministro de la India para 2022.

- La empresa ahora está trabajando con Dabur, Frooti y Haldiram para ayudar a crear variantes basadas en stevia de sus famosos productos alimenticios y bebidas. La empresa también suministra stevia utilizada en la producción del edulcorante a base de stevia de Zydus, Sugar-Free Green. La stevia también se ha introducido en nuevos productos de empresas emergentes. Por ejemplo, en 2021, Beyond Water lanzó su línea de productos de potenciadores del agua (mezcladores de electrolitos, mezcladores de cócteles y mezcladores de vitaminas) endulzados con edulcorantes naturales.

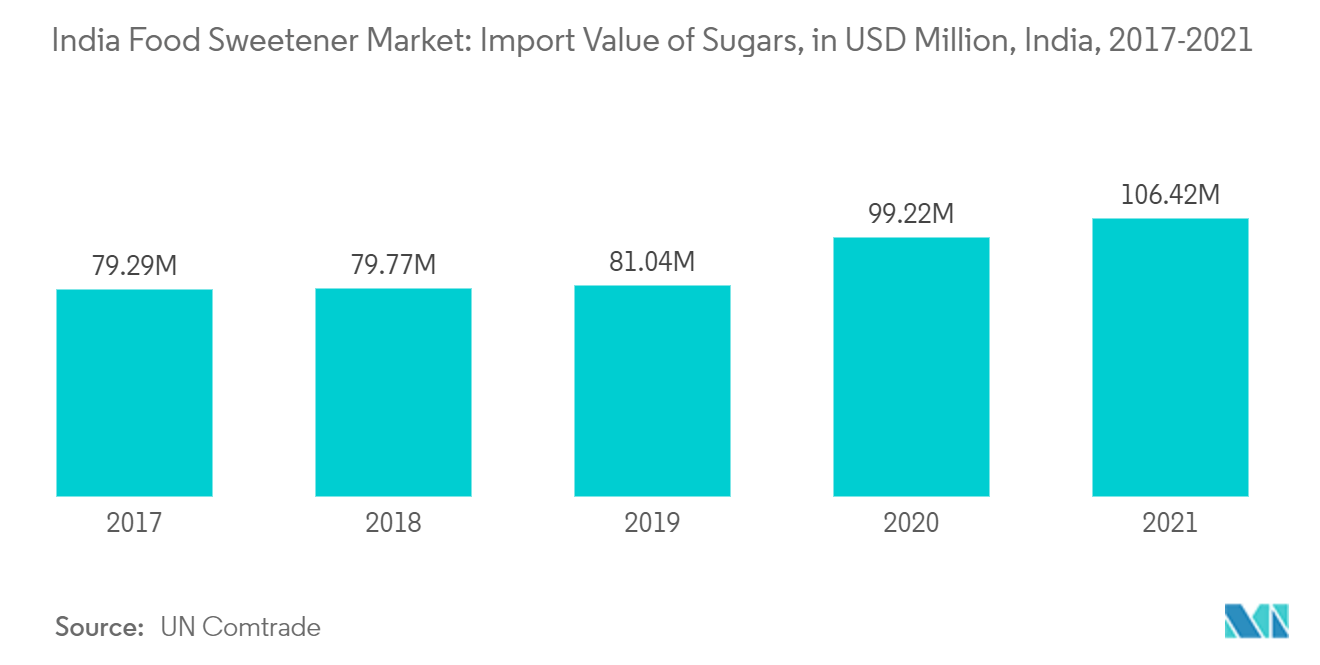

- Además, ha habido un aumento en la demanda de edulcorantes a granel como la fructosa en todo el país. La fructosa, comúnmente conocida como azúcar de frutas, tiene múltiples funciones en aplicaciones de alimentos y bebidas, incluyendo dulzor, humectante, color, mejora o desarrollo del sabor, reducción del punto de congelación y estabilidad osmótica.

- Las aplicaciones críticas de la fructosa incluyen agua saborizada o mejorada, productos bajos en calorías, mezclas de bebidas secas, bebidas carbonatadas, cereales para el desayuno, productos horneados, yogur, paquetes de frutas, confitería y otras aplicaciones alimentarias.

- El ciclamato es otro tipo de edulcorante natural muy utilizado en repostería, repostería, refrescos, postres, aderezos para ensaladas y conservas en la India debido a sus beneficios, como ser 30 veces más dulce que el azúcar y ser un edulcorante sin calorías. El producto se mezcla con agua antes del consumo, ayuda a aumentar la hidratación y actúa como enriquecimiento de los nutrientes perdidos durante el procesamiento del agua. Estas innovaciones han estado impulsando el mercado indio de edulcorantes alimentarios.

Tendencias del mercado de edulcorantes alimentarios en la India

El aumento de la población diabética impulsa los edulcorantes naturales y sin calorías como la stevia.

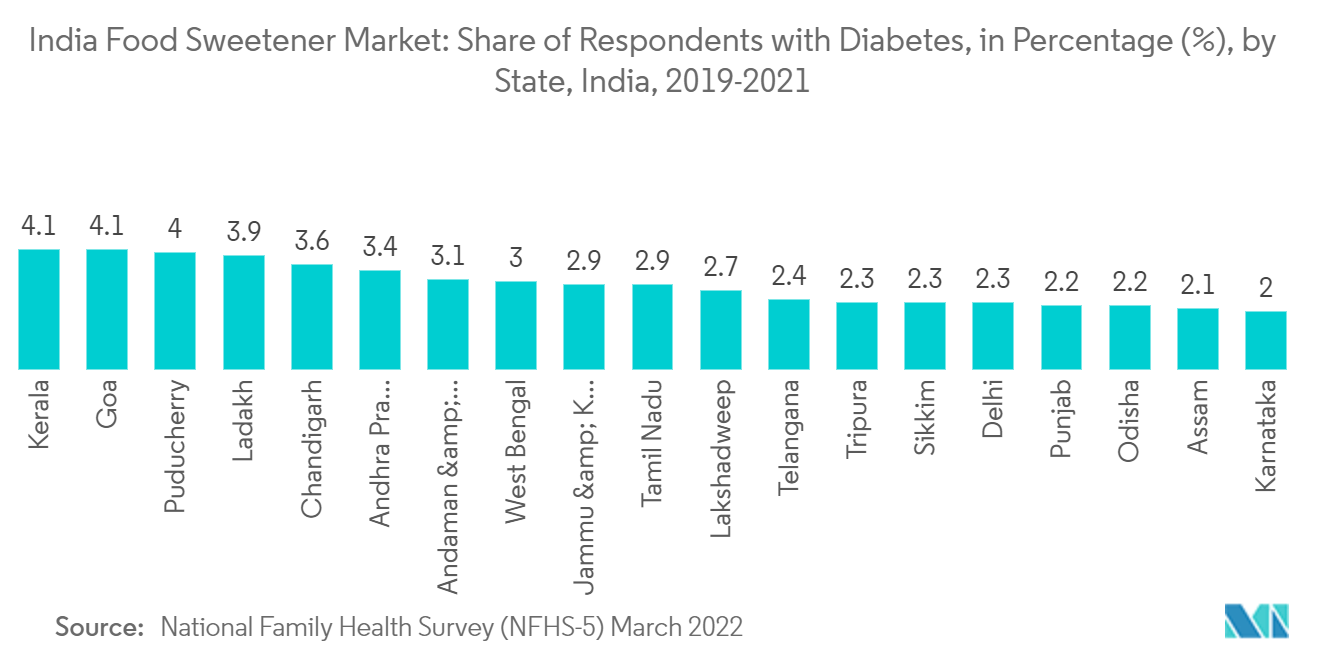

- La creciente preferencia por dietas bajas en azúcar o sin calorías debido a la creciente prevalencia de la obesidad y la diabetes impulsa la demanda de edulcorantes naturales a nivel mundial. Según el Atlas de Diabetes de la Federación Internacional de Diabetes (FID), décima edición, en la India, aproximadamente 74,194 millones de personas de entre 20 y 79 años tenían diabetes en 2021; La diabetes también causó 0,647 millones de muertes ese año. Se prevé que el número total de personas con diabetes aumentará a 92,973 millones en 2030 y a 124,874 millones en 2045.

- Según las FDI, los países que tienen la mayor población de adultos con pacientes diabéticos de entre 20 y 79 años incluyen a China, seguida por la India (segundo ranking más alto) en 2021.

- Se espera que las estadísticas de la población diabética afecten positivamente al mercado de edulcorantes alimentarios en la India durante el período previsto. A medida que aumenta la aparición de diabetes y obesidad, los consumidores están tomando medidas adecuadas para mantener un estilo de vida saludable y, por lo tanto, buscan edulcorantes naturales sin calorías para mantener sus niveles de azúcar en sangre. Como resultado, se estima que la demanda de stevia aumentará a medida que se alinee con los requisitos de los consumidores. Por tanto, la demanda de edulcorantes bajos en calorías en alimentos y bebidas ha aumentado en los últimos años.

- Como resultado, los extractos orgánicos de stevia tienen una gran demanda en el mercado, ya que son de origen vegetal y no contienen azúcar, carbohidratos, calorías, índice glucémico, etc. Por ejemplo, Arboreal Stevia, una empresa india bajo la marca ArboPURE, ofrece un Gama de extractos naturales de stevia que se extraen directamente de la hoja de stevia mediante un proceso orgánico. Los diferentes grados de extractos de stevia están disponibles en las series Reb A y Reb M, adecuados para múltiples aplicaciones como edulcorantes y saborizantes.

- Teniendo en cuenta estos factores, como la demanda de ingredientes de etiqueta limpia y edulcorantes alimentarios bajos en calorías, están impulsando el mercado de edulcorantes naturales y sin calorías en este país debido a la creciente conciencia sobre la salud.

Segmento de edulcorantes de más rápido crecimiento Stevia

- La Stevia es un edulcorante 100% natural y sin calorías. La creciente conciencia sobre los beneficios para la salud de la stevia sobre el azúcar ha aumentado su demanda. Otros factores que influyen en el mercado de la stevia son los cambios en el estilo de vida, las iniciativas gubernamentales para reducir el consumo de azúcar y la necesidad de combatir problemas de salud como la obesidad y la diabetes.

- Con la creciente presencia de diversos productos con infusión de stevia en los estantes minoristas de la India, muchos actores están ingresando al país. Por ejemplo, PureCircle, un proveedor de stevia, invirtió 1.200 millones de rupias (aproximadamente 145 millones de dólares) en el país durante cinco años. La empresa ahora está trabajando con Dabur, Frooti y Haldiram para ayudarlos a crear variantes basadas en stevia de sus populares productos alimenticios y bebidas. La empresa también suministra stevia utilizada en la producción del edulcorante a base de stevia de Zydus, Sugar-Free Green.

- La stevia se utiliza en comidas preparadas, alimentos horneados, dulces y bebidas. Las bebidas representan la cuota mayoritaria del mercado. Por lo tanto, se estima que la stevia será el segmento de edulcorantes de más rápido crecimiento durante el período previsto. Además, los agricultores indios optan por no cultivar plantas de stevia debido a los mayores costos de los insumos y la ausencia de prácticas estándar de cultivo.

- Además, es necesario que existan conocimientos tradicionales sobre las plantaciones de stevia en el país. Para ayudar a estos agricultores, la Junta Nacional de Plantas Medicinales (NMPB) anunció un subsidio del 30% sobre el costo de producción a partir de 2021. Se espera que esta iniciativa aumente la cantidad de stevia disponible para su uso, impulsando así el crecimiento del mercado indio de stevia. en los próximos años. Por lo tanto, estos factores impulsan significativamente el mercado de Stevia en la industria de edulcorantes alimentarios del país, ya que la Stevia sirve como un sustituto viable del azúcar.

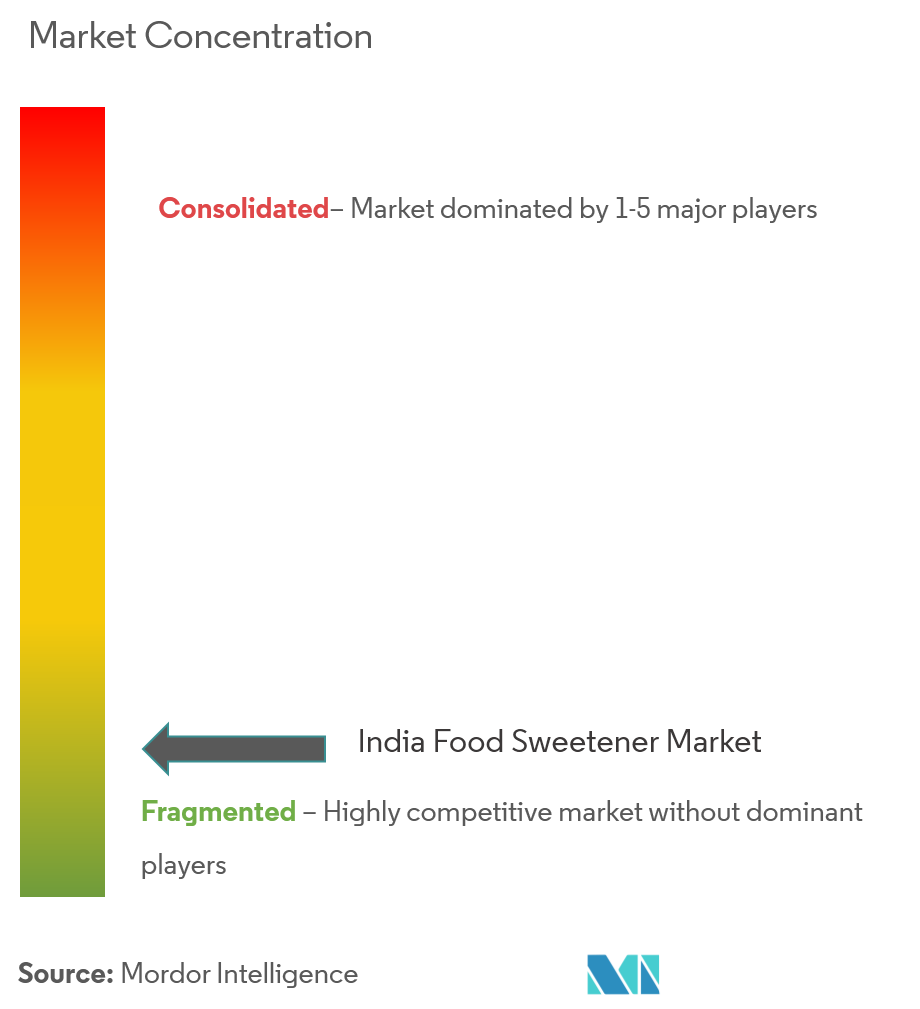

Descripción general de la industria de edulcorantes alimentarios de la India

El mercado está muy fragmentado y muchos actores indios intentan obtener una ventaja competitiva utilizando diversas estrategias corporativas, como innovación, expansiones y otras estrategias. Los actores internacionales, como International Flavors Fragrances Inc., Cargill Incorporated, Kerry Group plc., The Archer-Daniels-Midland Company y Tate Lyle, dominan el mercado de sustitutos del azúcar.

Debido a la experiencia y los conocimientos de estas empresas líderes en el mercado indio de edulcorantes alimentarios, estos principales actores se centran en el desarrollo de nuevos productos. Además, las economías de escala y la alta lealtad a la marca entre los clientes dan a estas empresas una ventaja superior. Una mayor ampliación de la cartera de productos en todas las categorías de edulcorantes ha ayudado a los actores del mercado a mejorar sus posiciones.

Líderes del mercado de edulcorantes alimentarios en la India

Tate & Lyle

Cargill Incorporated

Archer Daniels Midland Company

International Flavors & Fragrances Inc.

Kerry Group plc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de edulcorantes alimentarios de la India

- Noviembre de 2022 Kesar Enterprises Ltd anunció el inicio de la planta de cogeneración y la temporada de trituración para la división de azúcar 2022-23 en Baheri, Uttar Pradesh.

- Noviembre de 2022 Lakanto, una marca líder mundial de Saraya Japón, lanzó un edulcorante a base de Monkfruit para los consumidores indios. La empresa fabrica edulcorantes naturales y, en India, la marca forma parte de Saraya-Mystair Hygiene.

- Agosto de 2022 Investigadores del Instituto Indio de Tecnología (IIT) en Guwahati desarrollaron un proceso de fermentación que utiliza ultrasonidos para transformar el bagazo, el producto de desecho de la trituración de la caña de azúcar, en el sustituto seguro del azúcar, el xilitol. La nueva estrategia, según los funcionarios, supera las limitaciones operativas de los procesos de síntesis química y los retrasos provocados por la fermentación convencional.

- Marzo de 2022 Cargill lanzó sus productos de stevia utilizando la tecnología EverSweet + ClearFlo. Esta nueva solución edulcorante, que mezcla un sabor natural con el edulcorante stevia de Cargill, tiene una serie de beneficios, como modificación del sabor, dispersión más rápida y mejor solubilidad y estabilidad en las formulaciones.

- Febrero de 2021 Dupont's Nutrition Biosciences se fusionó con International Flavors Fragrances Inc., una empresa que ofrece aditivos alimentarios, incluidos edulcorantes, en el mercado indio. La empresa combinada podría seguir operando bajo el nombre de IFF. La cartera complementaria otorga a la empresa posiciones de liderazgo en sabor, textura, aroma, nutrición, enzimas, cultivos, proteínas de soja y probióticos.

Segmentación de la industria de edulcorantes alimentarios de la India

Los edulcorantes son diversas sustancias naturales y artificiales que imparten un sabor dulce a los alimentos y bebidas.

El mercado indio de edulcorantes alimentarios está segmentado según el tipo y la aplicación. Según el tipo, el mercado se segmenta en sacarosa, edulcorantes de almidón y alcoholes de azúcar, y edulcorantes de alta intensidad (HIS). El mercado de edulcorantes de almidón y alcoholes de azúcar se segmenta aún más en dextrosa, jarabe de maíz con alto contenido de fructosa (JMAF), maltodextrina, sorbitol, xilitol y otros edulcorantes de almidón y alcoholes de azúcar. De manera similar, el mercado de edulcorantes de alta intensidad (HIS) se segmenta aún más en sucralosa, aspartamo, sacarina, ciclamato, ace-K, neotamo, stevia y otros edulcorantes de alta intensidad. Según la aplicación, el mercado se segmenta en lácteos, panadería, sopas, salsas y aderezos, confitería, bebidas y otras aplicaciones.

El dimensionamiento del mercado se ha realizado en términos de valor en USD para todos los segmentos mencionados anteriormente.

| sacarosa | |

| Edulcorantes de almidón y alcoholes de azúcar | Dextrosa |

| Jarabe de maíz alto en fructosa (JMAF) | |

| maltodextrina | |

| Sorbitol | |

| Xilitol | |

| Otros edulcorantes de almidón y alcoholes de azúcar | |

| Edulcorantes de alta intensidad (HIS) | sucralosa |

| aspartamo | |

| Sacarina | |

| ciclamato | |

| As-K | |

| neotamo | |

| Estevia | |

| Otros edulcorantes de alta intensidad |

| Lácteos |

| Panadería |

| Sopas, Salsas y Aderezos |

| Confitería |

| Bebidas |

| Otras aplicaciones |

| tipo de producto | sacarosa | |

| Edulcorantes de almidón y alcoholes de azúcar | Dextrosa | |

| Jarabe de maíz alto en fructosa (JMAF) | ||

| maltodextrina | ||

| Sorbitol | ||

| Xilitol | ||

| Otros edulcorantes de almidón y alcoholes de azúcar | ||

| Edulcorantes de alta intensidad (HIS) | sucralosa | |

| aspartamo | ||

| Sacarina | ||

| ciclamato | ||

| As-K | ||

| neotamo | ||

| Estevia | ||

| Otros edulcorantes de alta intensidad | ||

| Solicitud | Lácteos | |

| Panadería | ||

| Sopas, Salsas y Aderezos | ||

| Confitería | ||

| Bebidas | ||

| Otras aplicaciones | ||

Preguntas frecuentes sobre investigación de mercado de edulcorantes alimentarios en la India

¿Cuál es el tamaño actual del mercado de edulcorantes alimentarios de la India?

Se proyecta que el mercado de edulcorantes alimentarios de la India registrará una tasa compuesta anual del 3,01% durante el período previsto (2024-2029).

¿Quiénes son los actores clave en el mercado de edulcorantes alimentarios de la India?

Tate & Lyle, Cargill Incorporated, Archer Daniels Midland Company, International Flavors & Fragrances Inc., Kerry Group plc. son las principales empresas que operan en el mercado de edulcorantes alimentarios de la India.

¿Qué años cubre este mercado de edulcorantes alimentarios de la India?

El informe cubre el tamaño histórico del mercado de edulcorantes alimentarios de la India durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de edulcorantes alimentarios de la India para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de edulcorantes alimentarios de la India

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de edulcorantes alimentarios de la India en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de edulcorantes alimentarios de la India incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

.webp)