Análisis del mercado de éter dietílico

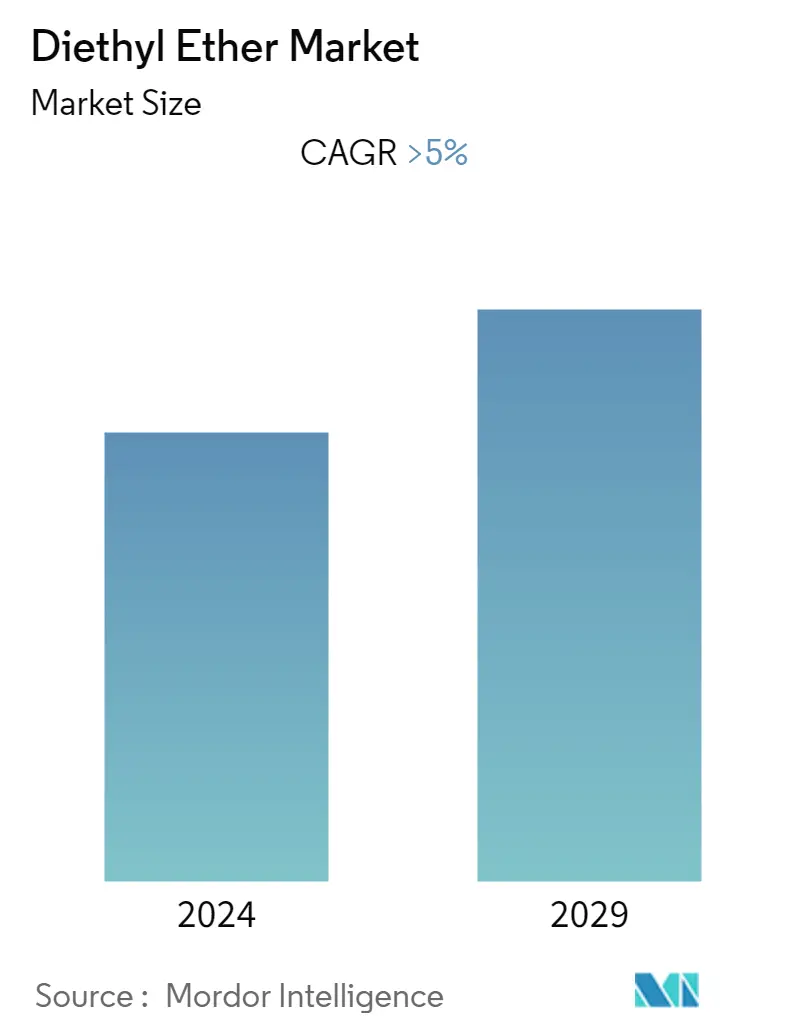

Durante el período de pronóstico, se espera que el mercado de éter dietílico crezca a una tasa compuesta anual de más del 5%.

La COVID-19 afectó a varios sectores, incluido el éter dietílico. Debido a las interrupciones de la cadena de suministro y la menor demanda de uso final, la demanda de éter dietílico se desaceleró durante la pandemia. A medida que la pandemia se calmó y el negocio volvió, el mercado se recuperó. El crecimiento de los sectores farmacéutico y químico después de COVID aumentó el consumo de éter dietílico.

- Uno de los principales factores que impulsan el mercado es la creciente demanda de disolventes industriales y de laboratorio.

- La industria automotriz lideró el mercado y se espera que esta tendencia continúe durante los próximos años.

- Pero el crecimiento del mercado del éter dietílico puede verse frenado por la creciente disponibilidad de otros disolventes como el etanol y el alcohol isopropílico.

- Usar éter dietílico para fabricar nanotubos de carbono con más de una pared podría ser una buena idea en el futuro.

- América del Norte dominó el mercado en todo el mundo, y el mayor consumo provino de Estados Unidos.

Tendencias del mercado de éter dietílico

Consumo de dietil éter en la industria automotriz

- El éter dietílico se utiliza en la industria del automóvil como potenciador de octanaje y oxígeno en la gasolina, así como como mezcla de aceites lubricantes. El octanaje, que evalúa la capacidad de un combustible para evitar golpes o detonaciones tempranas en un motor. También puede aumentar el contenido de oxígeno de la gasolina, mejorando la combustión y reduciendo los contaminantes.

- El éter dietílico se puede utilizar como aditivo en los fluidos de arranque diésel, que están diseñados para ayudar a arrancar motores diésel en climas fríos. El éter ayuda a evaporar el combustible diesel, lo que facilita el encendido de las bujías incandescentes. Esto hace que arrancar un motor diésel para climas fríos sea más fácil y confiable.

- El éter dietílico es muy inflamable, por lo que hace que el motor arranque rápidamente al casi duplicar la presión en el cilindro.

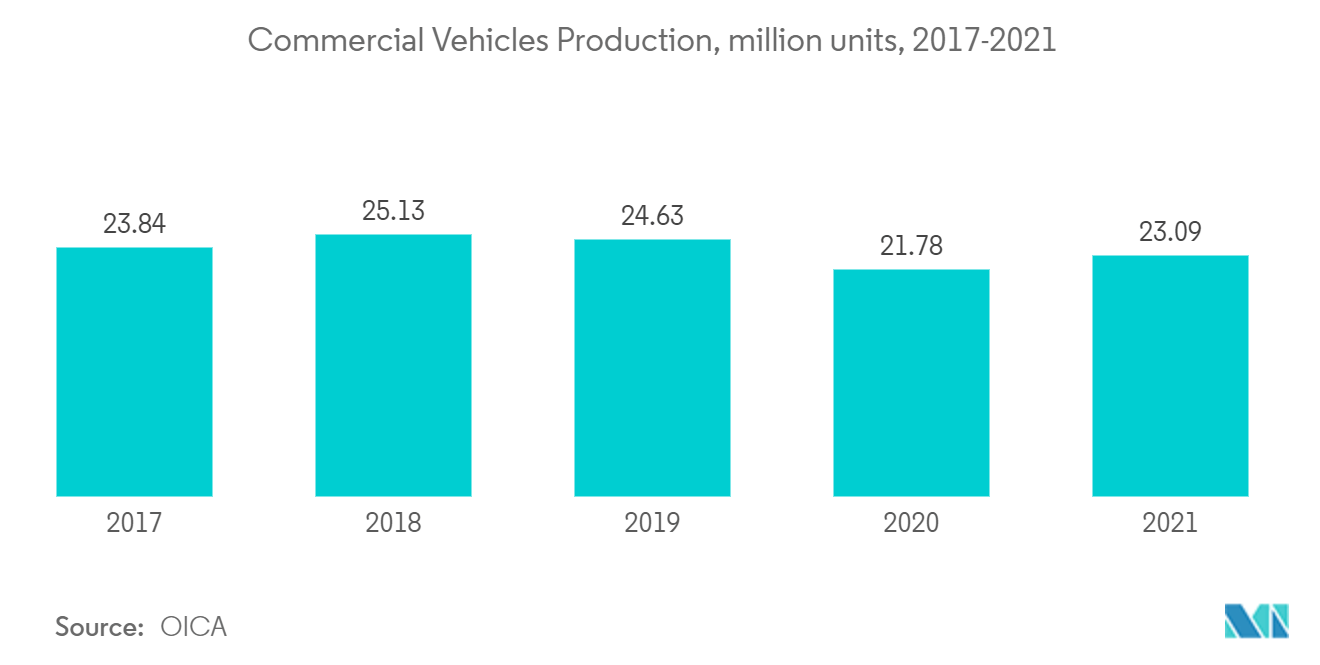

- Los vehículos comerciales y camiones de reparto más pequeños consumen más gasolina debido a su peso reducido y su mayor eficiencia de combustible. Sin embargo, los vehículos comerciales más grandes, como los tractocamiones y los camiones de carga pesados, suelen preferir los motores diésel debido a su mayor peso y durabilidad. En 2021, el número total de vehículos comerciales construidos fue de 23,09 millones, frente a los 21 millones de 2020 (un aumento del 6%).

- En el período de 2012 a 2021 se fabricaron más de 228,57 millones de vehículos comerciales. Además, según la Asociación Europea de Fabricantes de Automóviles, entre enero y septiembre de 2022, las nuevas matriculaciones de turismos en Asia Pacífico aumentaron más del 7% en comparación con el mismo período del año pasado.

- Las recientes mejoras en la tecnología de los motores diésel los han convertido en una mejor opción para los propietarios y conductores de vehículos comerciales porque son más limpios y menos dañinos para el medio ambiente.

- El aditivo de éter dietílico puede ser de mayor interés en el líquido de arranque en países con climas fríos, ya que ayuda en el arranque en frío de un motor a temperaturas bajo cero.

- Es probable que el consumo de éter dietílico de diversas formas en la industria automotriz impulse la demanda de éter dietílico en los próximos años.

Región de América del Norte dominará el mercado

- La región de América del Norte dominó la cuota de mercado mundial en 2022. Estados Unidos es el mayor productor y consumidor de éter dietílico del mundo.

- El gasto farmacéutico en Estados Unidos ha aumentado en los últimos años. Según la Sociedad Estadounidense de Farmacéuticos del Sistema de Salud, en 2021, el gasto total en medicamentos en EE. UU. aumentó un 7,7% y superó los 575 mil millones de dólares. El aumento del gasto en medicamentos probablemente se deba a grandes áreas de terapia crónica, como la hipertensión y la salud mental. El éter dietílico se utiliza como disolvente para medicamentos.

- Las limitaciones de la cadena de suministro afectarán gravemente a la industria automotriz estadounidense en 2022. Las ventas anuales de vehículos en 2022 disminuyeron más del 8% en comparación con 2021. Sin embargo, según General Motors y Toyota, la industria se recuperará en 2023. Por ejemplo, según el Según la Oficina de Análisis Económico de EE. UU., en enero de 2023, las ventas totales de vehículos en EE. UU. superaron los 16 millones de unidades, más del 16 % en comparación con diciembre de 2022.

- Con una creciente demanda de medicamentos farmacéuticos y reactivos de laboratorio, es probable que el mercado de éter dietílico crezca a buen ritmo durante el período previsto.

Descripción general de la industria del éter dietílico

El mercado del éter dietílico está parcialmente fragmentado y los principales actores representan una pequeña parte del mismo. Algunos de estos actores importantes incluyen BASF SE, LyondellBasell Industries Holdings BV, Merck KGaA e INEOS.

Líderes del mercado de éter dietílico

LyondellBasell Industries Holdings BV

Merck KGaA

INEOS

Industrial Solvents & Chemicals Pvt Ltd

BASF SE

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de éter dietílico

- Diciembre de 2022 Sinopec e INEOS completaron dos acuerdos petroquímicos. En el primero, INEOS adquirió el 50% de Shanghai SECCO Petrochemical Company Limited. En el segundo, INEOS y SINOPEC establecieron una empresa conjunta 50:50 para la tecnología ABS.

- Noviembre de 2022 Assago Industries anunció la instalación de una planta de producción de etanol en el parque industrial APIIC, Gummalladoddi, Andhra Pradesh.

Segmentación de la industria del éter dietílico

El éter dietílico es una molécula química incolora y extremadamente combustible con un olor dulce parecido al del éter. También se le conoce como éter etílico o simplemente éter. Tiene muchas aplicaciones, incluso como disolvente y como componente básico en la producción de otros compuestos orgánicos, entre otras. El bajo punto de ebullición y la alta tasa de evaporación de este líquido inflamable lo hacen útil en muchos procesos industriales.

El mercado de éter dietílico está segmentado por aplicación, industria de usuario final y geografía. Por aplicación, el mercado se segmenta en combustibles y aditivos para combustibles, propulsores, disolventes, productos químicos intermedios, medios extractivos y otras aplicaciones. Por industria de usuarios finales, el mercado se segmenta en industrias de automoción, plásticos, farmacéutica, fragancias y otras industrias de usuarios finales. El informe también cubre el tamaño del mercado y las previsiones para el mercado de éter dietílico en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (millones de dólares).

| Combustibles y aditivos para combustibles |

| Propulsores |

| Solventes |

| Intermedios químicos |

| Medios extractivos |

| Otras aplicaciones |

| Automotor |

| Plástica |

| Farmacéutico |

| Fragancia |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Solicitud | Combustibles y aditivos para combustibles | |

| Propulsores | ||

| Solventes | ||

| Intermedios químicos | ||

| Medios extractivos | ||

| Otras aplicaciones | ||

| Industria del usuario final | Automotor | |

| Plástica | ||

| Farmacéutico | ||

| Fragancia | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de éter dietílico

¿Cuál es el tamaño actual del mercado Éter dietílico?

Se proyecta que el mercado Éter dietílico registrará una tasa compuesta anual superior al 5% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Éter dietílico?

LyondellBasell Industries Holdings BV, Merck KGaA, INEOS, Industrial Solvents & Chemicals Pvt Ltd, BASF SE son las principales empresas que operan en el mercado de éter dietílico.

¿Cuál es la región de más rápido crecimiento en el mercado Éter dietílico?

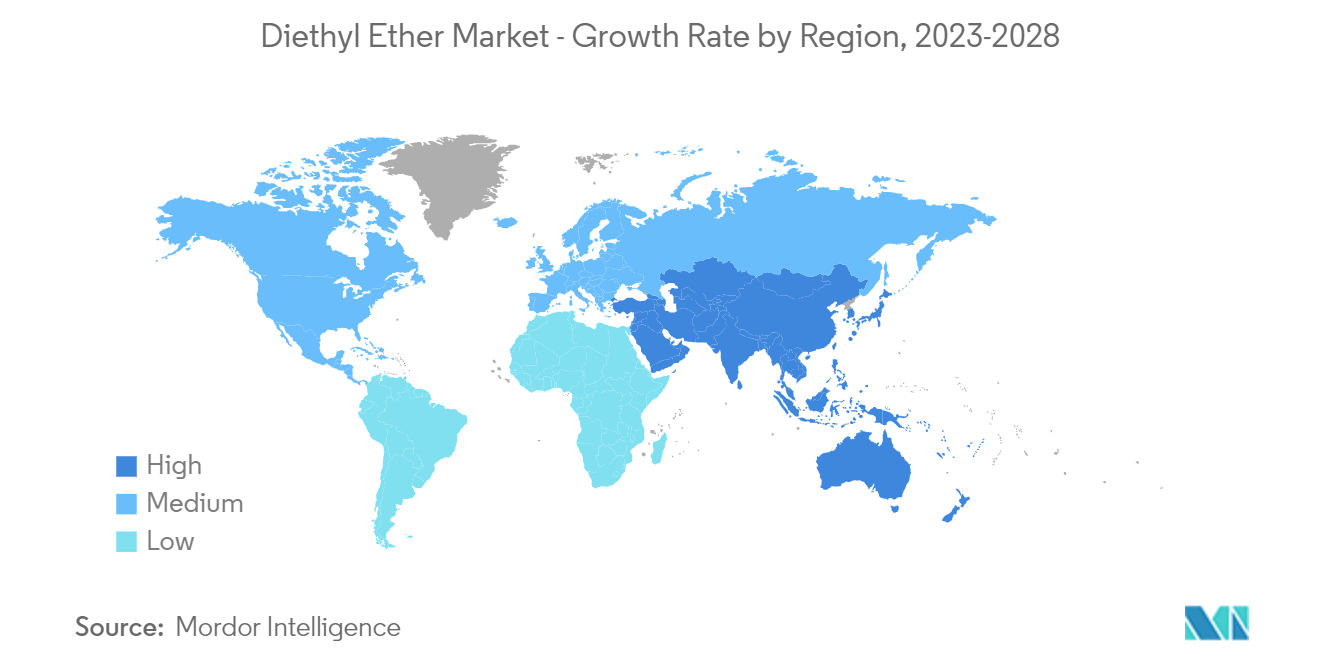

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Éter dietílico?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de éter dietílico.

¿Qué años cubre este mercado de Éter dietílico?

El informe cubre el tamaño histórico del mercado de Éter dietílico para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Éter dietílico para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del éter dietílico

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de dietil éter en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de dietil éter incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.