Tamaño y Participación del Mercado de Acetato de Etilo

Análisis del Mercado de Acetato de Etilo por Mordor Intelligence

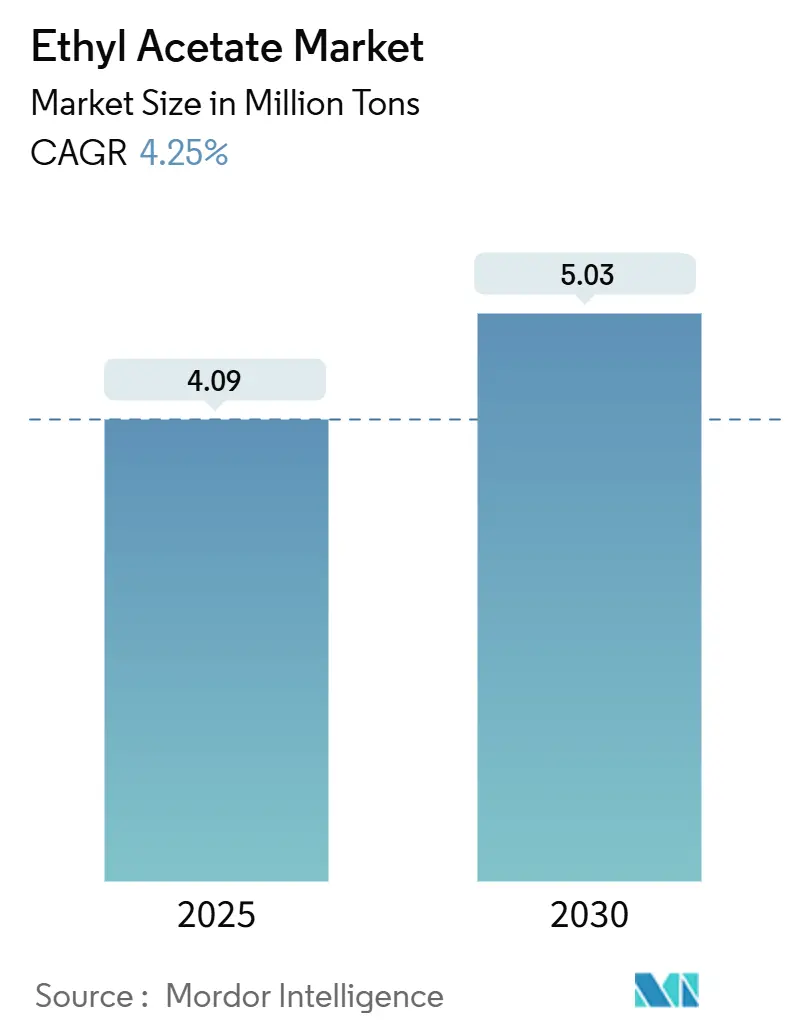

El mercado de acetato de etilo se sitúa en 4,09 millones de toneladas en 2025 y se prevé que alcance 5,03 millones de toneladas en 2030, registrando una TCAC del 4,25% entre 2025 y 2030. El crecimiento se ancla en el segmento de solventes de pinturas y recubrimientos, la demanda de grado farmacéutico, y el cambio europeo hacia formulaciones de bajo VOC. Las adiciones de capacidad en China están manteniendo los precios globales bajos, impulsando a los productores occidentales a pivotar hacia grados especializados y basados en biotecnología. América del Norte se beneficia de la expansión farmacéutica y rutas renovables emergentes, aunque enfrenta oscilaciones en los precios de materias primas. El éxito competitivo depende cada vez más de la integración vertical, el posicionamiento en grados premium, y el cumplimiento ágil con regímenes regulatorios fragmentados.

Conclusiones Clave del Informe

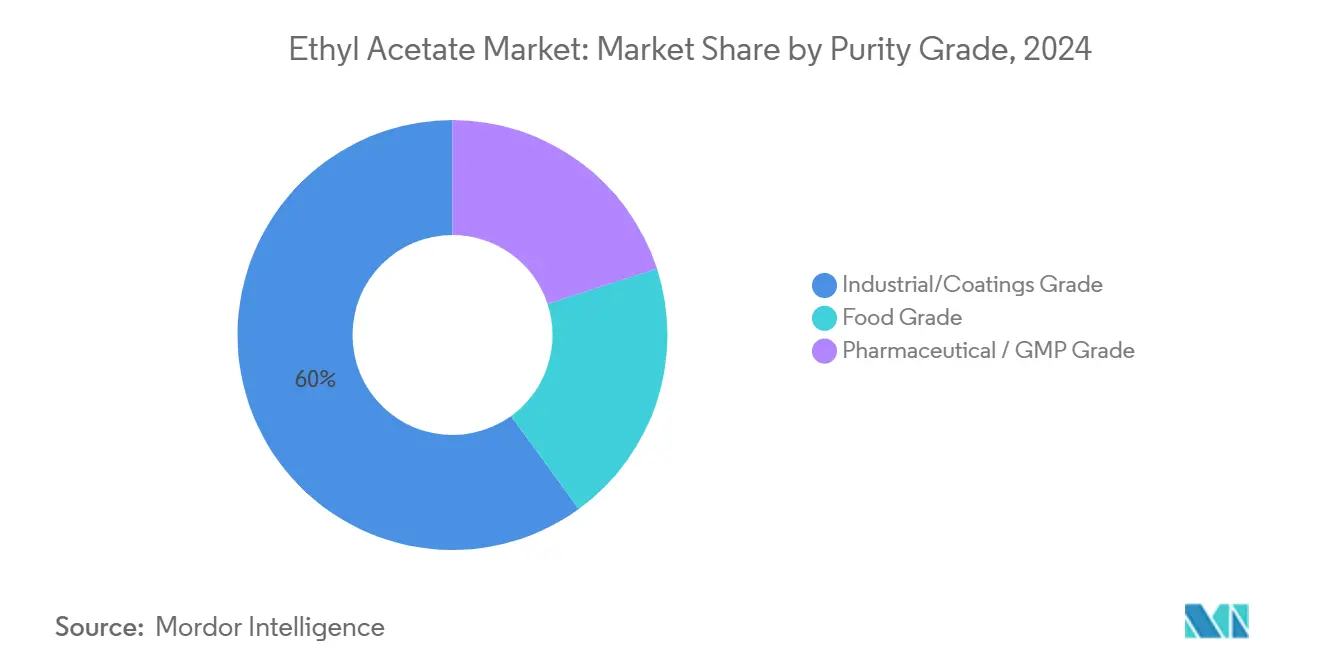

- Por grado de pureza, el grado industrial/recubrimientos representó el 60% de la participación del mercado de acetato de etilo en 2024; el grado farmacéutico/GMP está avanzando a una TCAC del 5,3% hasta 2030.

- Por fuente, los productos basados en petróleo mantuvieron el 90% de participación del mercado de acetato de etilo en 2024, mientras que la ruta basada en biotecnología se prevé que crezca a una TCAC del 6,30% hasta 2030.

- Por aplicación, las pinturas y recubrimientos lideraron con el 53% de participación del mercado de acetato de etilo en 2024, mientras que los adhesivos y selladores se proyectan para expandirse a una TCAC del 5,25% hasta 2030.

- Por industria de usuario final, la automotriz capturó el 52% de participación del tamaño del mercado de acetato de etilo en 2024; alimentos y bebidas está en camino hacia una TCAC del 5,10% entre 2025 y 2030.

- Por geografía, Asia-Pacífico dominó con el 73% de participación del mercado de acetato de etilo en 2024, pero América del Norte está preparada para registrar la TCAC más rápida del 5,40% hasta 2030.

Tendencias e Insights del Mercado Global de Acetato de Etilo

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Creciente Demanda en Aplicaciones de Solventes | +1,2 | Global, con énfasis en Asia Pacífico | Corto plazo (≤ 2 años) |

| Crecimiento del Sector Farmacéutico | +0,8 | América del Norte y UE | Mediano plazo (2-4 años) |

| Cambio de la UE hacia solventes de bajo VOC impulsando el consumo en impresión offset | +0,6 | UE | Mediano plazo (2-4 años) |

| Creciente Demanda de Productos de Cuidado Personal | +0,3 | Global | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Demanda en Aplicaciones de Solventes

Las pinturas y recubrimientos, la recuperación de la construcción, y el repintado automotriz mantienen el uso de solventes en el centro de la expansión del mercado de acetato de etilo. El segmento comanda demanda confiable porque el solvente equilibra el secado rápido con alto poder solvente, entregando acabados de alto brillo. Los formuladores están reformulando para cumplir con objetivos de bajo VOC sin perder rendimiento, y la toxicidad relativamente baja del acetato de etilo fomenta mayor sustitución de cetonas. Los productores integrados han invertido en ácido acético upstream para asegurar estabilidad de margen, protegiéndolos de la incertidumbre de materias primas. Los proyectos de construcción de Asia-Pacífico y el crecimiento de exportaciones automotrices amplifican los volúmenes, mientras que Europa valora las formulaciones compatibles que se alinean con límites de emisión más estrictos[1]Celanese Corporation, "Ethyl Acetate," celanese.com

Crecimiento del Sector Farmacéutico

La demanda de material de grado farmacéutico/GMP está subiendo más rápido que el consumo general, ya que los ingredientes farmacéuticos activos complejos requieren calidad de solvente consistente. Las líneas de fabricación continua especifican perfiles estrechos de impurezas, elevando barreras para proveedores no especializados. Los productores están actualizando tecnologías de purificación, incluyendo destilación fraccionada y pulido adsorptivo, para cumplir con monografías farmacopeicas. Márgenes más altos aíslan este nicho de las oscilaciones de precios de commodities que pesan sobre los grados industriales. Las inversiones norteamericanas en capacidad de API y el enfoque europeo en el reshoring del suministro crítico de medicinas fortalecen el consumo regional.

Cambio de la UE hacia Solventes de Bajo VOC

Los reguladores europeos han endurecido los límites de VOC a través de la Directiva de Emisiones Industriales y las conclusiones BAT, impulsando a los impresores a reemplazar aromáticos con acetato de etilo. Las prensas offset necesitan un solvente que se evapore de manera predecible pero que soporte la transferencia de tinta, y el acetato de etilo ofrece un perfil equilibrado. El cumplimiento conlleva una prima, permitiendo a los formuladores europeos aceptar costos de insumos más altos. El Reglamento de Envases y Residuos de Envases, finalizado en marzo de 2024, añade impulso porque las tintas de envases reciclables a menudo dependen del acetato de etilo para secado rápido. Como resultado, la demanda europea crece incluso mientras los costos de producción regional aumentan[2]USDA Foreign Agricultural Service, "European Union Finalizes New Rules for Packaging and Packaging Waste Reduction," apps.fas.usda.gov .

Creciente Demanda de Productos de Cuidado Personal

El esmalte de uñas, los portadores de fragancias, y los lanzamientos de belleza limpia han elevado el consumo de solventes en el cuidado personal. El secado rápido del acetato de etilo soporta barnices de fraguado rápido favorecidos por los salones, mientras que su aroma afrutado armoniza con bases de perfume. Los propietarios de marcas prefieren variantes de grado alimentario que proporcionan trazabilidad amigable para las etiquetas y ganan aprobación del consumidor. Los ciclos de marketing del sector son cortos, por lo que los formuladores eligen un solvente con registros globales para minimizar el riesgo de reformulación. La demanda se extiende más allá de los mercados de altos ingresos ya que los consumidores de clase media en Asia y América Latina adoptan cosméticos premium.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Conversión a adhesivos base agua en Europa | -0.70% | Europa | Mediano plazo (2-4 años) |

| Precios volátiles de materias primas de ácido acético en América del Norte | -0.50% | América del Norte | Corto plazo (≤ 2 años) |

| Sobreoferta global por recientes adiciones de capacidad china presionando precios | -1.00% | Global, con mayor impacto en Asia | Corto plazo (≤ 2 años) |

| Regulaciones Ambientales Estrictas | -0.30% | UE y América del Norte | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Conversión a Adhesivos Base Agua en Europa

Las líneas europeas de envases y carpintería se están moviendo a dispersiones acrílicas para cumplir con compromisos internos de sostenibilidad. Mientras las químicas base agua ganan participación, los compradores industriales reducen pedidos para adhesivos base solvente que típicamente contienen acetato de etilo. Las brechas de rendimiento se están reduciendo pero permanecen para laminaciones de alta velocidad, por lo que el desplazamiento es desigual entre subsegmentos. La demanda de solvente ahora se concentra en nichos especializados donde la resistencia al pelado y al calor importan más. Los proveedores están contrarrestando las pérdidas de volumen lanzando grados de acetato de etilo basados en biotecnología que complementan los objetivos corporativos de gases de efecto invernadero.

Precios Volátiles de Materias Primas de Ácido Acético

El ácido acético representa hasta el 65% del costo variable. Los eventos de fuerza mayor, las oscilaciones del gas natural, y las rutas comerciales globales cambiantes han sacudido los precios desde 2024. Los productores no integrados experimentan compresión de margen o reducen operaciones en ciclos de precios bajos, tensando el suministro spot. Las empresas verticalmente integradas como Celanese aseguran estabilidad a través de capacidad cautiva de ácido, evidenciado por la expansión de 1,3 millones de toneladas en Clear Lake. La volatilidad persistente fomenta la diversificación geográfica de contratos de suministro pero eleva las necesidades de capital de trabajo, desafiando a participantes de mercado más pequeños.

Análisis por Segmento

Por Grado de Pureza: La Producción Farmacéutica Supera el Uso de Commodities

El grado industrial/recubrimientos retuvo una participación del 60% del mercado de acetato de etilo durante 2024, respaldado por el amplio despliegue en pinturas, tintas, y solventes generales. Los precios competitivos de exportadores chinos mantienen este segmento commoditizado, presionando a operadores occidentales a elevar eficiencia y explorar mezclas especializadas downstream. El grado farmacéutico/GMP, aunque menor en volumen, registró una TCAC del 5,3% y se prevé que se mantenga por delante del crecimiento general del mercado de acetato de etilo. El escrutinio regulatorio intensificado de solventes residuales en la fabricación de medicamentos está impulsando inversión en columnas de purificación avanzadas y monitoreo de calidad en línea. Los productores con sistemas GMP validados disfrutan de precios premium y contratos de clientes más adhesivos. La fabricación continua en grandes plantas de API norteamericanas consolida aún más la demanda de lotes de alta pureza que llegan en horarios justo a tiempo. La resistencia de este nicho apunta a un cambio gradual en la planificación de capacidad de la industria del acetato de etilo hacia menos moléculas de mayor margen que protegen a los participantes de los ciclos de precios de commodities.

Los reguladores en la UE y Estados Unidos requieren trazabilidad completa del origen del solvente, obligando a los proveedores a certificar etanol agrícola o materias primas de ácido acético. Como resultado, los productores de grado farmacéutico están profundizando lazos con proveedores de materias primas para garantizar huellas isotópicas consistentes. Esta alineación mejora la seguridad del suministro mientras señala adherencia a expectativas ambientales, sociales, y de gobernanza. Los requerimientos de capital para empaque en cuarto limpio y tanques de almacenamiento dedicados limitan a nuevos entrantes, efectivamente elevando barreras que defienden márgenes establecidos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Fuente: La Ruta Basada en Biotecnología Gana Impulso

Las variantes basadas en petróleo dominaron 2024 con el 90% del volumen, beneficiándose de rutas integradas de ácido acético y economías de escala favorables. Sin embargo, la vía basada en biotecnología se está expandiendo a una TCAC del 6,30%, superando cómodamente el mercado de acetato de etilo. Los proveedores explotan la fermentación de etanol de caña de azúcar, maíz, o biomasa residual para reducir la intensidad de carbono. Godavari Biorefineries está aumentando su destilería a 1,000 KLPD, permitiendo mayor producción de grados de éster renovables que califican para etiquetado de bajo carbono. Los adoptadores tempranos en envases flexibles están dispuestos a pagar una prima verde cuando las divulgaciones de carbono influencian la percepción de marca.

La inversión continúa en esterificación enzimática y catálisis ácida sólida que reducen las huellas de energía versus la esterificación Fischer convencional. Los productores europeos también se benefician de la Directiva de Energía Renovable que valora el contenido basado en biotecnología en químicos. Aunque la logística de materias primas limita la escala absoluta, los incentivos de política y las metas climáticas corporativas salvaguardan los acuerdos de compra. A mediano plazo, se espera que los volúmenes basados en biotecnología erosionen gradualmente la participación basada en petróleo, especialmente en mercados con impuestos al carbono o cuotas renovables mandatorias.

Por Aplicación: Los Adhesivos Registran el Crecimiento Más Rápido

Las pinturas y recubrimientos absorbieron el 53% de la demanda global en 2024, sustentando el liderazgo del tamaño del mercado de acetato de etilo a nivel de aplicación. La actividad de repintado arquitectónico en Asia y el reacondicionamiento de flotas de vehículos mundialmente sostienen el consumo base incluso cuando la nueva construcción se estabiliza. Mientras tanto, los adhesivos y selladores, aunque una porción menor, están en camino hacia una TCAC del 5,25% hasta 2030, haciéndolos el usuario de crecimiento más rápido. Las líneas de envases flexibles laminados requieren perfiles de secado precisos para mantener la resistencia de unión, y el acetato de etilo sobresale debido a su punto de ebullición moderado y bajo olor residual.

La presión de sustitución de sistemas base agua es significativa en Europa, sin embargo, los usuarios de adhesivos en líneas de recubrimiento por extrusión o huecograbado de alta velocidad retienen grados de solvente donde el tiempo abierto y la resistencia al pelado son críticos. Los productores contrarrestan las preocupaciones de VOC optimizando sistemas de captura y ofreciendo rutas de etanol basadas en biotecnología que mejoran la narrativa de sostenibilidad. Los adhesivos hot-melt especializados también incorporan acetato de etilo en mezclas de primer que promueven humectación superficial en películas de baja energía, asegurando resistencia de nicho incluso mientras el consumo masivo evoluciona.

Por Industria de Usuario Final: Alimentos y Bebidas Muestra la TCAC Más Alta

La fabricación automotriz mantuvo su posición como el mayor uso final, representando el 52% de participación del mercado de acetato de etilo en 2024 gracias al uso extensivo en recubrimientos de carrocería y adhesivos de molduras interiores. El sector se beneficia de la recuperación gradual de la producción global y el aumento del contenido adhesivo en plataformas ligeras. Por el contrario, las aplicaciones de alimentos y bebidas están programadas para una TCAC del 5,10%, superando el crecimiento general del mercado de acetato de etilo. El estado GRAS del solvente bajo regulaciones FDA apoya la extracción de sabores en la descafeinación de café y captura de esencias de frutas[3]Food and Drug Administration, "21 CFR 173.228 - Ethyl Acetate," ecfr.gov .

El creciente interés del consumidor en sabores naturales y envases reciclables impulsa la demanda sostenida de solvente en esta vertical. Los nuevos umbrales de reciclaje de la UE refuerzan el papel del acetato de etilo en tintas para estructuras flexibles mono-material que deben resistir líneas de llenado de alta velocidad. Los usuarios finales farmacéuticos, aunque menores por volumen, entregan valor superior por tonelada, incentivando a los proveedores a asignar capacidad selectivamente. El cuero artificial permanece como un comprador notable en Asia, aprovechando el solvente para dispersiones de poliuretano que simulan la sensación de cuero genuino a menor costo.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Asia-Pacífico comandó el 73% del volumen global en 2024 y ancla los precios. Las plantas recientemente comisionadas de China operan por debajo de la utilización óptima, creando presión de exportación que influencia los costos entregados mundialmente. La demanda regional abarca recubrimientos automotrices, cuero artificial, y tintas de envases, asegurando gran absorción interna incluso mientras las exportaciones suben. India emerge como un punto brillante de demanda, impulsado por la expansión farmacéutica nacional e incentivos gubernamentales para químicos derivados de biocombustibles. Corporaciones como Godavari Biorefineries aprovechan abundante materia prima de caña de azúcar para apoyar acetato de etilo renovable, diversificando el suministro lejos de rutas puramente fósiles.

Se proyecta que América del Norte registre la TCAC más rápida del 5,40% hasta 2030. La región disfruta de precios de materias primas con ventaja de shale, integración parcial hacia atrás, y proximidad a un sector farmacéutico robusto que requiere solvente de grado GMP. Sin embargo, la volatilidad del ácido acético permanece como un riesgo recurrente. La expansión de Clear Lake de Celanese ayuda a amortiguar choques de suministro, sin embargo, los productores no integrados continúan cubriendo con contratos multi-proveedor. El creciente escrutinio ambiental promueve proyectos basados en biotecnología a escala piloto que podrían capturar incentivos de política bajo iniciativas federales de bajo carbono.

Europa presenta una realidad dual de regulación estricta y aplicaciones premium. La demanda es estable en impresión offset, envases flexibles, y usos farmacéuticos de alta pureza, pero la conversión a adhesivos base agua restringe los volúmenes de solvente en construcción. La Directiva de Emisiones Industriales acelera la sustitución de solvente de bajo VOC, favoreciendo el acetato de etilo sobre alternativas aromáticas. Los productores enfatizan grados especializados para compensar los costos crecientes de energía y carbono, asegurando que la región permanezca como importadora a pesar de la capacidad local. Los exportadores de Asia deben navegar aranceles anti-dumping que la Comisión Europea revisa periódicamente para proteger márgenes domésticos.

Panorama Competitivo

El suministro global está consolidado, con los cinco principales proveedores controlando aproximadamente el 57% de la capacidad total. Las empresas chinas se enfocan en escala y liderazgo en costos, aprovechando rutas integradas de carbón a químicos que entregan ácido acético de bajo costo. Las empresas occidentales se diferencian a través de integración vertical y grados premium. Celanese expandió la capacidad de ácido acético en 1,3 millones de toneladas en Texas para asegurar margen downstream y reducir sensibilidad a las oscilaciones de materias primas. INEOS despliega aprovisionamiento flexible de materias primas y mantiene capacidad europea para servir a clientes farmacéuticos de nicho que demandan cadenas de suministro cortas.

Las estrategias corporativas se centran cada vez más en sostenibilidad. Celanese inició un proyecto de captura y utilización de carbono que canaliza CO₂ de vuelta a la síntesis de ácido acético, reduciendo así las huellas de carbono del producto. Godavari Biorefineries comercializa evaluaciones de ciclo de vida de la cuna a la puerta para sus grados renovables, cortejando a propietarios de marcas multinacionales que llevan objetivos de emisión de Alcance 3. La expansión de la planta EVA de Sipchem ilustra diversificación adyacente, ya que los intermedios acetil alimentan polímeros de valor añadido. Los productores asiáticos más pequeños compiten en precio pero están comenzando a ofrecer volúmenes basados en biotecnología para acceder a mercados de exportación de mayor margen.

Líderes de la Industria del Acetato de Etilo

-

Celanese Corporation

-

Daicel Corporation

-

Eastman Chemical Company

-

INEOS

-

Jiangsu SOPO (Group) Co. Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Noviembre 2024: Viridis Chemical, uno de los principales desarrolladores de tecnología química basada en biotecnología y de bajo carbono y receptor del Premio Green Chemistry Challenge 2024 de la Agencia de Protección Ambiental de EE.UU., ha anunciado la reubicación de su planta de químicos renovables de Columbus, Nebraska, a Peoria, Illinois, Estados Unidos.

- Marzo 2024: GODAVARI BIOREFINERIES LTD. ha obtenido autorización ambiental para expandir su capacidad de destilería de 600 KLPD a 1,000 KLPD, fortaleciendo el suministro de materia prima de acetato de etilo basada en biotecnología. Se espera que esta expansión influya positivamente en el mercado de acetato de etilo al mejorar la disponibilidad de materias primas.

Alcance del Informe del Mercado Global de Acetato de Etilo

El acetato de etilo es un éster líquido inflamable volátil fragante incoloro C4H8O2 usado especialmente como solvente. Es un compuesto orgánico, un líquido incoloro que tiene un olor dulce característico, y se usa como solvente y en pegamentos y removedores de esmalte de uñas. El mercado de acetato de etilo está segmentado por aplicación, industria de usuario final, y geografía. Por aplicación, el mercado está segmentado en adhesivos y selladores, pinturas y recubrimientos, pigmentos, solventes de proceso, intermedios, y otras aplicaciones (realzadores de sabor, tintas). Por industria de usuario final, el mercado está segmentado en automotriz, cuero artificial, alimentos y bebidas, farmacéuticos, y otras industrias de usuario final (envases). El informe también cubre el tamaño y pronósticos para el mercado en 15 países a través de las principales regiones. Para cada segmento, el dimensionamiento del mercado y los pronósticos se han hecho sobre la base del volumen (kilo tonelada).

| Grado Industrial/Recubrimientos |

| Grado Alimentario |

| Grado Farmacéutico/GMP |

| Basado en Petróleo |

| Basado en Biotecnología |

| Pinturas y Recubrimientos |

| Tintas de Envases Flexibles |

| Adhesivos y Selladores |

| Pigmentos y Tintes |

| Solventes de Proceso |

| Otros (Realzadores de Sabor y Fragancia, Tintas) |

| Automotriz |

| Cuero Artificial |

| Alimentos y Bebidas |

| Farmacéuticos |

| Otros (Envases) |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| ASEAN | |

| Resto de Asia-Pacífico | |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| Países Nórdicos (Suecia, Noruega, Finlandia, Dinamarca) | |

| Resto de Europa | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Oriente Medio y África | Arabia Saudí |

| Emiratos Árabes Unidos | |

| Turquía | |

| Sudáfrica | |

| Nigeria | |

| Resto de Este y África |

| Segmentación por Grado de Pureza | Grado Industrial/Recubrimientos | |

| Grado Alimentario | ||

| Grado Farmacéutico/GMP | ||

| Segmentación por Fuente | Basado en Petróleo | |

| Basado en Biotecnología | ||

| Segmentación por Aplicación | Pinturas y Recubrimientos | |

| Tintas de Envases Flexibles | ||

| Adhesivos y Selladores | ||

| Pigmentos y Tintes | ||

| Solventes de Proceso | ||

| Otros (Realzadores de Sabor y Fragancia, Tintas) | ||

| Segmentación por Industria de Usuario Final | Automotriz | |

| Cuero Artificial | ||

| Alimentos y Bebidas | ||

| Farmacéuticos | ||

| Otros (Envases) | ||

| Segmentación por Geografía | Asia-Pacífico | China |

| India | ||

| Japón | ||

| Corea del Sur | ||

| ASEAN | ||

| Resto de Asia-Pacífico | ||

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| Países Nórdicos (Suecia, Noruega, Finlandia, Dinamarca) | ||

| Resto de Europa | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Arabia Saudí | |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Sudáfrica | ||

| Nigeria | ||

| Resto de Este y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de acetato de etilo?

El mercado de acetato de etilo se sitúa en 4,09 millones de toneladas en 2025 y se proyecta que alcance 5,03 millones de toneladas en 2030.

¿Qué región lidera el consumo global de acetato de etilo?

Asia-Pacífico domina con una participación del 73% en 2024, impulsado por la gran base manufacturera de China.

¿Por qué el acetato de etilo de grado farmacéutico está creciendo más rápido que los grados industriales?

Los límites estrictos de impurezas y la creciente capacidad de API en América del Norte y Europa están impulsando una TCAC del 5,30% para el grado farmacéutico/GMP, superando el crecimiento general del mercado.

¿Cómo están afectando las regulaciones ambientales la demanda de acetato de etilo en Europa?

Los límites más estrictos de VOC bajo la Directiva de Emisiones Industriales están empujando a impresores y formuladores de recubrimientos a adoptar acetato de etilo como solvente compatible.

¿Cuál es la perspectiva para el acetato de etilo basado en biotecnología?

Se prevé que los volúmenes basados en biotecnología se expandan a una TCAC del 6,30% porque las materias primas renovables ayudan a los usuarios a cumplir objetivos de reducción de carbono y justifican precios premium.

¿Qué tan volátiles son los costos de materias primas para los productores de acetato de etilo?

Los precios del ácido acético permanecen volátiles debido a fluctuaciones del gas natural y disrupciones de suministro, recortando márgenes para productores no integrados mientras recompensan a empresas verticalmente integradas.

Última actualización de la página el: