Tamaño y Participación del Mercado de Aeronaves Conectadas

Análisis del Mercado de Aeronaves Conectadas por Mordor Intelligence

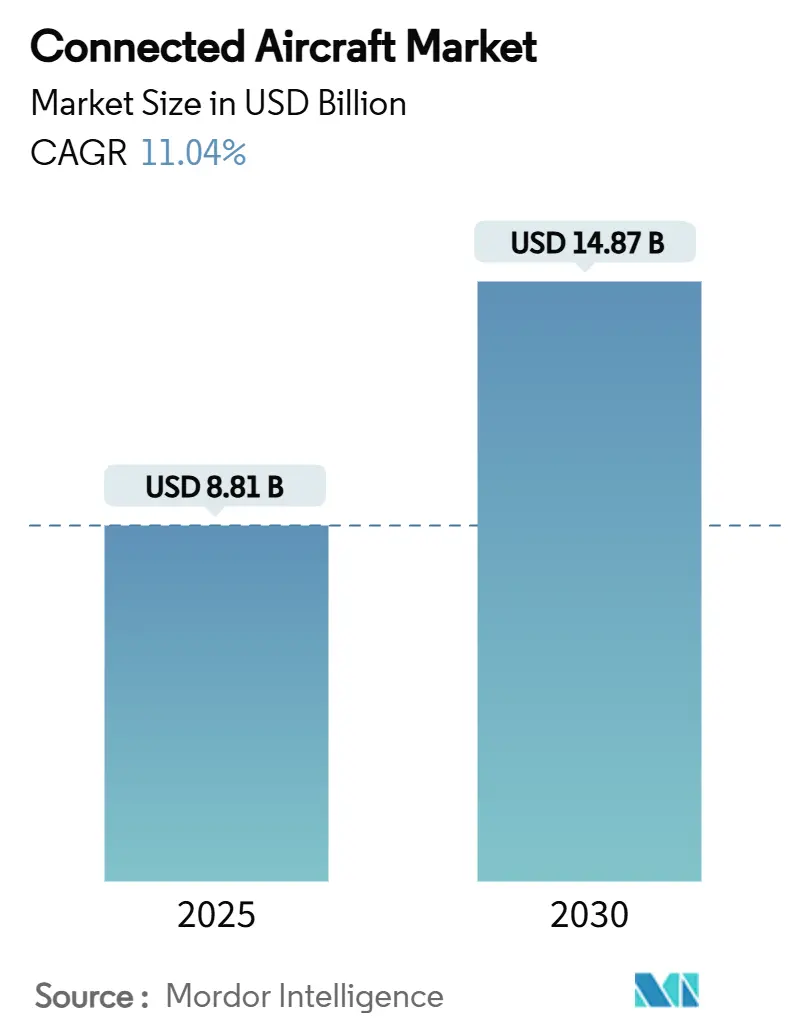

El tamaño del mercado de aeronaves conectadas alcanzó USD 8,81 mil millones en 2025 y se pronostica que se expanda a USD 14,87 mil millones para 2030, reflejando una TCAC de 11,04%. El crecimiento sostenido proviene del aumento de las expectativas de los pasajeros por banda ancha de puerta a puerta, el seguimiento en tiempo real obligatorio bajo la regla ICAO GADSS, y los despliegues de satélites multi-órbita que reducen la latencia y el costo del ancho de banda. Las aerolíneas ampliaron los programas de modernización para acelerar las actualizaciones digitales de cabina, mientras que los ministerios de defensa financiaron proyectos de guerra centrada en redes que vinculan cazas de cuarta generación con sensores avanzados. La intensidad competitiva se mantuvo moderada mientras los actores establecidos defendían posiciones a través de contratos de servicio a largo plazo, pero enfrentaron presión de precios de Starlink y otros entrantes LEO. Las reglas de ciberseguridad, la congestión del espectro, y los altos costos de modernización moderaron los planes de despliegue a corto plazo pero no alteraron la trayectoria digital a largo plazo del mercado de aeronaves conectadas.[1]Fuente: Organización de Aviación Civil Internacional, "Seguimiento de Aeronaves," icao.int

Principales Conclusiones del Informe

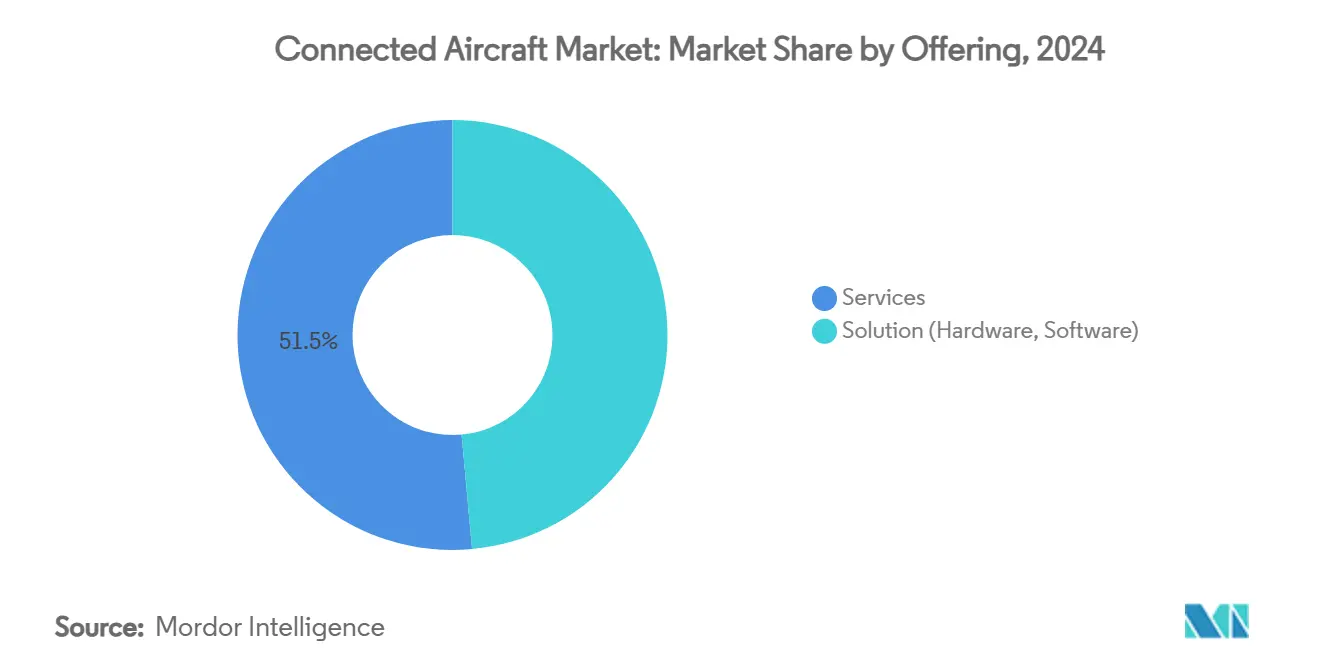

- Por oferta, los servicios lideraron con 51,45% de la participación del mercado de aeronaves conectadas en 2024; el segmento también registró la TCAC más rápida de 12,80% hasta 2030.

- Por tipo de conectividad, la conectividad en vuelo mantuvo 62,40% de participación de ingresos en 2024, mientras que las soluciones aire-suelo se proyectan crecer al 14,20% hasta 2030.

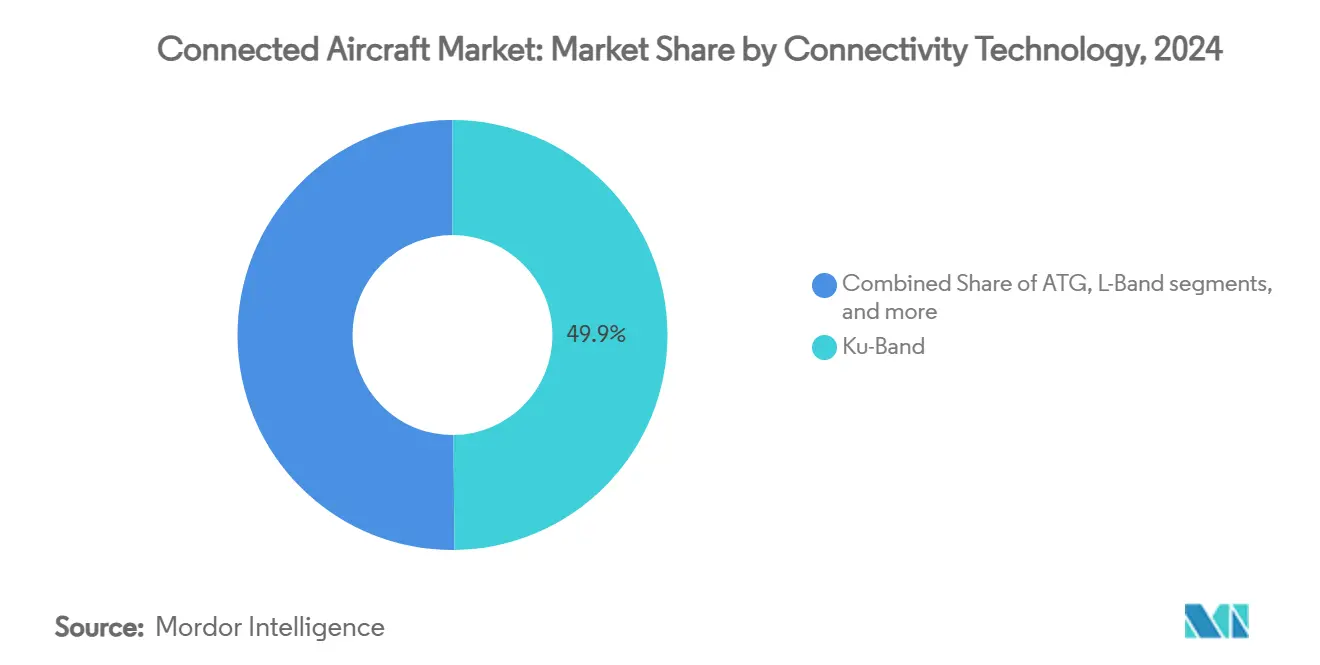

- Por tecnología de conectividad, la banda Ku satelital comandó 49,85% de participación en 2024; la banda Ka satelital está establecida para acelerar a 13,40% TCAC hasta 2030.

- Por aplicación, la aviación comercial representó 70,20% del tamaño del mercado de aeronaves conectadas en 2024, mientras que la aviación general está preparada para una TCAC de 12,45% hasta 2030.

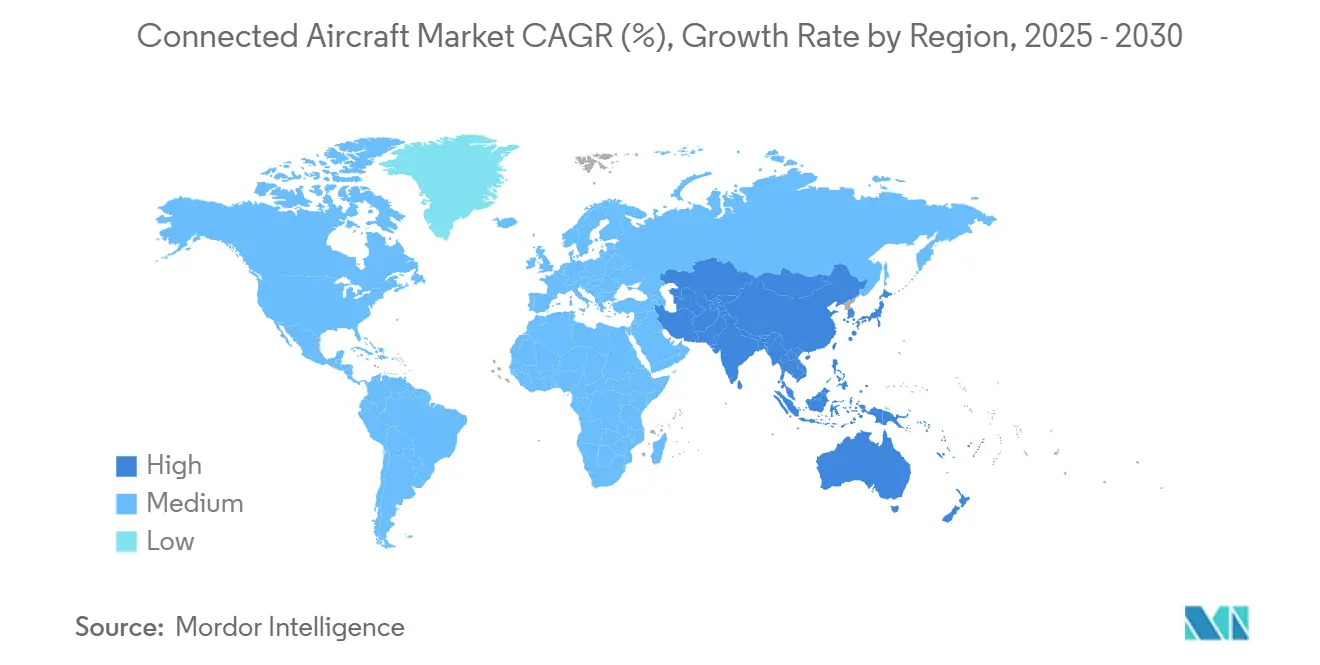

- Por geografía, América del Norte lideró con 38,90% de participación en 2024; Asia-Pacífico se pronostica que registre la TCAC más rápida de 12,65% hasta 2030.

Tendencias e Insights del Mercado Global de Aeronaves Conectadas

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente demanda de conectividad en vuelo para pasajeros | +2.8% | Global, más alta en América del Norte y Asia-Pacífico | Mediano plazo (2-4 años) |

| Adopción de guerra centrada en redes impulsando conectividad militar | +1.9% | América del Norte y Europa, expandiéndose a aliados de Asia-Pacífico | Largo plazo (≥ 4 años) |

| Mandato global ICAO GADSS para seguimiento de vuelos en tiempo real | +1.5% | Global | Corto plazo (≤ 2 años) |

| Programas de modernización de toda la flota por aerolíneas líderes | +1.7% | América del Norte y Europa, extendiéndose a Asia-Pacífico | Mediano plazo (2-4 años) |

| Constelaciones de satélites LEO reduciendo el costo del ancho de banda | +2.1% | Global, adopción temprana en mercados desarrollados | Mediano plazo (2-4 años) |

| Modelos de ingresos auxiliares basados en monetización de datos | +1.4% | Global, liderado por transportistas norteamericanos | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Demanda de Conectividad en Vuelo para Pasajeros

Las expectativas de los pasajeros cambiaron del acceso esporádico al correo electrónico al ancho de banda de calidad de streaming. Una encuesta de la industria en 2024 encontró que el 81% de los viajeros surcoreanos reservarían nuevamente con aerolíneas que ofrecen Wi-Fi de calidad, y el 80% clasificó la conectividad como importante para la experiencia de vuelo. Transportistas como Delta expandieron Wi-Fi rápido y gratuito a más de 720 aeronaves, señalando un cambio del servicio pagado a un diferenciador de marca. Los ingresos auxiliares habilitados por banda ancha se proyectaron alcanzar USD 30 mil millones para 2035, reforzando la conectividad como una fuente estratégica de ingresos.[2]Fuente: London School of Economics, "Sky-High Economics," lse.ac.uk El mercado de aeronaves conectadas consecuentemente priorizó las actualizaciones orientadas al pasajero, particularmente en América del Norte y Asia-Pacífico, donde el compromiso digital impulsa la lealtad.

Adopción de Guerra Centrada en Redes Impulsando Conectividad Militar

Las agencias de defensa invirtieron en enlaces de datos aéreos que fusionan inteligencia en tiempo real a través de dominios. El plan de Red de Batalla de la Fuerza Aérea de EE.UU. integró aeronaves en una arquitectura digital unificada para el intercambio seamless de información. El Pod de Orientación en Red Sniper de Lockheed Martin creó redes mesh seguras entre F-35s y cazas de cuarta generación. Iniciativas similares en el Reino Unido y aliados de la OTAN indicaron alineación internacional, extendiendo las perspectivas de crecimiento para soluciones de conectividad segura a través del mercado de aeronaves conectadas.

Mandato Global ICAO GADSS para Seguimiento de Vuelos en Tiempo Real

ICAO requirió seguimiento de angustia autónomo para aeronaves de más de 27.000 kg comenzando en enero de 2025, obligando a las aerolíneas a instalar informes de posición de un minuto en emergencias. Airbus certificó un Transmisor Localizador de Emergencia con seguimiento de angustia autónomo, mostrando caminos de cumplimiento para fabricantes. El alcance global de la regulación aceleró los horarios de modernización y estandarizó las líneas base de conectividad que apoyan servicios digitales adicionales.

Constelaciones de Satélites LEO Reduciendo el Costo del Ancho de Banda

Las constelaciones de miles de satélites redujeron la latencia y los precios, interrumpiendo el modelo GEO legado. Goldman Sachs pronostica que el segmento LEO crezca de USD 15 mil millones a USD 108 mil millones para 2035. Panasonic demostró transferencias seamless LEO-a-GEO que entregaron velocidades de enlace directo de 193 Mbps en vuelo. United Airlines adoptó Starlink para más de 1.000 aeronaves, mostrando cómo la economía de órbita más baja habilitó Wi-Fi gratuito para pasajeros.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto costo de modernización y certificación | -1.8% | Global, mayor impacto en mercados sensibles al costo | Mediano plazo (2-4 años) |

| Límites de ancho de banda/cobertura en rutas polares | -0.9% | Corredores transpolares | Corto plazo (≤ 2 años) |

| Retrasos de cumplimiento de ciberseguridad | -1.2% | Europa y América del Norte | Mediano plazo (2-4 años) |

| Congestión del espectro banda Ku/Ka | -0.7% | Global | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Alto Costo de Modernización y Certificación

Las modernizaciones de cabina requirieron equipos costosos, certificados de tipo suplementario detallados, y tiempo de inactividad de aeronaves. La FAA estimó que la conectividad cibersegura para la flota de movilidad de EE.UU. costaría USD 500 millones. Las aerolíneas equilibraron estos desembolsos contra capital restringido mientras los retrasos de entrega de Airbus y Boeing limitaron los reemplazos de nueva construcción.

Retrasos de Cumplimiento de Ciberseguridad

Nuevas regulaciones, como la Parte-IS de la UE y condiciones especiales de la FAA, obligaron a los operadores a adoptar sistemas basados en ISO 27001 y probar resistencia contra acceso no autorizado. Las aerolíneas asignaron tiempo y recursos a auditorías y endurecimiento de sistemas, ralentizando algunas instalaciones de conectividad incluso mientras los volúmenes de amenazas aumentaron 74% desde 2020.

Análisis de Segmentos

Por Oferta: Los Servicios Impulsan la Adopción de Conectividad Gestionada

Los servicios mantuvieron 51,45% de la participación del mercado de aeronaves conectadas en 2024 y se proyecta que crezcan a 12,80% TCAC hasta 2030, subrayando la preferencia de las aerolíneas por soluciones llave en mano sobre la propiedad de hardware. El tamaño del mercado de aeronaves conectadas para servicios se espera que se expanda en línea con acuerdos multianuales que agrupan equipos, certificación y operaciones de red 24/7. Las aerolíneas favorecieron gastos operativos predecibles, particularmente cuando los ciclos rápidos de actualización tecnológica arriesgaron la obsolescencia de activos.

Los proveedores de servicios profundizaron las propuestas de valor ofreciendo análisis de rendimiento continuo, monitoreo de ciberseguridad, y planes flexibles de ancho de banda. El pacto de mantenimiento de 10 años de Panasonic con Riyadh Air ilustró el modelo de ciclo de vida que mantiene las flotas actuales sin grandes costos iniciales.[3]Fuente: Panasonic Avionics, "Comunicados de Prensa," panasonic.aero Los flujos de ingresos recurrentes mejoraron la visibilidad de efectivo de los proveedores mientras permitían a los transportistas enfocarse en la experiencia del cliente y la puntualidad.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Conectividad: La Conectividad en Vuelo Domina la Integración Multi-Modal

La conectividad en vuelo representó 62,40% de la participación del mercado de aeronaves conectadas en 2024 mientras los estilos de vida digitales de pasajeros influyeron en las hojas de ruta de productos. Dadas las mayores frecuencias de vuelo y puntos de contacto de marca, las aerolíneas equiparon primero las flotas de fuselaje estrecho. Los enlaces aire-suelo emergieron como el subsegmento de crecimiento más rápido al 14,20% TCAC, respaldado por redes de superficie 5G que extienden la conectividad de puerta en la fase de ascenso.

Las arquitecturas futuras mezclarán rutas satelitales, celulares, y aeronave-a-aeronave para cobertura ininterrumpida. La Alianza Aire Seamless avanzó estándares que integran redes no terrestres 5G 3GPP, alineando el rendimiento a través de dominios terrestres y orbitales. Esta evolución mantiene al mercado de aeronaves conectadas a la vanguardia de la digitalización de la aviación.

Por Tecnología de Conectividad: La Banda Ka Lidera la Evolución Multi-Órbita

La banda Ku satelital retuvo una participación de 49,85% en 2024 debido a su huella madura y amplia base de terminales, sin embargo la banda Ka se pronostica expandir a una TCAC de 13,40% debido a un rendimiento superior. Honeywell promovió velocidades de banda Ka de hasta 20 Mbps, habilitando streaming HD y servicios de cabina de mando en la nube. El tamaño del mercado de aeronaves conectadas para soluciones de banda Ka aumentará mientras las aerolíneas migran rutas de alta densidad a enlaces de mayor capacidad.

Los conceptos multi-órbita que combinan satélites GEO, MEO, y LEO emergieron como la estrategia de reducción de riesgo para cobertura polar y redundancia. La red Open Orbits de SES y las antenas tri-banda de ThinKom mostraron conmutación en tiempo real entre órbitas sin interrupciones de servicio.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: La Aviación Comercial Ancla el Crecimiento del Mercado

La aviación comercial representó 70,20% del tamaño del mercado de aeronaves conectadas en 2024 mientras los transportistas corrían para diferenciarse en la experiencia del pasajero y la eficiencia operacional. Los jets de fuselaje estrecho formaron la mayor base instalada, mientras que las aeronaves de fuselaje ancho requirieron paquetes premium multi-órbita para servir las expectativas de largo recorrido. Los operadores de carga adoptaron enlaces de datos en tiempo real para seguimiento de unidades de carga y mantenimiento predictivo.

Se anticipa que la aviación general publique una TCAC de 12,45%, reflejando la demanda corporativa por ancho de banda de oficina-en-el-cielo. El lanzamiento LEO Galileo de Gogo señaló una fuerte adopción en este segmento. Las flotas militares sostuvieron adquisiciones constantes bajo doctrinas centradas en redes, asegurando demanda diversificada a través de la industria de aeronaves conectadas.

Análisis Geográfico

América del Norte lideró el mercado de aeronaves conectadas en 2024 con una participación de 38,90%, respaldada por el cumplimiento temprano con GADSS, infraestructura satelital robusta, y compromisos de transportistas a Wi-Fi gratuito en toda la flota. Delta, United, y American desplegaron modernizaciones multi-órbita que alinearon jets regionales con expectativas de rendimiento de línea principal. Los programas de defensa como BACN y la modernización del F-22A también elevaron la demanda por enlaces seguros a través de activos aéreos de EE.UU.

Europa siguió con un fuerte ímpetu regulatorio de las reglas de ciberseguridad de EASA y la modernización coordinada del tráfico aéreo pan-UE. Los transportistas de bandera equilibraron la conectividad de pasajeros con prioridades operacionales como la integración de bolsas de vuelo electrónicas y plataformas de mantenimiento predictivo. Los operadores satelitales de la región aceleraron los despliegues de banda Ka para defender su posición de mercado contra recién llegados LEO.

Asia-Pacífico registró la perspectiva de TCAC más rápida de 12,65% hasta 2030. Los ingresos de servicios de aviación de China se proyectaron aumentar de USD 23 mil millones en 2024 a USD 61 mil millones para 2043, incorporando conectividad con una TCAC de 5,6% dentro de la mezcla más amplia de servicios digitales. Thai Airways se asoció con Neo Space Group en modernizaciones de 80 aeronaves, y Korean Air comenzó vuelos comerciales B787 equipados con banda Ka de Viasat. El apoyo gubernamental para infraestructura de aviación y el creciente viaje de clase media sostuvo vientos de cola regionales.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Panorama Competitivo

El mercado de aeronaves conectadas presentó concentración moderada mientras los actores establecidos mantuvieron huellas de soporte global mientras nuevos entrantes alteraron las dinámicas de precios. Panasonic Avionics, Viasat, y Thales mantuvieron amplias bases instaladas y aprovecharon paquetes de extremo a extremo que combinaron antenas, módems, ciberseguridad, y servicios de certificación. El memorándum de Panasonic con Airbus para co-desarrollar futuras plataformas de aeronaves conectadas reforzó su alineación OEM.

El Starlink de SpaceX interrumpió el mercado ofreciendo servicio de alta velocidad que habilitó a las aerolíneas eliminar tarifas para pasajeros. Más de 2.000 compromisos de aeronaves desde 2022 subrayaron tracción rápida, y la aprobación de la FAA en Embraer 175s allanó el camino para actualizaciones de flotas regionales. La competencia de precios impulsó a operadores legados a acelerar los despliegues de banda Ka y multi-órbita.

La consolidación reformó las estrateias de proveedores. SES anunció un acuerdo de USD 3,1 mil millones para adquirir Intelsat, apuntando a beneficios de escala en diversidad orbital y servicios gestionados. Gogo adquirió Satcom Direct por USD 375 millones para ampliar el alcance de aviación de negocios y capturar contratos gubernamentales. Los proveedores con conectividad polar, profundidad de ciberseguridad, o análisis de monetización de datos tallaron nichos que los grandes grupos no podían abordar completamente.

Líderes de la Industria de Aeronaves Conectadas

-

Gogo Inc.

-

Viasat, Inc.

-

Thales Group

-

Panasonic Avionics Corporation

-

SITA N.V.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Qatar Airways seleccionó la plataforma Converix de Panasonic Avionics para 60 aeronaves B777X, agregando tripulación de cabina virtual potenciada por IA y gestión integrada de datos.

- Marzo 2025: United Airlines recibió aprobación de la FAA para Embraer 175s equipados con Starlink, apuntando a 300 instalaciones para fin de año.

- Marzo 2025: Delta Air Lines eligió la conectividad multi-órbita Hughes Fusion para flotas A350 y A321neo, más 400 aeronaves existentes.

Alcance del Informe del Mercado Global de Aeronaves Conectadas

Aeronaves conectadas es uno de los términos más amplios que comprende sistemas de aeronaves basados en Internet-de-las-Cosas, entretenimiento en vuelo y facilidad Wi-Fi relacionada, conectividad aire-a-aire, y conectividad aire-a-suelo. Además, las aeronaves conectadas combinan componentes satelitales, hardware de avión, conectividad de tiempo aire, y aplicaciones y servicios dentro y fuera de la aeronave para cambiar la forma en que las personas se comunican a través de la industria de la aviación. En otras palabras, el concepto de aeronaves conectadas visualiza una industria de aviación donde todos los participantes, como aerolíneas, aeropuertos, gestión del tráfico aéreo, servicios de apoyo, e incluso pasajeros, están vinculados seamlessly, optimizando las operaciones aeroportuarias y mejorando la experiencia de viaje aéreo.

El mercado de aeronaves conectadas está segmentado basado en conectividad, aplicación, banda de frecuencia, y geografía. Por conectividad, el mercado está segmentado en conectividad en vuelo, conectividad aire-a-aire, y conectividad aire-a-suelo. Por aplicación, el mercado está segmentado en aeronaves comerciales y aeronaves militares. Por banda de frecuencia, el mercado está segmentado en banda ka, banda ku y banda l. El informe también cubre los tamaños de mercado y pronósticos para el mercado de aeronaves conectadas en países principales a través de diferentes regiones. Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Solución (Hardware, Software) |

| Servicios |

| Conectividad en Vuelo |

| Conectividad Aire-a-Suelo |

| Conectividad Aire-a-Aire |

| Satelital - Banda L |

| Satelital - Banda Ku |

| Satelital - Banda Ka |

| ATG (Aire-a-Suelo) |

| Aviación Comercial | Fuselaje Estrecho |

| Fuselaje Ancho | |

| Jets Regionales | |

| Helicópteros Comerciales | |

| Aviación Militar | Aeronaves de Combate |

| Aeronaves de Misión Especial | |

| Aeronaves de Transporte Militar | |

| Helicópteros Militares | |

| Aviación General | Jets de Negocios |

| Otros |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| México | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Qatar | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Oferta | Solución (Hardware, Software) | ||

| Servicios | |||

| Por Tipo de Conectividad | Conectividad en Vuelo | ||

| Conectividad Aire-a-Suelo | |||

| Conectividad Aire-a-Aire | |||

| Por Tecnología de Conectividad | Satelital - Banda L | ||

| Satelital - Banda Ku | |||

| Satelital - Banda Ka | |||

| ATG (Aire-a-Suelo) | |||

| Por Aplicación | Aviación Comercial | Fuselaje Estrecho | |

| Fuselaje Ancho | |||

| Jets Regionales | |||

| Helicópteros Comerciales | |||

| Aviación Militar | Aeronaves de Combate | ||

| Aeronaves de Misión Especial | |||

| Aeronaves de Transporte Militar | |||

| Helicópteros Militares | |||

| Aviación General | Jets de Negocios | ||

| Otros | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| México | |||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Qatar | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de aeronaves conectadas?

El mercado de aeronaves conectadas alcanzó USD 8,81 mil millones en 2025 y se proyecta que ascienda a USD 14,87 mil millones para 2030 a una TCAC de 11,04%.

¿Qué segmento tiene la mayor participación del mercado de aeronaves conectadas?

La conectividad en vuelo lideró capturando 62,40% de participación de ingresos en 2024.

¿Por qué las aerolíneas están cambiando a contratos de conectividad basados en servicios?

Los servicios permiten a los transportistas evitar gastos de capital pesados, obtener soporte técnico 24/7, y mantenerse al ritmo con las rápidas actualizaciones satelitales.

¿Cómo afecta la regla ICAO GADSS el crecimiento del mercado?

La regla exige seguimiento de angustia autónomo desde 2025, obligando a las aerolíneas mundialmente a instalar hardware de conectividad en tiempo real a través de las flotas.

¿Qué región se espera que crezca más rápido hasta 2030?

Asia-Pacífico se pronostica expandir a 12,65% TCAC, impulsado por la modernización de flotas y la creciente demanda de Wi-Fi para pasajeros.

¿Qué papel juegan los satélites LEO en la industria de aeronaves conectadas?

Las constelaciones LEO reducen la latencia, mejoran la cobertura, y reducen el costo del ancho de banda, habilitando a las aerolíneas ofrecer Wi-Fi gratuito de calidad de streaming y reformando la competencia de proveedores.

Última actualización de la página el: