Tamaño y Participación del Mercado Inmobiliario Comercial de Arabia Saudita

Análisis del Mercado Inmobiliario Comercial de Arabia Saudita por Mordor inteligencia

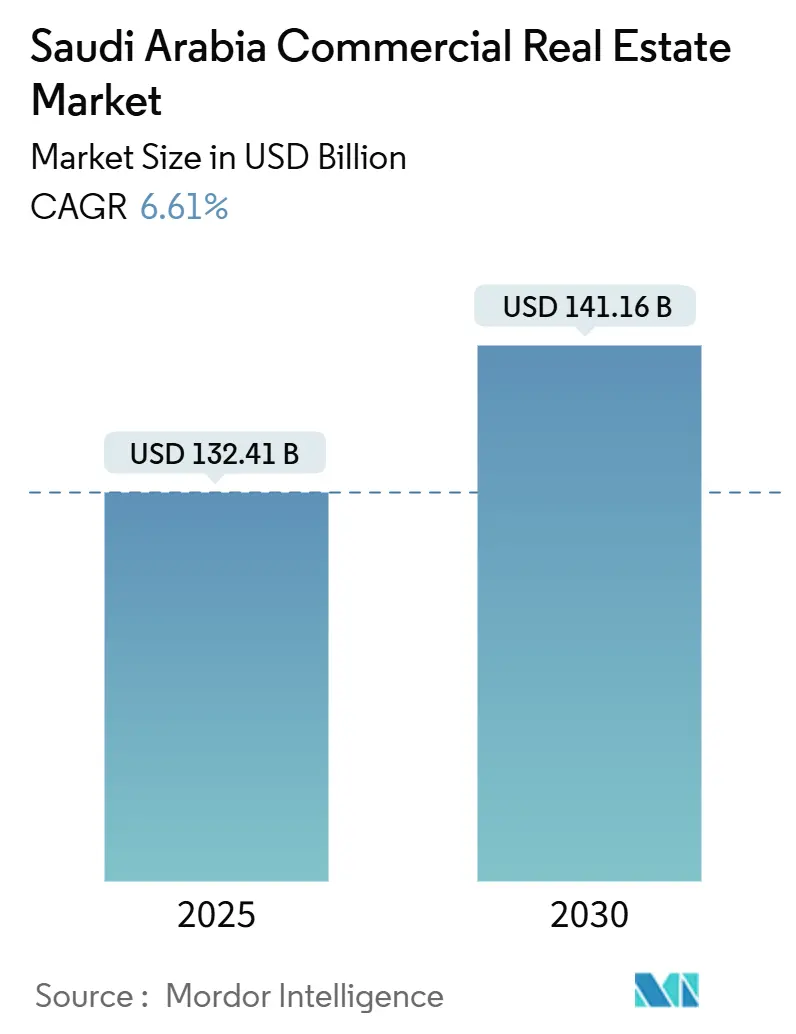

El tamaño del mercado inmobiliario comercial de Arabia Saudita se sitúun en USD 132.41 mil millones en 2025 y se prevé que alcance USD 141.16 mil millones en 2030, aumentando un una CAGR del 6.61%. Las iniciativas en curso de la Visión 2030, una cartera de proyectos de USD 1.1 billones, y el giro del Fondo de Inversión Pública (PIF) hacia asignaciones domésticas están sustentando una demanda estable en activos de oficinas, comerciales, hoteleros mi industriales. El creciente apetito institucional por propiedades generadoras de ingresos, las reglas liberalizadas de propiedad extranjera en La Meca y Medina, y el registro de más de 500 sedes regionales extranjeras desde 2021 están manteniendo una demanda sólida de oficinas de primera calidad. Las plataformas logísticas disfrutan de vientos de cola adicionales por los volúmenes crecientes de comercio electrónico, mientras que el turismo religioso está acelerando la absorción hotelera en La Meca y Medina. Los obstáculos un corto plazo incluyen la adopción del trabajo híbrido, el aumento de los costos de construcción y los gastos de mitigación del riesgo climático, aunque estos factores se ven superados por la apreciación de los precios del suelo cerca de gigaproyectos y las rentas de primera calidad que demandan los edificios verdes certificados.

Puntos Clave del Informe

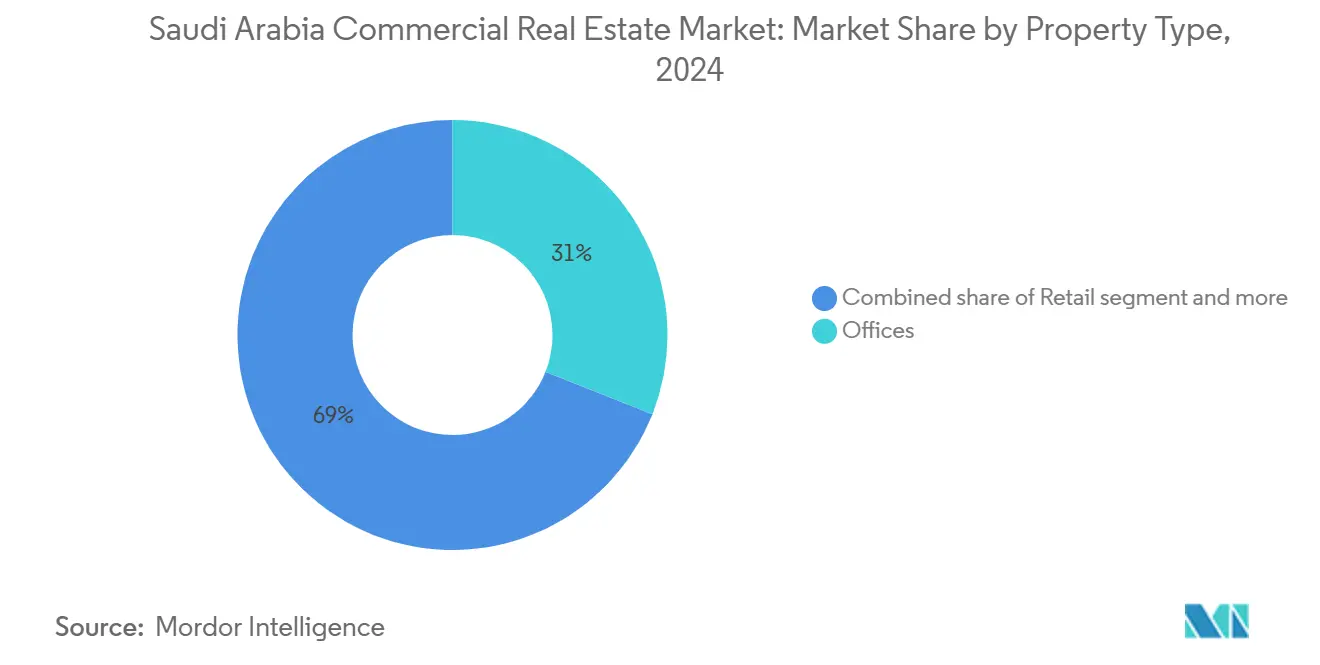

- Por tipo de propiedad, las oficinas lideraron con una participación del 31% de los ingresos del mercado inmobiliario comercial de Arabia Saudita en 2024. Se proyecta que el mercado inmobiliario comercial de Arabia Saudita para activos logísticos se expanda un una CAGR del 7.34% entre 2025-2030.

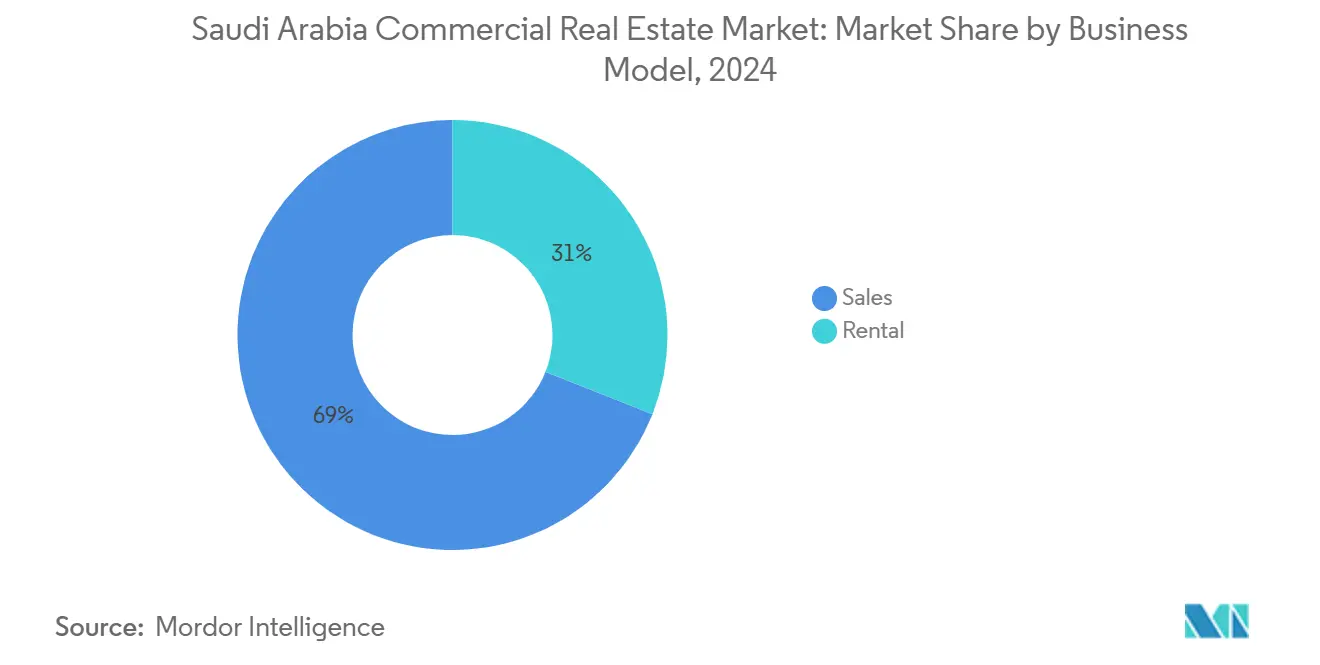

- Por modelo de negocio, las transacciones de ventas mantuvieron el 69% de la participación del mercado inmobiliario comercial de Arabia Saudita en 2024. El mercado inmobiliario comercial de Arabia Saudita para alquileres registra el crecimiento más rápido con una CAGR del 7.12% entre 2025-2030.

- Por usuario final, las corporaciones y PYMES representaron el 65% del tamaño del mercado inmobiliario comercial de Arabia Saudita en 2024. El mercado inmobiliario comercial de Arabia Saudita para la demanda de hogares individuales avanza un una CAGR del 7.01% entre 2025-2030.

- Por región, Riad controló el 48% del mercado inmobiliario comercial de Arabia Saudita en 2024. El mercado inmobiliario comercial de Arabia Saudita para La Meca, la región de crecimiento más rápido, avanza con una CAGR del 7.22% entre 2025-2030.

Tendencias mi Insights del Mercado Inmobiliario Comercial de Arabia Saudita

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en el Pronóstico CAGR | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Demanda acelerada de espacio industrial y logístico de primera calidad impulsada por el comercio electrónico | +1.8% | Provincia Oriental, Parque Logístico de Riad | Corto plazo (≤ 2 unños) |

| Cartera de infraestructura respaldada por el gobierno elevando los valores del suelo comercial | +1.5% | Nacional, gigaproyectos | Largo plazo (≥ 4 unños) |

| Aumento en la asignación de capital institucional un activos de oficinas centrales | +1.2% | Riad, Yeda, KAFD | |

| Revalorización de edificios verdes compatibles con ESG desbloqueando rentas de primera calidad | +0.9% | Ciudades principales, NEOM, desarrollos del Mar Rojo | Mediano plazo (2-4 unños) |

| Repunte del turismo internacional revitalizando el RevPAR hotelero del CBD | +0.7% | La Meca, Medina, costa del Mar Rojo | Corto plazo (≤ 2 unños) |

| Mandatos de localización de datos impulsando el desarrollo de centros de datos borde | +0.6% | Zona Económica Especial de nube computación | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Aumento en la Asignación de Capital Institucional a Activos de Oficinas Centrales

Las plataformas respaldadas por PIF y los mandatos de sedes multinacionales están canalizando inversiones de gran volumen hacia torres Grado-un, especialmente en el Distrito Financiero King Abdullah, donde la Torre PIF de 385 metros incorpora fachadas fotovoltaicas que reducen la intensidad energética y demandan primas de alquiler. Una empresa conjunta Brookfield-PIF de USD 2 mil millones destina al menos la mitad de su capital para oficinas domésticas, reduciendo la vacancia en el centro de Riad. Una mayor transparencia tras las mejoras en las reglas de REIT está ampliando las opciones de salida para inversores globales, mientras que las estructuras compatibles con la Sharia atraen capital regional. Como resultado, el mercado inmobiliario comercial de Arabia Saudita registra una liquidez más profunda en el nicho de oficinas centrales.

Demanda Acelerada de Espacio Industrial y Logístico Premium Impulsada por el Comercio Electrónico

La Zona Franca Logística Integrada ofrece exenciones fiscales de 50 unños y 100% de propiedad extranjera, atrayendo empresas como DB Schenker y Ceva para expandir centros de distribución regionales. El fuerte rendimiento portuario en King Abdullah Economic City y los USD 4.5 mil millones destinados para mejoras marítimas están acortando los tiempos de entrega y aumentando la ocupación de almacenes modernos. un medida que aumenta la penetración del comercio minorista en línea, los desarrolladores están convirtiendo fábricas obsoletas en centros de cumplimiento con temperatura controlada, reforzando el mercado inmobiliario comercial de Arabia Saudita como líder logístico del CCG.

Cartera de Infraestructura Respaldada por el Gobierno Elevando los Valores del Suelo Comercial

Arabia Saudita está en camino de convertirse en el mercado de construcción más grande del mundo para 2028 con USD 181.5 mil millones en proyectos en sitio. Proyectos emblemáticos como NEOM (USD 500 mil millones) y nuevo Murabba (USD 48 mil millones) están expandiendo redes de servicios públicos, carreteras y líneas de tránsito que elevan los precios de los terrenos adyacentes y generan planes maestros de uso mixto. Los desarrolladores que aprovechan las estrategias de banco de tierras en etapa temprana están capturando ganancias de capital de dos dígitos, cimentando el potencial alcista un largo plazo para el mercado inmobiliario comercial de Arabia Saudita.

Revalorización de Edificios Verdes Compatibles con ESG Desbloqueando Rentas Premium

Forbes International torre-el primero en buscar la Certificación Cero Carbono-utiliza 75% hidrógeno limpio más solar en sitio, recortando costos operativos en 35% y logrando tasas de arrendamiento 18% por encima de los promedios del submercado. Programas nacionales como Mostadam y el doódigo de Construcción Verde de Arabia Saudita formalizan incentivos para activos de alto rendimiento. Los prestamistas ahora aplican descuentos de margen favorables para proyectos certificados, alentando un los desarrolladores un incorporar micro-redes renovables y medición inteligente. Esta revalorización verde amplíun la brecha de valor entre el stock compatible y el heredado dentro del mercado inmobiliario comercial de Arabia Saudita.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en el Pronóstico CAGR | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Costos de Construcción Elevados y Escasez de Mano de Obra Retrasando la Entrega de Proyectos | -1.1% | Nacional, agudo en gigaproyectos | |

| Adopción Persistente del Trabajo desde Casa Suavizando la Absorción Neta de Oficinas del CBD | -0.8% | CBD de Riad, distritos comerciales de Yeda | Corto plazo (≤ 2 unños) |

| Ajuste Monetario y Tasas Cap en Aumento Comprimiendo las Transacciones | -0.6% | Ciudades principales, centros de inversión institucional | Corto plazo (≤ 2 unños) |

| Exposición Elevada al Riesgo Climático Aumentando las Primas de Seguro para Activos Costeros | -0.4% | Costa del Mar Rojo, NEOM, desarrollos costeros | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Adopción Persistente del Trabajo desde Casa Suavizando la Absorción Neta de Oficinas del CBD

Los volúmenes de arrendamiento globales permanecen 12% por debajo de los picos pre-pandemia, y los edificios sauditas de menor calidad enfrentan vacancia creciente incluso mientras los activos trofeo permanecen llenos. Los operadores de espacios de trabajo flexibles están capturando inquilinos que buscan tenencias cortas, presionando un los propietarios un renovar las estructuras de arrendamiento heredadas. Aunque el esquema de sedes regionales exige presencia física, varias empresas minimizan las huellas mediante modelos satelitales de escritorios compartidos, templando el crecimiento inmediato de la demanda en el mercado inmobiliario comercial de Arabia Saudita.

Costos de Construcción Elevados y Escasez de Mano de Obra Retrasando la Entrega de Proyectos

Una cola de proyectos nacionales de USD 850 mil millones tensiona el suministro de materiales y la disponibilidad de mano de obra migrante, con precios del acero subiendo 18% desde 2023 y salarios de trabajadores especializados aumentando 22%. Los retrasos de pago en contratos públicos tensan la liquidez de contratistas, extendiendo los cronogramas de finalización para activos de uso mixto alrededor de gigaproyectos. Los precios de contingencia más altos se están filtrando hacia las rentas y valores de ventas de usuarios finales, estrechando los márgenes de asequibilidad dentro del mercado inmobiliario comercial de Arabia Saudita.

Análisis de Segmentos

Por Tipo de Propiedad: La Logística Impulsa la Diversificación

Las instalaciones logísticas son el componente de crecimiento más rápido del mercado inmobiliario comercial de Arabia Saudita, registrando una CAGR del 7.34% hasta 2030 mientras los volúmenes de comercio electrónico aumentan y los fabricantes buscan proximidad un centros de exportación. Las oficinas unún mantienen la mayor participación del 31% de los ingresos de 2024, pero la absorción sostenida en almacenes construidos según especificaciones está ampliando el tamaño del mercado inmobiliario comercial de Arabia Saudita para activos industriales. Los desarrolladores capitalizan los incentivos de zona franca de 50 unños para desplegar centros de cumplimiento multinivel cerca de los puertos de Riad y Dammam, elevando los rendimientos 120 puntos básicos por encima de las oficinas centrales.

El mercado inmobiliario comercial de Arabia Saudita también se beneficia de 320,000 llaves hoteleras en desarrollo, reflejando la diversificación liderada por el turismo. Las huellas comerciales evolucionan hacia formatos experienciales dentro de centros comerciales de uso mixto financiados por préstamos vinculados un sostenibilidad de SAR 5.25 mil millones (USD 1.39 mil millones). Las estructuras de centros de datos completan la categoríun "otros", respaldadas por USD 10 mil millones en gasto hiperescala. Juntos, estos cambios equilibran la cartera alejándola de la concentración histórica de oficinas y amplían la participación del mercado inmobiliario comercial de Arabia Saudita para segmentos no oficinas.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Modelo de Negocio: El Alquiler Gana Impulso

Las transacciones de venta retuvieron el 69% de la facturación en 2024, sin embargo, los alquileres crecen más rápido al 7.12% CAGR ya que los administradores de activos valoran los flujos de efectivo predecibles en un mundo de tasas más altas. Las pautas ampliadas de REIT y las asignaciones de 49% de propiedad extranjera en bienes raíces de ciudades santas amplían tanto las bases de patrocinadores como de inversores, reforzando el mercado inmobiliario comercial de Arabia Saudita. La medida de la Autoridad del Mercado de Capitales para permitir actividades de valores extraterritoriales canaliza nueva liquidez hacia vehículos orientados un ingresos.

Las instituciones prefieren cada vez más estrategias de ingresos largos como venta-y-leasebacks y esquemas build-un-rent. ROSHN está asignando parte de su cartera de SAR 350 mil millones (USD 93.27 mil millones) un proyectos de uso mixto que contienen 4 millones de m² de espacio comercial arrendable. Los préstamos bancarios, aumentando 40.5% interanual un SAR 374.5 mil millones (USD 99.80 mil millones), abrazan un modelo originar-para-distribuir que redistribuye el riesgo mientras apoya la expansión constante del stock de alquiler dentro del mercado inmobiliario comercial de Arabia Saudita.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: La Demanda Corporativa Sostiene el Crecimiento

Las corporaciones y PYMES ocuparon el 65% del espacio de piso en 2024, una proporción reforzada por la mejora crediticia un+ que reduce los costos de endeudamiento y alienta la expansión empresarial. Las reglas obligatorias de sedes requieren que las empresas multinacionales estacionen personal senior localmente, asegurando la demanda de oficinas y elevando el tamaño del mercado inmobiliario comercial de Arabia Saudita para torres de primera calidad[1]u.s. International comercio Administration, "Arabia Saudita Arabia - real bienes sector," comercio.gov.

La participación de los hogares se está recuperando, impulsada por un Programa Nacional de Vivienda que empuja la tasa de propiedad de vivienda hacia el 70%. La emisión de sukuk respaldados por hipotecas y una cartera del Fondo de Desarrollo Inmobiliario de SAR 190 mil millones (USD 50.63 mil millones) mejoran la asequibilidad, alimentando la demanda de derrame para el comercio vecinal y oficinas de formato pequeño. Los organismos gubernamentales y cuasi-soberanos en el grupo "otros" absorben activos especializados como centros de datos y parques de investigación, diversificando el mercado inmobiliario comercial de Arabia Saudita.

Análisis Geográfico

Riad ancla el 48% del mercado inmobiliario comercial de Arabia Saudita, impulsado por el crecimiento poblacional un 9.6 millones para 2030 y la visión nuevo Murabba que agrega 104,000 hogares, 9,000 habitaciones de hotel y un centro de entretenimiento cubo emblemático. Los incentivos para inversores de la Zona Franca Logística Integrada están atrayendo redes de distribución que elevan la demanda de oficinas y almacenes por dígitos dobles. La comunidad SEDRA de 20 millones de m² de ROSHN, ubicada cerca del aeropuerto internacional, aumenta unún más la oferta de uso mixto y amplíun el tamaño del mercado inmobiliario comercial de Arabia Saudita en la capital.

La Meca registra la CAGR más rápida del 7.22%, respaldada por el megadesarrollo Jabal Omar que coloca 5,000 llaves un distancia caminable de la Gran Mezquita. El turismo religioso alcanzó 35.8 millones de peregrinos Umrah en 2024, y las carteras de gigaproyectos comprometen 252,000 habitaciones hoteleras futuras, extendiendo el mercado inmobiliario comercial de Arabia Saudita mucho más todoá de las zonas hoteleras heredadas. La propiedad extranjera liberalizada en corporaciones de sitios sagrados agrega profundidad un los flujos de inversión dirigidos un arcadas comerciales y apartamentos con servicios.

La Provincia Oriental aprovecha el puerto de gestión privada en King Abdullah Economic City-uno de los de crecimiento más rápido del mundo-para atraer clústeres de industria ligera y empresas de logística marítima[2]Mohammed Al-Rasheed, "Port actuación Statistics 2024," Economic ciudades Authority, ecza.gov.sa. El crecimiento residencial interior alrededor de Khobar se combina con el comercio de lujo en Dammam y Dhahran, equilibrando las necesidades de oficinas impulsadas por petroquímicos. Los megaproyectos del noroeste como NEOM, la isla Sindalah[3]NEOM Company, "Sindalah Island Fact hoja," NEOM, neom.com y el corredor turístico del Mar Rojo amplían la huella geográfica del mercado inmobiliario comercial de Arabia Saudita introduciendo hoteles cero neto y aldeas carbono-positivas que establecen nuevos puntos de referencia regionales.

Panorama Competitivo

El mercado inmobiliario comercial en Arabia Saudita está moderadamente fragmentado, con ROSHN respaldado por el estado emergiendo como un jugador formidable. Armado con SAR 350 mil millones (USD 93.27 mil millones), ROSHN desafíun un los desarrolladores privados establecidos capitalizando en sus vastos bancos de tierra, infraestructura integrada y acceso preferencial al capital. reino Holding, en asociación con rojo Sea Global, está causando sensación con su proyecto Shura Island, mezclando prestigio de marca con la grandeza de un gigaproyecto. Simultáneamente, Dar Al Arkan está diversificando sus fuentes de financiamiento emitiendo sukuk extraterritorial para financiar residencias de marca, subrayando la creciente importancia de la diversificación del mercado de capitales en la región.

La tecnologíun y la sostenibilidad son diferenciadores decisivos. La mezcla de energíun hidrógeno-solar de Forbes International torre asegura el primer registro cero-carbón del mundo y eleva las rentas efectivas, impulsando un los rivales un modernizar fachadas y sistemas climatización. Las aplicaciones prop-tech-desde la gestión de activos de gemelos digitales hasta el registro de tierras blockchain-simplifican el arrendamiento y reducen la vacancia hasta 4 puntos porcentuales. La consolidación está activa; 108 presentaciones de fusión en Q1-2025 presentaron 80% de adquirentes extranjeros, señalando un creciente interés transfronterizo que puede remodelar el mercado inmobiliario comercial de Arabia Saudita.

Las perspectivas de espacio en blanco se encuentran en nodos urbanos de segundo nivel como Taif y Al-Ahsa, donde los flujos anuales de visitantes exceden los 20 millones, sin embargo, el stock hotelero de marca permanece escaso. Los desarrolladores pioneros que aseguran parcelas cerca de nuevos aeropuertos o enlaces ferroviarios pueden cosechar retornos de primera calidad una vez que se complete la infraestructura, agregando tensión competitiva en todo el mercado inmobiliario comercial de Arabia Saudita.

Líderes de la Industria Inmobiliaria Comercial de Arabia Saudita

-

Al Saedan real bienes Co.

-

Jabal Omar desarrollo Co.

-

Dar Al Arkan real bienes desarrollo

-

reino Holding Company

-

SEDCO desarrollo

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: DataVolt acordó con NEOM construir una fábrica de IA cero neto con un desembolso de USD 5 mil millones, operacional para 2028.

- Febrero 2025: La nueva Ley de Inversión entró en vigor, aboliendo las licencias de inversión extranjera y otorgando trato igual un los inversores extranjeros.

- Noviembre 2024: ROSHN se rebrandeó para expandirse más todoá de la vivienda, revelando 200 millones de m² de cartera residencial y 4 millones de m² comercial.

- Octubre 2024: PIF y Brookfield formaron Brookfield medio este Partners, un vehículo de USD 2 mil millones con al menos 50% de asignación un activos sauditas.

Alcance del Informe del Mercado Inmobiliario Comercial de Arabia Saudita

Los bienes raíces comerciales (CRE) se refieren un propiedades no residenciales que sirven para generar ingresos. Esto incluye centros comerciales, hoteles y espacios de oficinas, entre otros. Un análisis completo del trasfondo del Mercado Inmobiliario Comercial de Arabia Saudita, incluyendo la evaluación de la economíun y contribución de sectores en la economíun, visión general del mercado, estimación del tamaño del mercado para segmentos clave, y tendencias emergentes en los segmentos del mercado, dinámicas del mercado y tendencias geográficas, mi impacto de COVID-19 se incluye en el informe.

El mercado inmobiliario comercial en Arabia Saudita está segmentado por tipo (oficinas, comercial, industrial, logística, multifamiliar y hoteleríun) y por ciudades clave (Riad, Yeda y La Meca). El informe ofrece el tamaño del mercado y pronósticos para el mercado inmobiliario comercial de Arabia Saudita en valor (USD) para todos los segmentos mencionados.

| Oficinas |

| Comercial |

| Logística |

| Otros (Industrial, Hotelería, etc.) |

| Ventas |

| Alquiler |

| Individuos / Hogares |

| Corporaciones y PYMES |

| Otros |

| Riad |

| Yeda |

| La Meca |

| Resto de Arabia Saudita |

| Por Tipo de Propiedad | Oficinas |

| Comercial | |

| Logística | |

| Otros (Industrial, Hotelería, etc.) | |

| Por Modelo de Negocio | Ventas |

| Alquiler | |

| Por Usuario Final | Individuos / Hogares |

| Corporaciones y PYMES | |

| Otros | |

| Por Región | Riad |

| Yeda | |

| La Meca | |

| Resto de Arabia Saudita |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado inmobiliario comercial de Arabia Saudita?

El sector está valorado en USD 132.41 mil millones en 2025 y se proyecta que alcance USD 141.16 mil millones para 2030.

¿Qué segmento de propiedad está creciendo más rápido?

Los activos logísticos mi industriales lideran con una CAGR del 7.34%, impulsados por el comercio electrónico y los incentivos de zona franca.

¿Qué porcentaje del mercado domina Riad?

Riad mantiene el 48% de la actividad total, respaldado por mandatos de sedes y la cartera de uso mixto de nuevo Murabba.

¿Por qué los alquileres están ganando impulso sobre las ventas?

Los inversores favorecen los flujos de efectivo estables, reforzados por reglas ampliadas de REIT y entornos de tasas de interés más altas que elevan el atractivo de los activos generadores de ingresos.

¿Qué estándares de sostenibilidad están influyendo en los valores de los activos?

Programas como Mostadam y LEED, junto con proyectos pioneros como Forbes International torre, empujan un los desarrolladores hacia diseños cero neto que demandan rentas de primera calidad.

¿doómo afectará la nueva Ley de Inversión un la participación extranjera?

Al eliminar las barreras de licencias y otorgar trato igual, se espera que la ley acelere el capital entrante y profundice la liquidez en todo el mercado inmobiliario comercial de Arabia Saudita.

Última actualización de la página el: