Tamaño y Participación del Mercado de Seguridad en la Nube Bancaria

Análisis del Mercado de Seguridad en la Nube Bancaria por Mordor Intelligence

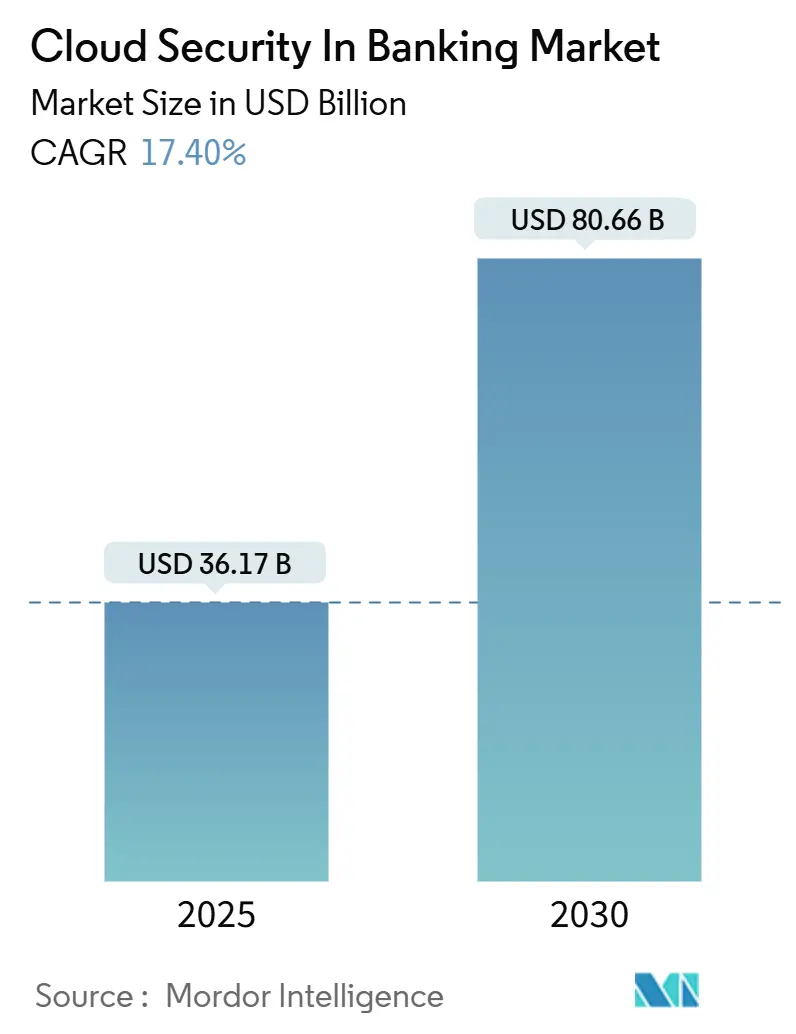

El mercado de seguridad en la nube bancaria se situó en USD 36,17 mil millones en 2025 y se prevé que alcance USD 80,66 mil millones en 2030, reflejando una TCAC del 17,4%. Esta expansión refleja el giro de los bancos hacia arquitecturas nativas de la nube que reducen los costos operativos, mejoran la agilidad y satisfacen a los reguladores que exigen resiliencia operacional comprobada. La demanda también está aumentando porque los incidentes de ransomware dirigidos a cargas de trabajo financieras subieron al 78% en 2024, empujando a los directores de seguridad informática a acelerar la adopción de confianza cero y una supervisión más profunda del riesgo de terceros. La consolidación entre proveedores de seguridad está dando a los bancos acceso a plataformas amplias que combinan protección de API, gobernanza de identidad y análisis de fraude potenciado por IA. En paralelo, los proveedores de nube pública están incorporando herramientas de cumplimiento preconfiguradas que simplifican las auditorías bajo medidas como el Acta de Resiliencia Operacional Digital (DORA) de la UE, que entró en vigor en enero de 2025. [1]Autoridad Bancaria Europea, "Acta de Resiliencia Operacional Digital," europa.eu Aunque América del Norte mantuvo una participación del 37,2% en 2024, Asia-Pacífico avanza más rápidamente respaldada por reglas nacionales de localización de datos y banca móvil orientada al consumidor, contribuyendo con una TCAC regional del 17,8% hasta 2030.

Puntos Clave del Informe

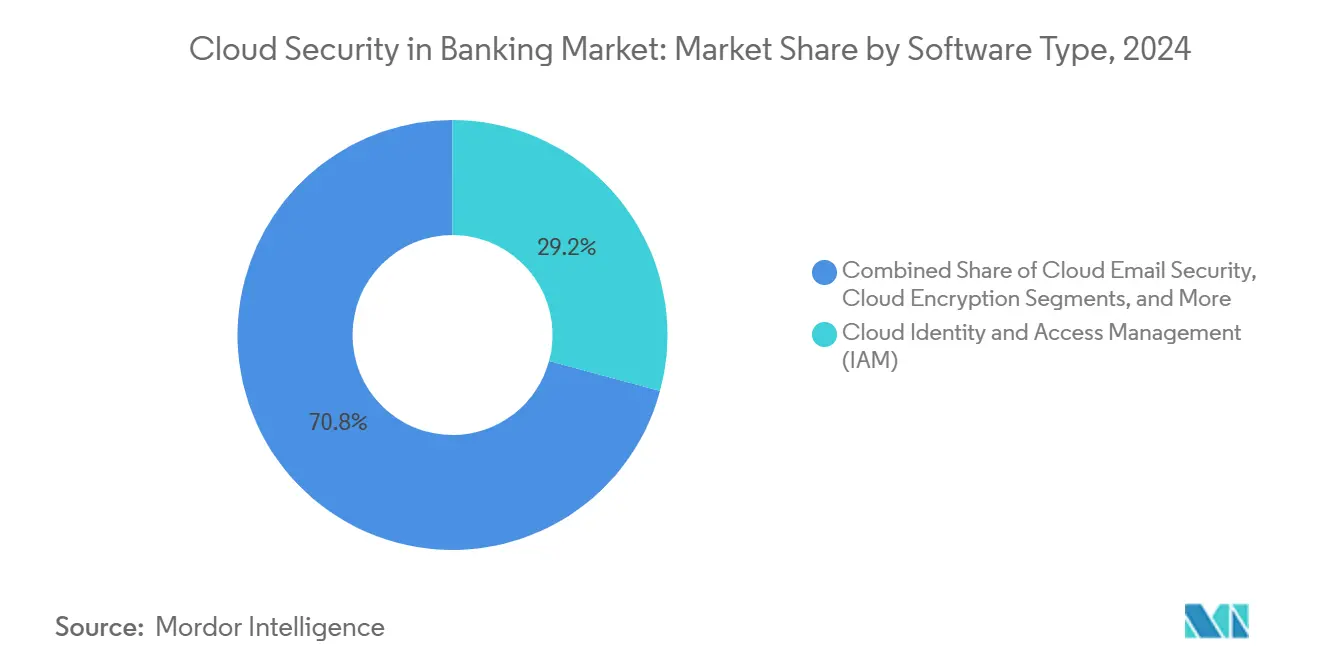

- Por tipo de software, la Gestión de Identidad y Acceso en la Nube lideró con el 29,2% de la participación del mercado de seguridad en la nube bancaria en 2024, mientras que el Cifrado en la Nube se proyecta que se expanda a una TCAC del 18,2% hasta 2030.

- Por modelo de implementación, el segmento de nube pública representó el 62,4% del tamaño del mercado de seguridad en la nube bancaria en 2024; la nube híbrida está establecida para crecer más rápidamente a una TCAC del 20,1% hasta 2030.

- Por servicio de seguridad, las ofertas de seguridad de datos representaron el 31,7% del tamaño del mercado de seguridad en la nube bancaria en 2024, mientras que el monitoreo de seguridad y orquestación se prevé que registre una TCAC del 20,3% hasta 2030.

- Por tipo de banca, la banca minorista controló el 38,7% de la participación del mercado de seguridad en la nube bancaria en 2024; los bancos exclusivamente digitales se espera que registren una TCAC del 19,6% entre 2025 y 2030.

- Por geografía, América del Norte dominó con el 37,2% de participación en ingresos en 2024; Asia-Pacífico está en camino de lograr la TCAC regional más rápida del 17,8% hasta 2030.

Tendencias e Insights del Mercado Global de Seguridad en la Nube Bancaria

Análisis de Impacto de Factores Impulsores

| Factor Impulsor | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Sofisticación creciente de ciberataques | +4.2% | Global | Corto plazo (≤ 2 años) |

| Automatización de cumplimiento en tiempo real (Basel III, DORA) | +3.8% | UE primaria, NA secundaria | Mediano plazo (2-4 años) |

| Evitación de costos sin servidor y nativa de contenedores | +2.1% | América del Norte, UE | Mediano plazo (2-4 años) |

| APIs de banca abierta aceleran confianza cero | +2.9% | UE primaria, APAC secundaria | Largo plazo (≥ 4 años) |

| Detección de fraude potenciada por IA en suites de seguridad | +3.5% | Global | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Volumen Creciente y Sofisticación de Ciberataques en Cargas de Trabajo Bancarias

Las instituciones financieras enfrentaron tasas de impacto de ransomware del 78% en 2024, el doble del año anterior. Los atacantes ahora están explotando el abuso de API, configuraciones erróneas de contenedores y fallas de software de terceros-en 1 incidente, una configuración errónea de la nube expuso a casi 500.000 clientes de JPMorgan Chase, subrayando la nueva superficie de amenaza sin perímetro. Los costos promedio de violación alcanzan USD 10 millones por incidente, provocando migración urgente a controles de confianza cero impulsados por análisis de comportamiento que verifican cada sesión y activo. Los principales bancos están incorporando escaneo continuo de cumplimiento y búsqueda de amenazas en pipelines de DevSecOps para reducir las ventanas de exposición de días a horas. El sistema global de pagos SWIFT está piloteando modelos de aprendizaje federado con Google Cloud que señalan transacciones anómalas sin mover datos sensibles, mostrando cómo la IA puede detectar fraude mientras protege la privacidad. Mientras el crimen organizado monetiza el acceso a credenciales bancarias robadas en mercados de la dark net, la segmentación proactiva de la nube y la IAM de menor privilegio se han convertido en prioridades a nivel de junta directiva.

Requisitos de Automatización de Cumplimiento en Tiempo Real (Basel III, DORA, etc.)

El DORA de la UE obliga a 22.000 entidades financieras a reportar incidentes cibernéticos severos dentro de 24 horas y probar planes de salida para proveedores críticos de nube, empujando a los bancos a desplegar motores automatizados de recolección de evidencia que alimentan a los reguladores en tiempo casi real. Los reguladores estadounidenses se están moviendo en la misma dirección: el informe de resiliencia de nube 2025 del Tesoro insta al monitoreo continuo de controles para instituciones sistémicas. [2]Departamento del Tesoro de EE.UU., "Informe de Nube del Tesoro," home.treasury.gov Los proveedores de nube ahora incluyen plantillas de mapeo para Basel III, PCI DSS y GDPR en paneles de control, reduciendo las cargas de trabajo de auditoría manual en un 40%. Los bancos con presencia global están estandarizando en estructuras de cumplimiento unificadas para que un solo conjunto de políticas satisfaga jurisdicciones superpuestas-particularmente valioso cuando los flujos de datos de clientes abarcan UE, EE.UU. y Asia. Los adoptadores tempranos reportan lanzamientos de productos más rápidos porque la gobernanza incorporada elimina ciclos prolongados de revisión de seguridad, convirtiendo el cumplimiento de un obstáculo en un habilitador de ingresos.

Evitación de Costos a Través de Controles de Seguridad Sin Servidor y Nativos de Contenedores

Los modelos sin servidor liberan a los bancos del aprovisionamiento y parcheo de hosts, recortando las facturas de infraestructura en un 35% mientras aumentan la productividad del desarrollador en un 25%. Las plataformas de contenedores entregan economías similares pero se estancan si las imágenes carecen de controles integrados; el 67% de las empresas retrasaron envíos por razones de seguridad, destacando la demanda de escaneo integrado de contenedores. Un banco estadounidense de nivel medio trasladó cargas de trabajo de detección de fraude a un pipeline sin servidor y ahorró USD 30 millones anualmente, cumpliendo las reglas de cifrado GDPR con sobrecarga mínima. El aislamiento y la infraestructura inmutable reducen las superficies de ataque ya que las funciones se activan solo cuando son invocadas, limitando las oportunidades de movimiento lateral para los atacantes. Con la mayoría de los bancos apuntando a una penetración de nube del 80% para 2026, los CFOs ven la seguridad sin servidor como una cobertura contra la presión de márgenes y los recortes continuos de gastos de capital.

Expansión de APIs de Banca Abierta Impulsando la Adopción de Confianza Cero

PSD2, PSD3 y regímenes similares obligan a los bancos a exponer datos de cuentas a través de APIs, invitando socios fintech, pero también abuso. Europa ahora ocupa el tercer lugar globalmente por ataques de capa API contra servicios financieros. [3]Akamai Technologies, "Seguridad de API en el Ecosistema de Banca Abierta," akamai.com Las arquitecturas de confianza cero autentican cada llamada, aplican micro-segmentación e inspeccionan continuamente el tráfico usando líneas base de comportamiento, compensando el problema del perímetro poroso. Al menos el 60% de los grandes bancos de la UE tendrán marcos de confianza cero implementados para 2026 mientras retrofitan la autenticación heredada a perfiles FAPI y OAuth 2.0. El beneficio es una incorporación más rápida de socios-reduciendo los tiempos de integración de meses a días-porque los motores de políticas granulares median el acceso sin revisión manual de código. Los proveedores que combinan gateways de API con MFA adaptativa y puntuación de fraude en tiempo real están ganando participación, reflejando la demanda del comprador por planos de control consolidados.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Conflictos de residencia de datos con nubes multi-inquilino | -2.8% | UE primaria, APAC secundaria | Largo plazo (≥ 4 años) |

| Escasez de talento especializado en seguridad de nube | -3.1% | Global | Mediano plazo (2-4 años) |

| Dependencias ocultas en enlaces fintech de terceros | -1.9% | Global | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Conflictos de Residencia de Datos con Nubes Públicas Multi-Inquilino

GDPR, la CSL de China y el Acta DPDP de India obligan a los bancos a localizar datos, entrando en conflicto con configuraciones globales multi-inquilino. Las variantes de nube soberana de los hiperescaladores prometen aislamiento de metadatos y custodia local de claves, pero aún carecen de los controles granulares de ubicación que algunos reguladores demandan. Los mercados más pequeños de APAC a menudo imponen reglas de centro de datos en el país que erosionan las economías de escala, empujando a los bancos hacia topologías híbridas donde los conjuntos de datos sensibles permanecen on-premise o en regiones privadas locales. La complejidad arquitectónica resultante infla el costo y eleva el riesgo de error de configuración, agregando resistencia a los planes de adopción generalizada de nube. Los formuladores de políticas están consultando con la industria para refinar las estipulaciones de residencia para que los beneficios de resiliencia cibernética superen las preocupaciones jurisdiccionales, pero es improbable una resolución antes del final de la década.

Escasez de Talento Especializado en Seguridad de Nube en Equipos SOC de Bancos

El setenta y seis por ciento de las instituciones financieras admiten una escasez de habilidades en seguridad de nube, y solo el 14% se siente completamente dotado para abordar nuevas amenazas. Los playbooks SOC tradicionales centrados en la red no se traducen fácilmente a ecosistemas de contenedores, sin servidor y API, dejando acumulaciones de alertas sin clasificar. Los bancos buscan socios de detección y respuesta gestionada pero deben examinar los SOCs externos para alineación regulatoria y salvaguardas de manejo de datos. La automatización está llenando parte del vacío: los motores de correlación de eventos impulsados por IA reducen los volúmenes de alerta en un 90%, liberando a los analistas para tareas de mayor valor. Los incumbentes grandes también están financiando programas acelerados de recualificación, cubriendo certificaciones como CCSP y seguridad de Kubernetes, pero el pipeline retrasará la demanda hasta el mediano plazo, según los analistas de fuerza laboral.

Análisis de Segmentos

Por Tipo de Software: Dominio de IAM en Medio del Auge del Cifrado

La Gestión de Identidad y Acceso en la Nube representó el 29,2% de la participación del mercado de seguridad en la nube bancaria en 2024, reflejando el cambio de los bancos de controles perimetrales a barreras centradas en la identidad que autentican usuarios, servicios y APIs a escala de milisegundos. Mientras los modelos de trabajo distribuido persisten, IAM consolida inicio de sesión único, gestión de acceso privilegiado y verificaciones de postura de dispositivos, formando la columna vertebral de los programas de confianza cero. Los proveedores ahora están incorporando puntuación continua de riesgo y flujos sin contraseña que reducen la fricción de inicio de sesión-un factor crítico de experiencia de usuario en la banca del consumidor.

El Cifrado en la Nube es el segmento más rápido, registrando una TCAC del 18,2% hasta 2030. La conciencia de amenaza cuántica y estatutos de protección de datos más estrictos están empujando a los bancos a desplegar módulos de seguridad de hardware y orquestación centralizada de claves. Se prevé que el tamaño del mercado de seguridad en la nube bancaria para productos enfocados en cifrado aumente junto con pilotos de algoritmos resistentes a quantum a través de rieles de pago, posicionando la criptografía tanto como un requisito de cumplimiento como un diferenciador competitivo. La computación multi-partes y el cifrado que preserva formato están ganando tracción, permitiendo a las instituciones analizar datos sin descifrarlos, un avance para el análisis de fraude transfronterizo y el entrenamiento de modelos de IA.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Modelo de Implementación: La Aceleración Híbrida Desafía el Dominio Público

Las implementaciones de nube pública capturaron el 62,4% del tamaño del mercado de seguridad en la nube bancaria en 2024, subrayando la confianza en las defensas de hiperescaladores, regiones dedicadas de servicios financieros y proyectos de responsabilidad compartida. Proveedores como AWS y Microsoft reportan crecimiento de dos dígitos en cargas de trabajo bancarias, ayudados por artefactos como paquetes de auditoría PCI DSS bajo demanda que cortan los tiempos de evaluación. Sin embargo, las variantes de nube soberana y nube regional ilustran que un modelo no se ajustará a cada jurisdicción, y las pruebas de estrategia de salida exigidas por los supervisores del Reino Unido subrayan el riesgo de concentración residual.

Las instalaciones de nube híbrida se están expandiendo a una TCAC del 20,1% porque permiten a los bancos cumplir mandatos de residencia de datos mientras aún explotan a la estructura pública para aumentos de análisis. Los contenedores y las mallas de servicios entregan portabilidad de cargas de trabajo, habilitando simulacros de salida de estrés que cambian el tráfico de un proveedor comprometido dentro de horas. Mientras los reguladores examinan las dependencias de un solo proveedor, las cadenas de herramientas multi-nube se están convirtiendo en métricas amplias para la resiliencia operacional, acelerando la adquisición de capas de abstracción que aseguran y orquestan a través de proveedores.

Por Servicio de Seguridad: La Protección de Datos Lidera el Crecimiento de Orquestación

Los servicios de seguridad de datos mantuvieron el 31,7% de los ingresos en 2024, un resultado natural de las regulaciones que equiparan el mal manejo de datos con riesgo sistémico. La tokenización, cifrado a nivel de campo y esquemas de traiga-su-propia-clave ahora son estándar para datos de cuentas, información de portadores de tarjetas y mensajes de pago de alto valor. Esta prioridad es poco probable que disminuya mientras las bandas de ransomware giran hacia tácticas de doble extorsión que publican datos robados.

Las ofertas de monitoreo de seguridad y orquestación están demostrando una TCAC del 20,3% porque la superficie de ataque de la nube genera telemetría a una escala que los analistas humanos no pueden analizar. Las pilas SIEM/SOAR modernas ingieren registros de capas SaaS, PaaS e IaaS, correlacionan eventos con inteligencia de amenazas y lanzan playbooks de contención automatizados. Los bancos que despliegan estas pilas reportan recortar el tiempo medio de detección de ocho horas a treinta minutos mientras reducen a la mitad las acumulaciones de alertas. Con los copilotos de IA ahora empaquetando contexto forense automáticamente, la orquestación está preparada para eclipsar la gestión heredada de registros en gastos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Banca: La Agilidad de Neobancos Impulsa la Transformación Digital

La banca minorista representó el 38,7% de los ingresos en 2024 mientras las aplicaciones móviles, pagos instantáneos y rieles de tarjetas exponen vastas superficies de ataque al consumidor. Los ataques de phishing, relleno de credenciales y toma de cuentas crecen al mismo paso que los volúmenes digitales, manteniendo la protección de datos y antifraude en la parte superior de las listas de gastos. Los bancos establecidos ejecutan pistas paralelas de modernización, reemplazando núcleos monolíticos con microservicios que asumen cifrado omnipresente y federación de identidad.

Los bancos exclusivamente digitales muestran una TCAC del 19,6%, beneficiándose de pilas tecnológicas de campo verde ausentes de mainframes. Todo su negocio monta en cómputo elástico y servicios de seguridad gestionados, convirtiéndolos en adoptadores tempranos de WAFs sin servidor, descubrimiento de API en línea y defensa de contenedores en tiempo de ejecución. Las lecciones aprendidas se propagan al ecosistema más amplio mientras los incumbentes se asocian o adquieren desafiantes fintech para refrescar ofertas heredadas, esparciendo patrones de seguridad nativos de nube a través del mercado.

Análisis Geográfico

América del Norte dominó el mercado de seguridad en la nube bancaria con una participación del 37,2% en 2024. El diálogo de larga data entre reguladores y proveedores, el intercambio maduro de amenazas público-privado y USD 17 mil millones en gasto anual de tecnología en JPMorgan Chase subrayan la profundidad de la demanda local. El estudio de resiliencia de nube 2025 del Tesoro de EE.UU. formalmente alienta a las instituciones críticas a adoptar multi-nube mientras implementan pipelines de monitoreo en tiempo real, acelerando órdenes para pilas de seguridad unificadas que pueden abarcar proveedores. Los reguladores canadienses ahora referencian confianza cero y normas de API segura explícitamente en la orientación de banca abierta, señalando impulso de inversión adicional.

Asia-Pacífico entrega la TCAC más rápida del 17,8% hasta 2030 mientras los reguladores equilibran la localización de datos con la innovación. El consorcio de bancos regionales de Japón adoptó una plataforma híbrida compartida ejecutándose en infraestructura IBM y Kyndryl, ilustrando enfoques colaborativos hacia seguridad efectiva en costos pero compatible. El despliegue de ID digital nacional de Singapur y el estándar RMiT de Malasia también impulsan la adopción de IAM y monitoreo en tiempo real, respectivamente. El esquema de protección multi-nivel de China (MLPS 2.0) compele cifrado, monitoreo continuo y custodia de claves en tierra, provocando que los proveedores lancen regiones solo locales con atestación de hardware.

Europa está acelerando debido a DORA y PSD2/PSD3. El banco italiano Credem Banca migró a una nube de seguridad especialista que incorpora cifrado y notificación de incidentes en tiempo real, logrando un reporte regulatorio 20% más rápido. El estudio Thales 2024 nota que el 65% de las firmas europeas clasifican la seguridad de nube como su segunda mayor prioridad cibernética, evidenciando enfoque a nivel de junta directiva. [4]Thales Group, "Estudio de Seguridad de Nube 2024," thalesgroup.com Los simulacros de resiliencia multi-nube y pilotos de nube soberana ahora son requisitos contractuales, espoleando la demanda de capas de orquestación que hacen cumplir políticas a través de ambientes Amazon, Microsoft y Google sin duplicación manual de reglas.

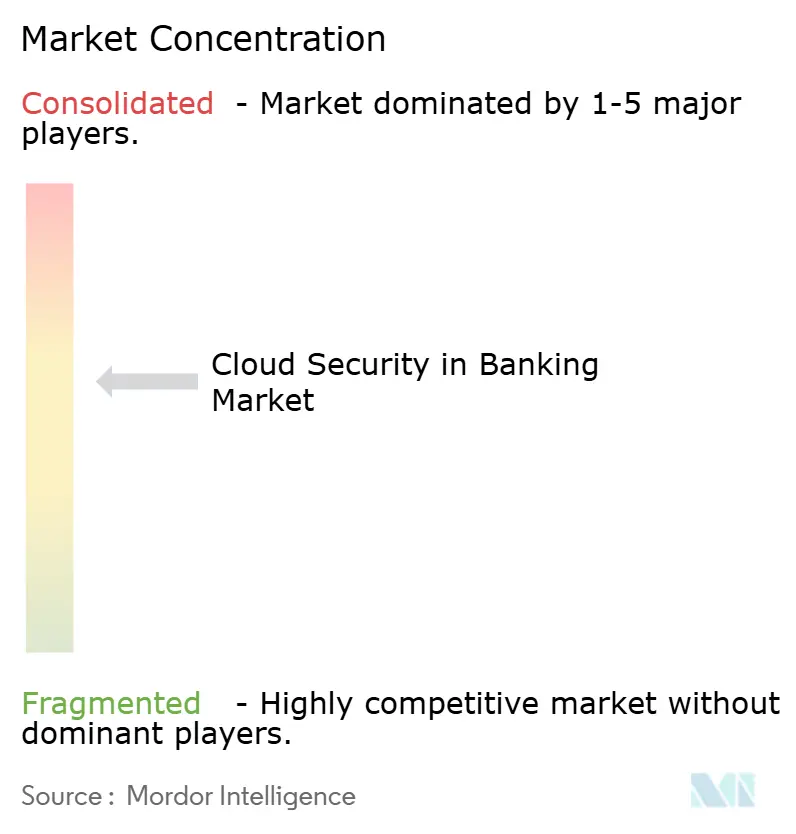

Panorama Competitivo

El mercado de seguridad en la nube bancaria está moderadamente consolidado. Los mega-proveedores combinan capacidades construidas orgánicamente con adquisiciones como la compra de Wiz por Google Cloud, agregando puntuación de riesgo en tiempo real y paneles de cumplimiento específicos del sector. La compra de QRadar SaaS de IBM por Palo Alto Networks estrecha el vínculo entre XDR y SIEM, habilitando que los ciclos de detección de violaciones se reduzcan de días a horas. Los bancos favorecen estas suites sobre productos puntuales porque la simplicidad de licenciamiento y los lagos de datos compartidos reducen la carga de integración.

Los hiperescaladores están incorporando controles avanzados nativamente-computación confidencial, federación de identidad de carga de trabajo y kits de herramientas de cifrado post-cuántico-usando su escala de infraestructura para ofrecer precios más bajos que los proveedores de nicho. Los proveedores tradicionales de seguridad responden superponiendo política como código, mapeo de rutas de ataque en tiempo real y copilotos de IA a sus portafolios existentes. Los especialistas en identidad como Ping Identity y Okta profundizan los lazos con miembros de FIDO Alliance para empujar flujos sin contraseña, críticos para la experiencia del usuario de banca minorista.

Las start-ups innovadoras aún encuentran espacio en blanco en seguridad de API, validación SBOM orientada al desarrollador y gestión de claves resistente a quantum. Sin embargo, las valoraciones de salida ahora consideran bibliotecas de cumplimiento específicas de banca, portales de evaluación de terceros y victorias de referencia comprobadas con instituciones de nivel 1. Los proveedores que carecen de estos artefactos enfrentan listas RFP más difíciles mientras los bancos consolidan proveedores para gestionar la exposición de terceros y recortar la sobrecarga de gestión de proveedores.

Líderes de la Industria de Seguridad en la Nube Bancaria

AWS (Amazon.com, Inc.)

Google Cloud Platform (Alphabet Inc.)

Microsoft Azure (Microsoft Corporation)

IBM Cloud Security (IBM Corporation)

Oracle Cloud (Oracle Corporation)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: OneSpan adquirió Nok Nok Labs para expandir la autenticación sin contraseña para clientes bancarios, alineándose con los estándares FIDO OneSpan.

- Junio 2025: Zscaler introdujo clasificación de datos basada en IA y salvaguardas de IA generativa para asegurar cargas de trabajo emergentes.

- Mayo 2025: JPMorgan Chase reveló que el 65% de sus aplicaciones ahora se ejecutan en plataformas de nube, subrayando la migración acelerada JPMorgan Chase.

- Abril 2025: El Banco de Inglaterra advirtió sobre dependencias de IA sistémicas mientras respaldó la seguridad de nube como un pilar de resiliencia Banco de Inglaterra.

- Marzo 2025: Google Cloud completó su adquisición de Wiz, agregando cumplimiento automatizado y evaluación de riesgo en tiempo real para verticales reguladas Infosprint Technologies.

- Febrero 2025: Shizuoka Bank desplegó una arquitectura de confianza cero a través de su infraestructura de grupo, ZDNet Japan.

- Enero 2025: DORA tomó efecto a través de la UE, mandando gestión integral de riesgo de TIC Autoridad Bancaria Europea.

- Enero 2025: Un consorcio de bancos regionales japoneses adoptó una plataforma de nube híbrida financiera con capacidades coordinadas de respuesta cibernética, Juroku Bank.

Alcance del Informe del Mercado Global de Seguridad en la Nube Bancaria

La seguridad en la nube bancaria se requiere ya que los clientes ahora son la fuerza impulsora detrás de este sector y están forzando a los bancos a probar nuevos modelos de negocio. Los bancos pueden beneficiarse desplegando nube privada en el sistema con varios software de nube como software de gestión de identidad y acceso en la nube, seguridad de correo electrónico en la nube, etc.

| Gestión de Identidad y Acceso en la Nube (IAM) |

| Seguridad de Correo Electrónico en la Nube |

| Detección y Prevención de Intrusiones en la Nube (IDPS) |

| Cifrado en la Nube |

| Seguridad de Red en la Nube |

| Nube Pública |

| Nube Privada |

| Nube Híbrida |

| Seguridad de Datos |

| Seguridad de Aplicaciones |

| Seguridad de Red |

| Monitoreo de Seguridad y Orquestación (SIEM/SOAR) |

| Identidad, Autenticación y Análisis de Fraude |

| Banca Minorista/del Consumidor |

| Banca Corporativa y de Inversión |

| Proveedores de Servicios de Tarjetas y Pagos |

| Bancos Exclusivamente Digitales/Neobancos |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Chile | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Malasia | ||

| Singapur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos |

| Arabia Saudita | ||

| Turquía | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Egipto | ||

| Resto de África | ||

| Por Tipo de Software | Gestión de Identidad y Acceso en la Nube (IAM) | ||

| Seguridad de Correo Electrónico en la Nube | |||

| Detección y Prevención de Intrusiones en la Nube (IDPS) | |||

| Cifrado en la Nube | |||

| Seguridad de Red en la Nube | |||

| Por Modelo de Implementación | Nube Pública | ||

| Nube Privada | |||

| Nube Híbrida | |||

| Por Servicio de Seguridad | Seguridad de Datos | ||

| Seguridad de Aplicaciones | |||

| Seguridad de Red | |||

| Monitoreo de Seguridad y Orquestación (SIEM/SOAR) | |||

| Identidad, Autenticación y Análisis de Fraude | |||

| Por Tipo de Banca | Banca Minorista/del Consumidor | ||

| Banca Corporativa y de Inversión | |||

| Proveedores de Servicios de Tarjetas y Pagos | |||

| Bancos Exclusivamente Digitales/Neobancos | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Chile | |||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Malasia | |||

| Singapur | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos | |

| Arabia Saudita | |||

| Turquía | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Egipto | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Qué está impulsando el rápido crecimiento en el mercado de seguridad en la nube bancaria?

El crecimiento proviene de regulaciones más estrictas como DORA, ataques de ransomware crecientes que impactaron al 78% de los bancos en 2024, y ahorros de costos de hasta 35% logrados a través de controles de seguridad sin servidor y de contenedores.

¿Qué segmento de software domina el gasto en seguridad de nube por parte de los bancos?

La Gestión de Identidad y Acceso en la Nube lidera con el 29,2% de los ingresos de 2024 gracias a su papel en arquitecturas de confianza cero y autenticación de trabajo remoto.

¿Por qué se están acelerando las implementaciones de nube híbrida en la banca?

Los diseños híbridos satisfacen las leyes de residencia de datos mientras permiten a los bancos explotar las nubes públicas para análisis, impulsando una TCAC del 20,1% hasta 2030.

¿Cómo están afectando las escaseces de talento las operaciones de seguridad bancaria?

Con solo el 14% de las instituciones completamente dotadas, los bancos adoptan orquestación impulsada por IA y servicios de detección gestionados para cerrar las brechas de experiencia.

¿Qué región se está expandiendo más rápidamente para la adopción de seguridad de nube en banca?

Asia-Pacífico muestra una TCAC del 17,8% hasta 2030, espoleada por la banca móvil orientada al consumidor y nuevos mandatos de localización a través de Japón, Singapur y China.

¿Qué papel juega la IA en futuras plataformas de seguridad de nube para bancos?

La IA apoya la detección de anomalías, análisis de fraude y automatización de cumplimiento, con proveedores incorporando salvaguardas de IA generativa y aprendizaje automático que reducen el tiempo medio de detección a menos de 30 minutos.

Última actualización de la página el: