Análisis del mercado de transporte de mercancías por ferrocarril China-Europa

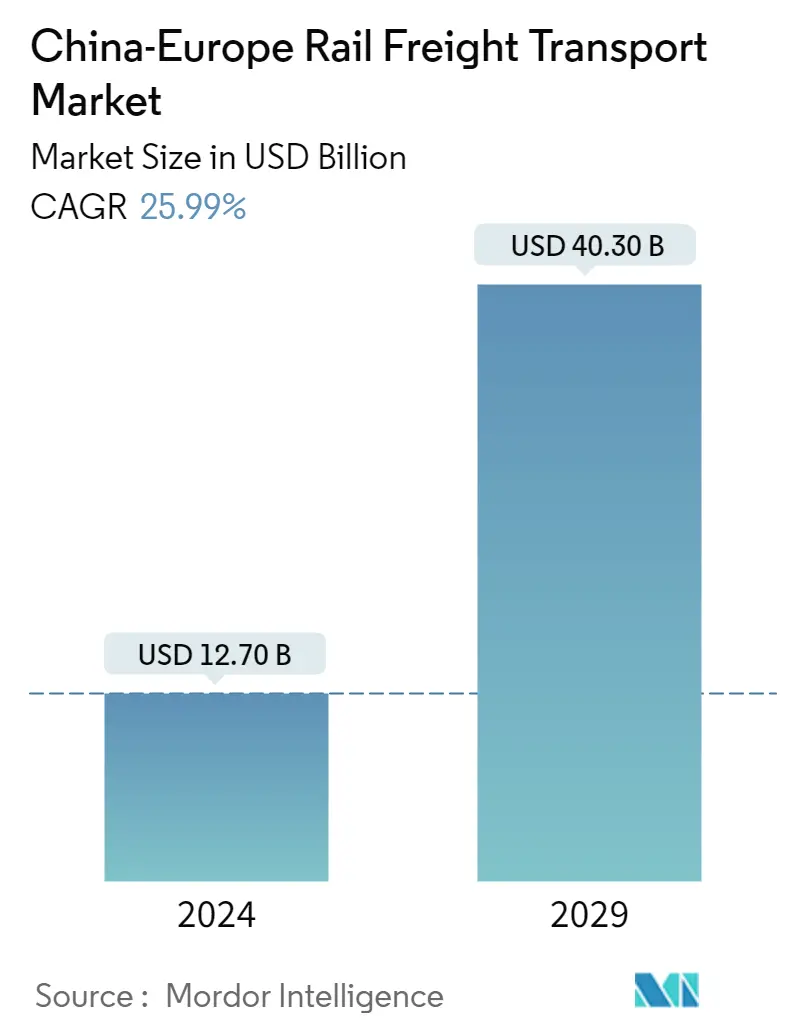

El tamaño del mercado de transporte de mercancías por ferrocarril China-Europa se estima en 12,70 mil millones de dólares en 2024, y se espera que alcance los 40,30 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 25,99% durante el período previsto (2024-2029).

- El desarrollo de una red ferroviaria entre China y Europa es parte de la estrategia a largo plazo del gobierno de China, para lograr la conectividad global a través de su iniciativa One-Belt-One-Road (OBOR). La estrategia tiene como objetivo restaurar y desarrollar la antigua Ruta de la Seda entre China y Europa, fomentando la inversión en transporte y logística euroasiáticos, incluidas las redes ferroviarias, para impulsar el comercio, la inversión y la integración económica de China.

- Debido al aumento de los costos de capital y los salarios en las zonas costeras, muchas empresas manufactureras y de producción están trasladando sus plantas a ciudades del interior de China, que están lejos de las líneas costeras comerciales chinas. A empresas como HP les resulta difícil exportar productos a Europa, ya que los productos deben viajar miles de kilómetros al este hasta los puertos marítimos y enviarlos de regreso al oeste de Europa. El desarrollo de los ferrocarriles ha permitido a las empresas reducir los tiempos de tránsito y el envío de mercancías desde el lugar de producción directamente a los países de Europa.

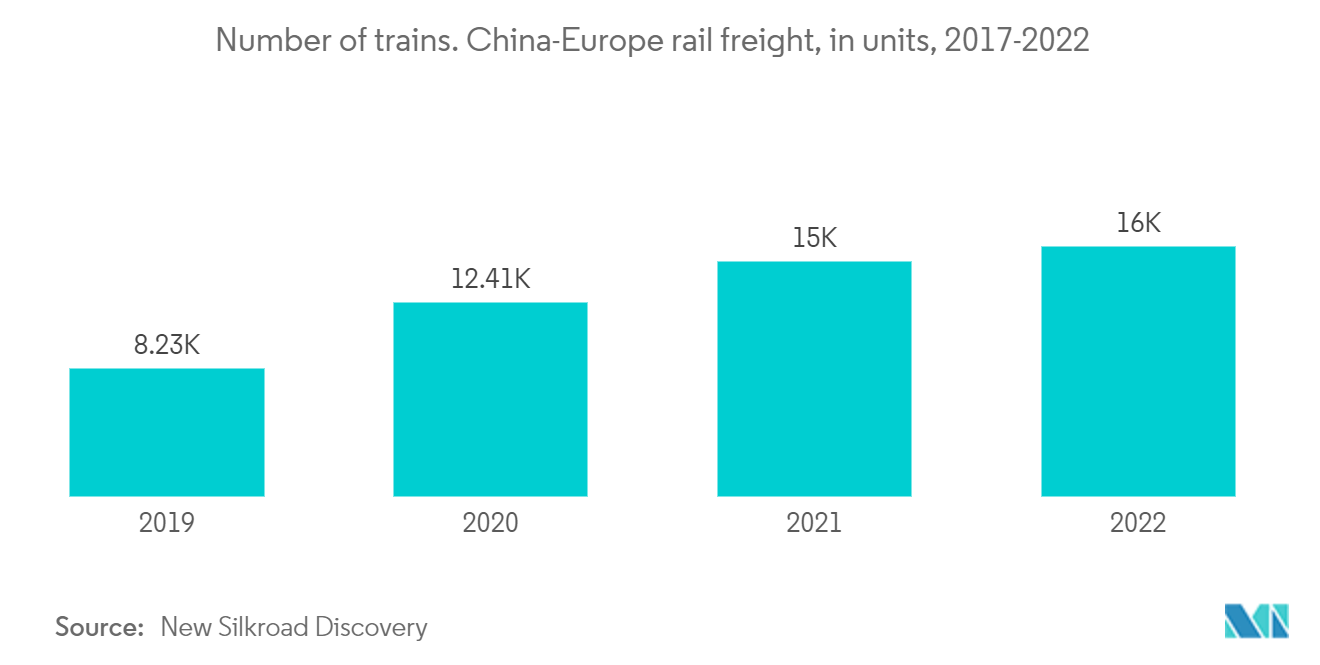

- Según China Railway, los trenes han transportado 972.000 unidades de carga equivalentes a veinte pies este año, un aumento del 5% respecto al mismo período del año pasado. Con 82 rutas, los trenes ahora pueden ir a 200 ciudades en 24 países de Europa, creando un sistema de transporte que abarca todo el continente. En tren se transportan 53 categorías diferentes de mercancías, incluidos cereales y madera, prendas de vestir y accesorios, y automóviles y repuestos. China ha trabajado arduamente para aumentar la capacidad ferroviaria modernizando los sistemas de transporte nacionales y coordinando el desarrollo de infraestructura con ferrocarriles extranjeros. El volumen de carga diario promedio para los servicios de trenes de carga China-Europa en la ruta oriental aumentó un 41,3% de 2020 a 2022.

- Se espera que la cooperación entre las regiones chinas, Rusia y otros países europeos conduzca a la evolución y el crecimiento de las actividades manufactureras en toda la red. Se prevé que esta situación creará más oportunidades para que los operadores ferroviarios y los proveedores de servicios de transporte de carga ferroviaria se ocupen de las cadenas de suministro de las empresas manufactureras involucradas en la región. Las exportaciones europeas a China por ferrocarril consisten principalmente en metales y productos metálicos y productos químicos, mientras que los minerales consisten en maquinaria y equipo, minerales y materias primas químicas.

Tendencias del mercado del transporte ferroviario de mercancías entre China y Europa

El aumento del volumen de carga impulsa el mercado

Tras un tren de carga desde Xi'an, en la provincia de Shaanxi, noroeste de China, hasta Hamburgo, más de 10.000 trenes de carga China-Europa han utilizado la red ferroviaria hasta ahora en 2022, superando el mismo hito logrado en 2021 10 días antes. En los primeros ocho meses del año, la carga total movida aumentó un 5% año tras año a 972.000 TEU. China comenzó a operar nuevas rutas ferroviarias y marítimas en 2022, comenzando en Xi'an y la ciudad suroeste de Chongqing y llegando al Mar Negro, el Mar Caspio y Rumania. Se han modernizado todos los puertos a lo largo de la ruta ferroviaria de mercancías entre China y Europa.

Se han modernizado todos los puertos a lo largo de la ruta ferroviaria de mercancías entre China y Europa. Los datos mostraron que desde inicios de 2022, la capacidad del canal oeste ha aumentado un 20,7%, la del canal medio un 15,2% y la del canal este un 41,37%. Según China Railway, el tren de carga China-Europa ha completado 92 rutas operativas que conectan 200 ciudades en 24 países europeos, mejorando las relaciones económicas entre China y Europa y la Iniciativa de la Franja y la Ruta.

El desequilibrio en el flujo de tráfico ferroviario entre China y Europa está cambiando sutilmente. La proporción de trenes en dirección este respecto a oeste ha aumentado en términos de número de trenes, pasando del 50,6% en 2016 al 81,5% en 2021. Eso indica que cinco trenes parten hacia Europa, mientras que cuatro trenes parten hacia China.

Sin embargo, es indiscutible que los plazos de entrega de los trenes de mercancías están empeorando. El nivel de servicio no es superior al que era anteriormente. Debido a la epidemia, una cantidad significativa de carga migró del océano al ferrocarril, lo que dificultó a muchos clientes antiguos obtener su espacio de envío. Los trenes en dirección oeste sufrieron retrasos debido a los retrasos y la congestión en los puertos fronterizos chinos. Si nada cambia, estos problemas podrían persistir durante las épocas de mayor actividad de este año.

Kazajstán, la puerta de entrada del ferrocarril sur China-Europa, está apoyando el crecimiento del mercado.

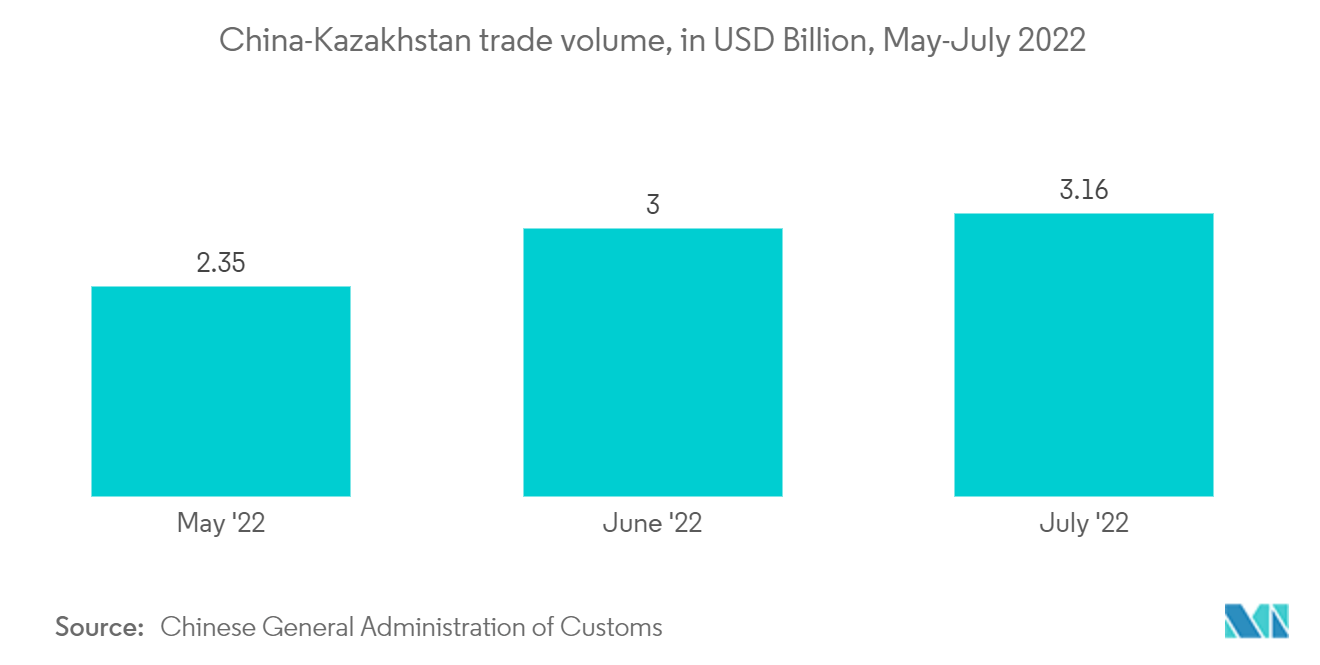

Las exportaciones de China a Kazajstán aumentaron significativamente un 19,5% hasta alcanzar los 13.980 millones de dólares, mientras que sus importaciones desde Kazajstán aumentaron significativamente un 15,3% hasta los 11.270 millones de dólares. En 2022, el comercio bilateral de Kazajstán y China aumentó un 23,6% y sorprendentemente alcanzó los 31.200 millones de dólares. Si continúa la dinámica favorable actual, las dos partes pueden superar su objetivo declarado de 35 mil millones de dólares en comercio bilateral mucho antes del año objetivo de 2030. El aumento de las exportaciones de Kazajstán a China de productos agrícolas (crecimiento del 133,7%), petróleo (4,1 dólares) mil millones de dólares), gas (1.200 millones de dólares), minerales y concentrados de cobre (2.040 millones de dólares), uranio y combustible nuclear (817 millones de dólares) y otros minerales (hierro, zinc y metales preciosos por un poco más de mil millones de dólares). responsable de esta dinámica comercial positiva.

Kazajstán recibió un total de 960 millones de dólares, 1.850 millones de dólares y 996 millones de dólares en inversión directa bruta de China en 2020-2022. Es interesante observar que en 2022, en el cuarto trimestre se registró la mitad de toda la inversión china. A finales de 2022, más de 12.000 trenes habían atravesado los pasos fronterizos de Alashankou y Khorgos en dirección a China y Asia Central, o una media de 33 por día. De cara al futuro, se prevé que el volumen de tránsito ferroviario alcance los 24,5 millones de toneladas de carga, o 1,1 millones de contenedores de 20 pies, para finales de 2023; Para 2025, se prevé que la cifra alcance los 30 millones de toneladas.

Las empresas chinas también están trabajando en los principales proyectos de infraestructura de transporte, incluida la línea ferroviaria que atraviesa Almaty y conecta con el nuevo cruce fronterizo de Bakhty en la región occidental de Xinjiang en China. Además, la cantidad de mercancías transportadas a través de esta ruta casi se triplicó a más de 1 millón de toneladas como resultado de la finalización de la Ruta de Transporte Internacional Transcaspio.

La estación de tren de Dostyk, que está cerca de la frontera con China, está construyendo activamente una infraestructura terminal, que se prevé aumentará la capacidad de transbordo de las 160.000 toneladas manejadas en 2021 a 480.000.000 toneladas por año.

El inicio en noviembre de 2022 de la construcción de una nueva planta de vehículos multimarca de ciclo completo en Almaty, con un tamaño de 100.000 metros cuadrados y un gasto total de 222 millones de dólares, es un ejemplo de un importante proyecto empresarial industrial colaborativo. La ubicación industrial es especial ya que fabricará vehículos para tres conocidos fabricantes de automóviles chinos Chery, Changan y Haval.

Descripción general de la industria del transporte ferroviario de mercancías entre China y Europa

El mercado del transporte ferroviario de mercancías entre China y Europa está fragmentado y es muy competitivo, con la presencia de importantes actores internacionales. El rápido aumento del número de trenes entre China y Europa está provocando un aumento de la competencia dentro de la industria. El servicio de transporte en el mercado está dominado por importantes actores mundiales como DHL y DB Schenker. Otros actores clave son China Railway Corporation, la sociedad anónima United Transport and Logistics Company Eurasian Rail Alliance, Far East, Land Bridge Ltd., DSV y muchos otros. Como modo de transporte, el transporte de mercancías por ferrocarril es competitivo con otros modos, en términos de velocidad y coste. Además, el desarrollo de la infraestructura a lo largo de las rutas está disminuyendo los costos y tiempos de transporte.

Líderes del mercado del transporte ferroviario de mercancías China-Europa

China Railway Corporation

Deutsche Post DHL Group

Joint-stock company United Transport and Logistics Company Eurasian Rail Alliance

Far East Land Bridge Ltd.

DSV

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del transporte ferroviario de mercancías entre China y Europa

Junio de 2022 Shanghai Way-easy Supply Chain y Nurminen Logistics Plc anuncian una alianza comercial para mejorar los servicios de logística y transporte ferroviario en China y Europa. Como parte de la cooperación empresarial. En cuanto a las conexiones ferroviarias con Europa, The Way-easy tiene una base de clientes considerable. En un entorno en el que la colaboración crece gracias a las ventajas de la complementariedad, la nueva ruta Transcaspia del Sur es crucial y tiene potencial de futuro.

Abril de 2022 Alstom y ENGIE formaron una asociación para suministrar hidrógeno limpio a un sistema de pila de combustible para el transporte ferroviario de mercancías en Europa. Según los requisitos del acuerdo, Alstom, líder en el desarrollo de material rodante propulsado por hidrógeno, está desarrollando un sistema de pila de combustible basado en hidrógeno que puede hacer funcionar locomotoras eléctricas en zonas no electrificadas.

Segmentación de la industria del transporte ferroviario de mercancías entre China y Europa

El transporte ferroviario de mercancías es el uso de ferrocarriles y trenes para transportar carga por tierra. Se puede utilizar para transportar diversos tipos de mercancías o parte del camino entre el remitente y el destino previsto. Un análisis de antecedentes completo del mercado de transporte de mercancías por ferrocarril China-Europa, que incluye la evaluación de la economía y la contribución de los sectores de la economía, descripción general del mercado, estimación del tamaño del mercado para segmentos clave, tendencias emergentes en los segmentos de mercado, dinámica del mercado y ubicación geográfica. Las tendencias y el impacto de COVID-19 se incluyen en el informe.

El mercado de transporte de mercancías por ferrocarril China-Europa está segmentado por tipo de carga (en contenedores, no en contenedores, a granel líquido) y tipo de servicio (transporte, servicios relacionados con el transporte). El informe ofrece el tamaño del mercado y previsiones en volumen (miles de toneladas métricas) y valor (miles de millones de dólares) para todos los segmentos anteriores.

| En contenedores (intermodal) |

| No en contenedores |

| Granel líquido |

| Transporte |

| Servicios Aliados al Transporte |

| Por tipo de carga | En contenedores (intermodal) |

| No en contenedores | |

| Granel líquido | |

| Tipo de servicio | Transporte |

| Servicios Aliados al Transporte |

Preguntas frecuentes sobre investigación de mercado del transporte ferroviario de mercancías entre China y Europa

¿Qué tamaño tiene el mercado del transporte ferroviario de mercancías entre China y Europa?

Se espera que el tamaño del mercado de transporte de mercancías por ferrocarril China-Europa alcance los 12,70 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 25,99% hasta alcanzar los 40,30 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de transporte ferroviario de mercancías China-Europa?

En 2024, se espera que el tamaño del mercado de transporte de mercancías por ferrocarril China-Europa alcance los 12.700 millones de dólares.

¿Quiénes son los actores clave en el mercado Transporte ferroviario de mercancías China-Europa?

China Railway Corporation, Deutsche Post DHL Group, Joint-stock company United Transport and Logistics Company Eurasian Rail Alliance, Far East Land Bridge Ltd., DSV son las principales empresas que operan en el mercado de transporte de mercancías por ferrocarril China-Europa.

¿Qué años cubre este mercado de transporte de mercancías por ferrocarril China-Europa y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de transporte de mercancías por ferrocarril China-Europa se estimó en 10.080 millones de dólares. El informe cubre el tamaño histórico del mercado del mercado de transporte de mercancías por ferrocarril China-Europa durante años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de transporte de mercancías por ferrocarril China-Europa para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria del transporte de mercancías por ferrocarril China-Europa

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos del transporte de mercancías por ferrocarril China-Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del transporte de mercancías por ferrocarril China-Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.