Tamaño y Participación del Mercado de Transporte Ferroviario de Carga

Análisis del Mercado de Transporte Ferroviario de Carga por Mordor Intelligence

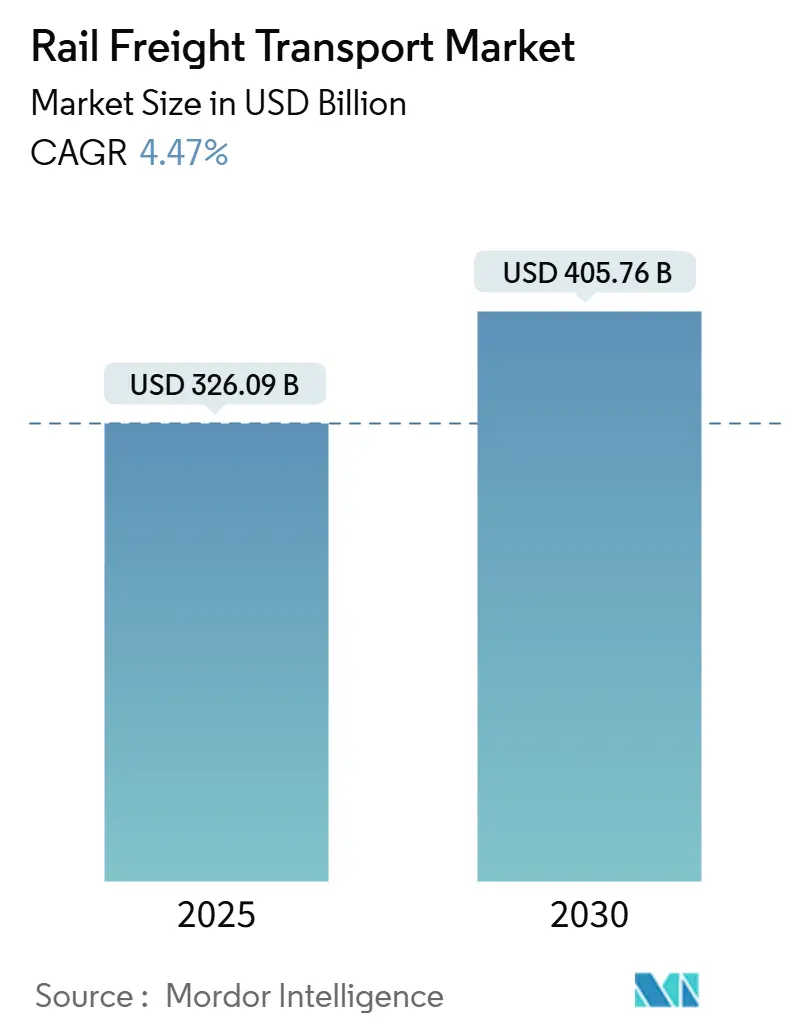

El tamaño del Mercado de Transporte Ferroviario de Carga se estima en USD 326,09 mil millones en 2025, y se espera que alcance los USD 405,76 mil millones para 2030, a una TCAC del 4,47% durante el período de pronóstico (2025-2030).

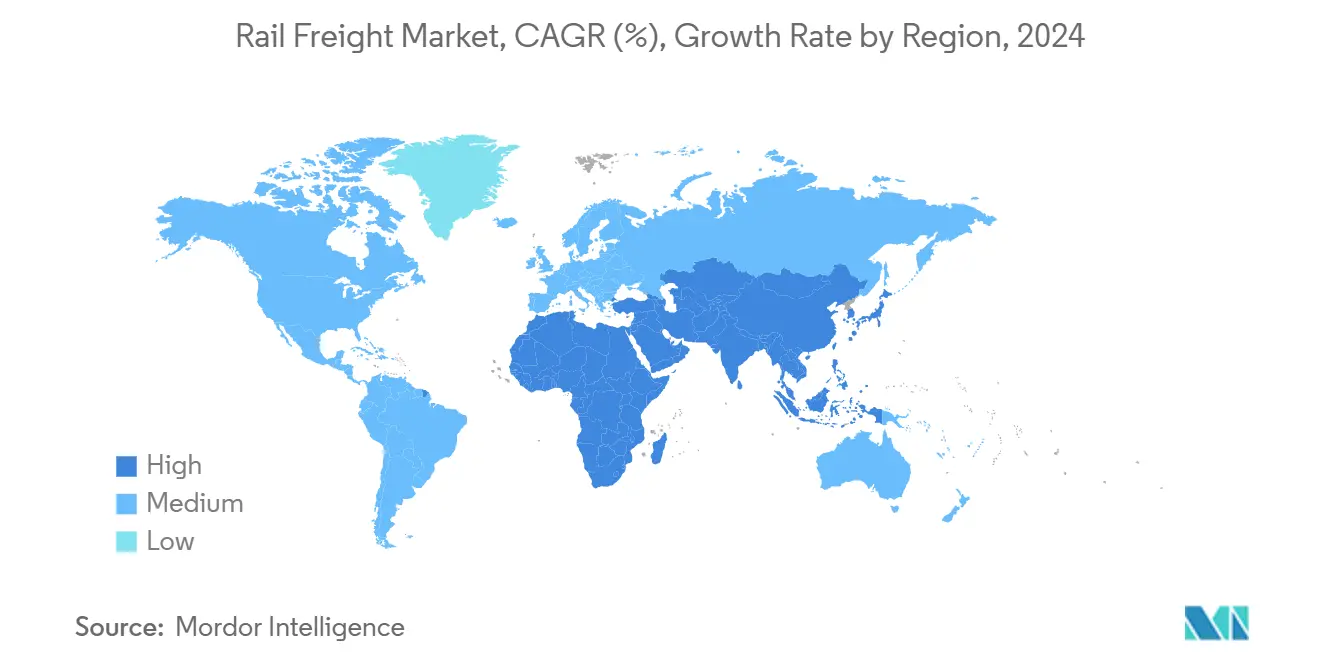

El nearshoring sostenido en América del Norte, la mayor automatización a lo largo de los puentes terrestres China-UE, y la demanda constante de materias primas a granel posicionan al ferrocarril como una alternativa costo-eficiente y de menor carbono al transporte de larga distancia por carretera y transporte oceánico. Asia sigue siendo la región de crecimiento más rápido gracias a las expansiones de red de China, mientras que los mandatos gubernamentales en la UE y Estados Unidos aceleran la adopción de tracción eléctrica e hidrógeno. Los flujos de contenedores intermodales están aumentando a medida que los minoristas integran el ferrocarril en la logística sensible al tiempo, y los operadores Clase I continúan con el doble vía, extensiones de apartaderos y mejoras de terminales interiores que alivian las restricciones de capacidad. La congestión persistente de la red en el Medio Oeste de EE.UU., los estándares divergentes de acoplamiento de vagones en Eurasia, y los límites de carga por eje en líneas africanas de trocha angosta moderan el potencial de crecimiento total del mercado.

Conclusiones Clave del Informe

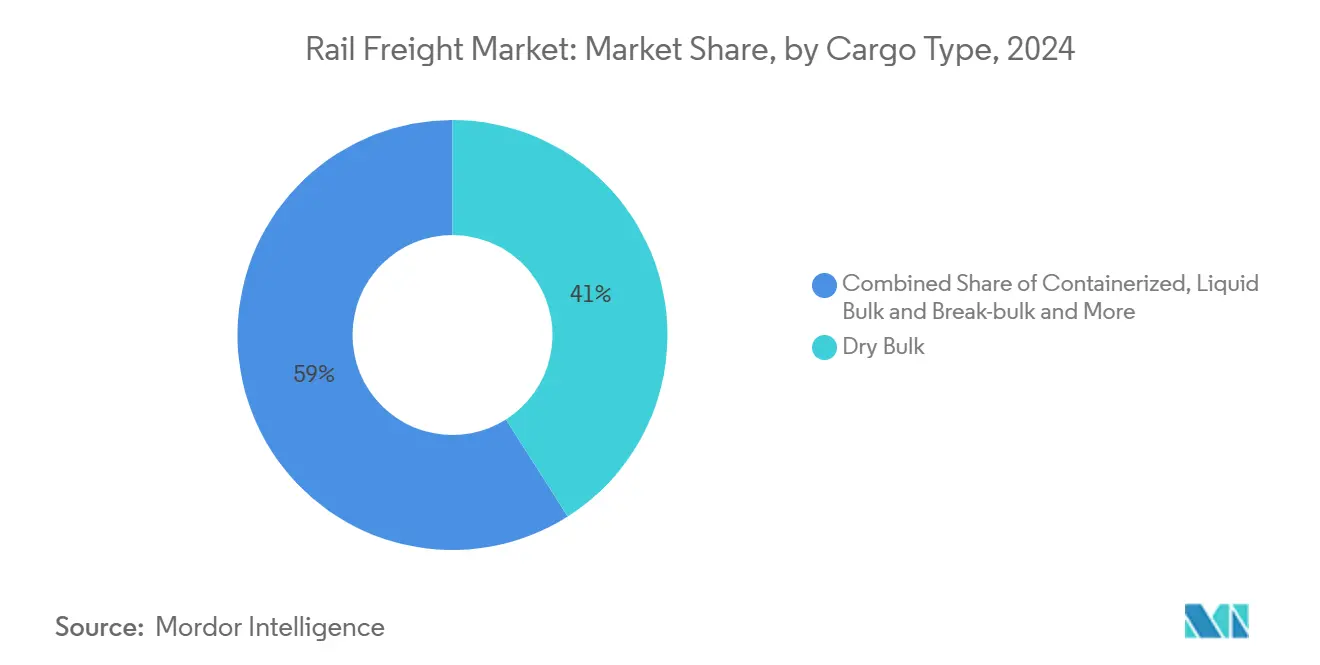

- Por tipo de carga, los graneles secos lideraron con el 41% de la participación del mercado de transporte ferroviario de carga en 2024, mientras que la carga contenedorizada/intermodal se proyecta para expandirse a una TCAC del 6,2% hasta 2030.

- Por tipo de servicio, los servicios de transporte mantuvieron el 84% del tamaño del mercado de transporte ferroviario de carga en 2024; se pronostica que los servicios auxiliares registren una TCAC del 7,6% para 2030.

- Por industria de usuario final, minería y minerales comandaron el 32% del tamaño del mercado de transporte ferroviario de carga en 2024, mientras que se espera que retail y productos de consumo masivo crezcan a una TCAC del 7,9% durante 2025-2030.

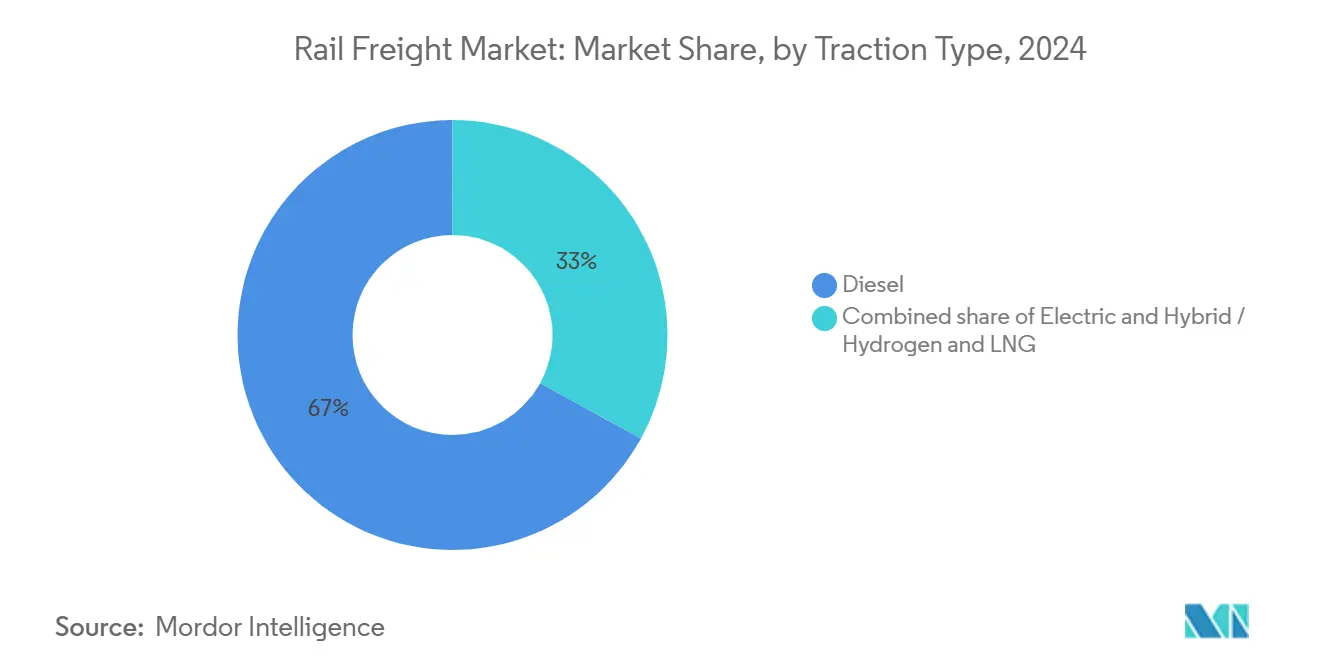

- Por tracción, el diésel representó el 67% del tamaño del mercado de transporte ferroviario de carga en 2024; las locomotoras híbridas/preparadas para hidrógeno registrarán una TCAC del 10,2%.

- Por destino, los movimientos domésticos capturaron el 61% del volumen de 2024; los servicios transfronterizos aumentarán a una TCAC del 6,5% durante el período de perspectiva.

- Por región, se pronostica que Asia Pacífico será la geografía de crecimiento más rápido con una TCAC del 6,2% de 2025 a 2030.

Tendencias e Insights del Mercado Global de Transporte Ferroviario de Carga

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Mandatos de descarbonización | +1.2% | UE y América del Norte, expansión a Asia | Mediano plazo (2-4 años) |

| Nearshoring de manufactura | +0.9% | América del Norte, Europa Central-Oriental | Corto plazo (≤ 2 años) |

| Materias primas de transición energética | +0.7% | América del Sur, Australia, América del Norte | Mediano plazo (2-4 años) |

| Resistencia del puente terrestre China-UE | +0.6% | Asia, Europa, Medio Oriente | Mediano plazo (2-4 años) |

| Congestión portuaria Tier-1 en Asia | +0.5% | Asia con efectos globales | Corto plazo (≤ 2 años) |

| Estímulo gubernamental para locomotoras de hidrógeno | +0.4% | Alemania, Japón, América del Norte | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Los mandatos de descarbonización aceleran el cambio modal en corredores de larga distancia

Las leyes de emisiones más estrictas en la UE y Estados Unidos están empujando la carga de larga distancia fuera de las carreteras y hacia los rieles, un patrón reforzado por el Plan de Acción para la Innovación en Energía y Emisiones Ferroviarias de EE.UU., que traza un camino hacia las emisiones netas cero de gases de efecto invernadero en ferrocarril para 2050[1]U.S. Department of Energy, "An Action Plan for Rail Energy and Emissions Innovation," energy.gov. Los operadores Clase I han comenzado a responder: CSX desplegó su primera locomotora de celdas de combustible de hidrógeno en abril de 2024, y CPKC ordenó 20 motores de celdas de combustible adicionales que operarán en carriles de alta densidad conectando el oeste de Canadá y el Medio Oeste de EE.UU. La zanahoria regulatoria de tarifas de emisiones más bajas se combina con el palo operacional de las restricciones de camiones en centros urbanos, creando una clara ventaja para las locomotoras de cero emisiones de escape. Con la infraestructura de carga y combustible ahora agrupada en presupuestos nacionales de transporte limpio, el efecto acumulativo eleva el perfil competitivo del mercado de transporte ferroviario de carga en cada ruta que exceda las 500 millas.

El nearshoring impulsa los volúmenes transfronterizos de América del Norte

Los fabricantes que reubican la producción de Asia a México están redibujando los flujos de carga entre Monterrey, Laredo y los centros de EE.UU. México superó a China como el mayor socio comercial de EE.UU. en 2024, y los transportistas ferroviarios han respondido: CPKC finalizó una expansión de USD 100 millones que duplicó la capacidad en el puente Laredo-Nuevo Laredo, la puerta de entrada ferroviaria más transitada del continente[2]Trains Staff, "CSX debuts its first hydrogen-fuel cell locomotive," trains.com Source: CPKC, "CPKC Doubles Freight Capacity with New U.S.-Mexico Rail Bridge," supplychain247.com. Schneider National siguió lanzando un servicio intermodal de tren directo que conecta orígenes mexicanos con el sureste de EE.UU., cortando los tiempos de tránsito en dos días y reduciendo drásticamente los tiempos de permanencia en frontera. El aumento resultante en tráfico de autopartes, electrónicos y bienes blancos posiciona a los servicios transfronterizos como el segmento de crecimiento más rápido del mercado de transporte ferroviario de carga hasta 2030.

Los minerales de transición energética remodelan los corredores de carga a granel por ferrocarril

El impulso para electrificar las flotas de vehículos y expandir la energía renovable está desencadenando una demanda récord de concentrados de litio, níquel y cobre. Norfolk Southern, ya el mayor transportista de automóviles terminados en América del Norte, ha reacondicionado terminales de transbordo para manejar materiales de grado batería, alineándose con un objetivo de política del 50% de penetración de vehículos eléctricos para 2030. En Tanzania y Burundi, un ferrocarril de USD 2,15 mil millones moverá 3 millones de toneladas de mineral de níquel por año al puerto de Dar es Salaam, demostrando cómo las cadenas de suministro de transición energética pueden justificar líneas ferroviarias de campo verde. Los operadores de carga a granel que controlan las rutas origen-puerto capturan toda la ventaja de este cambio de materias primas.

Los programas de puente terrestre China-UE diversifican el comercio Asia-Europa

A finales de 2024, más del 30% de los trenes bloque China-Europa pasaron por Manzhouli, mientras que la puerta de entrada de Mohan liberó 10,6 millones de toneladas de carga con despacho aduanero de cinco minutos para mercancías prioritarias. La automatización, reserva electrónica e inspección inteligente han reducido los tiempos de permanencia de extremo a extremo, aunque la confiabilidad del horario aún va rezagada respecto a los transportistas oceánicos. La firma del Ferrocarril China-Kirguistán-Uzbekistán ofrece un desvío más corto para contenedores con destino sur, potencialmente elevando el rendimiento en ramales de Asia Central una vez que termine la construcción. Juntos, estos proyectos fortalecen el mercado de transporte ferroviario de carga contra la interrupción marítima y amplían las opciones de enrutamiento para carga de alto valor.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Congestión de red Clase I | −0.8% | Medio Oeste de EE.UU. | Corto plazo (≤ 2 años) |

| Estándares divergentes de acoplamiento de vagones | −0.7% | China-Asia Central | Mediano plazo (2-4 años) |

| Límites de carga por eje en líneas de trocha angosta | −0.5% | África Subsahariana | Largo plazo (≥ 4 años) |

| Deflación de tarifas de camiones de larga distancia | −0.3% | Global | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

La congestión Clase I restringe los corredores de granos de EE.UU.

Los vagones de granos en ferrocarriles Clase I de EE.UU. alcanzaron 1,07 millones en 2024, un aumento de 84.000 respecto al año anterior[3]United States Department of Agriculture, "Grain Transportation Report 01-23-25," ams.usda.gov. Los picos estacionales extendieron la capacidad de personal y apartaderos, alargando los tiempos de ciclo para trenes unitarios que alimentan elevadores de exportación de la Costa del Golfo. Chicago, el nodo de intercambio más transitado, ha respondido; la extensión de apartaderos de CN agregó 17% de capacidad y aumentó la velocidad del área en 30%, pero los atrasos recurrentes aún causan que los embarcadores desvíen volúmenes a opciones de barcaza y camión. La regla propuesta de conmutación recíproca del Surface Transportation Board busca traer presión competitiva, sin embargo la implementación arriesga prolongar la incertidumbre en el carril agrícola más grande del mercado de transporte ferroviario de carga.

Los estándares divergentes de acoplamiento ralentizan la integración eurasiática

Los vagones de carga que viajan entre China y Europa aún deben negociar acopladores incompatibles y múltiples trochas de vía, provocando interrupciones manuales que consumen tiempo en tránsito. El programa europeo de Acoplamiento Automático Digital (DAC) apunta a un despliegue continental para 2030, prometiendo enlaces automáticos de aire, energía y datos que podrían elevar la capacidad en 30%. Los vagones piloto de cambio de trocha de China, aunque técnicamente factibles, siguen siendo antieconómicos para despliegue masivo, limitando el impacto a corto plazo. Hasta que converjan los estándares, los costos adicionales de maniobras y manejo limitarán el crecimiento de rendimiento en los corredores insignia de la Franja y la Ruta.

Análisis de Segmentos

Por Tipo de Carga: Graneles secos dominantes, intermodal acelerando

Los graneles secos generaron la mayor porción de ingresos de 2024, representando el 41% de la participación del mercado de transporte ferroviario de carga ya que el carbón, mineral y grano de alto tonelaje sostuvieron volúmenes base en Australia, Brasil y el Medio Oeste de EE.UU. Se proyecta que el tamaño del mercado de transporte ferroviario de carga para graneles secos crezca modestamente en línea con la demanda de materias primas, pero continuará anclando los niveles de utilización de la red. El tráfico contenedorizado e intermodal, sin embargo, está avanzando a una TCAC del 6,9%, remodelando la asignación de activos y el diseño de centros. La congestión portuaria en Asia y la inversión en puertos secos interiores han elevado el papel del ferrocarril en el ciclo global de contenedores.

El crecimiento de graneles secos se basa en acuerdos de suministro a largo plazo con empresas de servicios públicos y acerías, dando a los ferrocarriles flujo de efectivo constante para modernizar flotas de fuerza motriz. Los flujos récord de comercio electrónico y límites más estrictos de emisiones de carreteras desencadenan la expansión más rápida del Intermodal. El programa de USD 3,8 mil millones de BNSF para 2025, que financia una terminal de campo verde en Phoenix y mejoras de capacidad en Chicago, es un modelo para corredores de doble pila con aumentos año-sobre-año del 13,3% en contenedores internacionales. Durante el horizonte de pronóstico, es probable que la participación del intermodal en el mercado de transporte ferroviario de carga cierre la brecha con el granel, impulsando órdenes de material rodante para locomotoras de bajas emisiones y alta potencia.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Servicio: El transporte comanda volumen, los servicios auxiliares superan el ritmo

El transporte de línea principal controló el 84% del volumen de negocios de 2024, reflejando la ventaja comparativa del ferrocarril en movimientos de larga distancia eficientes en energía. Los horarios ajustados y las economías de escala protegen ese flujo de ingresos, sin embargo los servicios auxiliares-mantenimiento, maniobras, almacenamiento y arrastre de última milla-aumentarán a una TCAC del 7,6% ya que los operadores amplían sus grupos de ganancias. El tamaño del mercado de transporte ferroviario de carga para servicios auxiliares se está expandiendo porque los embarcadores subcontratan cada vez más el mantenimiento de vagones y manejo de terminales al mismo proveedor que transporta su carga.

El soporte de ciclo de vida personalizado para locomotoras eléctricas de hidrógeno y batería requiere nuevos depósitos, plataformas de combustible y gemelos digitales, creando líneas de ingresos previamente fuera del modelo ferroviario tradicional. La decisión de Francia de dividir Fret SNCF en Hexafret y Technis apunta a elevar la calidad del servicio y desbloquear EUR 700 millones (aproximadamente USD 797 millones) en ingresos de 2025, subrayando cómo el mantenimiento especializado se ha convertido en un pilar estratégico. En América del Norte, varios transportistas Clase I han integrado analíticas al borde de la vía en paquetes de suscripción que garantizan tiempo de actividad, profundizando los lazos con clientes y reforzando la adherencia dentro del mercado más amplio de transporte ferroviario de carga.

Por Industria de Usuario Final: La minería lidera, el retail demuestra velocidad

La minería y minerales mantuvieron una participación de ingresos del 32% en 2024 gracias a tramos cautivos origen-destino y altas relaciones masa-valor. El tamaño del mercado de transporte ferroviario de carga para este segmento se elevará gradualmente a medida que los desarrollos de minerales críticos en Australia y América del Sur entren en producción. El retail y bienes de consumo masivo de movimiento rápido (FMCG), aunque más pequeño hoy, registrará la TCAC más rápida del 7,9% hasta 2030 ya que las cadenas omnicanal abrazan nodos ferroviario-intermodales para satisfacer objetivos de entrega al día siguiente.

Los volúmenes mineros entregan reciprocidad: cargas de trenes consistentes apoyan el ciclaje de activos y la gestión de rendimiento, mientras que el cambio hacia cadenas de suministro de vehículos eléctricos amplía la mezcla mineral, elevando el ingreso promedio por vagón. El sprint del retail se beneficia de innovaciones de cross-docking y rastreo en tiempo real, cualidades que atraen gigantes del comercio electrónico que buscan descarbonizar tramos de larga distancia sin sacrificar ventanas de entrega. El marketing de Norfolk Southern de soluciones de cadena de suministro de vehículos eléctricos basadas en ferrocarril ilustra la convergencia de extracción mineral, fabricación de componentes y distribución de vehículos terminados dentro del mercado de transporte ferroviario de carga.

Por Tipo de Tracción: El diésel mantiene dominio, el hidrógeno captura crecimiento

A pesar de la electrificación constante en Europa y China, las locomotoras diésel aún impulsaron el 67% de las toneladas globales de 2024, reflejando despliegue flexible y cobertura limitada de catenaria en América del Norte y partes de África. La tracción eléctrica entrega cero emisiones en el sitio donde existen cables, pero la clase híbrida/preparada para hidrógeno está escalando más rápido a una TCAC del 10,2%, impulsada por financiamiento público y límites más estrictos de emisiones de flotas. El tamaño del mercado de transporte ferroviario de carga para locomotoras de hidrógeno sigue siendo pequeño hoy, sin embargo representa el vector tecnológico más disruptivo.

Las pruebas de campo por CPKC y CSX han validado los ciclos de repostaje rápido del hidrógeno y la paridad en potencia de barra de tracción relativa al diésel. La alianza de Siemens Mobility con Tyczka Hydrogen agrupa producción, almacenamiento y servicio postventa, reduciendo la fricción de adopción para operadores. En regiones donde la capacidad de la red es limitada o la electrificación costaría miles de millones, el hidrógeno se convierte en el camino más directo hacia tracción 100% renovable, y su éxito podría reiniciar la adquisición de locomotoras en todo el mercado de transporte ferroviario de carga.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Destino: El doméstico sigue siendo mayor, el transfronterizo marca el ritmo

El tráfico doméstico capturó el 61% de los ingresos de 2024, respaldado por infraestructura heredada y reglas operacionales de jurisdicción única. Los volúmenes internacionales y transfronterizos, aunque más pequeños, acelerarán a una TCAC del 6,5% hasta 2030 ya que la reforma aduanera, conocimientos de embarque electrónicos y despacho integrado mejoran la confiabilidad. El tamaño del mercado de transporte ferroviario de carga adjunto a carriles transfronterizos ya se beneficia de los corredores de la Red de Transporte Transeuropea y el Acuerdo Estados Unidos-México-Canadá, que protege las tarifas ferroviarias y promueve la interoperabilidad.

Las redes domésticas no son estáticas; los ferrocarriles Clase I usan ferrocarril programado de precisión para elevar la velocidad del tren y reducir la permanencia en terminales. Sin embargo los carriles transfronterizos prometen mayor crecimiento incremental. El servicio de tren directo de Schneider National de México a Atlanta y Charlotte reduce paradas fronterizas y reduce las emisiones de CO₂ en 62% comparado con tramos completamente de camión. A medida que más embarcadores evalúan resistencia versus costo total de entrega, los trenes transfronterizos definirán la siguiente fase de innovación en el mercado de transporte ferroviario de carga.

Análisis Geográfico

El mercado de transporte ferroviario de carga de América del Norte se beneficia de presupuestos de capital profundos Clase I y nearshoring que canaliza producción a México. Se pronostica que la región crezca a una TCAC del 4,5% de 2025 a 2030. Union Pacific registró ingresos netos de USD 1,8 mil millones en Q4 2024, sustentando mejoras de vía y revisiones de locomotoras que apoyan granos, automotriz y energía. La compra de CN de Iowa Northern Railway agrega 175 millas de ruta a su matriz de 20.000 millas, fortaleciendo flujos de fertilizante. La expansión de red de México, incluyendo doble vía en Laredo, asegura despacho más rápido para USD 475 mil millones en exportaciones con destino norte y amplía el mercado de transporte ferroviario de carga.

Asia Pacífico lidera el crecimiento global con una TCAC del 6,2%. A finales de 2024, el 30% de los trenes unitarios China-Europa atravesaron Manzhouli, ayudados por aduanas automatizadas de cinco minutos. Los corredores de carga dedicados de India se acercan a completarse, mientras Japón prueba locomotoras de hidrógeno en líneas rurales. Los mineros de Pilbara de Australia continúan invirtiendo en ferrocarriles de transporte pesado que mueven mineral de hierro a 40 toneladas-carga por eje a puntos de embarque costeros. A través de ASEAN, el centro ferroviario-conectado de Vietnam SuperPort en Hanói ejemplifica la creciente integración puerto-ferrocarril.

El mercado de transporte ferroviario de carga de Europa está avanzando a una TCAC del 4,1% ya que la liberalización desbloquea entrada para operadores privados. Alemania canaliza subsidios federales al programa H2goesRail de Deutsche Bahn que combina unidades múltiples de la familia Siemens con producción de hidrógeno en el sitio deutschebahn.com. Hexafret de Francia apunta a 1.100 trenes de larga distancia por semana en 2025, mientras España amplía instalaciones de cambio de trocha en el Corredor Mediterráneo. Los gobiernos nórdicos coordinan enlaces electrificados transfronterizos que refuerzan las ambiciones de carga baja en carbono de la región.

América del Sur muestra potencial de TCAC del 4,1% impulsado por exportaciones minerales. Chile recibió una locomotora de hidrógeno de 1 MW para las rutas desérticas de FCAB, diseñada para alta altitud y extremos de temperatura. El modelo de concesión de Brasil atrae capital privado a ramales de soya y mineral de hierro, y las mejoras de material rodante de Argentina mejoran los tiempos de entrega de exportación de cultivos. El tamaño del mercado de transporte ferroviario de carga para minerales a granel está listo para aumentar a medida que avanzan proyectos de metales críticos.

Medio Oriente y África llevan las TCAC futuras más altas-3,8% y 4,8%, respectivamente-desde bases más pequeñas. El enlace ferroviario UAE-Omán de USD 3 mil millones reducirá el tránsito Sohar-a-Abu Dhabi a 100 minutos, apoyando la integración de zona franca portuaria. Transnet Freight Rail de Sudáfrica aseguró USD 1 mil millón para restaurar disponibilidad de locomotoras y reconstruir corredores de exportación a Richards Bay. Nigeria y Tanzania priorizan redes de trocha estándar que conectan cinturones minerales con puertos marítimos, expandiendo el mercado de transporte ferroviario de carga.

Nota: Participación de segmentos de todos los segmentos individuales disponibles con la compra del informe

Panorama Competitivo

La competencia varía por región: los siete transportistas Clase I de América del Norte aún controlan la mayor parte del transporte, pero las alianzas intermodales con transportistas oceánicos y empresas de carga por camión están redibujando las líneas de participación. El plan de Union Pacific para quitar carga a granel de los camiones se basa en ferrocarril programado de precisión, métricas de servicio mejoradas y herramientas de visibilidad al cliente. CPKC aprovecha su alcance único de línea única México-EE.UU.-Canadá para cortejar cargadores de autos y granos, mientras BNSF despliega escala para anclar tráfico de contenedores desde puertos del Pacífico. Los regionales más pequeños y líneas cortas tallan nichos en recolección de granos de primera milla y maniobras industriales, alimentando volumen a los transportistas primarios y contribuyendo a un mercado de transporte ferroviario de carga aún fragmentado.

En Europa, la apertura del mercado ha atraído una multitud de retadores privados como Europorte, que, en asociación con el especialista en IoT Kerlink, lanzó monitoreo a nivel de vagón que promete mantenimiento predictivo y rastreo en tiempo real. Los incumbentes nacionales como DB Cargo y SNCF se adaptan a través de modernización de flotas y spin-offs de servicios auxiliares; la creación de Hexafret y Technis de Francia señala cómo los operadores estatales pivotan hacia unidades de negocio más ágiles. La competencia no se limita a transportistas-los proveedores de material rodante Wabtec y Siemens compiten por órdenes ligadas a tracción verde, como ilustra las ventas de USD 2,58 mil millones de Wabtec en 2024 y crecimiento de órdenes del 20%.

La historia competitiva de Asia se centra en gigantes de propiedad estatal-China State Railway Group e Indian Railways-cada uno invirtiendo en corredores de alta capacidad y despacho digital. Las franjas del sector privado emergen en carriles de servicio contenedorizado, especialmente en ramificaciones de la Franja y la Ruta. La integración tecnológica es el nuevo campo de batalla: programación asistida por IA y sistemas de asistencia al conductor prometen costos más bajos por tonelada-kilómetro, recompensando a los adoptantes tempranos en el mercado de transporte ferroviario de carga. Las reglas de contenido de vagones de carga en EE.UU.-efectivas enero de 2025-prohíben componentes sensibles de países designados, presagiando un empuje de localización que podría ondular en cadenas de suministro multi-regionales.

Líderes de la Industria de Transporte Ferroviario de Carga

-

BNSF Railway

-

Canadian National Railway

-

Canadian Pacific Kansas City

-

CSX Transportation

-

Norfolk Southern Railway

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: Ocean Network Express y LX Pantos lanzaron Boxlinks para entregar servicios intermodales domésticos de EE.UU. con Union Pacific, Norfolk Southern y BNSF como socios ferroviarios.

- Febrero 2025: Wabtec reportó ventas de USD 2,58 mil millones en Q4 2024 y registró un salto del 20% en órdenes, incluyendo más de USD 1 mil millón en nuevas locomotoras y mejoras.

- Enero 2025: BNSF anunció un programa de capital de USD 3,8 mil millones para 2025, dedicando USD 2,84 mil millones a mantenimiento y USD 535 millones a expansión.

- Enero 2025: El Surface Transportation Board aprobó la adquisición de CN de Iowa Northern Railway, integrando 175 millas de vía de línea corta con el sistema de 20.000 millas de CN.

Alcance del Informe Global del Mercado de Transporte Ferroviario de Carga

El transporte por ferrocarril es una forma mucho más confiable de mover carga ya que el tránsito de mercancías no se ve afectado por condiciones climáticas como lluvia, tormenta o niebla. Además, la carga ferroviaria es mucho más puntual que el transporte por camión, y los envíos aéreos solo pueden superar su puntualidad.

Un análisis de antecedentes completo del mercado de Transporte de Carga Ferroviaria, incluyendo la evaluación de la economía y contribución de sectores en la economía, panorama del mercado, estimación de tamaño de mercado para segmentos clave, y tendencias emergentes en los segmentos del mercado, dinámicas del mercado, y tendencias geográficas, e impacto de COVID-19, se cubre en el informe.

El mercado está segmentado por tipo de carga (contenedorizada (intermodal), no contenedorizada, y graneles líquidos), destino (doméstico e internacional), tipo de servicio (transporte y servicios auxiliares al transporte), y geografía (América del Norte, Europa, Asia-Pacífico, y Resto del Mundo). El informe ofrece el tamaño del mercado y pronósticos en valor (USD) para todos los segmentos anteriores.

| Contenedorizada / Intermodal |

| Graneles Secos (Carbón, Minerales, Granos) |

| Graneles Líquidos (Crudo, Productos Químicos) |

| Carga General y de Proyecto |

| Transporte |

| Servicios Auxiliares al Transporte (Mantenimiento de Vagones y Vías Férreas, Maniobras de Carga, y Almacenamiento) |

| Minería y Minerales |

| Petróleo, Gas y Productos Químicos |

| Agricultura y Alimentos |

| Manufactura y Automotriz |

| Retail y FMCG |

| Materiales de Construcción y Silvicultura |

| Diésel |

| Eléctrico |

| Híbrido / Hidrógeno y GNL |

| Doméstico |

| Internacional / Transfronterizo |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| América del Sur | Brasil |

| Perú | |

| Chile | |

| Argentina | |

| Resto de América del Sur | |

| Asia Pacífico | India |

| China | |

| Japón | |

| Australia | |

| Corea del Sur | |

| Sudeste Asiático (Singapur, Malasia, Tailandia, Indonesia, Vietnam y Filipinas) | |

| Resto de Asia-Pacífico | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| España | |

| Italia | |

| BENELUX (Bélgica, Países Bajos y Luxemburgo) | |

| NÓRDICOS (Dinamarca, Finlandia, Islandia, Noruega y Suecia) | |

| Resto de Europa | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudí | |

| Sudáfrica | |

| Nigeria | |

| Resto de Medio Oriente y África |

| Por Tipo de Carga | Contenedorizada / Intermodal | |

| Graneles Secos (Carbón, Minerales, Granos) | ||

| Graneles Líquidos (Crudo, Productos Químicos) | ||

| Carga General y de Proyecto | ||

| Por Tipo de Servicio | Transporte | |

| Servicios Auxiliares al Transporte (Mantenimiento de Vagones y Vías Férreas, Maniobras de Carga, y Almacenamiento) | ||

| Por Industria de Usuario Final | Minería y Minerales | |

| Petróleo, Gas y Productos Químicos | ||

| Agricultura y Alimentos | ||

| Manufactura y Automotriz | ||

| Retail y FMCG | ||

| Materiales de Construcción y Silvicultura | ||

| Por Tipo de Tracción | Diésel | |

| Eléctrico | ||

| Híbrido / Hidrógeno y GNL | ||

| Por Destino | Doméstico | |

| Internacional / Transfronterizo | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Perú | ||

| Chile | ||

| Argentina | ||

| Resto de América del Sur | ||

| Asia Pacífico | India | |

| China | ||

| Japón | ||

| Australia | ||

| Corea del Sur | ||

| Sudeste Asiático (Singapur, Malasia, Tailandia, Indonesia, Vietnam y Filipinas) | ||

| Resto de Asia-Pacífico | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| España | ||

| Italia | ||

| BENELUX (Bélgica, Países Bajos y Luxemburgo) | ||

| NÓRDICOS (Dinamarca, Finlandia, Islandia, Noruega y Suecia) | ||

| Resto de Europa | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Arabia Saudí | ||

| Sudáfrica | ||

| Nigeria | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor proyectado del mercado de transporte ferroviario de carga en 2030?

Se pronostica que el tamaño del mercado de transporte ferroviario de carga alcance los USD 405,76 mil millones para 2030 sobre la base de una TCAC del 4,47%.

¿Qué segmento de carga está creciendo más rápido?

La carga contenedorizada/intermodal está avanzando a una TCAC del 6,2%, impulsada por estrategias de alivio de congestión portuaria y terminales interiores integradas.

¿Qué tan rápido se espera que escale la tracción de hidrógeno?

Se pronostica que el segmento de tracción híbrida/preparada para hidrógeno crezca a una TCAC del 10,2% entre 2025 y 2030 ya que los operadores instalan redes de reabastecimiento de combustible y los reguladores endurecen los límites de emisiones.

¿Por qué está aumentando el volumen de ferrocarril transfronterizo de América del Norte?

El nearshoring a México ha elevado la ventaja de costos del ferrocarril, y las mejoras recientes de infraestructura como el puente de doble vía de Laredo amplifican la capacidad para cadenas de suministro de autopartes y electrónicos.

¿Qué barrera técnica limita la expansión ferroviaria eurasiática?

Los sistemas incompatibles de acoplamiento de vagones y trochas de vía variables necesitan transferencias manuales, agregando tiempo y costo hasta que el despliegue del Acoplamiento Automático Digital europeo alcance escala completa.

¿Qué tan concentrado está el panorama competitivo?

Con aproximadamente el 70% del tráfico regional en manos de cinco transportistas principales, el mercado obtiene una puntuación de concentración de 7, indicando influencia alta-pero no dominante-de operadores en tarifas y capacidad.

Última actualización de la página el: