Tamaño y Participación del Mercado de Sistemas de Hélices de Aeronaves

Análisis del Mercado de Sistemas de Hélices de Aeronaves por Mordor Intelligence

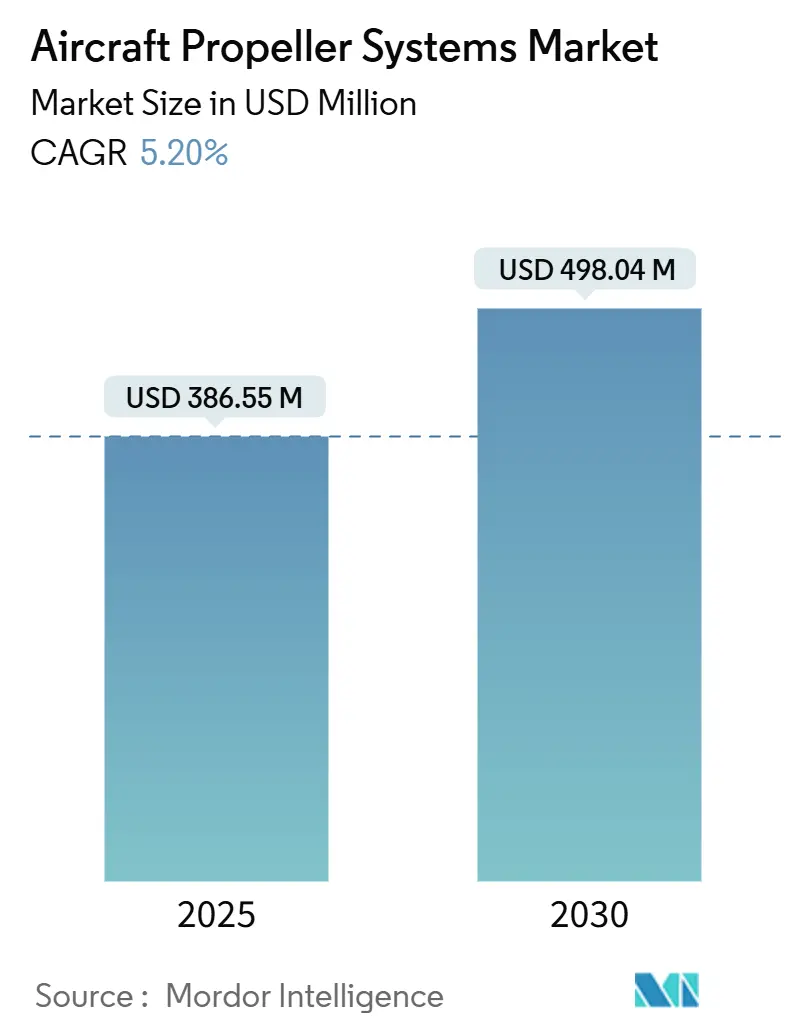

El mercado de sistemas de hélices de aeronaves se sitúa en USD 386,55 millones en 2025 y se pronostica que alcance un tamaño de mercado de USD 498,04 millones en 2030, reflejando una TCAC del 5,20%. Esta expansión constante se fundamenta en el impulso global para reemplazar aeronaves de pistón y turbohélice envejecidas, muchas de las cuales fueron producidas entre 1970 y 1990. Los operadores priorizan soluciones modernas de hélices que cumplan con las regulaciones contemporáneas de ruido y emisiones y reduzcan el consumo de combustible en un 8-15% mediante la adopción de palas compuestas. La penetración de materiales compuestos, la integración de control digital y el aumento de demostradores eléctricos e híbridos continúan reformando las estrategias competitivas. El dominio norteamericano enfrenta una competencia intensificada de Asia-Pacífico, donde las adiciones de flotas y la demanda de entrenamiento se aceleran. Mientras tanto, los actores establecidos aprovechan la experiencia comprobada en certificación para defender posiciones, incluso cuando la volatilidad de la cadena de suministro para fibra de carbono de grado aeroespacial impulsa la innovación en abastecimiento y manufactura.

Conclusiones Clave del Informe

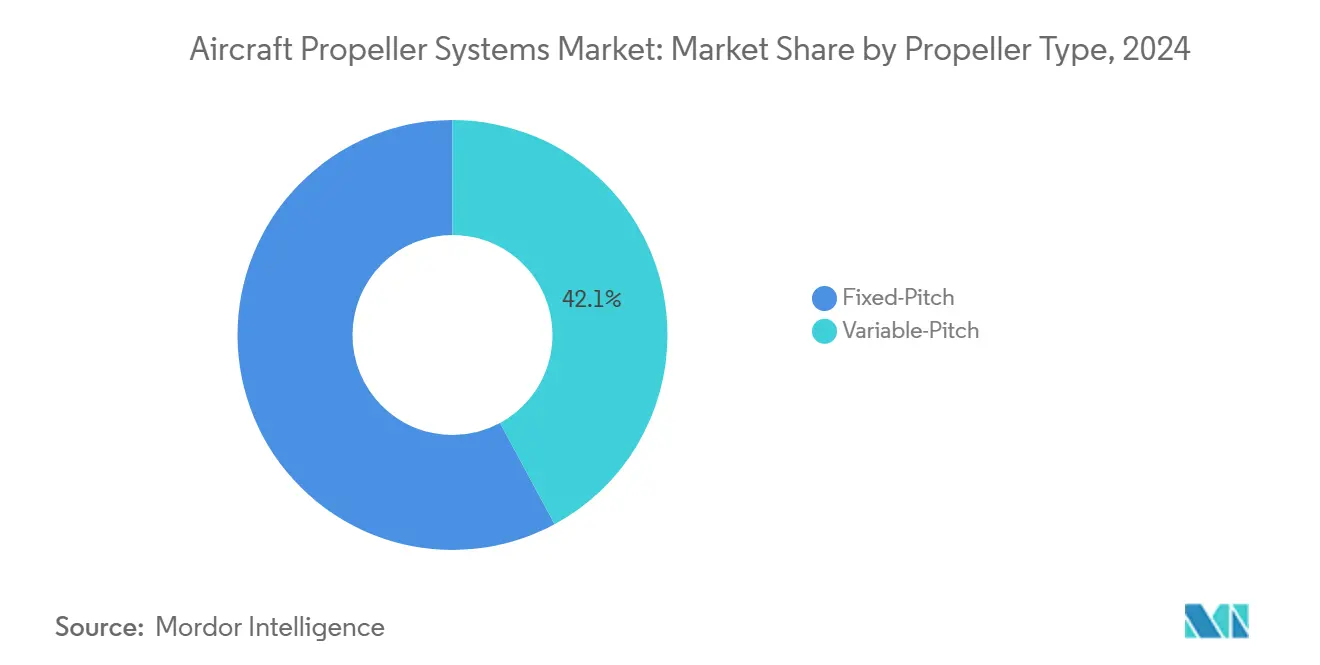

- Por tipo de hélice, los diseños de paso variable lideraron con una participación de ingresos del 57,88% en 2024, mientras que los sistemas de paso fijo registraron la TCAC más rápida del 6,89% hasta 2030.

- Por componente, las palas representaron el 51,25% del tamaño del mercado de sistemas de hélices de aeronaves en 2024; las unidades de control y gobernador avanzan a una TCAC del 6,47% hasta 2030.

- Por material de pala, el aluminio mantuvo una participación del 45,70% en 2024, mientras que las palas compuestas se expandieron a una robusta TCAC del 9,80%.

- Por tipo de motor, las aeronaves turbohélice mantuvieron una participación del 56,56% en 2024, mientras que las aeronaves de propulsión eléctrica/híbrida se expandieron a una robusta TCAC del 8,24%.

- Por tipo de aeronave, la aviación general capturó el 41,82% de la participación del mercado de sistemas de hélices de aeronaves en 2024, mientras que las aplicaciones militares registraron la TCAC más alta del 7,21%.

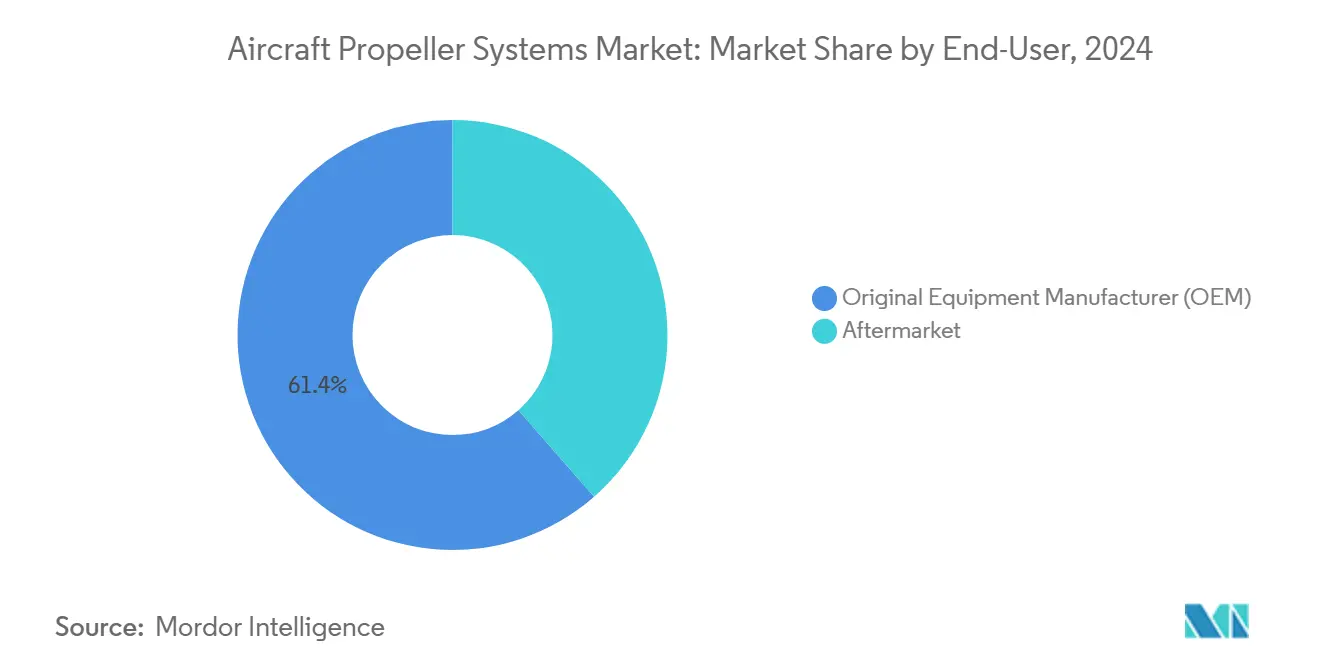

- Por usuario final, las instalaciones OEM representaron el 61,44% de los ingresos en 2024; el segmento de postventa avanza a una TCAC del 6,43%.

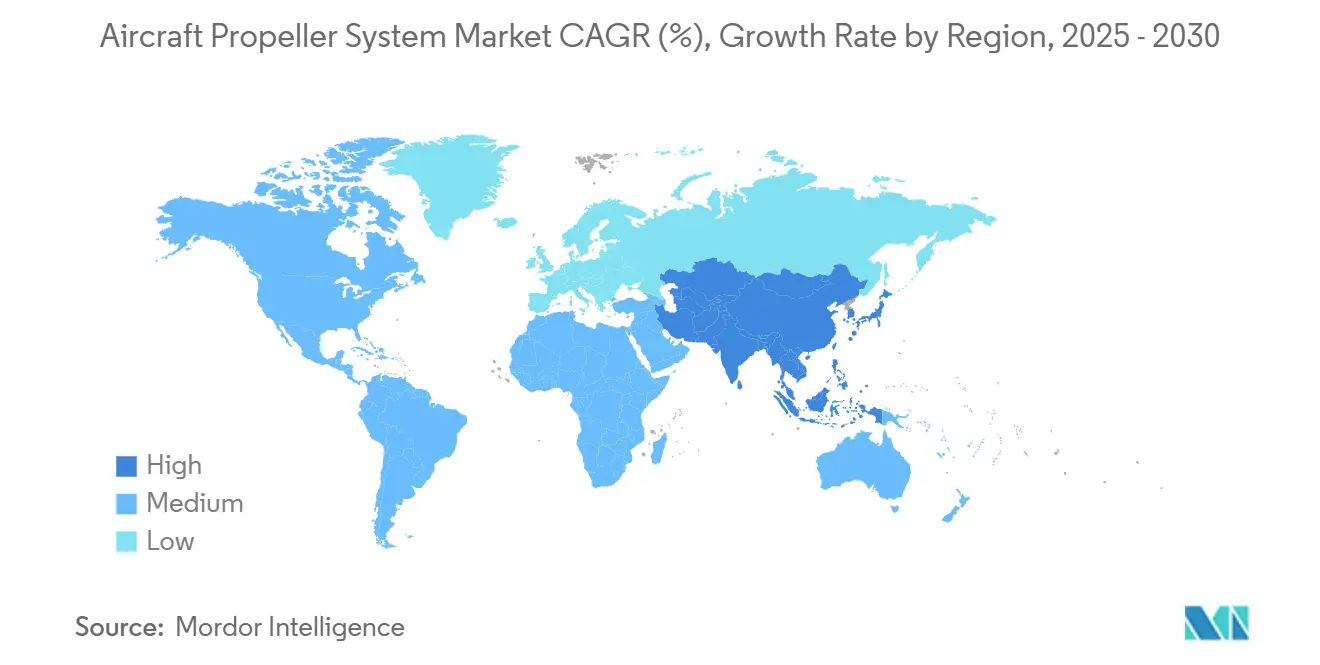

- Por geografía, América del Norte lideró con una participación del 32,91% en 2024; Asia-Pacífico es la región de crecimiento más rápido, aumentando a una TCAC del 7,80%.

Tendencias e Insights del Mercado Global de Sistemas de Hélices de Aeronaves

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Reemplazo de flotas envejecidas de pistón y turbohélice | +1.2% | América del Norte, Europa | Plazo medio (2-4 años) |

| Cambio universal de aluminio a palas compuestas avanzadas | +0.9% | Global | Plazo largo (≥ 4 años) |

| Demostradores híbrido-eléctricos que requieren hélices contrarrotatorias de alta eficiencia | +0.6% | América del Norte, Europa, Asia-Pacífico | Plazo largo (≥ 4 años) |

| Programas de reducción de costos del ciclo de vida que aceleran las ventas de palas compuestas en postventa | +0.8% | Global | Plazo medio (2-4 años) |

| Integración de gobernadores digitales y sensores de salud de palas | +0.5% | Global | Plazo medio (2-4 años) |

| Crecimiento explosivo de misiones civiles y gubernamentales de UAV | +1.1% | América del Norte, Asia-Pacífico | Plazo corto (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

El Reemplazo de Flotas Envejecidas de Pistón y Turbohélice Acelera la Demanda de OEM

Las aeronaves envejecidas construidas entre 1970 y 1990 crean un considerable grupo de reemplazo para el mercado de sistemas de hélices de aeronaves. Más de 110.000 aeronaves de pistón de un solo motor solo en América del Norte ahora promedian más de 40 años en servicio, y los operadores enfrentan costos crecientes de revisión relacionados con corrosión en palas de aluminio heredadas. Las reglas más estrictas de ruido en aeropuertos empujan a los propietarios hacia hélices modernas que combinan palas de perfil de cimitarra con geometría de punta refinada para salidas más silenciosas. La recuperación de la inversión en actualización se logra en tres a cinco años a través del menor uso de combustible e intervalos de inspección extendidos, alentando a las escuelas de vuelo y operadores de charter a utilizar más de 800 horas anualmente. Los incentivos regulatorios como tarifas de aterrizaje reducidas para aeronaves de bajo ruido fortalecen aún más el caso comercial. Este impulso de renovación de flotas sostiene las líneas de producción de OEM y eleva la demanda de modernización, agregando soporte estructural al mercado de sistemas de hélices de aeronaves.

El Cambio Universal de Aluminio a Palas Compuestas Avanzadas Transforma los Estándares de Rendimiento

Las palas compuestas logran reducciones de peso de hasta el 20%, permitiendo envergaduras más largas y relaciones de aspecto más altas que reducen la resistencia inducida. La disposición de carbono-epoxi sobre núcleos de panal soporta puntas barridas complejas y diseños de cuerda variable que no son factibles en aluminio forjado, entregando ahorros medibles de combustible en fase de crucero. Los avances en manufactura como la colocación automatizada de fibras reducen el desperdicio, mejoran la repetibilidad y acortan el tiempo de ciclo, alineando la producción de hélices con los flujos de trabajo compuestos aeroespaciales más amplios. Los operadores también valoran la inmunidad a la corrosión del material, que mantiene intactos los sistemas de pintura en climas salinos o tropicales y extiende el tiempo entre revisiones en un 40-60%. El mercado de sistemas de hélices de aeronaves se beneficia cuando las aerolíneas integran objetivos ambientales, sociales y de gobernanza, favoreciendo componentes de propulsión más ligeros y silenciosos, acelerando la adopción de compuestos más allá de los nichos premium de aviación comercial.

Demostradores Híbrido-Eléctricos que Requieren Hélices Contrarrotatorias de Alta Eficiencia

Los bancos de prueba eléctricos e híbridos demandan hélices capaces de producir alto empuje a velocidades rotacionales más bajas típicas de motores eléctricos. Los pares contrarrotatorios eliminan la reacción de torque, aumentan la eficiencia propulsiva en un 6-8% y ayudan a la controlabilidad durante modulación rápida de potencia. Estos ensambles imponen penalidades de masa y complejidad, por lo que el desarrollo se enfoca en bujes de fibra de carbono ligeros, rodamientos cerámicos y controles de sincronización digital. La actividad del programa abarca conceptos de transporte regional, drones de carga y futuros taxis aéreos de rotor basculante respaldados por fondos nacionales de aviación limpia. Las pruebas de vuelo exitosas alimentan datos de preparación para certificación que aumentan la confianza de los inversores y dirigen más capital hacia el segmento del mercado de sistemas de hélices de aeronaves que sirve a la propulsión eléctrica.

Programas de Reducción de Costos del Ciclo de Vida que Aceleran las Ventas de Palas Compuestas en Postventa

Las aerolíneas y compañías de charter evalúan la selección de hélices sobre la base del costo total de propiedad más que solo el costo de adquisición. Las modernizaciones compuestas reducen los costos operativos directos al reducir el consumo de combustible, extender los intervalos de inspección y disminuir el desgaste de cabina inducido por vibraciones. Las plataformas de análisis predictivo monitorean firmas de tensión, temperatura y presión para activar mantenimiento solo cuando sea necesario, reemplazando cronogramas basados en calendario con eventos basados en condición. Los operadores de flotas reportan ahorros del ciclo de vida del 25-35% versus palas de aluminio, una cifra que fortalece los casos de compra durante revisiones presupuestarias y respalda pedidos repetidos. Las firmas de arrendamiento también alientan las actualizaciones compuestas para proteger el valor residual cuando los compradores posteriores prefieren especificaciones modernas de hélices. La postventa así proporciona canales de ingresos recurrentes dentro del mercado de sistemas de hélices de aeronaves.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Escasez de cadena de suministro y volatilidad de precios para fibra de carbono de grado aeroespacial | -0.7% | América del Norte, Europa | Plazo corto (≤ 2 años) |

| Ciclos de certificación regulatoria largos y costosos | -0.4% | Global | Plazo medio (2-4 años) |

| Alto costo inicial de hélices compuestas | -0.3% | Asia-Pacífico, economías emergentes | Plazo medio (2-4 años) |

| Alianzas altamente consolidadas de motor-fabricante de aeronaves que dan ventaja a los actores establecidos | -0.2% | América del Norte, Europa | Plazo largo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Escasez de Cadena de Suministro y Volatilidad de Precios para Fibra de Carbono de Grado Aeroespacial

Solo un puñado de productores suministran fibras de alto módulo basadas en PAN certificadas para hardware de vuelo, y muchos asignan una gran parte a contratos de fuselaje de fuselaje ancho. Cualquier aumento en los precios de energía o disrupciones comerciales fluye inmediatamente hacia el costo del preimpregnado, elevando el precio de las palas en porcentajes de dos dígitos. Los pequeños fabricantes de hélices carecen del poder de compra para cubrir contratos largos, por lo que enfrentan exposición al mercado spot que comprime los márgenes. La incertidumbre del tiempo de entrega también frustra a los planificadores de producción de OEM, llevándolos a mantener inventarios más gruesos que atan capital de trabajo.[1]Boeing, "Perspectiva de Cadena de Suministro para Materiales Aeroespaciales," boeing.com Por lo tanto, el mercado de sistemas de hélices de aeronaves ve flujo de pedidos desigual cuando la escasez de suministro retrasa las entregas.

Ciclos de Certificación Regulatoria Largos y Costosos Desalientan la Innovación

Antes de comenzar las pruebas de vuelo, los nuevos diseños de hélices se someten a pruebas de carga estática, vibración, impacto de rayo, ingestión de aves y resistencia. Las campañas combinadas de laboratorio y vuelo duran 24-36 meses y cuestan más de USD 5 millones para familias compuestas de paso variable. Las autoridades requieren paquetes completos de datos cada vez que cambia un emparejamiento de buje-pala o sistema de resina, desalentando la iteración rápida y bloqueando diseños heredados. Las startups con restricciones de efectivo luchan por financiar estos programas, impidiendo la diversidad competitiva dentro del mercado de sistemas de hélices de aeronaves.

Análisis de Segmentos

Por Tipo de Hélice: Dominio de Paso Variable Encuentra Aceleración de Paso Fijo

Las unidades de paso variable mantuvieron una participación de ingresos del 57,88% en 2024 cuando los pilotos buscaron eficiencia a través de ascenso, crucero y descenso. Se proyecta que el tamaño del mercado de sistemas de hélices de aeronaves para diseños de paso variable aumente en línea con la demanda de OEM para soluciones de empuje controlables. Las hélices de paso fijo lideran el crecimiento a una TCAC del 6,89%, impulsadas por la flota de UAV en expansión y los beneficios de simplicidad que buscan los desarrolladores de aeronaves eléctricas. La creciente adopción de configuraciones contrarrotatorias en demostradores híbridos amplifica el desarrollo de productos. Al mismo tiempo, los operadores sensibles a costos dan la bienvenida a reemplazos estandarizados de paso fijo que minimizan los puntos de contacto de mantenimiento.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Componente: Liderazgo de Palas mientras los Controles Digitales Ganan Impulso

Las palas contribuyeron con el 51,25% del tamaño del mercado de sistemas de hélices de aeronaves en 2024, reflejando la colocación compuesta compleja, mecanizado y balanceo que demandan equipo especializado. La penetración de compuestos impulsa reducciones continuas de costo y peso. Los sistemas de control y gobernador avanzan a una TCAC del 6,47% cuando la electrónica digital, sensores y software desbloquean capacidades de mantenimiento predictivo y monitoreo remoto de salud que entregan ahorros directos de costo operativo a los propietarios de flotas.

Los gobernadores electrónicos ahora se integran perfectamente con unidades FADEC de motor, asegurando RPM óptimo de hélice bajo configuraciones de potencia variables y respaldando la programación de mantenimiento basada en datos. Los proveedores monetizan actualizaciones de software y análisis de rendimiento, expandiendo flujos de ingresos recurrentes.

Por Material de Pala: Resistencia del Aluminio Versus Crecimiento Compuesto

El aluminio retuvo una participación del 45,70% en 2024 gracias a la confiabilidad comprobada y flexibilidad de reparación en campo. Sin embargo, las soluciones compuestas registran una TCAC del 9,80%, impulsadas por perfiles de misión que priorizan resistencia y reducción de ruido. Los operadores en regiones costeras y tropicales valoran la resistencia a la corrosión que extiende los intervalos de inspección.

La industrialización de la colocación automatizada de fibra y moldeo por transferencia de resina reduce las curvas de costo compuesto y estrecha las brechas de precio de adquisición. Cuando la certificación de palas termoplásticas se acelera, la adopción se extiende más allá de los nichos premium de turbohélice y aviación comercial hacia flotas de entrenamiento de vuelo y vigilancia.

Por Tipo de Motor: Liderazgo de Turbohélice Confronta Impulso Eléctrico

Las plataformas turbohélice representaron el 56,56% de los ingresos de 2024, respaldadas por transportistas regionales y militares que dependen de operaciones de alto torque y velocidad media. Los programas eléctricos e híbridos, sin embargo, se expanden a una TCAC del 8,24%, impulsando la demanda de conceptos de propulsión distribuida que pueden presentar múltiples hélices más pequeñas por ala.

Los motores eléctricos de velocidad variable permiten aerodinámica novedosa de palas optimizada para eficiencia de crucero y ascenso de bajo RPM, estableciendo nuevas líneas base de diseño. Los vendedores de hélices se asocian con OEMs de motores para alinear características de torque, empuje y térmicas para rendimiento confiable de misión.

Por Tipo de Aeronave: Escala de Aviación General Versus Expansión Militar

La aviación general representa el mayor grupo de ingresos con una participación del 41,82%, abarcando entrenamiento, propiedad privada y operaciones de misión especial. Los proyectos militares entregan la TCAC más rápida del 7,21%, respaldados por UAVs de reconocimiento y aeronaves de transporte de próxima generación que requieren hélices compuestas avanzadas y gobernadores digitales para redundancia crítica de misión.

La demanda persistente de entrenamiento de vuelo por escaseces globales de pilotos sostiene alta utilización de pistones de un solo motor, alentando la adopción económica de actualizaciones compuestas. Los clientes de defensa priorizan hélices capaces de firmas acústicas bajas y alta eficiencia a altitudes variadas.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Escala OEM Equilibrada por Oportunidad de Postventa

Los contratos de OEM impulsaron el 61,44% de los ingresos de 2024 al agrupar hélices en entregas de aeronaves nuevas y certificados de modernización. La postventa registra una saludable TCAC del 6,43% cuando los operadores extienden las vidas de activos y adoptan suscripciones de mantenimiento basadas en condición. Se espera que la participación del mercado de sistemas de hélices de aeronaves comandada por OEMs retroceda modestamente cuando los programas de modernización amplíen el acceso a tecnologías compuestas.

Los proveedores de servicios emplean gemelos digitales para predecir fatiga de palas y programar reparaciones solo cuando los datos lo garantizan, minimizando el tiempo de inactividad no programado. Los acuerdos de mantenimiento-reparación-revisión (MRO) a largo plazo integran el monitoreo de salud de hélices en paquetes de servicio de planta motriz más amplios.

Análisis Geográfico

América del Norte mantuvo una participación de ingresos del 32,91% en 2024, impulsada por más de 200.000 aeronaves de aviación general registradas y sedes de OEM de hélices que anclan la cadena de suministro regional. Una cultura vibrante de modernización y rigurosos canales de adquisición militar mantienen la demanda de palas, bujes y controles digitales. Los reguladores enfatizan el cumplimiento de ruido y emisiones, asegurando un flujo constante de actividad de actualización.

Asia-Pacífico registra la TCAC más rápida del 7,80% hasta 2030 cuando China, India, Japón y las naciones del Sudeste Asiático expanden el entrenamiento de pilotos, rutas regionales y aplicaciones de UAV. La llegada de 77 nuevas aeronaves en la cartera de pedidos de USD 14,5 mil millones de ANA Holdings subraya las adiciones de capacidad que favorecen hélices de alta eficiencia para operaciones regionales.[2]ANA Holdings, "Estrategia de Crecimiento de Flota de ANA," ana.co.jp La capacidad local de fabricación de compuestos madura, estrechando las brechas de tiempo de entrega versus importaciones.

Europa mantiene una participación sustancial gracias a OEMs heredados, objetivos ambientales estrictos y fuerte financiamiento de I+D bajo programas como Aviación Limpia, que aceleran el desarrollo de helicópteros de próxima generación. Los operadores demandan palas compuestas capaces de perfiles de aproximación más silenciosos en regiones densamente pobladas, mientras que los usuarios militares buscan soluciones de patrulla marítima adaptadas a climas duros.[3]Empresa Conjunta de Aviación Limpia, "Programa de TiltRotor Civil de Próxima Generación," clean-aviation.eu Las flotas de Europa del Este igualmente invierten en actualizaciones de paso fijo costo-efectivas para plataformas heredadas.

Panorama Competitivo

El mercado de sistemas de hélices de aeronaves está moderadamente consolidado. Collins Aerospace, Hartzell Propeller y McCauley Propeller Systems aprovechan décadas de conocimiento de certificación y estaciones de servicio globales para asegurar contratos de instalación en línea OEM y soporte de postventa a largo plazo. El control de la cadena de suministro sobre el abastecimiento de fibra de carbono y química de resina caliente protege aún más a los actores establecidos de entrantes disruptivos que carecen de apalancamiento de compra por volumen.

La competencia se intensifica alrededor de la ingeniería de compuestos, gobernadores digitales y software de mantenimiento predictivo. Los aprendices en propulsión eléctrica-H55, MagniX y Ava Propulsion-buscan tallar nichos al emparejar hélices de alta eficiencia con controladores de motor optimizados para velocidades rotacionales variables. Las alianzas estratégicas entre fabricantes tradicionales de hélices y startups de motores eléctricos apuntan a agrupar recursos de certificación y acelerar la entrada al mercado.

Los fabricantes adoptan flujos de trabajo de gemelos digitales que replican el curado, mecanizado y balanceo de palas en espacio virtual, reduciendo ciclos de prototipo y reduciendo desperdicio en porcentajes de dos dígitos. Algunos actores integran verticalmente la producción de accesorios para asegurar el suministro de spinner, bota de deshielo y eje de buje, acortando los tiempos de entrega y asegurando calidad consistente a través de todo el ensamble.

Líderes de la Industria de Sistemas de Hélices de Aeronaves

-

Collins Aerospace (RTX Corporation)

-

Dowty Propellers (General Electric Company)

-

Hartzell Propeller Inc.

-

MT-Propeller Entwicklung GmbH

-

McCauley Propeller Systems (Textron Inc.)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: New Horizon Aircraft, operando como Horizon Aircraft, se asoció con el fabricante de hélices MT-Propeller para suministrar sistemas de hélices compuestas para su motor turbina híbrido, mejorando las capacidades de velocidad, eficiencia y reducción de ruido en la aeronave eVTOL Cavorite X7 en desarrollo.

- Febrero 2023: La Fuerza Aérea de EE.UU. otorgó a RTX Corporation un contrato de USD 135 millones para fabricar sistemas de hélices NP2000, sistemas de control electrónico y piezas de repuesto para sus aeronaves C-130 Hercules.

Alcance del Informe del Mercado Global de Sistemas de Hélices de Aeronaves

El mercado de sistemas de hélices de aeronaves ofrece un amplio alcance de aplicaciones y usuarios finales. El sistema de hélice consiste en bujes, hélices, una caja de cambios y un gobernador. El alcance del informe cubre aeronaves anfibias, aeronaves cisterna, UAVs, aeronaves turbohélice, aeronaves planeador de potencia, aeronaves de motor de pistón, aeronaves de carga, fuselaje estrecho, fuselaje ancho y jets regionales, así como helicópteros. Las principales aerolíneas comerciales, fabricantes de aeronaves, las Fuerzas Aéreas, fabricantes de aeronaves militares y proveedores de servicios de mantenimiento, reparación y revisión (MRO) están entre los usuarios finales clave.

El mercado de sistemas de hélices de aeronaves está segmentado por usuario final, aplicación y geografía. Por usuario final, el mercado está segmentado en fabricante de equipo original (OEM) y postventa. Por aplicación, el mercado está segmentado en comercial, militar y aviación general. El informe también cubre los tamaños de mercado y pronósticos para el mercado de sistemas de hélices de aeronaves en países principales a través de diferentes regiones. Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Paso Fijo | |

| Paso Variable | Hélice de Paso Controlable |

| Hélice de Velocidad Constante | |

| Hélice de Embande Completo | |

| Otros |

| Palas |

| Conjunto de Buje |

| Spinner y Accesorios |

| Sistema de Control y Gobernador |

| Aluminio |

| Compuesto |

| Madera |

| Aeronaves de Motor de Pistón |

| Aeronaves Turbohélice |

| Aeronaves de Propulsión Eléctrica/Híbrida |

| Comercial | |

| Militar | Transporte y Patrulla Marítima |

| Aeronaves de Entrenamiento | |

| Vehículos Aéreos No Tripulados (UAVs) | |

| Aviación General | Pistón de Un Solo Motor |

| Pistón Multi-Motor | |

| Aeronaves Deportivas Ligeras |

| Fabricante de Equipo Original (OEM) |

| Postventa |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Francia | ||

| Alemania | ||

| Italia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Tipo de Hélice | Paso Fijo | ||

| Paso Variable | Hélice de Paso Controlable | ||

| Hélice de Velocidad Constante | |||

| Hélice de Embande Completo | |||

| Otros | |||

| Por Componente | Palas | ||

| Conjunto de Buje | |||

| Spinner y Accesorios | |||

| Sistema de Control y Gobernador | |||

| Por Material de Pala | Aluminio | ||

| Compuesto | |||

| Madera | |||

| Por Tipo de Motor | Aeronaves de Motor de Pistón | ||

| Aeronaves Turbohélice | |||

| Aeronaves de Propulsión Eléctrica/Híbrida | |||

| Por Tipo de Aeronave | Comercial | ||

| Militar | Transporte y Patrulla Marítima | ||

| Aeronaves de Entrenamiento | |||

| Vehículos Aéreos No Tripulados (UAVs) | |||

| Aviación General | Pistón de Un Solo Motor | ||

| Pistón Multi-Motor | |||

| Aeronaves Deportivas Ligeras | |||

| Por Usuario Final | Fabricante de Equipo Original (OEM) | ||

| Postventa | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Francia | |||

| Alemania | |||

| Italia | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de sistemas de hélices de aeronaves?

Está valorado en USD 386,55 millones en 2025, con un pronóstico de alcanzar USD 498,04 millones en 2030, expandiéndose a una TCAC del 5,20%.

¿Qué tipo de hélice tiene la mayor participación de mercado?

Las hélices de paso variable representaron el 57,88% de los ingresos de 2024 porque optimizan el rendimiento a través de las fases de vuelo.

¿Por qué las palas compuestas están ganando terreno sobre el aluminio?

Las palas compuestas reducen el consumo de combustible en un 8-15% y extienden los intervalos de mantenimiento hasta un 60%, entregando menor costo del ciclo de vida.

¿Cuál es la región de crecimiento más rápido en el Mercado de Sistemas de Hélices de Aeronaves?

Asia-Pacífico muestra la TCAC más alta del 7,80% hasta 2030 cuando las nuevas flotas y la demanda de entrenamiento se expanden.

¿Cómo benefician los gobernadores digitales a los operadores?

Proporcionan control preciso de RPM, habilitan mantenimiento predictivo y respaldan monitoreo remoto de salud, lo que reduce el tiempo de inactividad no programado.

¿Qué desafíos podrían limitar el crecimiento del mercado?

Las escaseces de suministro de fibra de carbono y los largos procesos de certificación aumentan los costos y retrasan los lanzamientos de productos.

Última actualización de la página el: