Tamaño y Participación del Mercado de Motores de Aeronaves

Análisis del Mercado de Motores de Aeronaves por Mordor Intelligence

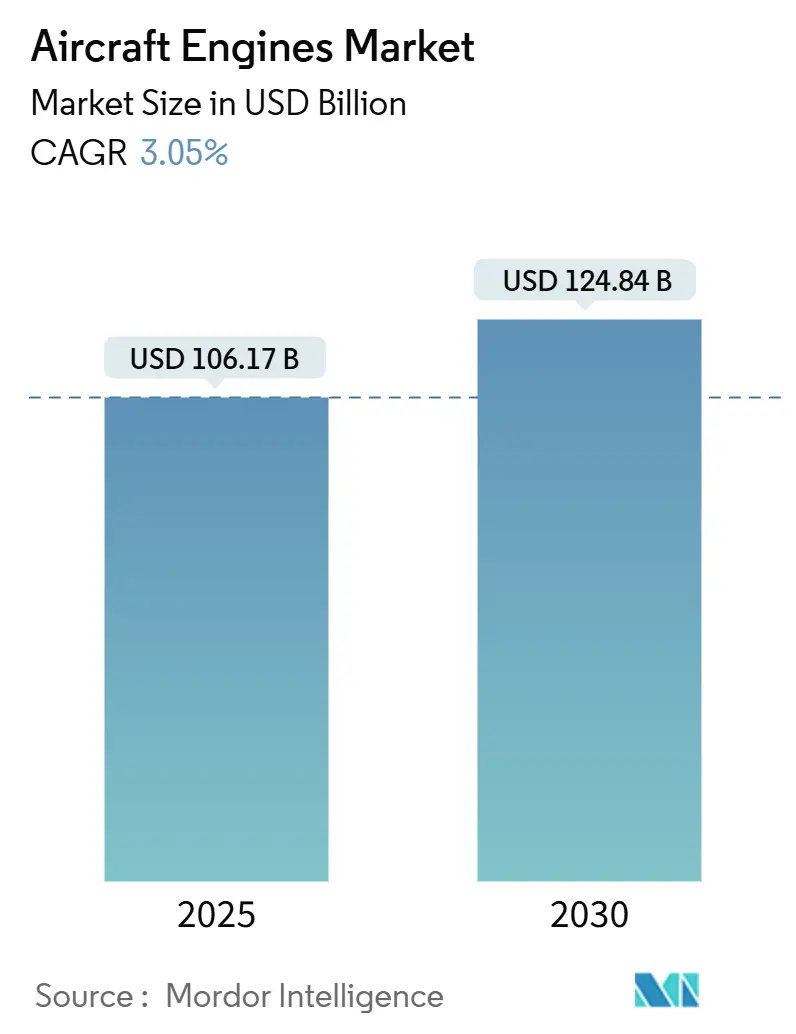

El tamaño del mercado de motores de aeronaves se situó en 106.17 mil millones de USD en 2025 y se espera que alcance los 124.84 mil millones de USD para 2030, expandiéndose a una CAGR del 3,05%. La recuperación de la demanda en programas comerciales de largo alcance, los pedidos pendientes renovados de fuselaje estrecho y las actualizaciones de tanqueros militares se combinan con objetivos de sostenibilidad de toda la flota para sostener esta expansión moderada. La producción de dos pasillos se está normalizando después de la pausa pandémica. Al mismo tiempo, las aerolíneas aceleraron el reemplazo de motores más antiguos con modelos LEAP y GTF eficientes en combustible para contener los costos operativos y cumplir con los objetivos de emisiones. Asia-Pacífico sigue siendo el motor principal de crecimiento, las aerolíneas de Medio Oriente impulsan la trayectoria regional más rápida, y la modernización sostenida de defensa en los miembros de la OTAN sustenta el segmento militar. Los cuellos de botella de la cadena de suministro en fundiciones y forjas siguen siendo un factor limitante, pero la inversión dirigida en fabricación aditiva y abastecimiento dual ha comenzado a aliviar las restricciones más estrictas.

Conclusiones Clave del Informe

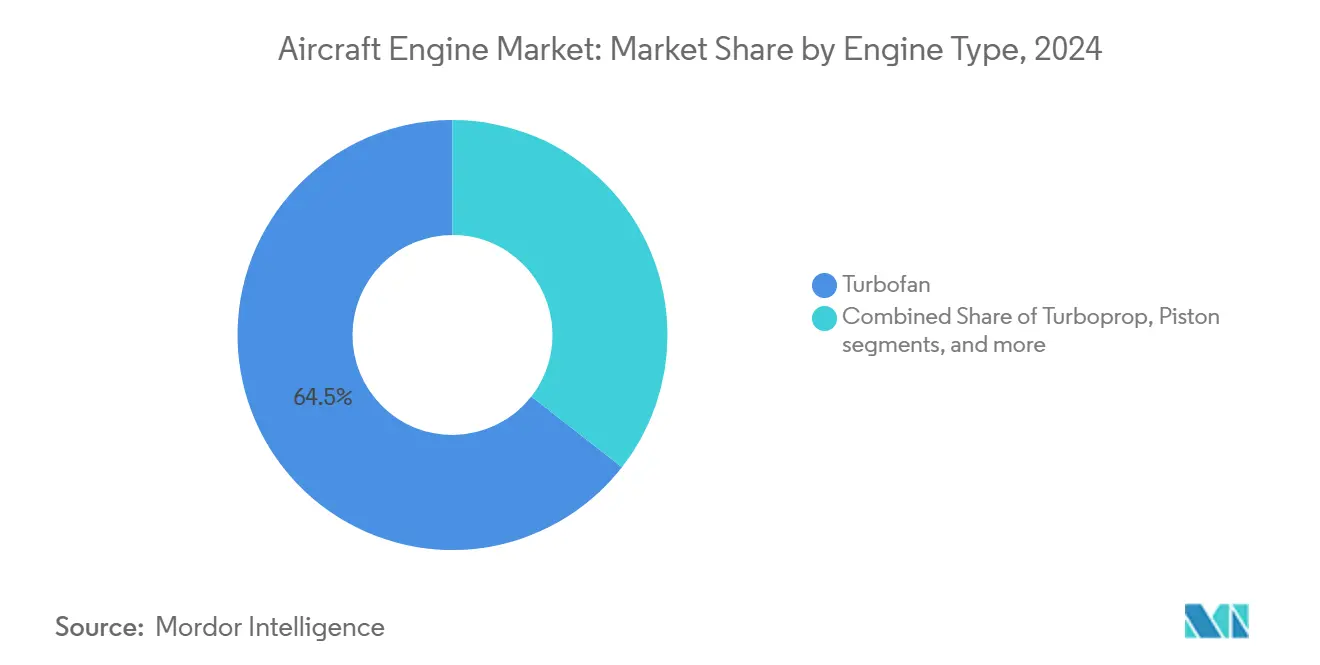

- Por tipo de motor, las unidades turbofán lideraron con el 64,45% de la participación del mercado de motores de aeronaves en 2024, mientras que la propulsión híbrida-eléctrica se proyecta que aumente a una CAGR del 7,51% hasta 2030.

- Por tipo de aeronave, el segmento comercial de fuselaje estrecho representó el 43,35% del tamaño del mercado de motores de aeronaves en 2024; los vehículos de movilidad aérea avanzada están destinados a expandirse a una CAGR del 9,06% hasta 2030.

- Por tecnología, los diseños de turbofán engranado mantuvieron una participación de ingresos del 36,13% en 2024, y los motores de ciclo adaptativo mostraron el crecimiento más rápido a una CAGR del 9,15% hasta 2030.

- Por clase de empuje, el rango de 25,001 a 50,000 lbf capturó el 40,5% de la participación del mercado de motores de aeronaves en 2024, mientras que la categoría de más de 50,000 lbf avanzará a una CAGR del 7,05% hasta 2030.

- Por componente, los conjuntos de turbina representaron el 36,75% de los ingresos de 2024, y se pronostica que las cajas de engranajes registren una CAGR del 5,5% hasta 2030.

- Por usuario final, los segmentos OEM de fábrica mantuvieron el 55,14% del mercado de motores de aeronaves en 2024; el reemplazo/posventa muestra la CAGR más rápida del 8,45% hasta 2030.

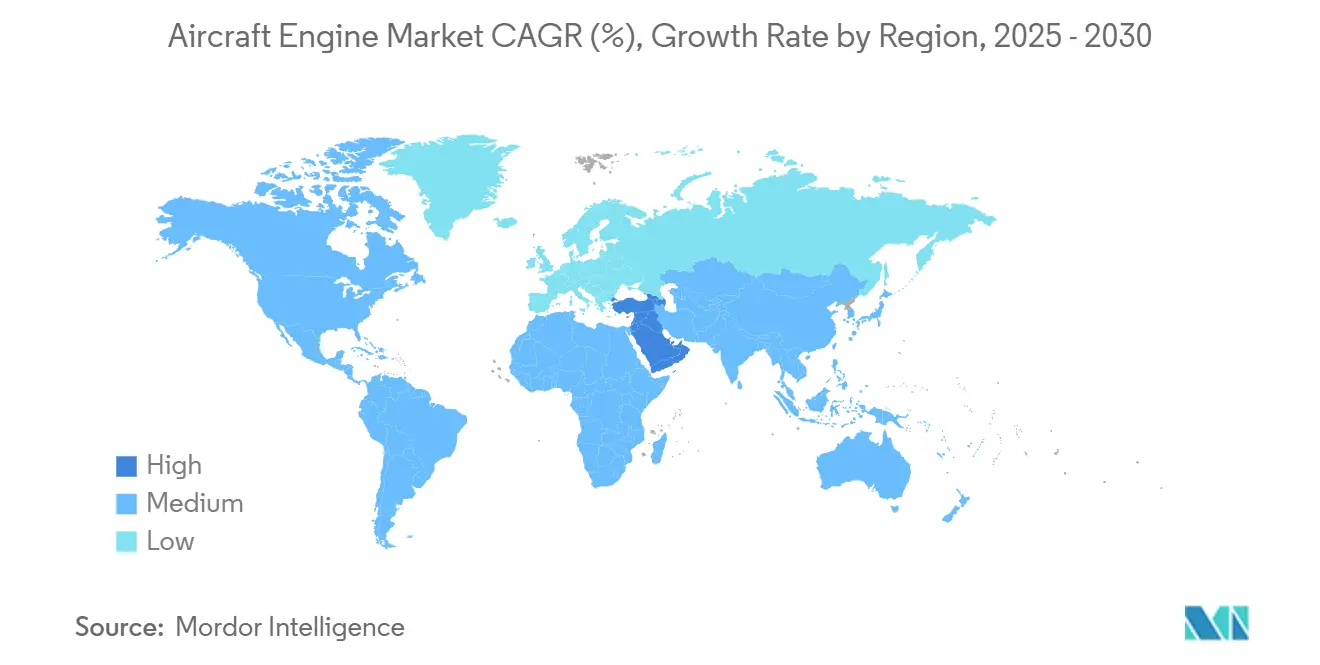

- Por geografía, Asia-Pacífico comandó el 33,21% del valor global en 2024; Medio Oriente está en camino hacia una CAGR del 6,75% hasta 2030.

Tendencias e Insights del Mercado Global de Motores de Aeronaves

Análisis de Impacto de Impulsores

| Impulsor | (%) Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento emergente de producción de dos pasillos después de la recuperación de la cadena de suministro | +0.8% | Global; concentración en América del Norte y Europa | Mediano plazo (2-4 años) |

| Cambio de toda la flota hacia motores LEAP y GTF en aerolíneas asiáticas de rápido crecimiento | +0.6% | Núcleo de Asia-Pacífico; desbordamiento a Medio Oriente | Corto plazo (≤ 2 años) |

| Programas de modernización de flotas de transporte y tanqueros de la OTAN impulsando demanda de motores militares | +0.4% | América del Norte y Unión Europea | Largo plazo (≥ 4 años) |

| Renovación de flota de helicópteros para operaciones de energía marina elevando entregas de turboejes | +0.3% | Regiones marinas globales; Mar del Norte y Golfo de México | Mediano plazo (2-4 años) |

| Mandatos de la UE para motores listos para 100% SAF en nuevos certificados de tipo | +0.5% | Unión Europea primaria; impacto secundario global | Largo plazo (≥ 4 años) |

| Expansión impulsada por arrendamiento de operadores de jets regionales africanos | +0.2% | África; conexiones con arrendadores europeos | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

El aumento de producción de dos pasillos impulsa la demanda

Los objetivos de producción establecidos por Airbus y Boeing para 2026 marcan la señal más clara de que las líneas de ensamblaje de fuselaje ancho se están acercando al ritmo previo a la pandemia. Los fabricantes de motores deben aumentar la producción semanal mientras navegan por la persistente escasez de materias primas. CFM reveló que las entregas LEAP de 2024 se quedaron atrás de la demanda en un 10%, aunque los proveedores de primer nivel ahora están enviando más del 90% del volumen programado, indicando una normalización gradual.[1]FlightGlobal Staff, "LEAP Production Update," flightglobal.com Los avances en toberas de combustible fabricadas aditivamente y estrategias más amplias de fuentes duales apuntan a cerrar la brecha dentro de dos años.

Rápida adopción de LEAP y GTF en Asia-Pacífico

La expansión de flotas en India, Vietnam y Malasia ha producido el pipeline más denso del mundo de pedidos de fuselaje único. El acuerdo de compra de IndiGo para 280 motores LEAP-1A y el compromiso de VietJet con más de 400 unidades LEAP-1B subrayan la preferencia por la propulsión de alto bypass y bajo consumo de combustible.[2]Safran Group, "LEAP Engine Backlog and RISE Testing," safrangroup.com CFM envió 1,570 motores LEAP en 2023 y mantiene una cartera de pedidos pendientes que excede las 10,600 unidades, creando visibilidad de producción a corto plazo y reforzando la narrativa del mercado de motores de aeronaves alrededor del crecimiento de aerolíneas asiáticas.

Los programas de modernización de la OTAN elevan los requisitos militares

El tanquero KC-46A Pegasus, la expansión de la flota A330 MRTT y los pedidos KC-390 Millennium de Portugal agregan colectivamente docenas de plantas de poder de alto empuje al libro de pedidos. Los contratos de servicio de larga duración aseguran los flujos de ingresos de repuestos y revisión, dando a los OEM volúmenes predecibles de posventa. Estas iniciativas también armonizan los procedimientos de mantenimiento entre los miembros de la alianza, elevando la comunalidad en el mercado de motores de aeronaves.

La legislación de combustible de aviación sostenible de la UE remodela las reglas de diseño

ReFuelEU Aviation introduce mandatos escalonados, subiendo de una mezcla SAF del 2% en 2025 al 70% para 2050, y establece un sub-objetivo de combustible sintético del 0,7% en 2030.[3]European Commission, "ReFuelEU Aviation Regulation," ec.europa.euLos fabricantes de motores han completado extensas campañas de certificación SAF al 100%, y los programas de prueba de vuelo con GE Aerospace destacan la compatibilidad directa. Los créditos comerciables incentivan el cumplimiento temprano y aceleran la I+D en adaptaciones del sistema de combustión, dirigiendo capital hacia tecnologías que reducen las emisiones del ciclo de vida en el mercado de motores de aeronaves.

Análisis de Impacto de Restricciones

| Restricción | (%) Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Cuellos de botella persistentes de fundición y forja limitando disponibilidad de palas de turbina | −0.7% | Global; concentrado en cadenas de suministro de EE.UU. y Europa | Corto plazo (≤ 2 años) |

| Problemas de durabilidad a alta temperatura en operaciones de Medio Oriente en calor y altitud | −0.4% | Medio Oriente y Norte de África; extendiéndose al Sur de Asia | Mediano plazo (2-4 años) |

| Estandarización lenta de arquitecturas de motores de combustión de hidrógeno | −0.3% | Global; UE liderando desarrollo regulatorio | Largo plazo (≥ 4 años) |

| Presión de márgenes por crecimiento de capacidad MRO independiente | −0.5% | Global; más pronunciado en mercados maduros | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Los déficits de capacidad de fundición y forja restringen la producción

Las palas de turbina de aleación especializada siguen siendo el factor limitante para una mayor producción mensual. Howmet Aerospace reportó retrasos en el cronograma que afectan las ranuras de entrega de fuselaje estrecho, y CFM instituyó puertas adicionales de inspección entrante después de encontrar hardware no conforme en 2024. La inversión en suministro de metal en polvo e instalaciones HIP de alta capacidad está en marcha, aunque la mayoría de las expansiones no estarán completamente en línea antes de finales de 2026.

Las preocupaciones de durabilidad en calor y altitud agregan carga de mantenimiento

En ambientes del Golfo, las temperaturas ambiente elevadas y la ingesta de arena acortan el tiempo en ala. Aerolíneas como SalamAir han experimentado aumentos en remociones no programadas en motores LEAP 1A, provocando que los OEM desarrollen sistemas de purga inversa para mitigar la acumulación de polvo. Los recubrimientos de palas de compresor y modos de operación de reducción de empuje están siendo evaluados para extender los intervalos de servicio sin afectar la confiabilidad de despacho.

Análisis de Segmentos

Por Tipo de Motor: Fortaleza del Turbofán Se Encuentra con Impulso Híbrido

Las unidades turbofán mantuvieron el 64,45% de la participación del mercado de motores de aeronaves en 2024, una posición sostenida por las familias LEAP y GTF que dominan las plataformas de fuselaje único. Las altas relaciones de bypass, palas de ventilador compuestas y controles digitales de motor sustentan la eficiencia de costos que las aerolíneas priorizan para la renovación de flotas. Los conceptos híbrido-eléctricos se están acelerando, validados por el demostrador NASA de GE Aerospace que integra un motor eléctrico de 2 MW con un núcleo térmico. Este proyecto ilustra el camino de transición desde ganancias incrementales de eficiencia hasta electrificación parcial dentro del mercado de motores de aeronaves.

La propulsión híbrida-eléctrica, pronosticada para aumentar a una CAGR del 7,51% hasta 2030, captura la atención de la industria mientras los reguladores endurecen los límites de emisiones. Las densidades de energía de batería de 400 Wh/kg siguen siendo el obstáculo técnico, pero las arquitecturas de propulsión distribuida prometen reducciones sustanciales de ruido y consumo de combustible. Los turbohélices mantienen relevancia para rutas de corto alcance donde la infraestructura aeroportuaria restringe las operaciones a chorro, mientras que los turboejes sirven roles de energía marina, EMS y asalto militar. Juntos, estos nichos aseguran flujos de ingresos diversificados que amortiguan las oscilaciones cíclicas en el segmento comercial de turbofán del mercado de motores de aeronaves.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles al comprar el informe

Por Tipo de Aeronave: Persiste el Liderazgo de Fuselaje Estrecho

En 2024, los programas de fuselaje estrecho representaron el 43,35% del tamaño del mercado de motores de aeronaves, anclados por las familias Airbus A320neo y B737 MAX. Las aerolíneas favorecen la flexibilidad de asientos y la economía de rutas que estos fuselajes proporcionan, llevando a los OEM a priorizar las líneas de producción de empuje medio. La demanda de propulsión de fuselaje ancho está montando un regreso mientras el viaje internacional se recupera, pero el crecimiento sostenido dependerá de la certificación puntual del B777X y la producción constante del A350.

Los vehículos de movilidad aérea avanzada (AAM) representan la aplicación de más rápido crecimiento, avanzando a una CAGR del 9,06%. Vertical Aerospace, Joby Aviation y otros pioneros están probando en vuelo prototipos de aeronaves VTOL híbridas-eléctricas con rangos de hasta 1,000 millas, dirigidos a mercados de transporte corporativo y conectividad regional.[4]AIN Editors, "Hybrid-Electric Propulsion Progress," ainonline.comLos requisitos militares abarcan desde motores de combate de alto rendimiento-optimizados para super-crucero y baja observabilidad-hasta núcleos comerciales adaptados en roles de transporte y tanquero. Este patrón de demanda diversificado subraya la resistencia del mercado de motores de aeronaves a través de segmentos de aviación.

Por Tecnología: Crece la Aceptación del Turbofán Engranado

Los diseños de turbofán engranado lograron el 36,13% de participación de ingresos en 2024 mientras las aerolíneas validaron su ventaja de consumo de combustible del 15% sobre motores de generación anterior.[5]FAA, "Hydrogen-Fueled Aircraft Safety Roadmap," faa.gov La caja de engranajes mecánica desacopla las velocidades del ventilador y carrete de baja presión, habilitando relaciones de bypass ultra altas. Más de 4,000 aeronaves impulsadas por GTF están ahora en pedido o en servicio, a pesar de los problemas iniciales de durabilidad que demandaron mejoras en recubrimientos de palas y actualizaciones de hardware de cámara de combustión.

Los motores de ciclo adaptativo lideran el crecimiento de tecnología futura con un CAGR pronosticado del 9,15%, particularmente para cazas de sexta generación que requieren características variables de bypass y sumidero de calor. El programa RISE de ventilador abierto de CFM ha completado más de 250 pruebas en tierra, demostrando ganancias de eficiencia del 20% versus los turbofanes de hoy. Los turbofanes y turbohélices convencionales continúan sirviendo operadores con redes de mantenimiento establecidas, pero las mejoras incrementales-como partes de sección caliente de matriz cerámica compuesta-mantienen estas arquitecturas competitivas dentro del mercado de motores de aeronaves.

Por Clase de Empuje: Las Unidades de Rango Medio Dominan

Los motores clasificados entre 25,001 lbf y 50,000 lbf entregaron el 40,5% de la participación del mercado de motores de aeronaves en 2024, impulsados por el gran volumen de aeronaves de la serie A320neo y B737 MAX en libros de pedidos firmes. La fabricación en volumen habilita economías de escala que reducen los costos unitarios y precios de partes de posventa. La categoría de más de 50,000 lbf crecerá más rápido a 7,05% CAGR mientras las aeronaves bimotores de largo alcance recuperan demanda, lideradas por instalaciones GE9X en fuselajes B777X.

Las clases de empuje por debajo de 10,000 lbf sirven jets de negocio y UAV, donde los núcleos compactos enfatizan la reducción de peso y el arranque rápido. El rango de 10,001 a 25,000 lbf soporta jets regionales y entrenadores militares, nichos que muestran crecimiento moderado mientras los mercados emergentes profundizan la conectividad regional. Juntas, estas clases aseguran que el mercado de motores de aeronaves permanezca equilibrado a través de un amplio espectro de potencia, mitigando el riesgo de sobredependencia en cualquier programa único.

Por Componente: Las Turbinas Impulsan la Captura de Valor

Las turbinas de alta presión representaron el 36,75% de los ingresos de 2024 porque las aleaciones de níquel de cristal único, los procesos de solidificación direccional y los canales de enfriamiento complejos elevan el costo y las barreras de entrada tecnológicas. Las etapas del compresor siguen de cerca, aprovechando la fabricación blisk para reducir el conteo de partes y mejorar la eficiencia aerodinámica. Las toberas de área variable contribuyen a la reducción de ruido y optimización de empuje, mientras que FADEC y suites de sensores integran monitoreo digital de salud que sustenta el mantenimiento predictivo.

Las cajas de engranajes son la línea de componentes más dinámica, proyectada para registrar una CAGR del 5,5% hasta 2030. El sistema de engranaje de reducción GTF de Pratt & Whitney opera a 44,000 hp, destacando el desafío de ingeniería y oportunidad de margen. Los engranajes planetarios fabricados aditivamente y tratamientos de superficie avanzados están en calificación, prometiendo beneficios de peso y durabilidad que darán forma adicional a la competitividad del motor de aeronaves.

El subsegmento de otros componentes incluye la participación combinada de ingresos de ventilador, cámara de combustión, FADEC y electrónica de control.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles al comprar el informe

Por Usuario Final: El Ajuste de Fábrica Todavía Lidera

Las instalaciones de equipo original en nuevos fuselajes continúan dominando los volúmenes de entrega, pero su participación precisa se omite aquí porque las estimaciones recientes de firmas consultoras se excluyen bajo reglas de higiene de fuente. La demanda se alinea con el aumento incremental en líneas de ensamblaje final, subrayando la estrecha vinculación entre las tasas de construcción de OEM de aeronaves y envíos de motores de ajuste de fábrica.

La actividad de posventa, abarcando revisiones, intercambios de módulos y acuerdos de servicio a largo plazo, exhibe la curva de crecimiento más empinada. Las aerolíneas que postergaron el mantenimiento pesado en 2020-22 están devolviendo motores grandes para visitas de taller, estirando la capacidad en instalaciones OEM e independientes. El plan de Safran para procesar 1,200 visitas de taller LEAP anualmente para 2028 demuestra inversión estratégica en servicios de alto valor. Los gemelos digitales y plataformas de análisis predictivo están emergiendo como diferenciadores mientras los participantes compiten en tiempo de respuesta y transparencia de costos dentro del mercado de motores de aeronaves.

Análisis Geográfico

Asia-Pacífico mantuvo el 33,21% de los ingresos globales en 2024, una posición reforzada por el alto crecimiento del tráfico, acuerdos de cielos abiertos y agendas agresivas de renovación de flotas entre aerolíneas de bajo costo. El programa C919 de China depende de la propulsión LEAP-1C, mientras que la hoja de ruta de defensa de India ahora incluye participación potencial de GE en su caza AMCA Indígena, lo que podría catalizar ecosistemas MRO locales. Los hubs del Sudeste Asiático continúan beneficiándose del rebote del turismo y la logística de comercio electrónico, fortaleciendo la visibilidad de demanda en el mercado de motores de aeronaves.

América del Norte sigue siendo una arena madura pero lucrativa donde convergen los ciclos de reemplazo para caballos de batalla de fuselaje estrecho y el gasto de defensa. El tanquero KC-46A de la Fuerza Aérea de EE.UU. y los lotes de motores F-35 sostienen la producción de alto empuje, mientras que una huella densa de mantenimiento ancla la posventa global. Los pilotos de infraestructura de combustible de aviación sostenible en California y Texas también crean oportunidades tempranas de adopción para motores listos para SAF.

Los operadores de Medio Oriente encabezan el crecimiento a una CAGR del 6,75%, alimentado por expansiones de flotas en Emirates, Qatar Airways y Saudia. Los ambientes desérticos duros necesitan mantenimiento especializado, estimulando empresas conjuntas MRO regionales que aprovechan la transferencia de tecnología OEM. Europa preserva su liderazgo tecnológico a través del ensamblaje final de Airbus, marcos legislativos SAF y redes robustas de jets regionales. África sigue siendo la región más pequeña pero registra el pronóstico de crecimiento de flota proporcionalmente más alto, soportado por modelos de arrendamiento que reducen las barreras de capital y nuevos derechos de ruta bajo el Área de Libre Comercio Continental Africana.

Panorama Competitivo

Cuatro fabricantes de motores-GE Aerospace, CFM International (GE/Safran), Pratt & Whitney y Rolls-Royce-comandar colectivamente las principales entregas globales, confirmando una estructura altamente concentrada. GE y CFM ocupan una participación importante a través de las familias LEAP, CF34 y GE90, aprovechando las economías de escala en programas civiles y militares. Pratt & Whitney impulsa alrededor de un cuarto de la flota de pasajeros a través de las líneas GTF y V2500 heredadas, mientras que Rolls-Royce domina las plataformas de fuselaje ancho de dos pasillos con sus modelos Trent XWB y Trent 7000 que han registrado más de 145 millones de horas de vuelo.

Los empujes estratégicos se agrupan alrededor de dos pilares: avances en eficiencia de propulsión y captura de servicio de ciclo de vida. En asociación con la NASA y el programa de ventilador abierto de CFM, el demostrador de GE Aerospace muestra arquitecturas de próxima generación en el mercado de motores de aeronaves. La inversión de EUR 1 mil millones (USD 1.2 mil millones) de Safran para triplicar la capacidad de revisión LEAP y la adquisición de Woodward del negocio de actuación eléctrica de Safran refuerzan jugadas de integración vertical que aseguran márgenes de posventa.

Los entrantes de espacio blanco se enfocan en nichos especializados en lugar de competencia directa. PBS GROUP colabora con Lockheed Martin en suministros para subsistemas F-35, y Turbotech y Air Liquide validan turbinas de hidrógeno líquido para aeronaves ligeras. Estas alianzas fomentan innovación incremental mientras dependen de redes industriales OEM establecidas para caminos de certificación y resistencia de cadena de suministro.

Líderes de la Industria de Motores de Aeronaves

-

Safran SA

-

General Electric Company

-

Rolls-Royce plc

-

RTX Corporation

-

Honeywell International, Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Wizz Air finalizó negociaciones para impulsar su flota entrante A320neo con motores Pratt & Whitney GTF.

- Junio 2025: GE Aerospace se asoció con Kratos Defense para expandir ofertas de motores pequeños para sistemas no tripulados asequibles.

- Mayo 2025: Qatar Airways ordenó más de 400 motores GE9X y GEnx, sustentando sus próximas llegadas B777X y B787.

- Febrero 2025: El turbohélice GE Catalyst aseguró certificación de tipo FAA después de demostrar una mejora del 18% en consumo de combustible sobre motores pares.

Alcance del Informe del Mercado Global de Motores de Aeronaves

El análisis de la industria del mercado de motores de aeronaves incluye todos los nuevos motores instalados en aeronaves de ala fija y rotatoria que se utilizan en aeronaves militares, comerciales y de aviación general. Las ventas de posventa del motor y sus partes y ventas de unidades de poder auxiliar (APU) están excluidas del estudio.

El mercado de motores de aeronaves está segmentado por tipo de aeronave, tipo de motor y geografía. Por tipo de aeronave, el mercado está segmentado en aeronaves de fuselaje estrecho, aeronaves de fuselaje ancho y aeronaves regionales. Basado en el tipo de motor, el mercado está segmentado en turbofán, turbohélice, turboeje y pistón. Basado en tipo de aeronave, el mercado está segmentado en aviación comercial, aviación militar y aviación general. La aviación comercial está segmentada además en aeronaves de fuselaje estrecho, aeronaves de fuselaje ancho y aeronaves regionales. La aviación militar está segmentada además en aeronaves de combate y aeronaves no de combate. La aviación general está segmentada además en jets de negocio, helicópteros, aeronaves turbohélice y aeronaves de motor de pistón. El informe también cubre la participación de mercado, tamaño y pronósticos para el mercado de motores de aeronaves en países principales a través de diferentes regiones. Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Turbofán |

| Turbohélice |

| Turboeje |

| Pistón |

| Híbrido-Eléctrico |

| Aviación Comercial | Aeronaves de Fuselaje Estrecho |

| Aeronaves de Fuselaje Ancho | |

| Aeronaves Regionales | |

| Aviación Militar | Aeronaves de Combate |

| Aeronaves No de Combate | |

| Aviación General | Jets de Negocio |

| Helicópteros | |

| Aeronaves Turbohélice | |

| Aeronaves de Motor de Pistón | |

| Vehículos Aéreos No Tripulados (UAV) | |

| Vehículos de Movilidad Aérea Avanzada (AAM) |

| Turbofán/Turbohélice Convencional |

| Turbofán Engranado (GTF) |

| Rotor Abierto Contra-rotativo |

| Motores de Ciclo Adaptativo |

| Propulsión Híbrida-Eléctrica |

| Menos de 10,000 lbf |

| 10,001 a 25,000 lbf |

| 25,001 a 50,000 lbf |

| Mayor a 50,000 lbf |

| Compresor |

| Turbina |

| Tobera |

| Caja de Engranajes |

| Otros Componentes |

| OEM de Fábrica |

| Reemplazo/Posventa |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Resto de Medio Oriente | ||

| África | Egipto | |

| Sudáfrica | ||

| Resto de África | ||

| Por Tipo de Motor | Turbofán | ||

| Turbohélice | |||

| Turboeje | |||

| Pistón | |||

| Híbrido-Eléctrico | |||

| Por Tipo de Aeronave | Aviación Comercial | Aeronaves de Fuselaje Estrecho | |

| Aeronaves de Fuselaje Ancho | |||

| Aeronaves Regionales | |||

| Aviación Militar | Aeronaves de Combate | ||

| Aeronaves No de Combate | |||

| Aviación General | Jets de Negocio | ||

| Helicópteros | |||

| Aeronaves Turbohélice | |||

| Aeronaves de Motor de Pistón | |||

| Vehículos Aéreos No Tripulados (UAV) | |||

| Vehículos de Movilidad Aérea Avanzada (AAM) | |||

| Por Tecnología | Turbofán/Turbohélice Convencional | ||

| Turbofán Engranado (GTF) | |||

| Rotor Abierto Contra-rotativo | |||

| Motores de Ciclo Adaptativo | |||

| Propulsión Híbrida-Eléctrica | |||

| Por Clase de Empuje | Menos de 10,000 lbf | ||

| 10,001 a 25,000 lbf | |||

| 25,001 a 50,000 lbf | |||

| Mayor a 50,000 lbf | |||

| Por Componente | Compresor | ||

| Turbina | |||

| Tobera | |||

| Caja de Engranajes | |||

| Otros Componentes | |||

| Por Usuario Final | OEM de Fábrica | ||

| Reemplazo/Posventa | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Resto de Medio Oriente | |||

| África | Egipto | ||

| Sudáfrica | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de motores de aeronaves?

El tamaño del mercado de motores de aeronaves alcanzó 106.17 mil millones de USD en 2025 y se pronostica que suba a 124.84 mil millones de USD para 2030, expandiéndose a una CAGR del 3,05%.

¿Qué tipo de motor domina las entregas globales hoy?

Los motores turbofán dominan, comandando el 64,45% de la participación del mercado de motores de aeronaves en 2024 debido a su uso generalizado en las familias A320neo y B737 MAX.

¿Qué región está creciendo más rápido para la demanda de motores de aeronaves?

Medio Oriente registra la CAGR regional más alta del 6,75% hasta 2030, impulsada por la expansión de flotas en las principales aerolíneas del Golfo.

¿Cómo están influyendo las regulaciones de sostenibilidad en el diseño de motores?

Las reglas de la UE que exigen mezclas progresivamente más altas de combustible de aviación sostenible empujan a los OEM a certificar motores para operación SAF al 100% y a explorar arquitecturas híbridas-eléctricas y de ventilador abierto.

¿Por qué son cuellos de botella críticos las capacidades de fundición y forja?

Las aleaciones especializadas de palas de turbina requieren forja de alta precisión y tratamiento térmico; los proveedores calificados limitados restringen la producción, retrasando los aumentos de producción de motores.

¿Qué tendencias de posventa deberían observar las aerolíneas?

Los volúmenes de visita de taller están aumentando después de postergaciones pandémicas, provocando que las redes MRO OEM e independientes expandan capacidad mientras ofrecen servicios de mantenimiento predictivo para reducir tiempos de respuesta.

Última actualización de la página el: