Tamaño del mercado de proteínas de África

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 2.30 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 2.93 Mil millones de dólares | |

| Mayor participación por usuario final | Comida y bebidas | |

| CAGR (2024 - 2029) | 4.48 % | |

| Mayor participación por país | Nigeria | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas de África

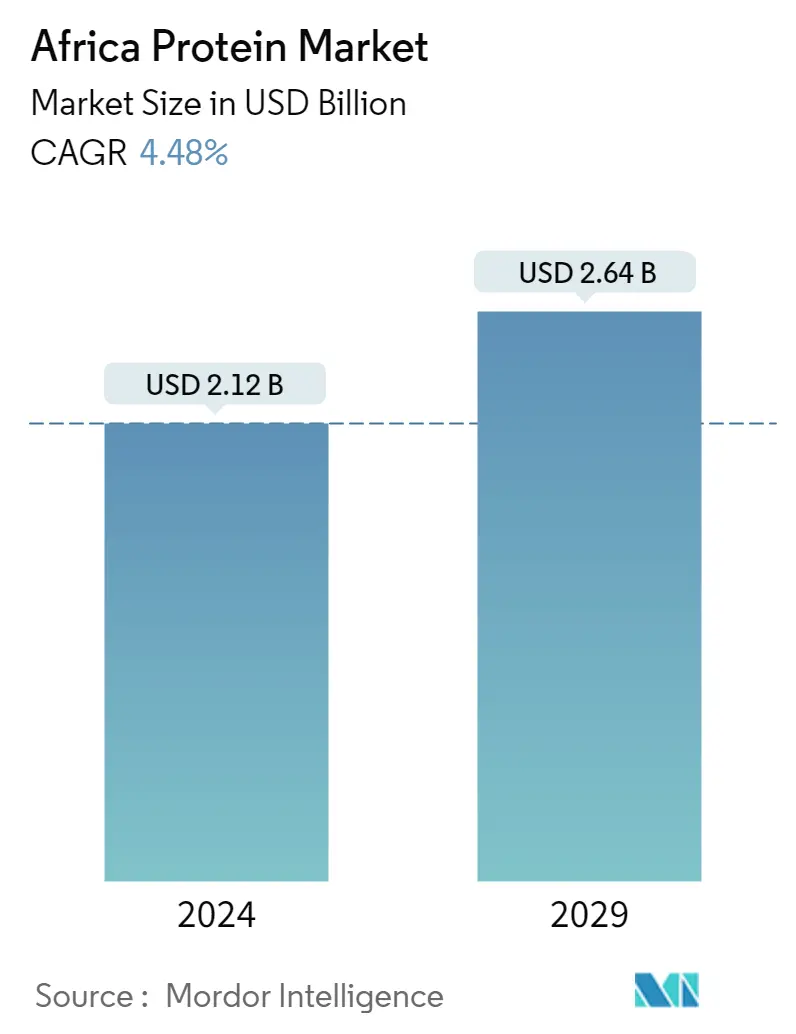

El tamaño del mercado africano de proteínas se estima en 2,12 mil millones de dólares en 2024 y se espera que alcance los 2,64 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,48% durante el período previsto (2024-2029).

Las fuentes de proteínas alternativas sostenibles están impulsando la demanda del mercado y se aplican principalmente en el sector de alimentos y bebidas.

- Las proteínas vegetales representaron la mayor proporción de aplicaciones de usuario final (84,72%) en el mercado africano de proteínas. La conciencia de los consumidores sobre cuestiones globales como el cambio climático y la insostenibilidad de la ganadería está aumentando. Además, la influencia de varias celebridades en las redes sociales está haciendo que las dietas basadas en plantas sean populares entre el público en general. Kenia y Nigeria, por ejemplo, estuvieron entre los 10 principales países del mundo en términos de crecimiento de sus poblaciones vegetarianas entre 2016 y 2017. Dado que los consumidores eligen activamente alimentos y bebidas que desdibujan la línea entre alimentos y medicamentos, la cantidad nutricional de La proteína en los productos está aumentando. Las ventas de sustitutos de la carne y de la leche están aumentando a la par.

- El segmento de alimentación animal representa la mayor participación del 51,29% en aplicaciones de proteínas vegetales en el mercado estudiado. El segmento hace un uso significativo de proteínas vegetales, principalmente proteínas de soja y trigo, debido a su bajo costo de uso, excelente digestibilidad y perfil de sabor neutro. El animal de producción puede funcionar a su nivel zootécnico más alto debido a la utilización de nuevas fuentes de proteínas vegetales, como las proteínas vegetales hidrolizadas. El segmento de cosméticos y cuidado personal observó el mayor crecimiento durante el período de estudio, exhibiendo una CAGR del 7,12% en volumen. La proteína de guisante es el principal contribuyente a este crecimiento porque reduce el TEWL y aumenta el contenido de agua de la piel.

- A la proteína vegetal le sigue la aplicación de proteína animal. Por aplicación, el sector de alimentos y bebidas fue el principal segmento de uso final de proteína animal en la región en 2022. Los subsegmentos de panadería y snacks representaron las mayores participaciones en el segmento de alimentos y bebidas, con 27,14% y 23,58%, respectivamente, en 2022..

Con la creciente popularidad de las proteínas vegetales entre los nigerianos, el país fue testigo de la segunda mayor contribución al mercado africano de proteínas.

- Por países, Nigeria registró su dominio en el mercado africano de proteínas, seguida de Sudáfrica, en 2022, debido al aumento del veganismo entre la población nigeriana. Las proteínas vegetales son populares en Nigeria, especialmente la proteína de soja, que tiene un bajo costo y un alto contenido de proteínas. Por lo tanto, a medida que crece la aceptación, se proyecta que el mercado nigeriano registre la CAGR de más rápido crecimiento del 6,34%, en valor, durante el período previsto (2023-2029). El aumento de la renta disponible de la población, que aumentó a 45.300 millones de dólares en 2021, también ha estado afectando positivamente el crecimiento del segmento desde 2016 y se espera que continúe haciéndolo hasta 2029.

- Por otro lado, las proteínas animales también tuvieron demanda en el mercado africano. En 2021, se estimó que alrededor del 18-20% del gasto de consumo de un consumidor etíope promedio se dedicó a alimentos de origen animal. Sudáfrica es otro mercado líder con una industria de piensos para animales comparativamente más grande, que representa una participación del 33,04% del sector africano de piensos para animales. Estos factores están impulsando el crecimiento del segmento sudafricano del mercado africano de proteínas.

- Sin embargo, por tipo de proteína, las proteínas vegetales dominaron el mercado con una participación del 63,6%, en volumen, en 2022 y se prevé que registren una tasa compuesta anual más alta del 4,30%, en valor, durante el período previsto, debido al creciente número de vegetarianos. en la región. Alrededor del 66% de la población sudafricana afirmó estar interesada en la carne de origen vegetal en 2021, lo que impulsó el crecimiento del segmento. Alrededor del 81% de los consumidores había probado leche de origen vegetal, el 48% había probado otras alternativas lácteas y el 44% había probado alternativas veganas a la carne en 2021.

Tendencias del mercado de proteínas de África

- Actores clave se centrarán más en el mercado africano

- El aumento del empleo femenino, que generó inmensas oportunidades de crecimiento, impulsó el segmento

- Bebidas funcionales para apoyar el crecimiento del mercado

- El mayor contenido de azúcar en los cereales para el desayuno es una gran amenaza para el crecimiento del segmento

- La falta de disponibilidad de una salsa popular puede obstaculizar el crecimiento de la industria

- El aumento del consumo doméstico de productos de confitería impulsará el mercado

- Las alternativas lácteas influyen en la demanda

- Un número creciente de población de edad avanzada y un mayor riesgo de enfermedades crónicas y discapacidades impulsan el mercado

- La adaptación tecnológica está impulsando la industria

- La industria está prosperando gracias al aumento de las actividades promocionales.

- El creciente snack saludable ha supuesto un impulso para el sector

- La creciente base de consumidores puede beneficiar al mercado de suplementos deportivos

- La alimentación animal es un negocio poco desarrollado con un alto potencial de crecimiento.

- La demanda se ve impulsada por el aumento de la renta disponible y la urbanización

- El consumo de proteína vegetal crecerá a una tasa de crecimiento constante

- La producción de soja, trigo y guisantes contribuye en gran medida como materia prima para los fabricantes de ingredientes de proteínas vegetales.

Descripción general de la industria de proteínas de África

El mercado africano de proteínas está fragmentado las cinco principales empresas ocupan el 6,39%. Los principales actores en este mercado son Cargill Incorporated, Fonterra Co-operative Group Limited, Hilmar Cheese Company Inc., International Flavors Fragrances, Inc. y Kerry Group plc (ordenados alfabéticamente).

Líderes del mercado de proteínas de África

Cargill Incorporated

Fonterra Co-operative Group Limited

Hilmar Cheese Company Inc.

International Flavors & Fragrances, Inc.

Kerry Group plc

Other important companies include Amesi Group, Lactoprot Deutschland GmbH, Prolactal.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas de África

- Febrero de 2021 DuPont's Nutrition Biosciences y la empresa de ingredientes IFF anunciaron su fusión en 2021. La empresa combinada seguirá operando bajo el nombre de IFF. Las carteras complementarias otorgan a la empresa posiciones de liderazgo dentro de una variedad de ingredientes, incluida la proteína de soja.

- Junio de 2020 Kerry Group amplió su gama de ingredientes de proteínas vegetales. La gama incluye productos orgánicos, veganos y libres de alérgenos que se utilizan ampliamente en diversas aplicaciones de alimentos y bebidas. En total, se han desarrollado 13 nuevos ingredientes de proteínas vegetales para las gamas ProDiem e Hypro.

- Enero de 2019 La planta alemana de Lactoprot instaló en Leezen la primera planta de evaporación de sales lácteas del mundo y amplió la capacidad de la planta de caseína a 27.000 l/h.

Informe del mercado africano de proteínas índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

- 3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

- 3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

- 3.2.2 Planta

- 3.3 Tendencias de producción

- 3.3.1 Animal

- 3.3.2 Planta

- 3.4 Marco normativo

- 3.4.1 Sudáfrica

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 4.1 Fuente

- 4.1.1 Animal

- 4.1.1.1 Por tipo de proteína

- 4.1.1.1.1 Caseína y caseinatos

- 4.1.1.1.2 colágeno

- 4.1.1.1.3 Proteína de huevo

- 4.1.1.1.4 Gelatina

- 4.1.1.1.5 Proteína de insectos

- 4.1.1.1.6 Proteína láctea

- 4.1.1.1.7 Proteína de suero

- 4.1.1.1.8 Otra proteína animal

- 4.1.2 Microbiano

- 4.1.2.1 Por tipo de proteína

- 4.1.2.1.1 Proteína de algas

- 4.1.2.1.2 Micoproteína

- 4.1.3 Planta

- 4.1.3.1 Por tipo de proteína

- 4.1.3.1.1 Proteína de cáñamo

- 4.1.3.1.2 Proteína de guisante

- 4.1.3.1.3 Proteína De Patata

- 4.1.3.1.4 Proteína de Arroz

- 4.1.3.1.5 Soy Protein

- 4.1.3.1.6 Proteina de trigo

- 4.1.3.1.7 Otra proteína vegetal

- 4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Confitería

- 4.2.2.1.6 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.7 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 4.2.2.1.8 Productos alimenticios RTE/RTC

- 4.2.2.1.9 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

- 4.3 País

- 4.3.1 Nigeria

- 4.3.2 Sudáfrica

- 4.3.3 Resto de África

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

- 5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 Amesi Group

- 5.4.2 Cargill Incorporated

- 5.4.3 Fonterra Co-operative Group Limited

- 5.4.4 Hilmar Cheese Company Inc.

- 5.4.5 International Flavors & Fragrances, Inc.

- 5.4.6 Kerry Group plc

- 5.4.7 Lactoprot Deutschland GmbH

- 5.4.8 Prolactal

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

- 7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de proteínas de África

Animal, Microbiano y Planta están cubiertos como segmentos por Fuente. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final. Nigeria y Sudáfrica están cubiertos como segmentos por país.

- Las proteínas vegetales representaron la mayor proporción de aplicaciones de usuario final (84,72%) en el mercado africano de proteínas. La conciencia de los consumidores sobre cuestiones globales como el cambio climático y la insostenibilidad de la ganadería está aumentando. Además, la influencia de varias celebridades en las redes sociales está haciendo que las dietas basadas en plantas sean populares entre el público en general. Kenia y Nigeria, por ejemplo, estuvieron entre los 10 principales países del mundo en términos de crecimiento de sus poblaciones vegetarianas entre 2016 y 2017. Dado que los consumidores eligen activamente alimentos y bebidas que desdibujan la línea entre alimentos y medicamentos, la cantidad nutricional de La proteína en los productos está aumentando. Las ventas de sustitutos de la carne y de la leche están aumentando a la par.

- El segmento de alimentación animal representa la mayor participación del 51,29% en aplicaciones de proteínas vegetales en el mercado estudiado. El segmento hace un uso significativo de proteínas vegetales, principalmente proteínas de soja y trigo, debido a su bajo costo de uso, excelente digestibilidad y perfil de sabor neutro. El animal de producción puede funcionar a su nivel zootécnico más alto debido a la utilización de nuevas fuentes de proteínas vegetales, como las proteínas vegetales hidrolizadas. El segmento de cosméticos y cuidado personal observó el mayor crecimiento durante el período de estudio, exhibiendo una CAGR del 7,12% en volumen. La proteína de guisante es el principal contribuyente a este crecimiento porque reduce el TEWL y aumenta el contenido de agua de la piel.

- A la proteína vegetal le sigue la aplicación de proteína animal. Por aplicación, el sector de alimentos y bebidas fue el principal segmento de uso final de proteína animal en la región en 2022. Los subsegmentos de panadería y snacks representaron las mayores participaciones en el segmento de alimentos y bebidas, con 27,14% y 23,58%, respectivamente, en 2022..

| Animal | Por tipo de proteína | Caseína y caseinatos |

| colágeno | ||

| Proteína de huevo | ||

| Gelatina | ||

| Proteína de insectos | ||

| Proteína láctea | ||

| Proteína de suero | ||

| Otra proteína animal | ||

| Microbiano | Por tipo de proteína | Proteína de algas |

| Micoproteína | ||

| Planta | Por tipo de proteína | Proteína de cáñamo |

| Proteína de guisante | ||

| Proteína De Patata | ||

| Proteína de Arroz | ||

| Soy Protein | ||

| Proteina de trigo | ||

| Otra proteína vegetal |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Confitería | ||

| Productos lácteos y alternativos a los lácteos | ||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| Nigeria |

| Sudáfrica |

| Resto de África |

| Fuente | Animal | Por tipo de proteína | Caseína y caseinatos |

| colágeno | |||

| Proteína de huevo | |||

| Gelatina | |||

| Proteína de insectos | |||

| Proteína láctea | |||

| Proteína de suero | |||

| Otra proteína animal | |||

| Microbiano | Por tipo de proteína | Proteína de algas | |

| Micoproteína | |||

| Planta | Por tipo de proteína | Proteína de cáñamo | |

| Proteína de guisante | |||

| Proteína De Patata | |||

| Proteína de Arroz | |||

| Soy Protein | |||

| Proteina de trigo | |||

| Otra proteína vegetal | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Confitería | |||

| Productos lácteos y alternativos a los lácteos | |||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

| País | Nigeria | ||

| Sudáfrica | |||

| Resto de África | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.