Tamaño del mercado de gelatina

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 2.22 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 2.87 Mil millones de dólares | |

| Mayor participación por usuario final | Comida y bebidas | |

| CAGR (2024 - 2029) | 4.65 % | |

| Mayor participación por región | Asia-Pacífico | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de gelatina

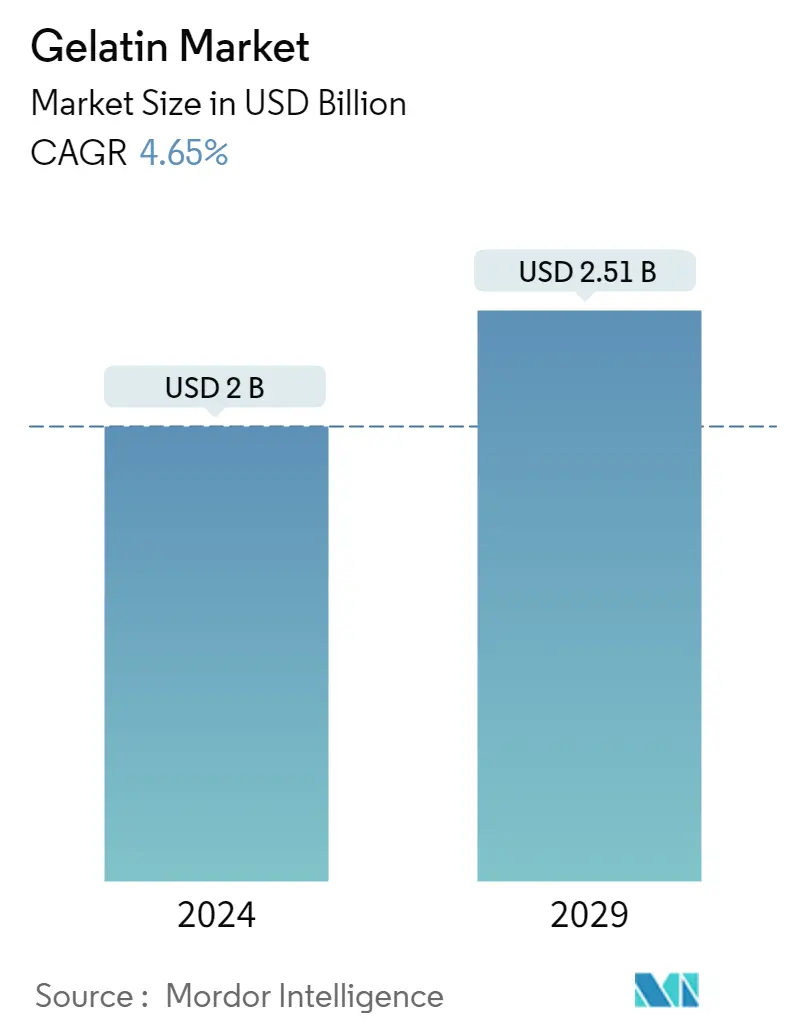

El tamaño del mercado de gelatina se estima en 2 mil millones de dólares en 2024 y se espera que alcance los 2,51 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,65% durante el período previsto (2024-2029).

El creciente énfasis en el cuidado personal y la demanda de productos para el cuidado de la piel y del cabello a base de proteínas ganarán importancia durante el período de pronóstico.

- Por aplicación, FB siguió siendo el segmento más grande en el mercado mundial de gelatina. También se prevé registrar una CAGR nominal del 4,46%, en volumen, durante el período previsto. Este crecimiento se debe principalmente al cambio de preferencias de alimentos tradicionales a soluciones más basadas en proteínas. A nivel mundial, alrededor del 93% de los consumidores quiere comer sano al menos algunas veces, y el 63% intenta comer sano la mayor parte o todo el tiempo. Los consumidores también son más conscientes de los alimentos que consumen y de cómo los ingredientes de cualquier producto afectan su salud. Las proteínas de la gelatina pueden ayudar a sostener la pared intestinal, incluida la formación del revestimiento mucoso protector en los intestinos.

- Durante el brote de COVID-19, el consumo en el hogar de comidas preparadas aumentó al 26% en 2020. La importancia de la salud como opción de estilo de vida influyó en los consumidores del sector de alimentos y bebidas. Sin embargo, durante el período previsto, se espera que el cuidado personal sea el segmento de más rápido crecimiento del mercado, con una tasa compuesta anual del 6,29% en valor, ya que la gelatina tiene un contenido promedio de proteína más alto del 5% que otras proteínas lácteas.

- El único otro segmento en el que se aplica la gelatina es el de cosméticos y cuidado personal. Se proyecta que el segmento registre una CAGR del 6,31%, en volumen, durante el período previsto. Numerosos productos cosméticos, como cremas faciales, lociones corporales, champús, lacas para el cabello, protectores solares, sales de baño y líquidos para baños de burbujas, utilizan gelatina como agente gelificante. Es seguro para su uso en la piel, no contiene sustancias tóxicas y funciona bien como humectante en cremas y lociones. Beneficia el brillo y peinabilidad del cabello y la tersura de la piel debido a sus propiedades filmógenas. También garantiza que los pigmentos de los tintes y tintes para el cabello se absorban de manera más uniforme.

Europa tiene una participación significativa en 2022 debido a que la creciente demanda de suplementos dietéticos en toda la región impulsó la aplicación de gelatina.

- Asia-Pacífico es el mercado de gelatina más grande y de más rápido crecimiento, seguido de Europa. Ambas regiones representan aproximadamente el 78,6% de la demanda total de proteína de gelatina. La industria cárnica establecida de la región de Asia y el Pacífico produce una inmensa gelatina, lo que facilita el acceso al ingrediente en la región. La creciente obesidad en la región de Asia y el Pacífico, particularmente en países como China e India, también ha sido otro factor importante que impulsó el crecimiento del mercado. En la India, el porcentaje de mujeres con sobrepeso aumentó del 20,6 % al 24 %, mientras que en los hombres, el número aumentó del 18,9 % al 22,9 % en 2021. El consumo de productos a base de gelatina como parte de una dieta equilibrada puede ayudar a promover la pérdida de peso debido a El alto contenido proteico y bajo en calorías de la gelatina.

- En Europa, Rusia dominó el mercado y representó el 22,5% del mercado regional. En 2021, las ventas de gelatina en Rusia aumentaron un 8,18 % en comparación con 2020, lo que se atribuye al uso cada vez mayor de gelatina de origen bovino en diversas aplicaciones de alimentos y bebidas. La creciente demanda de suplementos dietéticos en la región explica la creciente inclinación de los consumidores hacia dietas saludables y ricas en proteínas, lo que se espera que impulse el crecimiento del mercado de la gelatina.

- La región africana posee una participación significativa del mercado de gelatina debido al aumento de la actividad comercial, lo que refleja una agresiva estrategia de expansión en el país. La alta integración de la gelatina en la industria de alimentos y bebidas, particularmente en panaderías y bebidas, impulsó el mercado. Las empresas están promocionando sus ofertas de gelatina como una opción natural para las bebidas claras, que se están volviendo cada vez más populares entre los consumidores. Aproximadamente un 2-3% de gelatina es útil para eliminar los precipitados de jugo de frutas que pueden causar turbidez.

Tendencias del mercado mundial de gelatina

- Asia-Pacífico mantuvo una importante cuota de mercado

- Tendencias saludables en bebidas que impactan el crecimiento del mercado

- Preferencia creciente por opciones convenientes para el desayuno

- El aumento de la demanda de paquetes individuales puede aumentar la producción

- Aumento del consumo en el hogar y de la demanda de productos de confitería saludables

- La alternativa láctea experimentará un crecimiento significativo

- Crecientes preocupaciones nutricionales para las poblaciones que envejecen

- Las alternativas a las proteínas cárnicas están revolucionando el segmento cárnico

- Los alimentos listos para cocinar y congelados experimentaron un aumento en las ventas

- Preferencia por snacks saludables para apoyar el crecimiento del mercado

- Aumento de la conciencia sobre la salud y creciente demanda de los millennials

- Creciente demanda de piensos compuestos

- Los ingredientes naturales impulsan fuertemente las ventas segmentarias.

- El crecimiento del consumo de proteína animal genera oportunidades para los actores clave en el sector de ingredientes

Descripción general de la industria de la gelatina

El mercado de la gelatina está fragmentado las cinco principales empresas ocupan el 11,32%. Los principales actores de este mercado son Darling Ingredients Inc., Gelita AG, Italgelatine SpA, Nitta Gelatin Inc. y SAS Gelatines Weishardt (ordenados alfabéticamente).

Líderes del mercado de gelatina

Darling Ingredients Inc.

Gelita AG

Italgelatine SpA

Nitta Gelatin Inc.

SAS Gelatines Weishardt

Other important companies include ASAHI GELATINE INDUSTRIAL Co. Ltd, Jellice Pioneer Private Limited, Nippi. Inc..

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de gelatina

- Mayo de 2021 Darling Ingredients Inc. anunció que su marca Rousselot amplió su gama de gelatina purificada, de grado farmacéutico y modificada con el lanzamiento de X-Pure® GelDAT – Gelatina Desaminotirosina.

- Enero de 2021 Nitta Gelatin India ha introducido una gelatina de calidad fina de estándar internacional en su negocio de hoteles, restaurantes y catering (HoReCa). La gelatina de grado superior se produce utilizando tecnología japonesa de acuerdo con las Buenas Prácticas de Fabricación (GMP) y el sistema de Análisis de Peligros y Puntos Críticos de Control (HACCP), en línea con las normas de higiene del Reglamento Europeo (CE). Esta gelatina se deriva de fuentes naturales que contienen todos los aminoácidos esenciales excepto el triptófano.

- Noviembre de 2020 Rousselot lanzó un nuevo formato de entrega, las cápsulas de gomitas, para ingredientes de gelatina nutracéuticos y farmacéuticos ofrecidos bajo su marca SiMoGel, lo que permite a los fabricantes aprovechar la creciente popularidad de los masticables y gomitas. Las cápsulas de gomitas combinan los beneficios de las cápsulas, los geles blandos y las gomitas en un único formato de entrega. Creadas con SiMoGel en un proceso de depósito sin almidón, las cápsulas gomosas se pueden utilizar para proporcionar una amplia gama de ingredientes activos en dosis muy precisas, desde soluciones nutricionales hasta productos de venta libre.

Informe de mercado de gelatina índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

- 3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

- 3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

- 3.3 Tendencias de producción

- 3.3.1 Animal

- 3.4 Marco normativo

- 3.4.1 Porcelana

- 3.4.2 Francia

- 3.4.3 Alemania

- 3.4.4 India

- 3.4.5 Italia

- 3.4.6 Japón

- 3.4.7 Reino Unido

- 3.4.8 Estados Unidos

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 4.1 Forma

- 4.1.1 Basado en animales

- 4.1.2 Base marina

- 4.2 Usuario final

- 4.2.1 Comida y bebidas

- 4.2.1.1 Por subusuario final

- 4.2.1.1.1 Panadería

- 4.2.1.1.2 Bebidas

- 4.2.1.1.3 Condimentos/Salsas

- 4.2.1.1.4 Confitería

- 4.2.1.1.5 Productos lácteos y alternativos a los lácteos

- 4.2.1.1.6 Productos alimenticios RTE/RTC

- 4.2.1.1.7 Aperitivos

- 4.2.2 Cuidado Personal y Cosmética

- 4.3 Región

- 4.3.1 África

- 4.3.1.1 Por formulario

- 4.3.1.2 Por usuario final

- 4.3.1.3 Por país

- 4.3.1.3.1 Nigeria

- 4.3.1.3.2 Sudáfrica

- 4.3.1.3.3 Resto de África

- 4.3.2 Asia-Pacífico

- 4.3.2.1 Por formulario

- 4.3.2.2 Por usuario final

- 4.3.2.3 Por país

- 4.3.2.3.1 Australia

- 4.3.2.3.2 Porcelana

- 4.3.2.3.3 India

- 4.3.2.3.4 Indonesia

- 4.3.2.3.5 Japón

- 4.3.2.3.6 Malasia

- 4.3.2.3.7 Nueva Zelanda

- 4.3.2.3.8 Corea del Sur

- 4.3.2.3.9 Tailandia

- 4.3.2.3.10 Vietnam

- 4.3.2.3.11 Resto de Asia-Pacífico

- 4.3.3 Europa

- 4.3.3.1 Por formulario

- 4.3.3.2 Por usuario final

- 4.3.3.3 Por país

- 4.3.3.3.1 Bélgica

- 4.3.3.3.2 Francia

- 4.3.3.3.3 Alemania

- 4.3.3.3.4 Italia

- 4.3.3.3.5 Países Bajos

- 4.3.3.3.6 Rusia

- 4.3.3.3.7 España

- 4.3.3.3.8 Pavo

- 4.3.3.3.9 Reino Unido

- 4.3.3.3.10 El resto de Europa

- 4.3.4 Oriente Medio

- 4.3.4.1 Por formulario

- 4.3.4.2 Por usuario final

- 4.3.4.3 Por país

- 4.3.4.3.1 Irán

- 4.3.4.3.2 Arabia Saudita

- 4.3.4.3.3 Emiratos Árabes Unidos

- 4.3.4.3.4 Resto de Medio Oriente

- 4.3.5 América del norte

- 4.3.5.1 Por formulario

- 4.3.5.2 Por usuario final

- 4.3.5.3 Por país

- 4.3.5.3.1 Canada

- 4.3.5.3.2 México

- 4.3.5.3.3 Estados Unidos

- 4.3.5.3.4 Resto de América del Norte

- 4.3.6 Sudamerica

- 4.3.6.1 Por formulario

- 4.3.6.2 Por usuario final

- 4.3.6.3 Por país

- 4.3.6.3.1 Argentina

- 4.3.6.3.2 Brasil

- 4.3.6.3.3 Resto de Sudamérica

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

- 5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 ASAHI GELATINE INDUSTRIAL Co. Ltd

- 5.4.2 Darling Ingredients Inc.

- 5.4.3 Gelita AG

- 5.4.4 Italgelatine SpA

- 5.4.5 Jellice Pioneer Private Limited

- 5.4.6 Nippi. Inc.

- 5.4.7 Nitta Gelatin Inc.

- 5.4.8 SAS Gelatines Weishardt

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

- 7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de la gelatina

Basado en animales y marinos están cubiertos como segmentos por formulario. Alimentos y Bebidas, Cuidado Personal y Cosméticos están cubiertos como segmentos por Usuario Final. África, Asia-Pacífico, Europa, Medio Oriente, América del Norte y América del Sur están cubiertos como segmentos por región.

- Por aplicación, FB siguió siendo el segmento más grande en el mercado mundial de gelatina. También se prevé registrar una CAGR nominal del 4,46%, en volumen, durante el período previsto. Este crecimiento se debe principalmente al cambio de preferencias de alimentos tradicionales a soluciones más basadas en proteínas. A nivel mundial, alrededor del 93% de los consumidores quiere comer sano al menos algunas veces, y el 63% intenta comer sano la mayor parte o todo el tiempo. Los consumidores también son más conscientes de los alimentos que consumen y de cómo los ingredientes de cualquier producto afectan su salud. Las proteínas de la gelatina pueden ayudar a sostener la pared intestinal, incluida la formación del revestimiento mucoso protector en los intestinos.

- Durante el brote de COVID-19, el consumo en el hogar de comidas preparadas aumentó al 26% en 2020. La importancia de la salud como opción de estilo de vida influyó en los consumidores del sector de alimentos y bebidas. Sin embargo, durante el período previsto, se espera que el cuidado personal sea el segmento de más rápido crecimiento del mercado, con una tasa compuesta anual del 6,29% en valor, ya que la gelatina tiene un contenido promedio de proteína más alto del 5% que otras proteínas lácteas.

- El único otro segmento en el que se aplica la gelatina es el de cosméticos y cuidado personal. Se proyecta que el segmento registre una CAGR del 6,31%, en volumen, durante el período previsto. Numerosos productos cosméticos, como cremas faciales, lociones corporales, champús, lacas para el cabello, protectores solares, sales de baño y líquidos para baños de burbujas, utilizan gelatina como agente gelificante. Es seguro para su uso en la piel, no contiene sustancias tóxicas y funciona bien como humectante en cremas y lociones. Beneficia el brillo y peinabilidad del cabello y la tersura de la piel debido a sus propiedades filmógenas. También garantiza que los pigmentos de los tintes y tintes para el cabello se absorban de manera más uniforme.

| Basado en animales |

| Base marina |

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Condimentos/Salsas | ||

| Confitería | ||

| Productos lácteos y alternativos a los lácteos | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética |

| África | Por formulario | |

| Por usuario final | ||

| Por país | Nigeria | |

| Sudáfrica | ||

| Resto de África | ||

| Asia-Pacífico | Por formulario | |

| Por usuario final | ||

| Australia | ||

| Porcelana | ||

| India | ||

| Indonesia | ||

| Japón | ||

| Malasia | ||

| Nueva Zelanda | ||

| Corea del Sur | ||

| Tailandia | ||

| Vietnam | ||

| Resto de Asia-Pacífico | ||

| Europa | Por formulario | |

| Por usuario final | ||

| Bélgica | ||

| Francia | ||

| Alemania | ||

| Italia | ||

| Países Bajos | ||

| Rusia | ||

| España | ||

| Pavo | ||

| Reino Unido | ||

| El resto de Europa | ||

| Oriente Medio | Por formulario | |

| Por usuario final | ||

| Irán | ||

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Resto de Medio Oriente | ||

| América del norte | Por formulario | |

| Por usuario final | ||

| Canada | ||

| México | ||

| Estados Unidos | ||

| Resto de América del Norte | ||

| Sudamerica | Por formulario | |

| Por usuario final | ||

| Argentina | ||

| Brasil | ||

| Resto de Sudamérica | ||

| Forma | Basado en animales | ||

| Base marina | |||

| Usuario final | Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | |||

| Condimentos/Salsas | |||

| Confitería | |||

| Productos lácteos y alternativos a los lácteos | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Región | África | Por formulario | |

| Por usuario final | |||

| Por país | Nigeria | ||

| Sudáfrica | |||

| Resto de África | |||

| Asia-Pacífico | Por formulario | ||

| Por usuario final | |||

| Australia | |||

| Porcelana | |||

| India | |||

| Indonesia | |||

| Japón | |||

| Malasia | |||

| Nueva Zelanda | |||

| Corea del Sur | |||

| Tailandia | |||

| Vietnam | |||

| Resto de Asia-Pacífico | |||

| Europa | Por formulario | ||

| Por usuario final | |||

| Bélgica | |||

| Francia | |||

| Alemania | |||

| Italia | |||

| Países Bajos | |||

| Rusia | |||

| España | |||

| Pavo | |||

| Reino Unido | |||

| El resto de Europa | |||

| Oriente Medio | Por formulario | ||

| Por usuario final | |||

| Irán | |||

| Arabia Saudita | |||

| Emiratos Árabes Unidos | |||

| Resto de Medio Oriente | |||

| América del norte | Por formulario | ||

| Por usuario final | |||

| Canada | |||

| México | |||

| Estados Unidos | |||

| Resto de América del Norte | |||

| Sudamerica | Por formulario | ||

| Por usuario final | |||

| Argentina | |||

| Brasil | |||

| Resto de Sudamérica | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.