Tamaño del mercado de proteína animal

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 10.32 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 13.46 Mil millones de dólares | |

| Mayor participación por usuario final | Comida y bebidas | |

| CAGR (2024 - 2029) | 4.93 % | |

| Mayor participación por región | Asia-Pacífico | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas animales

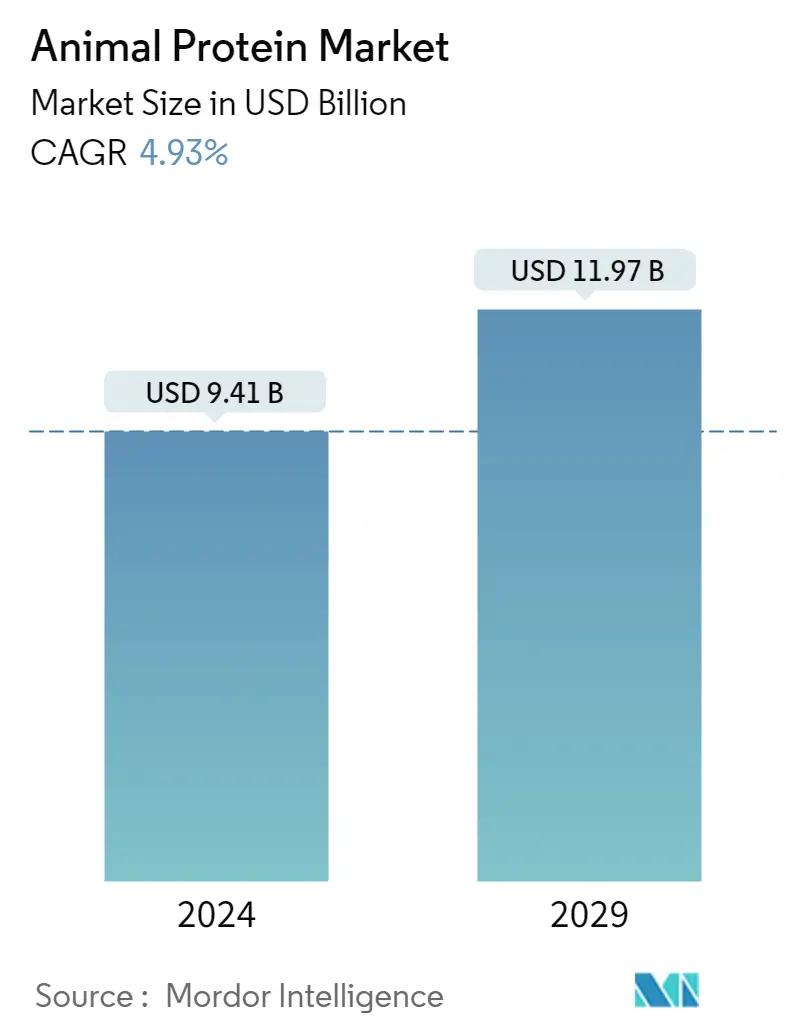

El tamaño del mercado de proteína animal se estima en 9,41 mil millones de dólares en 2024 y se espera que alcance los 11,97 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,93% durante el período previsto (2024-2029).

Los alimentos y productos de belleza con etiqueta limpia están contribuyendo en gran medida al crecimiento segmentario del mercado.

- Los alimentos y bebidas surgieron como el segmento de usuarios finales de proteína animal más grande, beneficiándose principalmente de la creciente demanda de productos alimenticios premium de alta gama. Afirmaciones como orgánico, sustentable y alimentado con pasto están ganando popularidad entre los consumidores, lo que lleva a los fabricantes a lanzar ofertas adecuadas. En respuesta, se vio a fabricantes como Arla, Milk Specialties Global y Kruger ampliando su producción de proteína animal de etiqueta limpia aplicable al segmento de alimentos y bebidas. El segmento también registrará una CAGR significativa del 4,29%, en valor, durante el período de pronóstico.

- Los suplementos son el segundo segmento más grande, seguido de los piensos, el cuidado personal y los cosméticos. Entre los suplementos, el subsegmento de nutrición deportiva lideró el mercado debido al aumento de las actividades físicas y a que los consumidores optaron por suplementos para ayudar en sus regímenes de entrenamiento. En 2022, la nutrición deportiva representó el 74,6% de la proteína animal consumida por el sector de los suplementos.

- En términos de crecimiento, el cuidado personal y los cosméticos superaron a otros segmentos, registrando una tasa compuesta anual de volumen proyectada del 6,64% durante el período previsto. El creciente interés en productos de cuidado personal enriquecidos con proteínas está impulsando el crecimiento del segmento. Por ejemplo, el 95% de las mujeres estadounidenses buscan ingredientes específicos en sus productos para el cuidado de la piel, lo que deja un inmenso margen para el crecimiento segmentario con un creciente interés en productos enriquecidos con queratina.

- La creciente aceptación y necesidad de alimentos proteicos a nivel mundial es uno de los principales factores que impulsan el mercado. En 2021, alrededor del 75% de los consumidores mundiales pagaron un precio más alto por alimentos y bebidas enriquecidos con proteínas. En el mismo año, más de la mitad de los consumidores globales pagaron una prima del 10% y un 15% adicional pagó una prima del 25%.

Las regiones de Asia-Pacífico y América del Norte impulsan la demanda con crecientes entusiastas del fitness en el mercado.

- Asia-Pacífico tuvo la mayor cuota de mercado en 2022, liderada por China, que representó un volumen de mercado del 33,8%. La demanda está impulsada por el aumento de los usuarios de estilos de vida activos y su demanda de dietas altas en proteínas. Los alimentos y bebidas surgieron como el segmento más grande del mercado de aplicaciones y evolucionaron predominantemente como la forma más aceptada de consumo de proteínas animales por los consumidores de la región. Particularmente en China, en 2021, alrededor del 80-85% de los entusiastas del fitness eligieron alimentos ricos en proteínas, incluidas proteínas en polvo y batidos, como fuente importante de energía y para fortalecer los músculos. Además, además de ocupar la mayor participación, con un valor CAGR del 5,13%, la región superará la tasa de crecimiento global durante el período previsto.

- América del Norte le sigue de cerca, impulsada por una alta integración de proteína de suero en las categorías de proteína en polvo y barras de snack. En 2022, la proteína de suero representó alrededor del 47% de la demanda total de proteína animal en la región. Los consumidores de la región están cada vez más preocupados por una alimentación saludable y ahora prefieren una dieta basada en proteína de suero. Además, el contenido promedio de proteína de la proteína de suero es 40% mayor que el de otros tipos de proteína animal, como la proteína de la leche, lo que está impulsando sus aplicaciones en diversos segmentos de usuarios finales, como el segmento de nutrición deportiva, en la región.

- Sin embargo, Oriente Medio es la región de más rápido crecimiento y se prevé que registre una tasa compuesta anual del 5,84%, en valor, durante el período previsto. La creciente preferencia por los sectores de alimentos funcionales y panadería aumentó la demanda de ingredientes lácteos en países como los Emiratos Árabes Unidos y Arabia Saudita. Además, la fuerte demanda se ve aumentada por la continua I+D en el mercado de los EAU, impulsada aún más por empresas locales y extranjeras.

Tendencias del mercado mundial de proteína animal

- Asia-Pacífico mantuvo una importante cuota de mercado

- El fuerte dominio del sector minorista está respaldando el crecimiento del mercado

- Tendencias saludables en bebidas que impactan el crecimiento del mercado

- Preferencia creciente por opciones convenientes para el desayuno

- El aumento de la demanda de paquetes individuales puede aumentar la producción

- Aumento del consumo en el hogar y de la demanda de productos de confitería saludables

- La alternativa láctea experimentará un crecimiento significativo

- Crecientes preocupaciones nutricionales para las poblaciones que envejecen

- Las alternativas a las proteínas cárnicas están revolucionando el segmento cárnico

- Los alimentos listos para cocinar y congelados experimentaron un aumento en las ventas

- Preferencia por snacks saludables para apoyar el crecimiento del mercado

- Aumento de la conciencia sobre la salud y creciente demanda de los millennials

- Creciente demanda de piensos compuestos

- Los ingredientes naturales impulsan fuertemente las ventas segmentarias.

Descripción general de la industria de la proteína animal

El mercado de proteínas animales está fragmentado y las cinco principales empresas ocupan el 30,92%. Los principales actores de este mercado son Arla Foods AmbA, Darling Ingredients Inc., Fonterra Co-operative Group Limited, Glanbia PLC y Royal FrieslandCampina NV (ordenados alfabéticamente).

Líderes del mercado de proteínas animales

Arla Foods AmbA

Darling Ingredients Inc.

Fonterra Co-operative Group Limited

Glanbia PLC

Royal FrieslandCampina NV

Other important companies include Agrial Enterprise, GELITA AG, Groupe LACTALIS, Hilmar Cheese Company Inc., Jellice Pioneer Private Limited, Kerry Group PLC, Nitta Gelatin Inc., Savencia Fromage & Dairy.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas animales

- Agosto de 2022 Optimum Nutrition anunció el lanzamiento de su nuevo batido de proteínas Gold Standard. El RTD está disponible en sabores de chocolate y vainilla y está formulado con 24 gramos de proteína por porción.

- Junio de 2022 Fonterra JV formó una empresa conjunta con Tillamook Country Creamery Association (TCCA) y una granja de un cañón de tres millas en los Estados Unidos para lanzar Pro-Optima TM, un concentrado de proteína de suero funcional de grado A (fWPC).

- Enero de 2022 Kerry, la mayor empresa de sabor y nutrición, inauguró oficialmente unas nuevas instalaciones de última generación de 21.500 pies cuadrados en su ubicación de Jeddah, Arabia Saudita. La empresa invirtió más de 80 millones de euros en la región y esta nueva instalación es una de las más modernas y eficientes. Produce ingredientes alimentarios sostenibles, nutritivos y de gran sabor, que se distribuirán por todo Oriente Medio.

Informe de mercado de proteína animal índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

- 3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

- 3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

- 3.3 Tendencias de producción

- 3.3.1 Animal

- 3.4 Marco normativo

- 3.4.1 Australia

- 3.4.2 Brasil y Argentina

- 3.4.3 Canada

- 3.4.4 Porcelana

- 3.4.5 Francia

- 3.4.6 Alemania

- 3.4.7 India

- 3.4.8 Italia

- 3.4.9 Japón

- 3.4.10 Sudáfrica

- 3.4.11 Emiratos Árabes Unidos y Arabia Saudita

- 3.4.12 Reino Unido

- 3.4.13 Estados Unidos

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 4.1 Tipo de proteína

- 4.1.1 Caseína y caseinatos

- 4.1.2 colágeno

- 4.1.3 Proteína de huevo

- 4.1.4 Gelatina

- 4.1.5 Proteína de insectos

- 4.1.6 Proteína láctea

- 4.1.7 Proteína de suero

- 4.1.8 Otra proteína animal

- 4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Confitería

- 4.2.2.1.6 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.7 Productos alimenticios RTE/RTC

- 4.2.2.1.8 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

- 4.3 Región

- 4.3.1 África

- 4.3.1.1 Por tipo de proteína

- 4.3.1.2 Por usuario final

- 4.3.1.3 Por país

- 4.3.1.3.1 Nigeria

- 4.3.1.3.2 Sudáfrica

- 4.3.1.3.3 Resto de África

- 4.3.2 Asia-Pacífico

- 4.3.2.1 Por tipo de proteína

- 4.3.2.2 Por usuario final

- 4.3.2.3 Por país

- 4.3.2.3.1 Australia

- 4.3.2.3.2 Porcelana

- 4.3.2.3.3 India

- 4.3.2.3.4 Indonesia

- 4.3.2.3.5 Japón

- 4.3.2.3.6 Malasia

- 4.3.2.3.7 Nueva Zelanda

- 4.3.2.3.8 Corea del Sur

- 4.3.2.3.9 Tailandia

- 4.3.2.3.10 Vietnam

- 4.3.2.3.11 Resto de Asia-Pacífico

- 4.3.3 Europa

- 4.3.3.1 Por tipo de proteína

- 4.3.3.2 Por usuario final

- 4.3.3.3 Por país

- 4.3.3.3.1 Bélgica

- 4.3.3.3.2 Francia

- 4.3.3.3.3 Alemania

- 4.3.3.3.4 Italia

- 4.3.3.3.5 Países Bajos

- 4.3.3.3.6 Rusia

- 4.3.3.3.7 España

- 4.3.3.3.8 Pavo

- 4.3.3.3.9 Reino Unido

- 4.3.3.3.10 El resto de Europa

- 4.3.4 Oriente Medio

- 4.3.4.1 Por tipo de proteína

- 4.3.4.2 Por usuario final

- 4.3.4.3 Por país

- 4.3.4.3.1 Irán

- 4.3.4.3.2 Arabia Saudita

- 4.3.4.3.3 Emiratos Árabes Unidos

- 4.3.4.3.4 Resto de Medio Oriente

- 4.3.5 América del norte

- 4.3.5.1 Por tipo de proteína

- 4.3.5.2 Por usuario final

- 4.3.5.3 Por país

- 4.3.5.3.1 Canada

- 4.3.5.3.2 México

- 4.3.5.3.3 Estados Unidos

- 4.3.5.3.4 Resto de América del Norte

- 4.3.6 Sudamerica

- 4.3.6.1 Por tipo de proteína

- 4.3.6.2 Por usuario final

- 4.3.6.3 Por país

- 4.3.6.3.1 Argentina

- 4.3.6.3.2 Brasil

- 4.3.6.3.3 Resto de Sudamérica

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

- 5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 Agrial Enterprise

- 5.4.2 Arla Foods AmbA

- 5.4.3 Darling Ingredients Inc.

- 5.4.4 Fonterra Co-operative Group Limited

- 5.4.5 GELITA AG

- 5.4.6 Glanbia PLC

- 5.4.7 Groupe LACTALIS

- 5.4.8 Hilmar Cheese Company Inc.

- 5.4.9 Jellice Pioneer Private Limited

- 5.4.10 Kerry Group PLC

- 5.4.11 Nitta Gelatin Inc.

- 5.4.12 Royal FrieslandCampina NV

- 5.4.13 Savencia Fromage & Dairy

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

- 7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de proteínas animales

La caseína y los caseinatos, el colágeno, la proteína de huevo, la gelatina, la proteína de insectos, la proteína de la leche y la proteína de suero están cubiertos como segmentos por tipo de proteína. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final. África, Asia-Pacífico, Europa, Medio Oriente, América del Norte y América del Sur están cubiertos como segmentos por región.

- Los alimentos y bebidas surgieron como el segmento de usuarios finales de proteína animal más grande, beneficiándose principalmente de la creciente demanda de productos alimenticios premium de alta gama. Afirmaciones como orgánico, sustentable y alimentado con pasto están ganando popularidad entre los consumidores, lo que lleva a los fabricantes a lanzar ofertas adecuadas. En respuesta, se vio a fabricantes como Arla, Milk Specialties Global y Kruger ampliando su producción de proteína animal de etiqueta limpia aplicable al segmento de alimentos y bebidas. El segmento también registrará una CAGR significativa del 4,29%, en valor, durante el período de pronóstico.

- Los suplementos son el segundo segmento más grande, seguido de los piensos, el cuidado personal y los cosméticos. Entre los suplementos, el subsegmento de nutrición deportiva lideró el mercado debido al aumento de las actividades físicas y a que los consumidores optaron por suplementos para ayudar en sus regímenes de entrenamiento. En 2022, la nutrición deportiva representó el 74,6% de la proteína animal consumida por el sector de los suplementos.

- En términos de crecimiento, el cuidado personal y los cosméticos superaron a otros segmentos, registrando una tasa compuesta anual de volumen proyectada del 6,64% durante el período previsto. El creciente interés en productos de cuidado personal enriquecidos con proteínas está impulsando el crecimiento del segmento. Por ejemplo, el 95% de las mujeres estadounidenses buscan ingredientes específicos en sus productos para el cuidado de la piel, lo que deja un inmenso margen para el crecimiento segmentario con un creciente interés en productos enriquecidos con queratina.

- La creciente aceptación y necesidad de alimentos proteicos a nivel mundial es uno de los principales factores que impulsan el mercado. En 2021, alrededor del 75% de los consumidores mundiales pagaron un precio más alto por alimentos y bebidas enriquecidos con proteínas. En el mismo año, más de la mitad de los consumidores globales pagaron una prima del 10% y un 15% adicional pagó una prima del 25%.

| Caseína y caseinatos |

| colágeno |

| Proteína de huevo |

| Gelatina |

| Proteína de insectos |

| Proteína láctea |

| Proteína de suero |

| Otra proteína animal |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Confitería | ||

| Productos lácteos y alternativos a los lácteos | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| África | Por tipo de proteína | |

| Por usuario final | ||

| Por país | Nigeria | |

| Sudáfrica | ||

| Resto de África | ||

| Asia-Pacífico | Por tipo de proteína | |

| Por usuario final | ||

| Australia | ||

| Porcelana | ||

| India | ||

| Indonesia | ||

| Japón | ||

| Malasia | ||

| Nueva Zelanda | ||

| Corea del Sur | ||

| Tailandia | ||

| Vietnam | ||

| Resto de Asia-Pacífico | ||

| Europa | Por tipo de proteína | |

| Por usuario final | ||

| Bélgica | ||

| Francia | ||

| Alemania | ||

| Italia | ||

| Países Bajos | ||

| Rusia | ||

| España | ||

| Pavo | ||

| Reino Unido | ||

| El resto de Europa | ||

| Oriente Medio | Por tipo de proteína | |

| Por usuario final | ||

| Irán | ||

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Resto de Medio Oriente | ||

| América del norte | Por tipo de proteína | |

| Por usuario final | ||

| Canada | ||

| México | ||

| Estados Unidos | ||

| Resto de América del Norte | ||

| Sudamerica | Por tipo de proteína | |

| Por usuario final | ||

| Argentina | ||

| Brasil | ||

| Resto de Sudamérica | ||

| Tipo de proteína | Caseína y caseinatos | ||

| colágeno | |||

| Proteína de huevo | |||

| Gelatina | |||

| Proteína de insectos | |||

| Proteína láctea | |||

| Proteína de suero | |||

| Otra proteína animal | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Confitería | |||

| Productos lácteos y alternativos a los lácteos | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

| Región | África | Por tipo de proteína | |

| Por usuario final | |||

| Por país | Nigeria | ||

| Sudáfrica | |||

| Resto de África | |||

| Asia-Pacífico | Por tipo de proteína | ||

| Por usuario final | |||

| Australia | |||

| Porcelana | |||

| India | |||

| Indonesia | |||

| Japón | |||

| Malasia | |||

| Nueva Zelanda | |||

| Corea del Sur | |||

| Tailandia | |||

| Vietnam | |||

| Resto de Asia-Pacífico | |||

| Europa | Por tipo de proteína | ||

| Por usuario final | |||

| Bélgica | |||

| Francia | |||

| Alemania | |||

| Italia | |||

| Países Bajos | |||

| Rusia | |||

| España | |||

| Pavo | |||

| Reino Unido | |||

| El resto de Europa | |||

| Oriente Medio | Por tipo de proteína | ||

| Por usuario final | |||

| Irán | |||

| Arabia Saudita | |||

| Emiratos Árabes Unidos | |||

| Resto de Medio Oriente | |||

| América del norte | Por tipo de proteína | ||

| Por usuario final | |||

| Canada | |||

| México | |||

| Estados Unidos | |||

| Resto de América del Norte | |||

| Sudamerica | Por tipo de proteína | ||

| Por usuario final | |||

| Argentina | |||

| Brasil | |||

| Resto de Sudamérica | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.