Tamaño y Participación del Mercado de la Industria Aeroespacial en México

Análisis del Mercado de la Industria Aeroespacial en México por Mordor Intelligence

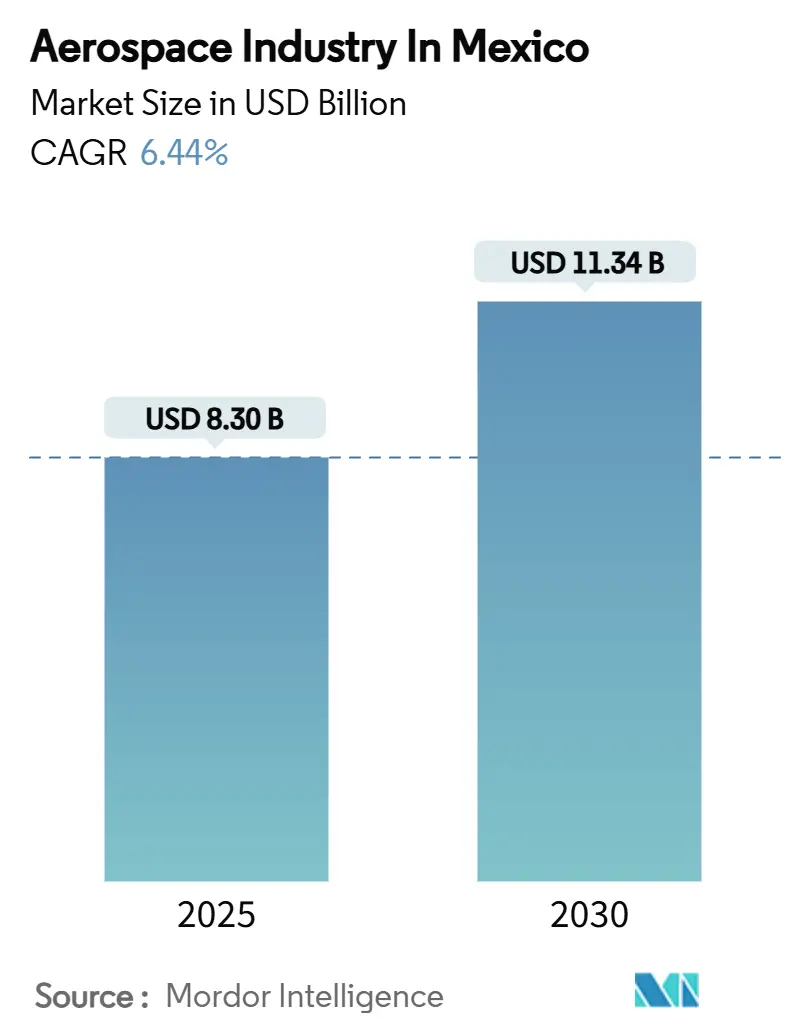

El tamaño del mercado de la industria aeroespacial mexicana se estima en USD 8.30 mil millones en 2025. Se proyecta que alcance USD 11.34 mil millones en 2030, reflejando una TCCA de 6.44% que posiciona al país entre los centros aeroespaciales de más rápida expansión a nivel mundial.[1]Fuente: Safran Group, "Safran to Strengthen Its Footprint in Querétaro," safran-group.com El crecimiento proviene de flujos sostenidos de nearshoring bajo el T-MEC, la recuperación continua del estatus Categoría-1 de la FAA, y proyectos de infraestructura a gran escala como la fase de carga del Tren Maya que comprime los costos logísticos para los fabricantes. Un cambio amplio hacia actividades de mayor valor -ensamblaje de motores, aviónica, diseño asistido por IA- señala la transición de México de una base enfocada en costos a un ecosistema aeroespacial integrado capaz de soporte completo del ciclo de vida del producto. La demanda de plataformas comerciales de ala fija y un creciente atraso de mantenimiento de una flota norteamericana envejecida catalizan los ingresos de producción y MRO. Las dinámicas competitivas permanecen moderadas mientras los incumbentes globales expanden capacidad y los proveedores locales ascienden en la cadena de valor en compuestos e integración de sistemas eléctricos.

Puntos Clave del Reporte

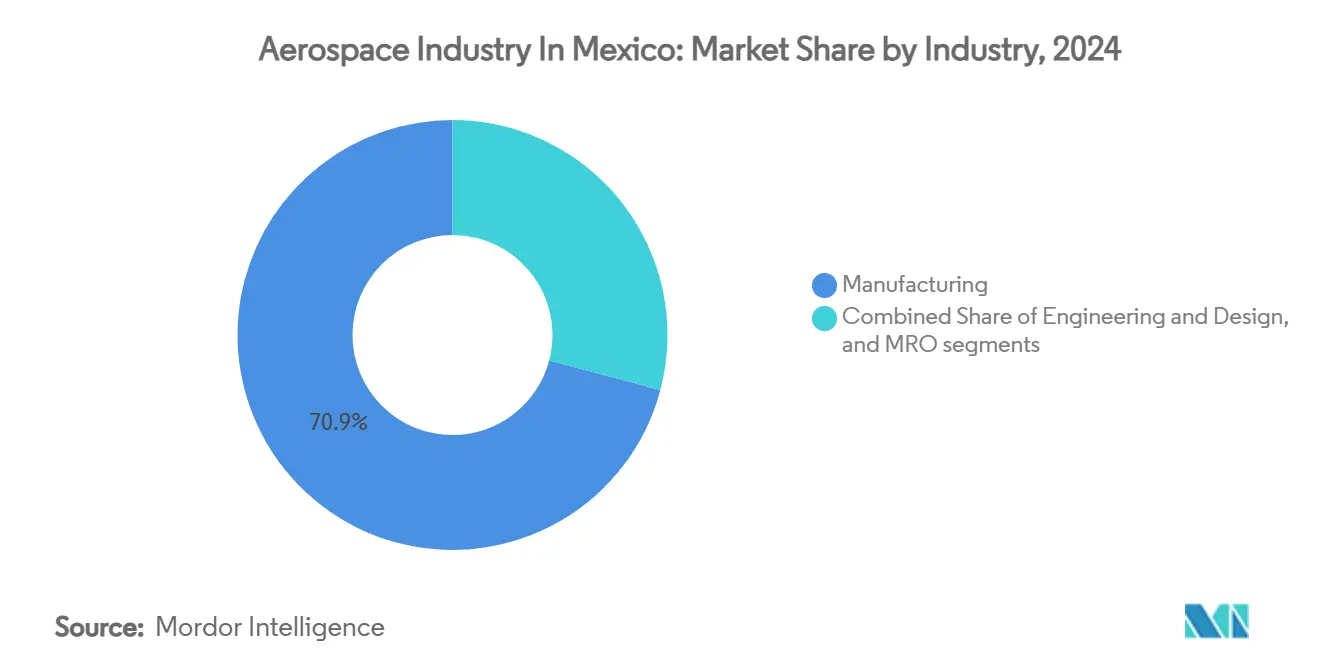

- Por industria, la manufactura lideró con 70.89% de participación de ingresos en 2024, mientras que MRO registró la TCCA más rápida de 8.35% hasta 2030.

- Por tipo de aeronave, las aeronaves de ala fija capturaron 85.60% de la participación de mercado de la industria aeroespacial mexicana en 2024; el segmento militar de ala fija avanzará a una TCCA de 7.21% hasta 2030.

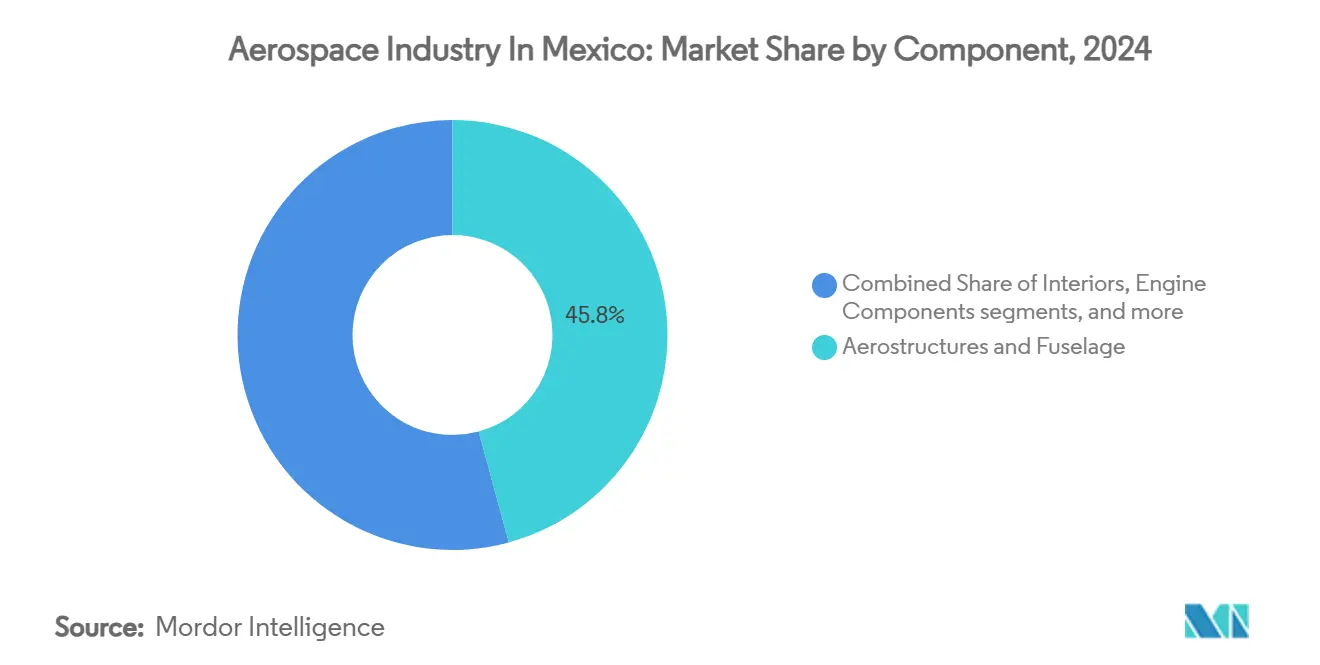

- Por componente, aeroestructuras y fuselaje representaron una participación de 45.78% del tamaño de mercado de la industria aeroespacial mexicana en 2024, mientras que los componentes de motor aumentaron a una TCCA de 7.65% entre 2025 y 2030.

- Por usuario final, la aviación comercial mantuvo una participación de 79.51% en 2024; las aplicaciones militares registraron la TCCA más alta de 7.42% hasta 2030.

Tendencias e Insights del Mercado de la Industria Aeroespacial en México

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aceleración del nearshoring por T-MEC y remapeo de cadenas de suministro | +1.8% | Baja California, Querétaro, Sonora | Mediano plazo (2-4 años) |

| Expansión de fuerza laboral aeroespacial especializada y clusters especializados | +1.2% | Querétaro, Chihuahua, Sonora, Nuevo León | Largo plazo (≥ 4 años) |

| BASA gubernamental y recuperación Categoría-1 de FAA | +0.9% | Centros nacionales de manufactura | Corto plazo (≤ 2 años) |

| Flota norteamericana envejecida elevando demanda local de MRO | +1.1% | Ciudad de México, Guadalajara, regiones fronterizas | Mediano plazo (2-4 años) |

| Adopción de diseño impulsado por IA y mantenimiento predictivo | +0.6% | Querétaro, Baja California | Largo plazo (≥ 4 años) |

| Proyectos de corredores multimodales reduciendo costo logístico | +0.8% | Sur de México, Península de Yucatán | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Aceleración del nearshoring por T-MEC y remapeo de cadenas de suministro

Los OEM continúan reubicando programas de maquinado de precisión, arneses de cableado y aviónica desde Asia hacia México mientras las reglas de origen más estrictas elevan los umbrales de contenido norteamericano. Los inversionistas favorecen los clusters de Baja California y Querétaro donde los proveedores entregan calidad equivalente a la estadounidense dentro de tiempos de entrega más cortos, asegurando resistencia ante choques globales. Los ahorros de costos en logística de entrega, menor exposición arancelaria y zonas horarias sincronizadas ahora superan las consideraciones de arbitraje laboral puro, convirtiendo a México en la alternativa predeterminada para ensamblajes de aeronaves de pasillo único. Los proveedores de Nivel-2 reportan libros de órdenes que se extienden hasta 2028 mientras los OEM aseguran capacidad de respaldo cerca de sitios de ensamblaje final en Seattle, Charleston y Mobile.

Fuerza laboral aeroespacial especializada en rápida expansión y clusters especializados

Una fuerza laboral sectorial de 60,000 sustenta la ejecución confiable de programas, con Querétaro solo proyectado a exceder 12,000 empleos aeroespaciales en 2024.[2]Fuente: Tetakawi, "Mexico's Solution to Aerospace Workforce Challenges," insights.tetakawi.com Los currículos colaborativos entre la Universidad Aeronáutica de Querétaro y diez instituciones asociadas aseguran un flujo constante de ingenieros versados en compuestos, aviónica y herramientas de diseño. Las 45 empresas certificadas de Chihuahua ahora proporcionan un tercio del empleo nacional, mientras que Sonora aprovecha el conocimiento de maquinado de la industria minera. Estos centros acortan los ciclos de incorporación para nuevos programas, mitigando la escasez global de ingenieros que restringe la producción en ubicaciones rivales.

BASA gubernamental y recuperación Categoría-1 de FAA impulsando pipeline de certificación

El acuerdo bilateral de seguridad de México y el estatus Categoría-1 reinstalado simplifican las aprobaciones de componentes y desbloquean el crecimiento directo de servicios aéreos, acelerando la elegibilidad de proveedores para plataformas de mayor valor.[3]Fuente: Federal Register, "International Aviation Safety Assessment Program," federalregister.gov La supervisión mejorada de AFAC reduce el atraso de auditorías, permitiendo una ruta al mercado más rápida para nuevas partes. Los talleres de revisión de motores en Querétaro reportan recortes de tiempo de entrega de certificación de 20%, adelantando el reconocimiento de ingresos.

Flota norteamericana envejecida elevando demanda local de MRO

Los retrasos en entregas de fuselaje estrecho y tasas de utilización elevadas inflan el gasto de mantenimiento en aerolíneas, dirigiendo cargas de trabajo al sur donde los costos laborales son 30% menores que los promedios estadounidenses. La nueva línea de reparación de Safran añade capacidad para 150 motores LEAP adicionales por año, escalando a 350 para 2030, mientras que la potencial adquisición estatal de Mexicana MRO Services subraya la intención federal de capturar el atraso. Los vuelos de ferry transfronterizos hacia Guadalajara y Ciudad de México maximizan el tiempo de aeronaves en operación y reducen el consumo de efectivo del operador.

Análisis de Impacto de Limitaciones

| Limitación | (~) % Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escasez global de materiales y partes de motor retrasando producción | -1.4% | Todos los centros de manufactura | Corto plazo (≤ 2 años) |

| Alto poder de OEM limita márgenes de adición de valor local | -0.8% | Querétaro, Chihuahua | Mediano plazo (2-4 años) |

| Fuga de cerebros de ingenieros senior hacia EE.UU. y Canadá | -0.6% | Regiones fronterizas, centros tecnológicos | Largo plazo (≥ 4 años) |

| Volatilidad de precios de energía erosionando competitividad de costos | -0.9% | Nacional | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Escasez global de materiales y partes de motor retrasando producción

El atraso de Airbus superando las 8,000 unidades, restricciones de semiconductores y brechas de suministro de motores se traducen en paros de línea en cascada en nivel-1s mexicanos, ralentizando la realización de beneficios de nearshoring. La investigación GAO confirma dificultad persistente de abastecimiento para chips y aleaciones críticas, prolongando ciclos de tenencia de inventario y apretando flujos de efectivo. Algunas empresas de aviónica rediseñan tableros alrededor de componentes disponibles, añadiendo costo de I+D y retraso de certificación.

Volatilidad de precios de energía erosionando competitividad de costos

La inversión estancada del sector privado en transmisión y renovables restringe un suministro de energía confiable para el maquinado de titanio intensivo en energía, elevando los gastos generales operacionales. Las empresas recurren a generación cautiva para cumplir con objetivos de emisiones de OEM, diluyendo la ventaja de costos laborales que ancla la competitividad de mercado de la industria aeroespacial mexicana.

Análisis de Segmentos

Por Industria: La Manufactura Impulsa la Creación de Valor

El segmento de manufactura contribuyó con una participación de 70.89% sobre la fortaleza del ensamblaje de motores, aeroestructuras y producción de aviónica del grupo Safran. Las inversiones extranjeras directas como la línea LEAP de USD 80 millones de Safran y la expansión de compuestos de USD 30 millones de GKN crean capacidad para programas de alto valor, subrayando la progresión del país de proyectos build-to-print a build-to-spec. La subcontratación de ingeniería y diseño al centro de Querétaro de GE Aerospace ejemplifica la ampliación del portafolio de servicios más allá del corte de metal, alimentando la demanda de rediseños de componentes optimizados por IA.

El segmento MRO, aunque menor, está configurado para registrar una TCCA de 8.35% hasta 2030 al abordar un desbordamiento de atraso de mantenimiento de motores regionales de centros estadounidenses. La potencial compra estatal de Mexicana MRO Services podría consolidar la capacidad de hangar cerca de la capital, mejorando la disponibilidad de espacios para aerolíneas extranjeras. Mientras los proveedores ascienden la curva de complejidad, la industria aeroespacial mexicana amplía su huella económica hacia herramientas, servicios de certificación y desarrollo de procesos avanzados.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del reporte

Por Tipo de Aeronave: Dominio de Ala Fija con Crecimiento Militar

Las plataformas de ala fija capturaron 85.60% del mercado de la industria aeroespacial mexicana en 2024, ancladas por ensamblajes de pasillo único para cadenas de suministro OEM globales y paquetes de trabajo de jets de negocios en Baja California. La demanda elevada de pasajeros soporta la producción continua de fuselaje estrecho mientras las expansiones de Gulfstream apuntan a compradores de alto patrimonio neto. La TCCA militar de ala fija de 7.21% refleja planes de la Fuerza Aérea para modernizar el transporte aéreo táctico, con Airbus comercializando el A400M como reemplazo del C-130. La participación de ala rotatoria permanece limitada pero estratégicamente vital para energía marina y servicios de emergencia. La modernización de helicópteros de ataque ligero y vigilancia podría abrir avenidas de localización para fuselaje y maquinado de componentes dinámicos. Con la renovación de flota civil aún rezagada, el tamaño de mercado de la industria aeroespacial mexicana para MRO de ala rotatoria probablemente se expandirá en conjunto con el repunte del campo petrolero.

Por Componentes: Aeroestructuras Lideran, Motores Aceleran

Aeroestructuras y fuselaje mantuvieron 45.78% de la participación de mercado de la industria aeroespacial mexicana en 2024 mientras la adopción de compuestos aumentó en programas de pasillo único. La instalación de GKN ahora integra cableado eléctrico, generando oportunidades de venta cruzada. Los interiores y maquinado de tren de aterrizaje permanecen estables, impulsados por la proximidad justo a tiempo a líneas de ensamblaje final estadounidenses.

Los componentes de motor muestran la TCCA más fuerte de 7.65%, ayudados por el ensamblaje local LEAP de Safran, elevando la transferencia de tecnología al maquinado de sección caliente y prueba final. Los productores de aviónica en Tijuana aprovechan la herencia de electrónicos de consumo para escalar volúmenes de ensamblaje de PCB, trayendo agilidad de mezcla alta a portafolios de electrónicos de cabina y cabina de piloto. La I+D de propulsión híbrida en el centro de GE señala la relevancia creciente del tamaño de mercado de la industria aeroespacial mexicana en futuros ecosistemas de propulsión.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del reporte

Por Usuario Final: Dominio Comercial con Impulso Militar

Los operadores comerciales consumieron 79.51% de la producción en 2024, impulsados por la recuperación de viajes de ocio y expansión de flota de aerolíneas como la revivida Mexicana, que transportó 382,000 pasajeros en su primer año. La aviación de negocios retiene resistencia en medio del repunte de viajes corporativos, sosteniendo la demanda de reacondicionamiento y actualizaciones de aviónica para interiores de cabina.

Los usuarios militares, expandiéndose a 7.42% TCCA, priorizan la recapitalización de helicópteros utilitarios y actualizaciones de patrullaje marítimo. Los compromisos con Embraer y Airbus incluyen provisiones de compensación que canalizan participación de trabajo a proveedores domésticos, ampliando la huella de defensa de la industria aeroespacial mexicana y diversificando ingresos contra órdenes comerciales cíclicas.

Análisis Geográfico

Querétaro ancla el segmento de mayor valor del mercado de la industria aeroespacial mexicana, albergando ensamblaje de motores, revisión y actividades de ingeniería avanzada para Safran y GE Aerospace, más un pipeline de talento de la Universidad Aeronáutica que respalda la escalabilidad de proyectos. La ubicación central permite transferencias eficientes de componentes a zonas de exportación fronterizas y aeropuertos domésticos, asegurando logística predecible para motores y aviónica críticos en tiempo.

Baja California es el cluster aeroespacial más maduro del país, empleando 35,000 en 110 empresas que se benefician del transporte el mismo día a OEMs del sur de California. La columna vertebral electrónica de Tijuana soporta productores de pantallas de cabina y sistemas de cabina, mientras que el laboratorio de Honeywell en Mexicali conduce pruebas de control de vuelo bajo estándares aeroespaciales estadounidenses estrictos. El Acuerdo Bilateral de Seguridad agiliza la certificación dual, consolidando el papel de suministro binacional de la región.

Chihuahua y Sonora complementan el corredor norte con competencias de compuestos, cableado y corte de metal. Las 45 empresas certificadas de Chihuahua ahora entregan un tercio del empleo aeroespacial nacional después de la expansión de USD 30 millones de GKN. Sonora aprovecha la cultura de precisión impulsada por la minería para albergar 20,000 trabajadores aeroespaciales, suministrando estructuras maquinadas y sub-ensamblajes. La geografía adyacente a la frontera asegura envíos puerta a puerta de dos días a líneas de ensamblaje final de Arizona y Texas, reforzando la capacidad de respuesta del mercado de la industria aeroespacial mexicana a cambios de horario estadounidenses.

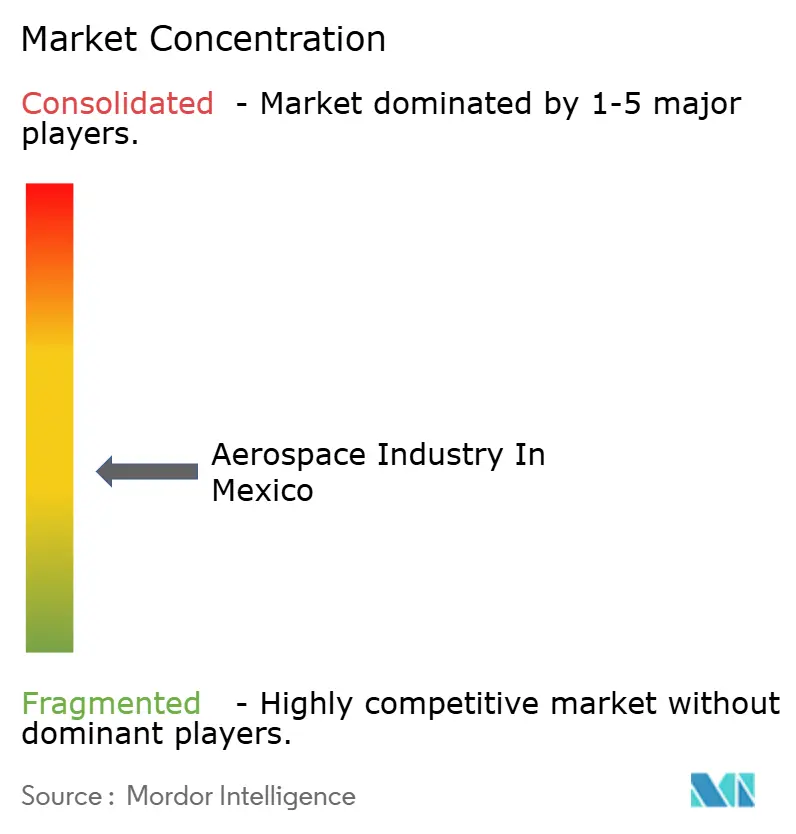

Panorama Competitivo

Las corporaciones globales ocupan niveles fundamentales en el mercado de la industria aeroespacial mexicana, sin embargo ninguna empresa única excede 25% de participación de ingresos, colocando la concentración general en la banda moderada. La cadena de valor integrada de motores de Safran -desde aspas de ventilador compuesto hasta ensamblaje LEAP completo- ancla su liderazgo. Honeywell opera líneas de control de vuelo y enfriamiento de turbina a través de Baja California, mientras que el sitio de Chihuahua de GKN Aerospace vincula compuestos y arneses de cableado para clientes de jets de negocios.

Los movimientos estratégicos se centran en escalamiento de capacidad y superposición tecnológica. La línea de ensamblaje de febrero 2025 de Safran añade 8,500 m² de espacio logístico para soportar mayor rendimiento LEAP. La expansión multi-tecnología de GKN introduce sistemas eléctricos que profundizan el contenido por conjunto de envío. A través de Pratt & Whitney RTX, aprovecha un atraso de USD 218 mil millones para vincular proveedores mexicanos en acuerdos a largo plazo, asegurando visibilidad de volumen.

Las empresas locales se enfocan en capacidades de nicho -maquinado complejo, kitting de arneses y paneles compuestos de cabina- ganando contratos mientras los OEM diversifican suministro bajo mandatos de resistencia. El software de mantenimiento predictivo impulsado por IA emergente de startups de Querétaro apunta a aerolíneas que buscan evitación de costos, ofreciendo una ventaja de servicios que compensa desventajas de escala. Los requisitos de sostenibilidad favorecen jugadores con abastecimiento de energía renovable o experiencia en estructuras livianas, remodelando criterios de calificación en próximas licitaciones.

Líderes de la Industria Aeroespacial en México

-

Safran SA

-

Airbus SE

-

Honeywell International Inc.

-

Bombardier Inc.

-

RTX Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Oaxaca Aerospace, una empresa manufacturera mexicana, anunció el Pegasus PE-210A, la primera aeronave completamente producida domésticamente en México, que se espera entre al mercado el próximo año.

- Noviembre 2024: Safran Aircraft Engines abrió una línea de ensamblaje final LEAP en Querétaro cubriendo un piso de producción de 4,300 m².

Alcance del Reporte de la Industria Aeroespacial en México

El estudio cubre todos los aspectos de la industria aeroespacial mexicana y proporciona insights sobre ella. También ofrece perfiles de empresas de las principales compañías aeroespaciales que operan u ofrecen sus productos y servicios en México.

La industria aeroespacial en México está segmentada por industria en manufactura, ingeniería y diseño, y mantenimiento, reparación y revisión (MRO). Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Manufactura |

| Ingeniería y Diseño |

| Mantenimiento, Reparación y Revisión (MRO) |

| Ala Fija | Aviación Comercial | Aeronaves de Fuselaje Estrecho |

| Aeronaves de Fuselaje Ancho | ||

| Aeronaves de Transporte Regional | ||

| Aviación de Negocios y General | Jets de Negocios | |

| Aeronaves Ligeras | ||

| Aviación Militar | Aeronaves de Combate | |

| Aeronaves de Transporte | ||

| Aeronaves de Misión Especial | ||

| Ala Rotatoria | Helicópteros Comerciales | |

| Helicópteros Militares | ||

| Espacial | Satélites | |

| Vehículos de Lanzamiento | ||

| Aeroestructuras y Fuselaje |

| Componentes de Motor |

| Aviónica y Electrónicos Espaciales |

| Interiores |

| Tren de Aterrizaje |

| Otros |

| Comercial |

| Militar |

| Por Industria | Manufactura | ||

| Ingeniería y Diseño | |||

| Mantenimiento, Reparación y Revisión (MRO) | |||

| Por Tipo de Plataforma | Ala Fija | Aviación Comercial | Aeronaves de Fuselaje Estrecho |

| Aeronaves de Fuselaje Ancho | |||

| Aeronaves de Transporte Regional | |||

| Aviación de Negocios y General | Jets de Negocios | ||

| Aeronaves Ligeras | |||

| Aviación Militar | Aeronaves de Combate | ||

| Aeronaves de Transporte | |||

| Aeronaves de Misión Especial | |||

| Ala Rotatoria | Helicópteros Comerciales | ||

| Helicópteros Militares | |||

| Espacial | Satélites | ||

| Vehículos de Lanzamiento | |||

| Por Componente | Aeroestructuras y Fuselaje | ||

| Componentes de Motor | |||

| Aviónica y Electrónicos Espaciales | |||

| Interiores | |||

| Tren de Aterrizaje | |||

| Otros | |||

| Por Usuario Final | Comercial | ||

| Militar | |||

Preguntas Clave Respondidas en el Reporte

¿Cuál es el tamaño actual del mercado de la industria de aviación de México?

El mercado se sitúa en USD 8.30 mil millones en 2025 y se pronostica alcanzar USD 11.34 mil millones en 2030 a una TCCA de 6.44%.

¿Qué segmento se está expandiendo más rápido dentro del mercado de la industria de aviación de México?

Los servicios de mantenimiento, reparación y revisión registraron la TCCA más alta de 8.35% debido a la flota norteamericana envejecida y adiciones de capacidad en Querétaro y Ciudad de México.

¿Qué tan dominante es la producción de ala fija en México?

Las aeronaves de ala fija representaron 85.60% de los ingresos de la industria, respaldadas por programas comerciales de fuselaje estrecho y jets de negocios.

¿Por qué las empresas aeroespaciales están reubicando cadenas de suministro a México?

Las reglas de origen del T-MEC, menores costos logísticos y certificación rápida bajo el estatus Categoría-1 de FAA atraen a OEMs que buscan capacidad norteamericana resistente.

¿Qué regiones albergan los clusters aeroespaciales más grandes en México?

Querétaro lidera trabajo de motores y diseño de alto valor, Baja California se especializa en aviónica y electrónicos, mientras que Chihuahua y Sonora expanden capacidades de compuestos y cableado.

¿Qué papel juegan los proyectos de infraestructura gubernamental en el crecimiento del sector?

Iniciativas como la fase de carga del Tren Maya y la expansión del puerto de Manzanillo reducen tiempos de tránsito y costos, reforzando la competitividad de México para componentes aeroespaciales sensibles al tiempo.

Última actualización de la página el: