Marktanalyse für den US-Schienengüterverkehr

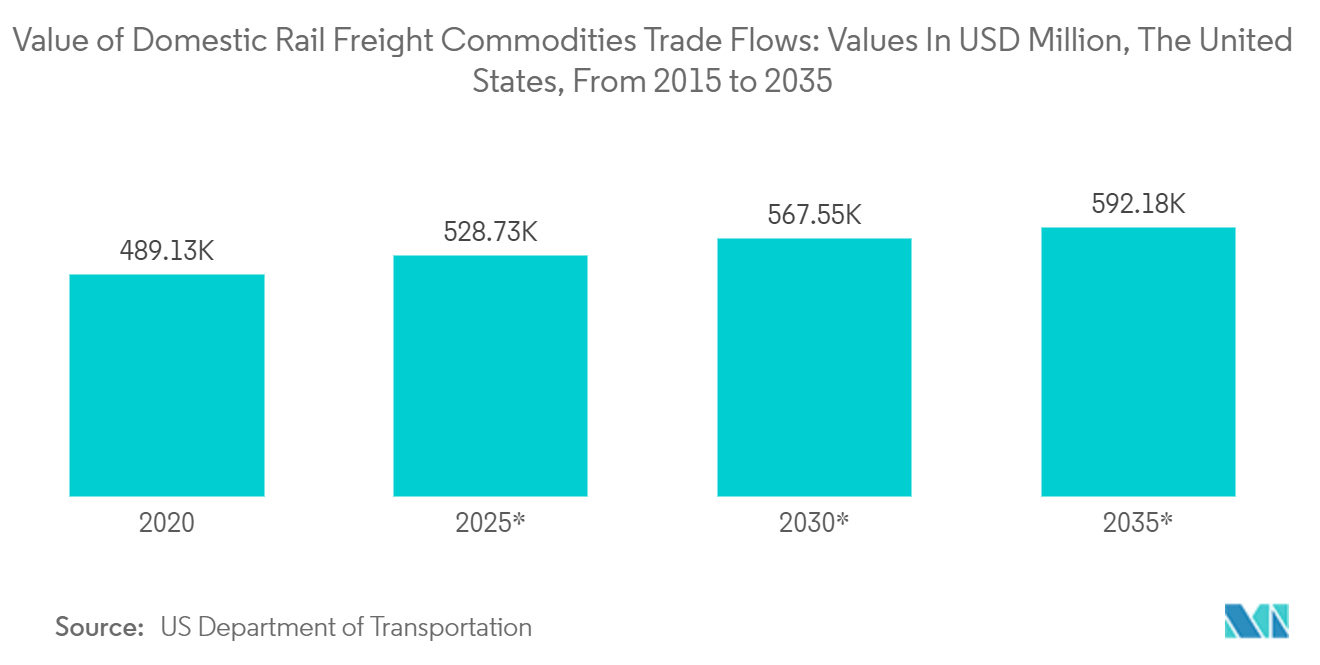

Die Größe des US-Schienengüterverkehrsmarktes beträgt im laufenden Jahr 69,1 Mrd. USD und wird im Prognosezeitraum voraussichtlich eine CAGR von über 9 % verzeichnen.

- Die Association of American Railroads schätzt, dass das US-Güterbahnnetz in allen Bundesstaaten außer Hawaii etwa 140.000 Meilen an Gleisen in Privatbesitz verläuft. Es transportiert ein Drittel aller Exporte aus den Vereinigten Staaten und rund 40 % aller Langstreckenfrachten.

- Da die Verbraucherausgaben und das Handelsniveau aufgrund der COVID-19-Pandemie (Coronavirus) steigen, wird erwartet, dass das Frachtvolumen und die Nachfrage nach Schienentransporten steigen werden. Daher wird die Nachfrage von Verbrauchern und Industrie nach Produkten steigen, was die Industrieproduktion in die Höhe treibt.

- Die Nachfrage nach solchen schnellen, kraftstoffsparenden Diensten wird steigen, was den Betreibern im Schienenverkehrssektor zugute kommen wird. Nordamerikas bedeutendster Markt waren die Vereinigten Staaten, wo die Eisenbahnen der Klasse I oft zu den Top-Anbietern von Güterverkehrsdienstleistungen gehörten.

- Basierend auf den Frachteinnahmen wurden BNSF Railway, Union Pacific Corporation, CSX Corporation und Norfolk Southern im Jahr 2020 durchweg unter den 20 weltweit führenden Frachtunternehmen eingestuft. Bis Mitte 2021 hatten die Klasse-I-Eisenbahnen die Eisenbahnen im asiatisch-pazifischen Raum als einige der größten Eisenbahnunternehmen der Welt überholt.

- Die nordamerikanischen Güterbahnen begannen sich bis 2021 von den schädlichen Auswirkungen der COVID-19-Pandemie zu erholen. Die Wirtschaftsleistung von Union Pacific wurde im Jahr 2021 mit Frachteinnahmen von rund 20,2 Milliarden US-Dollar wieder auf das Niveau vor der Pandemie gebracht. Auch andere Klasse-I-Eisenbahnen verzeichneten einen vergleichbaren Anstieg.

- Im Dezember 2021 schloss Canadian Pacific die Übernahme des Konkurrenten Kansas City Southern ab, um seine Wettbewerbsfähigkeit in der Region zu erhalten. Das Unternehmen sollte durch die Fusion seine Aktivitäten in den drei großen Ländern der Region ausweiten, wobei die Vereinigten Staaten voraussichtlich etwa die Hälfte des Umsatzes des Unternehmens ausmachen würden.

Markttrends für den US-Schienengüterverkehr

Nachfrage nach dem US-Güterbahnnetz steigt

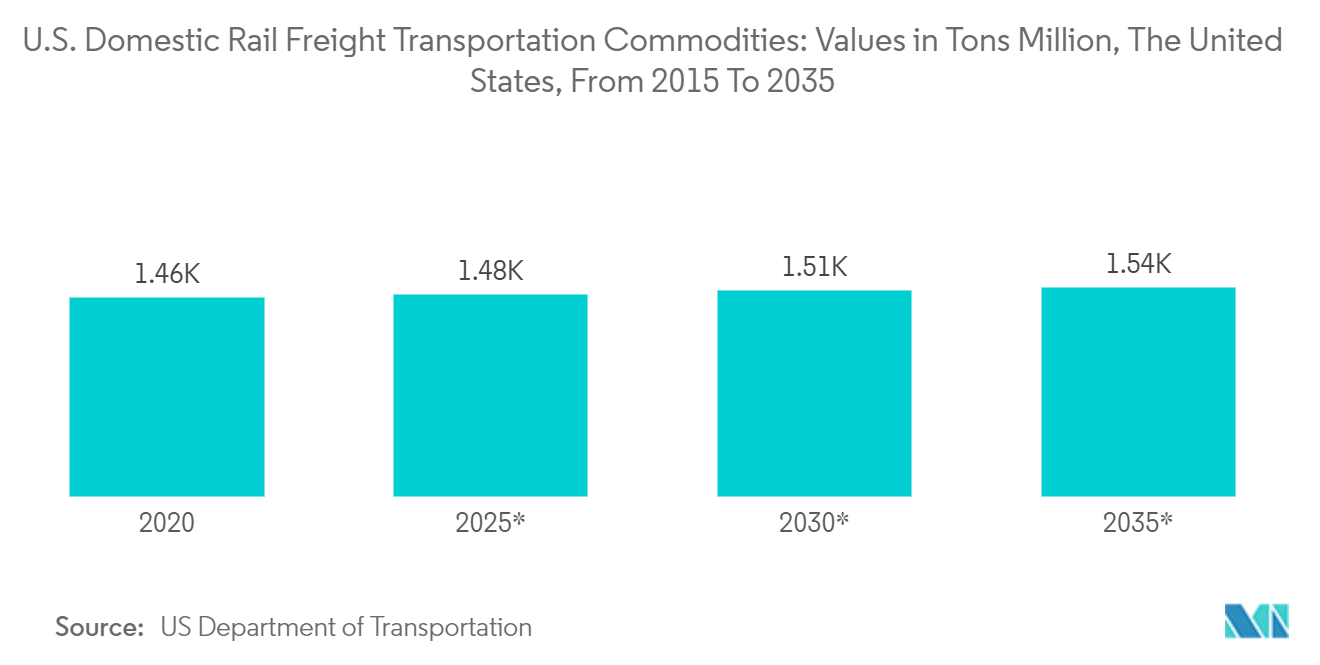

Es wird erwartet, dass der Markt für den Schienengüterverkehr bis 2050 um bis zu 30 % bis 40 % wachsen wird, und die Vereinigten Staaten verfügen heute über das größte und lukrativste Güterbahnnetz der Welt. Allein die US-Verbrauchernachfrage, die seit Sommer 2021 gestiegen ist, wird von Ökonomen und Experten in den folgenden Jahrzehnten um 30 % bis 40 % steigen, was den Bedarf an landgestützten Rohstofftransporten anheizt. Darüber hinaus ist die Effizienz der Güterzüge in den USA zwar weit besser als die des Rests der Welt, aber sie hinkt dem Rest der Welt bei den Personenzügen hinterher. Etwa 40 % des Langstreckengüterverkehrs des Landes werden über die 140.000 Meilen langen Eisenbahnlinien des Landes transportiert. Während Züge im Zuge des anhaltenden E-Commerce-Booms zunehmend Konsumgüter liefern, konkurriert die Güterbahn direkt mit dem Lkw-Verkehr um den Transport von Autos, Kohle und Chemiefracht. In den USA gibt es sieben bedeutende Güterbahnnetze, und die fünf größten Unternehmen meldeten einen kombinierten Betriebsumsatz.

Niedrige Transportkosten und Verkehrsverlagerung treiben den Markt an

Der Schienengüterverkehr ist erschwinglicher und effektiver als andere Verkehrsträger, da er die Lieferung von mehr Fracht über größere Entfernungen ermöglicht. Es wird angenommen, dass der Schienenverkehr sechs- bis siebenmal effektiver ist als das Autofahren, mit einer Verringerung der Umweltverschmutzung um 30 bis 80 Prozent. Darüber hinaus sind die Kosten für Zugreisen nur 10 % teurer als die für Fahrzeugreisen. Diese Faktoren beeinflussen die Entscheidung der Regierungen, den Schienengüterverkehr zu nutzen. Unternehmen, die die Schiene für den Güterverkehr nutzen, investieren kontinuierlich, um die Kosten für die Kunden zu senken. So hat beispielsweise ein starker Anstieg der Tonnage pro Zug in den letzten zehn Jahren es ihnen ermöglicht, mehr Fracht zu liefern. Da die niedrigeren Zinssätze für das zurückgehaltene Geld die höheren Transportkosten teilweise ausgleichen, ist der Schienengüterverkehr eine relativ erschwingliche Versandalternative. Die Kosten für den Zugtransport sind günstiger. Die Kosten für den Schienenverkehr betragen etwa ein Zehntel der Kosten für das Fahren eines Autos, und es verbraucht nur ein Viertel der Menge an Erdöl wie das Autofahren.

Überblick über die US-Schienengüterverkehrsbranche

Der Schienengüterverkehrsmarkt ist moderat konsolidiert, mit einer Mischung aus globalen und lokalen Akteuren. Laut Branchenquellen sieht sich die Bahnindustrie seit dem letzten Jahrzehnt einer enormen Konkurrenz durch ihre ähnlichen Dienstleister, Straßen- und Lufttransporteure, ausgesetzt. Die Vereinigten Staaten investieren stark in die Entwicklung der Eisenbahninfrastruktur. Es gibt einige große Güterbahnen, die Nordamerika verbinden. Union Pacific und BNSF dominieren den Westen. CSX und Norfolk Southern sind die wichtigsten Betreiber an der Ostküste, während Kansas City Southern zusammen mit Canadian Pacific und Canadian National Strecken nach Norden und Süden betreibt. Amtrak, der Personenverkehrsdienst der Vereinigten Staaten, besitzt nur 3 % der Schienenfahrzeuge des Landes.

US-Marktführer im Schienengüterverkehr

Union American

BNSF Railway

CSX

Norfolk Southern Corp.

Genesee & Wyoming Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten zum US-Schienengüterverkehr

- Januar 2022 - Die Wabtec Corporation hat einen Auftrag über 10 batterieelektrische FLXdrive-Lokomotiven von Union Pacific Railroad, einer Güterzugbahn in den USA, erhalten. Die Maßnahme wird die Bemühungen von Union Pacific fördern, die Treibhausgasemissionen (THG) aus dem Betrieb zu senken und gleichzeitig die Infrastruktur seiner Bahnhöfe zu modernisieren. Siebentausend Batteriezellen werden in jeder batterieelektrischen FLXdrive-Lokomotive zum Einsatz kommen. Die USA werden der exklusive Produzent aller Fahrzeuge sein. Die 10 batteriebetriebenen Lokomotiven werden in der Lage sein, jedes Jahr 4.000 t Kohlenstoffemissionen aus den Bahnhöfen von Union Pacific auszugleichen, wenn sie zusammen verwendet werden. Union Pacific wird voraussichtlich Ende 2023 die ersten Einheiten von Wabtec erhalten.

- Februar 2022 - Um die Expansion der Unternehmen ihrer Kunden zu fördern, die Konsum-, Agrar- und Industrieprodukte verkaufen, hat BSNF angekündigt, dass 580 Millionen US-Dollar des diesjährigen Kapitalplans (2022) in Effizienz- und Expansionsinitiativen fließen werden. BNSF wird ein mehrjähriges Projekt fortsetzen, um mehrere Abschnitte neuer zweigleisiger Strecken im Osten von Kansas hinzuzufügen, und ein mehrjähriges Projekt starten, um ein neues dreigleisiges Segment in Kalifornien auf seiner Southern Transcon-Route hinzuzufügen, die zwischen Südkalifornien und dem Mittleren Westen verläuft. Beide Projekte werden das Verkehrswachstum unterstützen. Um die Zugkapazität im pazifischen Nordwesten zu erhöhen, wird BNSF auch ein mehrjähriges Brückenprojekt in der Nähe von Sandpoint, Idaho, fortsetzen. Darüber hinaus wird BNSF mehrjährige intermodale Anlagenerweiterungsprojekte in Chicago und Nordtexas (Alliance) starten oder fortsetzen. BNSF startet mehrere Initiativen in San Bernardino, Südkalifornien, um die Effektivität seines intermodalen Komplexes zu erhöhen. Das Investitionsbudget für dieses Jahr umfasst 259 Millionen US-Dollar für den Kauf von Güterwagen und anderer Ausrüstung.

Segmentierung der US-Schienengüterverkehrsbranche

Schienengüterverkehr ist die Nutzung von Eisenbahnen und Zügen zum Transport von Gütern auf dem Landweg. Es kann für den Transport verschiedener Arten von Waren oder für einen Teil des Weges zwischen dem Versender und dem beabsichtigten Bestimmungsort verwendet werden.

Der Schienengüterverkehrsmarkt der Vereinigten Staaten ist nach Art der Fracht (containerisiert (einschließlich intermodal), nicht containerisiert, flüssiges Massengut), nach Bestimmungsort (Inland, international) und nach Servicetyp (Transport, verkehrsbezogene Dienstleistungen (Wartung von Waggons und Schienen, Wechsel von Fracht und Lagerung)) unterteilt. Der Bericht bietet Marktgröße und Prognosen für den US-Schienengüterverkehrsmarkt im Wert (Mrd. USD) für alle oben genannten Segmente. Auch die Auswirkungen der COVID-19-Pandemie werden in dem Bericht behandelt.

| Containerisiert (einschließlich Intermodal) |

| Nicht containerisiert |

| Flüssiges Massengut |

| Inländisch |

| International |

| Transport |

| Transportnahe Dienstleistungen (Wartung von Waggons und Gleisen, Umschlag von Gütern und Lagerung) |

| Nach Frachtart | Containerisiert (einschließlich Intermodal) |

| Nicht containerisiert | |

| Flüssiges Massengut | |

| Nach Ziel | Inländisch |

| International | |

| Nach Servicetyp | Transport |

| Transportnahe Dienstleistungen (Wartung von Waggons und Gleisen, Umschlag von Gütern und Lagerung) |

Häufig gestellte Fragen zur Marktforschung im US-Schienengüterverkehr

Wie groß ist der aktuelle Markt für den Schienengüterverkehr in den Vereinigten Staaten?

Der US-Schienengüterverkehrsmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von weniger als 5 % verzeichnen

Wer sind die Hauptakteure auf dem Schienengüterverkehrsmarkt der Vereinigten Staaten?

Union American, BNSF Railway, CSX, Norfolk Southern Corp., Genesee & Wyoming Inc. sind die wichtigsten Unternehmen, die auf dem Schienengüterverkehrsmarkt der Vereinigten Staaten tätig sind.

Welche Jahre deckt dieser US-Schienengüterverkehrsmarkt ab?

Der Bericht deckt die historische Marktgröße des US-Schienengüterverkehrsmarktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des US-Schienengüterverkehrsmarktes für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die Schienengüterverkehrsbranche der Vereinigten Staaten

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate des Schienengüterverkehrs in den Vereinigten Staaten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des Schienengüterverkehrs in den Vereinigten Staaten enthält einen Marktprognoseausblick bis 2029 und einen historischen Überblick. Holen Sie sich eine Probe dieser Branchenanalyse als kostenlosen PDF-Download des Berichts.