Marktgröße und -anteil für Tourette-Syndrom-Behandlung

Tourette-Syndrom-Behandlungsmarktanalyse von Mordor Intelligence

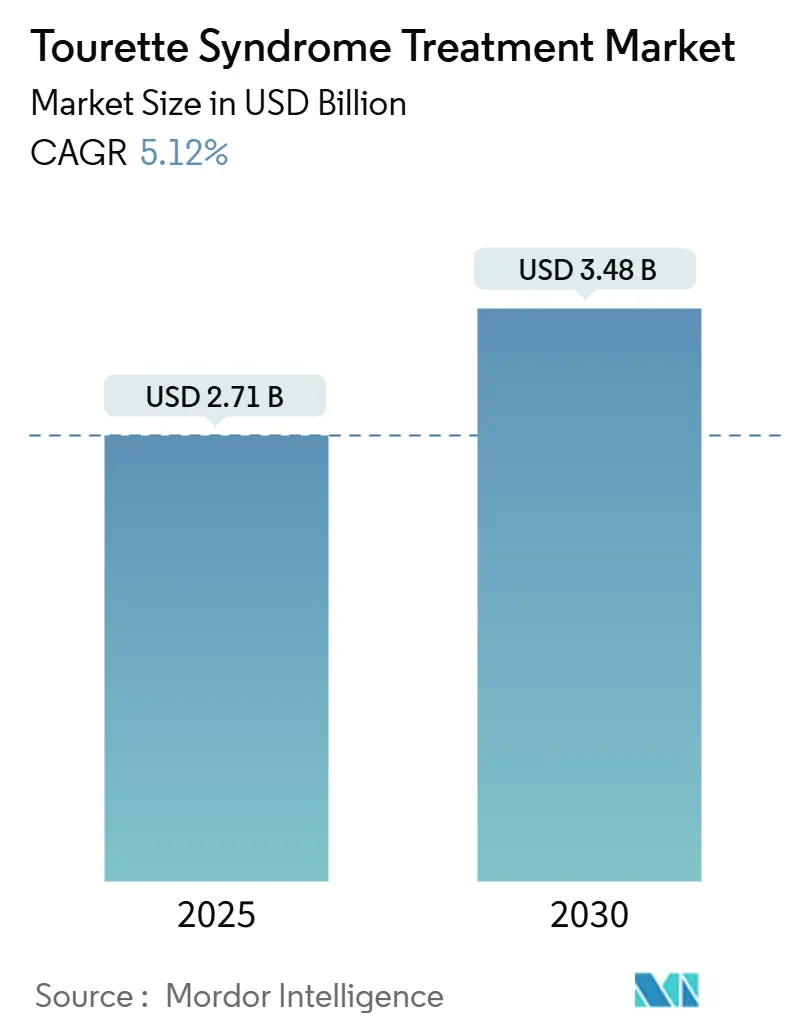

Die Marktgröße für tourette-syndrom-behandlung betrug 2,71 Milliarden USD im Jahr 2025 und wird voraussichtlich 3,48 Milliarden USD bis 2030 erreichen, was eine CAGR von 5,12% widerspiegelt. Das Wachstum wird durch frühere Diagnose, schnelle klinische Akzeptanz von VMAT-2-Inhibitoren und erweiterte Kostenträgerdeckung für Verhaltenstherapie aufrechterhalten. Parallel dazu reduziert der Fortschritt bei digitalen Abgabekanälen, insbesondere Online-Apotheken, Zugangshürden. Präzisionsmedizin-Pipelines, verstärkt durch Orphan-Drug-Anreize, definieren therapeutische Klassen neu, während gen- und zellbasierte Kandidaten in fortgeschrittenen Laboren heranreifen. Dennoch dämpfen hohe Eigenkosten und anhaltende Sicherheitsbedenken bezüglich dopaminblockierender Medikamente die vollständige Marktdurchdringung.

Wichtige Berichtserkenntnisse

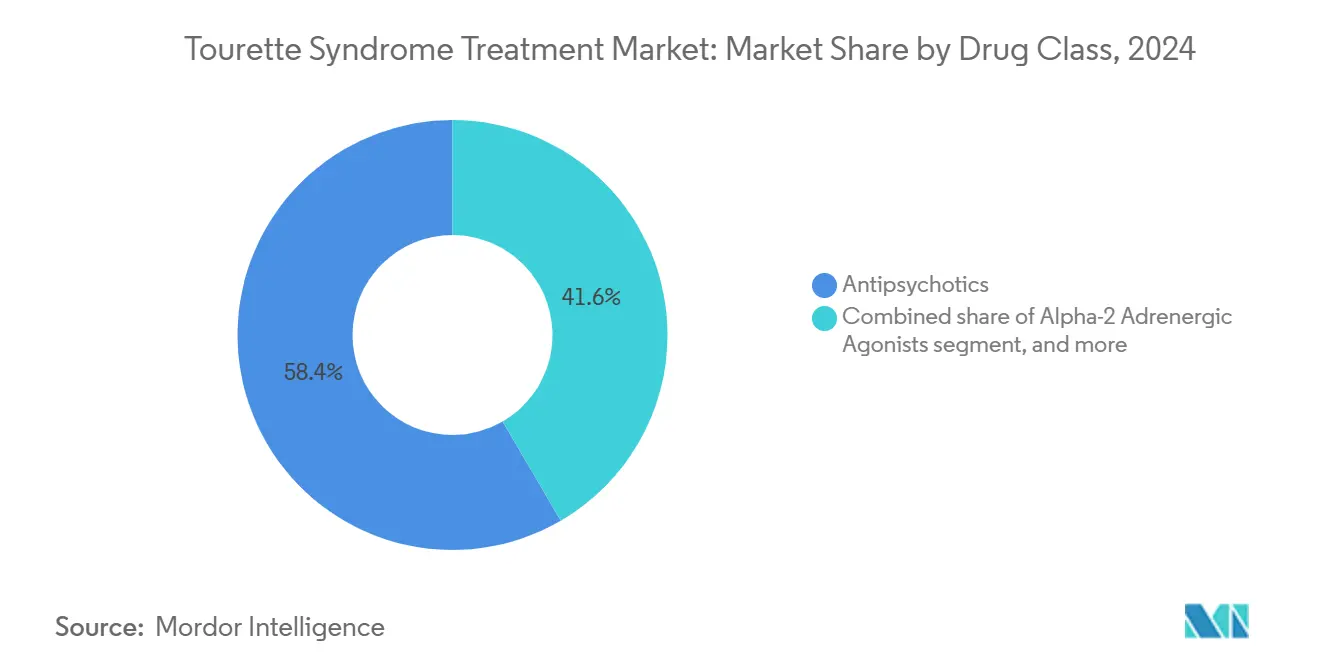

- Nach Wirkstoffklasse führten Antipsychotika mit 58,54% des Tourette-Syndrom-Behandlungsmarktanteils im Jahr 2024; VMAT-2-Inhibitoren sind für die schnellste CAGR von 7,34% bis 2030 positioniert.

- Nach Behandlungsmodalität eroberten pharmakologische Optionen 81,34% Umsatzanteil im Jahr 2024, während Tiefenhirnstimulation voraussichtlich mit einer CAGR von 7,55% bis 2030 voranschreitet.

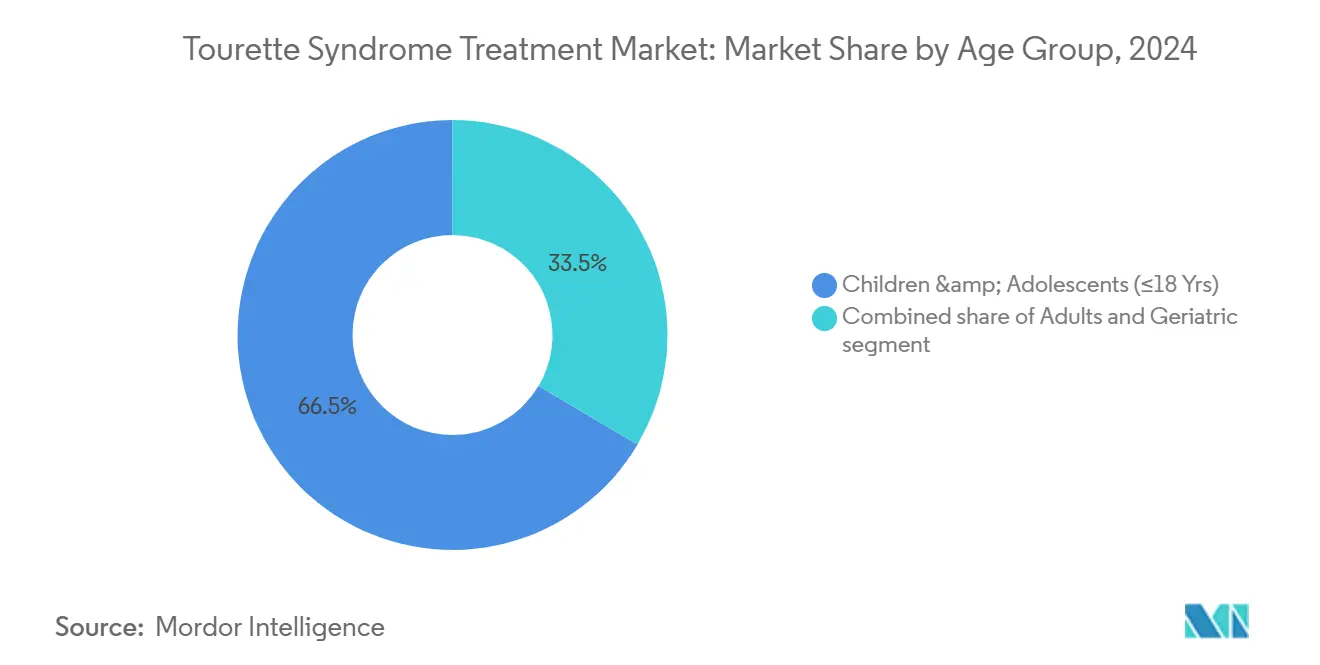

- Nach Altersgruppe hielt die pädiatrische Kohorte 66,54% der Tourette-Syndrom-Behandlungsmarktgröße im Jahr 2024; die Erwachsenenkohorte verzeichnet die höchste CAGR von 8,12% bis 2030.

- Nach Vertriebskanal kontrollierten Krankenhausapotheken 44,67% Umsatzanteil im Jahr 2024, während Online-Apotheken mit einer CAGR von 8,45% bis 2030 expandieren.

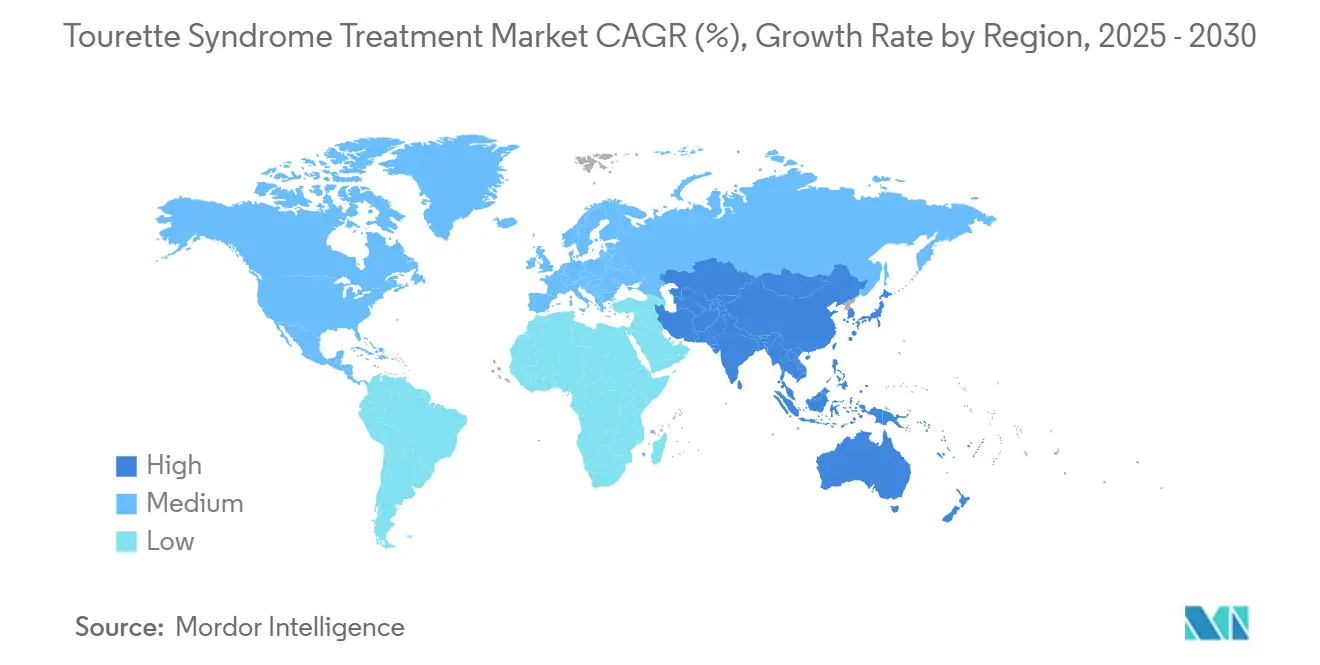

- Nach Geografie behielt Nordamerika 42,45% Anteil im Jahr 2024; Asien-Pazifik wird voraussichtlich mit 6,45% CAGR bis 2030 wachsen.

Globale Tourette-Syndrom-Behandlungsmarkttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende Prävalenz und frühere Diagnose des Tourette-Syndroms | +1.2% | Global (Nordamerika & Europa Kern) | Mittelfristig (2-4 Jahre) |

| Fortschritte in neuropsychiatrischen Arzneimittelentwicklungs-Pipelines | +1.8% | Nordamerika & EU; Übertragung nach APAC | Langfristig (≥ 4 Jahre) |

| Günstige regulatorische Anreize für seltene neurologische Erkrankungen | +0.9% | USA & Europäische Union | Kurzfristig (≤ 2 Jahre) |

| Expansion der Gesundheitserstattung und Versicherungsdeckung | +0.7% | Nordamerika & Europa; aufkommend APAC | Mittelfristig (2-4 Jahre) |

| Zunehmende Investitionen in neuroentwicklungsbezogene Forschungskooperationen | +0.5% | Globale akademisch-industrielle Zentren | Langfristig (≥ 4 Jahre) |

| Technologischer Fortschritt bei verhaltens- und gerätebasierten Therapien | +0.6% | Nordamerika, Europa, Japan | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Prävalenz und frühere Diagnose

Verbesserte Screening-Protokolle decken nun Erwachsene auf, deren Tics einst falsch klassifiziert wurden, und fügen jedes Jahr Tausende von Patienten zu Registern hinzu. Biomarker-Entdeckungen, die kortikale Interneuron-Defizite detaillieren, bieten objektive Bestätigungstools, die über subjektive Bewertungsskalen hinausgehen. Telekonsultationen leiten spezialisierte Expertise in ländliche Regionen und reduzieren Wartezeiten für neurologische Evaluationen. Komorbidität-fokussierte Bewertungen erfassen überlappende ADHD- und OCD-Symptome und erweitern die therapeutische Nachfrage. Frühintervention verbessert die Verhaltenstherapie-Responsivität und stärkt langfristige Adhärenz-Trajektorien.

Fortschritte in neuropsychiatrischen Arzneimittelentwicklungs-Pipelines

Durchbrüche in der VMAT-2-Inhibition veranschaulichen den Übergang von breiter Dopamin-Blockade zur Präzisionsmodulation. Emalex Biosciences' Phase-3-Erfolg führt die erste neue Tourette-Klasse in fünf Jahrzehnten ein und inspiriert rekordverdächtige Venture-Zuflüsse. Verbindungen der zweiten Generation unter Neurocrine-Verwaltung verfeinern Nutzen-Risiko-Verhältnisse nach Herausforderungen der ersten Welle. Cannabinoid-Forschung, gezeigt in der CANNA-TICS-Studie, liefert symptomatische Linderung, wo Legacy-Regimes versagen[1]PubMed, "Nabiximols for Treatment-Resistant Tourette Syndrome," pubmed.ncbi.nlm.nih.gov. Zusammen erheben diese Innovationen das Vertrauen der Kliniker in pharmakologische Erneuerungszyklen.

Günstige regulatorische Anreize für seltene neurologische Erkrankungen

FDA-Orphan-Drug-Bezeichnungen gewähren siebenjährige Exklusivität, Steuerkredite und Gebührenbefreiungen und beschleunigen Dossier-Einreichungen. Adaptive Studienrahmen berücksichtigen Tic-Variabilität und reduzieren Stichprobengrößen-Belastungen für kleinere Firmen. Das Orphan Products Grants Program subventioniert Naturgeschichte-Studien und schärft die Endpunkt-Auswahl. Jüngste Patentlaufzeit-Verlängerungen für neurologische Moleküle signalisieren anhaltende politische Unterstützung. Kollektiv mildern Anreize kommerzielle Risikoperceptionen und erweitern die Marktteilnehmer-Diversität.

Expansion der Gesundheitserstattung und Versicherungsdeckung

UnitedHealthcares Pilotprojekte für besondere Bedürfnisse demonstrieren, dass maßgeschneiderte Leistungspakete die Medikamentenadhärenz und Therapienutzung erhöhen. CBIT wird nun in mehreren US-Bundesstaaten abgedeckt nach anhaltender Evidenzgenerierung, was eine entscheidende Erstattungsverschiebung markiert[2]CDC, "Comprehensive Behavioral Intervention for Tics," cdc.gov. Cignas aktualisierte Richtlinien unterstützen Tiefenhirnstimulation für refraktäre Fälle, allerdings unter strengen Dokumentationsregeln. Telehealth-Paritätsgesetze erweitern Zahlungen auf virtuelle Konsultationen und demokratisieren den Zugang für mobilitätseingeschränkte Erwachsene. Breiteres Kostenträger-Engagement hilft, latente Diagnosen in aktive Verschreibungen umzuwandeln.

Hemmfaktoren-Auswirkungsanalyse

| Hemmfaktoren-Auswirkungsanalyse | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hohe Behandlungskosten und Erschwinglichkeitsprobleme in Schwellenmärkten | -1,4% | APAC, Lateinamerika, MEA; ländliches Nordamerika | Langfristig (≥ 4 Jahre) |

| Ungünstige Nebenwirkungsprofile bestehender pharmakologischer Therapien | -0,8% | Global (pädiatrischer Fokus) | Mittelfristig (2-4 Jahre) |

| Begrenzte Aufmerksamkeit und gesellschaftliches Stigma um Tic-Störungen | -0,6% | Schwellenmärkte; ländliche Regionen weltweit | Mittelfristig (2-4 Jahre) |

| Strenge regulatorische und klinische Studienanforderungen für neue Therapien | -0,5% | USA, Europäische Union, Japan | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Behandlungskosten und Erschwinglichkeitsprobleme in Schwellenmärkten

Umfassendes Tourette-Management kann 15.000 USD jährlich überschreiten und damit Medianeinkommen in weiten Teilen von APAC und Südamerika übersteigen. Tiefenhirnstimulations-Implantation übersteigt 100.000 USD, wenn Gerätewartung eingeschlossen ist. Premium-Preise für VMAT-2-Wirkstoffe spiegeln seltene Krankheiten-F&E-Kosten wider, beschränken jedoch die Akzeptanz in preissensitiven Gesundheitssystemen. Während generische Antipsychotika niedrigere Aufkleberpreise bieten, erodieren nachgelagerte Kosten durch metabolische Nebenwirkungen die Einsparungen. Begrenzte öffentliche Versicherungspenetration hält Eigenanteile erhöht und fordert anhaltende Therapie-Adhärenz heraus.

Ungünstige Nebenwirkungsprofile bestehender pharmakologischer Therapien

Typische Antipsychotika bergen metabolische und extrapyramidale Verbindlichkeiten, die langfristige Anwendung bei Kindern abschrecken. Der VMAT-2-Pionier INGREZZA verfehlte wichtige Tourette-Wirksamkeitsziele und veranschaulicht Entwicklungskomplexitäten. Patienten wägen oft Tic-Unterdrückung gegen Gewichtszunahme, Sedierung und kognitive Abstumpfung ab. Verhaltensbasierte Methoden wie CBIT vermeiden pharmakologische Toxizität, erfordern aber Spezialistenzeit und Patientenengagement[3]Tourette Association of America, "CBIT Training Gaps," tourette.org. Cannabinoid-Alternativen versprechen sanftere Profile, doch regulatorische Variabilität und Dosierungsstandardisierung bleiben ungelöst.

Segmentanalyse

Nach Wirkstoffklasse: Antipsychotika stehen vor VMAT-2-Herausforderung

Antipsychotika hielten 58,54% des Tourette-Syndrom-Behandlungsmarktanteils im Jahr 2024 und unterstreichen ihren etablierten Status als Erstlinien-Pharmakotherapie. Doch die Nachfragedynamik verschiebt sich, da VMAT-2-Inhibitoren mit 7,34% CAGR übertreffen und die Bereitschaft der Kliniker für engere Dopaminmodulation mit weniger metabolischen Strafen widerspiegeln. Atypische Formulierungen übertreffen typische Verbindungen aufgrund reduzierter extrapyramidaler unerwünschter Ereignisse. Dennoch treibt Gewichtszunahmerisiko die Suche nach schlankeren Profilen voran. Alpha-2-Agonisten bewahren eine geschätzte Nische für duale Tic-und-ADHD-Präsentationen, während Benzodiazepine episodische Krisen statt chronische Regime bedienen.

VMAT-2-Akzeptanz beschleunigt sich trotz höherer Anschaffungskosten, weil Patienten sie besser tolerieren und länger adhärieren, was Apotheken-Budgets durch niedrigere Nebenwirkungsmanagement-Kosten ausgleicht. Cannabinoid-Kandidaten, inspiriert von CANNA-TICS-Daten, hinken in regulatorischem Limbo hinterher, ziehen aber mitfühlende Anwendungsverschreibungen in schweren Fällen an. Dopamin-modulierende Wirkstoffe mit rezeptor-selektiven Architekturen reihen sich in späte Pipeline-Phasen ein und zielen darauf ab, Wirksamkeit mit kardiometabolischer Sicherheit auszubalancieren. Insgesamt bedroht therapeutische Substitution das Antipsychotika-Volumen, auch wenn diese Legacy-Wirkstoffe in vielen öffentlichen Systemen aufgrund generischer Verfügbarkeit unverzichtbar bleiben. Der sich entwickelnde Klassenmix hebt competitive Fluidität innerhalb des Tourette-Syndrom-Behandlungsmarktes hervor.

Nach Behandlungsmodalität: Verhaltenstherapie gewinnt an Boden

Pharmakologische Ansätze machten 81,34% der Tourette-Syndrom-Behandlungsmarktgröße im Jahr 2024 aus und spiegeln Klinikerkomfort mit medikamentöser Symptomkontrolle wider. Tiefenhirnstimulation, obwohl noch Nische, verzeichnet die schnellste CAGR von 7,55%, unterstützt durch responsive Stimulationsforschung, die Elektrodenleistung für Tic-Schweregrad-Schwankungen optimiert. Versicherungsbereitschaft, refraktäre Fälle abzudecken, erweitert Patientenkanäle. Gleichzeitig verdient CBIT Leitlinien-Unterstützung und Kostenträgererstattung und bewegt sich von experimenteller zu mainstream Praxis.

Gen- und Zelltherapien befinden sich in frühen Untersuchungsphasen, profitieren jedoch von Mayo Clinic-Erkenntnissen, die kortikale Interneuron-Defizite als zukünftige Vektorziele kartieren. Telemedizin integriert sich nahtlos mit Verhaltensregimen, ermöglicht wöchentliche CBIT-Sitzungen ohne geografische Grenzen und steigert Abschlussraten. Pharmakologische Dominanz koexistiert daher mit reifenden Gerät- und Verhaltenssegmenten und schafft multimodale Pfade, die Pflegereisen im gesamten Tourette-Syndrom-Behandlungsmarkt personalisieren.

Nach Altersgruppe: Erwachsenenanerkennung beschleunigt sich

Die pädiatrische Kohorte befehligte 66,54% der Tourette-Syndrom-Behandlungsmarktgröße im Jahr 2024, verankert im kindlichen Beginn der Störung. Die Erwachsenenkohorte expandiert jedoch mit 8,12% CAGR, da erhöhte Aufmerksamkeit jahrzehntelange Fehldiagnosen korrigiert. Arbeitgeber erkennen zunehmend Tic-Unterstützungen unter Behindertenrahmen an und drängen die Nachfrage nach Therapien, die Arbeitsproduktivität bewahren. Erwachsenen-Onset-Identifikation unterstreicht lebenslange Managementbedürfnisse statt spontaner Symptomauflösung, die in früheren Ären angenommen wurde.

Therapieauswahl divergiert nach Alter. Kinder beginnen oft mit CBIT vor Medikamentenschichtung, während Erwachsene VMAT-2-Wirkstoffe besser als Antipsychotika tolerieren aufgrund metabolischer Risikoakkumulation. Geriatrische Patienten, obwohl eine kleine Basis, erfordern sorgfältige Polypharmazie-Checks, um kognitive Kompromisse zu vermeiden. Telehealth-Adoption resoniert mit arbeitenden Erwachsenen, die diskrete, terminfreundliche Konsultationen benötigen. Da Erwachsenen-Prävalenzzahlen wachsen, revidieren Leitlinien-Ausschüsse Dosierungsalgorithmen, um unterschiedliche metabolische Profile zu reflektieren, was Alter als entscheidende Segmentierungslinse im Tourette-Syndrom-Behandlungsmarkt zementiert.

Nach Vertriebskanal: Digitale Transformation beschleunigt sich

Krankenhausapotheken behielten 44,67% Anteil der Tourette-Syndrom-Behandlungsmarktgröße im Jahr 2024 dank ihrer Rolle beim Initiieren der VMAT-2-Titration und Tiefenhirnstimulations-Geräteprogrammierung. Doch Online-Apotheken zeigen eine CAGR von 8,45% und spiegeln breitere Telehealth-Adoption wider. Diskretion, Hauszustellung und automatisierte Nachfüll-Erinnerungen sprechen Patienten an, die vor öffentlichem Stigma zurückschrecken. Einzelhandelsketten bleiben vital für Routine-Antipsychotika-Nachfüllungen, verwandeln sich aber in Beratungszentren, die Nebenwirkungs-Milderungsberatung anbieten.

Integrierte digitale Plattformen synchronisieren nun E-Verschreibungen mit CBIT-Coaching-Apps und treiben Adhärenz durch Single-Sign-On-Ökosysteme voran. Spezialisierte Apotheken, die in Tertiärkrankenhäusern angesiedelt sind, erweitern Outreach-Programme und versenden gekühlte Biologika und Cannabinoid-Formulierungen unter strengen Chain-of-Custody-Protokollen. Pandemie-Ära-Flexibilitäten um kontrollierte Substanz-E-Skripte bestehen in vielen Jurisdiktionen fort und stärken anhaltende Volumenmigration zu digitalen Kanälen im gesamten Tourette-Syndrom-Behandlungsmarkt.

Geografieanalyse

Nordamerika machte 42,45% des Tourette-Syndrom-Behandlungsmarktanteils im Jahr 2024 aus und nutzte reife Versicherungssysteme und produktive klinische Studiennetzwerke. Mayo Clinics Biomarker-Durchbruch zementiert die Forschungsautorität der Region, während FDA-Orphan-Drug-Pfade die Markteinführungszeit für Innovatoren verkürzen. Doch hohe Zuzahlungen auf neuere Wirkstoffe lösen Adhärenz-Rückgänge aus und veranlassen Befürwortung für Zuzahlungsunterstützungsprogramme. Grenzüberschreitende Telehealth-Vereinbarungen zwischen den USA und Kanada ermöglichen Spezialistenkonsult-Pooling und erweitern die Patientenreichweite.

Europa liefert konsistente, protokollgesteuerte Versorgung, verankert durch nationale Gesundheitssysteme. Die multizentrische CANNA-TICS-Studie typifiziert die kollaborative Haltung des Kontinents gegenüber alternativen Therapeutika und spornt Politikdebatte über breiteren Cannabinoid-Zugang an. Nordeuropäische Erstattungsstandards decken CBIT und zunehmend responsive DBS bereitwillig ab, während südliche Märkte Gerätespending noch rationieren. Diverse Kostenträger-Richtlinien ermutigen Hersteller, Preis-Volumen-Vereinbarungen pro Mitgliedsstaat anzupassen und beeinflussen Launch-Sequenzierungsstrategien innerhalb des Tourette-Syndrom-Behandlungsmarktes.

Asien-Pazifik verzeichnet eine CAGR von 6,45% bis 2030, da Diagnoseraten in Chinas und Indiens Städten der zweiten Klasse steigen. Japans Experten-Konsens-Leitlinien liefern einige der weltweit detailliertesten Dosierungs-Frameworks und beschleunigen Kliniker-Akzeptanz von VMAT-2-Inhibitoren. Regierungen investieren in Neurologie-Exzellenzzentren, die genetisches Screening mit tele-CBIT-Outreach zu entlegenen Präfekturen koppeln. Lokale Produktion generischer Antipsychotika senkt Eintrittskosten, obwohl Importabhängigkeit für neue Wirkstoffe bestehen bleibt, bis inländische Lizenzierung aufholt. Kulturelles Stigma bleibt ein Hindernis, aber Social-Media-Befürwortung treibt früheres Hilfesuchen unter urbanen Millennials voran und vergrößert die behandelte Basis.

Wettbewerbslandschaft

Die tourette-syndrom-behandlungsindustrie zeigt moderate Fragmentierung, da etablierte multinationale Konzerne und agile Biotechs um Anteile konkurrieren. Kein einzelnes Unternehmen überschreitet ein Viertel des Umsatzes, was das Feld für Partnerschaftsfluss und Lizenzgeschäfte positioniert. Neurocrine setzt iterative VMAT-2-Forschung nach gemischten Tourette-Ergebnissen fort und setzt auf reformulierte Kandidaten mit engeren Rezeptor-Footprints. Emalex' Phase-3-Triumph unterstreicht das disruptive Potenzial fokussierter Innovatoren, die Orphan-Drug-Schutz und Venture-Capital-Gewicht sichern.

Digital-therapeutische Marktteilnehmer schichten Medikamentenmanagement mit Echtzeit-Tic-Tracking-Algorithmen und formen Service-Bundles, die Kostenträger ansprechen, die ergebnis-basierte Verträge suchen. Große Pharma-Shops beäugen diese Plattformen für Companion-Diagnostic-Deals, die Adhärenz-Datensichtbarkeit erhöhen könnten. Konsolidierungstrends entstanden, als Lundbeck Longboard Pharmaceuticals absorbierte und Pipeline-Diversifizierungsmotive in Neurowissenschafts-Portfolios unterstrich.

Gentherapie-Pioniere überwachen FDAs KEBILIDI-Genehmigung als regulatorischen Präzedenzfall für neurale Vektorabgabe. Start-ups, die Interneuron-Wiederherstellung anvisieren, erkunden akademische Allianzen an Institutionen wie Mayo Clinic, um Biomarker-Validierung zu sichern. Währenddessen kultivieren Cannabinoid-Formulierer klinische Versorgungsketten, um wachsende europäische Nachfrage zu befriedigen. Wettbewerbsintensität ruht daher auf dualen Fronten: pharmakologischer Neuheit und ökosystem-weiten Patientenengagement-Lösungen innerhalb des Tourette-Syndrom-Behandlungsmarktes.

Marktführer der Tourette-Syndrom-Behandlungsindustrie

AstraZeneca Plc

Reviva Pharmaceuticals Inc.

Viatris Inc.

Otsuka Holdings Co. Ltd

Teva Pharmaceutical Industries Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Mayo Clinic veröffentlichte Beweise für kortikale Interneuron-Defizite als diagnostische Biomarker und eröffnete Präzisions-Therapie-Wege.

- März 2025: Neurocrine präsentierte neue INGREZZA-Daten auf führenden Neurologie-Kongressen und verstärkte anhaltende Wirksamkeit bei tardiver Dyskinesie.

- Februar 2025: Relmada Therapeutics erwarb Sepranolone-Rechte von Asarina Pharma und erweiterte seine Neurologie-Pipeline.

- Februar 2025: Emalex Biosciences schloss Phase-3-Studien für seine neue Tourette-Therapie ab und bereitete die Bühne für eine FDA-Einreichung.

- Januar 2025: Neurocrine Biosciences eröffnete Phase-1-Einschreibung für NBI-1065890, einen VMAT-2-Inhibitor der nächsten Generation, der auf verfeinerte Dopaminfreisetzungs-Modulation abzielt.

Globaler Tourette-Syndrom-Behandlungsmarktbericht Umfang

Gemäß dem Umfang des Berichts ist das Tourette-Syndrom (TS) eine neurologische Störung, die durch repetitive, stereotype, unwillkürliche Bewegungen und Vokalisationen charakterisiert ist, die als Tics bezeichnet werden. Das Tourette-Syndrom ist mit anderen zusätzlichen neuro-verhaltensbezogenen Problemen wie Unaufmerksamkeit, Impulsivität (Aufmerksamkeitsdefizit-Hyperaktivitätsstörung-ADHS), Problemen mit Lesen und Schreiben und zwanghaft-zwanghaften Symptomen assoziiert.

Der Tourette-Syndrom-Behandlungsmarkt ist nach Produkt und Geografie segmentiert. Nach Produkt ist der Markt als Antipsychotika und Nicht-Antipsychotika segmentiert. Nach Geografie ist der Markt als Nordamerika, Europa, Asien-Pazifik und Rest der Welt segmentiert. Der Bericht bietet den Wert (USD) für die oben genannten Segmente.

| Typische Antipsychotika |

| Atypische Antipsychotika |

| VMAT-2-Inhibitoren |

| Alpha-2-adrenerge Agonisten |

| Benzodiazepine |

| Dopamin-modulierende Wirkstoffe |

| Cannabinoid-basierte Therapien |

| Pharmakologische Therapien |

| Verhaltenstherapien (CBIT, HRT, etc.) |

| Tiefenhirnstimulation |

| Aufkommende Gen- & Zelltherapien |

| Kinder & Jugendliche (<18 Jahre) |

| Erwachsene (19-59 Jahre) |

| Geriatrisch (60+ Jahre) |

| Krankenhausapotheken |

| Einzelhandelsapotheken |

| Online-Apotheken |

| Nordamerika | USA |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Naher Osten & Afrika | GCC |

| Südafrika | |

| Rest von Naher Osten & Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Wirkstoffklasse | Typische Antipsychotika | |

| Atypische Antipsychotika | ||

| VMAT-2-Inhibitoren | ||

| Alpha-2-adrenerge Agonisten | ||

| Benzodiazepine | ||

| Dopamin-modulierende Wirkstoffe | ||

| Cannabinoid-basierte Therapien | ||

| Nach Behandlungsmodalität | Pharmakologische Therapien | |

| Verhaltenstherapien (CBIT, HRT, etc.) | ||

| Tiefenhirnstimulation | ||

| Aufkommende Gen- & Zelltherapien | ||

| Nach Altersgruppe | Kinder & Jugendliche (<18 Jahre) | |

| Erwachsene (19-59 Jahre) | ||

| Geriatrisch (60+ Jahre) | ||

| Nach Vertriebskanal | Krankenhausapotheken | |

| Einzelhandelsapotheken | ||

| Online-Apotheken | ||

| Geografie | Nordamerika | USA |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Naher Osten & Afrika | GCC | |

| Südafrika | ||

| Rest von Naher Osten & Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Schlüsselfragen im Bericht beantwortet

Wie groß ist der aktuelle Tourette-Syndrom-Behandlungsmarkt?

Die Tourette-Syndrom-Behandlungsmarktgröße erreichte 2,71 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 3,48 Milliarden USD bis 2030 wachsen.

Welche Wirkstoffklasse expandiert am schnellsten?

VMAT-2-Inhibitoren schreiten mit einer CAGR von 7,34% bis 2030 voran und übertreffen alle anderen pharmakologischen Segmente.

Wie groß ist das pädiatrische Segment?

Pädiatrische Patienten repräsentierten 66,54% der Tourette-Syndrom-Behandlungsmarktgröße im Jahr 2024 und spiegeln den kindlichen Beginn der Störung wider.

Welche Region wird am schnellsten wachsen?

Asien-Pazifik wird voraussichtlich eine CAGR von 6,45% bis 2030 verzeichnen, angetrieben durch expandierende Diagnoseraten und verbesserte Versicherungsdeckung.

Werden Verhaltenstherapien von der Versicherung abgedeckt?

Ja, große US-Kostenträger erstatten nun CBIT nach Akkumulation von Wirksamkeitsbeweisen und reduzieren Eigenkosten für Familien.

Was sind die Hauptkostenhindernisse?

Jährliche umfassende Versorgung kann 15.000 USD überschreiten, und Tiefenhirnstimulation übersteigt 100.000 USD, was den Zugang in Schwellenmärkten ohne robuste Versicherungsunterstützung begrenzt.

Seite zuletzt aktualisiert am: