Marktgröße und Marktanteil für Sterilitätstests

Marktanalyse für Sterilitätstests von Mordor Intelligence

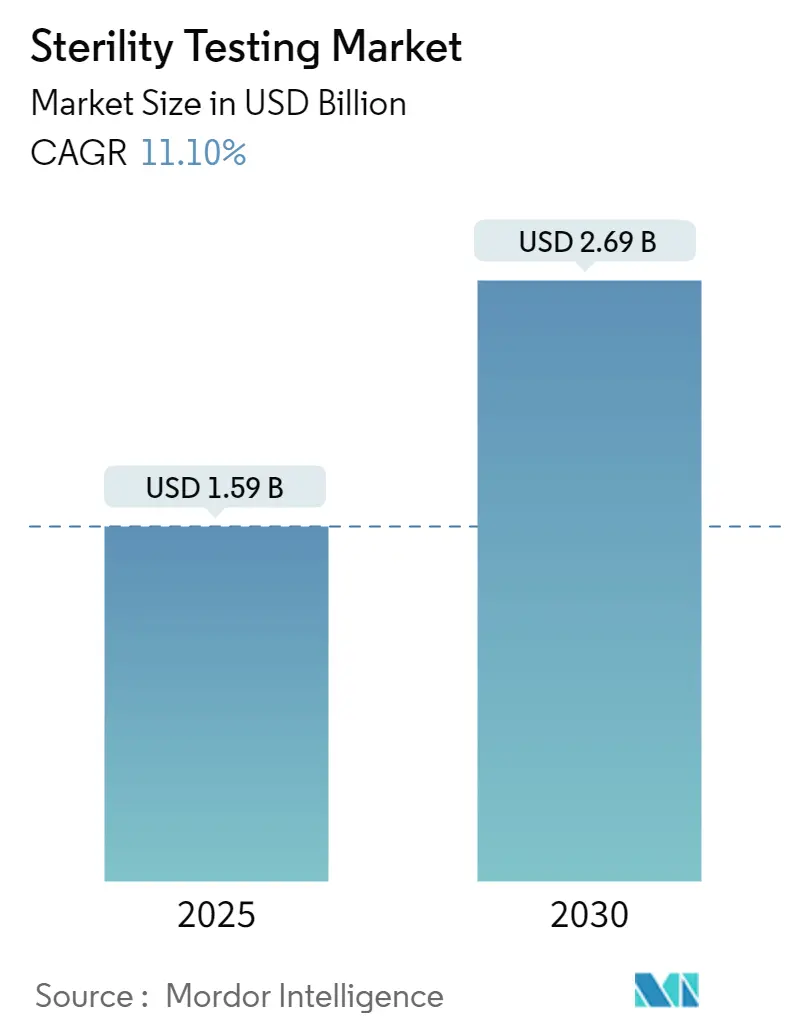

Der Markt für Sterilitätstests wird auf USD 1,59 Milliarden im Jahr 2025 geschätzt und soll bis 2030 USD 2,69 Milliarden erreichen, was eine CAGR von 11,1% über den Zeitraum widerspiegelt. Diese Entwicklung spiegelt das Zusammentreffen von EU-GMP-Annex 1's Null-KBE-Anforderung, der Kommerzialisierung komplexer Biologika-Pipelines und Schnellfreigabe-Methoden wider, die Arzneimittel-zu-Patient-Zyklen komprimieren. Anhaltende Venture-Capital-Zuflüsse in Zell- und Gentherapie, wachsende öffentliche Impstoffbeschaffung und die Migration von steriler Fill-Finish-Kapazität zu Vertragspartnern verstärken die Nachfrage zusätzlich. Membranfiltration behält ihre langjährige etablierte Position, doch Plattformen für schnelle Mikrobendetection gewinnen regulatorische Anerkennung und ermöglichen Chargenfreigabe in Stunden statt Wochen. Nordamerikas ausgereiftes regulatorisches Ökosystem untermauert seine Führungsposition, während Asien-Pazifiks entstehende Mega-Anlagen, bevorzugte Steuerregelungen und harmonisierte Pharmakopöe-Updates es zur höchsten regionalen CAGR treiben.

Wichtige Berichtserkenntnisse

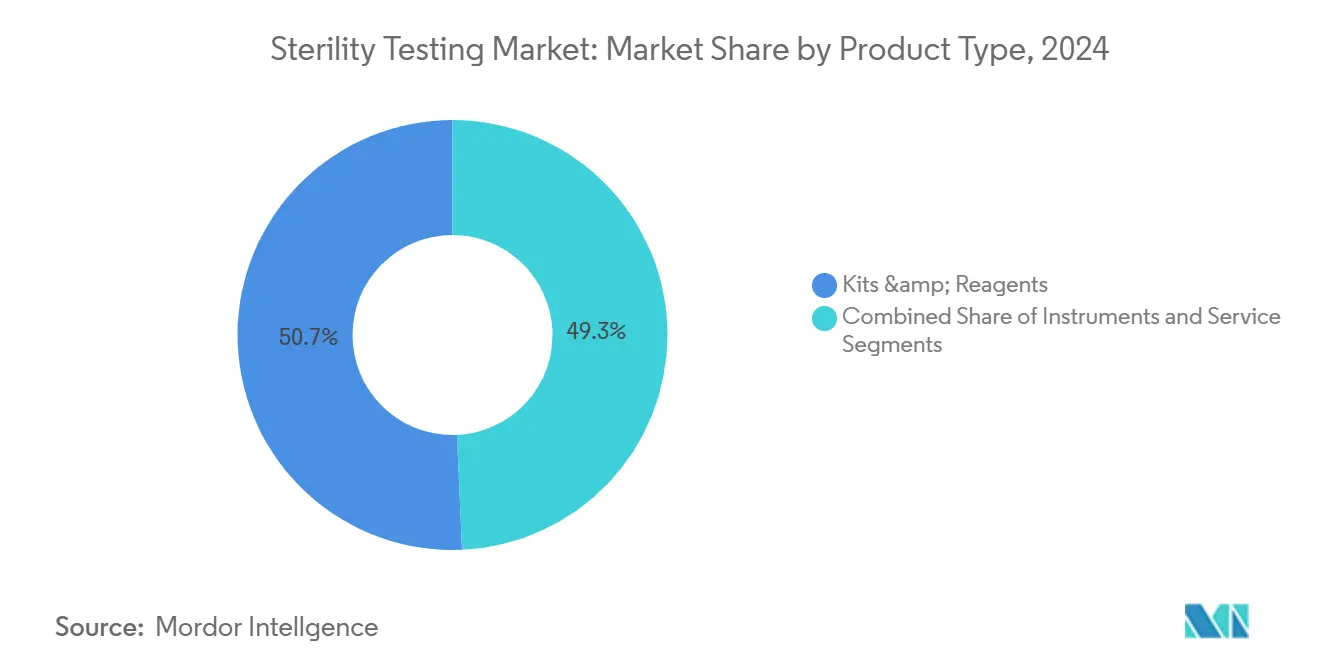

- Nach Produkttyp kommandierte Kits und Reagenzien 50,7% des Marktanteils für Sterilitätstests im Jahr 2024; währenddessen sind Services auf dem Weg, mit einer CAGR von 10,8% bis 2030 zu expandieren.

- Nach Testtyp erfasste Membranfiltration 71,4% des Marktes für Sterilitätstests im Jahr 2024, wohingegen schnelle Sterilitätstests einen CAGR-Ausblick von 14,9% bis 2030 zeigen.

- Nach Anwendung trugen pharmazeutische und Biologika-Herstellung 65,1% zur Marktgröße für Sterilitätstests im Jahr 2024 bei, wobei ausgelagerte CDMO-Tests mit 12,3% CAGR bis 2030 beschleunigen.

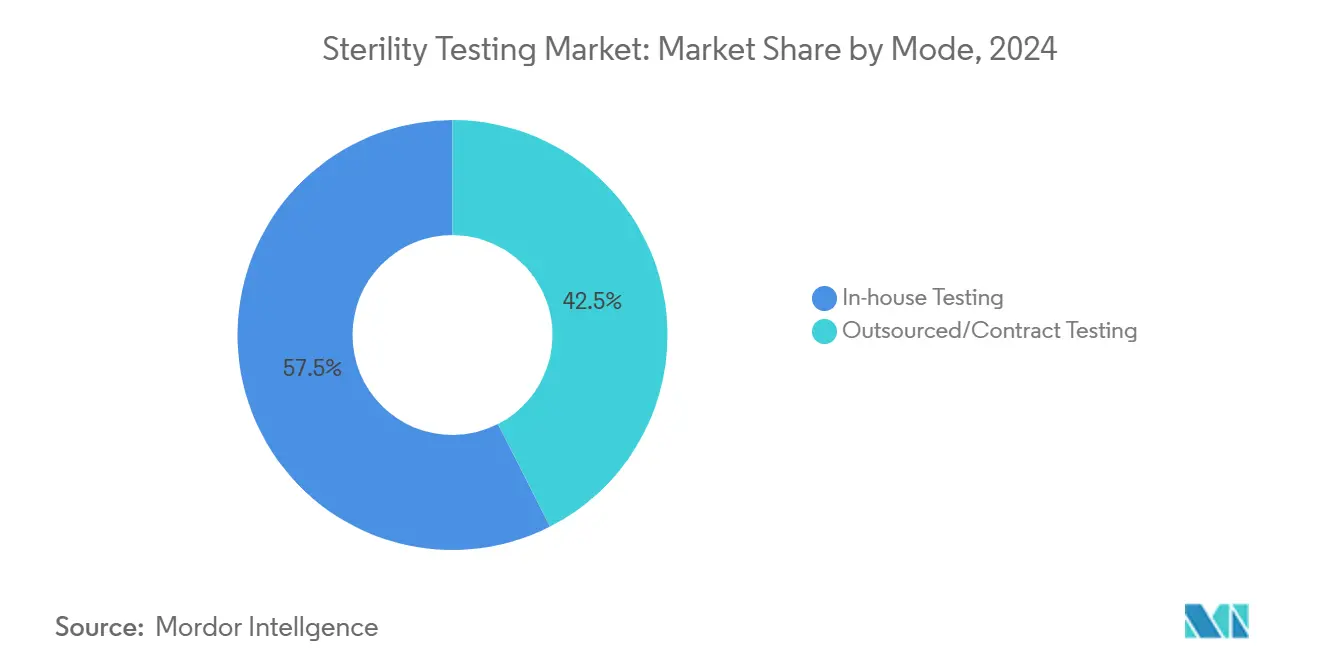

- Nach Modus erfassten ausgelagerte/Vertragstests 57,5% des Marktanteils für Sterilitätstests im Jahr 2024 und sollen zwischen 2025 und 2030 mit einer CAGR von 8,9% wachsen.

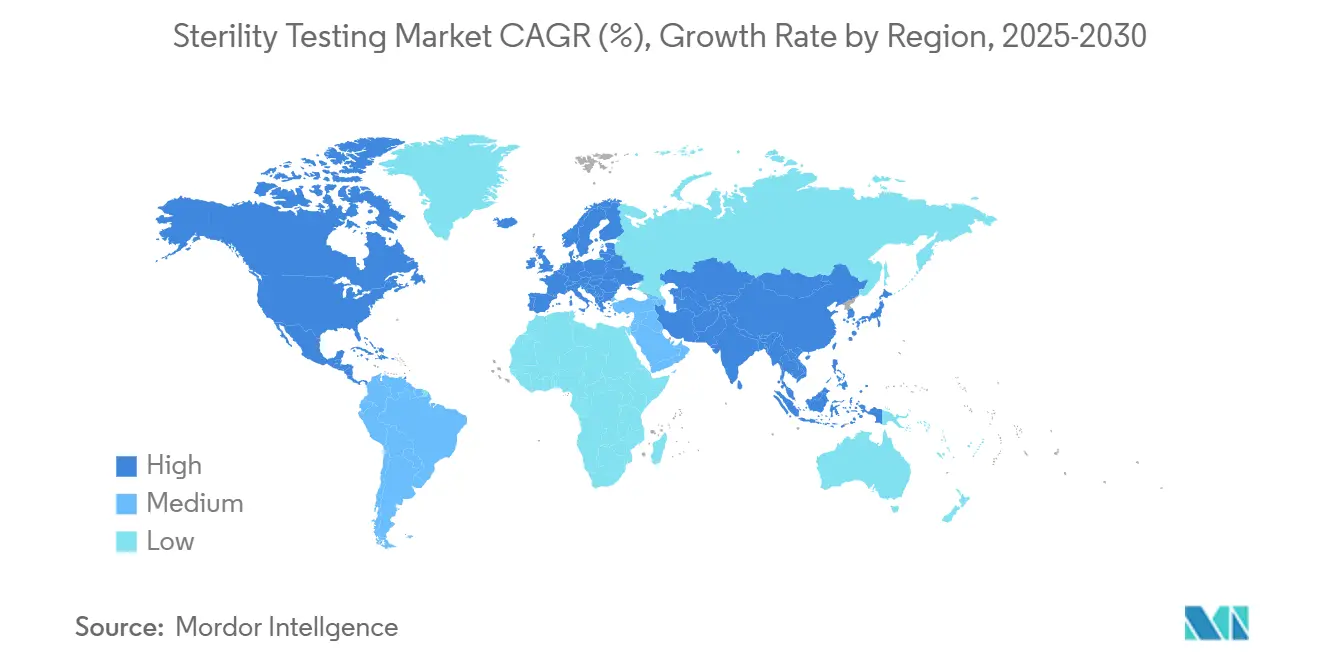

- Nach Geografie generierte Nordamerika 42,3% des globalen Umsatzes im Jahr 2024, während Asien-Pazifik von 2025 bis 2030 mit 9,7% CAGR klettern soll.

Globale Markttrends und Einblicke für Sterilitätstests

Treiber-Impact-Analyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Zeitlicher Einfluss |

|---|---|---|---|

| Strenge GMP-Upgrades für fortschrittliche Biologika-Pipelines | +2.80% | Global, angeführt von EU und USA | Mittelfristig (2-4 Jahre) |

| Anstieg in Zell- & Gentherapie-Handelschargentests, die Schnellfreigabe-Tests benötigen | +2.10% | Nordamerika und EU, ausstrahlend nach APAC | Kurzfristig (≤ 2 Jahre) |

| Verschiebung von Inhouse-QC zu ausgelagerten CDMO-Sterilitätsservices | +1.90% | Weltweit, am stärksten in Nordamerika | Mittelfristig (2-4 Jahre) |

| Einführung modularer Isolatorsysteme, die falsch-positive Ergebnisse reduzieren | +1.50% | EU und Nordamerika, Expansion Richtung APAC | Langfristig (≥ 4 Jahre) |

| Regulatorischer Druck für validierte schnelle mikrobiologische Methoden | +1.30% | Global, mit EU GMP Annex 1 als Katalysator | Mittelfristig (2-4 Jahre) |

| Steigende Nachfrage nach Single-Use-Technologie-kompatiblen Testkits | +1.00% | Biologika-Zentren weltweit | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenge GMP-Upgrades für fortschrittliche Biologika-Pipelines

Die Überarbeitung des EU GMP Annex 1 verlängerte die Anleitung von 16 auf 59 Seiten und formalisierte die Null-KBE-Toleranz in Grad-A-Umgebungen, was einen Anstieg der Kapitalausgaben für Isolatoren, Viable-Monitoring und Vor-Nutzung-Nach-Sterilisation-Integritätstests auslöste.[1]European Commission, "Annex 1 Manufacture of Sterile Medicinal Products," ec.europa.eu PUPSIT-Protokolle, obligatorische Luftstromdiagramme und digitale Datenintegritätsprotokolle sind zu Grundanforderungen für Zulassungsinhaber geworden, die Multi-Site-Netzwerke betreiben. Die Harmonisierung zwischen EMA und FDA verringert verfahrenstechnische Divergenz und ermöglicht multinationalen Herstellern die Standardisierung von Validierungs-Masterplänen und beschleunigte Chargenfreigabe-Entscheidungen.

Anstieg in Zell- & Gentherapie-Handelschargentests, die Schnellfreigabe-Sterilitätstests benötigen

Mehr als 1.200 aktive US-Klinische Studien und eine Welle autologer Zulassungen verstärken den Ruf nach Sterilitätsbestätigung innerhalb eines 4-Stunden-Fensters, um die Potenz lebender Zellen zu schützen. bioMérieux's SCANRDI nutzt Festphasen-Zytometrie zur Detektion einzelner lebensfähiger aber nicht kultivierbarer Organismen und reduziert die Zeit bis zum Ergebnis von 14 Tagen auf unter 150 Minuten bei Erfüllung der USP <1223> Akzeptanzkriterien. FDA-Biologika-Lizenzanträge, die auf schnelle Methoden verweisen, validieren deren kommerzielle Zuverlässigkeit und ermutigen kleinere Sponsoren, Legacy-Protokolle zu ersetzen.

Verschiebung von Inhouse-QC zu ausgelagerten CDMO-Sterilitätsservices

Das aktuelle Wachstum der CDMO-Branche zeigt die Abhängigkeit des Pharmasektors von Spezialpartnern für Sterilitätsanalytik im großen Maßstab. Eurofins betreibt jetzt mehr als 45 GMP-Labore, die Sterilitäts-, Endotoxin- und Partikeltests integrieren und One-Stop-Hubs für globale Chargenfreigabe schaffen. Das Modell schützt Arzneimitteleigentümer vor Fachkräftemangel und gewährleistet gleichzeitig 24/7-Redundanz über Kontinente hinweg.

Einführung modularer Isolatorsysteme, die falsch-positive Ergebnisse reduzieren

Modulare Isolatoren erreichen ISO 14644-7-Konformität, erhalten Grad-A-unidirektionalen Luftstrom aufrecht und reduzieren operatorbedingten Excursions, die zuvor 35% der falsch-positiven Untersuchungen verursachten. IonHP+-Dekontaminationszyklen erreichen ≥6-log mikrobielle Reduktion in 15 Minuten ohne Chlorrückstände. Kapitalgewichtete Business Cases zeigen Breakeven innerhalb von zwei hochwertigen Produktabschreibungen.

Hemmfaktoren-Impact-Analyse

| Hemmfaktor | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Zeitlicher Einfluss |

|---|---|---|---|

| Hohe Kapitalkosten für Klasse-B-Isolator-Infrastruktur | -1.80% | Global, besonders in Schwellenmärkten | Kurzfristig (≤ 2 Jahre) |

| Begrenzte globale Harmonisierung von Kompendien-Teststandards | -1.20% | Global, mit regionalen Variationen in Asien-Pazifik und Lateinamerika | Langfristig (≥ 4 Jahre) |

| Akuter Mangel an qualifizierten Mikrobiologen in Schwellenmärkten | -1.00% | Asien-Pazifik, Lateinamerika und MEA | Mittelfristig (2-4 Jahre) |

| Falsch-positives Risiko bei Direktinokulationstests, die Freigaben verzögern | -0.80% | Global, mit höherer Auswirkung in Hochvolumen-Produktionsregionen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Kapitalkosten für Klasse-B-Isolator-Infrastruktur

Die Beschaffung eines Doppelkammer-Isolators mit automatischen Dichtheitstestmodulen kostet über USD 300.000, ausschließlich Validierung und jährlicher Serviceverträge. Inspektionen, die Datenintegritätsmängel bei unterfinanzierten chinesischen Sterilitätslaboren zitieren, unterstreichen das Risiko von Unterinvestition und zwingen sogar Start-ups dazu, unverhältnismäßige Kapitalausgaben zu allozieren.

Begrenzte globale Harmonisierung von Kompendien-Standards

Unterschiede zwischen USP, EP, JP und der chinesischen Pharmakopöe treiben doppelte Validierung voran, erhöhen Verbrauchsmaterial-Inventar und setzen multinationale Sponsoren asynchronen Revisionen aus. Chinas YY 1001-2024-Standard für Glasspritzen zeigt regionsspezifische Mandate auf, die analytische Zeiträume verlängern und Compliance-Kostenstrukturen aufblähen.[2]CRDB, "YY 1001-2024 Glass Syringe Standard," crdb.gov.cn

Segmentanalyse

Nach Produkttyp: Services expandieren als Arbeitspferd des Sektors

Services zeigen eine CAGR von 10,8% und spiegeln die Brancheneifer wider, anspruchsvolle Assays inmitten des Mikrobiologen-Mangels auszulagern. Der Markt für Sterilitätstests profitiert, da führende CDMOs QC-Suiten neben aseptischen Abfülllinien einbetten und "Test-wo-du-herstellst"-Paradigmen ermöglichen, die logistische Verweilzeiten reduzieren. Kits und Reagenzien, die 50,7% Umsatzanteil halten, bleiben widerstandsfähig durch Bedienung dezentraler Qualitätskontrollpunkte bei kleinen und mittelgroßen Herstellern. Single-Use-Manifolds, farbwechselnde Wachstumsmedien und sofort verfügbare 0,45 µm hydrophile PVDF-Membranen bewahren Relevanz, auch während sich Automatisierung ausbreitet. Instrumente bilden den schlanksten Umsatzanteil, aber den höchsten Innovationsquotienten. Growth Direct-Module inkubieren jetzt 126 Kassetten gleichzeitig und integrieren KI-Bildanalytik, liefern offizielle Sterilitätsablesungen in 48 Stunden bei hohen Vertrauensschwellen.

Fortgesetzte Kommerzialisierung von Agarplatten drückt Kit-Margen, motiviert Lieferanten, cloudbasierte Analytik und Rückverfolgbarkeitssoftware zu bündeln. Service-Anbieter kapitalisieren aus ihrer beratenden Expertise, indem sie Abweichungsuntersuchungen, Kontaminationsquellenanalytik und Right-First-Time-Dokumentation für Vor-Zulassungs-Inspektionen bereitstellen. Jabils 360.000-sq-ft Pii-Campus in Maryland integriert sterile Fill-Finish mit On-Site-Mikrobiologie-Laboren und illustriert horizontale Expansion, die Proben auf dem Campus hält und Chain-of-Custody-Risiko reduziert. Parallel führen regionale Labore in Irland, Singapur und São Paulo 24-Stunden-Schichten, um beschleunigte Freigabetests für Parenteralia zu absorbieren, die für Pandemie-Vorsorge-Lager bestimmt sind. Während Sponsoren von Supplier-of-Last-Resort zu strategischer Partnerschafts-Mentalität schwenken, gewinnen Service-Umsatzströme mehrjährige Sichtbarkeit-was den Markt für Sterilitätstests als zuverlässige Annuität stärkt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Testtyp: Membranfiltrations-Dominanz sieht sich Schnelltest-Momentum gegenüber

Membranfiltration bleibt weiterhin bei 71,4% Nutzung verankert und wird für niedrigviskose Injektabilien und Ophthalmika bevorzugt. Ihr etablierter pharmakopöealer Fußabdruck, unkomplizierte Verbrauchsmaterialien und 0,45 µm nominale Porengröße erleichtern konsistente Validierung. Doch das 14-tägige Inkubationsfenster kollidiert mit biologischen Haltbarkeitszeiten. Der Markt für Sterilitätstests erlebt daher einen CAGR-Anstieg von 14,9% für schnelle Sterilitätstests, die unter USP <71> alternativen Methoden-Sprache validiert sind. Nelson Labs' 6-Tage-Post-Inokulation-Biolumineszenz-Ablesung erfüllt EP Kapitel 2.6.1-Anforderungen für Fertigprodukt-Freigabe und bietet greifbare Lagerhaltungsersparnisse.

Direktinokulation, obwohl einfach für kleinvolumige Flüssigkeiten, wird zunehmend kritisch betrachtet: komplexe Hilfsstoffe behindern Trübungsinterpretation und verstärken falsch-positive Ergebnisse. Redberrys optische-dichte-freie Fluoreszenz-Enumeration ermöglicht Detektion einzelner Organismen in opaken Matrices innerhalb von 4 Tagen und entspricht risikobasierten Freigabeantrieben ohne Sensitivitätsverlust. Dennoch erwarten Regulatoren immer noch duale Validierung über Legacy- und alternative Methoden, was Übergangsüberschneidungen verlängert. Während KI-getriebene digitale Koloniezähler 510(k)-Freigabe erhalten, erwartet der Markt für Sterilitätstests eine progressive Mischung, bei der Membranfiltration Bulk-Biologika dominiert und schnelle Tests Zelltherapie-Chargen von Cold-Chain-Engpässen befreien.

Nach Modus: Outsourcing verdrängt Inhouse-Paradigmen

Ausgelagerte/Vertragstests erfassten 57,5% des Marktanteils für Sterilitätstests im Jahr 2024, da chronische Arbeitskräftelücken die strukturelle Verschiebung des Marktes für Sterilitätstests zum Outsourcing unterstreichen. Branchenumfragen zeigen, dass 34% der neu budgetierten Einstellungen QC-Mikrobiologie anvisieren, doch Besetzungsraten hinken bei 66% nach. Währenddessen führen Biopharma 4.0-Initiativen datenreiche Prozesse ein, die Legacy-Fähigkeiten übersteigen. CDMOs gleichen Talentknappheit durch zentralisierte Trainings-Akademien und robotische Workflows aus. Der APAS Independence-Kolonieanalysator, freigegeben in USA, EU und Australien, ermöglicht Lights-out-Umgebungsmonitoring mit KI-Mustererkennung und verstärkt Service-Provider-Skaleneffekte.

Sponsoren führen weiterhin Inhouse-Sterilitätstests durch, stehen aber Capex-Wellen gegenüber: Isolator-Retrofits, Annex 1-konforme HVAC-Rezertifizierung und elektronische Batch-Record-Integration. Folglich berichtet der Markt für Sterilitätstests zweistelliges Service-Umsatzwachstum, während Inhouse-Kit-Verbrauch mit mittleren einstelligen Zahlen voranschreitet. Während Regulatoren Datenintegrität über GAMP 5 und ALCOA+-Prinzipien befürworten, geben mittelgroße Firmen zu, dass Outsourcing sowohl technische Tiefe als auch Compliance-Audit-Bereitschaft bringt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Nordamerikas 42,3% Umsatzanteil stammt aus seiner dichten Biologika-Lizenzierungs-Pipeline, aggressiver Venture-Finanzierung und der FDA's gut artikulierten Sterilitätsrichtlinien, die frühe Adoption schneller Methoden incentivieren. STERIS kommissionierte zwei neue Validierungslabore in Massachusetts und Kalifornien während 2024, die Gleichtags-Membranfiltrations-Setup bereitstellen und länderübergreifende Versandverzögerungen verkürzen. Die Region beherbergt einen reifen CDMO-Cluster über den Nordost-Korridor und den Texas-North Carolina Biologika-Gürtel und erzeugt Netzwerkeffekte in Verbrauchsmaterial-Beschaffung und Methoden-Harmonisierung. Arbeitskräftelücken bestehen fort; Vakanzraten überschreiten 15% bei QC-Analysten und treiben Firmen dazu, Lehrstellen-Wege mit lokalen Colleges zu schaffen.

Asien-Pazifik zeigt eine CAGR von 9,7%, die schnellste aller Regionen, angetrieben von politischen Anreizen, skalierten Impfkampagnen und Private-Equity-Finanzierung für Multi-Tenant-Bioparks. Chinas jüngste Mandate, die heimische Teststandards mit PIC/S angleichen, verstärken die Nachfrage nach Annex 1-Grad-Isolatoren. Japans Pharmaceuticals and Medical Devices Agency (PMDA) pilotiert aktiv Remote-Inspektionen unterstützt durch cloudbasiertes Umgebungsmonitoring und spornt Adoption digitaler Plattformen an. Indiens Hyderabad Genome Valley fügt 1,8 Millionen sq ft sterile Produktionsfläche bis 2026 hinzu und erweitert nachgelagerte Sterilitätstest-Arbeitslasten. Jedoch erfordert inkonsistente Durchsetzung über ASEAN-Nationen duale Teststrategien, was Margenrealisierung für Service-Exporteure leicht erodiert. Der Markt für Sterilitätstests profitiert, da globale Sponsoren sich dafür entscheiden, kritische Tests in US- oder EU-Laboren vor Produktstart zu replizieren.

Europas Ausblick bleibt stabil, gestärkt durch Annex 1's volle Durchsetzung im August 2023. Deutschland, UK und Frankreich führen bei Isolator-Retrofits, mit Klein-Chargen-Biologika-Anlagen, die auf voll integrierte HEPA-gefilterte Barrieresysteme aufrüsten. Die EU's Fit-for-55 Kohlenstoff-Ziele spornen Lieferanten an, energiearme vaporisierte Wasserstoffperoxid-Zyklen zu entwickeln, ein aufkommender Beschaffungsgrad. Kleinere europäische Wirtschaften wie Belgien und Dänemark nutzen nationale Life-Science-Cluster, um CDMO-Expansionen zu umwerben und regionale Service-Kapazität für skandinavische und Benelux-Märkte hinzuzufügen. Währenddessen werben Zentral- und Osteuropa mit kosteneffizienten Arbeitskräftepools, obwohl langsamere regulatorische Turnaround-Zeiten schnelle Testadoption dämpfen.

Wettbewerbslandschaft

Der Markt für Sterilitätstests zeigt moderate Fragmentierung. bioMérieux's 3P ENTERPRISE fusioniert Smart Plates, automatisierte Inkubation und Echtzeit-Kolonie-Enumeration, befreit Operatoren von subjektiven Platte-Ablesungen und speist audit-bereite Datensätze in LIMS. Thermo Fisher's geplante USD 4,1 Milliarden-Übernahme von Solventum's Purification & Filtration-Geschäft erweitert seine Fähigkeiten über Upstream-Filtration und Downstream-QC und verspricht gebündelte Angebote, die sterilisierende Filter mit Membranfiltrations-Validierungsscheiben koppeln. Charles River Laboratories skaliert seine Celsis-Plattform und integriert ATP-Biolumineszenz mit Provenienz-Tracking-Barcodes, um Annex 1's Kontaminationskontroll-Strategie-Dokumentation zu erfüllen.

KBI Biopharma partnert mit Argonaut Manufacturing Services, um Upstream-Zellkultur-Analytik mit aseptischer Fill-Finish zu verknüpfen. Ausrüstungshersteller wie Syntegon integrieren Settle-Plate-Wechsler in modulare Füller und entlasten 80% der manuellen Viable-Monitoring-Schritte. Robotik-Firmen, exemplarisch durch Stäubli's Sterimove, treiben autonomen Grad A/B-Payload-Transfer voran und reduzieren Gowning-Kontaminationsrisiko. Für Schwellenmärkte integrieren Lieferanten Remote-Wartungsmodule und Augmented-Reality-Troubleshooting und helfen dabei, lokale Talentdefizite auszugleichen.

White-Space-Opportunitäten konzentrieren sich auf Training und Digitalisierung. Firmen, die Virtual-Reality-Aseptische-Prozess-Simulationen und KI-getriebene Root-Cause-Analytics anbieten, kultivieren Loyalität bei ressourcenbeschränkten Herstellern. Währenddessen veranlassen ESG-Mandate Anbieter, niedrigchemische Dekontamination und recycelbare Single-Use-Verbrauchsmaterialien zu entwickeln und frische Differenzierungswege zu schaffen. Insgesamt belohnt der Markt für Sterilitätstests Anbieter, die in der Lage sind, konforme Technologie, globale Service-Netzwerke und Workforce-Upskilling unter einem einheitlichen Wertversprechen zu bündeln.

Branchenführer für Sterilitätstests

-

Charles River Laboratories

-

bioMérieux SA

-

Merck KGaA

-

SGS SA

-

Sotera Health (Nelson Laboratories, LLC)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2025: Thermo Fisher Scientific bewegt sich zur Akquisition von Solventum's Purification & Filtration-Division für USD 4,1 Milliarden, erwartet Abschluss bis 2025 und Integration in sein Life Sciences Solutions-Segment.

- Februar 2025: Jabil schließt den Buyout von Pharmaceutics International Inc. ab und fügt 360.000 sq ft aseptische Kapazität in Maryland zu seinem pharmazeutischen Lösungsportfolio hinzu.

- Januar 2025: bioMérieux unterzeichnet eine definitive Vereinbarung zur Akquisition von Neoprospecta und verstärkt sein genomisches Kontaminationskontroll-Toolkit für Lebensmittel- und Pharma-Qualitätsprogramme.

- November 2024: bioMérieux debütiert 3P ENTERPRISE, kombiniert SMART PLATES, CONNECT-Software und STATION-Hardware für freihändiges Umgebungsmonitoring.

Umfang des globalen Marktberichts für Sterilitätstests

Entsprechend dem Umfang des Berichts werden Sterilitätstests durchgeführt, um das Vorhandensein von Mikroorganismen wie Bakterien, Pilzen und Hefen in pharmazeutischen Produkten oder Geräten vor der Freigabe und Patientenverabreichung zu enthüllen. Der Markt für Sterilitätstests ist segmentiert nach Produkttyp (Instrumente, Kits und Reagenzien und Services), Testtyp (Membranfiltration, Direktinokulation und andere Sterilitätstests), Anwendung (pharmazeutische und biologische Herstellung, Medizingeräte-Herstellung und andere Anwendungen) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika). Der Marktbericht umfasst auch die geschätzten Marktgrößen und Trends für 17 verschiedene Länder über die wichtigsten Regionen weltweit. Der Bericht bietet den Wert (in USD Million) für die oben genannten Segmente.

| Instrumente |

| Kits & Reagenzien |

| Services |

| Membranfiltration |

| Direktinokulation |

| Schnelle Sterilitätstests |

| Pharmazeutische & Biologika-Herstellung |

| Medizingeräte-Herstellung |

| Andere |

| Inhouse-Tests |

| Ausgelagerte/Vertragstests |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Restlicher Asien-Pazifik-Raum | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | Saudi-Arabien | |

| Nach Produkttyp | Instrumente | ||

| Kits & Reagenzien | |||

| Services | |||

| Nach Testtyp | Membranfiltration | ||

| Direktinokulation | |||

| Schnelle Sterilitätstests | |||

| Nach Anwendung | Pharmazeutische & Biologika-Herstellung | ||

| Medizingeräte-Herstellung | |||

| Andere | |||

| Nach Modus | Inhouse-Tests | ||

| Ausgelagerte/Vertragstests | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Australien | |||

| Restlicher Asien-Pazifik-Raum | |||

| Naher Osten und Afrika | GCC | ||

| Südafrika | |||

| Restlicher Naher Osten und Afrika | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Restliches Südamerika | Saudi-Arabien | ||

Schlüsselfragen beantwortet im Bericht

Wie hoch ist der aktuelle Wert des Marktes für Sterilitätstests?

Der Markt für Sterilitätstests wird auf USD 1,59 Milliarden im Jahr 2025 geschätzt und soll bis 2030 USD 2,69 Milliarden erreichen.

Welches Segment wächst am schnellsten innerhalb des Marktes für Sterilitätstests?

Ausgelagerte Services zeigen die stärkste Dynamik und wachsen mit einer CAGR von 10,8% bis 2030, da pharmazeutische Sponsoren zu CDMOs für spezialisierte Expertise schwenken.

Warum gewinnen schnelle Sterilitätstests an Zugkraft?

Schnelle Tests können Ergebnisse innerhalb von Stunden oder wenigen Tagen liefern und ermöglichen schnellere Produktfreigabe für Zell- und Gentherapien mit begrenzter Haltbarkeit.

Welche Region führt den Umsatz bei Sterilitätstests an und welche wächst am schnellsten?

Nordamerika hält den größten Anteil mit 42,3%, während Asien-Pazifik die am schnellsten wachsende Region mit einer CAGR-Prognose von 9,7% bis 2030 ist.

Wie beeinflusst EU GMP Annex 1 die Marktnachfrage?

Annex 1's Null-KBE-Mandat zwingt Hersteller dazu, Isolatoren aufzurüsten, PUPSIT zu adoptieren und fortschrittliches Umgebungsmonitoring zu installieren, was neue Ausrüstungs- und Service-Verträge anheizt.

Welche Technologien sind Schlüssel zur Reduzierung falsch-positiver Sterilitätstest-Ergebnisse?

Modulare Isolatorsysteme, KI-fähige Koloniezähler und Festphasen-Zytometrie-Plattformen reduzieren manuelle Eingriffe und Kontaminationsrisiko und senken falsch-positive Raten und damit verbundene Kosten.

Seite zuletzt aktualisiert am: