Stearinsäure-Marktgröße und -anteil

Stearinsäure-Marktanalyse von Mordor Intelligence

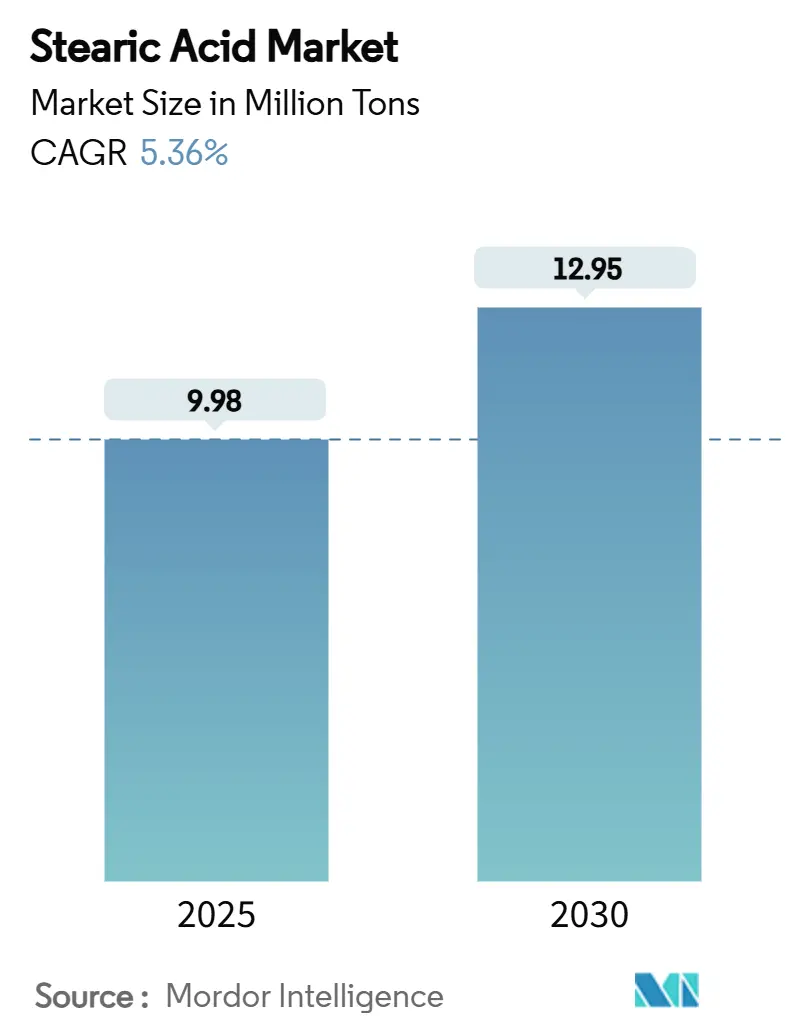

Die Stearinsäure-Marktgröße wird auf 9,98 Millionen Tonnen im Jahr 2025 geschätzt und soll bis 2030 12,95 Millionen Tonnen erreichen, bei einer CAGR von 5,36% während des Prognosezeitraums (2025-2030). Die steigende Verwendung in hochwertigen Körperpflegeprodukten, biologisch abbaubaren Kunststoffen und spezialisierten Schmierstoffen stärkt die Nachfrage, während integrierte Palmöl-Lieferketten in Südostasien die Produktionskosten relativ wettbewerbsfähig halten. Hersteller erweitern die Kapazitäten in Indonesien, Malaysia und Thailand, um Rohstoffe zu sichern und Lieferzeiten zu Exportmärkten zu verkürzen. Nachhaltigkeitsmandate beschleunigen den Wandel zu pflanzenbasierten Inputs, die eine RSPO-Zertifizierung (Roundtable on Sustainable Palm Oil) erfüllen und globale Beschaffungsmodelle umgestalten. Hochwertige kosmetische und pharmazeutische Qualitäten verzeichnen die schnellste Aufnahme, da Verbraucher für nachverfolgbare und hochreine Inhaltsstoffe bezahlen. Gleichzeitig erhöht die vorgelagerte Volatilität bei Palmöl- und Talg-Preisen den Kostendruck und ermutigt Produzenten, Rohstoffportfolios zu diversifizieren und energieeffiziente enzymatische Technologien zu übernehmen.

Wichtige Berichtserkenntnisse

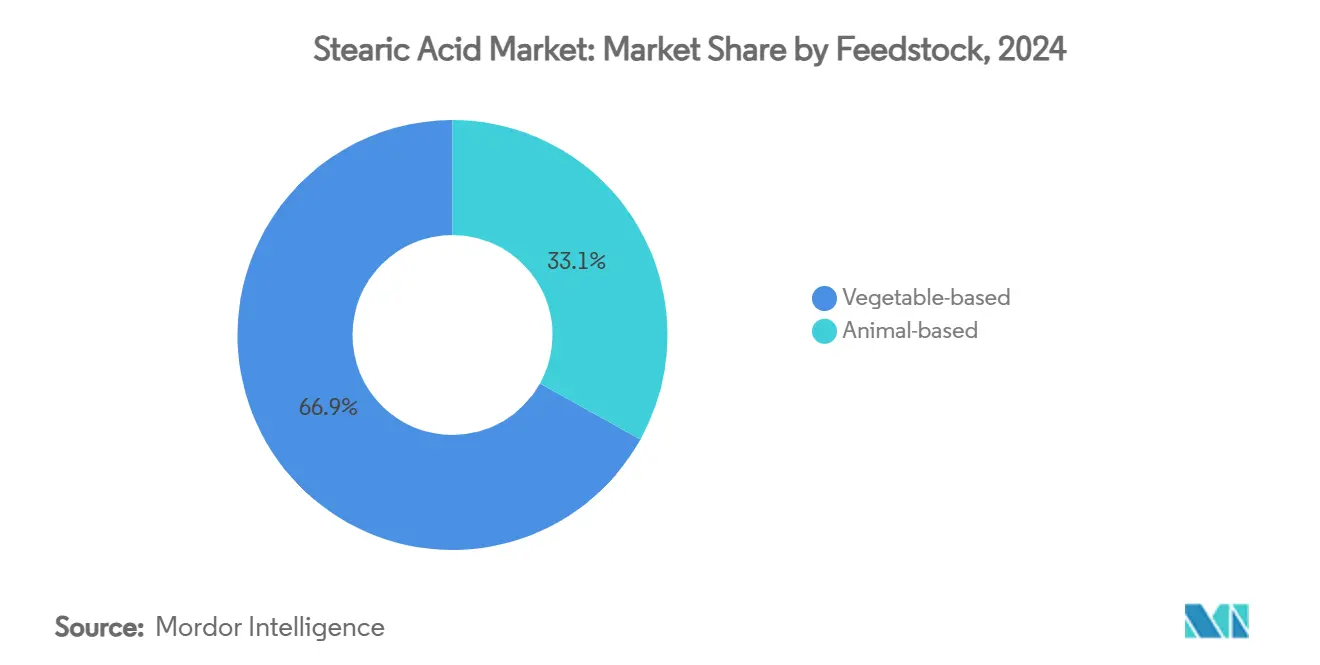

- Nach Rohstoff eroberten pflanzliche Quellen 66,93% des Stearinsäure-Marktanteils im Jahr 2024 und sollen bis 2030 mit 5,59% CAGR expandieren.

- Nach Qualität führte dreifach gepresstes Material mit 46,18% Stearinsäure-Marktanteil im Jahr 2024, während kosmetische und pharmazeutische Volumina bis 2030 mit 8,23% CAGR expandieren sollen.

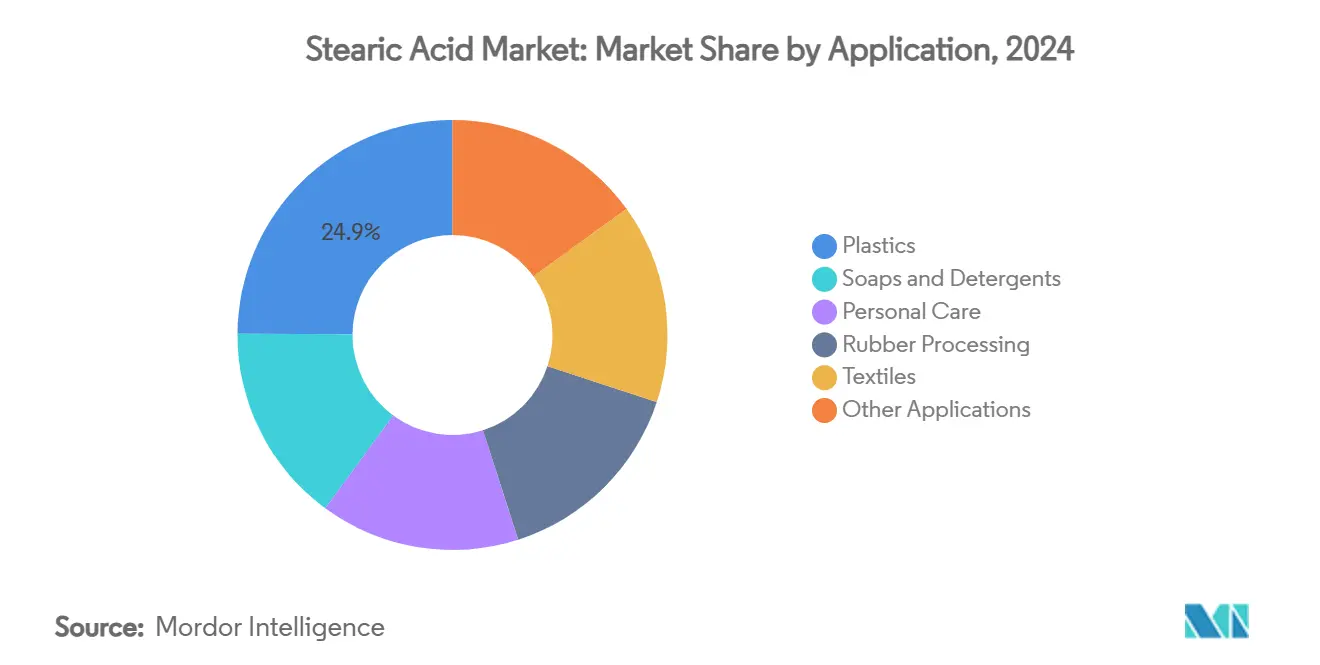

- Nach Anwendung beherrschten Kunststoffe 24,90% der Stearinsäure-Marktgröße im Jahr 2024; Körperpflege-Anwendungen sollen bis 2030 mit 8,54% CAGR voranschreiten.

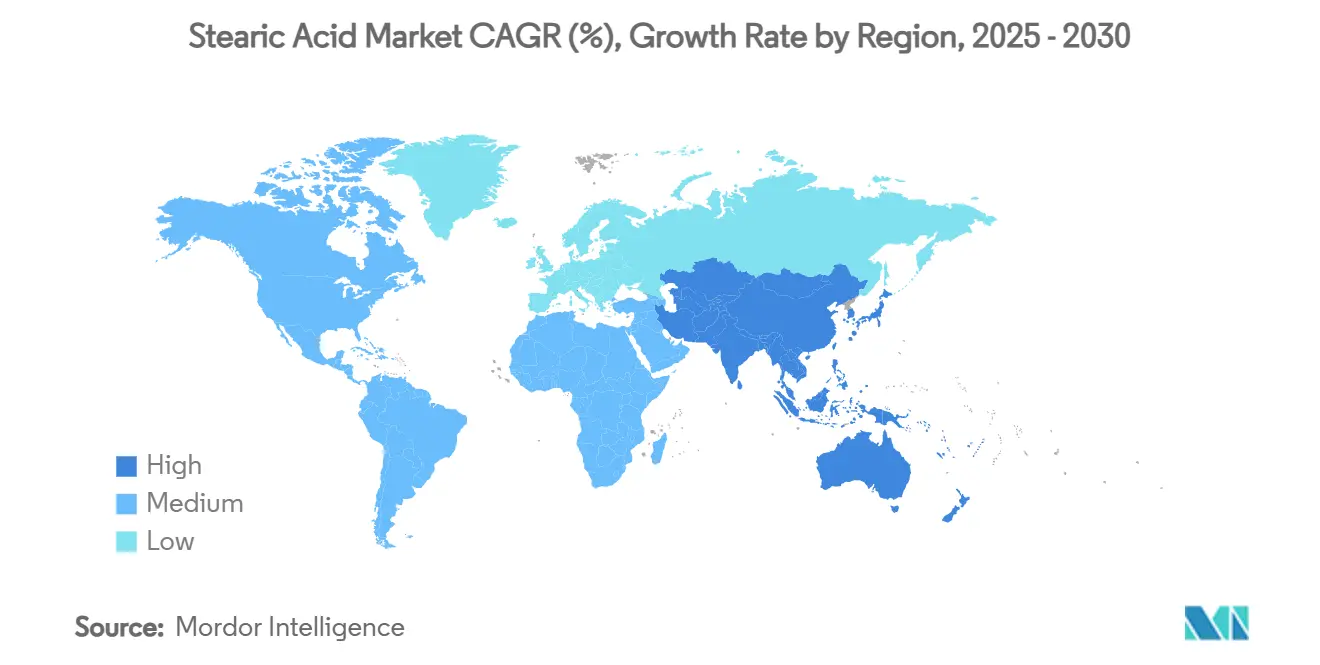

- Nach Geografie hielt Asien-Pazifik 72,20% Stearinsäure-Marktanteil im Jahr 2024, und die Region soll bis 2030 mit 5,83% CAGR wachsen.

Globale Stearinsäure-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Wachstum der Nachfrage nach Körperpflege-Inhaltsstoffen | +1.2% | Global, mit Konzentration in nordamerikanischen und EU-Premium-Segmenten | Mittelfristig (2-4 Jahre) |

| Expansion des globalen Waschmittelsektors | +0.9% | APAC-Kern, Spillover zu MEA und Lateinamerika | Langfristig (≥ 4 Jahre) |

| Kapazitätserweiterungen durch südostasiatische Oleochemie-Anlagen | +1.1% | APAC-konzentriert, mit Exportvorteilen für globale Märkte | Kurzfristig (≤ 2 Jahre) |

| Wandel zu RSPO-zertifizierten Palmstearin-Rohstoffen | +0.8% | Global, mit früher Adoption in EU und Nordamerika | Mittelfristig (2-4 Jahre) |

| Schnelle Skalierung von 3D-gedruckten biologisch abbaubaren Kunststoffen mit Stearinsäure-Schmierstoffen | +0.6% | Nordamerikanische und EU-Innovationszentren, Skalierung nach APAC | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachstum der Nachfrage nach Körperpflege-Inhaltsstoffen

Clean-Label-Trends treiben eine starke Aufnahme hochwertiger Stearinsäure-Qualitäten voran. BASFs klimaangepasstes Beauty-Portfolio zeigt erneuerbare Emulgatoren, die veranschaulichen, wie Körperpflege-Formulierer petrochemische Wachse durch pflanzenbasierte Fettsäuren ersetzen[1]BASF, "Climate-Adaptive Beauty at Cosmet'Agora 2025," basf.com. Inhaltsstoff-Entwickler wie SMIngredients fördern Stearinsäure-Derivate, die eine "Pflanzenöl-Pulver"-Kennzeichnung ermöglichen und die Akzeptanz in Nutraceutical-Tabletten erweitern. Multinationale Unternehmen sichern zertifizierte Lieferketten; Kao erreichte 2024 87% Nachverfolgbarkeit bis auf Plantagen-Ebene, reduzierte Entwaldungsrisiken und beruhigte Premium-Verbraucher. Die GRAS-Bestätigung der US-FDA unterstützt weiterhin das Vertrauen in kosmetische und topische Anwendungen. Zusammen sichern diese Faktoren Volumenwachstum für kosmetische und pharmazeutische Material-Qualitäten im Stearinsäure-Markt.

Expansion des globalen Waschmittelsektors

Haushalts-Wäschewachstum in Schwellenländern erhöht die Nachfrage nach Seifen und Tensiden. Asien-Pazifik bleibt der größte Waschmittelmarkt nach Volumen, unterstützt durch steigende Urbanisierung und verfügbare Einkommen. Neue Sulfonierungskapazität auf den Philippinen fügt 40.000 t jährliche Versorgung mit Waschmittel-Zwischenprodukten hinzu und erhöht den regionalen Bedarf an Fettsäure-Rohstoffen. Premium-Waschmittelformate, die Gewebepflege und Duft-Langlebigkeit versprechen, enthalten höhere Stearinsäure-Beladungen und steigern den Wert pro Tonne. Der Stearinsäure-Markt profitiert weiter, da Markeninhaber erdölbasierte Tenside durch biobasierte Alternativen ersetzen, um "grüne" Regal-Attraktivität zu gewinnen. Langfristig sichert der Waschmittel-Treiber vorhersagbaren Grundverbrauch, insbesondere für dreifach gepresste Qualitäten.

Kapazitätserweiterungen durch südostasiatische Oleochemie-Anlagen

Neue Investitionen in Indonesien, Malaysia, Thailand und Indien verkürzen Versorgungszyklen und senken Frachtkosten für globale Kunden. Godrej Industries stellte INR 600 Crore für den Ausbau seines Gujarat-Oleochemie-Komplexes bereit, schaffte Arbeitsplätze und erweiterte spezialisierte nachgelagerte Fähigkeiten. Braskem Siam erhielt die Genehmigung für eine 200.000 t Bio-Ethylen-Einheit in Thailand, die sich in regionale Fettsäure-Ketten integriert. Diese Projekte verbessern Skaleneffekte und helfen dem Stearinsäure-Markt, wettbewerbsfähige Preise zu halten, selbst wenn Rohstoffkosten steigen. Exportorientierte Anlagen profitieren auch von ASEAN-Freihandelsabkommen, die Zollbarrieren in hochwertige nordamerikanische und europäische Anwendungen abbauen.

Wandel zu RSPO-zertifizierten Palmstearin-Rohstoffen

Markenverpflichtungen zu entwaldungsfreier Beschaffung beschleunigen die Adoption zertifizierter Rohstoffe. AAK verifizierte 83% seiner Palmversorgung als entwaldungsfrei und erreichte 2024 93% Nachverfolgbarkeit bis zur Plantage. Nachgelagerte Verarbeiter wie Stephenson Personal Care kaufen nur nachhaltige Palm-Derivate und beeinflussen Kaufentscheidungen tief in die Wertschöpfungskette. Die RSPO Shared Responsibility Scorecard verfolgt fast 1.900 Organisationen und fügt öffentliche Rechenschaftspflicht hinzu, die späte Adopter anstößt. Obwohl Zertifizierungsprämien Margen komprimieren, kompensiert der Zugang zu nachhaltigkeitsorientierten Käufern über höhere Volumina und längerfristige Verträge und erhält das Wachstum im Stearinsäure-Markt aufrecht.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Volatilität bei Talg- und Palmölpreisen | -1.4% | Global, mit akuter Auswirkung in importabhängigen Regionen | Kurzfristig (≤ 2 Jahre) |

| ESG-getriebene Kapitalflucht aus palmbasierten Lieferketten | -0.7% | EU und Nordamerika führend, Ausbreitung nach APAC |

Mittelfristig (2-4 Jahre)

|

| Toxizitätsbedenken bei hohen Konzentrationen | -0.6% | EU- und Nordamerika-Regulierungsfokus, globale Ausbreitung | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Volatilität bei Talg- und Palmölpreisen

Palmöl-Futures schwanken zwischen MYR 4.000 und 4.600 pro t bis Anfang 2025, da knappe Versorgung auf Biodiesel-Mandate in Indonesien und Malaysia trifft. Ähnliche Schwankungen bei Talg- und Altöl-Werten entstehen, da Biokraftstoff-Produzenten um Rohstoffe konkurrieren und Oleochemie-Margen erodieren. Frachtraten-Schwankungen verschärfen Kostenunvorhersagbarkeit; der FAO-Pflanzenöl-Index fiel im April 2025, während auch Seeschifffahrtspreise sanken. Stearinsäure-Produzenten kämpfen mit Hedging, da Post-COVID-Korrelationen zwischen Rohöl-, Sojabohnen- und Palmpreisen schwächer wurden und die Prognosegenauigkeit reduzierten. Erhöhtes Rohstoffrisiko beschränkt Spot-Markt-Käufe und verzögert nachgelagerte Projektlancierungen, was den Stearinsäure-Markt hemmt.

ESG-getriebene Kapitalflucht aus palmbasierten Lieferketten

Institutionelle Investoren verschärfen das Screening auf Entwaldungsexposition und erhöhen die Kapitalkosten für Verarbeiter, die strikt auf Palm-Derivate angewiesen sind. EU-Regulierungen, die ab September 2025 zusätzliche Substanzen in Kosmetika verbieten, signalisieren strengere Prüfung der Inhaltsstoff-Provenienz. Markeninhaber verpflichten sich bis 2030 zu vollständiger Nachverfolgbarkeit und zwingen Lieferanten, digitale Überwachung und unabhängige Audits zu finanzieren. Einiges Risikokapital verschiebt sich zu Fermentations-Start-ups wie C16 Biosciences, die Palmöl-Substitute "brauen" und Mittel von traditionellen Raffinerien ablenken. Während der kommerzielle Maßstab noch entfernt bleibt, kann negative Investorenstimmung Brownfield-Upgrades verzögern, die für Energieeffizienz wesentlich sind, und das langfristige Kapazitätswachstum im Stearinsäure-Markt belasten.

Segmentanalyse

Nach Rohstoff: Pflanzliche Quellen treiben Nachhaltigkeitswandel voran

Pflanzenbasierte Inputs hielten 66,93% Anteil am Stearinsäure-Markt im Jahr 2024, und Volumina sollen bis 2030 mit 5,59% CAGR steigen, da große Produzenten auf RSPO-zertifiziertes Palmstearin setzen. Die Stearinsäure-Marktgröße für pflanzliche Rohstoffe soll über die Prognose um 2 Millionen Tonnen wachsen und tierische Fett-Gegenstücke übertreffen. Integrierte Verarbeiter in Malaysia und Indonesien nutzen zusammenhängende Plantagen, Raffinerien und Oleochemie-Einheiten, um Logistikkosten zu minimieren und gleichzeitig Nachverfolgbarkeit zu gewährleisten. Enzymatische Veresterung, entwickelt von thyssenkrupp Uhde und Novonesis, reduziert Energieverbrauch um 60% und verbessert Nachhaltigkeits-Credentials.

Tierbasierte Wege, historisch dominant in Kautschuk-Additiven, stehen vor Image-Herausforderungen bezüglich Nachverfolgbarkeit und Krankheitsrisiko. Dennoch behalten sie Nischen-Relevanz in Anwendungen bei, die spezifische Kettenlängen-Verteilungen erfordern und in Regionen, wo Talg aus Rendering-Industrien leicht verfügbar ist. Regulatorische Verschärfung bei Tierarzneimittel-Rückständen könnte weiteren Anteilsverlust begrenzen, aber die Aufnahme wird bescheiden bleiben. Da fermentationsbasierte Lipide reifen, könnte die Stearinsäure-Industrie im nächsten Jahrzehnt eine breitere Rohstoff-Diversifizierung erleben, obwohl kommerzielle Volumina heute begrenzt bleiben.

Nach Qualität: Premium-Segmente erfassen Wert-Migration

Dreifach gepresstes Material machte 46,18% des Stearinsäure-Marktes im Jahr 2024 aus und bleibt das Arbeitspferd für Seifen- und Waschmittel-Compoundierung aufgrund seines konsistenten Säurewerts und Farbprofils. Kosmetische und pharmazeutische Stearinsäure liefern den schnellsten Umsatzanstieg mit erwarteten 8,23% CAGR bis 2030, da Premium-Körperpflege-Marken niedrig-unreine Inputs und hypoallergene Profile fordern. Produzenten investieren in Fraktionierung, Hydrierung und Hochvakuum-Destillation, um Jodzahlen unter 0,5 zu erreichen und Arzneibuch-Spezifikationen zu erfüllen.

Kautschuk-Qualität bleibt integral für Reifen- und Schlauch-Herstellung und wirkt als Dispersions-Hilfsmittel für Zinkoxid - einen wesentlichen Aktivator in Vulkanisations-Reaktionen. Lebensmittel-Qualitäts-Volumina profitieren vom US-FDA-GRAS-Status, der Aroma- und Glasur-Anwendungen abdeckt. Die Stearinsäure-Marktgröße, die von Premium-Qualitäten beherrscht wird, soll sich bis 2030 verdoppeln, da Nutraceutical-Tabletten, ophthalmische Salben und pflanzenbasierte Margarinen hochfahren. Diese Wert-Migration unterstützt die Margen-Resistenz der Produzenten trotz Rohstoff-Preisschwankungen.

Nach Anwendung: Kunststoff-Führerschaft trifft Körperpflege-Dynamik

Mit 24,90% Anteil im Jahr 2024 bleiben Kunststoffe der größte Absatz für Stearinsäure-Verwendung, insbesondere in PVC, wo es sowohl als internes als auch externes Schmiermittel funktioniert, um Schmelzviskosität zu senken und Oberflächenglanz zu verbessern. Steigendes Interesse an biologisch abbaubaren Polymeren verstärkt die Nachfrage, da pflanzenbasierte Stearinsäure mit End-of-Life-Kompostierbarkeits-Ansprüchen übereinstimmt. Körperpflege-Formulierungen zeigen jedoch das höchste Tempo und expandieren mit 8,54% CAGR bis 2030, da Verbraucher pflanzenabgeleitete Emulgatoren gegenüber synthetischen Wachsen bevorzugen. Die Stearinsäure-Marktgröße für Körperpflege-Anwendungen soll bis 2030 1,9 Millionen Tonnen erreichen, was die weit verbreitete Adoption in Cremes, Stiften und Tüchern widerspiegelt.

Traditionelle Seifen- und Waschmittel-Anwendungen liefern weiterhin stetige Grundvolumina, besonders in bevölkerungsreichen asiatischen Märkten. Kautschuk-Verarbeitung absorbiert stetige Tonnage für Auto- und Industriegüter, während Textil- und Metallreinigungs-Sektoren biobasierte Schmierstoffe erforschen, die Mineralöl-Analoga ersetzen. Nischenwachstum entsteht durch nachhaltige Kerzen, die RSPO-zertifiziertes Stearin verwenden und Brennzeit und Duft-Verteilung verbessern. Insgesamt stärkt Anwendungs-Diversifizierung die Resistenz des Stearinsäure-Marktes gegen Einzel-Sektor-Abschwünge.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Geografische Analyse

Asien-Pazifik dominierte den Stearinsäure-Markt im Jahr 2024 mit 72,20% Anteil und soll bis 2030 mit 5,83% CAGR wachsen, da regionale Regierungen Spezialchemie-Wertschöpfung priorisieren. Malaysias Chemical Industry Roadmap zielt auf einen 4,5%-Beitrag zum nationalen BIP bis 2030 ab und unterstützt Kapazitäts-Upgrades und Technologie-Adoption in seinem Oleochemie-Cluster. Indonesiens Push zu B40-Biodiesel erhöht lokale Palmöl-Nachfrage, hebt Rohstoffpreise, ermutigt aber auch Raffinerie-nachgelagerte Integration, die Fettsäure-Output zugute kommt.

Nordamerika rangiert als Premium-Käuferbasis, getrieben durch strenge FDA-Compliance und Verbraucherbereitschaft, für zertifizierte Inputs zu bezahlen. Investitionen in Präzisions-Fermentations-Lipide versprechen künftige lokale Versorgung, aber heute hängt die Region von Importen aus Südostasien für sowohl Commodities als auch hochwertige Materialien ab. Europa erhält ein nachhaltigkeitsgeführtes Marktumfeld aufrecht. Die Stearinsäure-Marktgröße in der EU wächst bescheiden, aber konsistent, da Kosmetik- und Lebensmittel-Regulatoren Reinheits- und Nachverfolgbarkeits-Anforderungen verschärfen und einen Markt für hochmargige zertifizierte Qualitäten schaffen.

Südamerika und der Nahe Osten und Afrika sind aufkommende Wachstums-Territorien. Brasiliens große agro-industrielle Basis unterstützt heimische Fettsäure-Ester-Kapazität und positioniert das Land, Importe in Kunststoffen und Waschmitteln zu substituieren. Im Golf integrieren neue petrochemische Parks Oleochemie-Züge, die importiertes Palmstearin verwenden und regionale Waschmittel-Nachfrage erfassen. Steigende urbane Bevölkerungen, höheres Pro-Kopf-Einkommen und unterstützende Investitions-Anreize machen diese Geografien attraktiv für Zweitwellen-Expansion im Stearinsäure-Markt.

Wettbewerbslandschaft

Der Stearinsäure-Markt ist mäßig konsolidiert. Top-integrierte Spieler wie KLK, IOI und Wilmar International sichern Skalenvorteile durch Kontrolle von Plantagen, Crushing, Raffinierung und Fettsäure-Derivatisierung[2]KLK, "Sustainability Report 2025," klk.com. Ihre vertikal verknüpften Modelle schützen Margen gegen Rohstoff-Spitzen und gewährleisten Lieferzuverlässigkeit für multinationale Kunden, die RSPO-Compliance fordern. Mittelgroße Spezialisten fokussieren auf hochreine Qualitäten und geografische Nischen; beispielsweise fügte Oleon 2024 enzymatische Linien hinzu, die Reaktionstemperaturen senken und CO2-Fußabdrücke verkleinern.

Strategische Züge konzentrieren sich auf Nachhaltigkeit und wertsteigernde Derivate. Wilmars Einführung transparenter Blockchain-Nachverfolgbarkeit im Jahr 2025 stärkt Beziehungen zu Körperpflege-Majors, die nun granularen Herkunftsnachweis benötigen. Braskem Siams geplante Bio-Ethylen-Anlage paart Olefine mit Fettsäuren und schafft integrierte Grün-Kunststoff-Ökosysteme in Thailand. Präzisions-Fermentations-Innovatoren bleiben technologische Herausforderer; kommerzielle Produktion wird jedoch vor 2030 wahrscheinlich nicht Massenmaßstab erreichen und gibt Etablierten Zeit, ESG-Credentials zu verbessern und energiesparende Prozesse zu übernehmen. Fusionen und Akquisitionen zielen auf nachgelagerte Fähigkeiten in Kerzen, Metallreinigung und 3D-Druck-Additiven ab und signalisieren eine Wendung zu Spezialmärkten, die Margen verteidigen.

Stearinsäure-Industrieführer

-

Wilmar International Ltd

-

Emery Oleochemicals

-

KLK OLEO

-

BASF SE

-

IOI Oleochemical

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- Januar 2025: Godrej Industries unterzeichnete eine unverbindliche Absichtserklärung (MoU) mit der Gujarat-Regierung, um über vier Jahre Rs 600 Crore für die Erweiterung seiner Oleochemie-Einheit in Valia zu investieren. Die Erweiterung zielt darauf ab, die Produktion von Stearinsäure zu erhöhen, die in Körperpflege-, Pharma- und Lebensmittelindustrie-Anwendungen verwendet wird

- Juli 2024: Adani Wilmar Ltd hat einen 67%-Anteil am Spezialchemie-Hersteller Omkar Chemicals erworben. Diese Akquisition stärkt seine Präsenz in Schlüssel-Inhaltsstoffen wie Stearinsäure für Heim- und Körperpflegeprodukte, einschließlich Seifen, Waschmitteln, Kosmetika, Polymeren, Pharmazeutika und Industriekautschuk.

Globaler Stearinsäure-Marktbericht-Umfang

Stearinsäure (Octadecansäure) ist eine gesättigte Fettsäure mit langen Kohlenwasserstoff-Ketten, die eine Carboxyl-Gruppe enthält. Sie kann aus Fetten und Ölen gewonnen werden, die auf Pflanzen oder Tieren basieren können. Der Stearinsäure-Markt ist nach Rohstoff, Anwendung und Geografie segmentiert. Nach Rohstoff ist der Markt in tierbasierte Rohstoffe und pflanzenbasierte Rohstoffe segmentiert. Nach Anwendung ist der Markt in Seifen und Waschmittel, Körperpflege, Textilien, Kunststoffe, Kautschuk-Verarbeitung und andere Anwendungen segmentiert. Der Bericht deckt auch Marktgröße und Prognosen für den Stearinsäure-Markt in 15 Ländern über große Regionen ab. Für jedes Segment wurden Marktbemessung und Prognosen auf Volumenbasis in Kilotonnen durchgeführt.

| Tierbasiert |

| Pflanzenbasiert |

| Dreifach gepresste Stearinsäure |

| Kautschuk-Stearinsäure |

| Lebensmitteltaugliche Stearinsäure |

| Kosmetik-/Pharma-Stearinsäure |

| Seifen und Waschmittel |

| Körperpflege |

| Kunststoffe |

| Kautschuk-Verarbeitung |

| Textilien |

| Andere Anwendungen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest von Naher Osten und Afrika |

| Nach Rohstoff | Tierbasiert | |

| Pflanzenbasiert | ||

| Nach Qualität | Dreifach gepresste Stearinsäure | |

| Kautschuk-Stearinsäure | ||

| Lebensmitteltaugliche Stearinsäure | ||

| Kosmetik-/Pharma-Stearinsäure | ||

| Nach Anwendung | Seifen und Waschmittel | |

| Körperpflege | ||

| Kunststoffe | ||

| Kautschuk-Verarbeitung | ||

| Textilien | ||

| Andere Anwendungen | ||

| Nach Geografie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle Stearinsäure-Markt?

Die Stearinsäure-Marktgröße erreichte 9,98 Millionen Tonnen im Jahr 2025 und soll bis 2030 auf 12,95 Millionen Tonnen steigen.

Welche Region dominiert die Stearinsäure-Produktion?

Asien-Pazifik hält 72,20% Anteil aufgrund integrierter Palmöl-Infrastruktur und schneller Kapazitätserweiterung in Malaysia, Indonesien, Thailand und Indien.

Welches Anwendungssegment wächst am schnellsten?

Körperpflege-Formulierungen zeigen die schnellste Entwicklung mit 8,54% CAGR, da Marken Clean-Label-Emulgatoren und zertifizierte Lieferketten verfolgen.

Wie beeinflussen Nachhaltigkeitstrends die Rohstoff-Wahl?

Pflanzenbasiertes, RSPO-zertifiziertes Palmstearin versorgt bereits 66,93% des globalen Volumens und gewinnt weiter Anteile, da Käufer entwaldungsfreie Beschaffung durchsetzen.

Welche technologischen Fortschritte formen die Wettbewerbslandschaft?

Energiesparende enzymatische Veresterung und Blockchain-ermöglichte Nachverfolgbarkeit helfen Produzenten, CO2-Fußabdrücke zu reduzieren und gleichzeitig Transparenz-Anforderungen von Markeninhabern zu erfüllen.

Seite zuletzt aktualisiert am: