Ameisensäure-Marktgröße und -anteil

Ameisensäure-Marktanalyse von Mordor Intelligenz

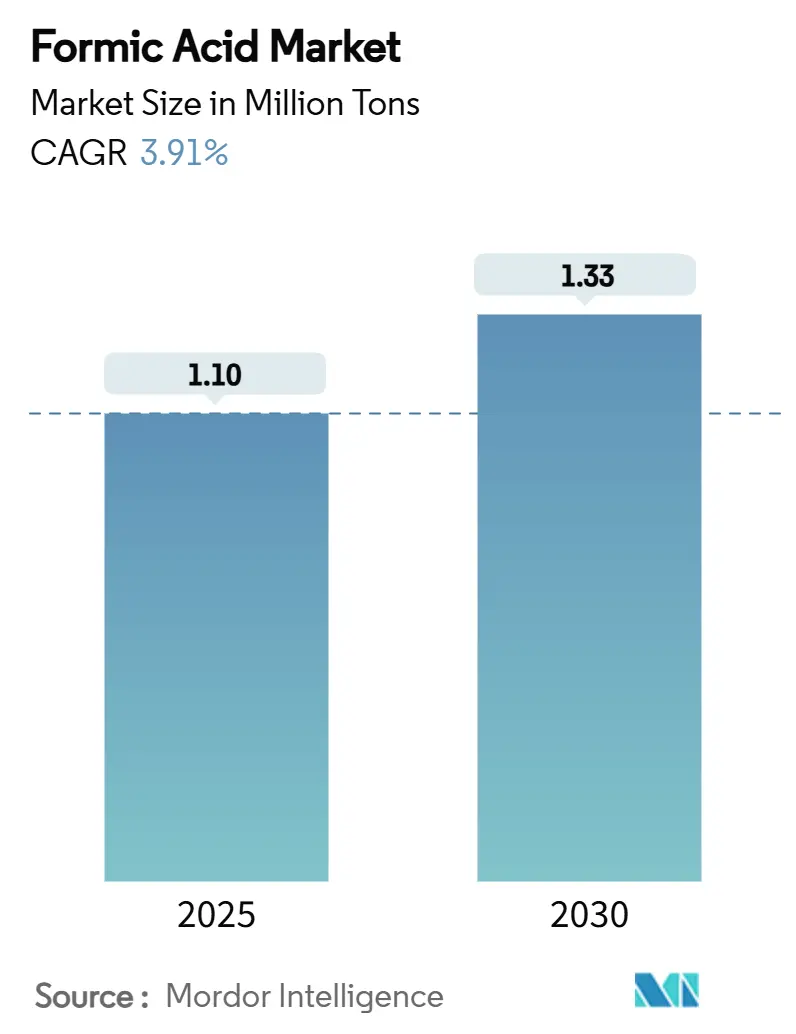

Die Ameisensäure-Marktgröße wird auf 1,10 Millionen Tonnen im Jahr 2025 geschätzt und soll 1,33 Millionen Tonnen bis 2030 erreichen, mit einer CAGR von 3,91% während des Prognosezeitraums (2025-2030). Die steigende Nachfrage nach antibiotikafreiem Tierfutter, beschleunigte Investitionen In biobasierte Produktion und stetige Aufnahme In Leder-, Gummi- und pharmazeutischen Anwendungen untermauern diesen Wachstumspfad. Die Konservierung von Tierfutter erfasst bereits 37,04% des globalen Verbrauchs, und biobasierte Wege expandieren mit 4,72% CAGR, da Hersteller geringere Kohlenstoff-Fußabdrücke anstreben. Das regionale Momentum wird von Asien-Pazifik angeführt, wo reichliche Produktionskapazitäten und unterstützende Politiken eine regionale CAGR von 4,61% bis 2030 sichern sollen. Prozessinnovationen-insbesondere die elektrochemische CO₂-zu-Ameisensäure-Umwandlung-könnten die Angebotsökonomie weiter umgestalten, wenn Pilotprojekte zur kommerziellen Skalierung übergehen

Wichtigste Berichtsergebnisse

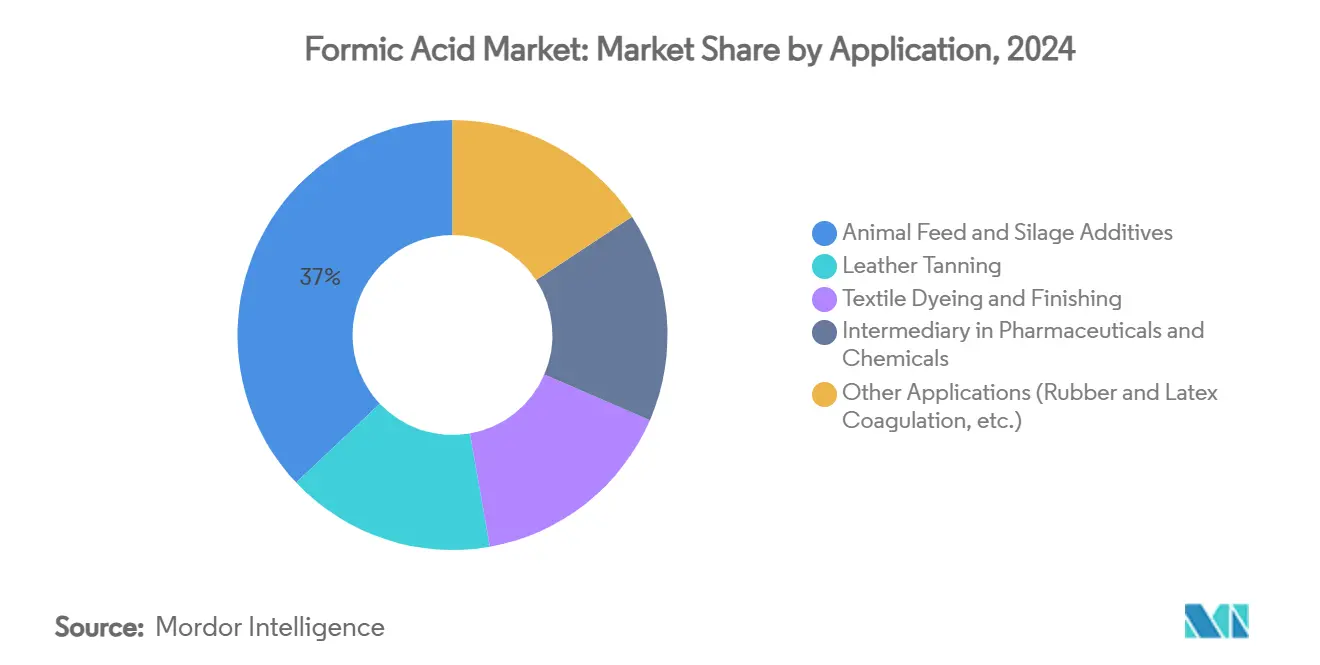

- Nach Anwendung führten Tierfutter- und Silagezusätze mit 37,04% des Ameisensäure-Marktanteils im Jahr 2024; das Segment soll mit 4,21% CAGR bis 2030 wachsen.

- Nach Produktionsweg hielt Methylformiat-Hydrolyse 59,19% der Ameisensäure-Marktgröße im Jahr 2024, während biobasierte Pfade mit 4,72% CAGR expandieren sollen.

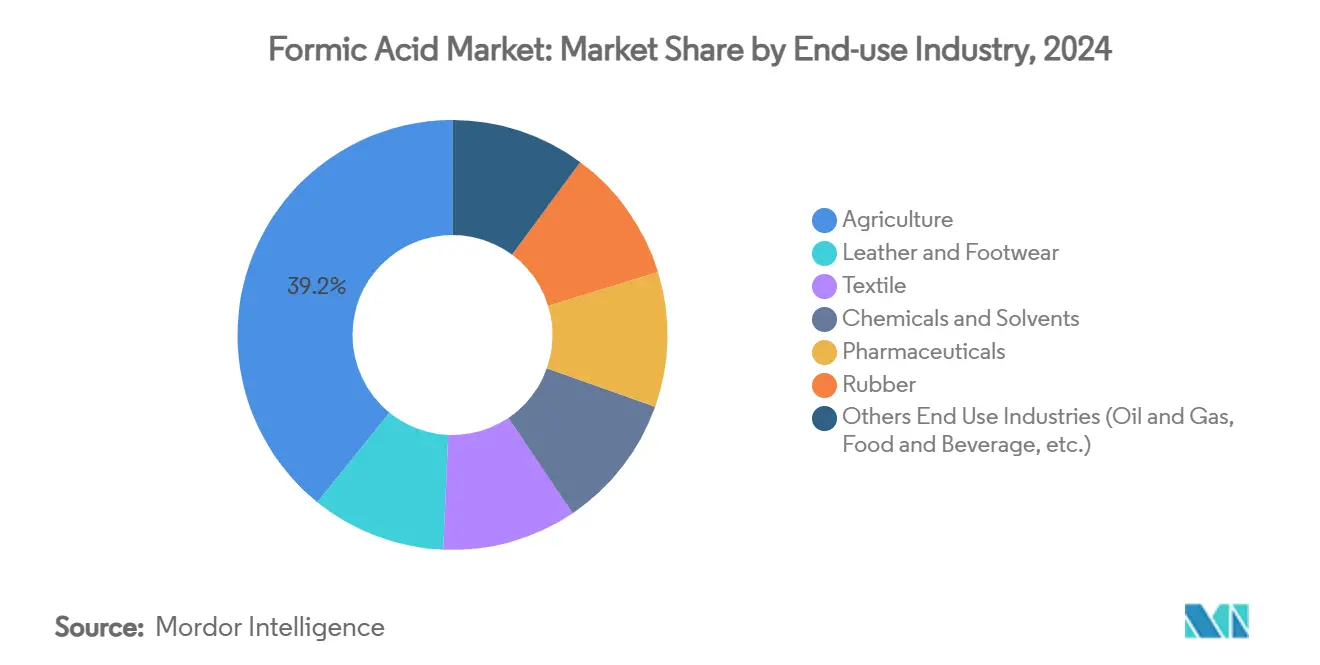

- Nach Endverwendungsbranche dominierte die Landwirtschaft mit 39,19% des Ameisensäure-Marktanteils im Jahr 2024; Pharmazeutika stellen die am schnellsten wachsende Endverwendung mit 4,5% CAGR dar.

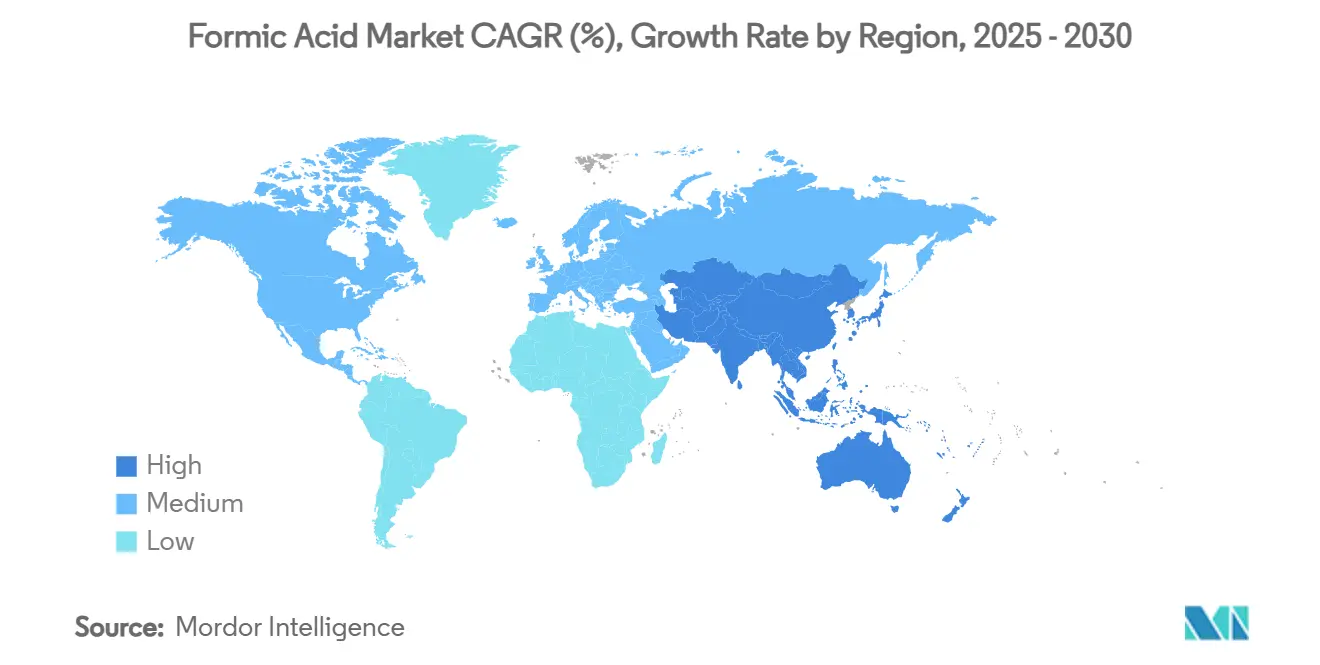

- Nach Geographie dominierte Asien-Pazifik mit 53,21% des Ameisensäure-Marktes im Jahr 2024 und schreitet mit 4,61% regionaler CAGR voran.

Globale Ameisensäure-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Wachsende Nachfrage nach Tierfutter- und Silagezusätzen | +1.2% | Europa & Nordamerika (am höchsten); global | Mittelfristig (2-4 Jahre) |

| Erhebliche Nachfrage aus der Leder- und Gerbindustrie | +0.8% | China & Indien | Mittelfristig (2-4 Jahre) |

| Steigende Nachfrage nach Gummiprodukten | +0.7% | Südostasien | Kurzfristig (≤ 2 Jahre) |

| Wachsende Adoption In der Pharmabranche | +0.6% | Nordamerika & Europa | Langfristig (≥ 5 Jahre) |

| Wachsende Fortschritte In der biobasierten Produktion | +0.5% | Europa und Nordamerika | Langfristig (≥5 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachsende Nachfrage nach Tierfutter- und Silagezusätzen

Die Nachfrage nach antibiotikafreier Viehzucht hat Ameisensäure als bevorzugtes Konservierungsmittel und Antimikrobikum positioniert. Bei 4 kg/Tonne In Geflügeldiäten kann die Säure Salmonellen-Werte auf nicht nachweisbare Mengen reduzieren, die Lebensmittelsicherheit gewährleisten und die regulatorische Einhaltung stärken. Die Europäische Behörde für Lebensmittelsicherheit erlaubt Einschlussraten bis zu 12.000 mg/kg für Schweine und 10.000 mg/kg für Geflügel, wodurch rechtliche Sicherheit geschaffen wird, die die Adoption beschleunigt[1]europäisch Lebensmittel Sicherheit Authority, "Ameisensäure Säure für alle Tier Species," efsa.europa.eu. Diese Faktoren heben gemeinsam den Futter-Segment-Verbrauch über das gesamte Ameisensäure-Marktwachstum.

Erhebliche Nachfrage aus der Leder- und Gerbindustrie

Die Prämie-Lederproduktion ist auf Ameisensäure angewiesen, um den Bad-pH-Wert auf 3,8-4,2 einzustellen, die Chromfixierung zu beschleunigen und gleichzeitig die Salzbelastung im Vergleich zu Mineralienäuren zu senken. Chinesische und indische Gerbereien, die einen beträchtlichen Teil der globalen Häute liefern, spezifizieren zunehmend ≥ 85% Reinheit, was Preispremium-Möglichkeiten für Lieferanten eröffnet, die Konsistenz garantieren können.

Steigende Nachfrage nach Gummiprodukten

Naturkautschuk-Verarbeiter bevorzugen Ameisensäure für präzise Koagulation, verkürzen Blatt-Trocknungszeiten und verbessern die Zugfestigkeit. BASF stellt fest, dass 85%- und 94%-Qualitäten das beste Kosten-Leistungs-Verhältnis liefern und beschleunigte Aufnahme In Malaysia, Thailand und Indonesien unterstützen.

Wachsende Adoption in der Pharmabranche für antibakterielle Eigenschaften

Forschungsteams entwickeln Ameisensäure-abgeleitete Hydrogele, die die diabetische Wundheilung durch Förderung der Geweberegeneration beschleunigen. Die Kompatibilität der Verbindung mit zahlreichen funktionellen Gruppen macht sie auch zu einem wesentlichen Zwischenprodukt In der Synthese pharmazeutischer Wirkstoffe, was die Nachfrage nach pharmazeutischem Material antreibt, das höhere Margen erzielt.

Hemmfaktor-Auswirkungsanalyse

| Hemmfaktor | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Methanol-Rohstoff-Preisvolatilität | −0.9% | Global | Kurzfristig (≤ 2 Jahre) |

| Risiken bezüglich Korrosion und Handhabung | −0.6% | Global | Mittelfristig (2-4 Jahre) |

| Steigende Verwendung von Bio-Propionsäure als Alternativ | -0.3% | Europa und Nordamerika | Langfristig (≥5 Jahre) |

| Quelle: Mordor Intelligence | |||

Methanol-Rohstoff-Preisvolatilität

Da Methanol 60-70% der Produktionskosten bei der Methylformiat-Hydrolyse ausmacht, komprimieren erdgasverknüpfte Preisschwankungen die Margen und erschweren langfristige Lieferverträge. Hersteller sichern sich durch Pilotierung von CO₂-Elektroreduktionswegen ab, die Rohstoffabhängigkeit durchbrechen könnten, wenn die Preise für erneuerbare Energie weiter fallen.

Risiken bezüglich Korrosion und Handhabung

Konzentrationen über 85% korrodieren Kohlenstoffstahl und erfordern Edelstahl- oder polymerausgekleidete Ausrüstung, was die Kapitalkosten erhöht. OSHA-Expositionsgrenzen von 5 ppm erfordern zusätzlich strenge Belüftungs- und persönliche Schutzmaßnahmen [2]National Institute für Occupational Sicherheit Und Gesundheit, "Ameisensäure Säure - NIOSH Pocket Guide Zu Chemikalie Hazards," cdc.gov. Formulierer wie Borregaard haben mit lignosulfonat-gepufferten Mischungen reagiert, die Korrosivität reduzieren und gleichzeitig antimikrobielle Wirkung beibehalten, wodurch der Zugang für kleinere Futtermühlen eröffnet wird.

Segmentanalyse

Anwendung: Futterzusätze treiben Marktdynamik voran

Tierfutter- und Silagezusätze kontrollierten 37,04% des globalen Volumens im Jahr 2024 und geben dem Segment den größten Anteil an der Ameisensäure-Marktgröße. Unterstützt durch regulatorische Beschränkungen für antibiotische Wachstumsförderer soll sich dieser Anteil mit 4,21% CAGR ausweiten. In Geflügelrationen eliminieren Einschlussraten von 4 kg/Tonne nachweisbare Salmonellen, stärken das Vertrauen der Landwirte und die Akzeptanz der Einzelhändler. Ledergerbung bleibt die zweitgrößte Anwendung und nutzt die pH-Kontrolle und Chrom-Penetrationsvorteile der Säure, während Textilfabriken ihre Färbebad-Pufferfähigkeit schätzen. Pharmazeutische und Spezialchemikalien-Verwendungen entstehen, wo hohe Reinheitsanforderungen Premiumpreise erzielen.

Wachstumsaussichten erstrecken sich auf die Naturkautschuk-Verarbeitung, die Ameisensäure für schnellere Koagulationskinetik und höhere Gesamtzugfestigkeit übernimmt. Reinigung und Entkalken nehmen eine stabile, aber kleinere Nische ein und nutzen die Mineralschuppen-auflösende Kraft der Säure bei geringerer Umweltauswirkung als stärkere anorganische Säuren. Sicherheitstechnische Formulierungen wie SoftAcid erweitern den Zugang unter kleineren Betrieben und deuten auf zusätzliche Nachfragesteigerung über den Prognosezeitraum hin.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Produktionsverfahren: Effizienz treibt Prozessinnovation voran

Methylformiat-Hydrolyse behielt 59,19% Anteil des Ameisensäure-Marktes im Jahr 2024 bei, was Günstige Skalenökonomie und ausgereifte Technologie widerspiegelt. Carbonylierung bleibt der Zweitplatzierte, während biobasierte Wege schnell mit 4,72% CAGR steigen, da Hersteller darauf abzielen, sich von fossilen Inputs zu entkoppeln. Der Oxalsäure-Weg besetzt eine Nische für ultra-hochreine Ausgabe. Durchbrüche vom National verlängerbar Energie Labor haben gezeigt, dass eine Membran-Elektroden-Anordnung CO₂ direkt zu konzentrierter Ameisensäure mit hoher Faradayscher Effizienz umwandeln kann und Grundlagen für kommerziellen Rollout legt, wenn Kosten für erneuerbare Energie unter 2,3 Cents/kWh fallen[3]National verlängerbar Energie Labor, "neu Gerät Architecture Enables Streamlined Produktion von Ameisensäure Säure from CO₂ Using verlängerbar Electricity," nrel.gov .

Über das nächste Jahrzehnt wird erwartet, dass sich Kapitalbereitstellung zu kohlenstoffarmen Wegen neigt, besonders In Europa und Nordamerika, wo Kohlenstoff-Preissysteme sich verschärfen. Hersteller, die früh In CO₂-zu-Ameisensäure-Anlagen investieren, können sich First-Mover-Vorteile In grünen Chemiebeschaffungskanälen sichern und möglicherweise regionale Wettbewerbspositionen umgestalten.

Endverwendungsbranche: Landwirtschaftliche Anwendungen führen Wachstum an

Die Landwirtschaft repräsentierte 39,19% der Nachfrage 2024 und soll mit 4,44% CAGR bis 2030 expandieren-höher als der gesamte Ameisensäure-Markt. Die Adoption wird von Viehproduzenten angetrieben, die Antibiotika durch organische Säuren ersetzen, um verschärfte Lebensmittelsicherheitsregeln zu erfüllen. Leder und Schuhe rangierte zweiter im Volumen; anhaltende Urbanisierung In Asien unterstützt stetiges Wachstum für dieses Segment trotz steigender Umweltprüfung. Textilfabriken verwenden die Säure als Färbebad-pH-Regulator, während Chemikalien- und Lösungsmittelverbraucher ihre Reaktivität für die Herstellung von Estern und Formiaten schätzen.

Pharmazeutische Verwendungen liefern trotz geringerem Volumen hohe Margen dank strenger Reinheitsstandards. Gummihersteller In Südostasien steigern die Aufnahme im Einklang mit steigender Naturkautschuk-Produktion. Frühe Erkundung von Ameisensäure als Wasserstoffträger für Brennstoffzellen-Mobilität könnte neue Nachfrage erschließen, wenn die Infrastruktur reift und langfristige Aufwärtschancen stärkt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Ameisensäure-Markt in Asien-Pazifik

Asien-Pazifik hielt 53,21% des globalen Verbrauchs im Jahr 2024 und gab der Region den größten Anteil am Ameisensäure-Marktanteil. China dominiert regionales Angebot und nutzt integrierte Methanol- und nachgelagerte Chemiekomplexe zur Gewährleistung von Kostenwettbewerbsfähigkeit. Indiens Produzenten, unterstützt durch Exportanreize und wachsende heimische Lederproduktion, bauen neue Anlagen, die regionale Selbstversorgung steigern. Japan und Südkorea beziehen hochreines Material für Elektronik- und pharmazeutische Synthese, während Indonesien durch Gummi-Sektor-Aufnahme zusätzliches Wachstum antreibt.

Nordamerika ist die zweitgrößte Region, angetrieben von einem riesigen tierischen Protein-Sektor und staatlicher Finanzierung für CO₂-Nutzungs-F&e. Die Vereinigten Staaten führen Pilot-Bereitstellung elektrochemischer Produktionseinheiten an und visieren kommerzielle Skalierung bis Jahrzehnt-Ende an. Kanadas Nachfrage ist hauptsächlich an Getreide- und Viehproduktion gebunden, während Mexiko steigende Leder- und Textilverwendung sieht.

Europa kombiniert strenge Futter- und Chemikalienregulierungen mit aggressiven Dekarbonisierungszielen und spornt Investitionen In biobasierte Prozesse an. EU-Anti-Dumping-Maßnahmen bei importierten Chemikalien intensivieren Wettbewerb und ermutigen lokale Kapazitätserweiterung. Südamerikas Wachstum konzentriert sich auf Brasiliens expandierenden Viehsektor, während der Nahe Osten von Diversifizierungsagenden profitiert, die Spezialchemikalien-Investitionen fördern. Grenzüberschreitende Handelsströme werden wahrscheinlich fließend bleiben, da Asien Exporte steigert und westliche Regionen zu kohlenstoffarmen Lieferketten schwenken.

Wettbewerbslandschaft

Der Ameisensäure-Markt ist konsolidiert, wobei BASF durch integrierte Anlagen In Deutschland, China und den USA führt und Rohstoffvolatilität mindert. Chinesische Unternehmen wie LUXI Gruppe und Shandong Rongyue Chemikalie expandieren mit Einheiten über 100.000 Tonnen/Jahr, verbessern regionale Selbstversorgung und setzen Preise unter Druck. Strategische Schritte umfassen Vorwärtsintegration In Futtersäure-Mischungen, Verträge für erneuerbare Energie und Gelenk Ventures mit Ziel pharmazeutischer Qualitätsvolumen. Start-Ups, unterstützt durch öffentliche F&e-Zuschüsse, skalieren elektrochemische Geräte zur Reduzierung von Kohlenstoffintensität und -kosten. BASFs industrielle Wärmepumpe In Ludwigshafen wird CO₂-freien Dampf produzieren und Nachhaltigkeit betonen. Mit nordamerikanischer Kapazität im Rückzug und asiatischer Selbstversorgung im Aufstieg verlagert sich Wettbewerb auf Qualität und Kohlenstoff-Fußabdruck. Lieferanten, die Cradle-Zu-Tor-Emissionsbenchmarks erfüllen, können Premiumverträge In Futter-, Pharma- und Energiespeichermärkten sichern.

Ameisensäure-Branchenführer

-

Eastman Chemikalie Company

-

Shandong Säure Technologie Co. Ltd.

-

BASF

-

Luxi Chemikalie Gruppe Co.,Ltd.

-

Gujarat Narmada Valley Düngemittel Und Chemikalien Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: BASF führte seine Ameisensäure (FA) auf der eAuction-Digitalplattform In China ein, wodurch Kunden In Echtzeit bieten und Auktionen verfolgen können. Die Plattform verbessert Beschaffungseffizienz, bietet Markteinblicke und entspricht BASFs Ziel, bevorzugter Partner für nachhaltige Zwischenprodukte zu sein.

- Oktober 2024: BASF sicherte sich Finanzierung vom deutschen Bundesministerium für Wirtschaft und Klimaschutz zum Bau der weltweit leistungsstärksten industriellen Wärmepumpe, die Treibhausgasemissionen In ihrer Ameisensäure-Anlage um bis zu 98% reduzieren kann. Die Anlage soll 2027 den Betrieb aufnehmen.

Globaler Ameisensäure-Marktbericht Umfang

Tierfutter- und Silagezusatz-Hersteller verwenden Ameisensäure als Zusatz In fester oder flüssiger bilden, die beide als sicher für die Tiergesundheit gelten. Der Ameisensäure-Markt ist nach Anwendung und Geographie segmentiert. Nach Anwendung ist das Produkt In Tierfutter- und Silagezusätze, Ledergerbung, Textilfärbung, Veredelung, ein Zwischenprodukt In Pharmazeutika und andere Anwendungen segmentiert. Der Bericht deckt auch Marktgröße und Prognosen für den Ameisensäure-Markt In 15 Ländern In wichtigen Regionen ab. Für jedes Segment wurden Marktdimensionierung und Prognosen basierend auf Volumen (Kilotonnen) erstellt.

| Tierfutter- und Silagezusätze |

| Ledergerbung |

| Textilfärbung und -veredelung |

| Zwischenprodukt in Pharmazeutika und Chemikalien |

| Andere Anwendungen (Gummi- und Latexkoagulation, Reinigungs- und Entkalkungsmittel, etc.) |

| Methylformiat-Hydrolyse |

| Carbonylierungstechnologie |

| Andere Produktionsverfahren (Oxalsäure-Route, Fermentation/biobasierte Route) |

| Landwirtschaft |

| Leder und Schuhe |

| Textil |

| Chemikalien und Lösungsmittel |

| Pharmazeutika |

| Gummi |

| Andere Endverbraucherbranchen (Öl und Gas, Lebensmittel und Getränke, etc.) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Restliches Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Restliches Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Restlicher Naher Osten und Afrika |

| Nach Anwendung | Tierfutter- und Silagezusätze | |

| Ledergerbung | ||

| Textilfärbung und -veredelung | ||

| Zwischenprodukt in Pharmazeutika und Chemikalien | ||

| Andere Anwendungen (Gummi- und Latexkoagulation, Reinigungs- und Entkalkungsmittel, etc.) | ||

| Nach Produktionsverfahren | Methylformiat-Hydrolyse | |

| Carbonylierungstechnologie | ||

| Andere Produktionsverfahren (Oxalsäure-Route, Fermentation/biobasierte Route) | ||

| Nach Endverwendungsbranche | Landwirtschaft | |

| Leder und Schuhe | ||

| Textil | ||

| Chemikalien und Lösungsmittel | ||

| Pharmazeutika | ||

| Gummi | ||

| Andere Endverbraucherbranchen (Öl und Gas, Lebensmittel und Getränke, etc.) | ||

| Nach Geographie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Restliches Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist die aktuelle Ameisensäure-Marktgröße?

Der Ameisensäure-Markt steht bei 1,10 Millionen Tonnen im Jahr 2025 und soll 1,33 Millionen Tonnen bis 2030 bei 3,91% CAGR erreichen.

Welches Anwendungssegment führt die globale Nachfrage an?

Tierfutter- und Silagezusätze dominieren mit 37,04% des Ameisensäure-Marktanteils im Jahr 2024 und wachsen mit 4,21% CAGR bis 2030.

Warum ist Asien-Pazifik der größte regionale Markt?

Asien-Pazifik profitiert von umfangreichen Produktionskapazitäten, besonders In China und Indien, wodurch der Region 53,21% des globalen Volumens und die schnellste regionale CAGR von 4,61% verliehen wird.

Wie gehen Hersteller mit Methanol-Preisvolatilität um?

Führende Unternehmen pilotieren CO₂-zu-Ameisensäure-elektrochemische Wege und investieren In erneuerbare-Energie-gesteuerte Wärmeintegrationsprojekte, um Kosten von fossilen Rohstoffen zu entkoppeln.

Was macht Ameisensäure für den Pharmasektor attraktiv?

Pharmazeutische Ameisensäure bietet hohe Reinheit und vielseitige Reaktivität und ermöglicht Synthese komplexer Moleküle und fortgeschrittener Hydrogele, die Wundheilung beschleunigen.

Seite zuletzt aktualisiert am: