Marktanalyse für Hydroxypropionsäure

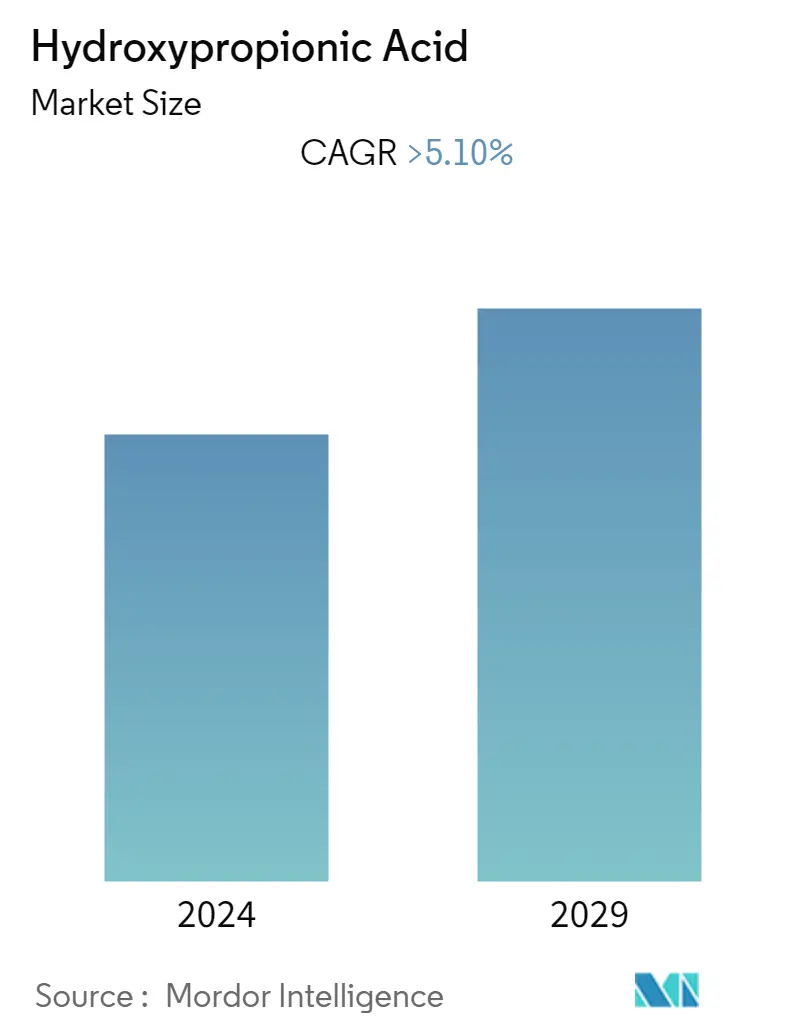

Es wird erwartet, dass der Markt für Hydroxypropionsäure im Prognosezeitraum weltweit mit einer jährlichen Wachstumsrate von mehr als 5,1 % wächst. Hydroxipropionsäure ist eine Carbonsäure, die ein Zwischenprodukt beim Abbau verzweigtkettiger Aminosäuren und intestinaler Propionsäure darstellt. Dieses wird bei der Synthese von 1,3-Propandiol und Acrylsäure verwendet. Die wachsende Nachfrage aus der Farben- und Lackbranche treibt das Marktwachstum voran.

- Der weltweite Ausbruch des Coronavirus dürfte jedoch das Wachstum des untersuchten Marktes behindern.

- Die zunehmende Neigung der Verbraucher zu umweltfreundlichen Produkten und technologische Veränderungen dürften im Prognosezeitraum Chancen für den untersuchten Markt bieten.

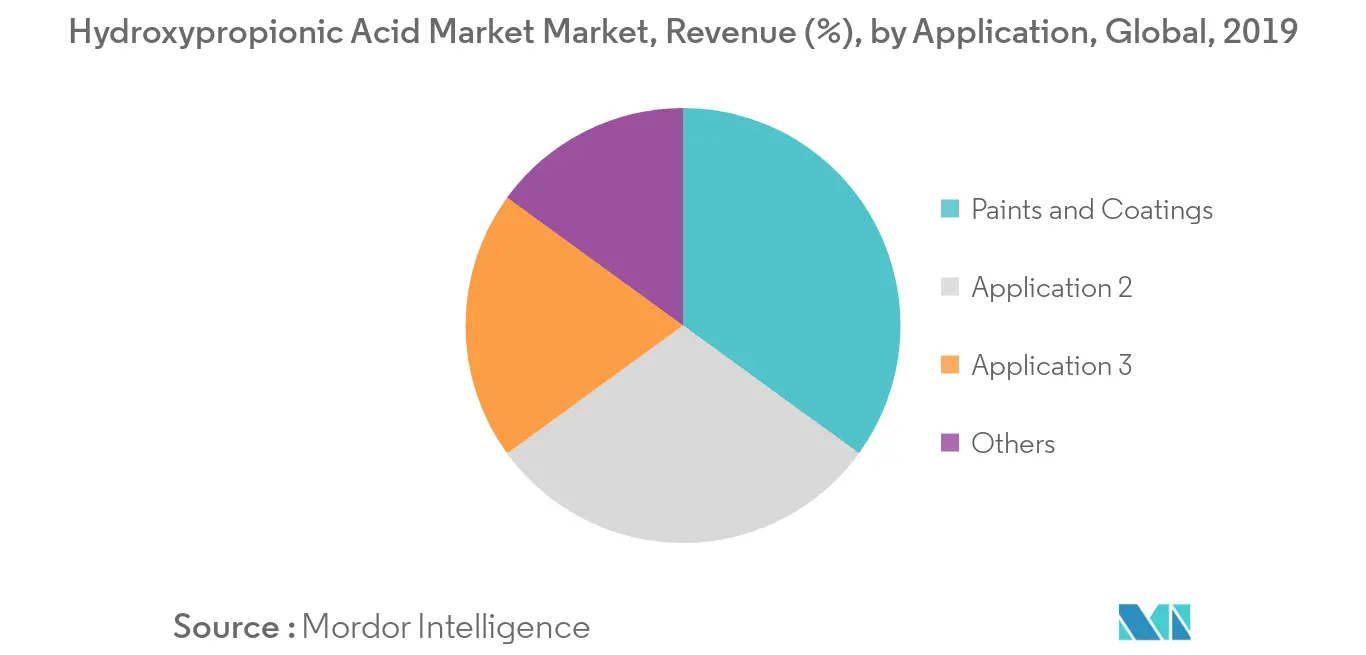

- Die Anwendung von Farben und Lacken ist das dominierende Anwendungssegment für den untersuchten Markt.

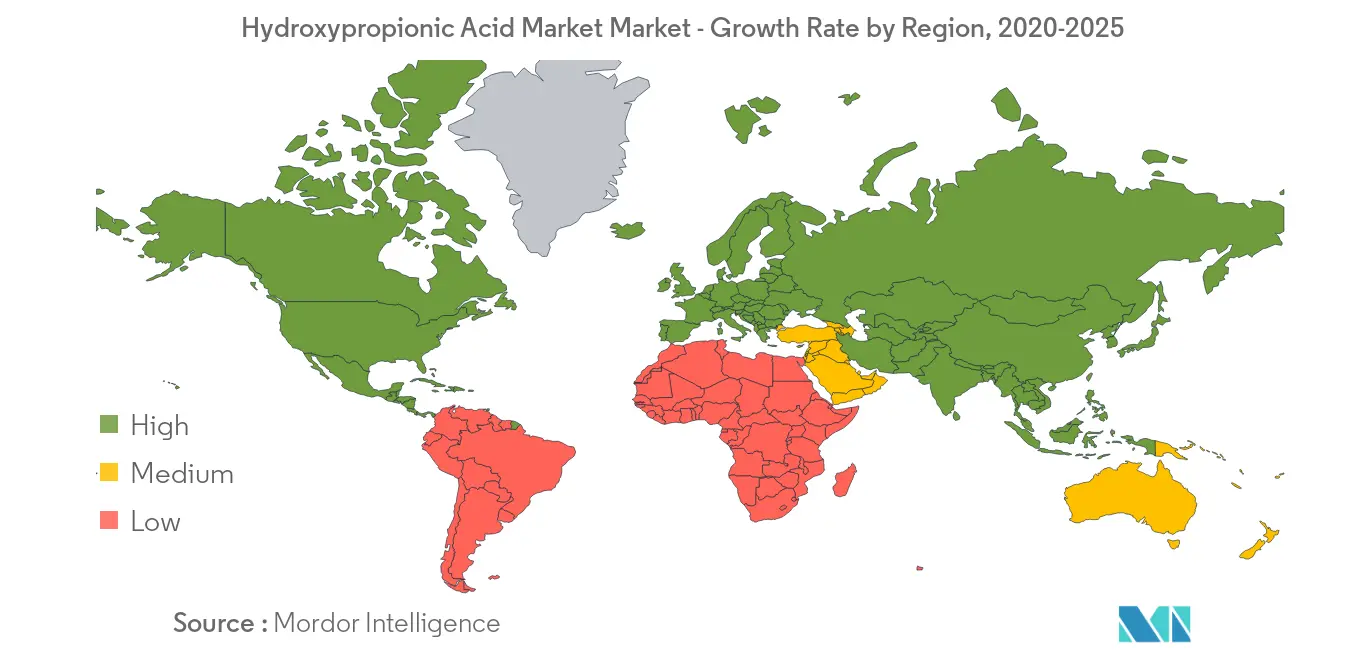

- Die Region Nordamerika dominierte weltweit mit steigendem Konsum aus Ländern wie den USA und Mexiko.

Markttrends für Hydroxypropionsäure

Der Farben- und Lacksektor wird den Markt dominieren

- Aufgrund der kontinuierlich steigenden Nachfrage aus der Bau- und Automobilindustrie bleibt der Farben- und Lacksektor das dominierende Segment.

- Hydroxypropionsäure wird hauptsächlich als Ausgangsstoff für Acrylester verwendet, die einen überwiegenden Anteil an Acrylsäureprodukten ausmachen. Acrylsäuren können attraktive Eigenschaften wie Gesundheit, Farbkonsistenz, Hitze- und Alterungsbeständigkeit sowie Haltbarkeit bei niedrigen Temperaturen bieten.

- Acrylsäure wird häufig bei der Herstellung von Farben und Beschichtungen verwendet. Der zunehmende Einsatz von Acrylsäure in der expandierenden Bauindustrie dürfte im Prognosezeitraum ein wesentlicher Faktor für die Nachfrage nach Hydroxypropionsäure sein.

- Darüber hinaus geben die zunehmenden staatlichen Investitionen in den Infrastrukturausbau von Ländern wie China, Indien, Indonesien und Vietnam usw. einen Schub für die Anwendung von Farben und Beschichtungen.

- Es wird erwartet, dass alle oben genannten Bedingungen im gesamten Prognosezeitraum die Nachfrage nach Hydroxypropionsäure steigern werden.

Die Region Nordamerika wird den Markt dominieren

- Die Region Nordamerika dominierte den Weltmarktanteil und dürfte im Prognosezeitraum aufgrund staatlicher Vorschriften zur Förderung der Verwendung biobasierter Produkte sowie kontinuierlicher Forschung und Innovationen im Bereich der technologischen Modifikation wahrscheinlich weiterhin den größten Anteil halten.

- Darüber hinaus schaffen strenge Vorschriften für erdölbasierte Plattformchemikalien und der Rückgang der Versorgung mit fossilen Brennstoffen auch Entwicklungsperspektiven für die biobasierte Plattformchemikalienindustrie der Region.

- Es wird erwartet, dass die pulverförmige Hydroxypropionsäure aufgrund zunehmender Anwendungen im Baugewerbe und in der Konstruktion zunehmend bei der Herstellung von Acrylaten für verschiedene Klebstoffe eingesetzt wird.

- Darüber hinaus unterliegen die Endverbraucherindustrien des Landes, wie die Lebensmittel- und Getränke-, Kosmetik-, Pharma- und Düngemittelindustrie, strengen Vorschriften, um negative Auswirkungen auf die Gesundheit der Bürger zu verhindern. Im Vergleich zu erdölbasierten Rohstoffen ist die Wahrscheinlichkeit, dass diese Sektoren auf diese Weise auf biobasierte Rohstoffe umsteigen, höher.

- Somit tragen die oben genannten Faktoren in Verbindung mit staatlicher Unterstützung zur steigenden Nachfrage nach dem Hydroxypropionsäure-Markt in Nordamerika im Prognosezeitraum bei.

Überblick über die Hydroxypropionsäure-Branche

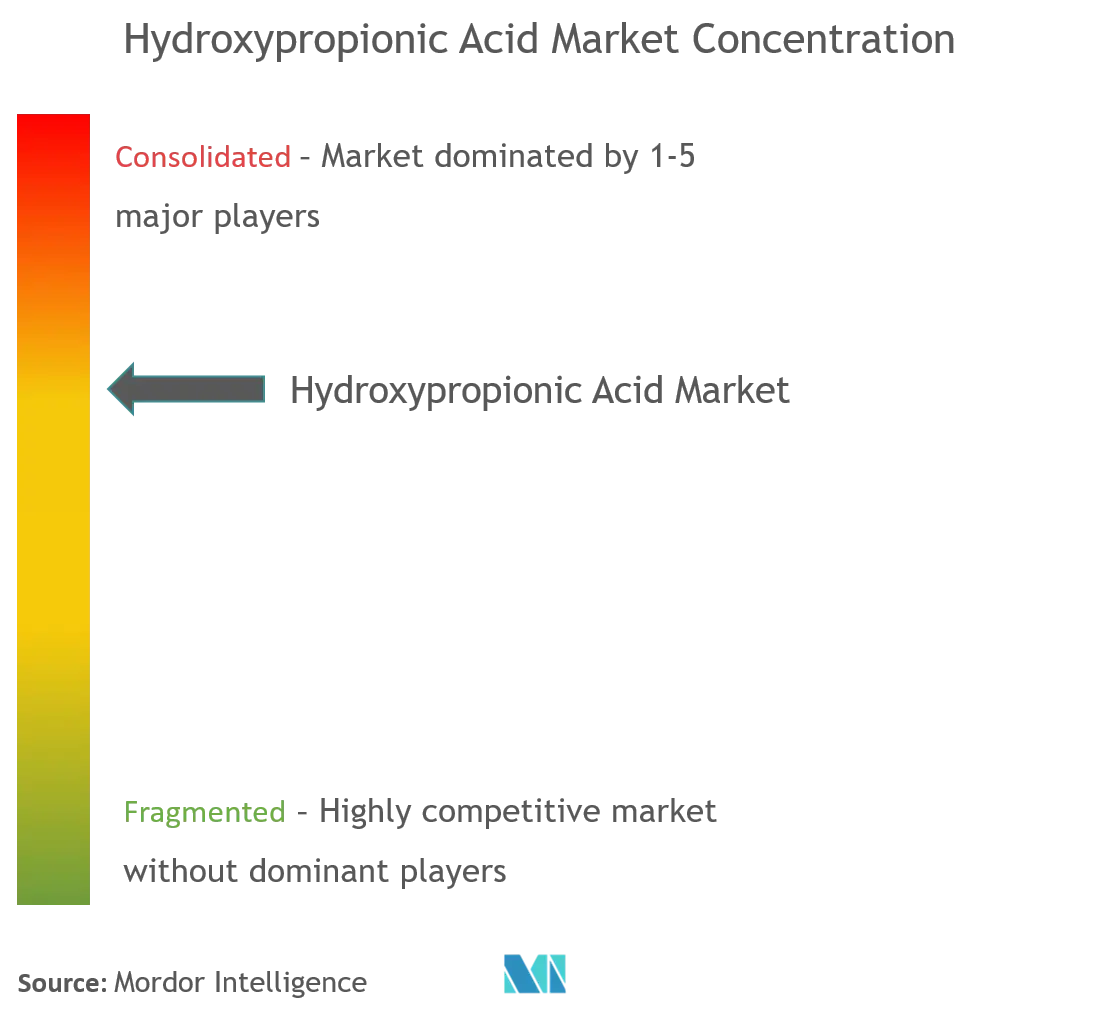

Der globale Hydroxypropionsäuremarkt ist seiner Natur nach teilweise konsolidiert. Zu den größten Unternehmen zählen unter anderem TCI N. V., Cayman Chemical Company, Spectrum Chemical Manufacturing Corp., Toronto Research Chemicals Inc. und Alfa Aesar (Thermo Fisher Scientific).

Marktführer für Hydroxypropionsäure

TCI N. V

Cayman Chemical Company

Spectrum Chemical Manufacturing Corp

Toronto Research Chemicals Inc.

Alfa Aesar (Thermo Fisher Scientific)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der Hydroxypropionsäure-Industrie

Der Hydroxypropionsäure-Marktbericht umfasst:.

| Pulver |

| Flüssig |

| Farben und Beschichtungen |

| Polymer |

| Kleb- und Dichtstoffe |

| Andere |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Produkt | Pulver | |

| Flüssig | ||

| Anwendung | Farben und Beschichtungen | |

| Polymer | ||

| Kleb- und Dichtstoffe | ||

| Andere | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Hydroxypropionsäure-Marktforschung

Wie groß ist der Markt für Hydroxypropionsäure?

Der Hydroxypropionsäure-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von mehr als 5,10 % verzeichnen.

Wer sind die Hauptakteure auf dem Hydroxypropionsäure-Markt?

TCI N. V, Cayman Chemical Company, Spectrum Chemical Manufacturing Corp, Toronto Research Chemicals Inc., Alfa Aesar (Thermo Fisher Scientific) sind die größten Unternehmen, die im Bereich Hydroxypropionsäure tätig sind.

Welches ist die am schnellsten wachsende Region im Hydroxypropionsäure-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Hydroxypropionsäure-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Hydroxypropionsäure-Markt.

Welche Jahre deckt dieser Hydroxypropionsäure-Markt ab?

Der Bericht deckt die historische Marktgröße des Hydroxypropionsäure-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des Hydroxypropionsäure-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Hydroxypropionsäure

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Hydroxypropionsäure im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Hydroxypropionsäure-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.