Halbleiterindustrie Marktgröße und -anteil

Halbleiterindustrie Marktanalyse von Mordor Intelligenz

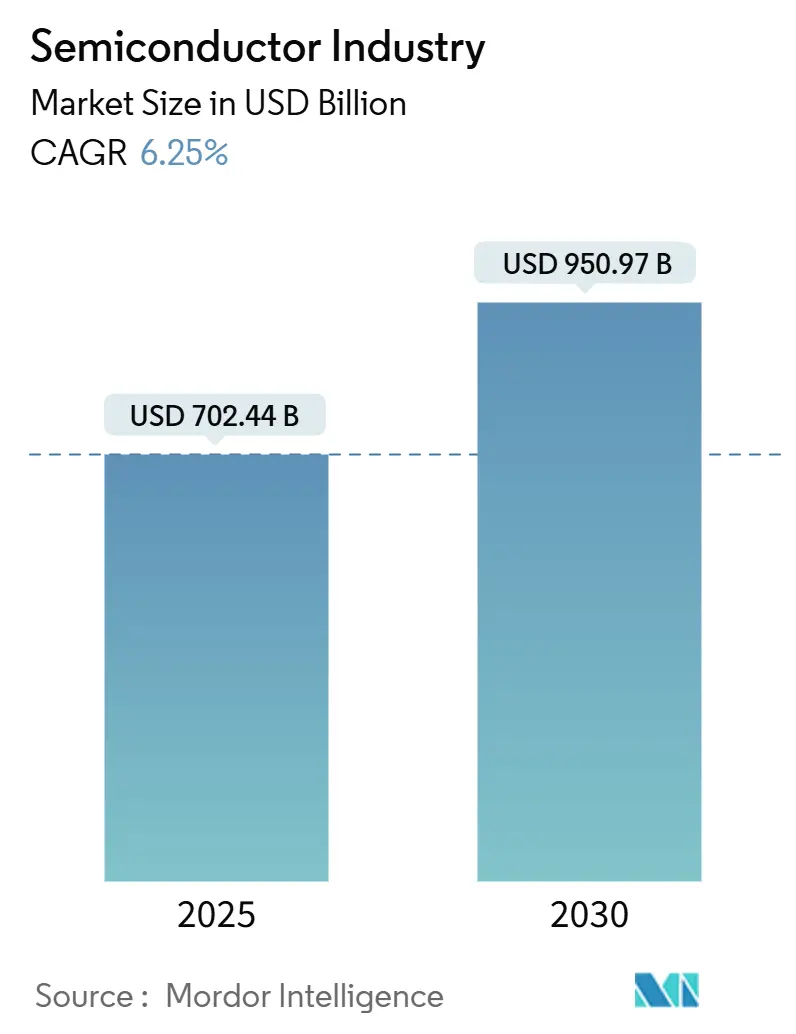

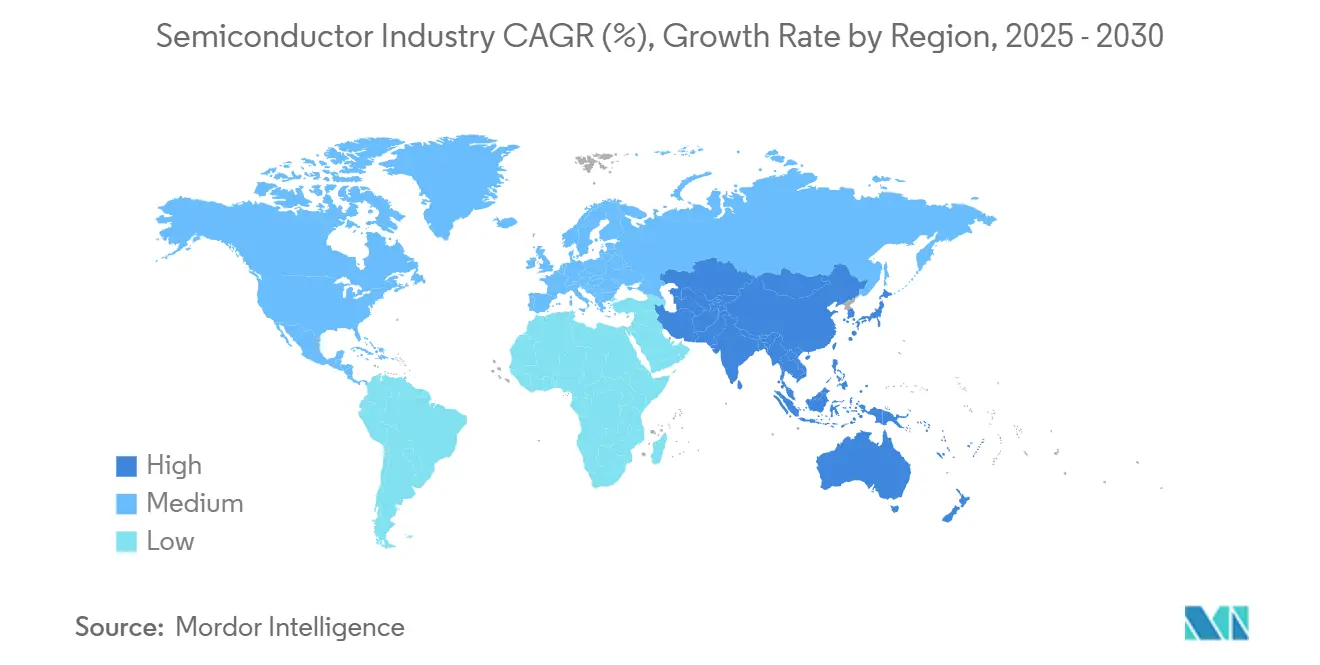

Die globale Halbleitermarktgröße wurde 2025 auf USD 702,44 Milliarden bewertet und wird voraussichtlich bis 2030 USD 950,97 Milliarden erreichen, was einer CAGR von 6,25% über den Zeitraum entspricht. Die Stückzahl-Lieferungen betrugen 2025 1,04 Billionen und werden voraussichtlich bis 2030 auf 1,43 Billionen bei einer Volumen-CAGR von 6,47% steigen. Der Schwung stammt aus gleichzeitigen Wellen von künstlicher Intelligenz (KI), Rand Berechnung und Automobilelektrifizierung, die Designprioritäten, Investitionsausgabenmuster und liefern-Kette-Footprint neu gestalten. Der asiatisch-pazifische Raum verankerte weiterhin mehr als vier Fünftel der Halbleitermarktumsätze im Jahr 2024, während Foundry-Marktführer um die Kommerzialisierung von 3 nm und 2 nm Prozessen wetteiferten, die den Energieeffizienzanforderungen der nächsten Generation von Rechenzentrum- und Automobilplattformen gerecht werden. Gleichzeitig reduzierten heterogene Integration und Chiplet-basierte Architekturen die Entwicklungskostenprofile und beschleunigten die Markteinführungszeit, wodurch eine neue Schicht der Ökosystem-Spezialisierung unterstützt wurde. Wasser-, Energie- und Talentbeschränkungen In fortschrittlichen Fabs förderten die geografische Diversifizierung und trieben den Halbleitermarkt In Richtung eines stärker verteilten, aber tief vernetzten Produktionsmodells.

Wichtige Berichtsergebnisse

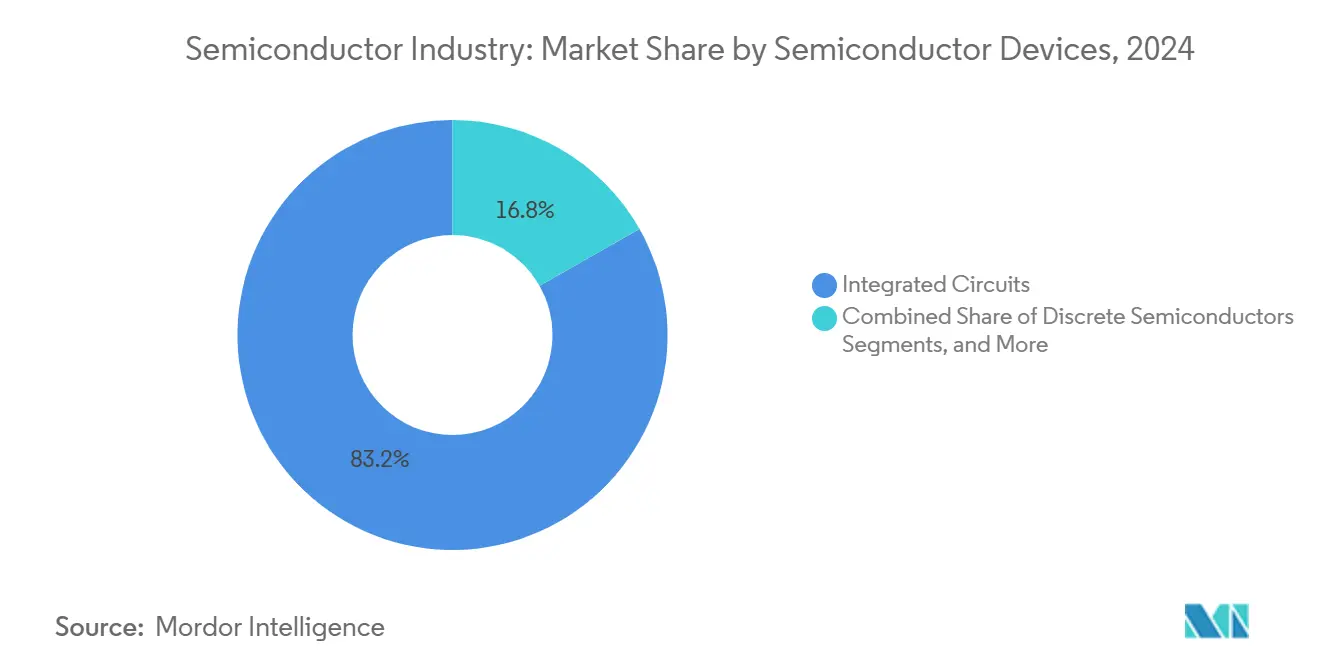

- Nach Halbleiterbauteilen eroberten integrierte Schaltkreise 83,2% des Halbleitermarktanteils im Jahr 2024; dasselbe Segment wird voraussichtlich eine CAGR von 6,7% bis 2030 verzeichnen.

- Nach Technologieknoten führte die 5 nm Plattform mit 34,3% des Halbleitermarktanteils im Jahr 2024, während der 3 nm Knoten voraussichtlich mit einer CAGR von 8,7% bis 2030 expandieren wird.

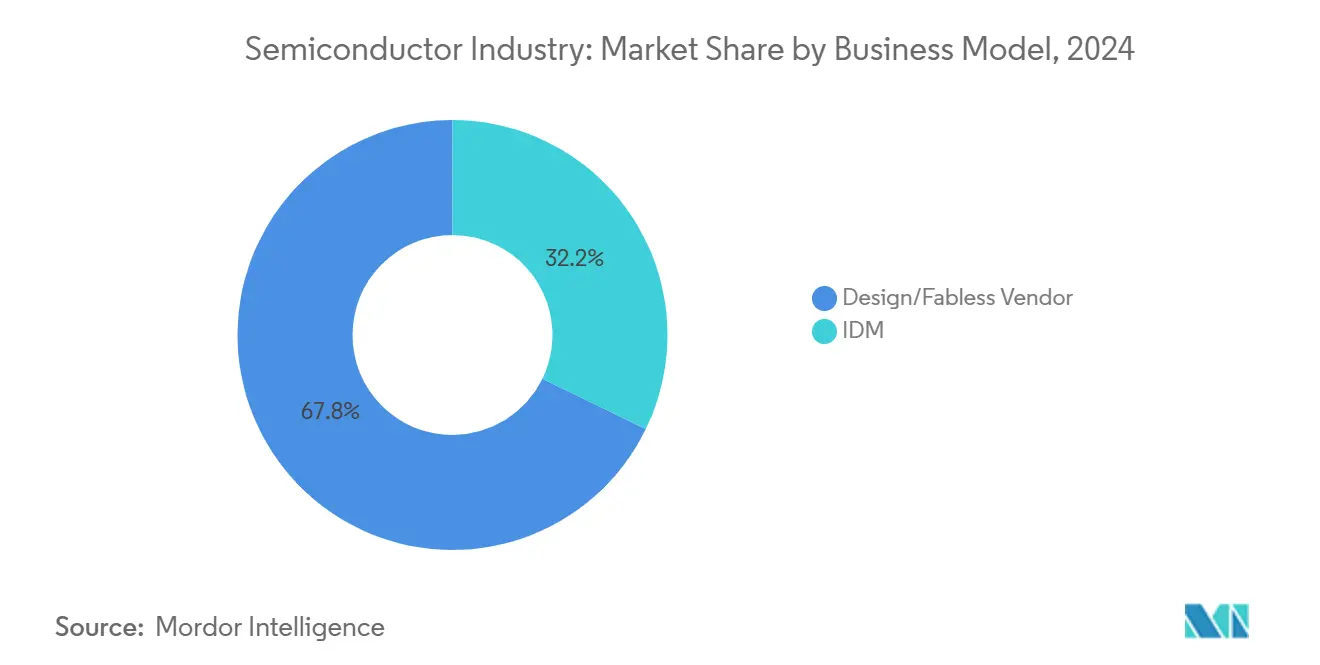

- Nach Geschäftsmodell entfiel auf das Fabless-Segment 67,8% Anteil der Halbleitermarktgröße im Jahr 2024 und wird voraussichtlich mit einer CAGR von 8,1% bis 2030 wachsen.

- Nach Endverbraucherindustrie hielt Kommunikationsausrüstung 28,7% der Halbleitermarktgröße im Jahr 2024; Luft- und Raumfahrt- sowie Verteidigungsanwendungen In Regierungsqualität verzeichnen die schnellste prognostizierte CAGR von 7,36% bis 2030.

- Nach Geografie generierte der asiatisch-pazifische Raum 81,3% des Gesamtumsatzes im Jahr 2024 und führt den globalen Halbleitermarkt mit einer regionalen CAGR von 6,9% zwischen 2025-2030 an.

Globale Halbleiterindustrie Markttrends und Erkenntnisse

Treiber-Impact-Analyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Explosive Rechenzentrum-Nachfrage nach KI-Beschleunigern | +1.8% | Nordamerika, China, Westeuropa | Mittelfristig (2-4 Jahre) |

| Ubiquitäre Rand-KI In Verbraucher-IoT-Geräten | +1.2% | Nordamerika, Westeuropa, Ostasien | Mittelfristig (2-4 Jahre) |

| Automobil-Zonen-Architektur-Migration | +0.9% | Europa, Nordamerika, China, Japan | Langfristig (≥ 4 Jahre) |

| An-Shoring-Anreize In den USA, EU, Indien, MENA | +0.7% | Nordamerika, Europa, Indien, Naher Osten und Nordafrika | Mittelfristig (2-4 Jahre) |

| Heterogene Integration Kostensenkung Wendepunkt | +0.5% | Fortgeschrittene Fertigungszentren | Mittelfristig (2-4 Jahre) |

| Chiplet-Marktplatz-Kommerzialisierung (UCIe/IP) | +0.4% | Nordamerika, Ostasien | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Explosive Rechenzentrum-Nachfrage nach KI-Beschleunigern

Hyperscale-Betreiber skalierten Kapitalausgaben rund um Grafikprozessoren (GPUs) und andere KI-Beschleuniger, die das Ausbildung und die Inferenz Großer Sprachmodelle ermöglichen. TSMC berichtete von einem Rekordanstieg bei hoch-Leistung-Berechnung-Waffel-Starts, und das Management gab bekannt, dass KI-Prozessoren bis 2028 etwa ein Fünftel der Unternehmenserlöse erreichen werden.[1]Taiwan Halbleiter Herstellung Co., "2024 Annual Bericht," tsmc.com Der Appetit auf Rechendichte wirkt sich auf die Speicherhierarchie aus, da hoch-Bandwidth-Erinnerung (HBM) zu einer Standardpaarung mit KI-Beschleunigern wird und führende DRAM-HäBenutzer dazu veranlasst, zusätzliche Kapazität für HBM-Stapel zu allokieren. Leistungsaufnahmen nahe 2-3 kW pro Gestell zwingen Rechenzentrum-Betreiber dazu, elektrische Verteilung und Flüssigkühlungsschleifen zu überarbeiten, was wiederum die Nachfrage nach fortschrittlichen Leistungsmanagement- und Sensor-ICs stimuliert. Diese enge Kopplung zwischen Rechenleistung, Speicher und Infrastruktur positioniert den Halbleitermarkt fest als Rückgrat der KI-ersten digitalen Transformation.

Ubiquitäre Edge-KI in Verbraucher-IoT-Geräten

Smartphones, Wearables und schlau-Zuhause-Geräte integrieren zunehmend neuronale Verarbeitungseinheiten, die Maschine-Lernen-Modelle lokal ausführen und dadurch Privatsphäre verbessern und Wolke-Latenz reduzieren. Der Halbleitermarkt reagierte mit einer Welle von stromsparenden ASICs und Mikrocontrollern, die für An-Gerät-Inferenz optimiert sind und Funktionen wie Spracherkennung, Gestensteuerung und Echtzeitübersetzung unterstützen. Da Rand-KI-Workloads über Prämie-Smartphones hinaus In Mittelklasse-Geräte vordringen, verbreiten sich Design-Gewinne über ein breiteres Spektrum von Fabless-Anbietern, die spezialisierte Foundry-Prozesse nutzen, einschließlich eingebettetem nichtflüchtigem Speicher und fortschrittlichem Verpackung. Die Verschiebung dezentralisiert die Rechenplatzierung und beschleunigt die Adoption heterogener System-An-Chip (SoC) Designs, die CPU-, GPU-, DSP- und NPU-Elemente auf einem einzigen Substrat kombinieren.

Automobil-Zonen-Architektur-Migration (EV und ADAS)

Fahrzeugelektronik konsolidiert sich von Dutzenden eigenständiger elektronischer Steuergeräte zu einer Handvoll hochleistungsfähiger Rechenzonen, die über Gigabit-Fahrzeugnetzwerke verbunden sind. Diese Entwicklung erhöht den Halbleitergehalt pro Fahrzeug, insbesondere für fortschrittliche Prozessknoten bei 7 nm und darunter, die die deterministische Latenz und funktionale Sicherheit liefern, die von Ebene-2+-Fahrerassistenzsystemen gefordert wird. Die Automobil SerDes Alliance und die ASRA-Initiative zielten auf Chiplet-basierte Referenzdesigns für Automobil-Rechendomänen ab und förderten eine Lieferkette, In der Basis-Die, Beschleuniger und Sicherheitsinseln von verschiedenen Anbietern bezogen, aber innerhalb eines einzigen Packages assembliert werden können. Lange Homologationszyklen bevorzugen Lieferanten, die Roadmap-Sichtbarkeit für 10 Jahre oder mehr garantieren können, was die strategische Bedeutung sicherer, mehrere-Node-Fertigungsstandorte verstärkt.

On-Shoring-Anreize in den USA, EU, Indien und MENA

Nationale Industriepolitikprogramme gestalteten Kapitalallokationskarten über den Halbleitermarkt hinweg neu. Der uns Chips Und Wissenschaft Act stellte USD 52 Milliarden an direkten Zuschüssen und USD 100 Milliarden an Steueranreizen bereit mit dem Ziel, die inländische führende Kapazität bis 2030 zu verdoppeln. Europas Chips Act verfolgt ein ähnliches 20% globales Anteilsziel, während Indiens Halbleiter-Anreizsystem Greenfield-Fabs In Logik, Speicher und fortschrittlichem Verpackung unterstützt. Anreize lösten Verpflichtungen von über USD 540 Milliarden In 28 uns-Bundesstaaten aus und ermutigten parallele Investitionen In Ausrüstung, Materialien und Design-Ökosysteme. Mittelfristig mindert diversifizierte Kapazität das Risiko von Ein-Regionen-Schocks, führt aber auch zu Koordinationsherausforderungen bei Standards und Personalentwicklung.

Beschränkungen-Impact-Analyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Persistente Lithografie-Engpässe unter 2 nm | -0.7% | Taiwan, Südkorea, Vereinigte Staaten | Langfristig (≥ 4 Jahre) |

| Geopolitische Export-Kontroll-Eskalationen | -0.6% | China, Vereinigte Staaten, Niederlande, Taiwan | Mittelfristig (2-4 Jahre) |

| Wasser- und Energieknappheit In Foundry-Clustern | -0.4% | Taiwan, Arizona, Israel, Singapur | Mittelfristig (2-4 Jahre) |

| Talentmangel In Unter-5 nm Prozess-Maschinenbau | -0.3% | Fortgeschrittene Fertigungszentren | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Persistente Lithografie-Engpässe unter 2 nm

Die kommerzielle Bereitstellung von Unter-2 nm Knoten hängt von extremen Ultraviolett (EUV) Belichtungssystemen ab, die Kosten, Durchsatz und Ausbeute ausbalancieren. ASMLs erste hoch-NA EUV Maschinen haben Preisschilder von nahezu USD 380 Millionen pro Einheit und erfordern vibrationsfreie Reinraumböden von der Größe eines Basketballplatzes. Obwohl Prototyp-Werkzeuge Linienweitenziele demonstrierten, blieb der Durchsatz ein limitierender Faktor für die Hochvolumenfertigung, was parallele Untersuchungen zu Nanoimprint-Lithografie und gerichteter Selbstassemblierung veranlasste. Die Kapitalintensität filtert potenzielle Neueinsteiger heraus und verengt den Wettbewerbskreis auf eine Handvoll integrierter Gerätehersteller und Foundries, die multimilliardenschwere Ausrüstungszyklen absorbieren können.

Geopolitische Export-Kontroll-Eskalationen (US-CN, CN-NL)

Aufeinanderfolgende Runden von Export-Kontrollmaßnahmen expandierten über Logik- und Speicher-Werkzeuge hinaus In Metrologie, Design-Software und Wartungsdienste und beeinflussten direkt Beschaffungsstrategien. Eine Johns Hopkins University Überprüfung fand heraus, dass mehr als 140 chinesische Entitäten bis Anfang 2025 neuen Lizenzierungshürden gegenüberstanden, was lokale Substitutionsprogramme beschleunigte und die kurzfristig adressierbare Nachfrage für uns-Ausrüstungslieferanten reduzierte.[2]Johns Hopkins University, "Restrictions An Handel with China Harm u.S. Leadership In Technologie," sais.jhu.edu Die Niederlande verschärften weiter die Tief-UV-Ausrüstungslizenzierung, und multinationale Chiphersteller adoptierten Dual-Qualifikations-Produktionspläne zur Minderung grenzüberschreitender Lieferunterbrechungen. Die resultierende Fragmentierung erhöht Einhaltung-Kosten und verlängert die Markteinführungszeit für Geräte, die wirklich globale Beschaffung von IP, Materialien und Talent benötigen.

Segmentanalyse

Nach Halbleiterbauteilen: Integrierte Schaltkreise behalten Führung bei Spezialisierung

Integrierte Schaltkreise behielten ihre grundlegende Rolle im Halbleitermarkt bei, und ihre 83,2% Umsatzposition im Jahr 2024 unterstrich die Vormachtstellung von hochdichter digitaler Logik und Speicher In einer KI-ersten Wirtschaft. Dieses Teilsegment wird voraussichtlich mit einer CAGR von 6,7% bis 2030 wachsen, unterstützt von Server-Klasse-CPUs, KI-Beschleunigern und fortschrittlichen analogen Front-Ends, die den Stromverbrauch In Elektrofahrzeugen regulieren. Dynamisch zufällig-Zugang Erinnerung Lieferanten priorisierten weiterhin hoch-Bandwidth-Varianten, die auf KI-Workloads abgestimmt sind, während analoge ic-HäBenutzer von der Elektrifizierungswelle In Mobilität und industrieller Automatisierung profitierten.

Diskrete Halbleiter, obwohl ein kleinerer Anteil des Halbleitermarkts, dienten missionskritischen Rollen In Spannungsregelung, Motorantriebseffizienz und Radiofrequenz-Schaltung. breit-Bandgap-Transistoren basierend auf Siliziumkarbid- und Galliumnitrid-Technologien bewegten sich weiter In Traktionswechselrichter und Schnellladestationen. Optoelektronik-Umsätze profitierten vom Rollout von Maschine-Vision-Kameras und Lidar-Assemblies, während sich die Sensor- und Mitglieder-Landschaft neben industriellen Internet-von-Dinge-Gateways ausweitete. Wettbewerbsdynamiken bevorzugten Nischentiefe über Portfoliobreite: Anbieter verfeinerten Wertversprechen rund um Leistung pro Watt, erweiterte Temperaturbereiche und funktionale Sicherheitszertifizierung anstatt Volumen über jeden Gerätetyp hinweg zu verfolgen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Technologieknoten: 3 nm steigt rasant, während reife Knoten wesentliche Rollen halten

Knoten-Übergangs-Ökonomie bifurkierte den Halbleitermarkt In Leading-Rand- und Reife-Knoten-Lager. Die 5 nm Familie lieferte 34,3% Umsatzanteil im Jahr 2024; jedoch wird die Kundenmigration zu 3 nm Prozessen voraussichtlich eine CAGR von 8,7% von 2025-2030 liefern. TSMC berichtete, dass seine 3 nm Plattform Massenproduktionsausbeuten erreichte und Ende 2024 20% der Unternehmenserlöse lieferte. Smartphone-Anwendungsprozessoren und KI-zentrische System-An-Chips waren Erstanwender, und Automobil-Originalausrüstungshersteller signalisierten Roadmap-Ausrichtung, sobald funktionale Sicherheitsbibliotheken die Qualifikation abschließen.

Reife Geometrien bei 28 nm und darüber behielten gesunde Auslastung dank Leistungsmanagement-ICs, Mikrocontrollern und rf-Front-Ends, deren Spezifikationen mehr auf analoge Leistung, Radioeigenschaften oder eingebetteten Blitz als auf Transistordichte angewiesen sind. GlobalFoundries, UMC und Spezial-Foundries nutzten diese Nachfrage und fügten häufig Wert durch Radiofrequenz-Optimierungen oder eingebetteten nichtflüchtigen Speicher hinzu. Kapitalausgaben-Differentiale weiteten sich: Greenfield-Leading-Rand-Fabs überkreuzten USD 20 Milliarden pro Standort, während Brownfield-Reife-Knoten-Erweiterungen zu niedrigeren Kosten voranschritten und aufstrebenden Regionen ermöglichten, mit geringerem finanziellem Risiko In die Fertigungslandschaft einzutreten.

Nach Geschäftsmodell: Fabless-Designhäuser erweitern Innovationsvorsprung

Fabless-Design-Entitäten kommandierten 67,8% Umsatzanteil innerhalb des Halbleitermarkts im Jahr 2024 und werden voraussichtlich eine CAGR von 8,1% bis 2030 verzeichnen. Das Modell entfesselt Agilität im Zielanwendungsfokus und ermöglicht es Unternehmen wie NVIDIA und Qualcomm, auf KI- und Konnektivitätsarchitekturen zu iterieren, während sie die Produktion an Foundries mit erstklassigen Prozessknoten auslagern. Chiplet-Adoption verstärkte weiter Fabless-Vorteile durch Senkung monolithischer Die-Größen und reduzierte dadurch Tape-out-Risiko und ermöglichte schnelle Respins für aufkommende Workloads.

Integrierte Gerätehersteller (IDMs) bewahrten Wettbewerbsgräben In Speicher und x86-Prozessoren, doch selbst Standhaftigkeit verfolgte hybridisierte Strategien. Intels IDM 2.0 Plan kombinierte interne Waffel-Kapazität mit Foundry-Diensten, während Gelenk-Venture-Vereinbarungen geteiltes Risiko In Fortgeschritten-Node-Deployments ermöglichten. Design-für-Manufacturability-Teams koordinierten zunehmend über Unternehmensgrenzen hinweg und schufen Wertschöpfungsketten, wo IP-Bibliotheken, prüfen-Schnittstelle-Standards und fortschrittliche Verpackung-Knoten lizenziert oder geteilt werden konnten, um Entwicklungszyklen zu komprimieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucherindustrie: Kommunikation bleibt Kern; Luft- und Raumfahrt sowie Verteidigung beschleunigen

Kommunikationsinfrastruktur und -geräte repräsentierten 28,7% des Halbleitermarktumsatzes im Jahr 2024, was 5 g-Basisstations-Verdichtung, Faser-Zu-Die-Zuhause-Rollouts und die ersten Bereitstellungen von 6G-Testbeds widerspiegelt. Der Appetit auf niedrige Latenz-Konnektivität erhöhte die Nachfrage nach Front-Haul-Optikmodul-ICs, Paketverarbeitungs-ASICs und Millimeterwellen-Transceivern. Über das Prognosefenster hinweg verlagert sich das Wachstum zu Multifunktions-Radios, die Satelliten-, Unter-6 GHz- und wi-fi 7-Bänder In gemeinsame Basebands integrieren.

Luft- und Raumfahrt- sowie Verteidigungsausgaben sind bereit für eine CAGR von 7,36% bis 2030 und transformieren sich zur am schnellsten wachsenden Branche. Souveräne Lieferketten-Prioritäten ermutigten inländische Beschaffung von strahlungsgehärteter Logik, sicherem Speicher und Hochtemperatur-Leistungsgeräten. Automobil-Halbleitergehalt blieb auf einer zweistelligen Trajektorie, da sich Elektrifizierung, fortschrittliche Fahrerassistenzsysteme und Zonenarchitektur kreuzten. Rechenzentrum-Aufbauten belebten das Berechnung-Segment wieder, während industrielle Nachfrage zu prädiktiven Wartungssensoren und Echtzeitsteuerungs-Mikrocontrollern schwenkte, die KI-Inferenz am Fabrik-Rand einbetten.

Geografieanalyse

Der asiatisch-pazifische Raum hielt 81,3% der Halbleitermarktumsätze im Jahr 2024 und wird voraussichtlich mit einer CAGR von 6,9% bis 2030 wachsen. Taiwans Foundries behielten einen dominanten Anteil von 3 nm und 5 nm Waffel-Starts, während Südkoreanische Marktführer für den Großteil der DRAM- und NAND-Ausgabe verantwortlich waren. Japan blieb unverzichtbar In Photoresists, Siliziumwafern und Präzisionsmaterialien. Festland-China, trotz Export-Kontroll-Gegenwind, erweiterte Reife-Knoten-Kapazität und investierte In einheimische EDA-Werkzeuge, die bis 2025 über ein Viertel der 28 nm Versorgung ausmachen können.[3]Government von Die Niederlande, "Export Kontrolle Measures für Halbleiter Ausrüstung," government.nl

Nordamerika erlebte eine Wiederbelebung im inländischen Fab-Bau, unterstützt durch den Chips Und Wissenschaft Act. Verpflichtungen von insgesamt USD 540 Milliarden umspannten Logik, Speicher und fortschrittliches Verpackung, ergänzt durch Belegschaft-Ausbildung-Allianzen mit Community Colleges und Forschungsuniversitäten. Die Chip-Design-Kompetenz der Region überstieg weiterhin 50% der globalen Fabless-Verkäufe, mit Ökosystem-Tiefe von IP-Kernen bis zu Halbleiter-Investitionsgütern.

Europas Halbleitermarktstrategie betonte strategische Autonomie. Der europäisch Chips Act zielte auf einen 20% globalen Anteil bis 2030 ab und konzentrierte sich auf Automobil-, Industrie- und Verbundhalbleiter-Nischen, die zu regionalen Stärken passten. Neue Cluster-Investitionen In Deutschland, Frankreich und den Niederlanden fokussierten auf Galliumnitrid-Leistungsgeräte und Siliziumkarbid-MOSFETs für Erneuerbare-Energie-Wechselrichter. Aufstrebende Zentren In Indien, Brasilien und den Golfkooperationsrat-Staaten zielten auf Reife-Knoten-Logik, ausgelagerte Assembly-Und-prüfen (OSAT) Dienste und Spezial-Analoglinien ab. Indiens Anreizpaket förderte ein Full-Stack-Ökosystem von Design bis Verpackung und reagierte auf inländische Halbleiterimporte, die 2024 USD 20,19 Milliarden erreichten.

Wettbewerbslandschaft

Der Halbleitermarkt zeigt eine hochkonzentrierte Struktur In Leading-Rand-Foundry-, GPU- und HBM-Segmenten, kontrastiert mit Fragmentierung In analogen, Leistungsdiskreten und Spezialsensor-Bereichen. TSMC, Samsung Foundry und Intel überwachten gemeinsam die 2 nm und 1,8 nm Roadmap-Meilensteine, während sie um fortschrittlichen Verpackung-Durchsatz konkurrierten. Apfel erweiterte vertikale Integration durch die Einführung selbst-designter Mobilfunk-Modems, und mehrere Automobil-OEMs finanzierten ASIC-Entwicklungszentren zur Sicherung der Lieferkontinuität.

Chiplet-Adoption zeichnete Wettbewerbsgrenzen neu: Schnittstelle-Standards wie Universal Chiplet Interconnect äußern (UCIe) ermöglichten Drittanbieter-IP-Blöcken die Integration In mehrere-Anbieter-Packages. Marvell, Intel und Synopsys demonstrierten 2025 kreuzen-Anbieter-Interposer-Prototypen, die die Qualifikationszeit für heterogene Systeme verkürzten. Zugang zu Präzisionsbeschichtung, Mikro-Bump und Hybrid-Bonding-Kapazität entpuppte sich als Führungsdeterminante und verlagerte teilweise die Verhandlungsmacht von Waffel-Fabs zu fortschrittlichen Verpackung-Häusern.

Aufkommende Disruptoren adressierten Lithografie-Kostenobergrenzen mit alternativer Ausrüstung. IBMs Albany NanoTech-Komplex erreichte neue Ausbeute-Benchmarks für niedrig-NA und hoch-NA EUV-Flows, die versprechen, das Patterning bei 7 nm, 5 nm und 2 nm Knoten zu vereinfachen.[4]IBM Forschung, "neu EUV Patterning Yield Benchmarks," Forschung.ibm.com Gleichzeitig verfolgten mehrere Startups Nanoimprint-Lithografie für spezialisierte Märkte, wo die Ausrüstungskosten das Volumen überwiegen. Über analoge Segmente hinweg nutzten Fab-Lite-Lieferanten proprietäre Prozessrezepte bei Spezial-Foundries, um Margen gegen Kommoditisierung zu schützen.

Halbleiterindustrie Branchenführer

-

Intel Corporation

-

Samsung Elektronik Co. Ltd

-

Qualcomm Incorporated

-

SK Hynix Inc.

-

Taiwan Halbleiter Herstellung Company (TSMC) Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: TSMC erhöhte sein uns-Investitionsengagement auf USD 165 Milliarden, das drei Logik-Fabs, zwei Verpackung-Anlagen und ein Großes F&e-Zentrum umspannt.

- April 2025: GlobalFoundries enthüllte einen USD 16 Milliarden uns-Expansionsplan fokussiert auf Reife-Knoten- und rf-Kapazität für Automobil- und Industriekunden.

- März 2025: TSMC trat In Gelenk-Venture-Gespräche mit NVIDIA, Broadcom, Qualcomm und AMD ein, die darauf abzielen, fortschrittliche Verpackung-Kapazität mit KI-Beschleuniger-Nachfrage auszurichten.

- März 2025: IBM und Partner am Albany NanoTech Complex verzeichneten Ausbeute-Durchbrüche für hoch-NA EUV-Lithografie, die die Unter-2 nm Knoten-Kommerzialisierung untermauern werden.

Globaler Halbleiterindustrie Berichtsumfang

Halbleiter sind wesentliche Technologie-Enabler, die viele fortschrittliche digitale Geräte antreiben. Die globale Halbleiterindustrie wird ihr robustes Wachstum weit ins nächste Jahrzehnt hinein fortsetzen aufgrund von Fortschritten In aufkommenden Technologien wie autonomes Fahren, künstliche Intelligenz (KI), 5 g und das Internet der Dinge (IoT), gekoppelt mit beständigen F&e-Ausgaben und Wettbewerb unter prominenten Akteuren.

Die Halbleiterindustrie ist segmentiert nach Halbleiterbauteilen (diskrete Halbleiter, Optoelektronik, Sensoren und integrierte Schaltkreise), Halbleiterausrüstung (Front-End-Ausrüstung und Back-End-Ausrüstung), Halbleitermaterialien (Fertigung und Verpackung), Halbleiter-Foundry-Markt, ausgelagerten Halbleiter-Assembly-prüfen-Diensten (OSAT) Markt und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika und Naher Osten und Afrika). Die Marktgrößen und -prognosen werden In Wertbegriffen (USD) für alle oben genannten Segmente bereitgestellt.

| Diskrete Halbleiter | Dioden | |

| Transistoren | ||

| Leistungstransistoren | ||

| Gleichrichter und Thyristor | ||

| Andere diskrete Geräte | ||

| Optoelektronik | Leuchtdioden (LEDs) | |

| Laserdioden | ||

| Bildsensoren | ||

| Optokoppler | ||

| Andere Gerätetypen | ||

| Sensoren und MEMS | Druck | |

| Magnetfeld | ||

| Aktuatoren | ||

| Beschleunigung und Gierrate | ||

| Temperatur und Andere | ||

| Integrierte Schaltkreise | Analog | |

| Mikro | Mikroprozessoren (MPU) | |

| Mikrocontroller (MCU) | ||

| Digitale Signalprozessoren | ||

| Logik | ||

| Speicher | ||

| < 3nm |

| 3nm |

| 5nm |

| 7nm |

| 16nm |

| 28nm |

| > 28nm |

| IDM |

| Design/Fabless-Anbieter |

| Automobilindustrie |

| Kommunikation (Kabelgebunden und Drahtlos) |

| Verbraucher |

| Industrie |

| Computing/Datenspeicherung |

| Regierung (Luft- und Raumfahrt und Verteidigung) |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Russland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Indien | ||

| ASEAN | ||

| Restlicher Asien-Pazifik | ||

| Naher Osten und Afrika | Naher Osten | GCC |

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Restliches Afrika | ||

| Nach Halbleiterbauteilen | Diskrete Halbleiter | Dioden | |

| Transistoren | |||

| Leistungstransistoren | |||

| Gleichrichter und Thyristor | |||

| Andere diskrete Geräte | |||

| Optoelektronik | Leuchtdioden (LEDs) | ||

| Laserdioden | |||

| Bildsensoren | |||

| Optokoppler | |||

| Andere Gerätetypen | |||

| Sensoren und MEMS | Druck | ||

| Magnetfeld | |||

| Aktuatoren | |||

| Beschleunigung und Gierrate | |||

| Temperatur und Andere | |||

| Integrierte Schaltkreise | Analog | ||

| Mikro | Mikroprozessoren (MPU) | ||

| Mikrocontroller (MCU) | |||

| Digitale Signalprozessoren | |||

| Logik | |||

| Speicher | |||

| Nach Technologieknoten (Dies gilt nur für IC-Segment und nicht für Diskrete und Optoelektronik-Segmente) | < 3nm | ||

| 3nm | |||

| 5nm | |||

| 7nm | |||

| 16nm | |||

| 28nm | |||

| > 28nm | |||

| Nach Geschäftsmodell | IDM | ||

| Design/Fabless-Anbieter | |||

| Nach Endverbraucherindustrie | Automobilindustrie | ||

| Kommunikation (Kabelgebunden und Drahtlos) | |||

| Verbraucher | |||

| Industrie | |||

| Computing/Datenspeicherung | |||

| Regierung (Luft- und Raumfahrt und Verteidigung) | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Restliches Südamerika | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Russland | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Südkorea | |||

| Indien | |||

| ASEAN | |||

| Restlicher Asien-Pazifik | |||

| Naher Osten und Afrika | Naher Osten | GCC | |

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Restliches Afrika | |||

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist der aktuelle Halbleitermarkt und wie sehen die Wachstumsaussichten aus?

Der Halbleitermarkt generierte 2025 USD 702,44 Milliarden und wird bis 2030 USD 950,97 Milliarden erreichen, was eine CAGR von 6,25% widerspiegelt.

Welche Region wird das meiste Halbleitermarktwachstum bis 2030 vorantreiben?

Der asiatisch-pazifische Raum bleibt der Wachstumsanker und behält 81,3% Umsatz In 2024 bei und schreitet mit einer regionalen CAGR von 6,9% während 2025-2030 voran.

Wie schnell wird erwartet, dass 3 nm Technologie wächst?

Umsätze von 3 nm Wafern werden voraussichtlich mit einer CAGR von 8,7% bis 2030 expandieren und alle anderen Knotenkategorien übertreffen.

Warum gewinnen Chiplet- und heterogene Integrationsstrategien an Fahrt?

Chiplets reduzieren Entwicklungskosten um 40-60%, verkürzen Markteinführungszeit um bis zu 50% und ermöglichen spezialisierte IP-Wiederverwendung über Anbieter hinweg, was zu breiter Ökosystem-Adoption führt.

Welchen Einfluss werden An-Shoring-Anreize auf das Lieferkettenrisiko haben?

Subventions-unterstützte Kapazitätszugänge In den Vereinigten Staaten, Europa und Indien diversifizieren geografische Produktionszentren und mindern dadurch mittelfristig das Risiko von Ein-Regionen-Störungen.

Welcher Endverbraucher-Bereich zeigt das schnellste Halbleiternachfragewachstum?

Regierungs-Luft- und Raumfahrt- sowie Verteidigungsanwendungen werden voraussichtlich eine CAGR von 7,36% bis 2030 verzeichnen, da Nationen eine sichere, inländische Halbleiterversorgung priorisieren.

Seite zuletzt aktualisiert am: