Marktanalyse für Halbleiter im Gesundheitswesen

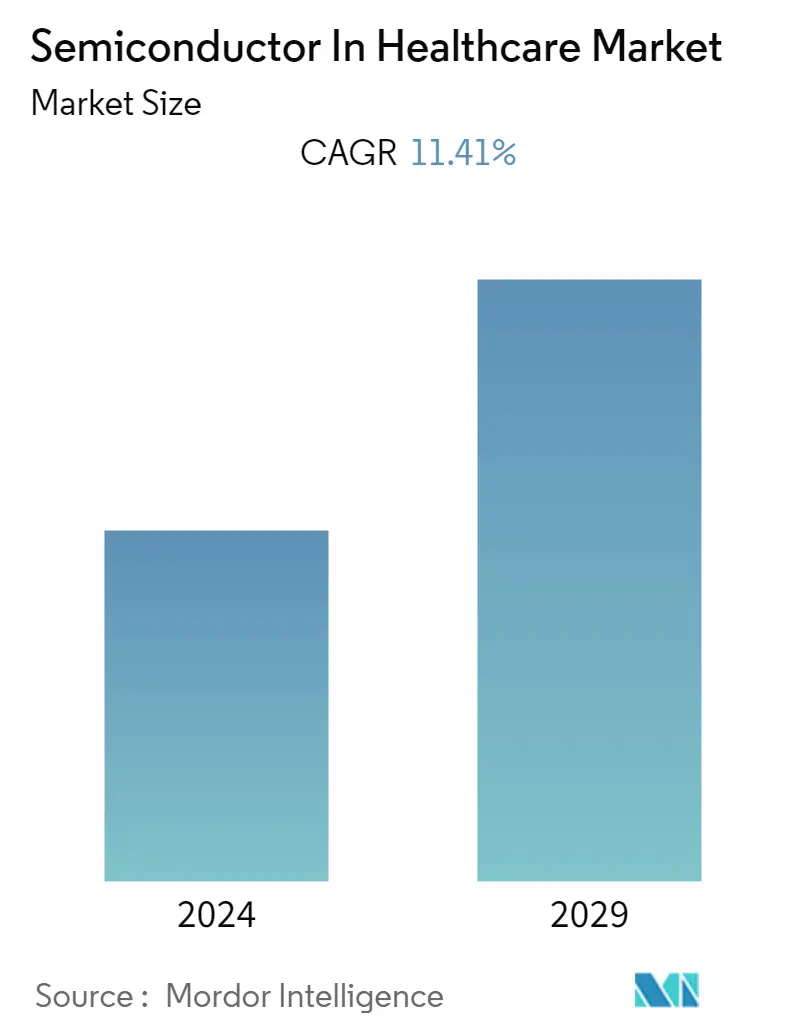

Die Marktgröße für Halbleiter im Gesundheitswesen wird im laufenden Jahr auf 7,47 Milliarden US-Dollar geschätzt. Es wird erwartet, dass es bis 2028 12,82 Milliarden US-Dollar erreichen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 11,41 % im Prognosezeitraum entspricht.

Viele im Gesundheitswesen eingesetzte Geräte basieren auf Halbleiterfertigungstechnologie. Halbleiterkomponenten wie Sensoren, integrierte Schaltkreise (ICs), diskrete Geräte, Speicher-Power-Management-Geräte usw. treiben verschiedene Anwendungen in Bereichen voran, darunter medizinische Bildgebung, klinische Diagnostik und Therapie sowie tragbare und häusliche Gesundheitsversorgung.

- Der Markt erlebt verschiedene Entwicklungen bei medizinischen Geräten, die voraussichtlich den Bedarf an fortschrittlichen Halbleitern erhöhen werden. Tragbare Dialysegeräte gewinnen auf dem Markt an Bedeutung, und Anbieter wie Baxter haben nach der Pandemie die FDA-Zulassung erhalten, die darauf ausgelegt ist, elektronische Krankenakten für Patientenverschreibungen und Behandlungsdaten direkt zu verknüpfen. Solche Entwicklungen erhöhen den Bedarf an fortschrittlichen Halbleitern.

- Faktoren wie der zunehmende Einsatz von Fernüberwachungsgeräten für Patienten, die Entwicklung von Diagnose- und Behandlungsmodalitäten sowie die hohe Inzidenz nichtübertragbarer Krankheiten dürften ebenfalls das Wachstum des Halbleiters im Gesundheitsmarkt vorantreiben. Beispielsweise prognostiziert die American Cancer Society, dass im Jahr 2022 in den Vereinigten Staaten insgesamt 236.740 neue Fälle von Lungen- und Bronchuskrebs diagnostiziert werden. Berichten zufolge weist der Bundesstaat Florida die größte Zahl dieser Fälle auf. Obwohl es mehrere Behandlungsmöglichkeiten gibt, ermöglicht die moderne Kryochirurgie-Technologie eine vollständige Heilung.

- Darüber hinaus nimmt laut dem Weltkrebsbericht der IARC trotz ständiger Fortschritte in der Krebsprävention und -behandlung die weltweite Krebslast immer noch zu, da die Zahl der Neuerkrankungen zwischen 2018 und 2040 voraussichtlich um 50 Prozent steigen wird. Die IARC hat 10,1 Millionen neue Krebserkrankungen festgestellt Im Jahr 2000 gab es 18,1 Millionen neue Krebsfälle und im Jahr 2018 18,1 Millionen. Bis 2040 wird es voraussichtlich 27 Millionen neue Krebsfälle pro Jahr geben.

- Eine beträchtliche Anzahl von medizinischen Fachkräften und Krankenhäusern verwendet immer noch verschiedene veraltete Hardware, die den aktuellen technologischen Standards entsprechen muss und nicht in der Lage ist, auf neue Technologien aufzurüsten. Darüber hinaus gibt es weltweit einen riesigen Markt für gebrauchte Medizintechnik, da eine größere Verfügbarkeit und Finanzierung solcher Geräte erforderlich ist, was das Wachstum und die Einführung neuer Technologien behindert.

- Der Krieg zwischen Russland und der Ukraine wirkt sich auf die Lieferkette von Halbleitern aus. Als bedeutender Lieferant von Rohstoffen für die Herstellung von Halbleitern und elektronischen Komponenten, einschließlich verschiedener Geräte. Der Streit hat die Lieferkette unterbrochen, was zu Engpässen und Preiserhöhungen bei diesen Materialien geführt hat, was sich auf die Hersteller auswirkt und möglicherweise zu höheren Kosten für die Endverbraucher führt.

- Darüber hinaus stiegen die Kupferpreise laut UkraineInvest Anfang März 2022 auf 10.845 USD/mt. Der anhaltende Krieg zwischen Russland und der Ukraine, hohe Energiekosten und strengere Emissionsstandards in Europa wurden als Hauptgründe für die anhaltende Kupferknappheit genannt.

Markttrends für Halbleiter im Gesundheitswesen

Medizinische Bildgebung wird die am schnellsten wachsende Anwendung sein

- Das Segment der medizinischen Bildgebung besteht aus Computertomographie, Magnetresonanztomographie, Röntgen und Positronenemissionstomographie, die bei der Diagnose verschiedener Krankheiten wie Krebs und chronischer Krankheiten mittels medizinischer Bildgebung Anwendung finden.

- Mit den technologischen Fortschritten und der zunehmenden Einführung von Technologie im Gesundheitswesen wurden viele Fortschritte bei der medizinischen Bestrahlung hinsichtlich Ausrüstung und Techniken erzielt. Einer der bedeutenden Fortschritte im interventionellen Röntgen war in den letzten Jahren die verstärkte Fokussierung auf Kern- und unterstützende Technologien zur Bereitstellung hochwertiger, hochauflösender Bilder ohne entsprechende Erhöhung der Strahlendosis. Dies war ein entscheidender Treiber für technologische Fortschritte, wie z. B. Artis Q von Siemens, ClarityIQ- und Q.zen-Technologie von Philips, bildgeführte Systeme (IGS) von GE Healthcare und die Infinix Elite-Produktlinie von Toshiba. Diese haben die Nachfrage nach fortschrittlichen Halbleitern vorangetrieben.

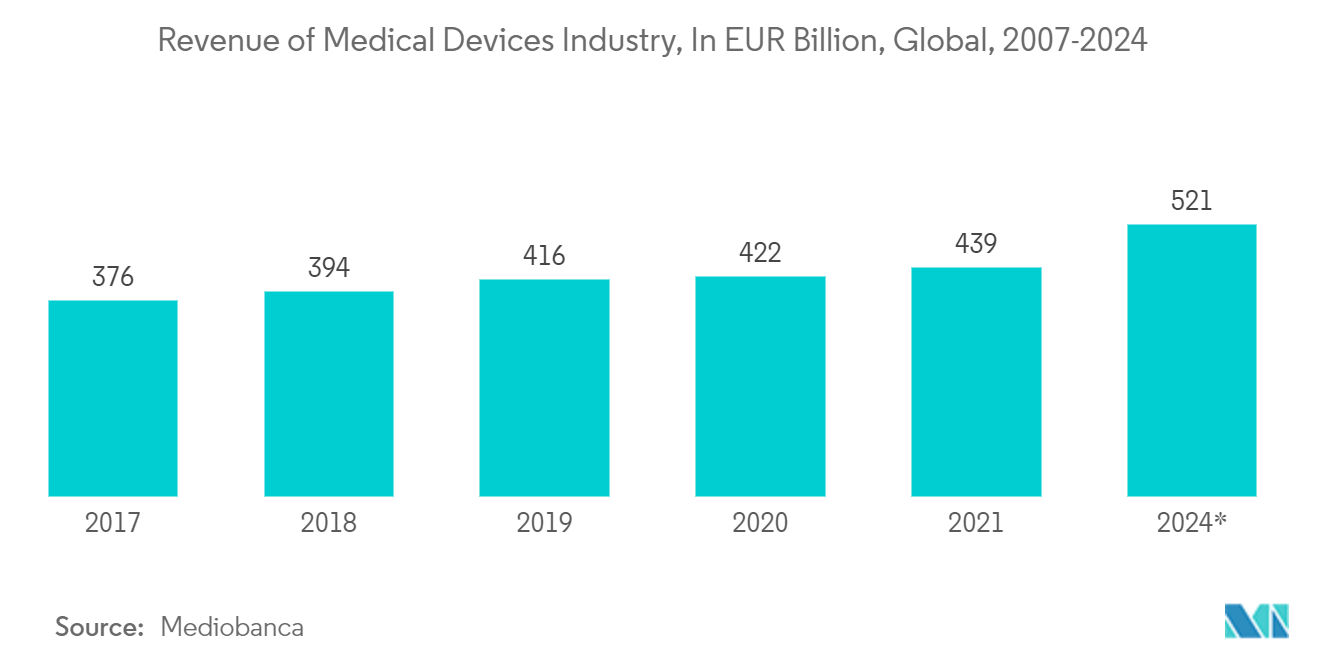

- Aufgrund der zunehmenden Konzentration auf radiologische Diagnosetests und der zunehmenden Belastung durch chronische Krankheiten verzeichnet die Medizingerätebranche ein Wachstum der jährlich durchgeführten Bildgebungs- und Diagnosetests.

- Laut der Weltbevölkerungsprognose der Vereinten Nationen nimmt die Zahl der Menschen ab 65 Jahren stetig zu. Schätzungen zufolge wird die Zahl der älteren Menschen (60 Jahre und älter) weltweit bis 2050 auf 2 Milliarden ansteigen, von denen 80 Prozent in Ländern mit niedrigem und mittlerem Einkommen leben werden. Daher werden die wachsende ältere Bevölkerung und die zunehmende Zahl orthopädischer und kardiovaskulärer Eingriffe wahrscheinlich die Einführung medizinischer Bildgebung in Gesundheitsanwendungen weiter fördern.

- Im medizinischen Bereich erfordern zahnmedizinische Anwendungen kleinere und kürzere Scans. Laut Listerine Professional sind orale Erkrankungen die am häufigsten auftretenden Gesundheitsprobleme, von denen weltweit 3,9 Milliarden Menschen betroffen sind. Daher wird erwartet, dass im Dentalsektor die primäre Nachfrage nach Röntgenbildgebung steigt und die Nachfrage nach verschiedenen Halbleitern im untersuchten Markt ansteigt.

- Darüber hinaus bringen mehrere Unternehmen Produkte im Zusammenhang mit Software zur Röntgenbildanalyse auf den Markt, um das Wachstum des Segments positiv zu beeinflussen. Im Februar 2022 brachte Carestream Health beispielsweise das Röntgensystem DRX Compass auf den Markt, eine genaue, praktische und konfigurierbare digitale Radiologielösung, die Radiologen ein neues Effizienzniveau bieten soll. Die im DRX-Kompass (Drogenexperte) verwendete Bildansichtssoftware ermöglicht eine verbesserte Cybersicherheit.

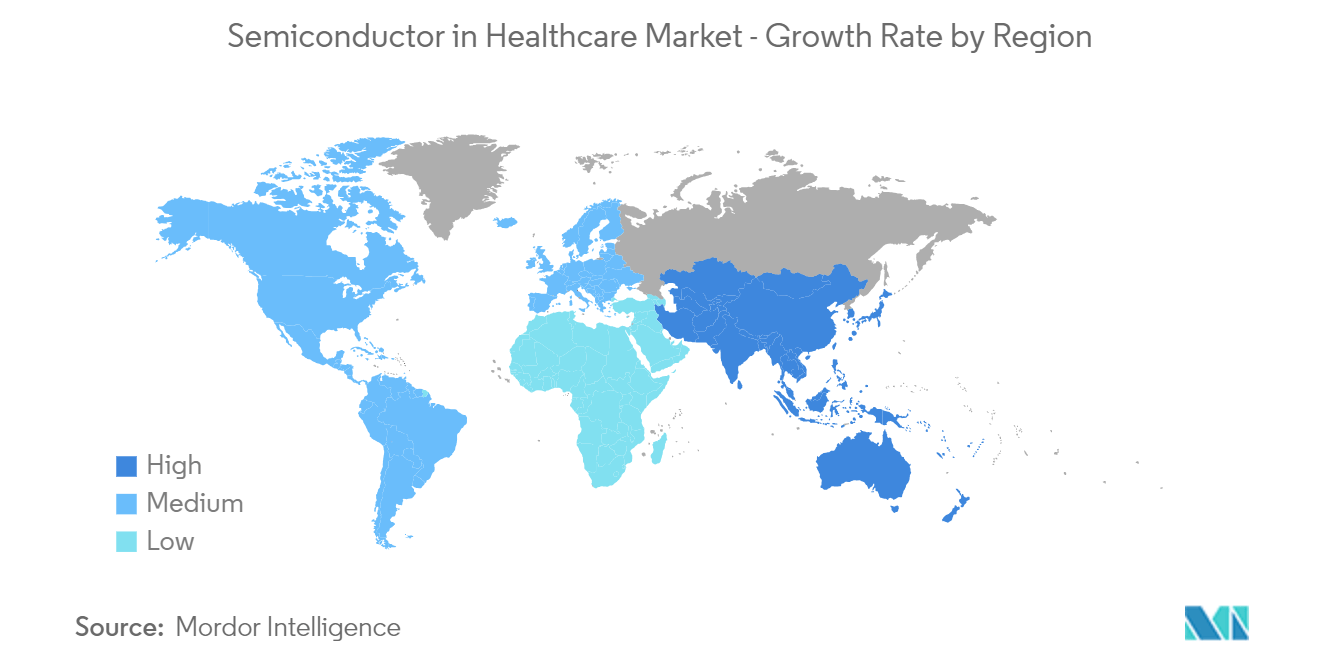

Der asiatisch-pazifische Raum wird voraussichtlich der am schnellsten wachsende Markt sein

- Es wird erwartet, dass die Region Asien-Pazifik im Prognosezeitraum kräftig wächst. Zu den wichtigsten Wachstumsfaktoren gehören erhöhte Investitionen in Forschungs- und Innovationszentren, staatliche Programme und Richtlinien zur Förderung des Marktes für IT- und Gesundheitsausrüstung und -geräte. Darüber hinaus ist die Region auch der weltweit größte Halbleitermarkt. Dies ist auf Länder wie China, Japan, Indien, Taiwan, Südkorea und Singapur zurückzuführen. Diese Länder tragen zum Wachstum des Gesundheitssegments bei.

- In Japan investieren Unternehmen in das Gesundheitswesen, um fortschrittliche Geschäfte aufzubauen und nachhaltiges Wachstum zu erzielen. Beispielsweise hat die FUJIFILM Holdings Corporation einen neuen mittelfristigen Managementplan, VISION2023, eingeführt, der drei Jahre vom im März 2022 endenden Geschäftsjahr (GJ2021) bis zum GJ2023 abdeckt. Über einen Zeitraum von drei Jahren sieht VISION2023 Investitionen in Höhe von insgesamt 8,491 Billionen US-Dollar vor, um das Geschäftswachstum zu beschleunigen, wobei der Schwerpunkt auf den Bereichen Gesundheitswesen und hochfunktionale Materialien liegt. Das Gesundheitsgeschäft wird auf das umsatzstärkste und betriebsertragsstärkste Segment ausgeweitet, um eine solide Geschäftsbasis zu schaffen, die nachhaltiges Wachstum ermöglicht.

- Darüber hinaus ging Wipro GE Healthcare im August 2022 eine Partnerschaft mit dem Medizingerätehersteller Boston Scientific ein, um in Indien umfassende, hochmoderne Lösungen für die kardiale Interventionsversorgung anzubieten. Darüber hinaus stellte Mireye im Januar 2022 ein KI-basiertes Produkt vor, um die Positionierung von Patienten für Röntgenuntersuchungen zu automatisieren. Nach Angaben des Unternehmens macht die Kombination aus Software und Hardware manuelle Messungen und die Ausrichtung von Körperteilen überflüssig. Es ist derzeit als Upgrade für aktuelle Röntgengeräte erhältlich. Somit treibt dieser Trend in Ländern im gesamten asiatisch-pazifischen Raum das Marktwachstum in der Region voran.

- Darüber hinaus legt der chinesische Staatsrat in seinen National Integrated Circuit Industry Development Guidelines aus dem Jahr 2014 das Ziel fest, bis 2030 weltweit führend in allen Bereichen der Halbleiterindustrie zu werden. Darüber hinaus betont die Initiative Made in China 2025, dass die Halbleiterfertigung für die zukünftige Wirtschaft und Gesellschaft Chinas von entscheidender Bedeutung ist. Darüber hinaus gab das Land zuletzt 574 Milliarden US-Dollar für den Gesundheitssektor aus.

- Darüber hinaus ist Südkorea einer der größten Verbraucher, Investoren und Innovatoren auf dem untersuchten Markt. Südkoreas starke Präsenz in der Halbleiterindustrie und der Herstellung medizinischer Geräte trägt dazu bei, dass das Land seine Präsenz auf dem globalen Halbleiter-Gesundheitsmarkt stärkt. Die Regierung spielt auch eine wichtige Rolle bei der Entwicklung des Inlandsmarktes, hauptsächlich um die Wirtschaft anzukurbeln. Darüber hinaus nutzt das Land KI in seiner Pharmaindustrie und erweitert so den Markt weiter. Nach Angaben der Regierung soll Südkoreas KI-gesteuerter Arzneimittelentwicklungsmarkt bis 2024 jährlich um 40 Prozent wachsen und 3,9 Milliarden US-Dollar erreichen.

Überblick über die Halbleiterindustrie im Gesundheitswesen

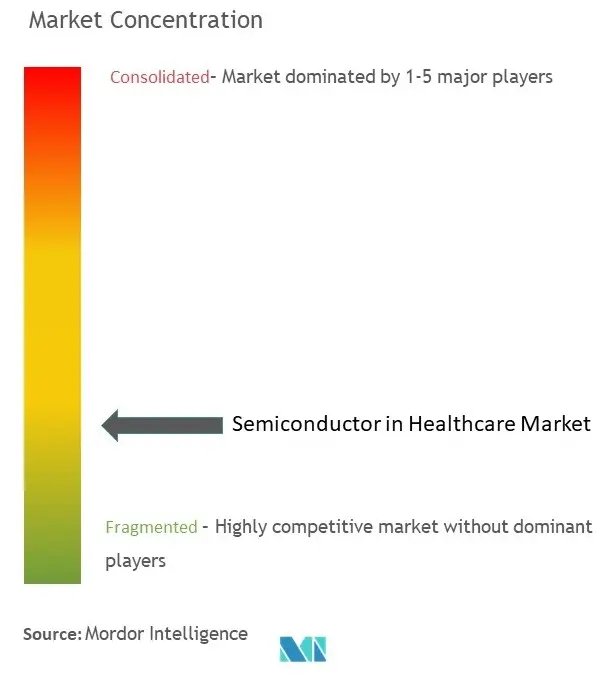

Es wird erwartet, dass der Halbleitermarkt im Gesundheitsmarkt im Prognosezeitraum moderat wächst. Die wichtigsten Marktteilnehmer wie Texas Instruments Incorporated, On Semiconductor Corporation, Analog Devices Inc., Maxim Integrated Products Inc., STMicroelectronics und andere verfolgen Strategien wie Partnerschaften und Übernahmen, um ihr Produktangebot zu erweitern und nachhaltige Wettbewerbsvorteile zu erzielen.

Im September 2022 kündigte Analog Devices Inc. einen neuen integrierten Schaltkreis an, den MAX77659, einen SIMO-Energieverwaltungschip (Single Inductor Multiple Outputs) für Wearables, Hearables und IoT-Geräte.

Im Juli 2022 stellte Vishay Intertechnology Inc. zwei neue IHDM-Kantenwunden vor, IHDM-1107BBEV-20 und IHDM-1107BBEV-30. Diese IHDMs verfügen über Durchsteckinduktoren mit einer Kerntechnologie aus pulverisierter Eisenlegierung. Die Vishay Custom Magnetics IHDM-1107BBEV-20 und IHDM-1107BBEV-30 bieten stabile Induktivität und Sättigung über einen anspruchsvollen Betriebstemperaturbereich von -55 °C bis +180 °C mit geringen Leistungsverlusten und hervorragender Wärmeableitung.

Marktführer im Bereich Halbleiter im Gesundheitswesen

Texas Instruments Incorporated

ON Semiconductor

Analog Devices Inc.

Maxim Integrated Products Inc.

STMicroelectronics

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Halbleitermarkt im Gesundheitswesen

- November 2022 – BioIntelliSense Inc. gab die Einführung eines patentierten, von der FDA zugelassenen Pulsoximeter-Sensorchipsatzes (SpO2) bekannt, der mit Verarbeitungstechnologie integriert ist, um die erforderlichen Blutsauerstoffwerte bei dunkler und heller Hautpigmentierung zu liefern. Solche Innovationen erhöhen die Nachfrage nach fortschrittlichen Halbleitern.

- Oktober 2022 – Vishay Intertechnology Inc. übernimmt MaxPower Semiconductor Inc., bestehend aus einer Barabfindung von 50,0 Millionen US-Dollar und bedingten Zahlungen von bis zu 57,5 Millionen US-Dollar, zahlbar bei Erreichen bestimmter Technologiemeilensteine.

Segmentierung der Halbleiterindustrie im Gesundheitswesen

Halbleiter sind wesentliche Technologieträger, die viele hochmoderne digitale Geräte antreiben.

Der Markt für Halbleiter im Gesundheitswesen ist nach Anwendung (medizinische Bildgebung, medizinische Unterhaltungselektronik, diagnostische Patientenüberwachung und -therapie sowie medizinische Instrumente), nach Komponenten (integrierte Schaltkreise (Analog-, Logik-, Speicher- und Mikrokomponenten), Optoelektronik, Sensoren usw.) segmentiert diskrete Komponenten) und nach Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika sowie Naher Osten und Afrika). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Medizinische Bildgebung |

| Medizinische Unterhaltungselektronik |

| Diagnostische Patientenüberwachung und Therapie |

| Medizinische Instrumente |

| Integrierte Schaltkreise | Analog |

| Logik | |

| Erinnerung | |

| Mikrokomponenten | |

| Optoelektronik | |

| Sensoren | |

| Diskrete Komponenten |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Lateinamerika |

| Naher Osten und Afrika |

| Auf Antrag | Medizinische Bildgebung | |

| Medizinische Unterhaltungselektronik | ||

| Diagnostische Patientenüberwachung und Therapie | ||

| Medizinische Instrumente | ||

| Nach Komponente | Integrierte Schaltkreise | Analog |

| Logik | ||

| Erinnerung | ||

| Mikrokomponenten | ||

| Optoelektronik | ||

| Sensoren | ||

| Diskrete Komponenten | ||

| Nach Geographie | Nordamerika | |

| Europa | ||

| Asien-Pazifik | ||

| Lateinamerika | ||

| Naher Osten und Afrika | ||

Häufig gestellte Fragen zur Marktforschung zu Halbleitern im Gesundheitswesen

Wie groß ist der Markt für Halbleiter im Gesundheitswesen derzeit?

Der Markt für Halbleiter im Gesundheitswesen wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 11,41 % verzeichnen.

Wer sind die Hauptakteure auf dem Halbleiter im Gesundheitswesen-Markt?

Texas Instruments Incorporated, ON Semiconductor, Analog Devices Inc., Maxim Integrated Products Inc., STMicroelectronics sind die wichtigsten Unternehmen, die auf dem Markt für Halbleiter im Gesundheitswesen tätig sind.

Welches ist die am schnellsten wachsende Region im Halbleiter im Gesundheitswesen-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Halbleiter im Gesundheitswesen-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Halbleitermarkt für das Gesundheitswesen.

Welche Jahre deckt dieser Markt für Halbleiter im Gesundheitswesen ab?

Der Bericht deckt die historische Marktgröße für Halbleiter im Gesundheitswesen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Halbleiters im Gesundheitswesen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über Halbleiter im Gesundheitswesen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Halbleitern im Gesundheitswesen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Halbleitern im Gesundheitswesen umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.