Marktgröße für Satellitenherstellung und -einführung

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 45.24 Milliarden US-Dollar | |

| Marktgröße (2029) | 69.68 Milliarden US-Dollar | |

| Größter Anteil nach Orbitklasse | LÖWE | |

| CAGR (2024 - 2029) | 9.99 % | |

| Größter Anteil nach Region | Nordamerika | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Satellitenherstellung und -start

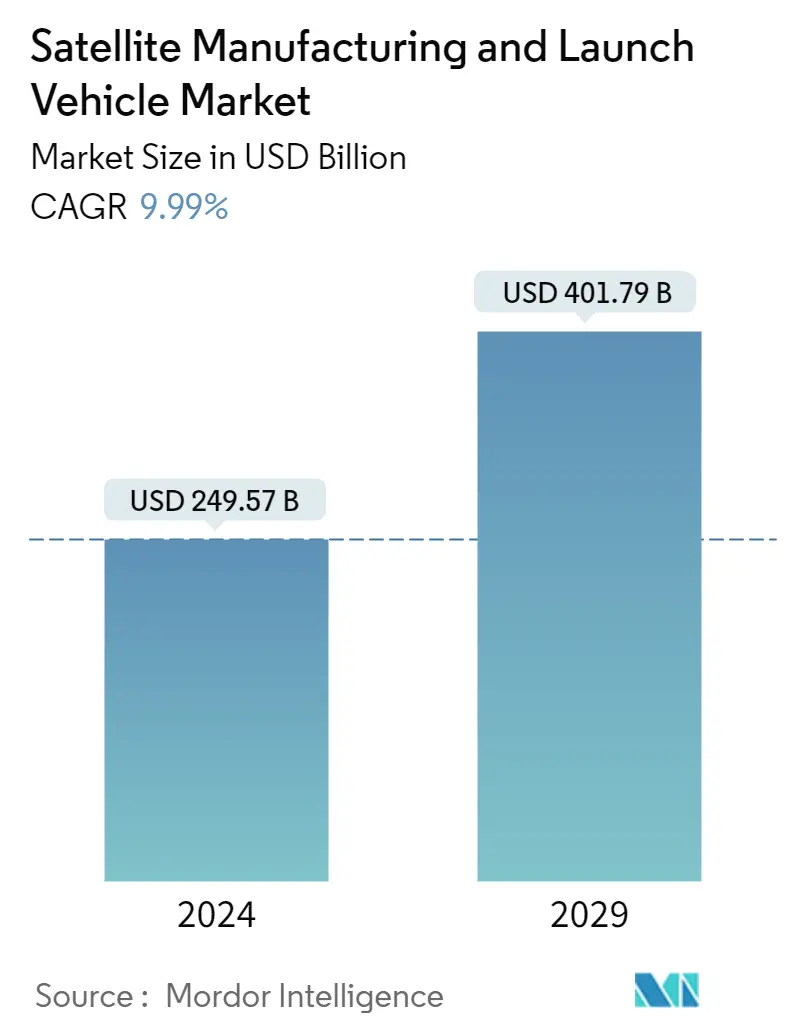

Die Marktgröße für Satellitenherstellung und Trägerraketen wird im Jahr 2024 auf 249,57 Milliarden US-Dollar geschätzt und soll bis 2029 401,79 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,99 % im Prognosezeitraum (2024–2029) entspricht.

Es wird erwartet, dass das LEO-Satellitensegment den Markt anführen wird

- Ein Satellit oder ein Raumschiff wird normalerweise in eine von vielen speziellen Umlaufbahnen um die Erde gebracht oder kann je nach Verwendungszweck auf eine interplanetare Reise geschickt werden. Von den drei Umlaufbahntypen, nämlich Low Earth Orbit (LEO), Geostationary Orbit (GEO) und Medium Earth Orbit (MEO), scheint LEO aufgrund seiner unmittelbaren Nähe zur Erde am häufigsten ausgewählt zu werden.

- Viele Wetter- und Kommunikationssatelliten neigen dazu, hohe Erdumlaufbahnen zu haben, die am weitesten von der Oberfläche entfernt sind. Zu den Satelliten in mittlerer Erdumlaufbahn zählen Navigations- und Spezialsatelliten zur Überwachung eines bestimmten Gebiets. Die meisten Wissenschaftssatelliten, darunter auch das Erdbeobachtungssystem der NASA, befinden sich in einer niedrigen Erdumlaufbahn.

- Die verschiedenen hergestellten und gestarteten Satelliten haben unterschiedliche Anwendungen. Im Zeitraum 2017–2022 wurden die meisten der 56 in der MEO-Umlaufbahn gestarteten Satelliten für Navigations-/Global Positioning-Zwecke gebaut. Die meisten der 133 Satelliten im GEO-Orbit wurden zu Kommunikations- und Erdbeobachtungszwecken eingesetzt. Über 4.025 LEO-Satelliten, die im gleichen Zeitraum hergestellt und gestartet wurden, befanden sich im Besitz verschiedener Länder auf der ganzen Welt.

- Es wird erwartet, dass der zunehmende Einsatz von Satelliten in Bereichen wie elektronische Intelligenz, Geowissenschaften/Meteorologie, Laserbildgebung, optische Bildgebung und Meteorologie die Nachfrage nach der Entwicklung von Satelliten im Prognosezeitraum ankurbeln wird.

Die wachsende Nachfrage nach Satellitendiensten wie Kommunikation, Navigation und Erdbeobachtung unterstützt das Marktwachstum

- Der globale Markt für Satellitenfertigung und Trägerraketen ist dynamisch und entwickelt sich schnell weiter, was in der modernen Gesellschaft eine entscheidende Rolle spielt. Die Branche wird durch eine Reihe von Faktoren angetrieben, darunter die wachsende Nachfrage nach satellitengestützten Diensten sowie die zunehmende Zugänglichkeit des Weltraums für öffentliche und private Einrichtungen. Infolgedessen verzeichnete die Branche in den letzten Jahren ein deutliches Wachstum, wobei neue Player auf den Markt kamen und etablierte Unternehmen ihre Fähigkeiten erweiterten. Zu den führenden Satellitenherstellern zählen Airbus Defence and Space, Boeing, Lockheed Martin und Thales Alenia Space.

- Trägerraketen, mit denen Satelliten in die Umlaufbahn gebracht werden, sind ebenfalls ein wichtiger Bestandteil der Branche. Diese Fahrzeuge reichen von kleinen Raketen, die für den Start von CubeSats entwickelt wurden, bis hin zu größeren Raketen, die mehrere Satelliten gleichzeitig in die Umlaufbahn befördern können. Zu den führenden Trägerraketenunternehmen gehören SpaceX, United Launch Alliance, Arianespace und Roscosmos.

- In der Branche entstehen auch neue Akteure wie kleine Satellitenhersteller und Trägerraketenhersteller, die innovative Technologien und Geschäftsmodelle nutzen, um die traditionelle Raumfahrtindustrie zu revolutionieren. Beispielsweise nutzen Unternehmen wie Rocket Lab und Virgin Orbit kleine Trägerraketen, um kleinen Satellitenbetreibern einen kostengünstigen Zugang zum Weltraum zu ermöglichen.

- Insgesamt ist der weltweite Markt für Satellitenfertigung und Trägerraketen auf weiteres Wachstum und Innovation vorbereitet, da die Nachfrage nach satellitengestützten Diensten weiter steigt und die Zugänglichkeit des Weltraums zunimmt. Diese Branche wird weiterhin eine entscheidende Rolle bei der Gestaltung der Zukunft der modernen Gesellschaft spielen, von Kommunikation und Navigation bis hin zu Umweltüberwachung und wissenschaftlicher Forschung.

Globale Markttrends für Satellitenfertigung und Trägerraketen

- Weltweit steigende Nachfrage nach Satellitenminiaturisierung

- Kleine Satelliten sind bereit, Nachfrage auf dem Markt zu schaffen

Überblick über die Satellitenherstellung und -startbranche

Der Markt für Satellitenfertigung und Trägerraketen ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 89,17 % ausmachen. Die Hauptakteure in diesem Markt sind Airbus SE, China Aerospace Science and Technology Corporation (CASC), Lockheed Martin Corporation, Maxar Technologies Inc. und Space Exploration Technologies Corp. (alphabetisch sortiert).

Marktführer bei der Herstellung und Einführung von Satelliten

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

Lockheed Martin Corporation

Maxar Technologies Inc.

Space Exploration Technologies Corp.

Other important companies include Ariane Group, Indian Space Research Organisation (ISRO), Mitsubishi Heavy Industries, Northrop Grumman Corporation, Sierra Nevada Corporation, Thales, The Boeing Company, United Launch Alliance, LLC..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Satellitenherstellungs- und Startmarkt

- Januar 2023 Airbus hat einen Vertrag mit dem belgischen Verteidigungsministerium unterzeichnet, gab das Unternehmen letzte Woche bekannt. Airbus wird den Streitkräften für einen Zeitraum von 15 Jahren taktische Satellitenkommunikationsdienste bereitstellen. Airbus plant, bis 2024 einen neuen Ultrahochfrequenz-Kommunikationsdienst (UHF) für die Streitkräfte anderer europäischer Nationen und NATO-Verbündeter einzuführen.

- November 2022 EchoStar Corporation gibt eine überarbeitete Vereinbarung mit Maxar Technologies zur Herstellung des Satelliten EchoStar XXIV, auch bekannt als JUPITER™ 3, bekannt. Der Satellit, der für die Hughes Network Systems-Abteilung von EchoStar entwickelt wurde, wird im Maxar-Werk in Palo Alto, Kalifornien, hergestellt.

- November 2022 Maxar Technologies hat das Softwareentwicklungs- und Künstliche-Intelligenz-Unternehmen Wovenware übernommen. Diese Übernahme erweitert Maxars Software-Engineering- und KI-Fähigkeiten erheblich

Marktbericht zur Satellitenherstellung und -einführung – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Satellitenminiaturisierung

- 4.2 Satellitenmesse

- 4.3 Besitzer einer Trägerrakete

- 4.4 Ausgaben für Raumfahrtprogramme

- 4.5 Gesetzlicher Rahmen

- 4.5.1 Global

- 4.5.2 Australien

- 4.5.3 Brasilien

- 4.5.4 Kanada

- 4.5.5 China

- 4.5.6 Frankreich

- 4.5.7 Deutschland

- 4.5.8 Indien

- 4.5.9 Iran

- 4.5.10 Japan

- 4.5.11 Neuseeland

- 4.5.12 Russland

- 4.5.13 Singapur

- 4.5.14 Südkorea

- 4.5.15 Vereinigte Arabische Emirate

- 4.5.16 Großbritannien

- 4.5.17 Vereinigte Staaten

- 4.6 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Anwendung

- 5.1.1 Kommunikation

- 5.1.2 Erdbeobachtung

- 5.1.3 Navigation

- 5.1.4 Weltraumbeobachtung

- 5.1.5 Andere

- 5.2 Satellitenmesse

- 5.2.1 10-100kg

- 5.2.2 100-500kg

- 5.2.3 500-1000kg

- 5.2.4 Unter 10 kg

- 5.2.5 über 1000kg

- 5.3 Orbit-Klasse

- 5.3.1 GEO

- 5.3.2 LÖWE

- 5.3.3 MEINS

- 5.4 Mtow des Trägerraketen

- 5.4.1 Schwer

- 5.4.2 Licht

- 5.4.3 Mittel

- 5.5 Endbenutzer

- 5.5.1 Kommerziell

- 5.5.2 Militär und Regierung

- 5.5.3 Andere

- 5.6 Satelliten-Subsystem

- 5.6.1 Antriebshardware und Treibmittel

- 5.6.2 Satellitenbus und Subsysteme

- 5.6.3 Solaranlage und Stromversorgungshardware

- 5.6.4 Strukturen, Geschirr und Mechanismen

- 5.7 Antriebstechnik

- 5.7.1 Elektrisch

- 5.7.2 Auf Gasbasis

- 5.7.3 Flüssigen Brennstoff

- 5.8 Region

- 5.8.1 Asien-Pazifik

- 5.8.1.1 Nach Land

- 5.8.1.1.1 Australien

- 5.8.1.1.2 China

- 5.8.1.1.3 Indien

- 5.8.1.1.4 Japan

- 5.8.1.1.5 Neuseeland

- 5.8.1.1.6 Singapur

- 5.8.1.1.7 Südkorea

- 5.8.2 Europa

- 5.8.2.1 Nach Land

- 5.8.2.1.1 Frankreich

- 5.8.2.1.2 Deutschland

- 5.8.2.1.3 Russland

- 5.8.2.1.4 Großbritannien

- 5.8.3 Nordamerika

- 5.8.3.1 Nach Land

- 5.8.3.1.1 Kanada

- 5.8.3.1.2 Vereinigte Staaten

- 5.8.4 Rest der Welt

- 5.8.4.1 Nach Land

- 5.8.4.1.1 Brasilien

- 5.8.4.1.2 Iran

- 5.8.4.1.3 Saudi-Arabien

- 5.8.4.1.4 Vereinigte Arabische Emirate

- 5.8.4.1.5 Rest der Welt

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Airbus SE

- 6.4.2 Ariane Group

- 6.4.3 China Aerospace Science and Technology Corporation (CASC)

- 6.4.4 Indian Space Research Organisation (ISRO)

- 6.4.5 Lockheed Martin Corporation

- 6.4.6 Maxar Technologies Inc.

- 6.4.7 Mitsubishi Heavy Industries

- 6.4.8 Northrop Grumman Corporation

- 6.4.9 Sierra Nevada Corporation

- 6.4.10 Space Exploration Technologies Corp.

- 6.4.11 Thales

- 6.4.12 The Boeing Company

- 6.4.13 United Launch Alliance, LLC.

7. WICHTIGE STRATEGISCHE FRAGEN FÜR SATELLITE-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Satellitenfertigung und Trägerraketenindustrie

Kommunikation, Erdbeobachtung, Navigation, Weltraumbeobachtung und andere werden als Segmente nach Anwendung abgedeckt. 10–100 kg, 100–500 kg, 500–1000 kg, unter 10 kg und über 1000 kg werden als Segmente durch die Satellitenmasse abgedeckt. GEO, LEO, MEO werden als Segmente durch die Orbit-Klasse abgedeckt. Schwer, leicht und mittel werden als Segmente von Launch Vehicle Mtow abgedeckt. Kommerziell, Militär und Regierung werden als Segmente vom Endbenutzer abgedeckt. Antriebshardware und Treibmittel, Satellitenbus und -subsysteme, Solaranlagen- und Energiehardware, Strukturen, Kabelbäume und Mechanismen werden als Segmente durch Satellitensubsystem abgedeckt. Elektro-, Gas- und Flüssigbrennstoff werden als Segmente von Propulsion Tech abgedeckt. Asien-Pazifik, Europa und Nordamerika werden als Segmente nach Regionen abgedeckt.

- Ein Satellit oder ein Raumschiff wird normalerweise in eine von vielen speziellen Umlaufbahnen um die Erde gebracht oder kann je nach Verwendungszweck auf eine interplanetare Reise geschickt werden. Von den drei Umlaufbahntypen, nämlich Low Earth Orbit (LEO), Geostationary Orbit (GEO) und Medium Earth Orbit (MEO), scheint LEO aufgrund seiner unmittelbaren Nähe zur Erde am häufigsten ausgewählt zu werden.

- Viele Wetter- und Kommunikationssatelliten neigen dazu, hohe Erdumlaufbahnen zu haben, die am weitesten von der Oberfläche entfernt sind. Zu den Satelliten in mittlerer Erdumlaufbahn zählen Navigations- und Spezialsatelliten zur Überwachung eines bestimmten Gebiets. Die meisten Wissenschaftssatelliten, darunter auch das Erdbeobachtungssystem der NASA, befinden sich in einer niedrigen Erdumlaufbahn.

- Die verschiedenen hergestellten und gestarteten Satelliten haben unterschiedliche Anwendungen. Im Zeitraum 2017–2022 wurden die meisten der 56 in der MEO-Umlaufbahn gestarteten Satelliten für Navigations-/Global Positioning-Zwecke gebaut. Die meisten der 133 Satelliten im GEO-Orbit wurden zu Kommunikations- und Erdbeobachtungszwecken eingesetzt. Über 4.025 LEO-Satelliten, die im gleichen Zeitraum hergestellt und gestartet wurden, befanden sich im Besitz verschiedener Länder auf der ganzen Welt.

- Es wird erwartet, dass der zunehmende Einsatz von Satelliten in Bereichen wie elektronische Intelligenz, Geowissenschaften/Meteorologie, Laserbildgebung, optische Bildgebung und Meteorologie die Nachfrage nach der Entwicklung von Satelliten im Prognosezeitraum ankurbeln wird.

| Kommunikation |

| Erdbeobachtung |

| Navigation |

| Weltraumbeobachtung |

| Andere |

| 10-100kg |

| 100-500kg |

| 500-1000kg |

| Unter 10 kg |

| über 1000kg |

| GEO |

| LÖWE |

| MEINS |

| Schwer |

| Licht |

| Mittel |

| Kommerziell |

| Militär und Regierung |

| Andere |

| Antriebshardware und Treibmittel |

| Satellitenbus und Subsysteme |

| Solaranlage und Stromversorgungshardware |

| Strukturen, Geschirr und Mechanismen |

| Elektrisch |

| Auf Gasbasis |

| Flüssigen Brennstoff |

| Asien-Pazifik | Nach Land | Australien |

| China | ||

| Indien | ||

| Japan | ||

| Neuseeland | ||

| Singapur | ||

| Südkorea | ||

| Europa | Nach Land | Frankreich |

| Deutschland | ||

| Russland | ||

| Großbritannien | ||

| Nordamerika | Nach Land | Kanada |

| Vereinigte Staaten | ||

| Rest der Welt | Nach Land | Brasilien |

| Iran | ||

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Rest der Welt |

| Anwendung | Kommunikation | ||

| Erdbeobachtung | |||

| Navigation | |||

| Weltraumbeobachtung | |||

| Andere | |||

| Satellitenmesse | 10-100kg | ||

| 100-500kg | |||

| 500-1000kg | |||

| Unter 10 kg | |||

| über 1000kg | |||

| Orbit-Klasse | GEO | ||

| LÖWE | |||

| MEINS | |||

| Mtow des Trägerraketen | Schwer | ||

| Licht | |||

| Mittel | |||

| Endbenutzer | Kommerziell | ||

| Militär und Regierung | |||

| Andere | |||

| Satelliten-Subsystem | Antriebshardware und Treibmittel | ||

| Satellitenbus und Subsysteme | |||

| Solaranlage und Stromversorgungshardware | |||

| Strukturen, Geschirr und Mechanismen | |||

| Antriebstechnik | Elektrisch | ||

| Auf Gasbasis | |||

| Flüssigen Brennstoff | |||

| Region | Asien-Pazifik | Nach Land | Australien |

| China | |||

| Indien | |||

| Japan | |||

| Neuseeland | |||

| Singapur | |||

| Südkorea | |||

| Europa | Nach Land | Frankreich | |

| Deutschland | |||

| Russland | |||

| Großbritannien | |||

| Nordamerika | Nach Land | Kanada | |

| Vereinigte Staaten | |||

| Rest der Welt | Nach Land | Brasilien | |

| Iran | |||

| Saudi-Arabien | |||

| Vereinigte Arabische Emirate | |||

| Rest der Welt | |||

Marktdefinition

- Anwendung - Verschiedene Anwendungen oder Zwecke der Satelliten werden in Kommunikation, Erdbeobachtung, Weltraumbeobachtung, Navigation und andere eingeteilt. Bei den aufgeführten Zwecken handelt es sich um die vom Satellitenbetreiber selbst gemeldeten Zwecke.

- Endbenutzer - Die Hauptnutzer oder Endnutzer des Satelliten werden als zivile (akademische, Amateur-), kommerzielle, staatliche (meteorologische, wissenschaftliche usw.) und militärische Zwecke beschrieben. Satelliten können sowohl für kommerzielle als auch für militärische Zwecke vielseitig genutzt werden.

- MTOW der Trägerrakete - Das MTOW (maximales Startgewicht) der Trägerrakete bezeichnet das maximale Gewicht der Trägerrakete beim Start, einschließlich des Gewichts von Nutzlast, Ausrüstung und Treibstoff.

- Orbit-Klasse - Die Satellitenumlaufbahnen sind in drei große Klassen unterteilt GEO, LEO und MEO. Satelliten auf elliptischen Umlaufbahnen weisen Apogäume und Perigäume auf, die sich deutlich voneinander unterscheiden, und kategorisieren Satellitenumlaufbahnen mit einer Exzentrizität von 0,14 und höher als elliptisch.

- Antriebstechnik - In diesem Segment werden verschiedene Arten von Satellitenantriebssystemen in elektrische, flüssigkeitsbasierte und gasbasierte Antriebssysteme eingeteilt.

- Satellitenmesse - In diesem Segment werden verschiedene Arten von Satellitenantriebssystemen in elektrische, flüssigkeitsbasierte und gasbasierte Antriebssysteme eingeteilt.

- Satelliten-Subsystem - In diesem Segment sind alle Komponenten und Subsysteme enthalten, darunter Treibstoffe, Busse, Solarpaneele und andere Hardware von Satelliten.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Es wurden Marktgrößenschätzungen für die historischen und prognostizierten Jahre in Bezug auf Umsatz und Volumen bereitgestellt. Für die Umsatzumrechnung in Volumen wird der durchschnittliche Verkaufspreis (ASP) über den gesamten Prognosezeitraum für jedes Land konstant gehalten und die Inflation ist kein Teil der Preisgestaltung.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.