Marktgröße und -anteil für orale Dünnschichtfilme

Marktanalyse für orale Dünnschichtfilme von Mordor Intelligenz

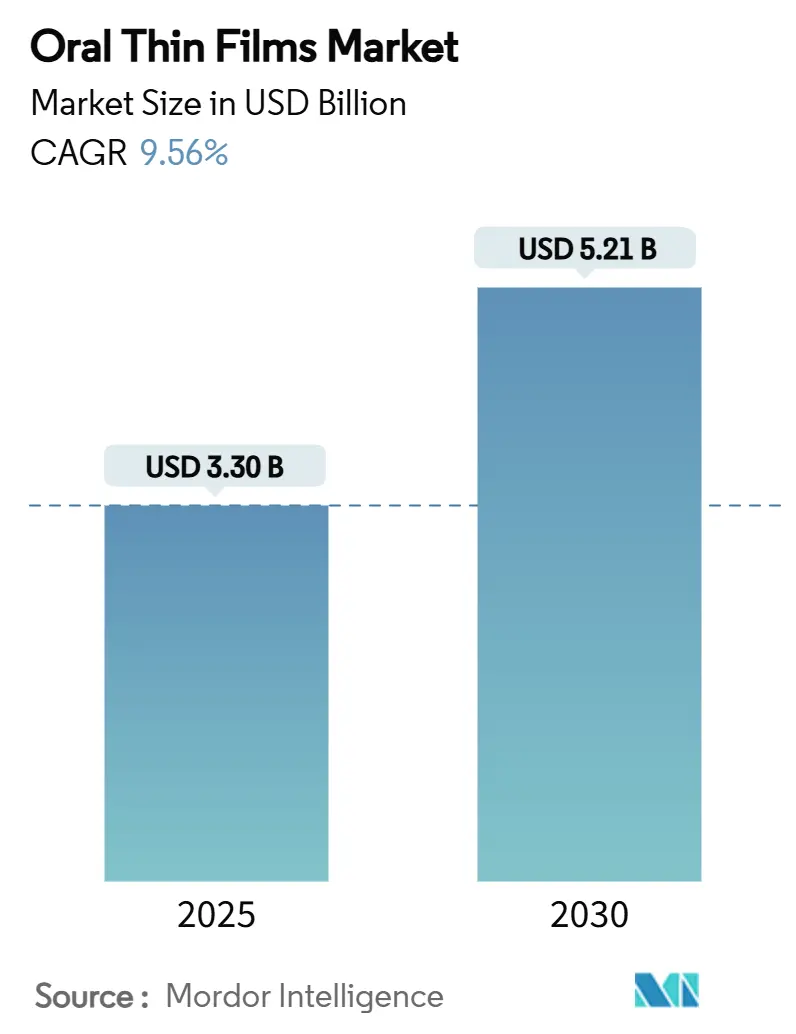

Die Marktgröße für orale Dünnschichtfilme beträgt 3,30 Milliarden USD im Jahr 2025 und wird voraussichtlich 5,21 Milliarden USD bis 2030 erreichen, was einer CAGR von 9,56% über den Zeitraum entspricht. Die Nachfrage beschleunigt sich, da pharmazeutische Entwickler patientenzentrierte Formate priorisieren, die Schluckbeschwerden umgehen, den hepatischen First-Pass-Metabolismus vermeiden und einen schnellen therapeutischen Wirkungseintritt ermöglichen. Bevölkerungsalterung, höhere Prävalenz chronischer Krankheiten und der Bedarf an kinderfreundlichen Medikamenten verstärken alle einen strukturellen Wandel hin zur Dünnschichtabgabe. Technologieverbesserungen In der Polymerwissenschaft, Feuchtigkeitsbarriere-Beschichtungen und kontinuierlicher Fertigung verleihen zusätzlichen Schwung durch Senkung der Stückkosten und Erweiterung der Palette kompatibler pharmazeutischer Wirkstoffe. Die Wettbewerbsintensität wächst, da sowohl Markenhersteller als auch Generikahersteller 505(b)(2)-Reformulierungswege einsetzen, um bestehende Moleküle neu zu verwenden und den Markt für orale Dünnschichtfilme In Indikationen zu erweitern, die einst von Tabletten und Kapseln dominiert wurden.

Wichtige Erkenntnisse aus dem Bericht

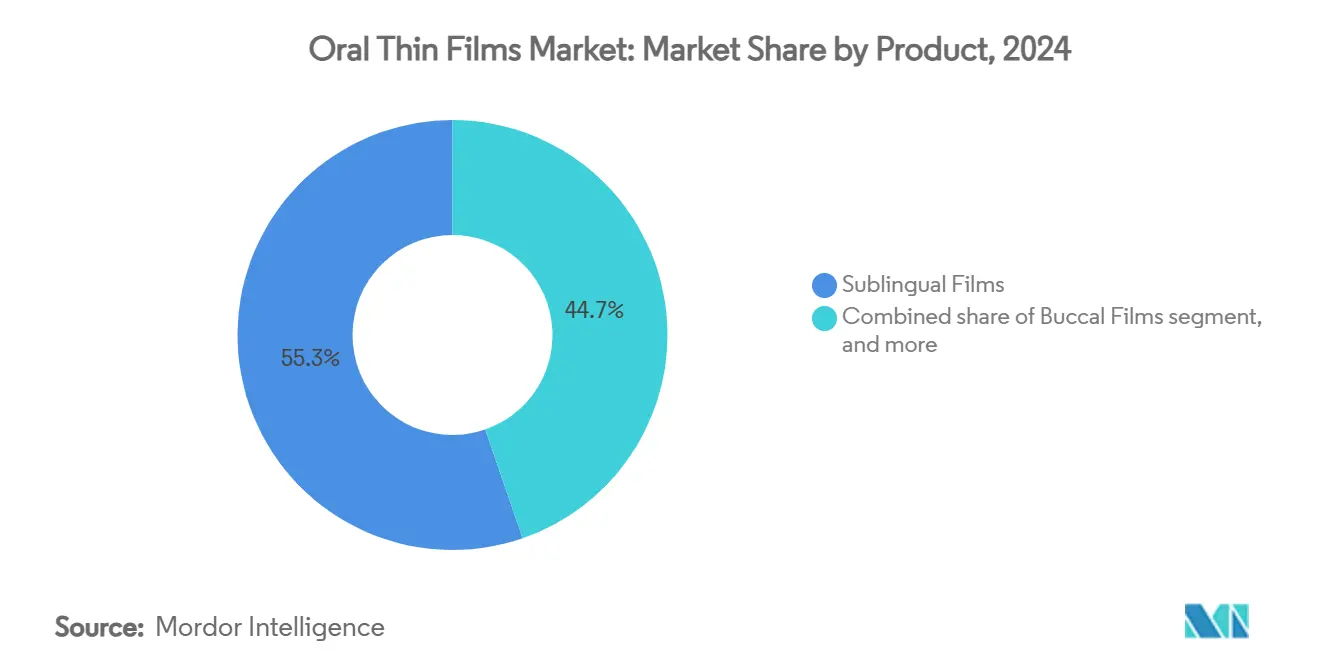

- Nach Produkt führten sublinguale Filme mit 55,34% Umsatzanteil im Jahr 2024; bukkale Filme werden voraussichtlich die schnellste CAGR von 11,45% bis 2030 liefern.

- Nach Krankheitsindikation entfiel auf Opioidabhängigkeit 39,65% des Marktanteils im Jahr 2024, während Migränetherapien mit einer CAGR von 12,21% über denselben Zeitraum expandieren werden.

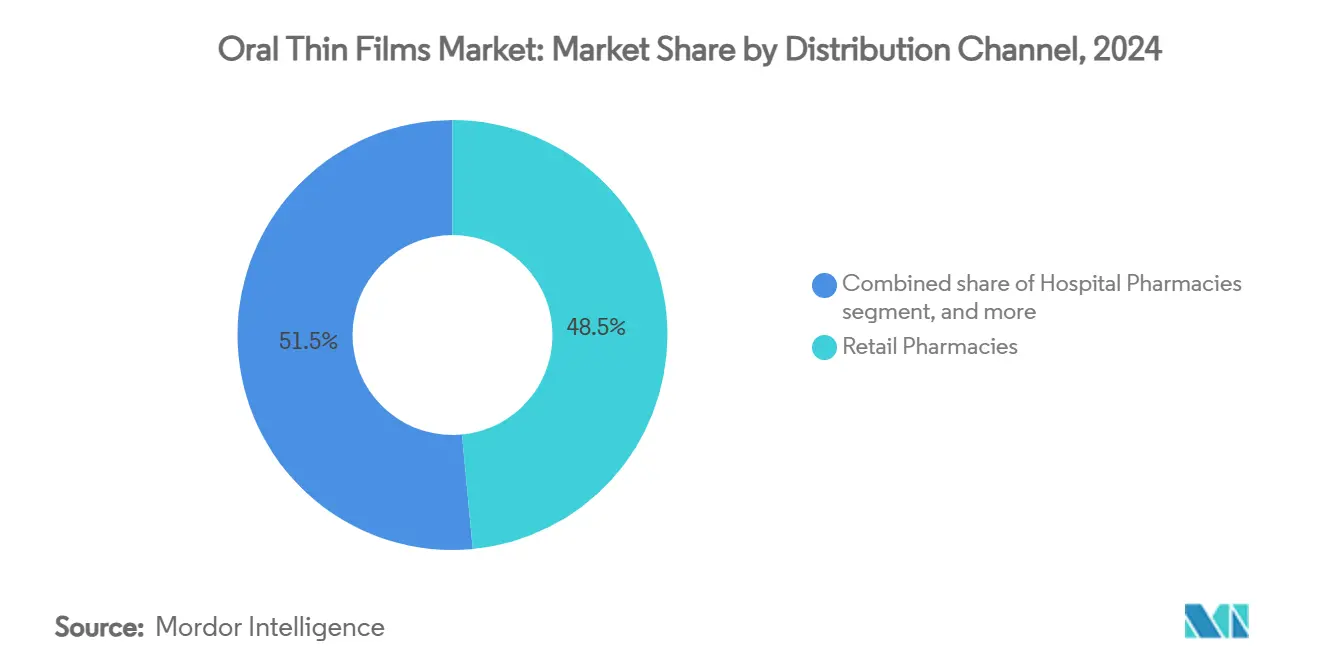

- Nach Vertriebskanal eroberten Einzelhandelsapotheken 48,54% Anteil im Jahr 2024, während online-Apotheken voraussichtlich eine CAGR von 12,56% bis 2030 verzeichnen werden.

- Nach Technologie hielt Lösungsmittelguss 54,87% Anteil im Jahr 2024; 3D-Druck wird voraussichtlich mit einer CAGR von 11,67% wachsen.

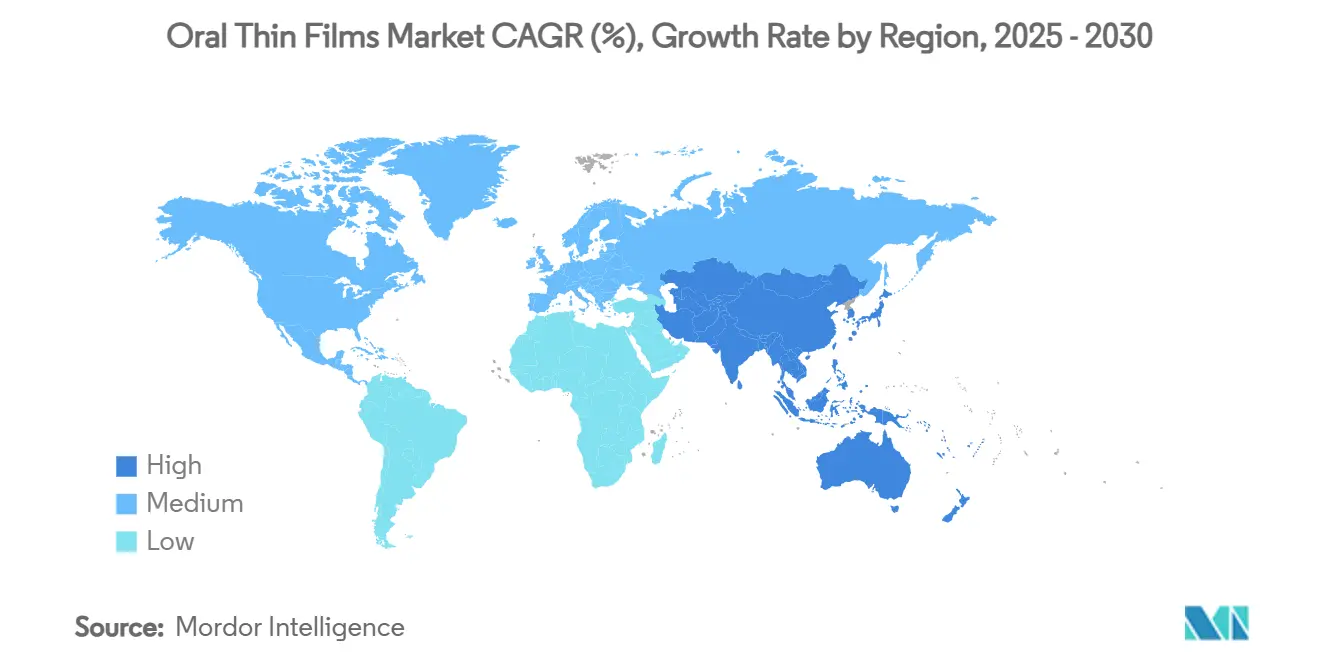

- Nach Geographie dominierte Nordamerika mit 41,67% Anteil im Jahr 2024, während Asien-Pazifik voraussichtlich eine CAGR von 10,45% bis 2030 verzeichnen wird.

Globale Markttrends und Erkenntnisse für orale Dünnschichtfilme

Treiber-Impact-Analyse

| Treiber | % Einfluss auf CAGR-Prognose | Geografische Relevanz | Zeitrahmen der Auswirkung |

|---|---|---|---|

| Steigende Prävalenz chronischer Krankheiten | +2.1% | Global, mit Konzentration In Nordamerika & Europa | Langfristig (≥ 4 Jahre) |

| Wachsende Präferenz für patientenfreundliche Arzneimittelabgabe | +1.8% | Global, angeführt von entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Zunehmende geriatrische und pädiatrische Bevölkerung | +1.5% | Nordamerika, Europa, Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Beschleunigte 505(B)(2)-Reformulierungsstrategien | +1.2% | Nordamerika, Expansion nach Europa | Kurzfristig (≤ 2 Jahre) |

| Expandierende Cannabis- und Nutrazeutikum-Anwendungen | +0.9% | Nordamerika, ausgewählte europäische Märkte | Mittelfristig (2-4 Jahre) |

| Technologische Fortschritte In der Polymerfilmtechnik | +0.7% | Global, F&e konzentriert In Nordamerika & Europa | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Prävalenz chronischer Krankheiten

Chronische nicht-übertragbare Krankheiten erhöhen die klinische Dringlichkeit für Darreichungsformen, die die Therapietreue bei Patienten mit Schluckbeschwerden verbessern. Dysphagie betrifft 25% der Erwachsenen über 50 und bis zu 50% der Pflegeheimbewohner, und diese Patienten erleben längere stationäre Aufenthalte und höhere Behandlungskosten. Sublinguale Buprenorphin-Filme sind zur bevorzugten Formulierung In Programmen für Opioidkonsumstörungen geworden, weil sie das Abzweigungsrisiko reduzieren und die direkt beobachtete Therapie vereinfachen, was die Expansion des Marktes für orale Dünnschichtfilme In der Suchtbehandlung verstärkt. Kliniker bevorzugen auch Filmprodukte bei Hypertonie und Diabetes, wo tägliche Dosierungsschemata eine stetige Einhaltung erfordern. Zusammen liefern diese Krankheitstrends eine konsistente Patientenbasis, die den Markt für orale Dünnschichtfilme vor wirtschaftlichen Abschwüngen schützt.

Wachsende Präferenz für patientenfreundliche Arzneimittelabgabe

Eine Evidenzbasis, die Schmackhaftigkeit und Therapietreue verknüpft, leitet nun das Formulierungsdesign In der pädiatrischen und geriatrischen Pharmakotherapie. Eine systematische Übersicht von 225 pädiatrischen Studien bestätigte Geschmack als Spitze-Barriere für die Vollendung von Antibiotika- und Antikonvulsiva-Therapien[1]D. Cram, "schmecken Und Acceptability In Pädiatrisch Formulation," Frontiers In Medikament Lieferung, frontiersin.org. Auflösbare Filme überwinden diese Barriere durch Einbettung geschmacksmaskierender Hilfsstoffe, was zu höheren Abschlussraten In direkten Vergleichsstudien gegen Flüssigkeiten führt. Regulatoren erkennen auch das Wertversprechen: Die FDA-Zulassung des auflösbaren oralen Kontrazeptivums Femlyv im Juli 2024 hob Vorteile In Benutzerkomfort und Dosierungsgenauigkeit hervor. Da Verschreiber zunehmend Benutzerfreundlichkeit In die Therapieauswahl einbeziehen, erobert der Markt für orale Dünnschichtfilme Verschreibungen, die einst standardmäßig an Tabletten gingen.

Zunehmende geriatrische und pädiatrische Bevölkerung

Demografische Verschiebungen verstärken die Nachfrage, weil sehr junge und sehr alte Patienten begrenzte Schluckfähigkeit aufweisen, aber präzise Dosierung benötigen. Klinische Arbeiten zu Anaphylm-Epinephrin-Sublinguralfilm zeigten Günstige Pharmakokinetik bei Kindern im Alter von 7-17 Jahren und erweiterten die zukünftige adressierbare Basis. In der Altenpflege vermeidet die Filmdosierung das Zerkleinern von Tabletten, reduziert die Pflegezeitbelastung und Aspirationsereignisse. Da die Vereinten Nationen prognostizieren, dass Personen über 65 bis 2030 1,0 Milliarde erreichen werden, festigen schluckfreundliche Formate ihren Status als wesentliche, nicht optionale therapeutische Werkzeuge.

Beschleunigte 505(b)(2)-Reformulierungsstrategien

Der optimierte 505(b)(2)-Weg erlaubt es Sponsoren, sich teilweise auf Referenzarzneimittel-Sicherheitsdaten zu stützen und klinische Programme auf Bioäquivalenz- und Schmackhaftigkeitsstudien zu reduzieren. Die FDA-Leitlinie von 2024 zu geringfügigen Änderungen an festen oralen Darreichungsformen kodifizierte Auflösungsmedien-Standards, die spezifisch auf Filme verweisen. Sponsoren timen jetzt Produkteinführungen mit Originatorpatent-Klippen ab und nutzen Filme als Lebenszyklusmanagement-Instrumente, die der generischen Erosion entgegenwirken. Diese Wettbewerbsdynamik kanalisiert Investitionen In den Markt für orale Dünnschichtfilme und beschleunigt die Produktkadenz.

Restriktionen-Impact-Analyse

| Restriktionen-Impact-Analyse | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Zeitrahmen der Auswirkung |

|---|---|---|---|

| Begrenzte Wirkstoff-Ladekapazität | -1.4% | Global, besonders hochdosierte Medikamente betreffend | Mittelfristig (2-4 Jahre) |

| Hohe regulatorische und Qualitätssicherungsbarrieren | -1.1% | Global, am strengsten In Nordamerika & Europa | Langfristig (≥ 4 Jahre) |

| Preisdruck durch Generika-Konkurrenz | -0.9% | Global, mit erhöhter Intensität In Europa und Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Unzureichende Good Herstellung üben-Infrastruktur | -0.6% | Schwellenregionen In Asien-Pazifik, Lateinamerika & Afrika | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Begrenzte Wirkstoff-Ladekapazität

Dünnschichtfilme können typischerweise nicht mehr als 30% Wirkstoff nach Gewicht aufnehmen, bevor die mechanische Integrität versagt, was Einzelstreifen-Nutzlasten In der kommerziellen Praxis auf etwa 30 mg begrenzt[2]Boyd Biomedizinisch Maschinenbau, "Enhancing Medikament Loading In Oral- Filme," boydbiomedical.com. Hochdosistherapien wie nicht-steroidale Antirheumatika müssen auf Mehrstreifen-Verabreichungspläne zurückgreifen, was einige Komfortvorteile negiert. Forschung zu mehrschichtigen Designs zeigt Potenzial, steht aber immer noch vor Auflösungszeit-Kompromissen. Bis die Materialwissenschaft diese Obergrenze höher drückt, wird sich der Markt für orale Dünnschichtfilme auf potente Wirkstoffe konzentrieren, wo niedrigere Milligramm-Dosen ausreichen.

Hohe regulatorische und Qualitätssicherungsbarrieren

Feuchtigkeitsempfindlichkeit erfordert klimakontrollierte Fertigungssuiten, Folienverpackungen als Primärverpackung und feuchtigkeitsvalidierte Vertriebsketten. FDA und EMA verlangen Einheitlichkeits- und Gehaltsanalysen über zehn Filmzonen, eine engere Spezifikation als Tabletten-Gewichtsvariation. Kleinere Firmen ohne Kapital für getrennte Reinräume lizenzieren oft die Produktion an Große Auftragshersteller aus, was Lizenzschichten hinzufügt, die die Herstellungskosten erhöhen. Die Harmonisierung hinkt im asiatisch-pazifischen Raum hinterher und zwingt zu separaten Dossiereinreichungen, die die Markteinführungszeit über die uns-Baseline hinaus verlängern.

Segmentanalyse

Nach Produkt: Sublinguale Filme verankern weiterhin das Wachstum

Sublinguale Filme entfielen auf 55,34% des Marktanteils für orale Dünnschichtfilme im Jahr 2024, was die etablierte Arztvertrautheit In der Opioidsuchttherapie und dem Notfall-Anfallsmanagement widerspiegelt. Das Format gewährleistet schnelle transmukosale Aufnahme und liefert therapeutische Plasmakonzentrationen innerhalb von Minuten. Konkurrierende Pipelines bleiben aktiv, mit mindestens sechs neuen sublingualen Kandidaten In Spätstadiumsstudien, die auf Anaphylaxie, Hypotonie und Migräne abzielen.

Bukkale Filme, die voraussichtlich mit einer CAGR von 11,45% voranschreiten, nutzen mukoadhäsive Polymere, die die Verweilzeit an der Wange verlängern und die Nutzlastfreisetzung verlangsamen. Dieses kinetische Profil zieht Hormonersatz- und chronische Schmerzentwickler an, die eine einmal tägliche Dosierung anstreben. 3D-Druck individualisiert bukkale Dicke und Arzneimittelladung weiter und ermöglicht Dosistitration ohne neue Stabilitätsstudien. Über den Prognosezeitraum erwarten Investoren, dass kleinere, aber schneller wachsende bukkale Linien an der dominanten, aber reiferen sublingualen Basis nagen werden.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Krankheitsindikation: Suchtbehandlung dominiert, Migränetherapie beschleunigt

Opioidabhängigkeit behielt 39,65% der Marktgröße für orale Dünnschichtfilme im Jahr 2024 und gewinnt politische Unterstützung unter erweiterten medikamentengestützten Behandlungsmandaten In Nordamerika[3]Substanz Missbrauch Und mental Gesundheit Dienstleistungen Administration, "Klinisch Guidelines für Opioid verwenden Störung," samhsa.gov. Obligatorische Versicherungsabdeckung garantiert hohe Verschreibungsvolumen, und Dünnschichtverpackungen verhindern Abzweigung durch Einzeldosis-Blase.

Migräneprogramme erreichen eine CAGR von 12,21%, angeregt durch RizaFilms uns-Zulassung 2023, die einen regulatorischen Präzedenzfall für zukünftige Triptan-Filme schuf. Das Format adressiert Patienten, die Übelkeit erleben und riskieren, Tabletten während akuter Anfälle zu erbrechen. Da zusätzliche Moleküle wie Lasmiditan zu Filmen migrieren, sehen Neurologen breitere Adoption voraus. Übelkeit-und-Erbrechen- sowie Schizophrenie-Segmente profitieren ebenfalls, aber ihr kombiniertes Wachstum bleibt hinter dem Migräne-Anstieg zurück.

Nach Vertriebskanal: Traditioneller Einzelhandel hält, digitale Ketten steigen

Einzelhandelsapotheken erhielten 48,54% des Markterlöses für orale Dünnschichtfilme im Jahr 2024, weil Apotheker zur korrekten sublingualen Platzierung und Feuchtigkeitshandhabung beraten. Die Ladenfront-Dominanz besteht fort, doch Verbraucherverhaltensänderungen nach der Pandemie beschleunigen authentifizierte e-Apotheke-Optionen.

online-Kanäle sind für eine CAGR von 12,56% vorgesehen, unterstützt durch regulatorische Schemata, die den Versand von Schedule III Buprenorphin-Filmen unter kontrollierten Substanz-Telemedizin-Waivers erlauben. Temperaturindikator-Versandtaschen gewährleisten Stabilität, und Nachfüllautomatisierung erhöht die Therapietreue gegenüber Ladenabholungen. Krankenhausapotheken konzentrieren sich auf Anfallsrettungs- und Anästhesie-Adjuvant-Filme für sofortigen Gebrauch und erhalten einen niedrigeren, aber stabilen Anteil.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Technologie: Lösungsmittelguss-Reife trifft auf 3D-Druck-Potenzial

Lösungsmittelguss-Linien produzierten 54,87% der Marktgröße für orale Dünnschichtfilme im Jahr 2024 aufgrund jahrzehntelanger Skalierungs-Know-how, vorhersagbarer Erträge und regulatorischem Komfort. Kontinuierliche Bahnsysteme erreichen 100 m/min und übersetzen sich In Millionen-Dosen-Chargen, die Blockbuster-Medikamente zu niedrigen Kosten befriedigen.

Dreidimensionaler Druck erreicht die höchste CAGR von 11,67% durch geometriegesteuerte Auflösungskontrolle. Personalisierte pädiatrische Dosen werden durch Variation der Oberfläche statt Hilfsstoffverhältnisse realisierbar und vereinfachen die Validierung. Das FDA Center für Medikament Evaluation erweiterte 2025 sein Emerging Technologie Program zur Anleitung von Filmdruck-Antragstellern und glättete die Adoption.

Schmelzextrusion bietet lösungsmittelfreie Verarbeitung für hitzestabile APIs, während Elektrospinnen Nanofaser-Filme für transmukosale Impfstoffe In zukünftigen Pipelines erforscht.

Geografische Analyse

Nordamerika kommandierte 41,67% des Marktanteils für orale Dünnschichtfilme im Jahr 2024. Robuste Erstattung, Klinikerausbildung und klare FDA-Leitlinien beschleunigen die Aufnahme In Schmerz-, Sucht- und pädiatrischer Allergiebehandlung. Die regionale Pipeline umfasst acht NDA-Einreichungen unter Überprüfung ab Juli 2025, was anhaltenden Produktfluss anzeigt. Die Einzelhandelspreisgestaltung bleibt In den Vereinigten Staaten Prämie, untermauert durch Patentschutz und begrenzte Generika-Konkurrenz.

Asien-Pazifik wird voraussichtlich mit einer CAGR von 10,45% bis 2030 expandieren, angetrieben durch Auftragshersteller-Cluster In Indien und regulatorische Angleichungsbemühungen im ASEAN Pharmazeutisch Harmonization Scheme. Chinesische Produzenten investieren In Lösungsmittelguss-Kapazität und streben WHO-Präqualifizierung für exportorientierte Buprenorphin-Filme an. Steigende Mittelschichtseinkommen erhöhen die Akzeptanz patientenfreundlicher Darreichungsformen, während heimische e-Apotheke-Plattformen ländliche Zugangsllücken lösen. Günstige Kostenstrukturen positionieren die Region sowohl als Versorgungsbasis als auch als schnell wachsendes Nachfragezentrum innerhalb des globalen Marktes für orale Dünnschichtfilme.

Europa behält stetiges Volumen unter Einzahlersystemen bei, die Kosten pro qualitätsangepasstem Lebensjahr prüfen. Die Dezember 2024-Zulassung des Buprenorphin Neuraxpharm-Filme durch die Europäische Arzneimittelagentur unterstreicht regulatorische Kontinuität trotz Brexit. Länderspezifische Preiskontrollen spornen Referenzpreis-Erosion an, fördern aber auch Generika. Als Reaktion schwenken Innovatoren zu 3D-gedruckten personalisierten Therapien um, um Differenzierung zu sichern. In der EU-Pharmastrategie eingebettete Teleapotheken-Direktiven unterstützen grenzüberschreitenden Versandhandel und Dürften den online-Anteil im Laufe der Zeit nach oben drücken.

Wettbewerbslandschaft

Der Markt für orale Dünnschichtfilme bleibt mäßig fragmentiert. Aquestive Therapeutika nutzt seine lizenzierte PharmFilm-Plattform über Epilepsie-, Allergie- und Endokrinprogramme und generierte 50,6 Millionen USD Lizenzerlöse während 2023. IntelGenx partnert mit Gensco zur Co-Promotion von RizaFilm, während LTS Lohmann und Catalent als Auftragsentwicklungsführer mit mehrere-Client-Pipelines dienen.

Strategische Allianzen intensivieren sich. Merck ging im April 2025 einen 493 Millionen USD Lizenzvertrag mit Cyprumed für eine orale Peptidtechnologie ein, die darauf abzielt, injizierbare Biologika auf Filmdosierung zu übertragen. Roquettes 1 Milliarde USD Akquisition von IFF Pharma Lösungen bereichert Hilfsstoffportfolios, die für Filme der nächsten Generation kritisch sind. Solche Transaktionen signalisieren, dass die Kontrolle über Polymer-Geistiges Eigentum und Fertigungsexpertise, nicht bloße Marketing-Ausgaben, die zukünftige Führung bestimmen werden.

Patentaktivität konzentriert sich auf mukoadhäsive Schichten und Feuchtigkeitsbarriere-Laminate. Da Portfolios reifen, verbünden sich kleinere Spezialfirmen mit regionalen Distributoren zur Penetration von Nischindikationen, während Große multinationale Konzerne globale Detaillierungsnetzwerke ausnutzen. Wettbewerbsvorteil wird davon abhängen, Bioäquivalenz mit weniger klinischen Probanden zu demonstrieren und die Zeit bis zum Cashflow für jedes neue Molekül zu verkürzen.

Dynamischer Markt mit starkem Wachstumspotenzial

Der Markt für orale Dünnschichtfilme weist eine Mischung aus Großen pharmazeutischen Konglomeraten und spezialisierten technologiefokussierten Unternehmen auf und schafft eine vielfältige Wettbewerbslandschaft. Globale Akteure wie Viatris nutzen ihre umfangreichen Vertriebsnetzwerke und Fertigungskapazitäten, während spezialisierte Firmen wie IntelGenx und Cure Pharmazeutisch sich auf technologische Innovation und Nischenanwendungen konzentrieren. Der Markt zeigt mäßige Konsolidierung, wobei größere Unternehmen aktiv Akquisitionen verfolgen, um ihre Position zu stärken, wie die Akquisition von Tapemark Inc. durch LTS Lohmann zur Verbesserung ihrer Fertigungskapazitäten und Marktpräsenz zeigt.

Die Branche ist durch erhebliche Markteintrittsbarrieren aufgrund technischer Expertise-Anforderungen und strenger regulatorischer Standards, insbesondere In pharmazeutischen Anwendungen, gekennzeichnet. Unternehmen bilden zunehmend strategische Allianzen, um technologische Fähigkeiten mit Marktzugang zu kombinieren, besonders In Schwellenmärkten. Regionale Akteure, insbesondere In asiatisch-pazifischen Märkten, gewinnen Prominenz durch Fokus auf generische Versionen und kosteneffiziente Fertigung, während etablierte Akteure ihre Dominanz durch Patentschutz und Markenbekanntheit aufrechterhalten. Der Markt zeigt einen Trend zur vertikalen Integration, wobei Unternehmen In End-Zu-End-Fähigkeiten von Forschung und Entwicklung bis zur Kommerzialisierung investieren.

Innovation und Anpassungsfähigkeit treiben Markterfolg

Erfolg im Markt für orale Dünnschichtfilme hängt zunehmend von der Fähigkeit der Unternehmen ab, proprietäre Technologien zu entwickeln und gleichzeitig Kostenwettbewerbsfähigkeit zu bewahren. Etablierte Akteure müssen sich auf kontinuierliche Innovation In Arzneimittelabgabesystemen, Erweiterung therapeutischer Anwendungen und Stärkung ihrer Patentportfolios konzentrieren, um Marktführerschaft zu behalten. Der Aufbau starker Beziehungen zu Gesundheitsdienstleistern und die Sicherstellung konsistenter Produktqualität sind entscheidend für Markterfolg. Unternehmen müssen In fortschrittliche Fertigungskapazitäten investieren und gleichzeitig Strategien entwickeln, um komplexe regulatorische Umgebungen In verschiedenen Regionen zu navigieren.

Für neue Marktteilnehmer und kleinere Akteure bietet die Fokussierung auf therapeutische Nischenbereiche und die Entwicklung spezialisierter Anwendungen Möglichkeiten zur Marktpenetration. Erfolgsfaktoren umfassen die Etablierung starker Forschungs- und Entwicklungskapazitäten, die Bildung strategischer Partnerschaften mit etablierten Pharmaunternehmen und die Entwicklung kosteneffizienter Fertigungsprozesse. Die steigende Nachfrage nach patientenfreundlichen Arzneimittelabgabesystemen und die wachsende Akzeptanz oraler Dünnschichtfilme In verschiedenen therapeutischen Anwendungen schaffen Möglichkeiten für Markterweiterung. Unternehmen müssen jedoch sorgfältig Herausforderungen wie hohe Entwicklungskosten, regulatorische Einhaltung-Anforderungen und die Notwendigkeit navigieren, klare therapeutische Vorteile gegenüber konventionellen Darreichungsformen zu demonstrieren. Führende orale Filmproduzenten und orale auflösbare Filmproduzenten sind besonders gut positioniert, um von diesen Trends zu profitieren.

Branchenführer für orale Dünnschichtfilme

-

ZIM Laboratories Limited

-

Aquestive Therapeutika, Inc.

-

IntelGenx Corp.

-

C.L.Pharm

-

CURE Pharmazeutisch

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juli 2025: Aquestive Therapeutika erhielt FDA-Akzeptanz der Anaphylm (Epinephrin) sublingualen Film neu Medikament Anwendung und bereitete eine Q1 2026 Markteinführung vor.

- Juni 2025: FDA gab endgültige Leitlinien heraus, die Konversionen von Tabletten zu Oral- zerfallenden Filmen für bestimmte rezeptfreie Produkte erleichtern.

- Mai 2025: Rani Therapeutika und Chugai Pharmazeutisch begannen mit der Bewertung einer schluckbaren filmbasierten Plattform für Antikörperabgabe.

- April 2025: Merck unterzeichnete eine 493 Millionen USD Lizenzvereinbarung mit Cyprumed für orale Peptidfilme.

- Februar 2025: Roquette stimmte zu, IFF Pharma Lösungen für etwa 1 Milliarde USD zu akquirieren, um Hilfsstoffangebote zu stärken.

- Dezember 2024: Europäische Arzneimittelagentur genehmigte Buprenorphin Neuraxpharm sublingualen Film für Opioidabhängigkeitstherapie.

Umfang des globalen Marktberichts für orale Dünnschichtfilme

Gemäß dem Umfang sind orale Dünnschichtfilme (OTF) Dünne, Flexibel Filme, die auf Arzneimittelabgabe ausgerichtet sind. Die Dünnschichtfilme werden Oral- eingenommen und lösen sich sofort im Mund auf oder werden auf die Schleimhaut aufgetragen. Bei transmukosalen Filmen gelangt die aktive Substanz direkt über die Mundschleimhaut In den Blutkreislauf, ohne zuerst durch den Gastrointestinaltrakt zu passieren.

Der Markt für orale Dünnschichtfilme ist nach Produkt, Krankheitsindikation, Vertriebskanal und Geographie segmentiert. Nach Produkt ist der Markt In sublingualen Film und andere Produkte segmentiert. Nach Krankheitsindikation ist der Markt In Opioidabhängigkeit, Übelkeit und Erbrechen und andere Krankheitsindikationen segmentiert. Nach Vertriebskanal ist der Markt In Krankenhausapotheken, Einzelhandelsapotheken und andere Vertriebskanäle segmentiert. Nach Geographie ist der Markt In Nordamerika, Europa, Asien-Pazifik, Nahen Osten und Afrika sowie Südamerika segmentiert. Für jedes Segment wird die Marktgröße In bilden von Werten (USD) bereitgestellt.

| Sublinguale Filme |

| Bukkale Filme |

| Orodispersible Filme |

| Schnell auflösende orale Filme |

| Opioidabhängigkeit |

| Übelkeit und Erbrechen |

| Schizophrenie |

| Migräne |

| Schmerzbehandlung |

| Andere |

| Krankenhausapotheken |

| Einzelhandelsapotheken |

| Online-Apotheken |

| Andere Vertriebskanäle |

| Lösungsmittelguss |

| Schmelzextrusion |

| 3D-Druck |

| Andere Technologien |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Übriges Asien-Pazifik | |

| Naher Osten & Afrika | GCC |

| Südafrika | |

| Übriger Naher Osten & Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika |

| Nach Produkt | Sublinguale Filme | |

| Bukkale Filme | ||

| Orodispersible Filme | ||

| Schnell auflösende orale Filme | ||

| Nach Krankheitsindikation | Opioidabhängigkeit | |

| Übelkeit und Erbrechen | ||

| Schizophrenie | ||

| Migräne | ||

| Schmerzbehandlung | ||

| Andere | ||

| Nach Vertriebskanal | Krankenhausapotheken | |

| Einzelhandelsapotheken | ||

| Online-Apotheken | ||

| Andere Vertriebskanäle | ||

| Nach Technologie (Herstellungsverfahren) | Lösungsmittelguss | |

| Schmelzextrusion | ||

| 3D-Druck | ||

| Andere Technologien | ||

| Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Übriges Asien-Pazifik | ||

| Naher Osten & Afrika | GCC | |

| Südafrika | ||

| Übriger Naher Osten & Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

Im Bericht beantwortete Schlüsselfragen

Wie ist die aktuelle Bewertung des Marktes für orale Dünnschichtfilme?

Die Marktgröße für orale Dünnschichtfilme beträgt 3,30 Milliarden USD im Jahr 2025 und wird voraussichtlich 5,21 Milliarden USD bis 2030 erreichen.

Welcher Produkttyp dominiert die Verkäufe?

Sublinguale Filme führen mit 55,34% Marktanteil für orale Dünnschichtfilme im Jahr 2024 aufgrund etablierter Opioidabhängigkeits- und Anfallsrettungs-Anwendungsfälle.

Welches Segment expandiert am schnellsten?

Bukkale Filme werden mit 11,45% CAGR bis 2030 wachsen dank überlegener Mukoadhäsion und kontrollierter Freisetzungseigenschaften.

Wie schnell wächst die Asien-Pazifik-Region?

Asien-Pazifik-Erlöse werden voraussichtlich mit einer CAGR von 10,45% bis 2030 steigen, schneller als jede andere Region.

Welche Technologie hält den höchsten Anteil?

Lösungsmittelguss entfällt auf 54,87% der Marktgröße für orale Dünnschichtfilme, obwohl 3D-Druck das schnellste Wachstumspotenzial zeigt.

Welcher Vertriebskanal gewinnt an Schwung?

online-Apotheken verzeichnen eine CAGR von 12,56%, da sich Telemedizin- und Direct-Zu-Verbraucher-Modelle normalisieren.

Seite zuletzt aktualisiert am: