Größe des nordamerikanischen Proteinmarktes

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 8.73 Milliarden US-Dollar | |

| Marktgröße (2029) | 10.83 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

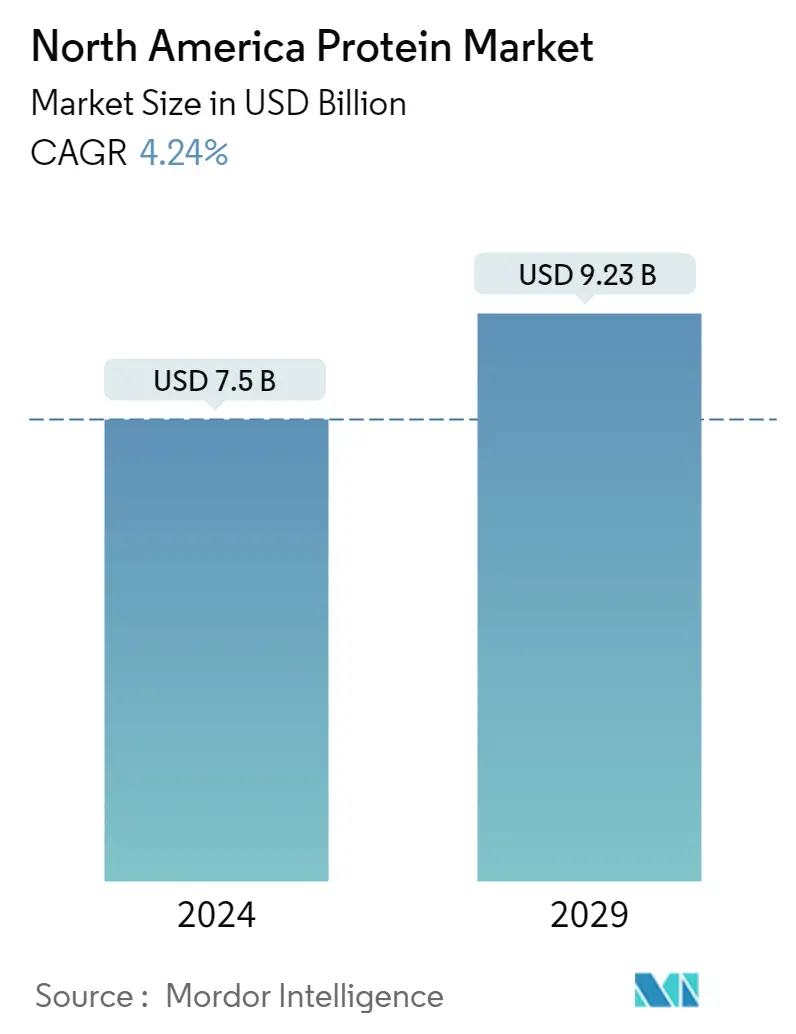

| CAGR (2024 - 2029) | 4.24 % | |

| Größter Anteil nach Land | Vereinigte Staaten | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des nordamerikanischen Proteinmarktes

Die Größe des nordamerikanischen Proteinmarkts wird im Jahr 2024 auf 7,5 Milliarden US-Dollar geschätzt und soll bis 2029 9,23 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,24 % im Prognosezeitraum (2024–2029) entspricht.

Der Lebensmittel- und Getränkesektor dominiert aufgrund der starken Nachfrage nach Milchprodukten, Milchalternativen und Nahrungsergänzungsmitteln

- Der FB-Sektor dominiert den Endverbrauchermarkt aufgrund des wachsenden Bedarfs an Molke-, Weizen- und Erbsenprotein in FB-Produkten. Aufgrund der umfangreichen Verwendung von pflanzlichem Protein auf Sojabasis hielt der Markt für Milch- und Fleischalternativen weiterhin die führende Position. Zusammen machten die beiden Untersegmente im Jahr 2022 61,3 % des Gesamtvolumens des FB-Segments in der Region aus. Da Soja in linearen Fasern gestapelt die Muskeltextur nachbilden kann, ist Sojaprotein führend auf dem Proteinmarkt. Dies fördert den Einsatz bei der Extrusion bei hoher Feuchtigkeit, beim Gelieren und bei der Proteinanreicherung. Um die erforderliche anisotrope Produktstruktur zu erzeugen, werden diese Fleischanaloga bei hohen Feuchtigkeitsgehalten (>40 %) und erhöhten Temperaturen über 100 °C extrudiert.

- Tierfutter ist das zweitgrößte Segment, in dem Insektenprotein dominiert und 53,8 % des Marktvolumens ausmacht. Das Marktpotenzial für Tierfutter wird durch die Einführung nachhaltiger alternativer Proteinquellen wie Insektenprotein weiter erweitert. Um eine kostengünstige und effiziente Quelle für Protein in Futtermittelqualität bereitzustellen, erweitern Unternehmen wie Darling Ingredients, Aspire Food Group und Enterra Corporation ihre Produktionskapazitäten in der Region.

- Körperpflege und Kosmetik sind das am schnellsten wachsende Segment und werden im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 6,48 % nach Wert verzeichnen. In den Vereinigten Staaten leiden 6,8 Millionen Menschen an Haarproblemen wie Alopecia areata. Kollagenpeptide, die hydrolysierte Form von Kollagen, nähren die Haarzwiebeln und stärken die Haarfollikel, indem sie die idealen Bedingungen für gesundes Haarwachstum schaffen. OGX Biotin Collagen Shampoo, Salcoll Collagen Hair Mist, Hair La Vie Foundation Collagen Elixir usw. sind einige Beispiele für Haarpflegeprodukte, die Kollagen enthalten.

Aufgrund der starken Präsenz verschiedener Lebensmittelproduktionseinheiten halten die Vereinigten Staaten im Jahr 2022 die Mehrheit der Anteile

- Der gesamte nordamerikanische Proteinmarkt verzeichnete im Jahr 2020 eine positive Wachstumsrate von 9,09 % in Bezug auf den Verkaufswert. Die Vereinigten Staaten waren im Jahr 2020 aufgrund der starken Produktionskonsolidierung im Land und einer aktiven Wettbewerbslandschaft führend auf dem Markt. Unternehmen stärken ihre Präsenz im Land, indem sie kleine Firmen übernehmen, Proteinproduktionseinheiten hochfahren und ihr Produktportfolio erweitern. Unternehmen wie Agropur, Anchor Ingredients und Hilmar Cheese steigerten ihre Produktionskapazitäten im Berichtszeitraum. So führten ständige Produktentwicklungen und Differenzierung im Markt zu zusätzlichen Mengenumsätzen.

- Kanada blieb im Jahr 2022 der zweitgrößte Markt, angetrieben durch Verbraucher, die auf eine Diversifizierung der Proteinquellen drängten. Tierische Proteine werden durch neue funktionelle Lebensmittel und Mehrwertprodukte ersetzt, die von der boomenden Pflanzenproteinindustrie geschaffen werden. Im Jahr 2022 bemühen sich mehr als 40 % der Menschen in Kanada aktiv darum, ihren Konsum pflanzlicher Lebensmittel zu steigern. Pflanzliche Proteinquellen erfreuen sich aufgrund ihrer Eignung für vegetarische, vegane und flexitarische Lebensstile in letzter Zeit zunehmender Beliebtheit.

- Mexiko dürfte mit einer prognostizierten Volumen-CAGR von 6,46 % im Prognosezeitraum die am schnellsten wachsende Region sein. Der mexikanische Markt wird von der Nachfrage nach Pflanzenproteinen im Land dominiert und es wird erwartet, dass er im Prognosezeitraum eine wertmäßige jährliche Wachstumsrate von 6,67 % verzeichnen wird. Aufgrund des wachsenden Bewusstseins der mexikanischen Verbraucher für Lebensmittelsicherheit, ökologische Nachhaltigkeit und Tierschutzaspekte von Fleisch wurde in einem erheblichen Teil des Landes eine Verlagerung von tierischen Proteinprodukten zu pflanzlichen Proteinprodukten beobachtet.

Proteinmarkttrends in Nordamerika

- Bio-Babynahrung soll den Markt der Zukunft vorantreiben

- Große kommerzielle Akteure tragen zum Wachstum der Bäckereibranche bei

- Angereicherte Getränke werden im Prognosezeitraum einen Umsatzanstieg verzeichnen

- Die Verlagerung der Verbraucher hin zu kohlenhydratarmen Diäten stellt eine Bedrohung für das Marktwachstum dar

- Die steigende Nachfrage nach Einzelportionspackungen könnte die Produktion steigern

- Hauptakteure konzentrieren sich auf die Anreicherung und Nährstoffanreicherung

- Milchalternativen verzeichnen deutliche Wachstumsraten

- Betonung von Bewusstsein und Innovation; treibende Kraft hinter dem Wachstum des Marktes für Ernährung für ältere Menschen

- Große Chancen für Fleischalternativen

- E-Commerce wird sich zu einem der beliebtesten Kanäle entwickeln

- Wichtige Akteure konzentrieren sich nach COVID-19 stärker auf gesunde Inhaltsstoffe

- Sport-/Leistungsernährung wird im Prognosezeitraum ein deutliches Wachstum verzeichnen

- Ständige Nachfrage aus den Vereinigten Staaten zur Unterstützung des Marktes

- Die Kosmetikindustrie soll durch die Synergie von Innovation und Social-Media-Einfluss vorangetrieben werden

- Der zunehmende Konsum pflanzlicher Proteine eröffnet Chancen für wichtige Akteure im Zutatensektor

- Die Produktion von Soja, Weizen und Erbsen leistet einen wichtigen Beitrag als Rohstoff für Hersteller von pflanzlichen Proteinzutaten

Überblick über die nordamerikanische Proteinindustrie

Der nordamerikanische Proteinmarkt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 38,59 % einnehmen. Die Hauptakteure in diesem Markt sind Archer Daniels Midland Company, Bunge Limited, CHS Inc., International Flavors Fragrances, Inc. und Kerry Group PLC (alphabetisch sortiert).

Marktführer für Proteine in Nordamerika

Archer Daniels Midland Company

Bunge Limited

CHS Inc.

International Flavors & Fragrances, Inc.

Kerry Group PLC

Other important companies include Agropur Dairy Cooperative, Arla Foods amba, Darling Ingredients Inc., Farbest-Tallman Foods Corporation, Fonterra Co-operative Group Limited, Gelita AG, Glanbia PLC, Groupe Lactalis, MGP, Milk Specialties Global, Roquette Frères, Südzucker Group, Tessenderlo Group, The Scoular Company.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum nordamerikanischen Proteinmarkt

- August 2022 Optimum Nutrition kündigt die Einführung seines neuen Gold Standard Protein Shakes an. Das RTD ist in den Geschmacksrichtungen Schokolade und Vanille erhältlich und enthält 24 Gramm Protein pro Portion.

- Juni 2022 Fonterra JV ist ein Joint Venture mit der Tillamook Country Creamery Association (TCCA) und einer drei Meilen großen Canyon-Farm in den Vereinigten Staaten eingegangen, um Pro-Optima TM auf den Markt zu bringen, ein funktionelles Molkenproteinkonzentrat (fWPC) der Klasse A.

- August 2021 Darling Ingredients hat seine bestehende Produktionsanlage erweitert, zu der auch Nebraskas erster Betrieb gehört, der sich ausschließlich der Geflügelverarbeitung widmet. Diese erweiterte Produktionseinheit könnte auch die Proteinumwandlung erleichtern.

Nordamerika-Proteinmarktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.2.2 Anlage

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.3.2 Anlage

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Kanada

- 3.4.2 Vereinigte Staaten

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Quelle

- 4.1.1 Tier

- 4.1.1.1 Nach Proteintyp

- 4.1.1.1.1 Kasein und Kaseinate

- 4.1.1.1.2 Kollagen

- 4.1.1.1.3 Eiprotein

- 4.1.1.1.4 Gelatine

- 4.1.1.1.5 Insektenprotein

- 4.1.1.1.6 Milch eiweiß

- 4.1.1.1.7 Molkenprotein

- 4.1.1.1.8 Anderes tierisches Protein

- 4.1.2 Mikrobiell

- 4.1.2.1 Nach Proteintyp

- 4.1.2.1.1 Algenprotein

- 4.1.2.1.2 Mykoprotein

- 4.1.3 Anlage

- 4.1.3.1 Nach Proteintyp

- 4.1.3.1.1 Hanfprotein

- 4.1.3.1.2 Erbsenprotein

- 4.1.3.1.3 Kartoffelprotein

- 4.1.3.1.4 Reisprotein

- 4.1.3.1.5 Ich bin Protein

- 4.1.3.1.6 Weizenprotein

- 4.1.3.1.7 Anderes Pflanzenprotein

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 4.2.2.1.8 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.9 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

- 4.3 Land

- 4.3.1 Kanada

- 4.3.2 Mexiko

- 4.3.3 Vereinigte Staaten

- 4.3.4 Rest von Nordamerika

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Agropur Dairy Cooperative

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 Arla Foods amba

- 5.4.4 Bunge Limited

- 5.4.5 CHS Inc.

- 5.4.6 Darling Ingredients Inc.

- 5.4.7 Farbest-Tallman Foods Corporation

- 5.4.8 Fonterra Co-operative Group Limited

- 5.4.9 Gelita AG

- 5.4.10 Glanbia PLC

- 5.4.11 Groupe Lactalis

- 5.4.12 International Flavors & Fragrances, Inc.

- 5.4.13 Kerry Group PLC

- 5.4.14 MGP

- 5.4.15 Milk Specialties Global

- 5.4.16 Roquette Frères

- 5.4.17 Südzucker Group

- 5.4.18 Tessenderlo Group

- 5.4.19 The Scoular Company

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der nordamerikanischen Proteinindustrie

Tier, Mikrobiell und Pflanze werden als Segmente nach Quelle abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Kanada, Mexiko und die Vereinigten Staaten werden als Segmente nach Ländern abgedeckt.

- Der FB-Sektor dominiert den Endverbrauchermarkt aufgrund des wachsenden Bedarfs an Molke-, Weizen- und Erbsenprotein in FB-Produkten. Aufgrund der umfangreichen Verwendung von pflanzlichem Protein auf Sojabasis hielt der Markt für Milch- und Fleischalternativen weiterhin die führende Position. Zusammen machten die beiden Untersegmente im Jahr 2022 61,3 % des Gesamtvolumens des FB-Segments in der Region aus. Da Soja in linearen Fasern gestapelt die Muskeltextur nachbilden kann, ist Sojaprotein führend auf dem Proteinmarkt. Dies fördert den Einsatz bei der Extrusion bei hoher Feuchtigkeit, beim Gelieren und bei der Proteinanreicherung. Um die erforderliche anisotrope Produktstruktur zu erzeugen, werden diese Fleischanaloga bei hohen Feuchtigkeitsgehalten (>40 %) und erhöhten Temperaturen über 100 °C extrudiert.

- Tierfutter ist das zweitgrößte Segment, in dem Insektenprotein dominiert und 53,8 % des Marktvolumens ausmacht. Das Marktpotenzial für Tierfutter wird durch die Einführung nachhaltiger alternativer Proteinquellen wie Insektenprotein weiter erweitert. Um eine kostengünstige und effiziente Quelle für Protein in Futtermittelqualität bereitzustellen, erweitern Unternehmen wie Darling Ingredients, Aspire Food Group und Enterra Corporation ihre Produktionskapazitäten in der Region.

- Körperpflege und Kosmetik sind das am schnellsten wachsende Segment und werden im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 6,48 % nach Wert verzeichnen. In den Vereinigten Staaten leiden 6,8 Millionen Menschen an Haarproblemen wie Alopecia areata. Kollagenpeptide, die hydrolysierte Form von Kollagen, nähren die Haarzwiebeln und stärken die Haarfollikel, indem sie die idealen Bedingungen für gesundes Haarwachstum schaffen. OGX Biotin Collagen Shampoo, Salcoll Collagen Hair Mist, Hair La Vie Foundation Collagen Elixir usw. sind einige Beispiele für Haarpflegeprodukte, die Kollagen enthalten.

| Tier | Nach Proteintyp | Kasein und Kaseinate |

| Kollagen | ||

| Eiprotein | ||

| Gelatine | ||

| Insektenprotein | ||

| Milch eiweiß | ||

| Molkenprotein | ||

| Anderes tierisches Protein | ||

| Mikrobiell | Nach Proteintyp | Algenprotein |

| Mykoprotein | ||

| Anlage | Nach Proteintyp | Hanfprotein |

| Erbsenprotein | ||

| Kartoffelprotein | ||

| Reisprotein | ||

| Ich bin Protein | ||

| Weizenprotein | ||

| Anderes Pflanzenprotein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Kanada |

| Mexiko |

| Vereinigte Staaten |

| Rest von Nordamerika |

| Quelle | Tier | Nach Proteintyp | Kasein und Kaseinate |

| Kollagen | |||

| Eiprotein | |||

| Gelatine | |||

| Insektenprotein | |||

| Milch eiweiß | |||

| Molkenprotein | |||

| Anderes tierisches Protein | |||

| Mikrobiell | Nach Proteintyp | Algenprotein | |

| Mykoprotein | |||

| Anlage | Nach Proteintyp | Hanfprotein | |

| Erbsenprotein | |||

| Kartoffelprotein | |||

| Reisprotein | |||

| Ich bin Protein | |||

| Weizenprotein | |||

| Anderes Pflanzenprotein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Kanada | ||

| Mexiko | |||

| Vereinigte Staaten | |||

| Rest von Nordamerika | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.