Marktgröße für Gelatine

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 2.22 Milliarden US-Dollar | |

| Marktgröße (2029) | 2.87 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 4.65 % | |

| Größter Anteil nach Region | Asien-Pazifik | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Gelatine

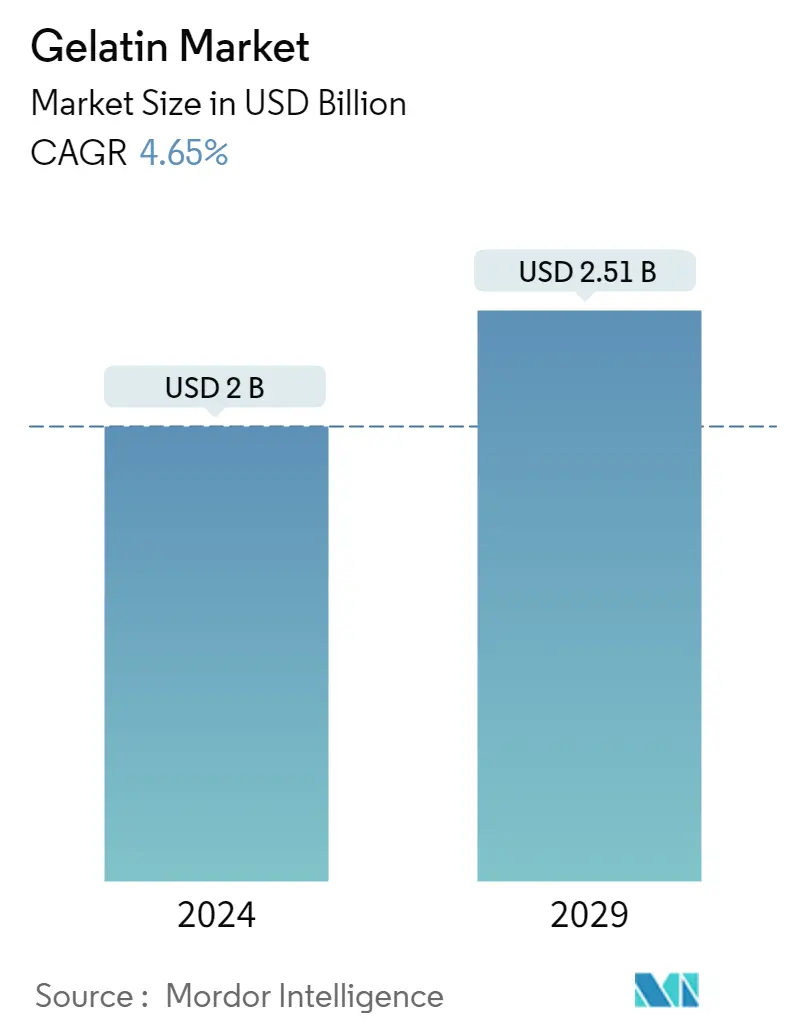

Die Größe des Gelatinemarkts wird im Jahr 2024 auf 2 Milliarden US-Dollar geschätzt und soll bis 2029 2,51 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,65 % im Prognosezeitraum (2024–2029) entspricht.

Durch die zunehmende Betonung der Körperpflege wird die Nachfrage nach proteinbasierten Haut- und Haarpflegeprodukten im Prognosezeitraum an Bedeutung gewinnen

- Gemessen an der Anwendung blieb FB das größte Segment im globalen Gelatinemarkt. Es wird außerdem erwartet, dass im Prognosezeitraum eine nominale CAGR von 4,46 % (Volumen) verzeichnet wird. Dieses Wachstum ist in erster Linie auf die Verlagerung der Präferenzen von traditionellen Lebensmitteln hin zu eher proteinbasierten Lösungen zurückzuführen. Weltweit möchten sich etwa 93 % der Verbraucher mindestens ein paar Mal gesund ernähren, wobei 63 % versuchen, sich die meiste Zeit oder die ganze Zeit gesund zu ernähren. Verbraucher sind sich auch der von ihnen verzehrten Lebensmittel bewusster und wissen, wie sich die Inhaltsstoffe eines Produkts auf ihre Gesundheit auswirken. Die Proteine in Gelatine können zur Unterstützung der Darmwand beitragen, einschließlich des Aufbaus der schützenden Schleimschicht im Darm.

- Während des COVID-19-Ausbruchs stieg der In-Home-Verzehr von Fertiggerichten im Jahr 2020 auf 26 %. Die Bedeutung der Gesundheit als Wahl ihres Lebensstils beeinflusste Verbraucher im FB-Sektor. Allerdings wird erwartet, dass Körperpflege im Prognosezeitraum mit einer jährlichen Wachstumsrate von 6,29 % nach Wert das am schnellsten wachsende Segment des Marktes sein wird, da Gelatine einen höheren durchschnittlichen Proteingehalt von 5 % aufweist als andere Milchproteine.

- Das einzige andere Segment, in dem Gelatine Anwendung findet, ist das Segment Körperpflege und Kosmetik. Es wird prognostiziert, dass das Segment im Prognosezeitraum eine durchschnittliche jährliche Wachstumsrate (CAGR) von 6,31 % nach Volumen verzeichnen wird. Zahlreiche Kosmetikprodukte wie Gesichtscremes, Körperlotionen, Shampoos, Haarsprays, Sonnenschutzmittel, Badesalze und Schaumbadflüssigkeiten verwenden Gelatine als Geliermittel. Es ist sicher für die Anwendung auf der Haut, enthält keine giftigen Substanzen und eignet sich gut als Feuchtigkeitsspender in Cremes und Lotionen. Durch seine filmbildenden Eigenschaften fördert es den Glanz und die Kämmbarkeit der Haare sowie die Geschmeidigkeit der Haut. Außerdem sorgt es dafür, dass Pigmente in Haarfarben und -tönungen gleichmäßiger aufgenommen werden.

Europa hält im Jahr 2022 einen erheblichen Anteil, da die wachsende Nachfrage nach Nahrungsergänzungsmitteln in der gesamten Region den Einsatz von Gelatine vorantreibt

- Der asiatisch-pazifische Raum ist der größte und am schnellsten wachsende Markt für Gelatine, gefolgt von Europa. Auf beide Regionen entfallen etwa 78,6 % des gesamten Bedarfs an Gelatineprotein. Die etablierte Fleischindustrie im asiatisch-pazifischen Raum liefert riesige Gelatinemengen, was den Zugang zu dieser Zutat in der Region erleichtert. Auch die zunehmende Fettleibigkeit im asiatisch-pazifischen Raum, insbesondere in Ländern wie China und Indien, war ein weiterer wichtiger Faktor, der das Marktwachstum ankurbelte. In Indien stieg der Anteil der übergewichtigen Frauen im Jahr 2021 von 20,6 % auf 24 %, bei Männern stieg die Zahl von 18,9 % auf 22,9 % Der hohe Protein- und Kaloriengehalt der Gelatine.

- In Europa dominierte Russland den Markt und machte 22,5 % des regionalen Marktes aus. Im Jahr 2021 stiegen die Gelatineverkäufe in Russland im Vergleich zu 2020 um 8,18 %, was auf die zunehmende Verwendung von Gelatine auf Rinderbasis in verschiedenen Lebensmittel- und Getränkeanwendungen zurückzuführen ist. Die steigende Nachfrage nach Nahrungsergänzungsmitteln in der Region ist für die zunehmende Tendenz der Verbraucher hin zu einer gesunden und proteinreichen Ernährung verantwortlich, was voraussichtlich das Wachstum des Gelatinemarkts vorantreiben wird.

- Die afrikanische Region hält aufgrund der zunehmenden kommerziellen Aktivität einen erheblichen Anteil am Gelatinemarkt, was eine aggressive Expansionsstrategie des Landes widerspiegelt. Die hohe Gelatineintegration in der FB-Industrie, insbesondere in Bäckereien und Getränken, trieb den Markt an. Unternehmen bewerben ihre Gelatine-Angebote als natürliche Ergänzung zu klaren Getränken, die bei Verbrauchern immer beliebter werden. Etwa 2–3 % Gelatine eignen sich zur Entfernung von Fruchtsaftniederschlägen, die Trübungen verursachen können.

Globale Gelatine-Markttrends

- Asien-Pazifik hatte großen Marktanteil

- Gesunde Trends bei Getränken wirken sich auf das Marktwachstum aus

- Wachsende Vorliebe für praktische Frühstücksoptionen

- Steigende Nachfrage nach Einzelportionspackungen könnte die Produktion steigern

- Steigender Heimkonsum und Nachfrage nach gesunden Süßwaren

- Milchalternative mit deutlichem Wachstum

- Wachsende Ernährungsbedenken für alternde Bevölkerungen

- Fleischproteinalternativen revolutionieren das Fleischsegment

- Kochfertige und tiefgekühlte Lebensmittel verzeichneten einen Umsatzanstieg

- Vorliebe für gesunde Snacks zur Unterstützung des Marktwachstums

- Steigendes Gesundheitsbewusstsein und wachsende Nachfrage der Millennials

- Wachsende Nachfrage nach Mischfuttermitteln

- Natürliche Inhaltsstoffe treiben den Segmentumsatz stark voran

- Der steigende Verbrauch tierischer Proteine eröffnet Chancen für wichtige Akteure im Zutatensektor

Überblick über die Gelatineindustrie

Der Gelatinemarkt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 11,32 % einnehmen. Die Hauptakteure in diesem Markt sind Darling Ingredients Inc., Gelita AG, Italgelatine SpA, Nitta Gelatin Inc. und SAS Gelatines Weishardt (alphabetisch sortiert).

Marktführer für Gelatine

Darling Ingredients Inc.

Gelita AG

Italgelatine SpA

Nitta Gelatin Inc.

SAS Gelatines Weishardt

Other important companies include ASAHI GELATINE INDUSTRIAL Co. Ltd, Jellice Pioneer Private Limited, Nippi. Inc..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Gelatinemarkt

- Mai 2021 Darling Ingredients Inc. gab bekannt, dass seine Marke Rousselot ihr Sortiment an gereinigter, pharmazeutischer und modifizierter Gelatine mit der Einführung von X-Pure® GelDAT – Gelatin Desaminotyrosine – erweitert hat.

- Januar 2021 Nitta Gelatin India hat in seinem Hotel-/Restaurant-/Catering-Geschäft (HoReCa) eine Feingelatine nach internationalem Standard eingeführt. Die hochwertige Gelatine wird mit japanischer Technologie gemäß Good Manufacturing Practice (GMP) und dem Hazard Analysis and Critical Control Point (HACCP)-System im Einklang mit den europäischen Hygienestandards (EG) hergestellt. Diese Gelatine stammt aus natürlichen Quellen und enthält alle essentiellen Aminosäuren außer Tryptophan.

- November 2020 Rousselot führt ein neues Lieferformat ein, die Gummikappen, für nutrazeutische und pharmazeutische Gelatinebestandteile, die unter seiner Marke SiMoGel angeboten werden, und ermöglicht es Herstellern, von der wachsenden Beliebtheit von Kaubonbons und Gummibärchen zu profitieren. Gummikapseln vereinen die Vorteile von Kapseln, Softgels und Gummibärchen in einem einzigen Lieferformat. Gummikapseln werden mit SiMoGel in einem stärkefreien Ablagerungsprozess hergestellt und können zur Abgabe einer breiten Palette an Wirkstoffen in hochpräzisen Dosierungen verwendet werden, von Ernährungslösungen bis hin zu OTC-Produkten.

Gelatine-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.4 Gesetzlicher Rahmen

- 3.4.1 China

- 3.4.2 Frankreich

- 3.4.3 Deutschland

- 3.4.4 Indien

- 3.4.5 Italien

- 3.4.6 Japan

- 3.4.7 Großbritannien

- 3.4.8 Vereinigte Staaten

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Bilden

- 4.1.1 Tierbasiert

- 4.1.2 Marinebasiert

- 4.2 Endbenutzer

- 4.2.1 Essen und Getränke

- 4.2.1.1 Durch Sub-Endbenutzer

- 4.2.1.1.1 Bäckerei

- 4.2.1.1.2 Getränke

- 4.2.1.1.3 Gewürze/Soßen

- 4.2.1.1.4 Süßwaren

- 4.2.1.1.5 Milchprodukte und alternative Milchprodukte

- 4.2.1.1.6 RTE/RTC-Lebensmittelprodukte

- 4.2.1.1.7 Snacks

- 4.2.2 Körperpflege und Kosmetik

- 4.3 Region

- 4.3.1 Afrika

- 4.3.1.1 Nach Form

- 4.3.1.2 Vom Endbenutzer

- 4.3.1.3 Nach Land

- 4.3.1.3.1 Nigeria

- 4.3.1.3.2 Südafrika

- 4.3.1.3.3 Rest von Afrika

- 4.3.2 Asien-Pazifik

- 4.3.2.1 Nach Form

- 4.3.2.2 Vom Endbenutzer

- 4.3.2.3 Nach Land

- 4.3.2.3.1 Australien

- 4.3.2.3.2 China

- 4.3.2.3.3 Indien

- 4.3.2.3.4 Indonesien

- 4.3.2.3.5 Japan

- 4.3.2.3.6 Malaysia

- 4.3.2.3.7 Neuseeland

- 4.3.2.3.8 Südkorea

- 4.3.2.3.9 Thailand

- 4.3.2.3.10 Vietnam

- 4.3.2.3.11 Rest der Asien-Pazifik-Region

- 4.3.3 Europa

- 4.3.3.1 Nach Form

- 4.3.3.2 Vom Endbenutzer

- 4.3.3.3 Nach Land

- 4.3.3.3.1 Belgien

- 4.3.3.3.2 Frankreich

- 4.3.3.3.3 Deutschland

- 4.3.3.3.4 Italien

- 4.3.3.3.5 Niederlande

- 4.3.3.3.6 Russland

- 4.3.3.3.7 Spanien

- 4.3.3.3.8 Truthahn

- 4.3.3.3.9 Großbritannien

- 4.3.3.3.10 Rest von Europa

- 4.3.4 Naher Osten

- 4.3.4.1 Nach Form

- 4.3.4.2 Vom Endbenutzer

- 4.3.4.3 Nach Land

- 4.3.4.3.1 Iran

- 4.3.4.3.2 Saudi-Arabien

- 4.3.4.3.3 Vereinigte Arabische Emirate

- 4.3.4.3.4 Rest des Nahen Ostens

- 4.3.5 Nordamerika

- 4.3.5.1 Nach Form

- 4.3.5.2 Vom Endbenutzer

- 4.3.5.3 Nach Land

- 4.3.5.3.1 Kanada

- 4.3.5.3.2 Mexiko

- 4.3.5.3.3 Vereinigte Staaten

- 4.3.5.3.4 Rest von Nordamerika

- 4.3.6 Südamerika

- 4.3.6.1 Nach Form

- 4.3.6.2 Vom Endbenutzer

- 4.3.6.3 Nach Land

- 4.3.6.3.1 Argentinien

- 4.3.6.3.2 Brasilien

- 4.3.6.3.3 Rest von Südamerika

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 ASAHI GELATINE INDUSTRIAL Co. Ltd

- 5.4.2 Darling Ingredients Inc.

- 5.4.3 Gelita AG

- 5.4.4 Italgelatine SpA

- 5.4.5 Jellice Pioneer Private Limited

- 5.4.6 Nippi. Inc.

- 5.4.7 Nitta Gelatin Inc.

- 5.4.8 SAS Gelatines Weishardt

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der Gelatineindustrie

Tierbasiert und marinebasiert werden von Form als Segmente abgedeckt. Lebensmittel und Getränke, Körperpflege und Kosmetik werden als Segmente vom Endverbraucher abgedeckt. Afrika, Asien-Pazifik, Europa, Naher Osten, Nordamerika und Südamerika werden als Segmente nach Regionen abgedeckt.

- Gemessen an der Anwendung blieb FB das größte Segment im globalen Gelatinemarkt. Es wird außerdem erwartet, dass im Prognosezeitraum eine nominale CAGR von 4,46 % (Volumen) verzeichnet wird. Dieses Wachstum ist in erster Linie auf die Verlagerung der Präferenzen von traditionellen Lebensmitteln hin zu eher proteinbasierten Lösungen zurückzuführen. Weltweit möchten sich etwa 93 % der Verbraucher mindestens ein paar Mal gesund ernähren, wobei 63 % versuchen, sich die meiste Zeit oder die ganze Zeit gesund zu ernähren. Verbraucher sind sich auch der von ihnen verzehrten Lebensmittel bewusster und wissen, wie sich die Inhaltsstoffe eines Produkts auf ihre Gesundheit auswirken. Die Proteine in Gelatine können zur Unterstützung der Darmwand beitragen, einschließlich des Aufbaus der schützenden Schleimschicht im Darm.

- Während des COVID-19-Ausbruchs stieg der In-Home-Verzehr von Fertiggerichten im Jahr 2020 auf 26 %. Die Bedeutung der Gesundheit als Wahl ihres Lebensstils beeinflusste Verbraucher im FB-Sektor. Allerdings wird erwartet, dass Körperpflege im Prognosezeitraum mit einer jährlichen Wachstumsrate von 6,29 % nach Wert das am schnellsten wachsende Segment des Marktes sein wird, da Gelatine einen höheren durchschnittlichen Proteingehalt von 5 % aufweist als andere Milchproteine.

- Das einzige andere Segment, in dem Gelatine Anwendung findet, ist das Segment Körperpflege und Kosmetik. Es wird prognostiziert, dass das Segment im Prognosezeitraum eine durchschnittliche jährliche Wachstumsrate (CAGR) von 6,31 % nach Volumen verzeichnen wird. Zahlreiche Kosmetikprodukte wie Gesichtscremes, Körperlotionen, Shampoos, Haarsprays, Sonnenschutzmittel, Badesalze und Schaumbadflüssigkeiten verwenden Gelatine als Geliermittel. Es ist sicher für die Anwendung auf der Haut, enthält keine giftigen Substanzen und eignet sich gut als Feuchtigkeitsspender in Cremes und Lotionen. Durch seine filmbildenden Eigenschaften fördert es den Glanz und die Kämmbarkeit der Haare sowie die Geschmeidigkeit der Haut. Außerdem sorgt es dafür, dass Pigmente in Haarfarben und -tönungen gleichmäßiger aufgenommen werden.

| Tierbasiert |

| Marinebasiert |

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik |

| Afrika | Nach Form | |

| Vom Endbenutzer | ||

| Nach Land | Nigeria | |

| Südafrika | ||

| Rest von Afrika | ||

| Asien-Pazifik | Nach Form | |

| Vom Endbenutzer | ||

| Australien | ||

| China | ||

| Indien | ||

| Indonesien | ||

| Japan | ||

| Malaysia | ||

| Neuseeland | ||

| Südkorea | ||

| Thailand | ||

| Vietnam | ||

| Rest der Asien-Pazifik-Region | ||

| Europa | Nach Form | |

| Vom Endbenutzer | ||

| Belgien | ||

| Frankreich | ||

| Deutschland | ||

| Italien | ||

| Niederlande | ||

| Russland | ||

| Spanien | ||

| Truthahn | ||

| Großbritannien | ||

| Rest von Europa | ||

| Naher Osten | Nach Form | |

| Vom Endbenutzer | ||

| Iran | ||

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Rest des Nahen Ostens | ||

| Nordamerika | Nach Form | |

| Vom Endbenutzer | ||

| Kanada | ||

| Mexiko | ||

| Vereinigte Staaten | ||

| Rest von Nordamerika | ||

| Südamerika | Nach Form | |

| Vom Endbenutzer | ||

| Argentinien | ||

| Brasilien | ||

| Rest von Südamerika | ||

| Bilden | Tierbasiert | ||

| Marinebasiert | |||

| Endbenutzer | Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Region | Afrika | Nach Form | |

| Vom Endbenutzer | |||

| Nach Land | Nigeria | ||

| Südafrika | |||

| Rest von Afrika | |||

| Asien-Pazifik | Nach Form | ||

| Vom Endbenutzer | |||

| Australien | |||

| China | |||

| Indien | |||

| Indonesien | |||

| Japan | |||

| Malaysia | |||

| Neuseeland | |||

| Südkorea | |||

| Thailand | |||

| Vietnam | |||

| Rest der Asien-Pazifik-Region | |||

| Europa | Nach Form | ||

| Vom Endbenutzer | |||

| Belgien | |||

| Frankreich | |||

| Deutschland | |||

| Italien | |||

| Niederlande | |||

| Russland | |||

| Spanien | |||

| Truthahn | |||

| Großbritannien | |||

| Rest von Europa | |||

| Naher Osten | Nach Form | ||

| Vom Endbenutzer | |||

| Iran | |||

| Saudi-Arabien | |||

| Vereinigte Arabische Emirate | |||

| Rest des Nahen Ostens | |||

| Nordamerika | Nach Form | ||

| Vom Endbenutzer | |||

| Kanada | |||

| Mexiko | |||

| Vereinigte Staaten | |||

| Rest von Nordamerika | |||

| Südamerika | Nach Form | ||

| Vom Endbenutzer | |||

| Argentinien | |||

| Brasilien | |||

| Rest von Südamerika | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.