Größe des Gelatine-Marktes in den Vereinigten Staaten

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 161.32 Millionen US-Dollar | |

| Marktgröße (2029) | 210.13 Millionen US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 2.83 % | |

| Am schnellsten wachsend nach Endbenutzer | Körperpflege und Kosmetik | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Gelatine in den USA

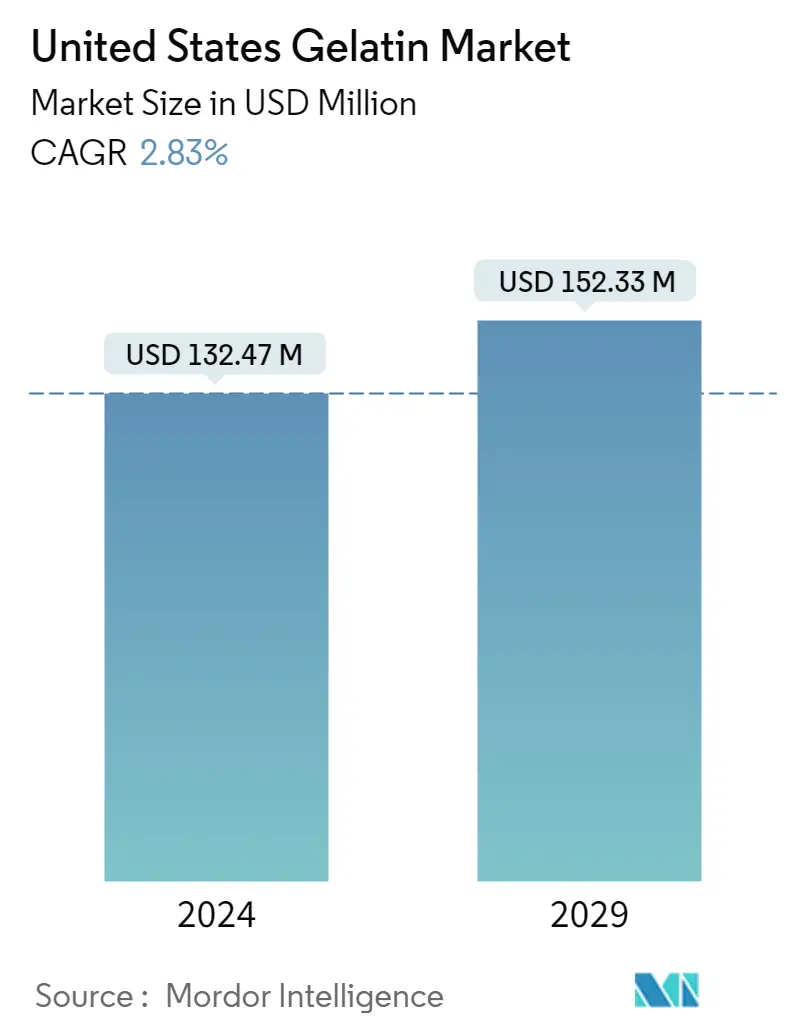

Die Größe des US-Gelatinemarkts wird im Jahr 2024 auf 132,47 Millionen US-Dollar geschätzt und soll bis 2029 152,33 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 2,83 % im Prognosezeitraum (2024–2029) entspricht.

Die Verlagerung der Konsumpräferenzen hin zu proteinhaltigen Lebensmitteln und Getränken beeinflusst die Verwendung von Gelatine

- Der Lebensmittel- und Getränkebereich weist die meisten Anwendungen im Gelatinemarkt auf. Dies liegt an der funktionellen Eignung von Gelatine. Das Segment Lebensmittel und Getränke verzeichnete von 2016 bis 2022 ein Gesamtmengenwachstum von 26,3 %. Im Jahr 2022 hatte das Teilsegment Backwaren und Getränke mit rund 60 % den größten Marktanteil innerhalb des Lebensmittel- und Getränkesegments. Dies war vor allem auf die Verlagerung der Präferenz von herkömmlich kohlensäurehaltigen Getränken und Backwaren hin zu eher proteinbasierten Lösungen zurückzuführen. Im Jahr 2021 folgten 35 % der US-Haushalte einer spezifischen proteinorientierten Ernährung, z. B. proteinreich, paläo, kohlenhydratarm und biologisch.

- Der Markt verzeichnete im Jahr 2020 mit 10,54 % mengenmäßig die höchste Wachstumsrate im Jahresvergleich, was fast dem Dreifachen der Wachstumsrate von 2019 entspricht. Das In-Home-Verzehrvolumen von Fertiggerichten stieg aufgrund von COVID-19 im Jahr 2020 auf 26 % Pandemie. Allerdings hat die Bedeutung der Gesundheit als Lebensstilentscheidung die Verbraucher beeinflusst, was zusammen mit dem wachsenden Bewusstsein für die Vorteile von Gelatine zu einer Nachfrage nach Gelatine im Lebensmittel- und Getränkesektor geführt hat.

- Unter allen Segmenten ist der Bereich Körperpflege und Kosmetik die am schnellsten wachsende Branche. Es wird prognostiziert, dass im Prognosezeitraum ein CAGR-Wert von 6,49 % verzeichnet wird. Dies ist auf den durchschnittlichen Proteingehalt von Gelatine zurückzuführen, der 5 % höher ist als bei anderen Milchproteinen wie Molke- und Milchproteinen. Menschen bevorzugen auch Körperpflege- und Kosmetikprodukte auf Gelatinebasis aufgrund ihrer filmbildenden Eigenschaften, die zur Heilung von Haar und Haut beitragen. Gelatine sorgt außerdem für eine gleichmäßigere Aufnahme von Pigmenten in Haarfärbemitteln und -tönungen.

Markttrends für Gelatine in den USA

- Babynahrung wird nach der Pandemie ein stetiges Wachstum verzeichnen

- Innovation ist der Schlüssel zur Aufrechterhaltung einer stetigen Wachstumsrate

- Nachhaltige und innovative Verpackungstrends beeinflussen den Markt für Frühstückscerealien

- Die Vorlieben der Verbraucher verlagern sich hin zu Premium-Gewürzen und Soßen, weg von verpackten Suppen

- Hauptakteure konzentrieren sich auf die Anreicherung und Nährstoffanreicherung

- Milchalternativen verzeichnen deutliche Wachstumsraten

- Betonung von Bewusstsein und Innovation; treibende Kraft hinter dem Wachstum des Marktes für Ernährung für ältere Menschen

- Große Chancen für Fleischalternativen

- E-Commerce wird sich zu einem der beliebtesten Kanäle entwickeln

- Wichtige Akteure konzentrieren sich nach COVID-19 stärker auf gesunde Inhaltsstoffe

- Sport-/Leistungsernährung wird im Prognosezeitraum ein deutliches Wachstum verzeichnen

- Steigende US-Futtermittelexporte und Futtermittelpreise werden sich voraussichtlich auf die Produktion auswirken

- Die US-amerikanische Kosmetikindustrie treibt die Synergie von Innovation und Social-Media-Einfluss voran

- Der steigende Verbrauch tierischer Proteine eröffnet Chancen für wichtige Akteure im Zutatensektor

Überblick über die Gelatineindustrie in den Vereinigten Staaten

Der US-amerikanische Gelatinemarkt ist ziemlich konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 66,44 % einnehmen. Die Hauptakteure in diesem Markt sind Ajinomoto Co. Inc., Darling Ingredients Inc., Gelatines Weishardt SAS, GELITA AG und Nitta Gelatin Inc. (alphabetisch sortiert).

Gelatine-Marktführer in den Vereinigten Staaten

Ajinomoto Co. Inc.

Darling Ingredients Inc.

Gelatines Weishardt SAS

GELITA AG

Nitta Gelatin Inc.

Other important companies include Baotou Dongbao Bio Tech Co. Ltd, Hangzhou Qunli Gelatin Chemical Co. Ltd, Italgelatine SpA, Lapi Gelatine SpA.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Gelatinemarkt der Vereinigten Staaten

- Mai 2021 Darling Ingredients Inc. gab bekannt, dass seine Marke Rousselot ihr Sortiment an gereinigter, pharmazeutischer und modifizierter Gelatine mit der Einführung von X-Pure® GelDAT – Gelatin Desaminotyrosine – erweitert hat.

- Januar 2021 Nitta Gelatin India hat in seinem Hotel-/Restaurant-/Catering-Geschäft (HoReCa) eine Feingelatine nach internationalem Standard eingeführt. Die hochwertige Gelatine wird mit japanischer Technologie gemäß Good Manufacturing Practice (GMP) und dem Hazard Analysis and Critical Control Point (HACCP)-System im Einklang mit den europäischen Hygienestandards (EG) hergestellt. Diese Gelatine stammt aus natürlichen Quellen und enthält alle essentiellen Aminosäuren außer Tryptophan.

- November 2020 Rousselot führt ein neues Lieferformat ein, die Gummikappen, für nutrazeutische und pharmazeutische Gelatinebestandteile, die unter seiner Marke SiMoGel angeboten werden, und ermöglicht es Herstellern, von der wachsenden Beliebtheit von Kaubonbons und Gummibärchen zu profitieren. Gummikapseln vereinen die Vorteile von Kapseln, Softgels und Gummibärchen in einem einzigen Lieferformat. Gummikapseln werden mit SiMoGel in einem stärkefreien Ablagerungsprozess hergestellt und können zur Abgabe einer breiten Palette an Wirkstoffen in hochpräzisen Dosierungen verwendet werden, von Ernährungslösungen bis hin zu OTC-Produkten.

US-Gelatine-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Vereinigte Staaten

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Bilden

- 4.1.1 Tierbasiert

- 4.1.2 Marinebasiert

- 4.2 Endbenutzer

- 4.2.1 Essen und Getränke

- 4.2.1.1 Durch Sub-Endbenutzer

- 4.2.1.1.1 Bäckerei

- 4.2.1.1.2 Getränke

- 4.2.1.1.3 Gewürze/Soßen

- 4.2.1.1.4 Süßwaren

- 4.2.1.1.5 Milchprodukte und alternative Milchprodukte

- 4.2.1.1.6 RTE/RTC-Lebensmittelprodukte

- 4.2.1.1.7 Snacks

- 4.2.2 Körperpflege und Kosmetik

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Ajinomoto Co. Inc.

- 5.4.2 Baotou Dongbao Bio Tech Co. Ltd

- 5.4.3 Darling Ingredients Inc.

- 5.4.4 Gelatines Weishardt SAS

- 5.4.5 GELITA AG

- 5.4.6 Hangzhou Qunli Gelatin Chemical Co. Ltd

- 5.4.7 Italgelatine SpA

- 5.4.8 Lapi Gelatine SpA

- 5.4.9 Nitta Gelatin Inc.

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der Gelatineindustrie in den Vereinigten Staaten

Tierbasiert und marinebasiert werden als Segmente von Form abgedeckt. Lebensmittel und Getränke, Körperpflege und Kosmetik werden als Segmente vom Endverbraucher abgedeckt.

- Der Lebensmittel- und Getränkebereich weist die meisten Anwendungen im Gelatinemarkt auf. Dies liegt an der funktionellen Eignung von Gelatine. Das Segment Lebensmittel und Getränke verzeichnete von 2016 bis 2022 ein Gesamtmengenwachstum von 26,3 %. Im Jahr 2022 hatte das Teilsegment Backwaren und Getränke mit rund 60 % den größten Marktanteil innerhalb des Lebensmittel- und Getränkesegments. Dies war vor allem auf die Verlagerung der Präferenz von herkömmlich kohlensäurehaltigen Getränken und Backwaren hin zu eher proteinbasierten Lösungen zurückzuführen. Im Jahr 2021 folgten 35 % der US-Haushalte einer spezifischen proteinorientierten Ernährung, z. B. proteinreich, paläo, kohlenhydratarm und biologisch.

- Der Markt verzeichnete im Jahr 2020 mit 10,54 % mengenmäßig die höchste Wachstumsrate im Jahresvergleich, was fast dem Dreifachen der Wachstumsrate von 2019 entspricht. Das In-Home-Verzehrvolumen von Fertiggerichten stieg aufgrund von COVID-19 im Jahr 2020 auf 26 % Pandemie. Allerdings hat die Bedeutung der Gesundheit als Lebensstilentscheidung die Verbraucher beeinflusst, was zusammen mit dem wachsenden Bewusstsein für die Vorteile von Gelatine zu einer Nachfrage nach Gelatine im Lebensmittel- und Getränkesektor geführt hat.

- Unter allen Segmenten ist der Bereich Körperpflege und Kosmetik die am schnellsten wachsende Branche. Es wird prognostiziert, dass im Prognosezeitraum ein CAGR-Wert von 6,49 % verzeichnet wird. Dies ist auf den durchschnittlichen Proteingehalt von Gelatine zurückzuführen, der 5 % höher ist als bei anderen Milchproteinen wie Molke- und Milchproteinen. Menschen bevorzugen auch Körperpflege- und Kosmetikprodukte auf Gelatinebasis aufgrund ihrer filmbildenden Eigenschaften, die zur Heilung von Haar und Haut beitragen. Gelatine sorgt außerdem für eine gleichmäßigere Aufnahme von Pigmenten in Haarfärbemitteln und -tönungen.

| Tierbasiert |

| Marinebasiert |

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik |

| Bilden | Tierbasiert | ||

| Marinebasiert | |||

| Endbenutzer | Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.