Marktgröße für Militärluftfahrt in Nordamerika

| Studienzeitraum | 2016 - 2029 | |

| Marktgröße (2024) | 19.93 Milliarden US-Dollar | |

| Marktgröße (2029) | 25.19 Milliarden US-Dollar | |

| Größter Anteil nach Flugzeuguntertyp | Starrflügler | |

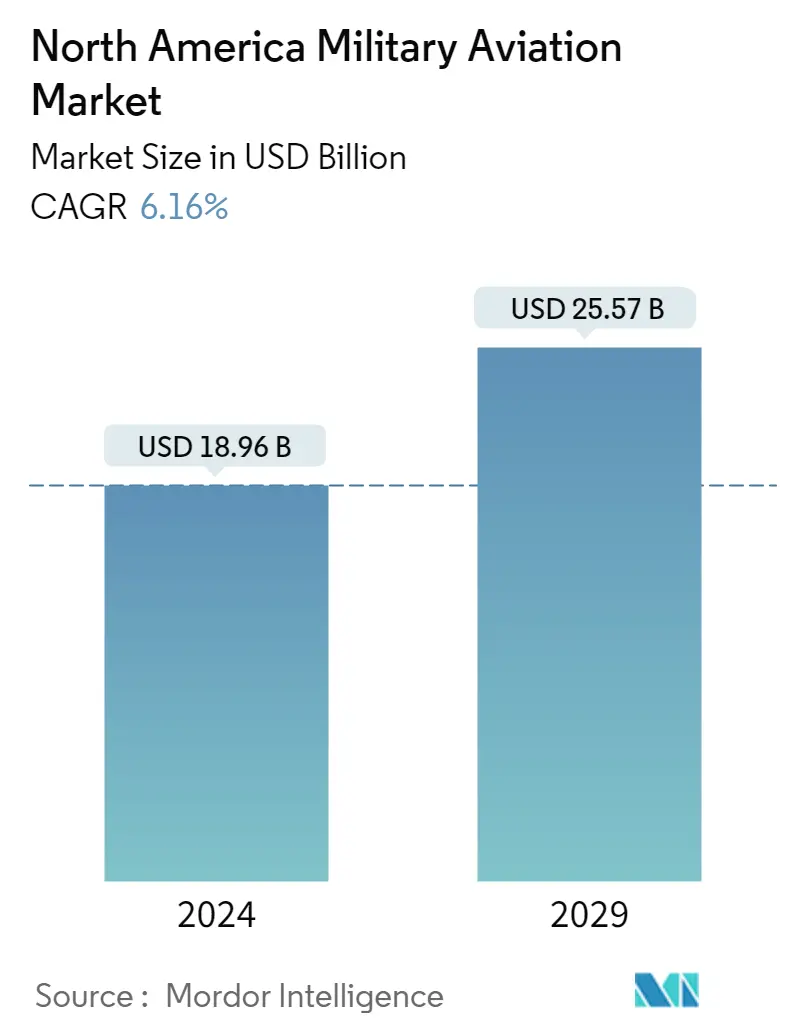

| CAGR (2024 - 2029) | 6.16 % | |

| Größter Anteil nach Land | Vereinigte Staaten | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des nordamerikanischen Militärluftfahrtmarktes

Die Größe des nordamerikanischen Militärluftfahrtmarktes wird im Jahr 2024 auf 18,96 Milliarden US-Dollar geschätzt und soll bis 2029 25,57 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,16 % im Prognosezeitraum (2024–2029) entspricht.

- Starrflügler sind der größte Sub-Flugzeugtyp Es besteht ein zunehmender Bedarf, die militärische Vormachtstellung aufrechtzuerhalten und ihre Kampffähigkeiten durch die Beschaffung fortschrittlicher Kampfflugzeuge in allen Ländern der Region zu verbessern.

- Starrflügler sind der am schnellsten wachsende Sub-Flugzeugtyp Anhaltende geopolitische Spannungen und Konflikte auf der ganzen Welt veranlassen die Region, fortschrittliche Mehrzweckflugzeuge zu beschaffen, um ihre Kampfüberlegenheit zu verbessern.

- Mehrzweckflugzeuge sind der größte Flugzeugtyp Länder in der Region entscheiden sich für Mehrzweckflugzeuge, um Bodenangriffe durchzuführen und die feindliche Luftverteidigung zu unterdrücken. Das Flugzeug bietet auch Luftüberlegenheit.

- Die Vereinigten Staaten sind das größte Land Der Fokus des Landes auf die Beschaffung modernerer Flugzeuge, um seine militärische Vormachtstellung aufrechtzuerhalten, unterstützt das Wachstum des Militärhubschraubermarktes der Region.

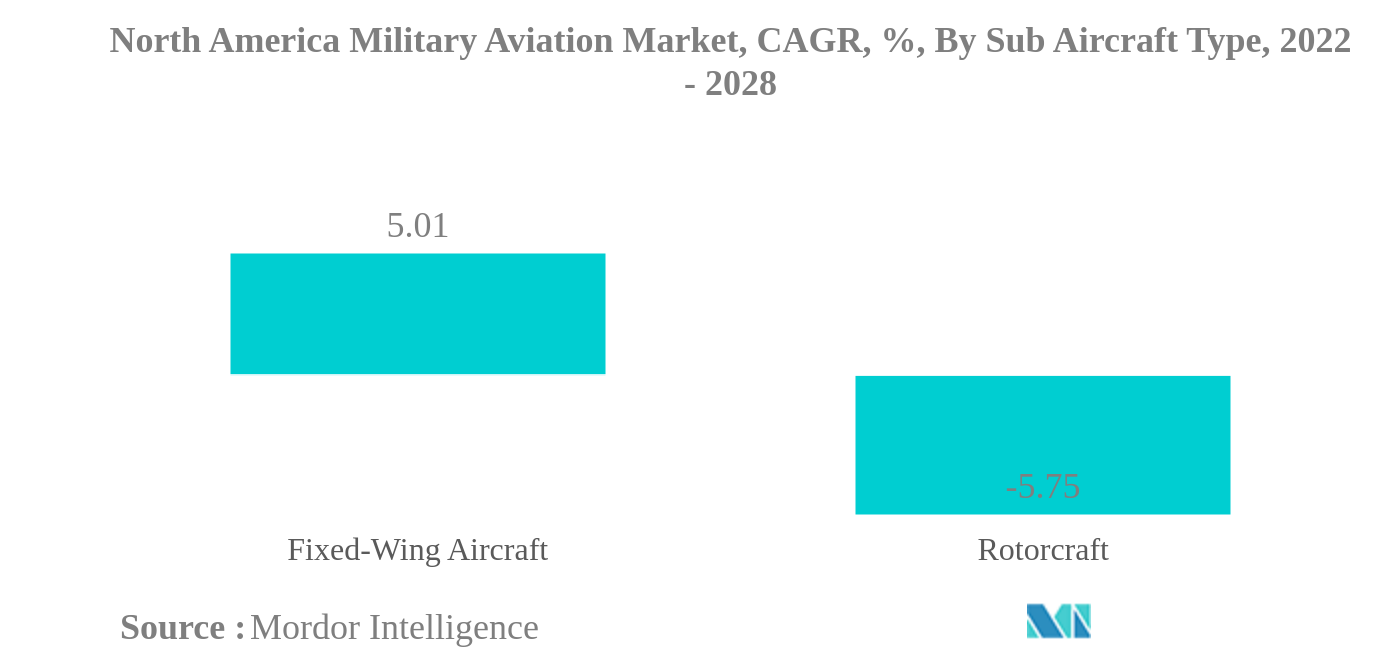

Starrflügler sind der größte U-Boot-Typ

- Der nordamerikanische Militärluftfahrtmarkt ist nach Flugzeugtyp in Starrflügler und Drehflügler unterteilt. Geopolitische Konflikte, die zunehmende Bedrohung durch Terrorismus und Krieg sowie der Modernisierungsplan zum Ersatz der veralteten Militärflugzeuge spielten eine große Rolle bei der Beschaffung von Militärflugzeugen der neueren Generation. Die Auslieferung von Militärflugzeugen in Nordamerika verzögerte sich im Jahr 2020 aufgrund der COVID-19-Pandemie. Die Vereinigten Staaten haben ihre Verteidigungsausgaben trotz der Auswirkungen der Pandemie im Jahr 2021 auf 801 Milliarden US-Dollar erhöht.

- In Nordamerika hatten Starrflügler im Zeitraum 2016–2021 wertmäßig einen Anteil von 77,6 % und Drehflügler einen Anteil von 22,4 %. Die Vereinigten Staaten hatten mit 79,8 % bzw. 20,2 % den höchsten Beitrag sowohl im Segment der Starrflügler als auch der Drehflügler. Auf Kanada entfielen 24,1 % (Starrflügler) und 75,1 % (Drehflügler), während auf Mexiko 12,3 % (Starrflügler) und 87,7 % (Drehflügler) entfielen.

- Die Beschaffungspläne, die alternde Flugzeugflotte der US-amerikanischen und kanadischen Streitkräfte durch Kampfjets, große Transportflugzeuge und Spezialflugzeuge zu ersetzen, könnten das Wachstum des Segments der Starrflügler zwischen 2022 und 2028 vorantreiben.

- Im Jahr 2021 arbeitete die US Air Force mit Lockheed Martin zusammen, um eine neue Fertigungslinie zur Herstellung des Kampfflugzeugs F-16 Block 70/72 zu errichten. Diese Zusammenarbeit erfolgte, um der gestiegenen Nachfrage der Partnerländer nach den neuen F-16 Fighting Falcons gerecht zu werden. Kanada und Mexiko verfügen über eine aktive Flotte von 380 bzw. 469, mit einer Bestellung von 105 (88 optional) bzw. 11. Es wird erwartet, dass ähnliche potenzielle Beschaffungsinitiativen den Luftfahrtmarkt in Nordamerika im Prognosezeitraum antreiben werden.undefined

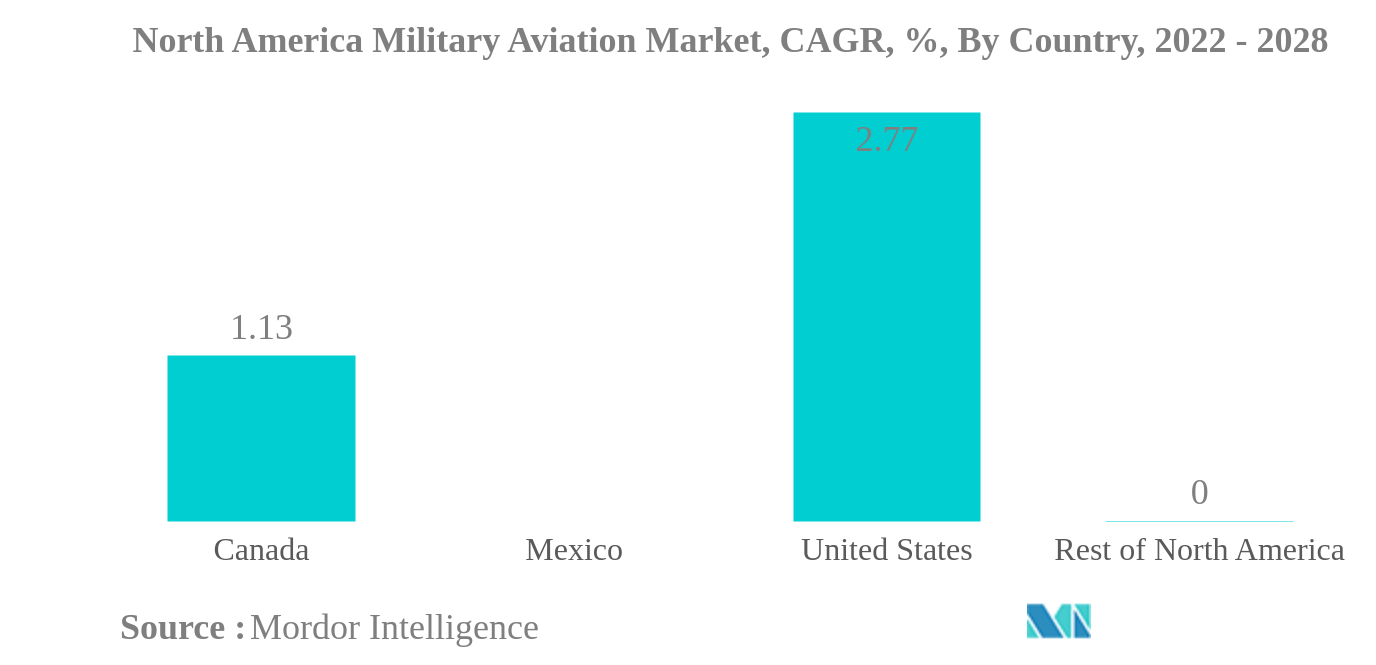

Die Vereinigten Staaten sind das größte Land

- Die Verteidigungsausgaben der nordamerikanischen Region stiegen im Jahr 2021 gegenüber 2020 um rund 3,2 % auf 838,1 Milliarden US-Dollar. Geopolitische Spannungen, die Notwendigkeit einer Modernisierung der Flugzeugflotte und das Ziel, die Lufthoheit zu erlangen, treiben die Nachfrage nach fortschrittlichen Starrflüglern und Drehflüglern voran.

- Länder in Nordamerika, insbesondere die Vereinigten Staaten, gehörten zu den ersten, die fortschrittliche Flugzeuganlagen entwickelten, um geopolitischen Konflikten entgegenzuwirken. Fast 94 % der Militärausgaben in der Region Amerika stammen aus Nordamerika. Die Militärausgaben Nordamerikas entfallen im Jahr 2021 mit 95,54 % größtenteils auf die Vereinigten Staaten, gefolgt von Mexiko und Kanada mit 1,04 % bzw. 3,16 % im Jahr 2021. Auf den Rest Nordamerikas entfielen nur 0,26 % der gesamten nordamerikanischen Verteidigungsausgaben im Jahr 2021.

- Im Dezember 2021 verfügten die USA über eine aktive Flottengröße von 13.246 Flugzeugen. Davon bestehen mehr als 56,8 % der Flotte aus Starrflügelflugzeugen, während es sich beim Rest um Drehflügler handelt. Kanada verfügte über eine aktive Flotte von etwa 380 Flugzeugen und Mexiko verfügte im Dezember 2021 über eine aktive Flotte von 469 Flugzeugen. Kampfstarrflügler machten bis Ende 2021 36 % der aktiven Starrflügler-Militärflugzeugflotte aus.

- Mit den laufenden Beschaffungs- und Modernisierungsplänen werden die USA weiterhin marktführend sein und eine erhebliche Nachfrage nach neuen Flugzeugen generieren. Die USA konzentrieren sich auch auf neue Flugzeugprogramme, indem sie im Prognosezeitraum erhebliche Mittel für Forschung und Entwicklung für die zukünftige Kriegsführung bereitstellen.

Überblick über die militärische Luftfahrtindustrie in Nordamerika

Der nordamerikanische Militärluftfahrtmarkt ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 98,03 % ausmachen. Die Hauptakteure in diesem Markt sind Airbus SE, Lockheed Martin Corporation, Northrop Grumman Corporation, Textron Inc. und The Boeing Company (alphabetisch sortiert).

Marktführer in der Militärluftfahrt in Nordamerika

Airbus SE

Lockheed Martin Corporation

Northrop Grumman Corporation

Textron Inc.

The Boeing Company

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum nordamerikanischen Militärluftfahrtmarkt

- Juni 2022 Lockheed Martin und Korea Aerospace Industries (KAI) haben eine Kooperationsvereinbarung unterzeichnet, um zukünftige Möglichkeiten für den T-50 Advanced Jet Trainer zu erkunden. Im Rahmen der Vereinbarung werden KAI und Lockheed Martin T-50 für Trainingsflugzeugprogramme weltweit anbieten.

- Juni 2022 Im Juni 2022 unterzeichnete die Regierung der Vereinigten Staaten einen Fünfjahresvertrag mit Sikorsky über eine Basis von 120 H-60M Black Hawk-Hubschraubern mit Optionen auf eine Gesamtzahl von 255 Flugzeugen, die an die US-Armee und das ausländische Militär geliefert werden sollen Vertriebskunden (FMS).

- März 2022 Die NNSA (National Nuclear Security Administration) des US-Energieministeriums hat Leonardo einen Auftrag für zwei AW139-Hubschrauber erteilt. Mit der Bekanntgabe des Vertrags über zwei AW139-Flugzeuge durch die National Nuclear Security Administration (NNSA) des US-Energieministeriums ist Leonardos Wachstum innerhalb der US-Regierung gesichert.

Nordamerika-Militärluftfahrtmarktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Bruttoinlandsprodukt

- 4.2 Aktive Flottendaten

- 4.3 Verteidigungsausgaben

- 4.4 Gesetzlicher Rahmen

- 4.5 Wertschöpfungskettenanalyse

5. MARKTSEGMENTIERUNG

- 5.1 U-Boot-Typ

- 5.1.1 Starrflügler

- 5.1.1.1 Mehrzweckflugzeuge

- 5.1.1.2 Trainingsflugzeuge

- 5.1.1.3 Transportflugzeuge

- 5.1.1.4 Andere

- 5.1.2 Drehflügler

- 5.1.2.1 Multi-Mission-Hubschrauber

- 5.1.2.2 Transporthubschrauber

- 5.1.2.3 Andere

- 5.2 Land

- 5.2.1 Kanada

- 5.2.2 Mexiko

- 5.2.3 Vereinigte Staaten

- 5.2.4 Rest von Nordamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 Airbus SE

- 6.4.2 Leonardo S.p.A

- 6.4.3 Lockheed Martin Corporation

- 6.4.4 Northrop Grumman Corporation

- 6.4.5 Textron Inc.

- 6.4.6 The Boeing Company

7. WICHTIGE STRATEGISCHE FRAGEN FÜR AVIATION-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der militärischen Luftfahrtindustrie in Nordamerika

Starrflügler und Drehflügler werden als Segmente nach Unterflugzeugtyp abgedeckt. Kanada, Mexiko und die Vereinigten Staaten werden als Segmente nach Ländern abgedeckt.| Starrflügler | Mehrzweckflugzeuge |

| Trainingsflugzeuge | |

| Transportflugzeuge | |

| Andere | |

| Drehflügler | Multi-Mission-Hubschrauber |

| Transporthubschrauber | |

| Andere |

| Kanada |

| Mexiko |

| Vereinigte Staaten |

| Rest von Nordamerika |

| U-Boot-Typ | Starrflügler | Mehrzweckflugzeuge |

| Trainingsflugzeuge | ||

| Transportflugzeuge | ||

| Andere | ||

| Drehflügler | Multi-Mission-Hubschrauber | |

| Transporthubschrauber | ||

| Andere | ||

| Land | Kanada | |

| Mexiko | ||

| Vereinigte Staaten | ||

| Rest von Nordamerika | ||

Marktdefinition

- Flugzeugtyp - In diese Studie werden alle Militärflugzeuge und Drehflügler einbezogen, die für verschiedene Zwecke eingesetzt werden.

- Körpertyp - In dieser Studie werden Mehrzweckflugzeuge, Transportflugzeuge, Trainingsflugzeuge, Bomber, Aufklärungsflugzeuge, Mehrzweckhubschrauber, Transporthubschrauber und verschiedene andere Flugzeuge und Drehflügler berücksichtigt.

- Unterflugzeugtyp - Für diese Studie werden Unterflugzeugtypen wie Starrflügler und Drehflügler entsprechend ihrer Anwendung berücksichtigt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Es wurden Marktgrößenschätzungen für die historischen und prognostizierten Jahre in Bezug auf Umsatz und Volumen bereitgestellt. Für die Umsatzumrechnung in Volumen wird der durchschnittliche Verkaufspreis (ASP) über den gesamten Prognosezeitraum für jedes Land konstant gehalten und die Inflation ist kein Teil der Preisgestaltung.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen