Größe des Düngemittelmarktes in Nordamerika

| Studienzeitraum | 2016 - 2030 | |

| Marktgröße (2024) | 66.99 Milliarden US-Dollar | |

| Marktgröße (2030) | 85.74 Milliarden US-Dollar | |

| Größter Anteil nach Kulturtyp | Feldfrüchte | |

| CAGR (2024 - 2030) | 5.00 % | |

| Größter Anteil nach Land | Vereinigte Staaten | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Düngemittel in Nordamerika

Die Größe des nordamerikanischen Düngemittelmarktes wird im Jahr 2024 auf 61,08 Milliarden US-Dollar geschätzt und soll bis 2030 81,87 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5 % im Prognosezeitraum (2024–2030) entspricht.

- Größtes Segment nach Produkt – Harnstoff Harnstoff hat einen hohen Stickstoffgehalt von 46 %. Es ist einfach herzustellen, zu transportieren und zu lagern. Es lässt sich auch leicht in Ammoniumionen umwandeln, eine für Pflanzen verwertbare Form.

- Größtes Segment nach Pflanzenart – Feldfrüchte Die Dominanz der Feldfrüchte auf dem Düngemittelmarkt Nordamerikas ist hauptsächlich auf die große Anbaufläche zurückzuführen. Feldfrüchte machen mehr als 95 % der gesamten Anbaufläche aus.

- Am schnellsten wachsend nach Spezialtyp – SRF Die SRF sind sicher für den Boden und die Umwelt, da sie die Nährstoffe während der gesamten Anbausaison präzise an den Boden abgeben und so die Auswaschung von Nährstoffen reduzieren.

- Größtes Segment nach Land – Vereinigte Staaten Die Vereinigten Staaten machen etwa 69 % der gesamten landwirtschaftlichen Anbaufläche Nordamerikas aus. Das Land ist auch einer der größten Düngemittelproduzenten der Region.

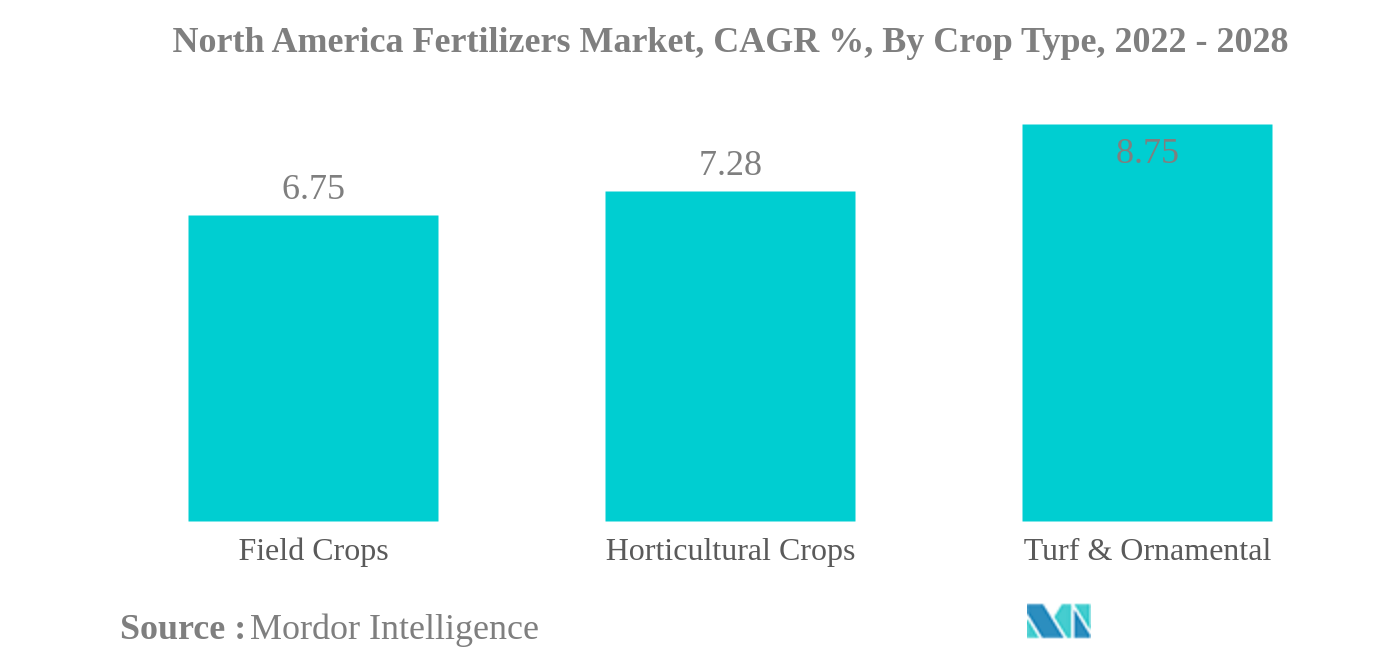

Feldfrüchte sind nach Kulturart das größte Segment.

- In Nordamerika dominieren Feldfrüchte hinsichtlich Wert und Menge den Düngemittelverbrauch. In dieser Region macht der Feldfruchtanbau mehr als 95,0 % der gesamten landwirtschaftlichen Fläche aus. Die Vereinigten Staaten beanspruchen etwa 69,0 % des gesamten verfügbaren Ackerlandes in der nordamerikanischen Region. Dabei werden 84,0 % der Fläche für den Anbau von Feldfrüchten genutzt.

- Den zweitgrößten Platz bezogen auf die Gesamtanbaufläche belegten Rasen und Zierpflanzen, gefolgt von den Feldfrüchten im nordamerikanischen Raum. Der Einsatz von Spezialdüngern wie wasserlöslichen, langsam und kontrolliert freisetzenden Düngemitteln ist im Vergleich zu Feld- und Gartenbaukulturen häufiger.

- Gartenbaukulturen machen lediglich 4,7 % der gesamten landwirtschaftlichen Fläche aus. Die Gartenbaukulturen machten im Jahr 2021 etwa 4,3 % des gesamten Düngemittelmarktwerts aus. Dabei entfielen auf konventionelle Düngemittel etwa 54,0 % und auf Spezialdünger etwa 46,0 % des Gesamtmarktwerts im selben Jahr.

- Der Rückgang der Düngemittelmenge zwischen 2018 und 2019 ist auf schwere Überschwemmungen zurückzuführen, die die landwirtschaftlichen Flächen beeinträchtigten, und das US-Landwirtschaftsministerium gab an, dass es im Jahr 2019 nicht mehr als 19,4 Millionen Acres Ackerland nutzen konnte.

- Der Wert von Düngemitteln wird zwischen 2020 und 2021 deutlich steigen. Dies liegt daran, dass die globale Lieferkette aufgrund der globalen Pandemie unterbrochen wurde und ein erheblicher Mangel an Containern herrscht. Die Versandkosten stiegen im Vergleich zu den Preisen vor der Pandemie um fast das Vierfache, was sich in den Düngemittelpreisen widerspiegelte.

- Daher haben die Unternehmen in Nordamerika als dominierendem Feld der Pflanzenproduktion bessere Möglichkeiten, in das Segment der Spezialdünger und anderer effizienter Düngemittel einzudringen.

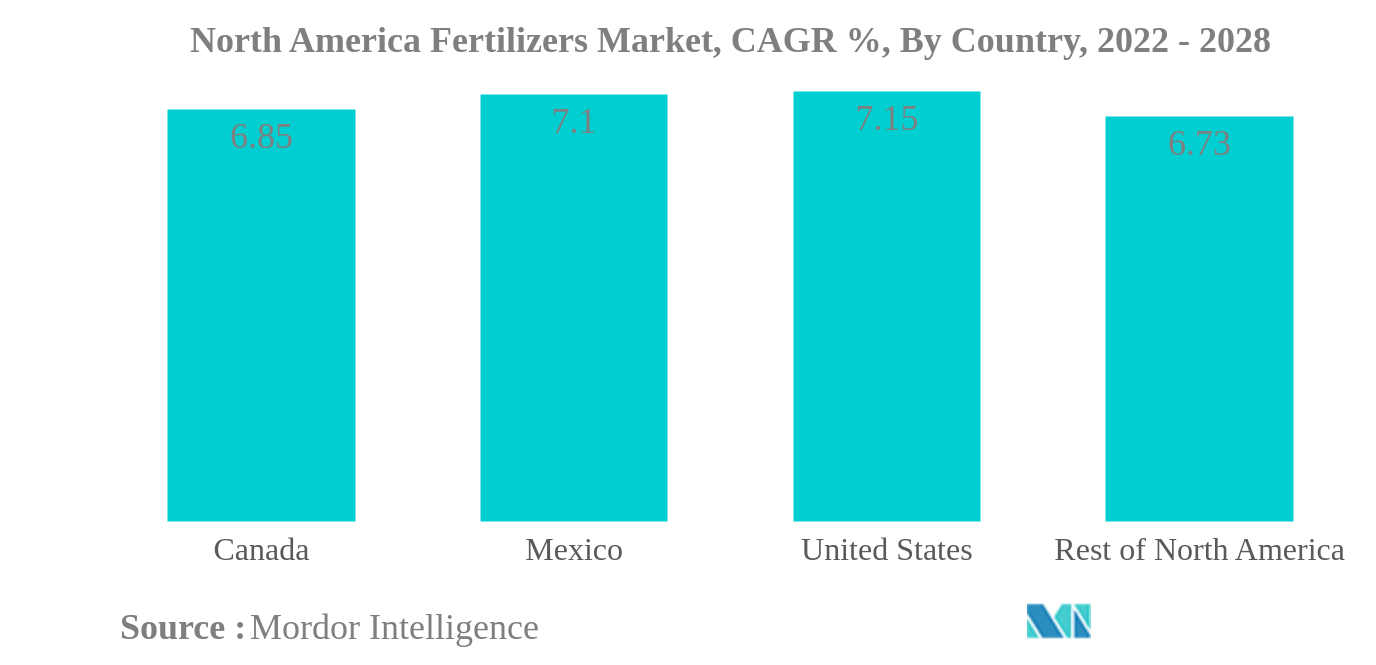

Die Vereinigten Staaten sind nach Ländern das größte Segment.

- In Nordamerika machen die Vereinigten Staaten und Kanada mehr als 90,0 % des Düngemittelmarktwerts und -volumens aus. Obwohl Nordamerika über Phosphat- und Kaliressourcen verfügt, ist die Region Nettoimporteur von mehr als der Hälfte Stickstoff und über 85,0 % Kali aus internationalen Quellen.

- Die Vereinigten Staaten und Kanada sind mit 69,0 % bzw. 18,5 % der gesamten Anbaufläche Nordamerikas die größten Düngemittelproduzenten in der Region. Zusätzliche wissenschaftliche und technische Fortschritte bei Düngemitteln in den letzten Jahren haben den Landwirten geholfen, den Nutzen der Düngemittel zu maximieren.

- Die Vereinigten Staaten sind der größte Markt in der Region und machen im Jahr 2021 etwa 82,1 % des gesamten Düngemittelmarktwerts aus, da sie etwa 73,6 % der gesamten landwirtschaftlichen Fläche in Nordamerika einnehmen.

- Kanada ist der zweitgrößte Düngemittelmarkt in Nordamerika und macht im Jahr 2021 etwa 11,7 % des gesamten Düngemittelmarktes aus.

- Im Allgemeinen wurde die Landwirtschaft in Nordamerika mit der neuesten Technologie mechanisiert, insbesondere in den Vereinigten Staaten und Kanada. Diese technologischen Fortschritte erfordern effizientere und nachhaltigere Düngemittel in der Region.

- Die Unterbrechungen der Lieferkette in den Jahren 2019 und 2020 führten zu einem Rückgang des Düngemittelwerts und -volumens in der Region. Zwischen 2020 und 2021 führten die Erholung der Nachfrage nach Düngemitteln und die gestiegenen Inputkosten jedoch zu einem Anstieg des Düngemittelwerts.

- Im nordamerikanischen Raum sind die Vereinigten Staaten und Kanada die größten und fortschrittlichsten Volkswirtschaften. Die meisten multinationalen Unternehmen sind in der Region ansässig, was Landwirten und Landwirten einen Vorteil hinsichtlich der Verfügbarkeit von Düngemitteln verschafft.

Überblick über die Düngemittelindustrie in Nordamerika

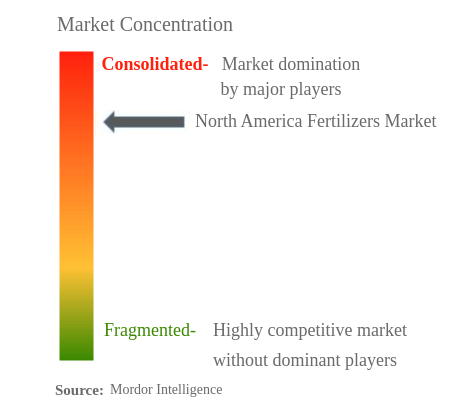

Der nordamerikanische Düngemittelmarkt ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 86,75 % ausmachen. Die Hauptakteure in diesem Markt sind CF Industries Holdings, Inc., Nutrien Ltd., The Mosaic Co., Wilbur-Ellis Company LLC und Yara International ASA (alphabetisch sortiert).

Marktführer für Düngemittel in Nordamerika

CF Industries Holdings, Inc.

Nutrien Ltd.

The Mosaic Co.

Wilbur-Ellis Company LLC

Yara International ASA

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum nordamerikanischen Düngemittelmarkt

- Mai 2021 Die ICL Group bringt das neue Produkt Osmocote 5 auf den Markt, das eine äußerst effiziente und effektive Nährstofffreisetzung bietet und zur Bewältigung spezifischer Ernährungsherausforderungen entwickelt wurde, mit denen Landwirte konfrontiert sind, die torfreduzierte und torffreie Wachstumsmedien verwenden. Es verfügt über eine einzigartige Technologie zur Nährstoffanpassung und ein verbessertes OTEA-System (Optimized Trace Element Availability), um den Bedürfnissen der Pflanzen während des gesamten Freisetzungsprogramms gerecht zu werden.

- März 2021 Mosaik kündigt eine Partnerschaft mit Sound Agriculture zur Entwicklung und zum Vertrieb eines nährstoffeffizienten Produkts an. Sound Agriculture wird sich auf die Herstellung des Wirkstoffs und die Produktformulierung konzentrieren, während Mosaic die Feldentwicklung sowie die Regulierungs-, Vertriebs- und Marketingbemühungen überwachen wird. Das Produkt nutzt die von Sound Agrculture Bio inspirierte Chemie, die das Bodenmikrobiom aktiviert, um Pflanzen Zugang zu wichtigen Nährstoffen zu verschaffen und es Landwirten zu ermöglichen, den Düngemitteleinsatz zu optimieren. Die Markteinführung für den US-Markt wird für 2023 erwartet.

- Februar 2021 Laut Vereinbarung investiert Haifa 2 Millionen US-Dollar in AgriIOT gegen 30 % des Unternehmens. Diese Vereinbarung wird Haifa dabei helfen, die AgriIOT-Technologie zu nutzen, um die Mängel in der Ernte auf einfache und präzise Weise für seine Kunden zu identifizieren.

Nordamerika-Düngemittelmarktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Anbaufläche der wichtigsten Nutzpflanzenarten

- 4.2 Durchschnittliche Nährstoffaufwandsraten

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG

- 5.1 Typ

- 5.1.1 Komplex

- 5.1.2 Gerade

- 5.1.2.1 Mikronährstoffe

- 5.1.2.1.1 Bor

- 5.1.2.1.2 Kupfer

- 5.1.2.1.3 Eisen

- 5.1.2.1.4 Mangan

- 5.1.2.1.5 Molybdän

- 5.1.2.1.6 Zink

- 5.1.2.1.7 Andere

- 5.1.2.2 Stickstoffhaltig

- 5.1.2.2.1 Ammoniumnitrat

- 5.1.2.2.2 Wasserfreies Ammoniak

- 5.1.2.2.3 Harnstoff

- 5.1.2.2.4 Andere

- 5.1.2.3 Phosphatisch

- 5.1.2.3.1 DAP

- 5.1.2.3.2 KARTE

- 5.1.2.3.3 SSP

- 5.1.2.3.4 TSP

- 5.1.2.3.5 Andere

- 5.1.2.4 Kalium

- 5.1.2.4.1 Mopp

- 5.1.2.4.2 SoP

- 5.1.2.4.3 Andere

- 5.1.2.5 Sekundäre Makronährstoffe

- 5.1.2.5.1 Kalzium

- 5.1.2.5.2 Magnesium

- 5.1.2.5.3 Schwefel

- 5.2 Bilden

- 5.2.1 Konventionell

- 5.2.2 Spezialität

- 5.2.2.1 CRF

- 5.2.2.2 Flüssigdünger

- 5.2.2.3 SRF

- 5.2.2.4 Wasserlöslich

- 5.3 Anwendungsmodus

- 5.3.1 Fertigation

- 5.3.2 Blatt

- 5.3.3 Boden

- 5.4 Erntetyp

- 5.4.1 Feldfrüchte

- 5.4.2 Gartenbaukulturen

- 5.4.3 Rasen und Zierpflanzen

- 5.5 Land

- 5.5.1 Kanada

- 5.5.2 Mexiko

- 5.5.3 Vereinigte Staaten

- 5.5.4 Rest von Nordamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 CF Industries Holdings, Inc.

- 6.4.2 Haifa Group Ltd

- 6.4.3 ICL Fertilizers

- 6.4.4 Koch Industries Inc.

- 6.4.5 Nutrien Ltd.

- 6.4.6 Sociedad Quimica y Minera de Chile SA

- 6.4.7 The Andersons Inc.,

- 6.4.8 The Mosaic Co.

- 6.4.9 Wilbur-Ellis Company LLC

- 6.4.10 Yara International ASA

7. WICHTIGE STRATEGISCHE FRAGEN FÜR Düngemittel-CEOs

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Düngemittelindustrie in Nordamerika

Komplex und gerade werden als Segmente nach Typ abgedeckt. Konventionell und Spezialprodukte werden als Segmente durch Formular abgedeckt. Fertigation, Blatt und Boden werden als Segmente durch den Anwendungsmodus abgedeckt. Feldfrüchte, Gartenbaupflanzen, Rasen und Zierpflanzen werden als Segmente nach Kulturart abgedeckt. Kanada, Mexiko und die Vereinigten Staaten werden als Segmente nach Ländern abgedeckt.| Komplex | ||

| Gerade | Mikronährstoffe | Bor |

| Kupfer | ||

| Eisen | ||

| Mangan | ||

| Molybdän | ||

| Zink | ||

| Andere | ||

| Stickstoffhaltig | Ammoniumnitrat | |

| Wasserfreies Ammoniak | ||

| Harnstoff | ||

| Andere | ||

| Phosphatisch | DAP | |

| KARTE | ||

| SSP | ||

| TSP | ||

| Andere | ||

| Kalium | Mopp | |

| SoP | ||

| Andere | ||

| Sekundäre Makronährstoffe | Kalzium | |

| Magnesium | ||

| Schwefel | ||

| Konventionell | |

| Spezialität | CRF |

| Flüssigdünger | |

| SRF | |

| Wasserlöslich |

| Fertigation |

| Blatt |

| Boden |

| Feldfrüchte |

| Gartenbaukulturen |

| Rasen und Zierpflanzen |

| Kanada |

| Mexiko |

| Vereinigte Staaten |

| Rest von Nordamerika |

| Typ | Komplex | ||

| Gerade | Mikronährstoffe | Bor | |

| Kupfer | |||

| Eisen | |||

| Mangan | |||

| Molybdän | |||

| Zink | |||

| Andere | |||

| Stickstoffhaltig | Ammoniumnitrat | ||

| Wasserfreies Ammoniak | |||

| Harnstoff | |||

| Andere | |||

| Phosphatisch | DAP | ||

| KARTE | |||

| SSP | |||

| TSP | |||

| Andere | |||

| Kalium | Mopp | ||

| SoP | |||

| Andere | |||

| Sekundäre Makronährstoffe | Kalzium | ||

| Magnesium | |||

| Schwefel | |||

| Bilden | Konventionell | ||

| Spezialität | CRF | ||

| Flüssigdünger | |||

| SRF | |||

| Wasserlöslich | |||

| Anwendungsmodus | Fertigation | ||

| Blatt | |||

| Boden | |||

| Erntetyp | Feldfrüchte | ||

| Gartenbaukulturen | |||

| Rasen und Zierpflanzen | |||

| Land | Kanada | ||

| Mexiko | |||

| Vereinigte Staaten | |||

| Rest von Nordamerika | |||

Marktdefinition

- DURCHSCHNITTLICHE NÄHRSTOFFANWENDUNGSRATE - Dies bezieht sich auf die durchschnittliche Nährstoffmenge, die pro Hektar Ackerland in jedem Land verbraucht wird.

- ABGEDECKTE PFLANZENARTEN - Feldfrüchte Getreide, Hülsenfrüchte, Ölsaaten, Faserpflanzen und Futterpflanzen, Gartenbau Obst, Gemüse, Plantagenpflanzen und Gewürze, Rasengras und Zierpflanzen

- Markteinschätzungsebene - Marktschätzungen für verschiedene Arten von Düngemitteln wurden auf Produktebene und nicht auf Nährstoffebene durchgeführt.

- ABGEDECKTE NÄHRSTOFFARTEN - Primäre Nährstoffe N, P und K, sekundäre Makronährstoffe Ca, Mg und S, Mikronährstoffe Zn, Mn, Cu, Fe, Mo, B und andere

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird für jedes Land über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen