Marktanalyse für Nephrologie-Stents und Katheter

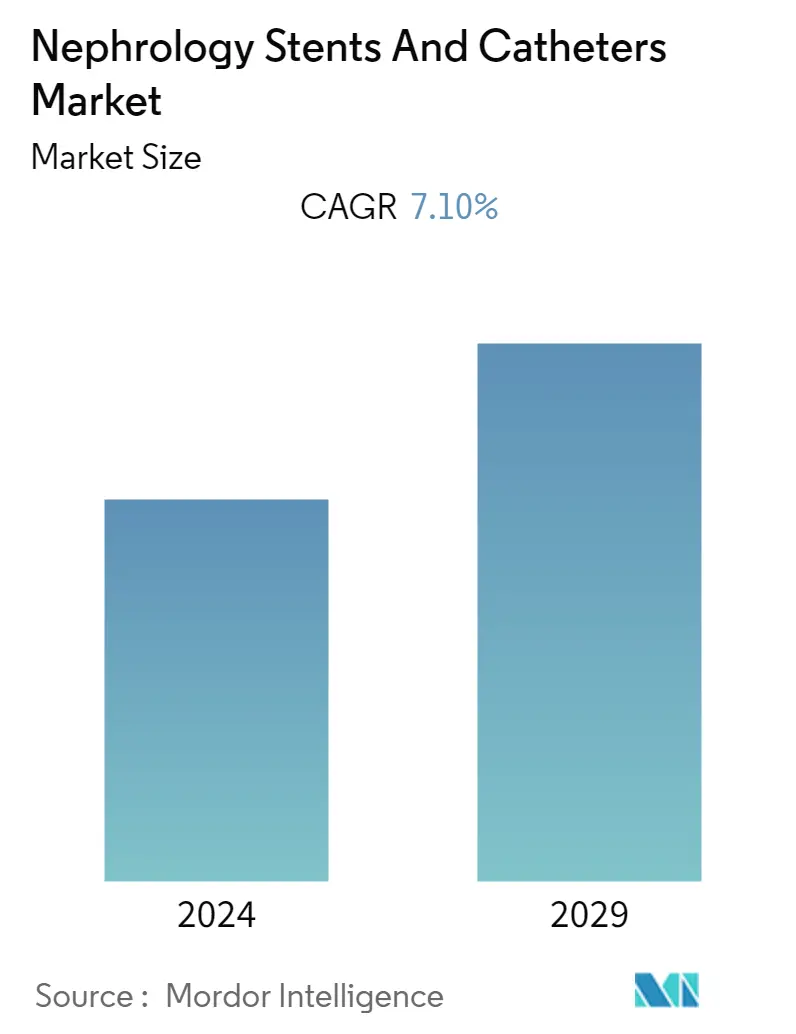

Der Markt für nephrologische Stents und Katheter wird im Jahr 2023 auf 1,44 Milliarden US-Dollar geschätzt und wird bis zum Jahr 2028 voraussichtlich 2,03 Milliarden US-Dollar erreichen, was einer durchschnittlichen jährlichen Wachstumsrate von 7,10 % im Prognosezeitraum entspricht.

COVID-19 wirkte sich auf das Wachstum des Marktes für Nephrologie-Stents und -Katheter aus. Die von der Regierung verhängten Lockdown-Maßnahmen zur Eindämmung der Ausbreitung des Coronavirus in der Bevölkerung führten dazu, dass Patientenbesuche in Krankenhäusern, Kliniken und Dialysezentren eingestellt wurden, was sich auf das Leben von Patienten mit nephrologischen Erkrankungen auswirkte. Beispielsweise wurde in einem im Juli 2021 in Frontiers in Physiology veröffentlichten Artikel festgestellt, dass sich die Diagnose verschiedener Nierenerkrankungen während der COVID-19-Pandemie verzögerte, da nicht dringende Tests und Besuche aufgrund der Schließung medizinischer Dienste verschoben wurden während des Lockdowns. Dies wirkte sich in den ersten Tagen der Pandemie auf die histologische Untersuchung zur Nierendiagnose aus und wirkte sich auf die Nachfrage nach Nephrologie-Stents und -Kathetern während der Pandemie aus. Doch in späteren Zeiten der Pandemie, mit der Wiederaufnahme nicht notwendiger chirurgischer Eingriffe, begann der Markt an Fahrt zu gewinnen. Es wird erwartet, dass sich der Aufwärtstrend im Prognosezeitraum fortsetzt.

Die zunehmende Inzidenz nephrologischer Erkrankungen, die wachsende geriatrische Bevölkerung und der technologische Fortschritt bei den für Katheter und Stents verwendeten Materialien sind die Haupttreiber für den Markt. Beispielsweise wurde gemäß den vom Australian Institute of Health and Welfare im August 2022 veröffentlichten Daten beobachtet, dass im Jahr 2021 bei den Aborigines und den Torres-Strait-Insulanern jeweils 292 Männer und 677 Frauen pro 100.000 Einwohner an chronischen Nierenerkrankungen litten. Laut derselben Quelle war die Wahrscheinlichkeit, dass bei indigenen Australiern eine chronische Nierenerkrankung diagnostiziert wurde, 4,6-mal höher als bei ihren nicht-indigenen Kollegen. Daher deuten solche Fälle darauf hin, dass die Nachfrage nach chirurgischen Eingriffen voraussichtlich steigen wird, was die Nachfrage nach Nephrologie-Stents und -Kathetern ankurbeln und so das Marktwachstum ankurbeln könnte.

Das starke Pipeline-Szenario im Zusammenhang mit Nephrologie-Stents und -Kathetern treibt das Marktwachstum voran. Laut dem vom Medical Device Network im Januar 2022 veröffentlichten Forschungsjournal verzeichneten beispielsweise die Pipeline-Produkte für Nephrologie und Urologie im Jahr 2021 weltweit einen Anstieg von 75,0 % im Vergleich zu Pipeline-Produkten für Nephrologie und Urologie im Jahr 2020. Die Geräte befinden sich in einem fortgeschrittenen Entwicklungsstadium ( in klinischen Studien, im Zulassungsverfahren, bereits in Europa oder im Rest der Welt zugelassen) machten im Jahr 2021 45,65 % der Medizinprodukte aus, verglichen mit 37,93 % im Jahr 2020. Die Zahl der Geräte, die sich im Zulassungsstadium im Jahr 2021 befanden, stieg um 100,0 % im Vergleich zu 2020. Darüber hinaus gab dieselbe Quelle auch an, dass etwa 43,0 % der Pipeline-Geräte für Nephrologie und Urologie im Jahr 2021 voraussichtlich bis Ende 2025 die behördliche Genehmigung erhalten werden. Die oberste Gerätekategorie wird voraussichtlich bis Ende die behördliche Genehmigung erhalten Im Jahr 2025 waren Harnkatheter mit 6,0 % der Geräte Harnkatheter. Aufgrund zunehmender behördlicher Zulassungen wird daher erwartet, dass die Nachfrage nach Stents und Kathetern für die Nephrologie steigt; Daher wird im Prognosezeitraum mit einem erheblichen Marktwachstum gerechnet.

Allerdings dürften Beschwerden und Schmerzen durch Stents und Katheter sowie das Infektionsrisiko durch unsaubere Instrumente das Marktwachstum im Prognosezeitraum einschränken.

Markttrends für Nephrologie-Stents und -Katheter

Das Segment Ballonkatheter wird im Prognosezeitraum voraussichtlich ein erhebliches Wachstum verzeichnen

Ballonkatheter werden bei vielen minimalinvasiven diagnostischen und therapeutischen Verfahren eingesetzt, darunter zur Erweiterung von Gefäßen, zum Öffnen von Verstopfungen, zum Einsetzen von Stents und mehr. Der Ballonkatheter erweitert den muskulofaszialen Trakt und die Nierenkapsel und legt so während eines perkutanen Eingriffs einen Nephrostomietrakt fest.

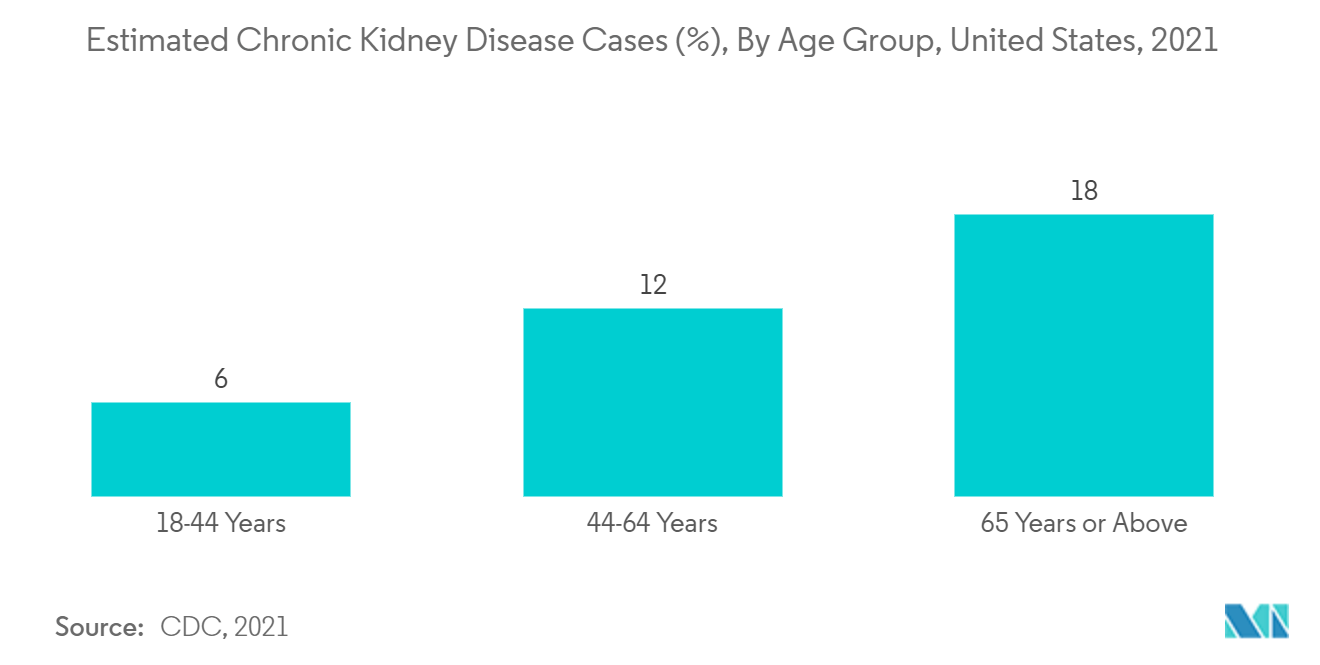

Die Vorteile des Ballonkatheters und die zunehmende Zahl chronischer Nierenerkrankungen sind die Haupttreiber des Segments. Laut den von der CDC veröffentlichten Statistiken für 2022 ist die Prävalenz von CKD beispielsweise bei Menschen im Alter von 65 Jahren oder älter höher als bei Menschen im Alter zwischen 45 und 64 Jahren oder zwischen 18 und 44 Jahren. Ebenso sind laut den von der UNPF veröffentlichten Statistiken für 2022 etwa 24,0 % bzw. 19,0 % der Menschen in Italien und Kanada 65 Jahre oder älter. Es wird erwartet, dass dadurch das Risiko erhöht wird, dass diese Bevölkerungsgruppen eine CNI entwickeln. Dadurch wird das Segmentwachstum gesteigert.

Darüber hinaus trägt auch die zunehmende staatliche Initiative zur Sensibilisierung für CKD und Frühdiagnose zum Marktwachstum bei. Beispielsweise konzentriert sich die CDC-Initiative für chronische Nierenerkrankungen (CKD) auf eine umfassende öffentliche Gesundheitsstrategie, an der andere öffentliche Gesundheitsbehörden und nationale Organisationen zur Bekämpfung von CKD beteiligt sind. Dieses Programm unterstützt Aktivitäten wie die Krankheitsüberwachung, trägt dazu bei, das Wissen über CNI und ihre Komplikationen zu erweitern, fördert die Früherkennung und Behandlung und verbessert die Lebensqualität von Menschen mit CNI. Ebenso ist die Kidney Failure Probability Equation (KFRE) eine einfache und häufig verwendete Methode zur Vorhersage des Risikos eines Nierenversagens bei CKD-Patienten. Darüber hinaus treiben auch innovative Produkteinführungen der wichtigsten Player das Marktwachstum voran. Beispielsweise brachte Nipro Medical Corporation (Nipro) im März 2022 in den Vereinigten Staaten einen Cronus HP PTA-Ballonkatheter der zweiten Generation auf den Markt. Cronus HP ermöglicht die einfache Reparatur und Wiederherstellung arteriovenöser Fisteln und gilt als Behandlungsportal für Hämodialysepatienten. Daher sind zunehmende Fälle von chronischen Nierenerkrankungen und positive Initiativen auf der ganzen Welt die Haupttreiber für dieses Segment.

Für die Region Nordamerika wird im Prognosezeitraum ein deutliches Wachstum erwartet

Es wird erwartet, dass Nordamerika im Prognosezeitraum einen erheblichen Marktanteil am Markt für chronische Nierenerkrankungen verzeichnen wird. Die Hauptfaktoren für das Marktwachstum sind die steigende Prävalenz chronischer Nierenerkrankungen, das Vorhandensein einer gut ausgebauten Gesundheitsinfrastruktur zusammen mit hohen Gesundheitsausgaben und technologisch fortschrittlichen Diagnosetests. Die zunehmende Belastung der Bevölkerung durch chronische Nierenerkrankungen ist der Schlüsselfaktor für das Marktwachstum. Laut dem vom American Kidney Fund im Februar 2022 veröffentlichten Bericht leiden beispielsweise schätzungsweise 37,0 Millionen Amerikaner an einer Nierenerkrankung, und 92.000 stehen auf der Warteliste für eine Nierentransplantation (Stand Februar 2022). Aufgrund steigender Krankheitsfälle im nordamerikanischen Raum wird daher im Prognosezeitraum mit einem deutlichen Marktwachstum gerechnet.

Wichtige Produkteinführungen, eine hohe Konzentration von Marktteilnehmern oder Herstellerpräsenz, Akquisitionen und Partnerschaften zwischen wichtigen Akteuren, zunehmende Prävalenz von Krankheiten und etablierte Gesundheitsausgaben in den Vereinigten Staaten sind einige der Faktoren, die das Wachstum der nephrologischen Stents und Katheter des Landes vorantreiben Markt. Laut der von der American Cancer Society veröffentlichten Statistik für 2022 wird beispielsweise erwartet, dass im Jahr 2022 in den Vereinigten Staaten etwa 79.000 neue Fälle von Nierenkrebs diagnostiziert werden (50.290 bei Männern und 28.710 bei Frauen). Das Risiko, an Nierenkrebs zu erkranken, ist bei Männern (2,02 %) höher als bei Frauen (1,03 %). In ähnlicher Weise beliefen sich die Gesundheitsausgaben der Vereinigten Staaten laut OECD im Juni 2022 im Jahr 2021 auf 17,8 % des gesamten BIP des Landes. Darüber hinaus werden laut CMS die nationalen Gesundheitsausgaben (NHE) im Zeitraum 2021–2030 voraussichtlich um durchschnittlich 5,1 % wachsen und bis 2030 6,8 Billionen US-Dollar erreichen Aufgrund der durchschnittlichen Steigerung des Inlandsprodukts pro Jahr im Zeitraum 2021-2030 wird der Gesundheitsanteil der Wirtschaft im Jahr 2030 voraussichtlich um 19,6 % steigen. Daher wird erwartet, dass solche Fälle das Marktwachstum im Land im Prognosezeitraum ankurbeln werden.

Branchenüberblick über nephrologische Stents und Katheter

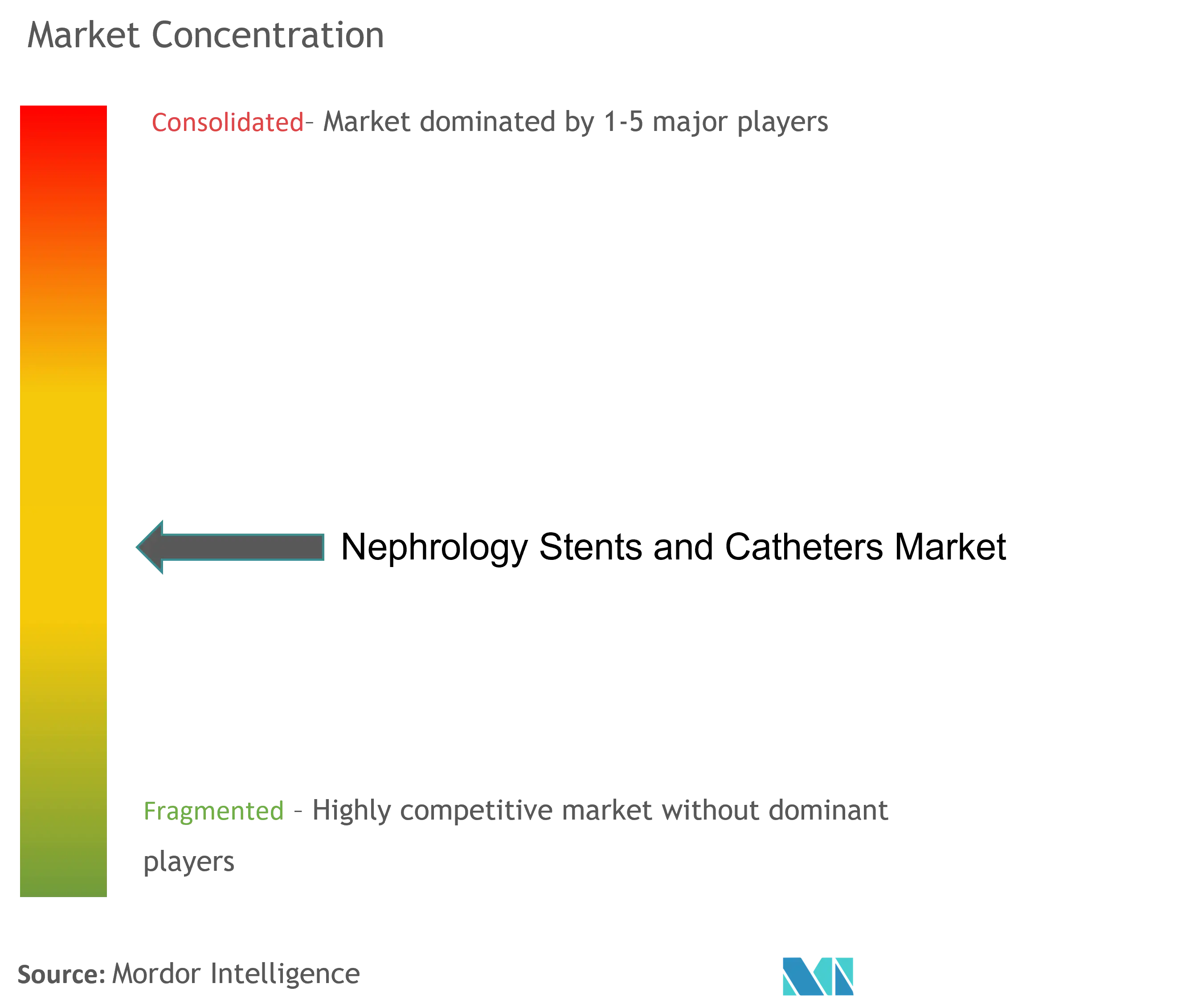

Der Markt für Nephrologie-Stents und -Katheter ist aufgrund der Präsenz mehrerer Unternehmen, die sowohl global als auch regional tätig sind, mäßig fragmentiert. Die Wettbewerbslandschaft umfasst eine Analyse einiger bekannter internationaler und lokaler Unternehmen mit bedeutenden Marktanteilen unter anderem Angiodynamics Inc., Rocamed, Ameco Medical Industries, Boston Scientific Corporation und Teleflex Incorporated.

Marktführer bei Stents und Kathetern für die Nephrologie

AngioDynamics

Boston Scientific Corporation

Teleflex Incorporated

Cardinal Health Inc

Becton, Dickinson and Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Nephrologie-Stents und -Katheter

- August 2022 Otsuka Pharmaceutical Factory, Inc. bringt einen intermittierenden urologischen Katheter OT-Ballonkatheter auf den Markt. Bei diesem Produkt handelt es sich um einen wiederverwendbaren Katheter, der Menschen, die aus verschiedenen Gründen Schwierigkeiten beim spontanen Urinieren haben, eine Selbstkatheterisierung ermöglicht.

- Juli 2022 Medtronic ruft 1,0 Millionen Dialysekatheter der Klasse I zurück, bei denen die Gefahr einer Undichtigkeit besteht. Laut der Rückrufdatenbank der FDA betraf der Rückruf 1.019.414 Hämodialysekatheter, die von der Medtronic-Tochtergesellschaft Covidien hergestellt wurden. Es umfasste mehrere Modelle von neun separaten Kathetern, die unter den Produktnamen Palindrome und Mahurkar des Geräteherstellers vermarktet wurden. Mehr als die Hälfte der betroffenen Geräte tragen die Bezeichnung Palindrome Chronic Catheters.

Branchensegmentierung für Nephrologie-Stents und -Katheter

Gemäß dem Umfang des Berichts handelt es sich bei dem Katheter um einen dünnen Schlauch aus medizinischen Materialien, der zur Behandlung von Krankheiten oder zur Durchführung eines chirurgischen Eingriffs verwendet wird. Bei der Nierenarterienstentierung handelt es sich um ein Verfahren zur Öffnung der Nierenarterien, wenn diese aufgrund einer Nierenarterienstenose verstopft sind, wobei nephrologische Stents zum Einsatz kommen. Der Markt für Nephrologie-Stents und -Katheter ist nach Produkt (Nephrologie-Katheter und Nephrologie-Stents), Endbenutzer (Krankenhäuser, Zentren für ambulante Chirurgie und Spezialkliniken) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika) segmentiert und Südamerika). Der Bericht deckt auch die geschätzten Marktgrößen und -trends für 17 Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in USD) für die oben genannten Segmente.

| Nephrologie-Katheter | Ballonkatheter |

| Malecot-Katheter | |

| J-Spitzen-Katheter | |

| Pigtail-Katheter | |

| Nephrologie-Stents | Metallstents |

| Polymerstents |

| Krankenhäuser |

| Ambulante chirurgische Zentren |

| Spezialkliniken |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Produkt | Nephrologie-Katheter | Ballonkatheter |

| Malecot-Katheter | ||

| J-Spitzen-Katheter | ||

| Pigtail-Katheter | ||

| Nephrologie-Stents | Metallstents | |

| Polymerstents | ||

| Vom Endbenutzer | Krankenhäuser | |

| Ambulante chirurgische Zentren | ||

| Spezialkliniken | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Häufig gestellte Fragen zur Marktforschung für Nephrologie-Stents und -Katheter

Wie groß ist der aktuelle Markt für Nephrologie-Stents und -Katheter?

Der Markt für nephrologische Stents und Katheter wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 7,10 % verzeichnen.

Wer sind die Hauptakteure auf dem Nephrologie-Stents und Katheter-Markt?

AngioDynamics, Boston Scientific Corporation, Teleflex Incorporated, Cardinal Health Inc, Becton, Dickinson and Company sind die wichtigsten Unternehmen, die auf dem Markt für nephrologische Stents und Katheter tätig sind.

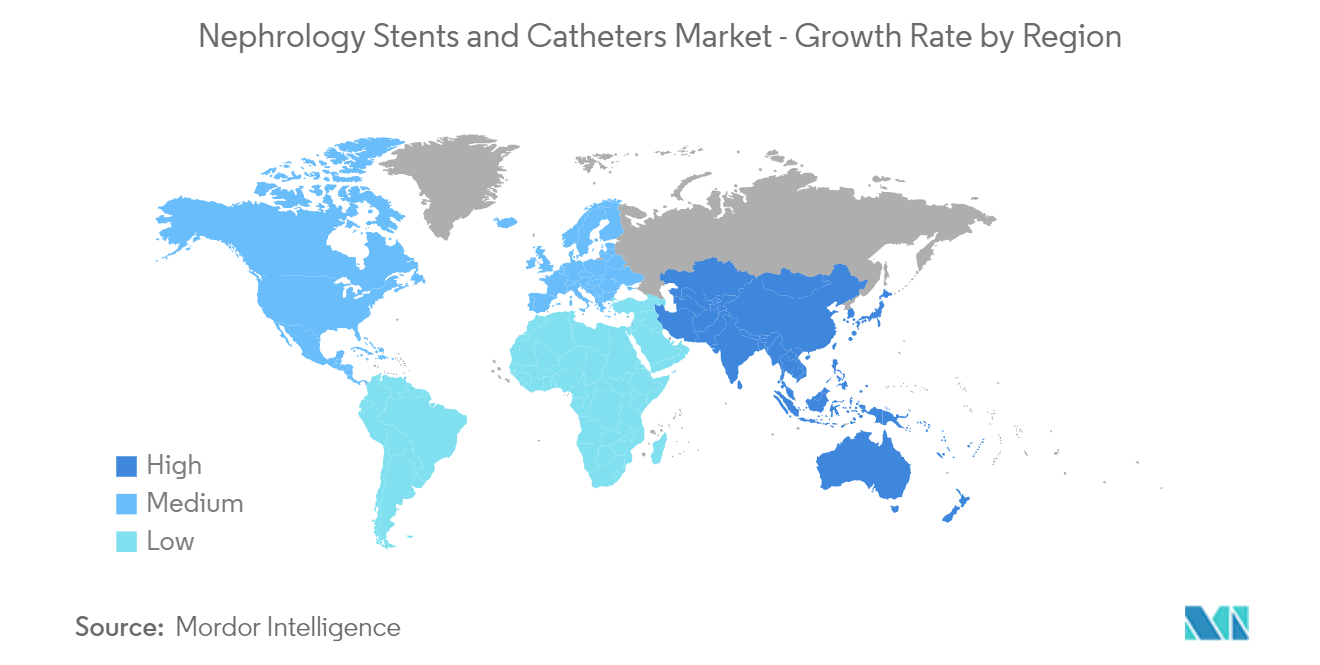

Welches ist die am schnellsten wachsende Region auf dem Markt für Nephrologie-Stents und -Katheter?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Nephrologie-Stents und Katheter-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für Nephrologie-Stents und -Katheter.

Welche Jahre deckt dieser Markt für Nephrologie-Stents und -Katheter ab?

Der Bericht deckt die historische Marktgröße des Marktes für Nephrologie-Stents und -Katheter für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Nephrologie-Stents und -Katheter für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zu Nephrologie-Stents und Kathetern

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Nephrologie-Stents und -Kathetern im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Nephrologie-Stents und -Kathetern umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.