Marktanalyse für Luxusgüter im Nahen Osten und Afrika

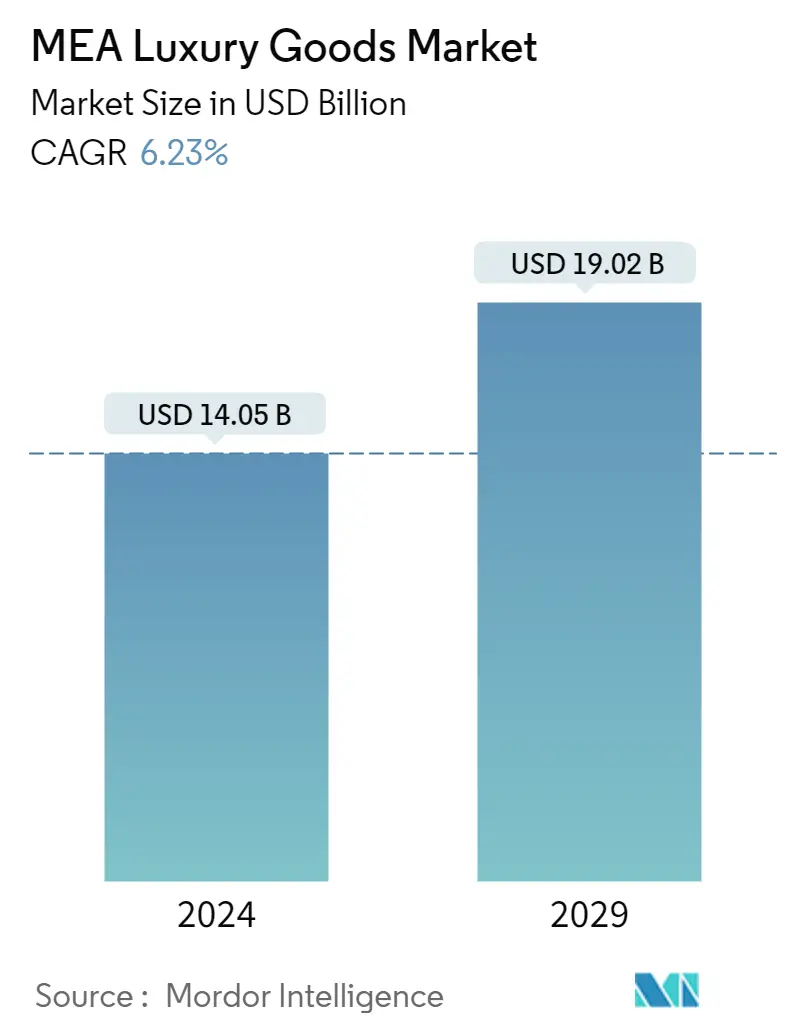

Die Größe des MEA-Luxusgütermarktes wird im Jahr 2024 auf 14,05 Milliarden US-Dollar geschätzt und soll bis 2029 19,02 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,23 % im Prognosezeitraum (2024–2029) entspricht.

Im Nahen Osten und in Afrika, insbesondere in den GCC-Ländern, geben mehr als die Hälfte der Verbraucher an, ihre Ausgaben für Luxusgüter erhöht zu haben. In den letzten Jahren erlebte die Luxusgüterindustrie im Nahen Osten eine Phase der Expansion, da große Unternehmen durch die Ausweitung der Reichweite ihres Markenvertriebsnetzes und die Eröffnung neuer Geschäfte in der Region gewachsen sind. Verbraucher in Ländern wie Saudi-Arabien bevorzugen Luxusgüter gegenüber konventionellen Gütern aufgrund ihrer hohen Kaufkraft und nachhaltigen Nachfrage nach diesen Produkten, die ihren sozialen Status widerspiegeln. Im März 2022 stellte Gucci zur Kering Group seine glitzernden Schmuckstücke, darunter Halsketten, Ringe und Armbänder, zum ersten Mal in den Vereinigten Arabischen Emiraten vor und verwandelte für diesen Anlass eine Villa auf Palm Jumeirah in einen Garten.

Langfristig wird erwartet, dass der Luxusgütermarkt im Nahen Osten und in Afrika aufgrund des Anstiegs des verfügbaren Einkommens, der wachsenden Millennial-Bevölkerung, des zunehmenden Tourismus und der Durchdringung globaler Marktteilnehmer in der Region wächst. Globale Marktteilnehmer wie Gucci, LMVH, PVH und Rolex bringen ihre Produkte auf den Markt, was die Aufmerksamkeit der Verbraucher auf sich zieht. Im Juli 2021 eröffnete Versace beispielsweise seine neue Boutique in der Galleria Al Maryah Island in Abu Dhabi und erweiterte damit das außergewöhnliche Portfolio der Destination und stärkte die Position des Einkaufszentrums als erstklassiges Luxus- und Einzelhandelsziel in der Hauptstadt. Auch die E-Commerce-Websites wachsen in der Region, was den Markt mittelfristig ankurbeln dürfte.

Markttrends für Luxusgüter im Nahen Osten und in Afrika

Anstieg des Tourismus dürfte den Markt ankurbeln

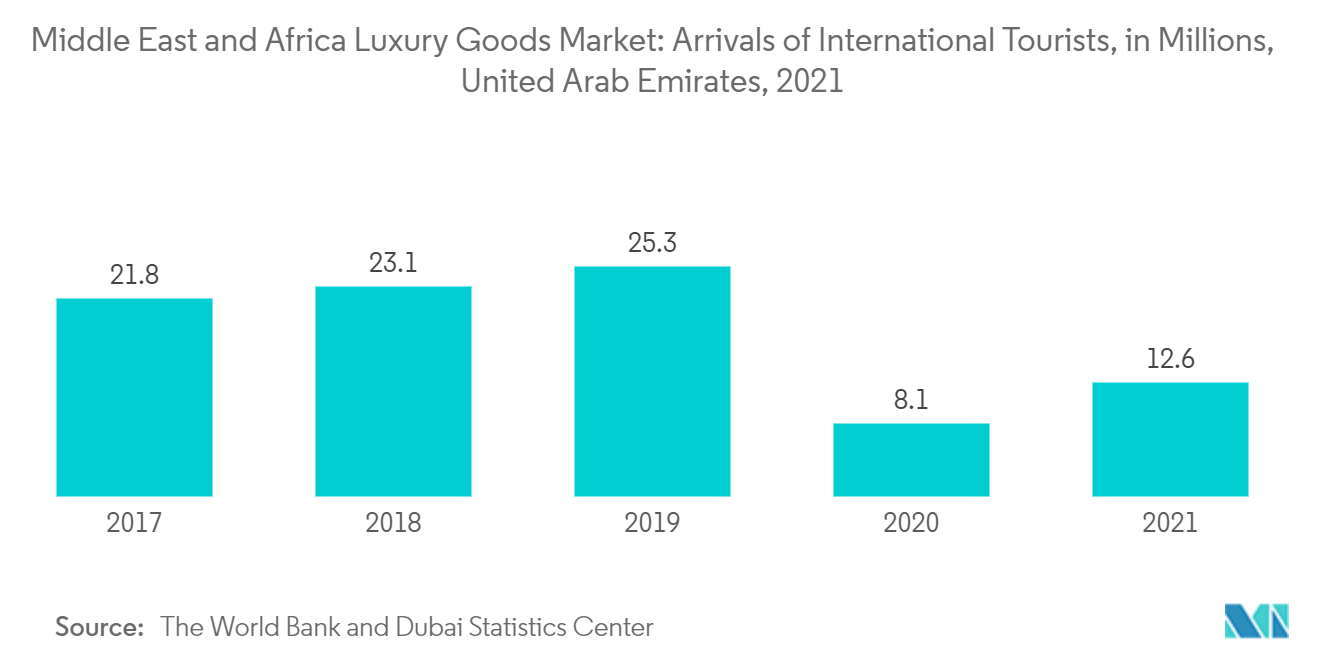

- Viele Länder im Nahen Osten und in Afrika erfreuen sich weltweit großer Beliebtheit als Touristenattraktionen. Beispielsweise ist Dubai mit seiner opulenten Architektur, atemberaubenden Skylines und riesigen Einkaufskomplexen zu einem der bekanntesten Reiseziele der Welt geworden. Dubai ist ein potenzieller und attraktiver Ort für Kurzurlaube, da es eine große Auswahl an Gastronomie, Einkaufsmöglichkeiten und Sportveranstaltungen bietet.

- Nach Angaben der Weltbank und des Dubai Statistics Centre kamen im Jahr 2021 rund 12 Millionen ausländische Besucher in die Vereinigten Arabischen Emirate. Damit zieht die Region eine beträchtliche Anzahl von Touristen an, was den untersuchten Markt antreibt.

- Darüber hinaus sind aufgrund der steigenden Nachfrage nach Luxusgütern und der vielfältigen Möglichkeiten, die der Markt bietet, mehrere Akteure in den Markt eingetreten, und die bestehenden Akteure nutzen Strategien, um ihre Präsenz auf dem Markt zu stärken. Beispielsweise wurde in Dubai Bayt Damas eingeweiht, eine luxuriöse Zeitkapsel, die renommierte Marken wie Sabyasachi Jewellery, Graff und Mikimoto vereinte. Dieses allumfassende Luxuserlebnis, das im Mai 2021 seine Pforten öffnete, kuratierte eine Sammlung exquisiten Schmucks, Mode und Kunst und bewarb gleichzeitig regionale Luxusmarken an einem einzigen Reiseziel.

- Darüber hinaus stoßen Touristen häufig auf Dinge, für die der Nahe Osten berühmt ist, beispielsweise Parfüme und Lederprodukte. Beispielsweise verfügt die Luxusgütermarke Gucci in den Vereinigten Arabischen Emiraten über ein Produktportfolio, das mehr als 29 Parfümvarianten umfasst. Daher wird erwartet, dass der Anstieg des Tourismus in der gesamten Region und die robuste Luxusmarktinfrastruktur in den nächsten Jahren den Luxusgütermarkt im Nahen Osten und in Afrika antreiben werden.

Die Vereinigten Arabischen Emirate dominieren den Markt

- Aufgrund des hohen verfügbaren Einkommens, des zunehmenden Tourismus und der jungen Bevölkerung besteht in den Vereinigten Arabischen Emiraten eine enorme Nachfrage nach Luxusgütern. Der Tourismus in den Vereinigten Arabischen Emiraten wächst aufgrund der Touristenattraktionen in der Region ständig. Aufgrund der Esskultur, der Schmuckwaren und vielem mehr besuchen internationale Besucher häufig die Region.

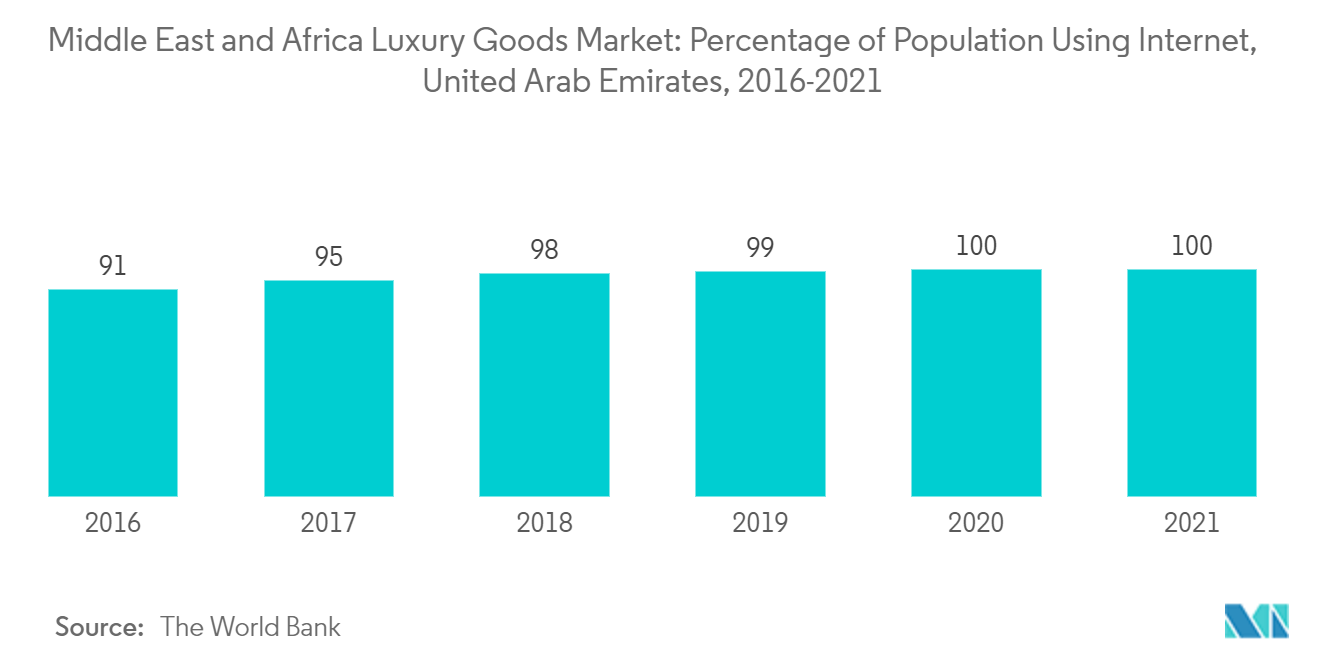

- Die Internetnutzung in der gesamten Region hat auch eine Schlüsselrolle dabei gespielt, den landesweiten Verkauf von Luxusgütern voranzutreiben. In der gesamten Region ist die Bevölkerung einer Vielzahl von Influencern und Werbekampagnen ausgesetzt, die über verschiedene Social-Media-Plattformen eine breite Palette von Luxusgütern, darunter Handtaschen, Schmuck und Schuhe, bewerben. Daher hat auch die Internetdurchdringung in der gesamten Region eine Schlüsselrolle bei der Expansion des untersuchten Marktes gespielt.

- Den Daten der Weltbank zufolge lag der Prozentsatz der Bevölkerung, die das Internet in den Vereinigten Arabischen Emiraten nutzte, bei 100 %. Die Verbreitung von E-Commerce-Websites im Land ermöglicht Verbrauchern eine Vielzahl von Optionen für Luxusgüter, was ebenfalls den Markt antreibt.

- Im April 2022 betrat ein Luxusmodeunternehmen namens Business of Preloved Fashion (BOPF) den Markt in den Vereinigten Arabischen Emiraten und führte einen Online-Marktplatz ein, der Käufer und Verkäufer verbindet. Darüber hinaus verzeichnet die Region aus verschiedenen Gründen eine wachsende Akzeptanz von Online-Vertriebskanälen, beispielsweise wegen der Bequemlichkeit des Einkaufens, der zeitsparenden Funktionen von Online-Plattformen und der Liefermöglichkeiten direkt vor der Haustür. Daher entscheiden sich multinationale und Premium-Marken häufig dafür, ihre Produkte in der Region über Online-Plattformen auf den Markt zu bringen, was in naher Zukunft voraussichtlich zum Wachstum des Marktes beitragen wird.

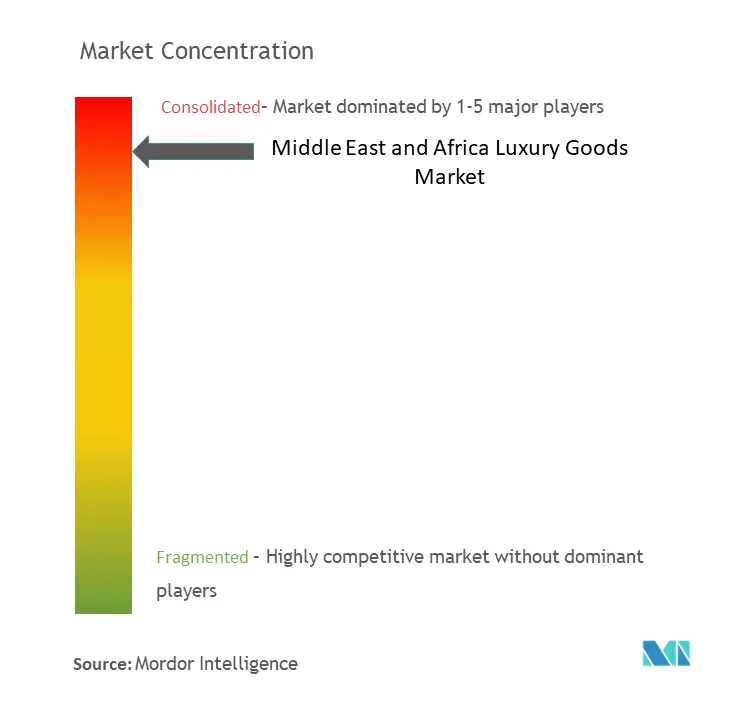

Überblick über die Luxusgüterindustrie im Nahen Osten und Afrika

Der Luxusgütermarkt im Nahen Osten und in Afrika ist ein wettbewerbsintensiver Markt mit der Präsenz verschiedener großer Akteure, wie Rolex SA, LVMH Moët Hennessy Louis Vuitton, Kering SA, Compagnie Financière Richemont SA und Chanel SA. Die wichtigsten Akteure im Luxusgüterbereich unternehmen Fusionen und Übernahmen sowie den Abschluss von Partnerschaften/Vereinbarungen als eine ihrer Schlüsselstrategien, um eine Konsolidierung zu erreichen und ihr Angebot zu optimieren.

Große Akteure konzentrieren sich auf die Einführung neuer Produktangebote auf dem Markt, um den Interessen der Verbraucher entsprechend den aktuellen Modetrends bei Waren wie Schuhen, Accessoires und Gepäcktaschen gerecht zu werden. Da Lederprodukte eine wichtige Rolle auf dem Luxusgütermarkt spielen, engagieren sich führende Unternehmen für die Bereitstellung hochwertiger Lederproduktangebote für modebegeisterte Verbraucher.

Marktführer für Luxusgüter im Nahen Osten und in Afrika

Rolex SA

LVMH Moët Hennessy Louis Vuitton

Kering S.A.

Compagnie Financière Richemont S.A.

Chanel S.A

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Luxusgütermarkt im Nahen Osten und Afrika

- November 2022 Santos de Cartier bringt eine neue Serie von Schmuckkollektionen auf den Markt, die aus Ringen, Armbändern und Halsketten besteht. Die Kollektion besteht aus einer Goldkette in zwei Farben, an der eine einzelne oder doppelte Reihe Kaffeebohnen befestigt ist, die mit Diamanten unterschiedlicher Größe verziert sind.

- Mai 2022 PRADA Tropico erweitert seine Präsenz durch die Eröffnung einer exklusiven Pop-up-Boutique in Dubai. Das Geschäft befindet sich in der Mall of Emirates und bietet farbenfrohe Luxusaccessoires, die von Taschen im Baststil bis hin zu auffälligen und leuchtenden Hüten und kleinen Accessoires reichen. Der Pop-up-Store nutzt mehrere Kombinationen aus farbigen Streifen und lebendigen Lichteffekten, um ein hypnotisierendes Einkaufserlebnis zu schaffen.

- Mai 2021 Eine neue Rolex Boutique wurde in der Galleria Al Maryah Island in Abu Dhabi, der Hauptstadt der Vereinigten Arabischen Emirate, eröffnet. Die Boutique verfügt über eine Watchbar und verschiedene Sitzbereiche, in denen Kunden gerne Platz nehmen, sowie einen VIP-Raum, in dem die umfangreiche Kollektion stolz präsentiert wird.

Segmentierung der Luxusgüterindustrie im Nahen Osten und Afrika

Luxusgüter sind hochwertige, hochwertige Produkte, die nicht lebensnotwendig sind, aber das Erscheinungsbild des Verbrauchers aufwerten.

Der Luxusgütermarkt im Nahen Osten und in Afrika ist nach Produkttyp, Vertriebskanal und Land segmentiert. Nach Produkttyp ist es in Bekleidung, Schuhe, Taschen, Schmuck, Uhren und andere Accessoires unterteilt. Die in diesem Segment tätigen Hersteller nutzen verschiedene Vertriebsnetze, um ihre Kundenbasis zu vergrößern, darunter Einzelmarkengeschäfte, Mehrmarkengeschäfte, Online-Einzelhandelsgeschäfte und andere Vertriebskanäle. Der Markt wird für verschiedene Länder der Region gründlich untersucht, beispielsweise für die Vereinigten Arabischen Emirate, Saudi-Arabien, Katar, Südafrika sowie den Rest des Nahen Ostens und Afrikas.

Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Wertes (in USD) erstellt.

| Kleidung und Bekleidung |

| Schuhwerk |

| Taschen |

| Schmuck |

| Uhren |

| Sonstiges Zubehör |

| Einzelmarkengeschäfte |

| Mehrmarkengeschäfte |

| Online-Einzelhandelsgeschäfte |

| Andere Vertriebskanäle |

| Saudi-Arabien |

| Vereinigte Arabische Emirate |

| Katar |

| Südafrika |

| Rest des Nahen Ostens und Afrikas |

| Produktart | Kleidung und Bekleidung |

| Schuhwerk | |

| Taschen | |

| Schmuck | |

| Uhren | |

| Sonstiges Zubehör | |

| Vertriebsweg | Einzelmarkengeschäfte |

| Mehrmarkengeschäfte | |

| Online-Einzelhandelsgeschäfte | |

| Andere Vertriebskanäle | |

| Erdkunde | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Katar | |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

Häufig gestellte Fragen zur Marktforschung für Luxusgüter im Nahen Osten und in Afrika

Wie groß ist der MEA-Luxusgütermarkt?

Es wird erwartet, dass die Größe des MEA-Luxusgütermarkts im Jahr 2024 14,05 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 6,23 % auf 19,02 Milliarden US-Dollar im Jahr 2029 wachsen wird.

Wie groß ist der MEA-Luxusgütermarkt derzeit?

Im Jahr 2024 wird die Größe des MEA-Luxusgütermarktes voraussichtlich 14,05 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure im MEA-Luxusgütermarkt?

Rolex SA, LVMH Moët Hennessy Louis Vuitton, Kering S.A., Compagnie Financière Richemont S.A., Chanel S.A sind die wichtigsten Unternehmen, die im MEA-Luxusgütermarkt tätig sind.

Welche Jahre deckt dieser MEA-Luxusgütermarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des MEA-Luxusgütermarktes auf 13,23 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des MEA-Luxusgütermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die MEA-Luxusgütermarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die Luxusgüterindustrie im Nahen Osten und in Afrika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Luxusgütern im Nahen Osten und Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Luxusgüteranalyse für den Nahen Osten und Afrika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)