Größe des Milchmarktes im Nahen Osten

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 44.82 Milliarden US-Dollar | |

| Marktgröße (2029) | 56.23 Milliarden US-Dollar | |

| Größter Anteil nach Vertriebskanal | Off-Trade | |

| CAGR (2024 - 2029) | 4.40 % | |

| Größter Anteil nach Land | Saudi-Arabien | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des Milchmarktes im Nahen Osten

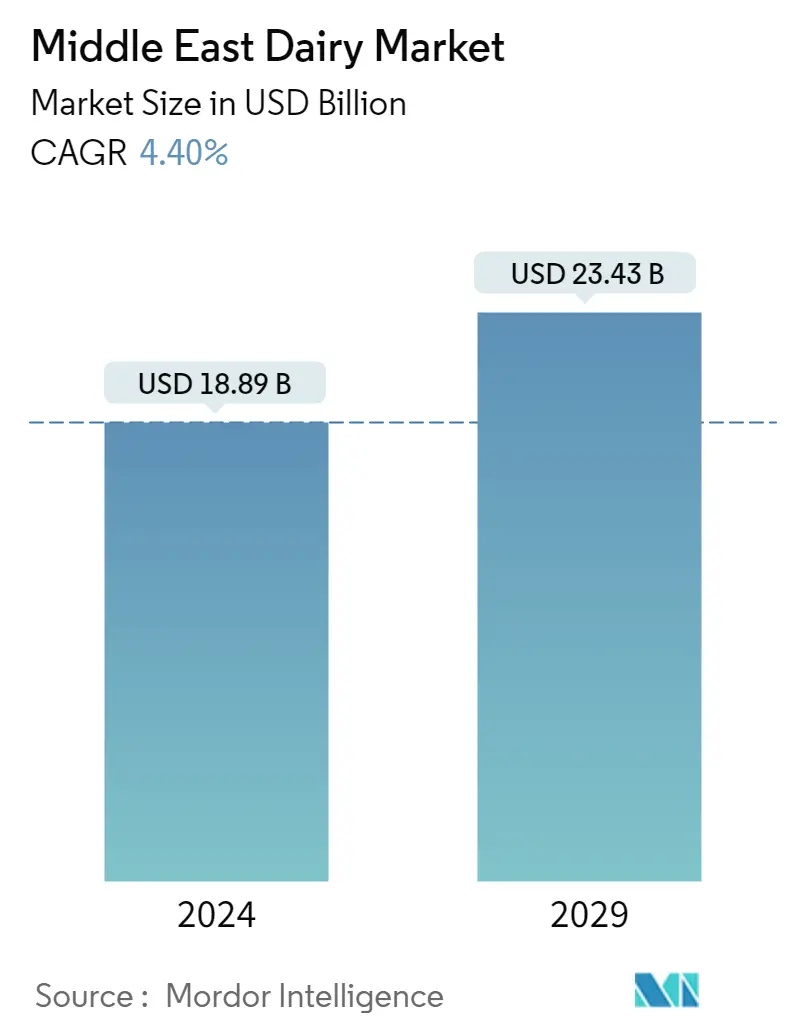

Die Größe des Milchmarktes im Nahen Osten wird im Jahr 2024 auf 18,89 Milliarden US-Dollar geschätzt und soll bis 2029 23,43 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,40 % im Prognosezeitraum (2024–2029) entspricht.

Die weit verbreitete Einführung von Vertriebskanälen, angeführt von bemerkenswerten Verkäufen über Supermärkte und Verbrauchermärkte, treibt das Wachstum voran

- Im Jahr 2022 verzeichnete der Vertriebskanal im Nahen Osten ein Wachstum von 2,69 % im Vergleich zu 2021. Im Berichtszeitraum (2017–2022) dominierte der Off-Trade-Einzelhandel die Einzelhandelsflächen im Nahen Osten. Im Jahr 2022 hatte der stationäre Einzelhandel einen Anteil von 81,26 %. Im Nahen Osten sind Verbraucher vom Off-Trade-Einzelhandel sehr fasziniert, da sie beim Kauf von Milchprodukten einen größeren Komfort genießen.

- Der stationäre Einzelhandel hatte im Nahen Osten im Jahr 2022 einen Anteil von 18,73 %. In On-Trade-Kanälen (Schnellrestaurants) sind die Preise für Milchprodukte festgelegt, während Verbrauchern in Off-Trade-Kanälen mehrere Optionen geboten werden. Im Nahen Osten bieten Off-Trade-Kanäle Milchprodukte zu unterschiedlichen Preisen (niedrig, mittel und hoch) an. Die von diesen Einzelhandelseinheiten verkaufte Milch ist von 2,78 USD bis zu 35,4 USD erhältlich. Die Verfügbarkeit von Milch zu unterschiedlichen Preisen fördert auch die Kaufkraft der Verbraucher, da sie die Produkte kaufen können, die ihren Erschwinglichkeitsparametern entsprechen.

- Im Nahen Osten konzentrieren sich Off-Trade-Einzelhändler auf die Bereitstellung verschiedener Milchprodukte, darunter verschiedene Geschmacksrichtungen wie ungesüßt, Schokolade und Vanille. Um die Kundenbasis zu vergrößern, bieten sie den Verbrauchern vollständige Informationen über die Produkte an, beispielsweise Produktdetails (verwendete Zutaten, verwendetes Saatgut usw.). Infolgedessen kaufen Verbraucher ihre Milchgetränke über den Off-Trade-Handel.

- Im Prognosezeitraum wird aufgrund des steigenden Gesundheitsbewusstseins der Bevölkerung mit einem Anstieg der Nachfrage nach Milchprodukten gerechnet. Infolgedessen wird erwartet, dass die Abhängigkeit von Einzelhandelsgeschäften im Zeitraum 2025–2026 zunehmen wird, da diese den Verbrauchern eine bessere Sichtbarkeit des Produkts bieten.

Saudi-Arabien spielt eine wichtige Rolle beim Konsum von Milchprodukten in der Region

- Saudi-Arabien und Iran gelten als die wichtigsten Märkte in der Region. Auf diese beiden Länder entfiel im Jahr 2022 zusammen ein Anteil von 52,2 % am Gesamtabsatz von Milchprodukten in der Region. Die wichtigsten treibenden Faktoren sind die hohe Produktion von Rohmilch, die steigende Präferenz der Verbraucher für hochwertige Milchprodukte und eine angemessene Branchenregulierung, um dies zu erleichtern Herstellung und Handel mit Milchprodukten.

- Saudi-Arabien ist der größte Milchproduzent in den GCC-Ländern und verfügt über den höchsten Verbrauch an Milchprodukten im Land. Im Jahr 2022 erreichte der Verbrauch von Milchprodukten in Saudi-Arabien rund 5.479 Millionen US-Dollar, was einem Wachstum von 2,9 % im Vergleich zum Vorjahr 2021 entspricht.

- Die Milchindustrie des Iran verfügt über eine nominale Produktionskapazität von 12 Millionen Tonnen pro Jahr. Im ganzen Land sind rund 650 lizenzierte Molkereibetriebe aktiv. Außerdem stiegen die Milchexporte im Jahr 2021 um 14 %, von 1,22 Millionen Tonnen auf 1,39 Millionen Tonnen im Jahr 2022.

- Die Vereinigten Arabischen Emirate gelten als der am schnellsten wachsende Milchmarkt im Nahen Osten. Es wird erwartet, dass der VAE-Markt im Jahr 2025 gegenüber 2022 um 13,4 % wachsen wird. Milch ist die führende Kategorie auf dem VAE-Markt und macht im Jahr 2022 26,8 % des Marktwerts aus. Die Verbraucher im Land geben einen Großteil ihres Einkommens für Milch aus Sie halten es für ein gesundheitsförderndes Getränk.

- Im Nahen Osten gilt die israelische Milchindustrie als eine der fortschrittlichsten. Im Jahr 2021 umfasste die israelische Milchviehherde etwa 125.000 Rinder. In der israelischen Milchindustrie produzierte eine Kuh im Jahr 2021 durchschnittlich 12.000 kg Milch pro Jahr.

Trends auf dem Milchmarkt im Nahen Osten

- Die steigende Butterproduktion in der Region ist auf Verbesserungen in der Tierhaltung und die steigende Nachfrage nach gesunden Milchprodukten zurückzuführen

- Die Käseproduktion der Region nimmt aufgrund staatlicher Initiativen zur Förderung der Entwicklung kleiner und mittlerer Milchviehbetriebe zu

- Die erhöhte Milchproduktion der Region ist auf Investitionen in die Milchwirtschaft zurückzuführen, darunter die Errichtung moderner landwirtschaftlicher Betriebe und die Einführung fortschrittlicher Technologien

Überblick über die Milchindustrie im Nahen Osten

Der Milchmarkt im Nahen Osten ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 19,63 % einnehmen. Die Hauptakteure auf diesem Markt sind Almarai Company, Arla Foods Amba, Danone SA, Saudia Dairy and Foodstuff Company (SADAFCO) und The National Agricultural Development Company (NADEC) (alphabetisch sortiert).

Marktführer im Milchmarkt im Nahen Osten

Almarai Company

Arla Foods Amba

Danone SA

Saudia Dairy and Foodstuff Company (SADAFCO)

The National Agricultural Development Company (NADEC)

Other important companies include AlRawabi Dairy Company, Groupe Lactalis, National Food Products Company, Nestlé SA.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Milchmarkt im Nahen Osten

- Mai 2022 Saudia Dairy and Foodstuff Company (SADAFCO) kündigt den Bau eines neuen Verkaufsdepots in der heiligen Stadt Mekka in Saudi-Arabien an.

- August 2021 Im Rahmen der Expansion eröffnete die Saudia Dairy and Foodstuff Company eine Eisfabrik in Jeddah.

- Juni 2021 Almarai, das bekannte Molkereiunternehmen im Nahen Osten, kauft die Produktionsanlage von Binghatti Beverages Manufacturing in den Vereinigten Arabischen Emiraten für 215 Mio. AED (58,54 Mio. USD), um seine Produktpalette zu erweitern. Es wird erwartet, dass diese Akquisition die Fähigkeit von Almarai verbessern wird, seine Kunden zu bedienen, indem das Angebot an Getränkeprodukten in der Region erweitert wird.

Bericht über den Milchmarkt im Nahen Osten – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Pro-Kopf-Verbrauch

- 4.2 Rohstoff-/Warenproduktion

- 4.2.1 Butter

- 4.2.2 Käse

- 4.2.3 Milch

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Saudi-Arabien

- 4.3.2 Vereinigte Arabische Emirate

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Kategorie

- 5.1.1 Butter

- 5.1.1.1 Nach Produkttyp

- 5.1.1.1.1 Kultivierte Butter

- 5.1.1.1.2 Unkultivierte Butter

- 5.1.2 Käse

- 5.1.2.1 Nach Produkttyp

- 5.1.2.1.1 Naturkäse

- 5.1.2.1.2 Schmelzkäse

- 5.1.3 Creme

- 5.1.3.1 Nach Produkttyp

- 5.1.3.1.1 Doppelte Sahne

- 5.1.3.1.2 Einzelcreme

- 5.1.3.1.3 Schlagsahne

- 5.1.3.1.4 Andere

- 5.1.4 Milchdesserts

- 5.1.4.1 Nach Produkttyp

- 5.1.4.1.1 Käsekuchen

- 5.1.4.1.2 Gefrorene Desserts

- 5.1.4.1.3 Eiscreme

- 5.1.4.1.4 Schäume

- 5.1.4.1.5 Andere

- 5.1.5 Milch

- 5.1.5.1 Nach Produkttyp

- 5.1.5.1.1 Kondensmilch

- 5.1.5.1.2 Aromatisierte Milch

- 5.1.5.1.3 Frische Milch

- 5.1.5.1.4 Milchpulver

- 5.1.5.1.5 UHT-Milch

- 5.1.6 Sauermilchgetränke

- 5.1.7 Joghurt

- 5.1.7.1 Nach Produkttyp

- 5.1.7.1.1 Aromatisierter Joghurt

- 5.1.7.1.2 Geschmacksneutraler Joghurt

- 5.2 Vertriebsweg

- 5.2.1 Off-Trade

- 5.2.1.1 Convenience-Stores

- 5.2.1.2 Online Einzelhandel

- 5.2.1.3 Fachhändler

- 5.2.1.4 Supermärkte und Verbrauchermärkte

- 5.2.1.5 Andere (Lagerclubs, Tankstellen usw.)

- 5.2.2 Im Handel

- 5.3 Land

- 5.3.1 Bahrain

- 5.3.2 Iran

- 5.3.3 Kuwait

- 5.3.4 Mein eigenes

- 5.3.5 Katar

- 5.3.6 Saudi-Arabien

- 5.3.7 Vereinigte Arabische Emirate

- 5.3.8 Rest des Nahen Ostens

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Almarai Company

- 6.4.2 AlRawabi Dairy Company

- 6.4.3 Arla Foods Amba

- 6.4.4 Danone SA

- 6.4.5 Groupe Lactalis

- 6.4.6 National Food Products Company

- 6.4.7 Nestlé SA

- 6.4.8 Saudia Dairy and Foodstuff Company (SADAFCO)

- 6.4.9 The National Agricultural Development Company (NADEC)

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR DAIRY- UND DAIRY-ALTERNATIVE-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Milchindustrie im Nahen Osten

Butter, Käse, Sahne, Milchdesserts, Milch, Sauermilchgetränke und Joghurt werden als Segmente nach Kategorie abgedeckt. Off-Trade und On-Trade werden als Segmente durch den Vertriebskanal abgedeckt. Bahrain, Iran, Kuwait, Oman, Katar, Saudi-Arabien und Vereinigte Arabische Emirate werden als Segmente nach Ländern abgedeckt.

- Im Jahr 2022 verzeichnete der Vertriebskanal im Nahen Osten ein Wachstum von 2,69 % im Vergleich zu 2021. Im Berichtszeitraum (2017–2022) dominierte der Off-Trade-Einzelhandel die Einzelhandelsflächen im Nahen Osten. Im Jahr 2022 hatte der stationäre Einzelhandel einen Anteil von 81,26 %. Im Nahen Osten sind Verbraucher vom Off-Trade-Einzelhandel sehr fasziniert, da sie beim Kauf von Milchprodukten einen größeren Komfort genießen.

- Der stationäre Einzelhandel hatte im Nahen Osten im Jahr 2022 einen Anteil von 18,73 %. In On-Trade-Kanälen (Schnellrestaurants) sind die Preise für Milchprodukte festgelegt, während Verbrauchern in Off-Trade-Kanälen mehrere Optionen geboten werden. Im Nahen Osten bieten Off-Trade-Kanäle Milchprodukte zu unterschiedlichen Preisen (niedrig, mittel und hoch) an. Die von diesen Einzelhandelseinheiten verkaufte Milch ist von 2,78 USD bis zu 35,4 USD erhältlich. Die Verfügbarkeit von Milch zu unterschiedlichen Preisen fördert auch die Kaufkraft der Verbraucher, da sie die Produkte kaufen können, die ihren Erschwinglichkeitsparametern entsprechen.

- Im Nahen Osten konzentrieren sich Off-Trade-Einzelhändler auf die Bereitstellung verschiedener Milchprodukte, darunter verschiedene Geschmacksrichtungen wie ungesüßt, Schokolade und Vanille. Um die Kundenbasis zu vergrößern, bieten sie den Verbrauchern vollständige Informationen über die Produkte an, beispielsweise Produktdetails (verwendete Zutaten, verwendetes Saatgut usw.). Infolgedessen kaufen Verbraucher ihre Milchgetränke über den Off-Trade-Handel.

- Im Prognosezeitraum wird aufgrund des steigenden Gesundheitsbewusstseins der Bevölkerung mit einem Anstieg der Nachfrage nach Milchprodukten gerechnet. Infolgedessen wird erwartet, dass die Abhängigkeit von Einzelhandelsgeschäften im Zeitraum 2025–2026 zunehmen wird, da diese den Verbrauchern eine bessere Sichtbarkeit des Produkts bieten.

| Butter | Nach Produkttyp | Kultivierte Butter |

| Unkultivierte Butter | ||

| Käse | Nach Produkttyp | Naturkäse |

| Schmelzkäse | ||

| Creme | Nach Produkttyp | Doppelte Sahne |

| Einzelcreme | ||

| Schlagsahne | ||

| Andere | ||

| Milchdesserts | Nach Produkttyp | Käsekuchen |

| Gefrorene Desserts | ||

| Eiscreme | ||

| Schäume | ||

| Andere | ||

| Milch | Nach Produkttyp | Kondensmilch |

| Aromatisierte Milch | ||

| Frische Milch | ||

| Milchpulver | ||

| UHT-Milch | ||

| Sauermilchgetränke | ||

| Joghurt | Nach Produkttyp | Aromatisierter Joghurt |

| Geschmacksneutraler Joghurt |

| Off-Trade | Convenience-Stores |

| Online Einzelhandel | |

| Fachhändler | |

| Supermärkte und Verbrauchermärkte | |

| Andere (Lagerclubs, Tankstellen usw.) | |

| Im Handel |

| Bahrain |

| Iran |

| Kuwait |

| Mein eigenes |

| Katar |

| Saudi-Arabien |

| Vereinigte Arabische Emirate |

| Rest des Nahen Ostens |

| Kategorie | Butter | Nach Produkttyp | Kultivierte Butter |

| Unkultivierte Butter | |||

| Käse | Nach Produkttyp | Naturkäse | |

| Schmelzkäse | |||

| Creme | Nach Produkttyp | Doppelte Sahne | |

| Einzelcreme | |||

| Schlagsahne | |||

| Andere | |||

| Milchdesserts | Nach Produkttyp | Käsekuchen | |

| Gefrorene Desserts | |||

| Eiscreme | |||

| Schäume | |||

| Andere | |||

| Milch | Nach Produkttyp | Kondensmilch | |

| Aromatisierte Milch | |||

| Frische Milch | |||

| Milchpulver | |||

| UHT-Milch | |||

| Sauermilchgetränke | |||

| Joghurt | Nach Produkttyp | Aromatisierter Joghurt | |

| Geschmacksneutraler Joghurt | |||

| Vertriebsweg | Off-Trade | Convenience-Stores | |

| Online Einzelhandel | |||

| Fachhändler | |||

| Supermärkte und Verbrauchermärkte | |||

| Andere (Lagerclubs, Tankstellen usw.) | |||

| Im Handel | |||

| Land | Bahrain | ||

| Iran | |||

| Kuwait | |||

| Mein eigenes | |||

| Katar | |||

| Saudi-Arabien | |||

| Vereinigte Arabische Emirate | |||

| Rest des Nahen Ostens | |||

Marktdefinition

- Butter - Butter ist eine gelb-weiße feste Emulsion aus Fettkügelchen, Wasser und anorganischen Salzen, die durch Rühren des Rahms aus Kuhmilch entsteht

- Molkerei - Zu den Milchprodukten gehören Milch und alle aus Milch hergestellten Lebensmittel, einschließlich Butter, Käse, Eiscreme, Joghurt sowie Kondens- und Trockenmilch.

- Gefrorene Desserts - Gefrorene Milchdesserts sind Produkte, die Milch oder Sahne und andere Zutaten enthalten und vor dem Verzehr gefroren oder halbgefroren werden, wie Eismilch oder Sorbet, einschließlich gefrorener Milchdesserts für besondere Ernährungszwecke und Sorbet

- Sauermilchgetränke - Sauermilch ist dickflüssige, geronnene Milch mit säuerlichem Geschmack, die durch die Fermentation von Milch gewonnen wird. In der Studie wurden Sauermilchgetränke wie Kefir, Laban und Buttermilch berücksichtigt

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen erstellt.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird für jedes Land über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen