Marktanalyse für Speicherverpackungen

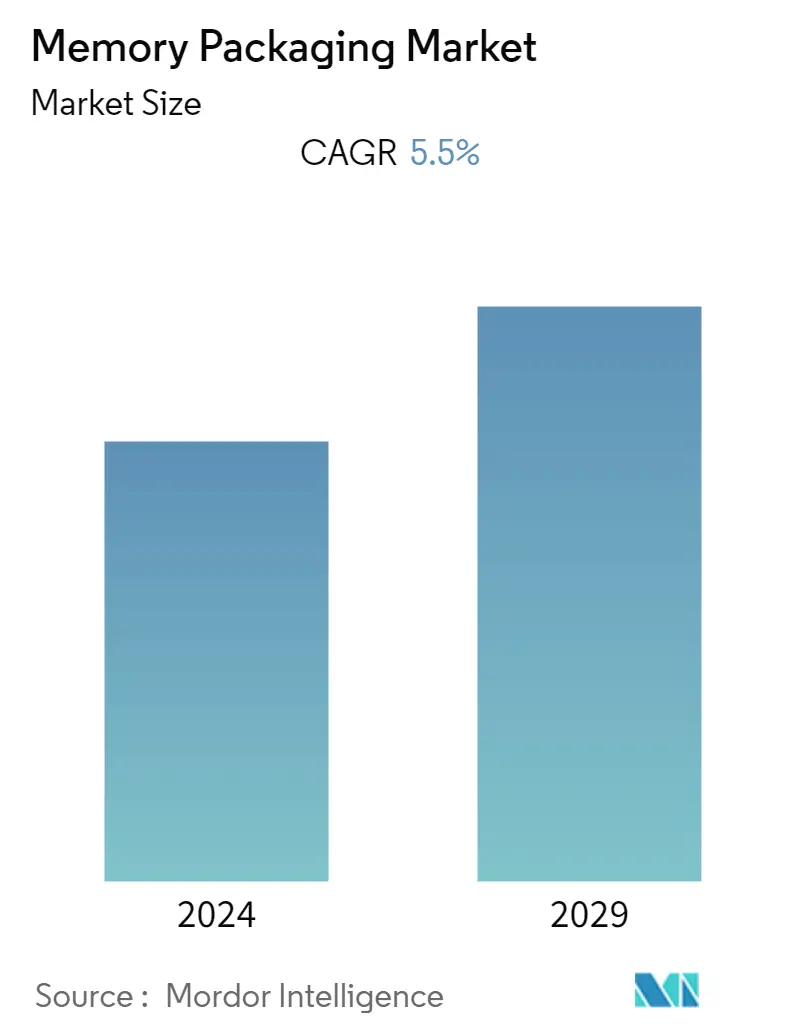

Der Speicherverpackungsmarkt wurde im Jahr 2020 auf 23,61 Milliarden US-Dollar geschätzt und wird bis 2026 voraussichtlich einen Wert von 32,43 Milliarden US-Dollar erreichen, bei einer durchschnittlichen jährlichen Wachstumsrate von 5,5 % im Prognosezeitraum (2021 – 2026).

Es wird erwartet, dass der jüngste COVID-19-Ausbruch zu erheblichen Ungleichgewichten in der Lieferkette des untersuchten Marktes führen wird, da der asiatisch-pazifische Raum, insbesondere China, einer der größten Einflussfaktoren auf den untersuchten Markt ist. Darüber hinaus haben viele lokale Regierungen im asiatisch-pazifischen Raum im Rahmen eines langfristigen Programms in die Halbleiterindustrie investiert und gehen daher davon aus, dass das Marktwachstum wieder ansteigt. Beispielsweise hat die chinesische Regierung Mittel in Höhe von rund 23 bis 30 Milliarden US-Dollar aufgebracht, um die zweite Phase ihres National IC Investment Fund 2030 zu finanzieren. Aufgrund der Ungewissheit über die Erholungszeit des Marktes von der Pandemie kommt es zu wirtschaftlichen Auswirkungen auf mehrere Teile des Landes Es wird erwartet, dass die Welt darüber hinaus erhebliche Herausforderungen für das Wachstum des Halbleitermarktes mit sich bringt, was sich direkt auf die Verfügbarkeit kritischer Rohstoffe auswirkt, die für den weltweiten Markt für fortschrittliche Speicherverpackungen benötigt werden.

- Bei Speichergeräten kam eine breite Palette von Verpackungstechnologien zum Einsatz, darunter Flip-Chip, Lead-Frame, Wire-Bond und Through-Silicon Via (TSV). Mit der Verringerung der Abmessungen und der Erhöhung der Chipfunktionalität muss eine höhere Anzahl elektrischer Verbindungen zum externen Schaltkreis hergestellt werden.

- Dies hat auch zu einer Weiterentwicklung der Verpackungstechnologien geführt. Flip-Chip, TSV und Wafer-Level-Chip-Scale-Packaging (WLCSP) sind vielversprechende Technologien, die eine größere Bandbreite, höhere Geschwindigkeit und kleinere/dünnere Gehäuse ermöglichen. Nachvollziehbare Programmanpassungen, niedrige Engineering-Kosten und einfache Umrüstungen befeuern die Nachfrage nach der Wire-Bond-Memory-Packaging-Plattform.

- Darüber hinaus wird aufgrund von Änderungen im Gehäusedesign die Wire-Bond-Speichergehäuseplattform aufgrund ihrer Flexibilität, Zuverlässigkeit und geringen Kosten weiterhin als die am meisten bevorzugte Verbindungsplattform verwendet. Flip-Chip begann im Jahr 2016 in der DRAM-Speicherverpackung Einzug zu halten und es wurde erwartet, dass es aufgrund seiner zunehmenden Verbreitung in DRAM-PCs/-Servern, angetrieben durch hohe Bandbreitenanforderungen, wachsen wird.

- Angespornt durch die hohe Bandbreite und die geringen Latenzanforderungen von Speicherchips für Hochleistungsrechnen in zahlreichen Anwendungen wird Through-Silicon Via (TSV) in Speichergeräten mit hoher Bandbreite eingesetzt.

Markttrends für Speicherverpackungen

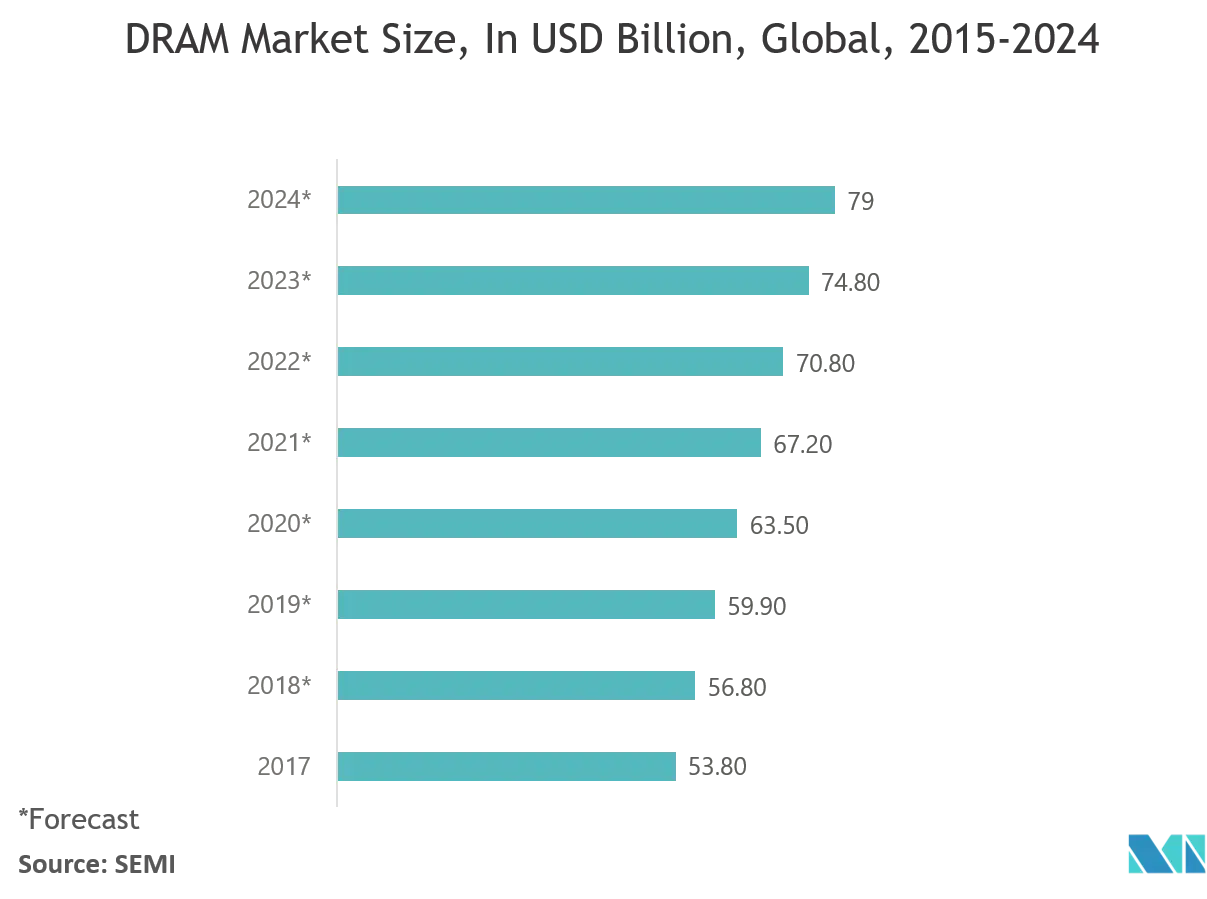

Es wird geschätzt, dass DRAM einen erheblichen Anteil hält

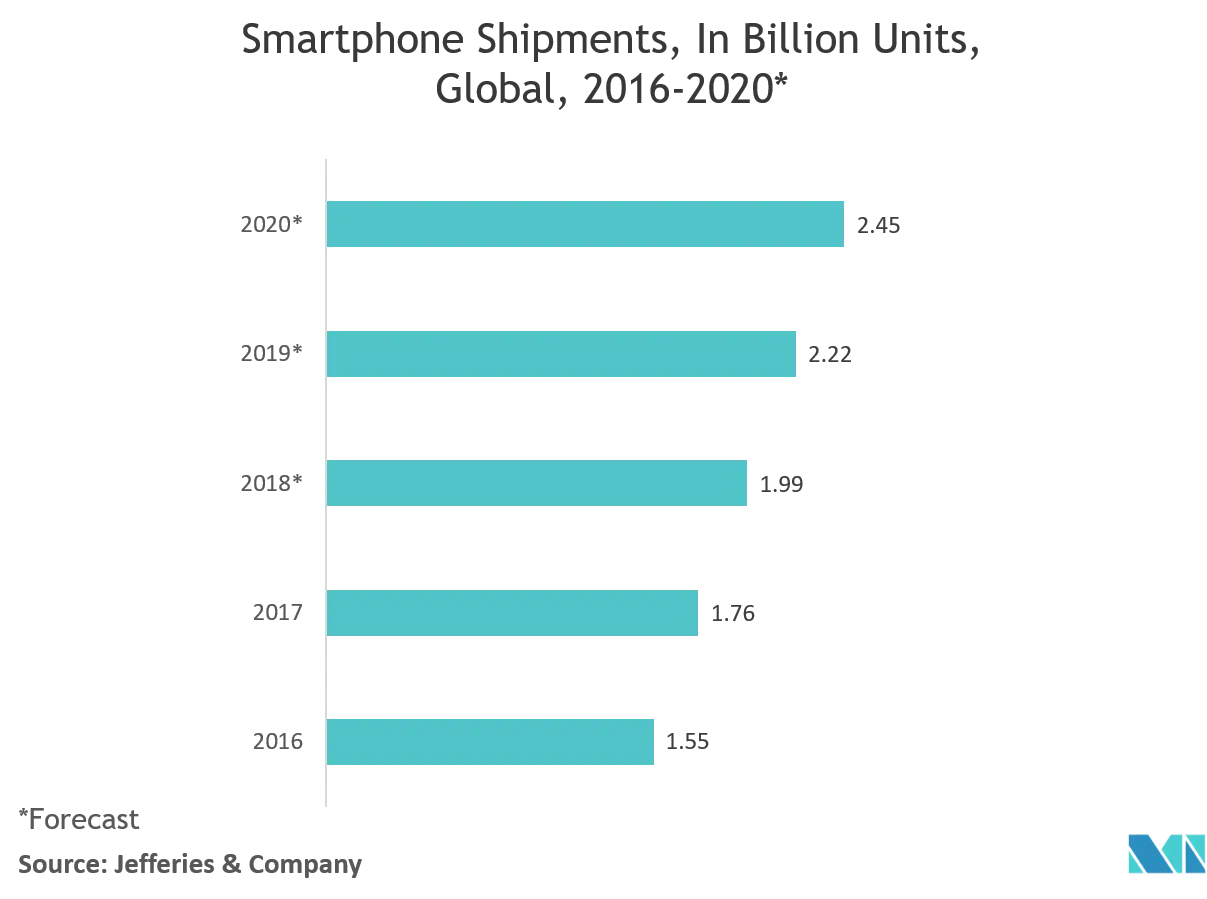

- Der untersuchte Markt verzeichnet eine Nachfrage aus der Mobil- und Computerbranche (hauptsächlich Server). Im Durchschnitt soll sich die DRAM-Speicherkapazität pro Smartphone bis 2022 mehr als verdreifachen und etwa 6 GB erreichen.

- Kürzlich kündigte Samsung Electronics Co. Ltd, einer der dominierenden Akteure auf dem untersuchten Markt, die Massenproduktion des neuen Speicherpakets für High-End-Smartphones an, das durch die Kombination von DRAM und eMMC Platz sparen könnte.

- Für mobile Anwendungen wird erwartet, dass die Speicherverpackung größtenteils auf der Wire-Bond-Plattform verbleibt. Allerdings wird es schon bald einen Übergang zum Multi-Chip-Paket (ePoP) für High-End-Smartphones geben. Aufgrund der Verbesserung der Unternehmensarchitektur und des Cloud Computing wird erwartet, dass die DRAM-Verpackung für Computer im Prognosezeitraum ein deutliches Wachstum verzeichnen wird.

- Die HBM2-Technologie von Samsung besteht aus acht 8-Gbit-DRAM-Chips, die über 5.000 TSVs gestapelt und verbunden sind. Vor kurzem hat das Unternehmen außerdem eine neue HBM-Version auf den Markt gebracht, die 12 DRAM-Chips stapelt, die über 60.000 TSVs verbunden sind und sich ideal für datenintensive Anwendungen wie KI und HPC eignen.

- Die DRAM-Speicherkapazität pro Smartphone ist gestiegen, da neue Geräte mindestens 4 GB Speicherplatz bieten und bis 2020 voraussichtlich mindestens 6 GB bis 8 GB Speicherplatz erreichen werden, während die NAND-Kapazität pro Smartphone inzwischen auf mehr als 64 GB gestiegen ist und dies auch ist Bis 2020 soll die DRAM-Kapazität pro Einheit voraussichtlich auf über 150 GB steigen. Bei Servern soll die DRAM-Kapazität pro Einheit bis 2020 auf etwa 1 TB ansteigen, und die NAND-Kapazität für jede SSD für den Unternehmensmarkt wird bis Ende voraussichtlich eine Kapazität von mehr als 5 TB erreichen des Prognosezeitraums

Automobilindustrie hält bedeutenden Anteil

- Der Automobilmarkt, der Speicher mit geringer Dichte (Low-MB) verwendet, könnte eine zunehmende Akzeptanz von DRAM-Speichern beobachten, angeführt durch den wachsenden Trend zum autonomen Fahren und Infotainment im Fahrzeug. Es wird erwartet, dass der Markt für NOR-Flash-Speicherverpackungen aufgrund seiner Anwendung in neuen Bereichen wie Touch-Display-Treiber-ICs, AMOLED-Displays und industriellen IoTs ebenfalls wachsen wird.

- Im Rahmen der Wachstumsstrategie gehen zahlreiche OSAT-Akteure strategische Allianzen mit Speicherchip-Herstellern ein und regionale Akteure gehen Partnerschaften mit globalen Technologieanbietern ein, um ihre Marktreichweite zu erhöhen.

- Die am Markt tätigen Hersteller erweitern ihre Produktionsanlagen. Beispielsweise erweitert SK Hynix Inc. seine Kapazitäten für Halbleiterverpackungs- und Inspektionsanlagen in Südkorea. Von solchen Entwicklungen wird erwartet, dass sie dazu beitragen, den bestehenden Akteuren mehr Chancen zu bieten und den Vorsprung der Wettbewerber auf dem untersuchten Markt zu verringern.

- Die eingeführten Innovationen in der Verpackungstechnologie stehen im Zusammenhang mit der Zunahme der Funktionsdichte großer System-on-Chip-Lösungen (SoC). Es wird jedoch erwartet, dass die strengen Zuverlässigkeitsanforderungen im Automobilumfeld und die sich verändernde Landschaft der OSAT-Branche das Wachstum des untersuchten Marktes im Prognosezeitraum behindern.

- In jüngster Zeit hat der Einsatz von Si-basierter Sensortechnologie für eine Vielzahl von Anwendungen zugenommen, darunter biometrische Sensoren, CMOS-Bildsensoren und MEMS-Sensoren wie Beschleunigungsmesser. Sensorgeräte werden zunehmend in tragbare Geräte wie Mobiltelefone und PDAs integriert. In diesen Anwendungen sind geringe Größe, niedrige Kosten und einfache Integration von entscheidender Bedeutung, um diese Sensortechnologie erfolgreich zu integrieren.

- Im Allgemeinen bevorzugen OEMs ein Plug-and-Play-Modul oder ein komplettes Subsystem, was ebenfalls ein Faktor ist, der den Speicherchip-Markt unterstützt und wiederum die Nachfrage nach Speichergehäusen für erweiterte technologische Anwendungen ankurbelt.

Überblick über die Speicherverpackungsbranche

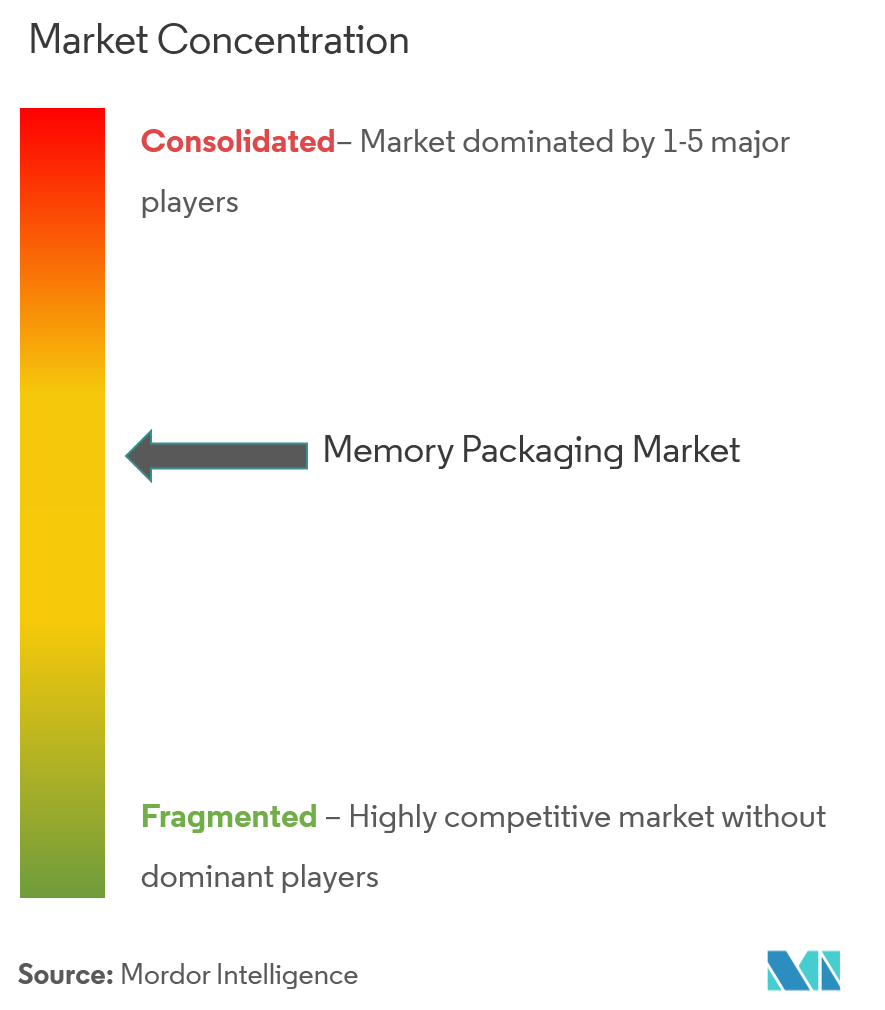

Der Markt für Speicherverpackungen ist mäßig wettbewerbsintensiv. Angesichts der steigenden Preise für DRAM-Speicher investieren Anbieter, die auf dem Speicherverpackungsmarkt tätig sind, zunehmend in die Entwicklung von 3D-NAND. Laut einem von SK Hynix Inc. veröffentlichten Artikel können Unternehmen mit der 3D-NAND-Nachfrage nicht mehr Schritt halten und müssen ihre Produktionskapazitäten erweitern. Darüber hinaus erweitern viele Unternehmen ihre Produktionsstätten, um der wachsenden Nachfrage gerecht zu werden. Insgesamt könnte sich der Markt im Prognosezeitraum aufgrund aller oben genannten Faktoren in Richtung eines sehr wettbewerbsintensiven Marktes entwickeln.

Marktführer bei Speicherverpackungen

Lingsen Precision Industries Ltd.

Hana Micron Inc.

ASE Kaohsiung

Amkor Technology Inc.

Powertech Technology Inc...

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der Speicherverpackungsindustrie

Speichermodule bestehen aus winzigen Halbleiterchips, die so verpackt sein müssen, dass sie sich problemlos in das restliche System integrieren lassen. Integrierte Speicherschaltkreise werden je nach Bedarf montiert, damit die Module ordnungsgemäß funktionieren. Der Umfang des Berichts umfasst die Klassifizierung nach Plattform, Anwendung über verschiedene Speichertypen, Endbenutzerbranche und Geografie. Die Studie bietet auch eine kurze Analyse der Auswirkungen von COVID-19 auf den Markt und sein Wachstum.

| Flip Chip |

| Leadframe |

| Wafer-Level-Chip-Scale-Packaging (WLCSP) |

| Through-Silicon Via (TSV) |

| Drahtband |

| NAND-Flash-Verpackung |

| NOR Flash-Verpackung |

| DRAM-Verpackung |

| Andere Anwendungen |

| IT und Telekommunikation |

| Unterhaltungselektronik |

| Automobil |

| Andere Endverbraucherbranchen |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Rest der Welt |

| Nach Plattform | Flip Chip |

| Leadframe | |

| Wafer-Level-Chip-Scale-Packaging (WLCSP) | |

| Through-Silicon Via (TSV) | |

| Drahtband | |

| Auf Antrag | NAND-Flash-Verpackung |

| NOR Flash-Verpackung | |

| DRAM-Verpackung | |

| Andere Anwendungen | |

| Nach Endverbraucherbranche | IT und Telekommunikation |

| Unterhaltungselektronik | |

| Automobil | |

| Andere Endverbraucherbranchen | |

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Rest der Welt |

Häufig gestellte Fragen zur Marktforschung für Speicherverpackungen

Wie groß ist der Markt für Speicherverpackungen derzeit?

Der Markt für Speicherverpackungen wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 5,5 % verzeichnen.

Wer sind die Hauptakteure auf dem Speicherverpackung-Markt?

Lingsen Precision Industries Ltd., Hana Micron Inc., ASE Kaohsiung, Amkor Technology Inc., Powertech Technology Inc... sind die wichtigsten Unternehmen, die auf dem Speicherverpackungsmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Speicherverpackungsmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Speicherverpackungsmarkt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im Speicherverpackungsmarkt.

Welche Jahre deckt dieser Speicherverpackungsmarkt ab?

Der Bericht deckt die historische Marktgröße des Speicherverpackungsmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Speicherverpackungsmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Speicherverpackungsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Speicherverpackungen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Speicherverpackungsanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.