Marktanalyse für Dodecandisäure (DDDA).

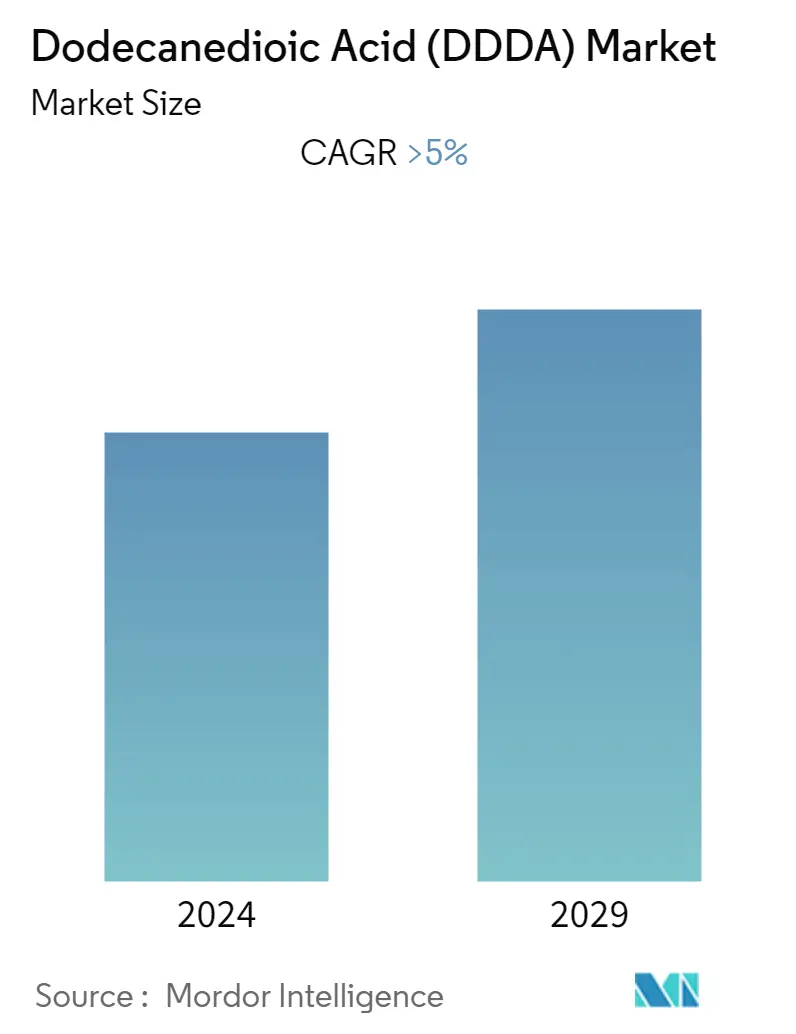

Der Markt für Dodecandisäure (DDDA) wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von mehr als 5 % verzeichnen. COVID-19 wirkte sich im Jahr 2020 negativ auf den Markt aus. Es wird jedoch geschätzt, dass der Markt nun das Niveau vor der Pandemie erreicht und ein stetiges Wachstum verzeichnet.

- Es wird erwartet, dass die wachsende Nachfrage nach Kunststoffharzen in Klebstoff-, Automobil- und Bauanwendungen das Marktwachstum vorantreiben wird.

- Die von der OSHA genannten Gefahren im Zusammenhang mit Dodecandisäure werden jedoch wahrscheinlich das Wachstum des untersuchten Marktes behindern.

- Die zunehmende Forschung und Entwicklung in der biobasierten Dodecandisäure-Produktion wird im prognostizierten Zeitraum wahrscheinlich Chancen für den Dodecandisäure-Markt (DDDA) bieten.

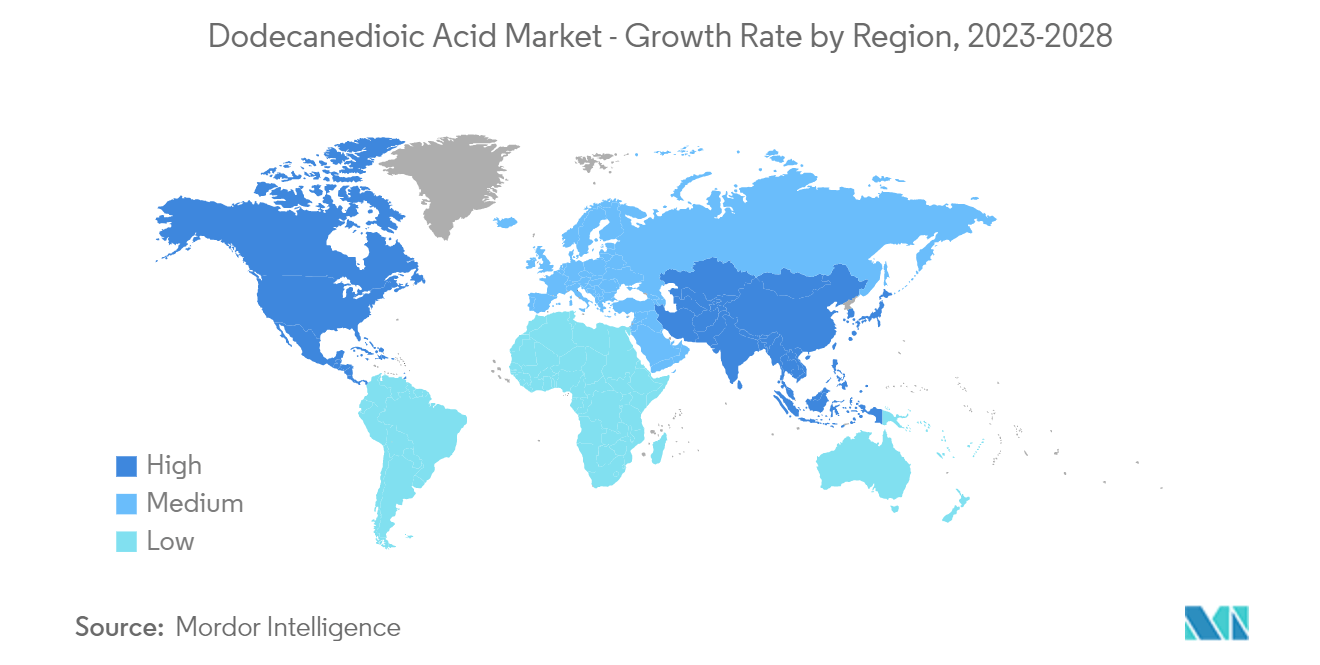

- Der asiatisch-pazifische Raum dominierte weltweit den Markt und steigerte den Verbrauch in Ländern wie Indien, China und Malaysia.

Markttrends für Dodecandisäure (DDDA).

Hohe Nachfrage bei der Anwendung von Kunststoffharzen

- Kunststoffharze sind aufgrund wachsender Anwendungen in der Klebstoff-, Automobil- und Bauindustrie das dominierende Segment.

- Dodecandisäure (DDDA) wird zur Herstellung verschiedener Harze wie Epoxidharze, aromatische Kohlenwasserstoffharze, Phenolharze, Acrylate, Latizes, ungesättigte Polyesterharze, Spezialharze und andere Spezialzwischenprodukte verwendet. Diese Harze finden ihre Verwendung in verschiedenen industriellen Anwendungen.

- Die Nachfrage nach Kunststoffharzen stieg, hauptsächlich aufgrund der steigenden Nachfrage nach Hochleistungskunststoffen aus der Transport- und Bauindustrie.

- Nylonharz verwendet bei seiner Herstellung hauptsächlich Dodecandisäure. Nylon-6-Harze werden häufig als technische Kunststoffe verwendet, da sie selbst bei erhöhten Temperaturen eine hohe Steifigkeit und Festigkeit und bei niedrigen Temperaturen eine Zähigkeit aufweisen. Diese Eigenschaften führen zu einer hohen Ermüdungsbeständigkeit und einem guten Schweißverhalten.

- Nylon-6-Harze ersetzen zunehmend Metall in Automobilanwendungen, beispielsweise in Luftansaugkrümmern. Ihre Beständigkeit gegenüber Ölen und Fetten führte zu einem verstärkten Einsatz von Motorabdeckungen, Zahnrädern und Lagern.

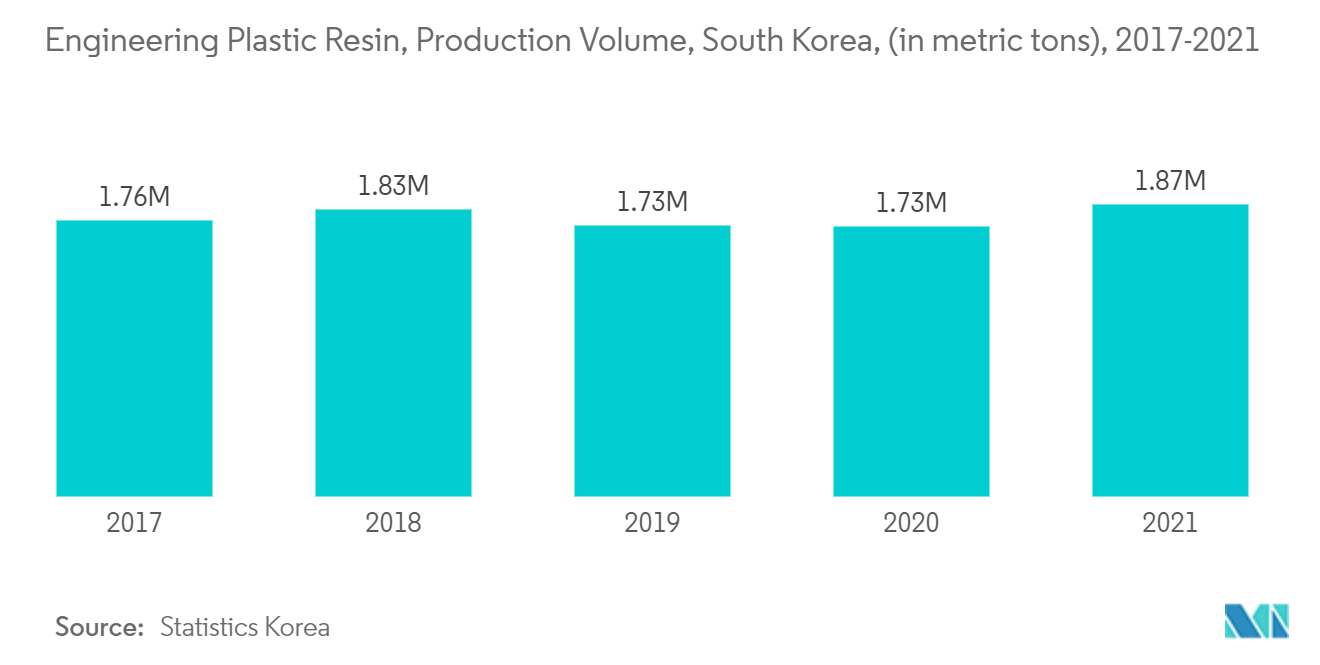

- Technisches Kunststoffharz ist eine Form von verbessertem Thermoplast, der in der Fertigung als Ersatz für Holz oder Metall verwendet wird, um die Kosten zu senken und gleichzeitig die Qualität beizubehalten. Laut Statistik Korea produzierte Südkorea im Jahr 2021 rund 1,87 Millionen Tonnen technischen Kunststoffharz.

- Darüber hinaus ist laut Statistics Korea die Produktion von technischen Kunststoffen in Südkorea im Vergleich zu 2020 um fast 8 % gestiegen. Daher wird erwartet, dass die Ausweitung der Produktion von technischen Kunststoffen das Wachstum des Marktes erheblich fördern wird.

- Daher wird erwartet, dass alle oben genannten Faktoren den Markt für Dodecandisäure (DDDA) im Prognosezeitraum antreiben werden.

Asien-Pazifik wird den Markt dominieren

- Der asiatisch-pazifische Raum ist aufgrund des steigenden Inlandsverbrauchs in Volkswirtschaften wie China, Indien, Malaysia und Japan die bedeutendste und am schnellsten wachsende Region weltweit. Darüber hinaus wird erwartet, dass sich unterstützende Vorschriften, die mehr Investitionen anlocken sollen, positiv auf den Markt auswirken werden.

- Asien ist einer der größten Hersteller technischer Kunststoffe weltweit. China ist der größte Nylon-6-Harzhersteller mit zahlreichen lokalen internationalen Akteuren, wie Guangdong Xinhui Meida Nylon Co. Ltd, BASF (China) Co. Ltd, Liheng (Changle) Polyamide Technology Co. Ltd usw.

- China ist der weltweit größte Kunststoffhersteller, auf den etwa ein Drittel der weltweiten Produktion entfällt, und es wird erwartet, dass China das Wachstum des Marktes vorantreiben wird.

- Nach Angaben des National Bureau of Statistics of China produzierte das Land im Jahr 2021 80 Millionen Tonnen Kunststoffprodukte, ein Anstieg von 5,27 % gegenüber dem Vorjahr. Es wird erwartet, dass es China dabei hilft, seine weltweit führende Position in der Kunststoffproduktion zu behaupten, was wahrscheinlich zu einer höheren Nachfrage nach Dodecandisäure führen wird.

- Darüber hinaus ist die Region der größte Hersteller und Verbraucher von Farben und Lacken, wobei Länder wie China, Japan und Indien einen erheblichen Anteil beisteuern. Die etablierte Industriebasis kurbelt die Produktion in der Region an.

- Darüber hinaus belief sich nach Angaben des Japan Plastics Industry Federation (JPIF) Japans Gesamtproduktion an verarbeiteten Kunststoffprodukten im Jahr 2021 auf etwa 5,68 Millionen Tonnen. Mit mehr als 2,45 Millionen Tonnen machte die Produktion von Folien und Platten den größten Teil der verarbeiteten Kunststoffe in Japan aus. Dadurch wird der Markt für Dodecandisäure in der Region angekurbelt.

- Daher wird erwartet, dass alle diese Markttrends die Nachfrage nach dem Dodecandisäure (DDDA)-Markt der Region im Prognosezeitraum ankurbeln werden.

Branchenüberblick über Dodecandisäure (DDDA).

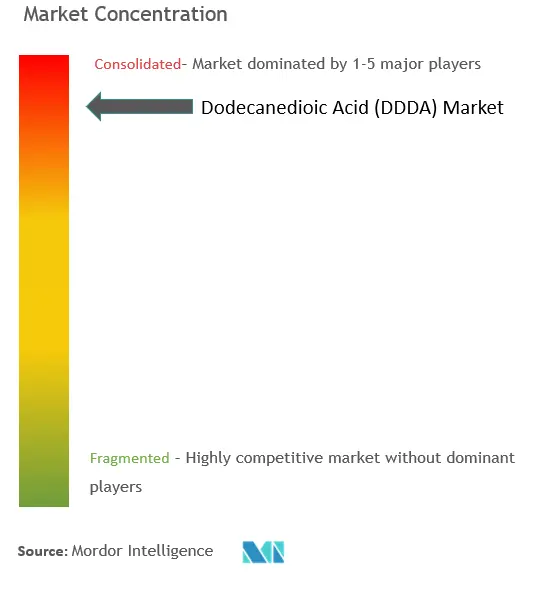

Der globale Markt für Dodecandisäure (DDDA) ist seiner Natur nach konsolidiert. Zu den wichtigsten Marktteilnehmern zählen unter anderem Merck KGaA, Chemceed, Cathay Biotech Inc., BASF SE und UBE Corporation (in keiner bestimmten Reihenfolge).

Dodecandisäure (DDDA) Marktführer

BASF SE

Cathay Biotech Inc.

Merck KGaA

UBE Corporation

Chemceed

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Dodecandisäure (DDDA).

- Januar 2022 BASF kündigt Pläne zur Erweiterung ihrer Polyamid 6.6 (Nylon-6)-Produktion in Freiburg, Deutschland, an. Die erwarteten Investitionen sollen der BASF dabei helfen, ihr Nylon-6,6-Geschäft auszubauen, das sie von Solvay übernommen hat. Dodecandisäure ist eine Dicarbonsäure, die bei der Herstellung von Nylon 6 verwendet wird. Daher dürfte die Erweiterung dem Markt zugute kommen.

Dodecandisäure (DDDA)-Branchensegmentierung

Dodecandisäure ist eine Dicarbonsäure mit der Formel (CH2)10(CO2H)2. Es ist ein weißer Feststoff, der in verschiedenen Produkten verwendet wird, darunter Materialien und Polymere. Es wird zur Herstellung von Nylon 6, 12, Klebstoffen, Pulverbeschichtungen und Farben verwendet. DDDA wird auch bei der Herstellung von Korrosionsinhibitoren, Zellstoff, Papier, Wasseraufbereitung, Chemieanlagen usw. eingesetzt. Der Dodecandisäure-Markt ist nach Anwendung und Geografie segmentiert. Je nach Anwendung ist der Markt in Harze, Pulverbeschichtungen, Klebstoffe, Schmierstoffe und andere Anwendungen unterteilt. Der Bericht deckt auch die Marktgröße und Prognosen für den Markt in 15 Ländern weltweit ab. Die Marktgröße und Prognosen basieren auf dem Wert jedes Segments (in Mio. USD).

| Harz |

| Pulverbeschichtung |

| Klebstoffe |

| Schmierstoffe |

| Andere Anwendungen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Auf Antrag | Harz | |

| Pulverbeschichtung | ||

| Klebstoffe | ||

| Schmierstoffe | ||

| Andere Anwendungen | ||

| Nach Geographie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung zu Dodecandisäure (DDDA).

Wie groß ist der Markt für Dodecandisäure (DDDA)?

Der Markt für Dodecandisäure (DDDA) wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5 % verzeichnen.

Wer sind die Hauptakteure auf dem Dodecandisäure (DDDA)-Markt?

BASF SE, Cathay Biotech Inc., Merck KGaA, UBE Corporation, Chemceed sind die wichtigsten Unternehmen, die auf dem Markt für Dodecandisäure (DDDA) tätig sind.

Welches ist die am schnellsten wachsende Region im Dodecandisäure (DDDA)-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Dodecandisäure (DDDA)-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Dodecandisäure (DDDA)-Markt.

Welche Jahre deckt dieser Dodecandisäure (DDDA)-Markt ab?

Der Bericht deckt die historische Marktgröße von Dodecandisäure (DDDA) für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße von Dodecandisäure (DDDA) für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Dodecandisäure (DDDA)-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Dodecandisäure (DDDA) im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Dodecandisäure (DDDA) umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.