Hydrazin-Marktanalyse

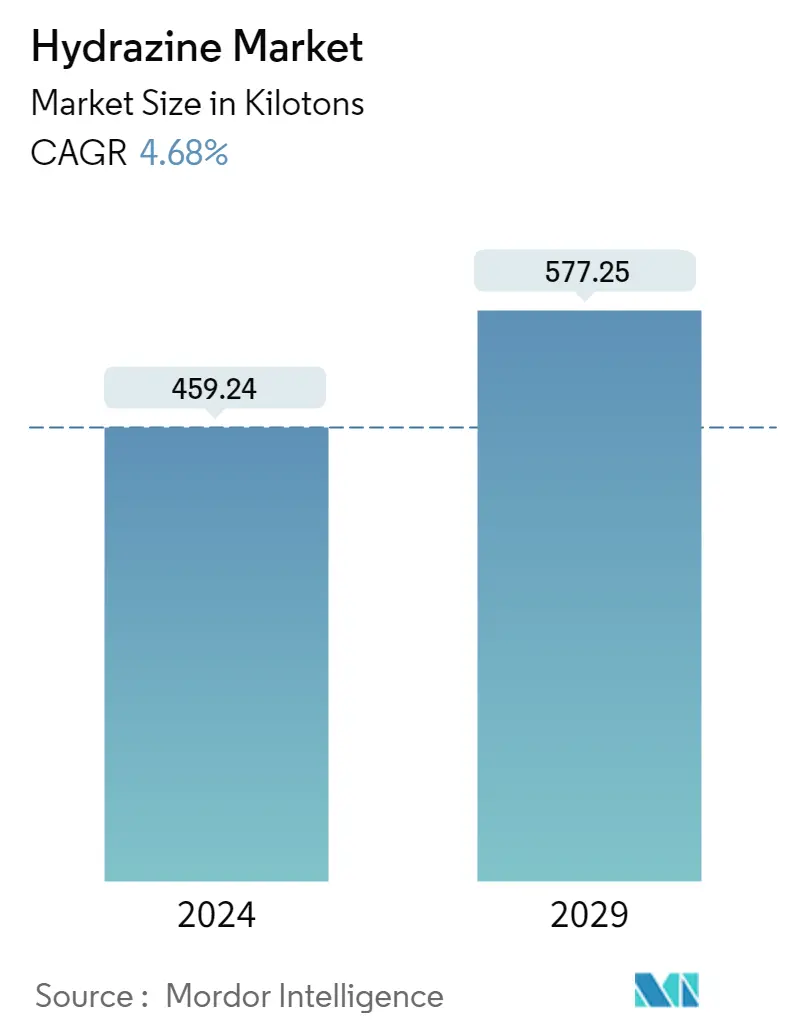

Die Größe des Hydrazin-Marktes wird im Jahr 2024 auf 459,24 Kilotonnen geschätzt und soll bis 2029 577,25 Kilotonnen erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,68 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt wurde durch die COVID-19-Pandemie negativ beeinflusst, da es zu einer Verlangsamung der Produktion und Mobilität kam, wodurch die Agrochemie- und andere Industriezweige aufgrund von Eindämmungsmaßnahmen und wirtschaftlichen Störungen gezwungen waren, ihre Produktion zu verzögern. Derzeit hat sich der Markt von der Pandemie erholt. Der Markt erreichte im Jahr 2022 das Niveau vor der Pandemie und wird voraussichtlich in Zukunft stetig wachsen.

- Der Haupttreiber des untersuchten Marktes ist die steigende Nachfrage aus der Agrochemie- und Pharmabranche.

- Auf der anderen Seite behindert die hochgiftige Natur von Hydrazin (es kann Hautverbrennungen, Augenschäden usw. verursachen) das Wachstum des Marktes.

- Es wird erwartet, dass der Einsatz von Hydrazin als Alternative zu Wasserstoff in Brennstoffzellen verschiedene Chancen für das Wachstum des Marktes bietet.

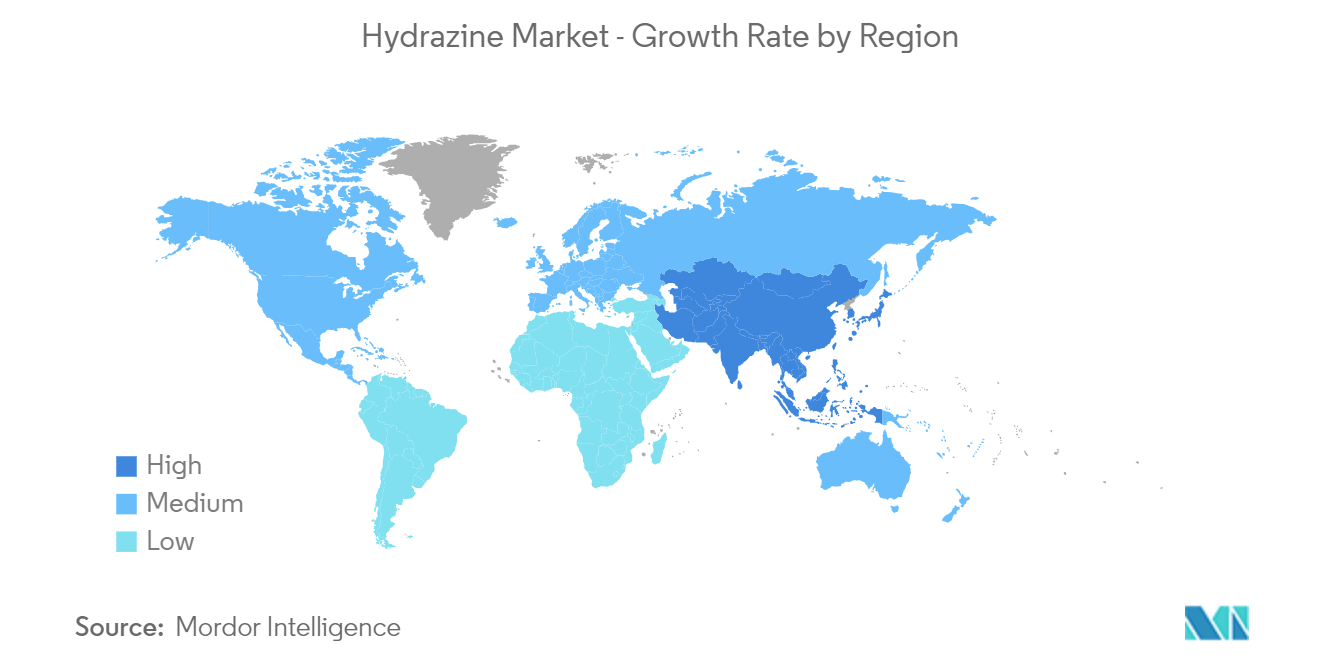

- Der asiatisch-pazifische Raum dominiert weltweit den Markt, wobei der größte Verbrauch in Ländern wie China und Indien zu verzeichnen ist.

Hydrazin-Markttrends

Steigende Nachfrage aus dem Pharmasektor

- Hydrazin wird als Vorstufe in mehreren pharmazeutischen Anwendungen verwendet. Hydrazinsulfat wird beispielsweise zur Behandlung von Krebs und zur Behandlung von Körperschwund im Zusammenhang mit der Kachexie-Erkrankung eingesetzt.

- Darüber hinaus wird Isoniazid, ein Antibiotikum zur Behandlung von Tuberkulose, unter Verwendung von Hydrazin hergestellt. Nach Angaben der Weltgesundheitsorganisation (WHO) gab es die meisten Tuberkulosepatienten in sechs asiatischen Ländern, nämlich Indien (27 %), China (9 %), Indonesien (8 %), den Philippinen (6 %), Pakistan (6 %) und Bangladesch (4 %).

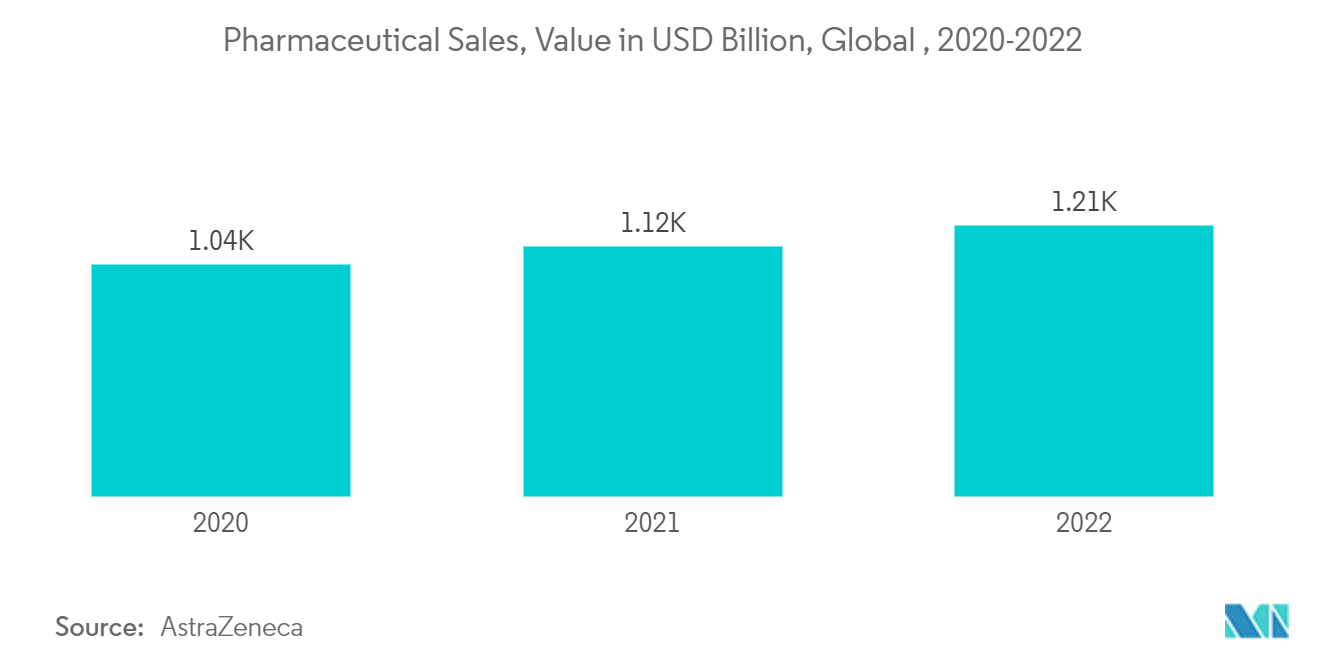

- Die globale Pharmaindustrie wird derzeit von Innovationen und positiven Auswirkungen auf die Gesundheit der Weltbevölkerung angetrieben. Die Branche verzeichnete in den letzten Jahren ein ordentliches Wachstum.

- Laut AstraZeneca beliefen sich die weltweiten Arzneimittelumsätze im Jahr 2022 auf 1.214 Milliarden US-Dollar, was einem Wachstum von 8,4 % im Vergleich zum Vorjahr entspricht.

- Die Vereinigten Staaten, China, Indien und Deutschland sind die größten Pharmaindustrien der Welt. CPHI (Convention on Pharmaceutical Ingredients) besagt, dass die Vereinigten Staaten nach wie vor der weltweit größte Pharmamarkt sind und 41 % der weltweiten Pharmaausgaben ausmachen.

- Die Vereinigten Staaten sind die Heimat großer pharmazeutischer und biopharmazeutischer Unternehmen, Arzneimittelentwickler und ein Innovationszentrum. Dank jahrelanger Investitionen in Forschung und Entwicklung ist die Industrie auf die Entwicklung von Therapeutika und Impfstoffen vorbereitet. Darüber hinaus entfielen laut AstraZeneca im Jahr 2022 49,8 % des weltweiten Arzneimittelumsatzes auf die USA.

- Aufgrund der oben genannten Faktoren wird daher erwartet, dass der Markt im Prognosezeitraum erheblich wachsen wird.

Asien-Pazifik wird den Markt dominieren

- Aufgrund der expandierenden Pharma- und Agrochemieindustrie dürfte der asiatisch-pazifische Raum im Prognosezeitraum der größte Markt für Hydrazin sein.

- Die Pharmaindustrie in China ist auch eine der größten der Welt. Das Land produziert Generika, therapeutische Medikamente, pharmazeutische Wirkstoffe und traditionelle chinesische Medizin.

- Die Regierung in China hat die Initiative Gesundes China 2030 zur Entwicklung der Gesundheitsbranche umgesetzt, deren Ziel es ist, dass der Markt bis 2030 einen Wert von 2,4 Billionen US-Dollar erreicht.

- Darüber hinaus veröffentlichte der chinesische Staatsrat im August 2023 eine 24-Punkte-Liste mit Richtlinien zur Verbesserung des Geschäftsumfelds für ausländische Investitionen, die sich auf die Weiterentwicklung des chinesischen Gesundheits- und Biopharmasektors konzentrieren.

- Darüber hinaus wächst auch in Indien der Pharmasektor deutlich. Laut einem Bericht von Invest India wird die Pharmaindustrie in Indien bis zum Jahr 2024 voraussichtlich einen Marktwert von 65 Milliarden US-Dollar erreichen, wobei ein weiteres Wachstum bis 2030 auf 130 Milliarden US-Dollar prognostiziert wird. Daher wird erwartet, dass der PVP-Markt wachsen wird in der Region.

- Darüber hinaus wird Hydrazin als Vorstufe für viele Agrochemikalien verwendet, darunter Düngemittel, Pestizide, Hormone und Pflanzenwachstumsregulatoren (PGR), die den Pflanzen- und Bodenschutz ermöglichen, den Ertrag verbessern und den Wachstumsprozess von Pflanzen aufrechterhalten und verbessern.

- Nach Angaben des Ministeriums für Chemikalien und Düngemittel (Indien) belief sich das Produktionsvolumen von Pestiziden im Jahr 2022 in Indien auf 299.000 Tonnen, was einem Anstieg von mehr als 17 % im Vergleich zu 2021 entspricht. Dadurch wurde das Marktwachstum im Prognosezeitraum angekurbelt.

- Daher deuten die oben genannten Faktoren auf einen positiven Einfluss der wachsenden Agrochemie- und Pharmaindustrie im asiatisch-pazifischen Markt auf den untersuchten Markt im Prognosezeitraum hin.

Überblick über die Hydrazin-Branche

Der Hydrazinmarkt ist fragmentierter Natur. Zu den Hauptakteuren im untersuchten Markt (nicht in einer bestimmten Reihenfolge) gehören unter anderem LANXESS, NIPPON CARBIDE INDUSTRIES CO. INC., Otsuka Chemical Co.,Ltd., Arkema und Yibin Tianyuan Group.

Marktführer bei Hydrazin

LANXESS

NIPPON CARBIDE INDUSTRIES CO. INC.

Otsuka Chemical Co.,Ltd

Arkema

Yibin Tianyuan Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Hydrazin-Marktnachrichten

- Mai 2023 SynCrest Inc., ein Peptid- und Nukleotid-CRDMO (Contract Research, Development, and Manufacturing Organization), gab die Verfügbarkeit seiner Dienstleistungen für Pharmaunternehmen und Forschungseinrichtungen in Japan, Europa, Nordamerika und Südamerika bekannt. (Hydrazin wird bei der Herstellung von Arzneimitteln verwendet.)

- März 2023 Otsuka Chemical Co., Ltd. und Yokogawa Electric Corporation geben die Gründung von SynCrest Inc. bekannt, einem Joint Venture für die Entwicklung und Herstellung mittelmolekularer Pharmazeutika als Contract Research, Development, and Manufacturing Organization (CRDMO). Ziel des Joint Ventures ist es, der wachsenden Nachfrage und den Herausforderungen in der Wertschöpfungskette der Arzneimittelentwicklung gerecht zu werden. (Hydrazin ist ein entscheidender Bestandteil bei der Arzneimittelentwicklung.)

Segmentierung der Hydrazin-Industrie

Hydrazin ist eine anorganische Verbindung. Es ist eine farblose, brennbare Flüssigkeit mit einem ammoniakartigen Geruch. Hydrazin ist hochgiftig, sofern es nicht in Lösung gehandhabt wird. Hydrazin wird in verschiedenen Anwendungen verwendet, beispielsweise als Vorläufer für Polymerisationskatalysatoren, als Raketentreibstoff, zur Herstellung der in Airbags verwendeten Gasvorläufer, als Schaumbildner bei der Herstellung von Polymerschäumen und als speicherbarer Treibstoff für den Antrieb von Raumfahrzeugen im Weltraum wird unter anderem in Pharmazeutika und Agrochemikalien eingesetzt.

Der Hydrazin-Markt ist nach Typ, Anwendung, Endverbraucherbranche und Geografie segmentiert. Nach Typ ist der Markt in Hydrazinhydrat, Hydrazinnitrat, Hydrazinsulfat und andere Typen (Hydrazincarbonat usw.) unterteilt. Je nach Anwendung ist der Markt in Korrosionsinhibitoren, Sprengstoffe, Raketentreibstoff, medizinische Inhaltsstoffe, Vorläufer von Pestiziden, Treibmittel und andere Anwendungen (Schaummittel, Kraftstoffe usw.) unterteilt. Nach Endverbraucherindustrie ist der Markt in Pharmazeutika, Agrochemie, Industrie und andere Endverbraucherindustrien (Wasseraufbereitung usw.) unterteilt. Der Bericht deckt auch die Marktgröße und Prognosen für den Markt in 15 Ländern weltweit ab. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Tonnen) erstellt.

| Hydrazinhydrat |

| Hydrazinnitrat |

| Hydrazinsulfat |

| Andere Typen (Hydrazincarbonat usw.) |

| Korrosionsinhibitor |

| Sprengstoffe |

| Raketentreibstoff |

| Medizinische Inhaltsstoffe |

| Vorläufer von Pestiziden |

| Treibmittel |

| Andere Anwendungen (Schaummittel, Treibmittel usw.) |

| Arzneimittel |

| Agrochemikalien |

| Industriell |

| Andere Endverbraucherbranchen (Wasseraufbereitung usw.) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Hydrazinhydrat | |

| Hydrazinnitrat | ||

| Hydrazinsulfat | ||

| Andere Typen (Hydrazincarbonat usw.) | ||

| Anwendung | Korrosionsinhibitor | |

| Sprengstoffe | ||

| Raketentreibstoff | ||

| Medizinische Inhaltsstoffe | ||

| Vorläufer von Pestiziden | ||

| Treibmittel | ||

| Andere Anwendungen (Schaummittel, Treibmittel usw.) | ||

| Endverbraucherindustrie | Arzneimittel | |

| Agrochemikalien | ||

| Industriell | ||

| Andere Endverbraucherbranchen (Wasseraufbereitung usw.) | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Hydrazin-Marktforschung

Wie groß ist der Hydrazin-Markt?

Es wird erwartet, dass die Größe des Hydrazin-Marktes im Jahr 2024 459,24 Kilotonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,68 % auf 577,25 Kilotonnen wachsen wird.

Wie groß ist der Hydrazin-Markt derzeit?

Im Jahr 2024 wird die Größe des Hydrazin-Marktes voraussichtlich 459,24 Kilotonnen erreichen.

Wer sind die Hauptakteure auf dem Hydrazin-Markt?

LANXESS, NIPPON CARBIDE INDUSTRIES CO. INC., Otsuka Chemical Co.,Ltd, Arkema, Yibin Tianyuan Group sind die wichtigsten Unternehmen, die auf dem Hydrazin-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Hydrazin-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Hydrazin-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Hydrazin-Markt.

Welche Jahre deckt dieser Hydrazin-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Hydrazin-Marktes auf 438,71 Kilotonnen geschätzt. Der Bericht deckt die historische Marktgröße des Hydrazin-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Hydrazin-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Hydrazin-Branchenbericht

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Hydrazin im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Hydrazin-Analyse umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.