Menschlich Rekombinant Insulin Marktgröße und Marktanteil

Menschlich Rekombinant Insulin Marktanalyse von Mordor Intelligenz

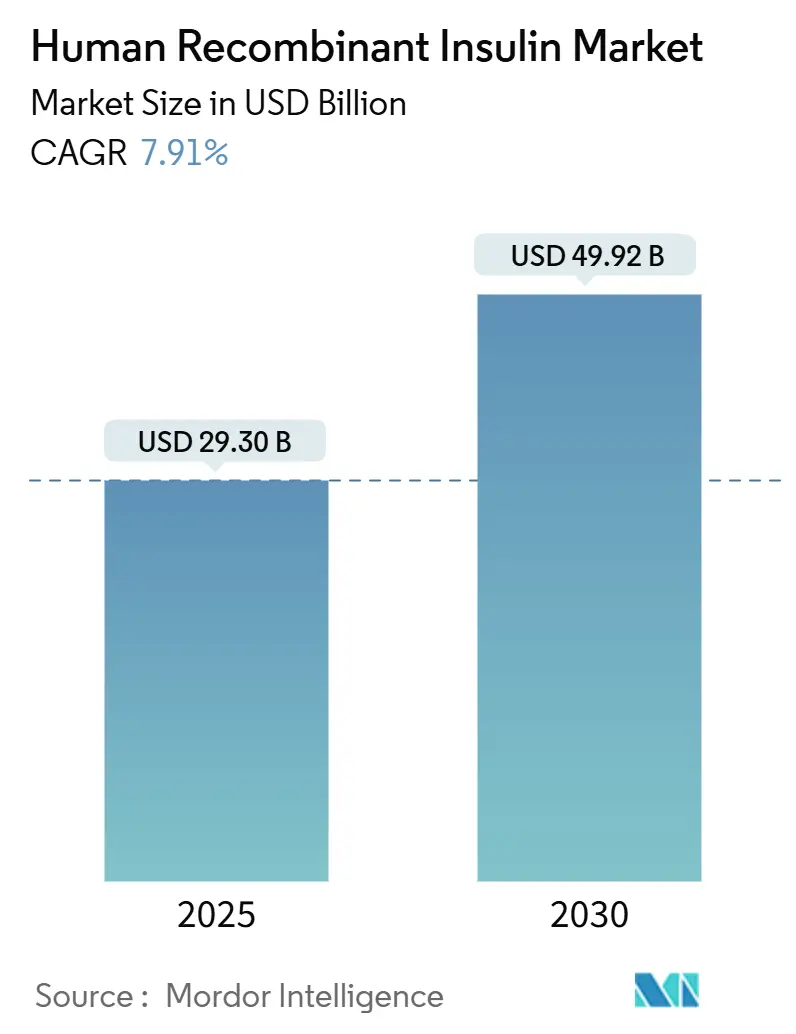

Die Marktgröße für Menschlich Rekombinant Insulin belief sich im Jahr 2025 auf 29,30 Milliarden USD und wird voraussichtlich bis 2030 49,92 Milliarden USD erreichen, mit einer CAGR von 7,91%. Die Nachfrage steigt weiter an, obwohl GLP-1-Rezeptoragonisten und Biosimilars die Therapieoptionen verändern, da Insulin das Rückgrat der glykämischen Kontrolle für Hunderte von Millionen Menschen bleibt. Das Nachfragewachstum lässt sich größtenteils auf die beschleunigte Diabetes-Belastung zurückführen: Die Weltgesundheitsorganisation berichtet von mehr als 800 Millionen Fällen weltweit, viermal so viele wie die Basis von 1990. Die Kapazitätserweiterung hat daher die Entdeckungsforschung als primären strategischen Hebel übertroffen; Novo Nordisk und Eli Lilly haben zusammen über 13 Milliarden USD für uns-Werke zugesagt, die vor 2030 In Betrieb genommen werden sollen. Währenddessen sorgen erweiterte Erstattungsprogramme, das Aufkommen neuer Biosimilars und Geräteinnovationen wie vernetzte Stifte und automatisierte Pumpen dafür, dass das Wettbewerbsfeld dynamisch bleibt.

Wichtige Erkenntnisse des Berichts

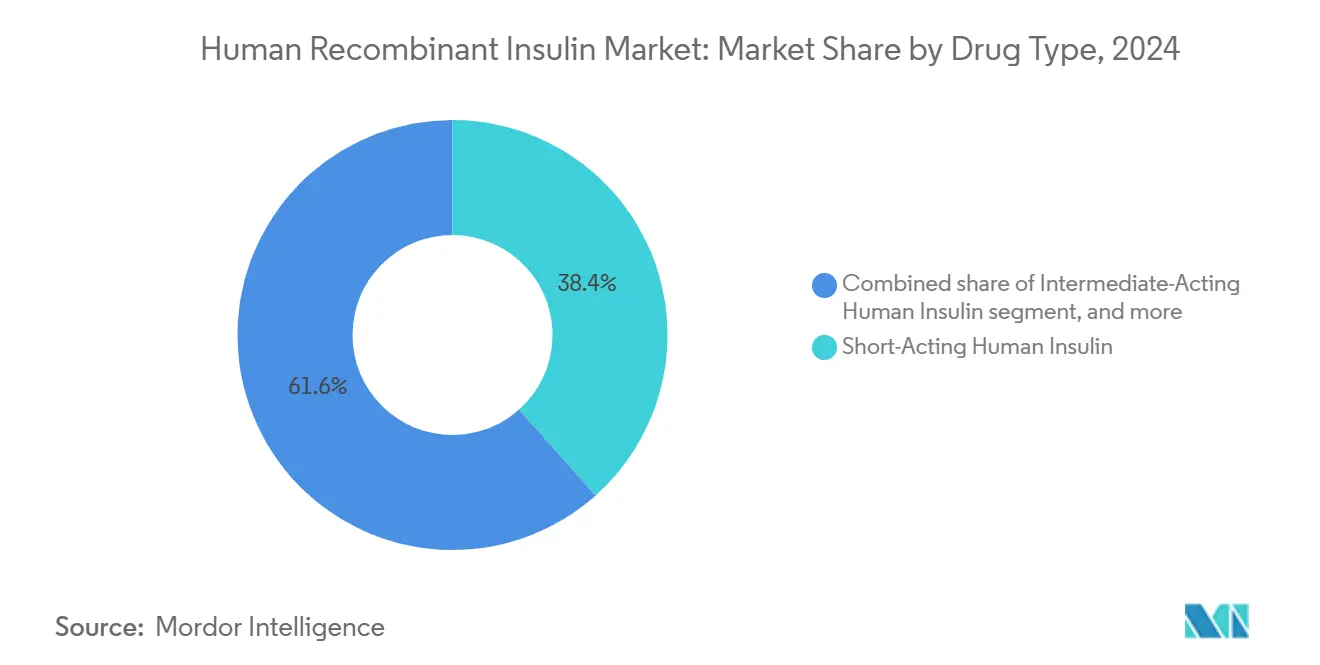

- Nach Produktkategorie führte kurzwirksames Menschlich-Insulin mit 38,45% Umsatzanteil im Jahr 2024, während gemischtes Menschlich-Insulin voraussichtlich eine CAGR von 9,45% bis 2030 verzeichnen wird.

- Nach Marke hielt Humulin 31,45% des Menschlich Rekombinant Insulin Marktanteils im Jahr 2024; Insuman wird voraussichtlich mit einer CAGR von 9,66% bis 2030 expandieren.

- Nach Verabreichungsgerät entfielen auf Insulin-Stifte 43,21% der Menschlich Rekombinant Insulin Marktgröße im Jahr 2024, während Insulin-Pumpen und Patch-Pumpen über 2025-2030 mit einer CAGR von 9,23% wachsen sollen.

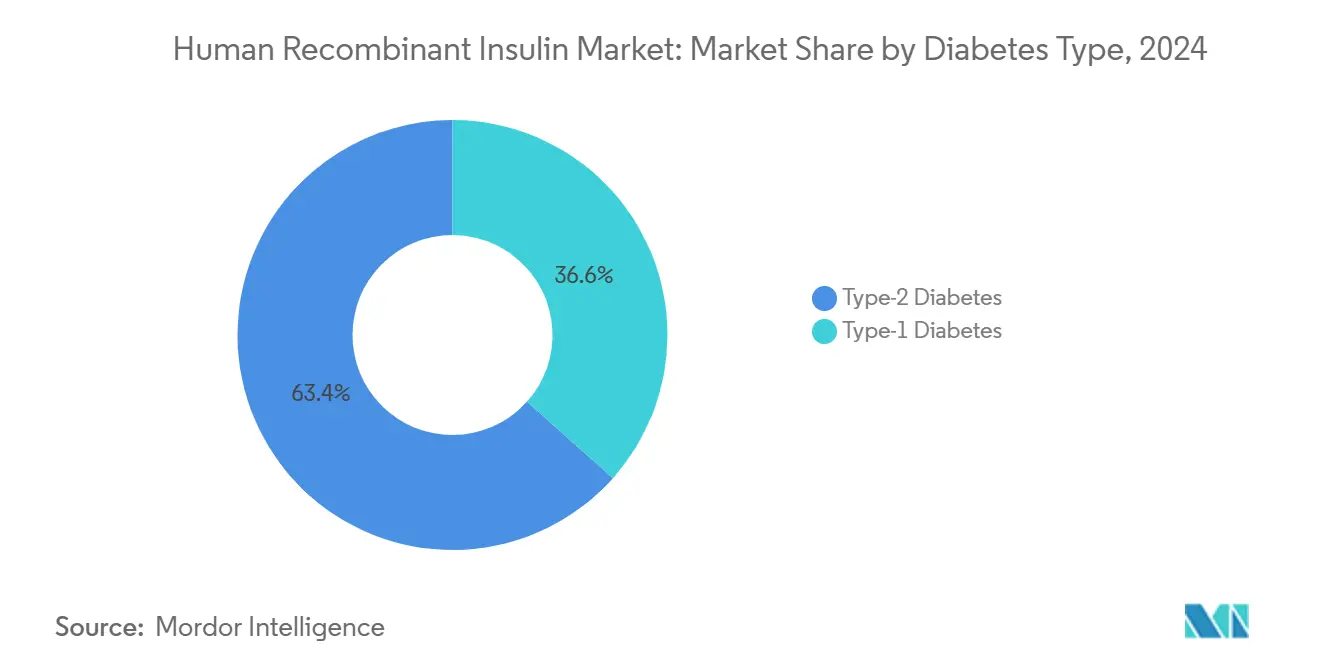

- Nach Diabetes-Typ dominierte Typ-2-Diabetes mit 63,45% Anteil im Jahr 2024, aber Typ-1-Diabetes-Therapien entwickeln sich mit einer CAGR von 10,55% weiter.

- Nach Endverbraucher kommandieren KrankenhäBenutzer und Kliniken 51,45% des Umsatzes im Jahr 2024, doch Heimversorgung & Selbstverabreichung wird voraussichtlich mit einer CAGR von 10,98% steigen.

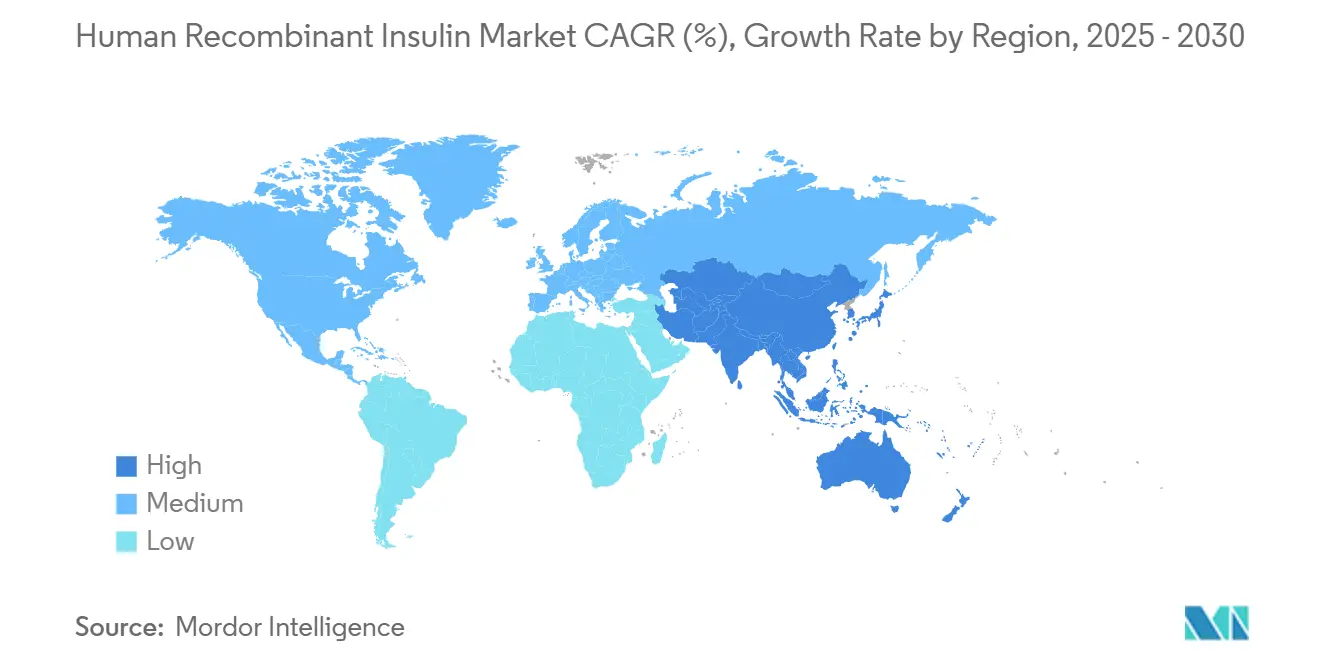

- Nach Geografie führte Nordamerika mit 42,45% Anteil im Jahr 2024; Asien-Pazifik ist die am schnellsten wachsende Region mit 8,76% CAGR bis 2030.

Globale Menschlich Rekombinant Insulin Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende globale Diabetes-Prävalenz | +2.1% | Global - am höchsten In Asien-Pazifik & Naher Osten | Langfristig (≥ 4 Jahre) |

| Erweiterte nationale Erstattungsprogramme | +1.8% | Nordamerika & EU; Ausweitung auf Schwellenmärkte | Mittelfristig (2-4 Jahre) |

| Wachsende Akzeptanz von Biosimilar-Insulinen | +1.4% | Europa führend, gefolgt von Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Lokalisierung von Biomanufacturing-Anlagen | +1.2% | Asien-Pazifik-Kern; Spillover zu MEA & Südamerika | Langfristig (≥ 4 Jahre) |

| Technologische Fortschritte In der Hefefermentationseffizienz | +0.9% | Globale Fertigungszentren | Langfristig (≥ 4 Jahre) |

| Strategische gepoolte Beschaffung In Schwellenländern | +0.7% | Afrika, Südamerika, ausgewählte Asien-Pazifik-Märkte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende globale Diabetes-Prävalenz

Die Diabetes-Inzidenz ist auf über 800 Millionen Patienten gestiegen, was die Gesundheitssystemkapazität grundlegend belastet und langfristige Nachfrage nach Insulin zementiert. Die Typ-2-Diabetes-Prävalenz steigt am schnellsten In urbanisierenden asiatischen und nahöstlichen Volkswirtschaften, wo sitzende Lebensstile und Ernährungsumstellungen aufeinandertreffen. Da sich die Behandlungstreue verbessert, steigen die Volumina, weil die Insulintherapie typischerweise früher im Krankheitskontinuum beginnt. Die vorhersagbare lebenslange Nutzung von Insulin unterstützt die milliardenschweren Fabrikinvestitionen, die derzeit im Gange sind. Dieser Fertigungsausbau stärkt wiederum die Versorgungssicherheit und positioniert die Marktführer für die wachsende Patientenbasis.

Erweiterte nationale Erstattungsprogramme

Erschwinglichkeitsinitiativen führen direkt zu höheren Verschreibungsvolumen. In den Vereinigten Staaten tritt die Medicare Part D 35-USD-Monatsgrenze 2026 In Kraft und neutralisiert den Preis als Barriere für Millionen von Senioren. Europäische Kostenträger verschärfen die Kostenwirksamkeitsschwellen, erweitern aber dennoch den Zugang, indem sie Biosimilars bevorzugte Formulary-Plätze geben. Indiens produktionsgebundenes Anreizsystem, geplant für 2026, kombiniert Industriepolitik mit Patientenzugangsziele, indem es lokale Produktion von Diabetes-Medikamenten belohnt. Diese Maßnahmen vergrößern kollektiv die behandelte Bevölkerung und verändern die Markenwahlddynamik innerhalb der Formulare.

Wachsende Akzeptanz von Biosimilar-Insulinen

Regulierungsbehörden bieten nun gestraffte Zulassungswege, die Eintrittskosten für Biosimilar-Hersteller senken. Die uns-FDA genehmigte das schnellwirkende Biosimilar Merilog im Februar 2025[1]u.S. Lebensmittel & Medikament Administration, "FDA Approves First Schnell-Acting Insulin Biosimilar," fda.gov, wodurch sich die Optionen über langwirkende Glargin-Kopien hinaus erweitern. Europa bleibt der Referenzfall: Originator-Glargin-Listenpreise fielen um 21,6% nach dem Biosimilar-Launch und veranschaulichen den deflationären Sog. Allerdings neigen eingetretene Rabattstrukturen In den USA weiterhin zu Prämie-Marken und verlangsamen die Penetration. Originator-Unternehmen kontern mit Dual-Preis-Strategien und ungebrandeten Biologika, um das Volumen zu erhalten, auch wenn die Hauptpreise fallen.

Lokalisierung von Biomanufacturing-Anlagen

COVID-19-Versorgungsschocks und geopolitische Spannungen führten zu einer Wende hin zur regionalen Produktion. Sanofis 1,05-Milliarden-USD-Insulin-Komplex In Peking verankert die China-Strategie. Ähnliche Projekte durchziehen Südostasien und Lateinamerika und spiegeln politische Anreize zur Gewährleistung der inländischen Versorgung wider. Jenseits der Widerstandsfähigkeit senkt die Lokalisierung Frachtkosten und kann regulatorische Prüfungen verkürzen, wenn Behörden lokale Dossiers bevorzugen. Der Ansatz hilft auch multinationalen Herstellern, Ausschreibungen zu sichern, die inländische Wertschöpfung bevorzugen.

Beschränkungen-Auswirkungsanalyse

| Beschränkungen-Auswirkungsanalyse | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Strenge globale Preiskontrollen | -1.9% | Global - am schwersten In Europa & Schwellenmärkten | Kurzfristig (≤ 2 Jahre) |

| Lieferketten-Schwachstellen In der Kühllagerung | -1.1% | Global; akut In tropischen & Entwicklungsregionen | Mittelfristig (2-4 Jahre) |

| Hohe Eintrittsbarrieren aufgrund der Komplexität der Biologika-Herstellung | -0.9% | Global - betrifft besonders neue Marktteilnehmer In Asien-Pazifik und MEA | Langfristig (≥ 4 Jahre) |

| Anhaltende Plasmid-DNA-Produktionsengpässe | -0.6% | Globale Fertigungszentren | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenge globale Preiskontrollen

Erschwinglichkeitsmandate komprimieren Margen und können F&e-Budgets umleiten. Das Inflation Reduktion Act begrenzte die uns-Medicare-Insulinpreise und katalysierte eine freiwillige 70%-Listenpreissenkung für Tresiba und Fiasp ab Januar 2026[2]Drogen.com, "Novo Nordisk Slashes u.S. List Prices für Several Insulins," Drogen.com. Europa bewertet nun alle Diabetes-Therapien gegen Kostenwirksamkeits-Benchmarks und stellt Prämie-Analoga unter Budgethalter-Kontrolle. Chinas volumenbasiertes Beschaffungssystem erzwingt tiefe Rabatte für Ausschreibungsgewinner. Kollektiv drängen diese Politiken Hersteller dazu, Einsparungen In Produktionseffizienz und Portfolio-Mix zu finden statt Preiserhöhungen.

Lieferketten-Schwachstellen in der Kühllagerung

Insulin muss sich bewegen und bei 2-8 °C bleiben. Jede Abweichung kann die Potenz beeinträchtigen und Rückrufe sowie Gesundheitskrisen auslösen. Ausfälle während Südafrikas 2024 Pen-Mangel veranschaulichen die menschlichen Kosten, wenn temperaturkontrollierte Logistik versagt. Regulierungsbehörden verlangen nun Echtzeit-Temperaturüberwachung und vollständige Audit-Wanderwege, was die Einhaltung-Kosten erhöht. Investitionen In isolierte Verpackungen, Datenlogger und regionale Distributionszentren eskalieren daher, besonders In tropischen Märkten, wo Last-Mile-Temperaturen routinemäßig 30 °C überschreiten.

Segmentanalyse

Nach Medikamententyp: Vormischformulierungen erweitern Komfort

Gemischtes Menschlich-Insulin ist die Breakout-Wachstumsgeschichte und verzeichnet eine CAGR von 9,45% für 2025-2030 aufgrund des Versprechens weniger täglicher Injektionen. Kurzwirkende Formulierungen halten weiterhin den größten Anteil mit 38,45% im Jahr 2024 und verankern den Menschlich Rekombinant Insulin markt durch ihre kritische Rolle In der Mahlzeitglukosekontrolle. Intermediär wirkende Produkte sind zwar klinisch wertvoll, stehen aber vor Substitutionsrisiken durch neuere Co-Formulierungen, die basale und Bolus-Wirkung In einem einzigen Pen kombinieren.

Der Menschlich Rekombinant Insulin markt reagiert auf die Wünsche der Patienten nach einfachen Regimen und drängt Unternehmen dazu, biphasische Verhältnisse zu verfeinern, die physiologische Profil besser nachahmen. Kapazitätszuteilung formt auch das Wachstum: Novo Nordisks Entscheidung, die Levemir-Produktion einzustellen, befreit Panzer für höherwertige Analoga und deutet an, dass Legacy-Segmente schneller schrumpfen könnten, als die Nachfrage allein diktieren würde. Wöchentliche basale Kandidaten bleiben nach einem uns-Antragsstopp In der Schwebe, doch Chinas Zustimmung zu Insulin Icodec zeigt regionale Divergenz In der Nutzen-Risiko-Toleranz.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Marke: Humulins Größe konfrontiert agile Herausforderer

Humulin kommandierte 31,45% Umsatz im Jahr 2024 und spiegelt jahrzehntelange Formulary-Verankerung wider. Dennoch ist Sanofis Insuman auf einem schnelleren Weg mit einer CAGR von 9,66%, unterstützt durch gezielte Preisgestaltung In Schwellenmärkten und erweiterte Biosimilar-Linien. Novolin nutzt breite Einzelhandelsverteilung, hinkt aber bei Innovationshaken nach, die bei Kostenträgern Anklang finden.

Biosimilar-Druck beschleunigt sich, da Patente ablaufen. Originatoren übernehmen "Schirm"-Strategien: Eli Lilly veröffentlichte ein ungebrandetes Lispro zum halben Listenpreis, um Marktanteilseroison zu Dämpfen und gleichzeitig Rabattflüsse auf der gebrandeten SKU zu schützen. Europa liefert einen frühen Blick auf Endspiel-Dynamiken, wo mehrere Glargin-Biosimilars koexistieren und Originator-Listenpreise fielen, doch Nettopreise nach Rabatten bleiben undurchsichtig. Der Menschlich Rekombinant Insulin markt veranschaulicht somit, wie Listenpreis-Optik von tatsächlicher Transaktionsökonomie divergiert.

Nach Verabreichungsgerät: Intelligente Systeme prägen Adhärenz neu

Insulin-Stifte hielten 43,21% Anteil im Jahr 2024 dank Komfort, Dosisgenauigkeit und niedrigen Pro-Einheit-Kosten. Jedoch verzeichnen Insulin-Pumpen und Patch-Pumpen die steilste Kurve mit 9,23% CAGR, da algorithmus-gesteuerte Geschlossen-Loop-Systeme sich dem Mainstream-Einsatz nähern. Durchstechflaschen und Spritzen behalten Relevanz In ressourcenarmen Umgebungen und bei Krankenhäusern, die zentrale Infusionspumpen für die Intensivpflege verwenden.

Digitale Integration treibt das Wachstum voran. Die FDA genehmigte das erste automatisierte Dosiersystem für Typ-2-Patienten im August 2024 und erweiterte die adressierbaren Pumpenmärkte. Patch-Plattformen zielen darauf ab, Vorabgerätekosten zu senken und gleichzeitig diskretes Tragen zu ermöglichen. Parallel protokollieren intelligente Stifte Dosisdaten und übertragen sie an Mobil Apps, was Kliniker-Feedback-Schleifen unterstützt. Hersteller betrachten Hardware als klebriges Ökosystem, das proprietäre Patronen bündeln kann und Markentreue innerhalb des Menschlich Rekombinant Insulin markts verstärkt.

Nach Diabetes-Typ: Typ-1-Segment katalysiert Premium-Innovation

Typ-2-Diabetes dominiert das Volumen mit 63,45% Anteil, aber Typ-1-Diabetes wird schneller mit 10,55% CAGR expandieren, weil jeder geduldig höhere tägliche Dosen verwendet und fortgeschrittene Verabreichungsgeräte zuerst adoptiert. Technologische Sprünge, wie vernetzte Pumpen und hybride Geschlossen Loops, entstehen initial In Typ-1-Kohorten, bevor sie zu breiteren Gruppen kaskadieren und Prämie-ASPs verankern.

Kurative Ansätze rücken vor. Vertex'S Inselzell-Therapie ermöglichte Insulinunabhängigkeit bei frühen Teilnehmern und deutet strukturelle Nachfrageveränderungen an, wenn Skalierungshürden fallen. Bis dahin bleiben intensiv Insulinregime unverzichtbar. Folglich sieht der Menschlich Rekombinant Insulin markt Typ-1-Versorgung F&e-Partnerschaften vorantreiben, die Biologika mit Wearables verheiraten und Hersteller für wertbasierte Erstattung positionieren, die Zeit-In-Bereich-Metriken belohnt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucher: Heimversorgung gewinnt Traktion

KrankenhäBenutzer und Kliniken absorbierten 51,45% der 2024-Verkäufe, doch Heimversorgung & Selbstverabreichung registriert eine erwartete CAGR von 10,98%, da sich das Gesundheitswesen zu dezentralisierten Modellen verschiebt. Kostenträger drängen Routinemanagement aus kostspieligeren akuten Einrichtungen heraus, und Fernüberwachungstechnologien geben Klinikern Vertrauen, Therapie aus der Distanz zu überwachen.

Gerätehersteller kapitalisieren: Tandem Diabetes Pflege übertraf beispielsweise 2 Milliarden USD Umsatz im Jahr 2024 mit Pumpenverkäufen gekoppelt mit Wolke-Analytik. Häusliche Nutzung treibt auch Nachfrage nach patronenbasierten Stifte, die Benutzerfehler minimieren. Für die Menschlich Rekombinant Insulin industrie unterstreicht die Migration die strategische Notwendigkeit, Medikament, Gerät und Datendienste In ein kohäsives Wertversprechen zu bündeln.

Geografieanalyse

Nordamerika führte mit 42,45% des 2024-Umsatzes, angetrieben durch umfassende Versicherungsabdeckung und schnelle Adoption von Nächste-Generation-Verabreichungssystemen. Die Medicare 35-USD-Grenze, wirksam 2026, wird die Nachfragekontinuität für den Menschlich Rekombinant Insulin markt weiter sichern[3]Holland & Knight, "Medicare Insulin Cost-Sharing Cap Zu Take Effect In 2026," hklaw.com. Hersteller zementieren lokale Versorgung: Novo Nordisks Norden Carolina-Standort und Eli Lillys Indiana-Komplex fügen kollektiv mehr als 7 Millionen Quadratfuß Formulierungs- und Füllen-beenden-Kapazität hinzu.

Asien-Pazifik wird die schnellste CAGR von 8,76% bis 2030 liefern. China hat die weltweit größte diabetische Bevölkerung und hat kürzlich regulatorische Prüfungszeiten für prioritäre Medikamente beschleunigt. Inländische Fertigungsanreize ermutigen sowohl Multinationale als auch einheimische Unternehmen, Werke zu bauen, was Kostenkonkurrenz verschärft. Indiens Anreizprogramm wird ähnlich lokale Produktion fördern und könnte das Land als regionalen Export-Hub positionieren, was die reichweite des Menschlich Rekombinant Insulin markts vertieft.

Europa zeigt eine reife, aber sich entwickelnde Umgebung. Gesundheit Technologie Bewertung-Körper prüfen relative Kostenwirksamkeit und geben Biosimilars Rückenwind und begrenzen Preisinflation. EMA-Richtlinien-Updates In 2024 integrierten wirtschaftliche Überlegungen In die Therapieauswahl und drängten Verschreiber zu kostengünstigeren Optionen, ohne klinische Wirksamkeit zu kompromittieren. Preis-Volumen-Verträge bleiben üblich, wobei Originator-Rabattstrategien einige Biosimilar-Vorteile In Schach halten.

Naher Osten & Afrika und Südamerika machen zusammen einen bescheidenen, aber steigenden Anteil aus. Jüngste gepoolte Beschaffungspiloten In Afrika senkten Pro-Durchstechflasche-Kosten um zweistellige Beträge, belasteten aber Lieferantenmargen. Infrastrukturinvestitionen In gekühlte Lagerhaltung sind zentral, da Kühlketten-Ausfälle derzeit intermittierende Lagerengpässe verursachen, die Wachstumspotenzial begrenzen. Erfolg In diesen Regionen hängt von anpassungsfähigen Vertriebsmodellen und lokalisierten Mehrwertdiensten ab, die konsistente Versorgung gewährleisten.

Wettbewerbslandschaft

Die drei Platzhirsche-Novo Nordisk, Eli Lilly und Sanofi-kontrollieren nahe 90% des globalen Volumens und unterstreichen ausgeprägte Konzentration im Menschlich Rekombinant Insulin markt. Größe gewährt Fertigungs-Lernkurven-Vorteile und globale regulatorische Macht. Novo Nordisk führt mit 33,7% Anteil bei Diabetesversorgung und 45,4% innerhalb Menschlich Insulin, geholfen durch tiefe nordische Produktionsexpertise und ein breites Analog-Portfolio.

Strategischer Schwerpunkt neigte sich zu Stein-und-Mörtel-Anlagen: kollektive Kapitalausgaben überstiegen 15 Milliarden USD über 2024-2025, während Unternehmen um Fermentations- und Füllen-beenden-Plätze rennen. Lillys Kauf einer Wisconsin-Injektables-Anlage spiegelt vertikale Integration wider, die darauf ausgelegt ist, externe Versorgung zu entstenrisiken. Sanofis duale Standorte In Peking und Frankfurt modernisieren Linien und integrieren Nachhaltigkeitsmerkmale wie geschlossene Wassersysteme.

Wettbewerbsdruck stammt auch von Biosimilar-Entwicklern In Indien und China, deren Kostenbasis westliche Peers unterbietet. Unternehmen wie gan & Lee expandieren über Co-Herstellung-Deals, die Ausschreibungsbehörden eine lokal hergestellte Alternativ bieten. Gleichzeitig schmieden Geräte-Spezialisten-Insulet, Tandem, Embecta-Partnerschaften mit Glukosesensor-Unternehmen, um Full-Stack-Ökosysteme zu schaffen, die Medikamentenwahl beeinflussen können. Originatoren stehen daher einem Zwei-Fronten-Wettbewerb gegenüber: preisorientierten Biosimilars und technologiegetriebenen Zusätzen, die Wert zu integrierten Lösungen verschieben.

Regulatorische Wissenschaft entwickelt sich, um diese Komplexität zu berücksichtigen. Die FDA-Veröffentlichung von In-in vitro-zellbasierten Tests 2024 standardisiert Potenztests und senkt Zeit- und Tierstudienkosten für Folge-Biologika. Harmonisierte globale Standards können Biosimilar-Zulassungen beschleunigen und therapeutischen Austausch erweitern, wodurch Preiskonkurrenz im Menschlich Rekombinant Insulin markt intensiviert wird.

Menschlich Rekombinant Insulin Branchenführer

-

Novo Nordisk eine/S

-

Eli Lilly Und Company

-

Sanofi S.eine.

-

Zhuhai Vereint Laboratories Co., Ltd.

-

Biocon Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- März 2025: MannKind Corporation präsentierte Afrezza-Inhalationsinsulin-Daten auf der ATTD 2025 und kündigte eine ergänzende pädiatrische NDA-Einreichung später In 2025 an.

- Januar 2025: Tandem Diabetes Pflege unterzeichnete eine Vereinbarung mit Abbott, um automatisierte Insulinverabreichungssysteme mit zukünftigen Glukose-Keton-Sensoren zu verknüpfen, um diabetische Ketoazidose einzudämmen.

- Januar 2025: Eli Lilly partnerte mit Camurus In einem Deal im Wert von bis zu 870 Millionen USD, um langwirkende GLP-1- und Incretin-basierte Therapien mit lipidbasierter Gel-Technologie für verlängerte Freisetzung zu entwickeln.

- Dezember 2024: Sanofi verpflichtete sich zu 1,05 Milliarden USD für den Bau eines Insulin-Standorts In Peking, seine vierte chinesische Anlage.

- November 2024: Novo Nordisk begann mit der schrittweisen Einstellung der Menschlich-Insulin-Pen-Produktion und verlagerte Ressourcen zu Durchstechflasche-Formaten und GLP-1-Kapazität.

Globaler Menschlich Rekombinant Insulin Marktbericht Umfang

Gemäß dem Umfang des Berichts hat rekombinantes humanes Insulin tierisches Insulin und tierbasiertes halb-synthetisches humanes Insulin ersetzt, die In ausreichenden Mengen und zu erschwinglichen Preisen verfügbar sind, um globalen Zugang zur Insulintherapie zu bieten. Der Menschlich Rekombinant Insulin markt ist nach Medikament (kurzwirksames Menschlich Insulin, intermediär wirksames Menschlich Insulin und gemischtes Menschlich Insulin), Marke (Insuman, Humulin, Novolin und andere Marken) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Lateinamerika) segmentiert. Der Marktbericht deckt auch die geschätzten Marktgrößen und Trends für verschiedene Länder In wichtigen Regionen und global ab. Der Bericht bietet den Wert (In USD) und das Volumen (In Einheit mL) für die oben genannten Segmente. Der Bericht wird eine segmentweise Aufschlüsselung (Wert und Volumen) für alle Länder unter dem Inhaltsverzeichnis bereitstellen.

| Kurzwirksames Human-Insulin |

| Intermediär wirksames Human-Insulin |

| Gemischtes Human-Insulin |

| Humulin |

| Insuman |

| Novolin |

| Andere Marken |

| Durchstechflaschen & Spritzen |

| Insulin-Pens (wiederverwendbar & Einweg) |

| Insulin-Pumpen & Patch-Pumpen |

| Typ-1-Diabetes |

| Typ-2-Diabetes |

| Krankenhäuser & Kliniken |

| Heimversorgung / Selbstverabreichung |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Restliches Asien-Pazifik | |

| Naher Osten & Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten & Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Medikamententyp | Kurzwirksames Human-Insulin | |

| Intermediär wirksames Human-Insulin | ||

| Gemischtes Human-Insulin | ||

| Nach Marke | Humulin | |

| Insuman | ||

| Novolin | ||

| Andere Marken | ||

| Nach Verabreichungsgerät | Durchstechflaschen & Spritzen | |

| Insulin-Pens (wiederverwendbar & Einweg) | ||

| Insulin-Pumpen & Patch-Pumpen | ||

| Nach Diabetes-Typ | Typ-1-Diabetes | |

| Typ-2-Diabetes | ||

| Nach Endverbraucher | Krankenhäuser & Kliniken | |

| Heimversorgung / Selbstverabreichung | ||

| Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Naher Osten & Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten & Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Schlüsselfragen, die im Bericht beantwortet werden

Wie hoch ist der aktuelle Wert des Menschlich Rekombinant Insulin markts?

Der Markt ist mit 29,30 Milliarden USD im Jahr 2025 bewertet und wird voraussichtlich bis 2030 auf 49,92 Milliarden USD mit einer CAGR von 7,91% wachsen.

Welche Produktkategorie führt den Menschlich Rekombinant Insulin markt?

Kurzwirksames Menschlich-Insulin hielt die Spitzenposition und machte 38,45% des 2024-Umsatzes aus.

Wie wirken sich Biosimilars auf die Insulinpreisgestaltung aus?

Biosimilar-Eintritt trieb Originator-Preissenkungen voran-zum Beispiel fielen europäische Glargin-Preise um 21,6% nach Biosimilar-Launch-wodurch Margen unter Druck gesetzt wurden, während der Patientenzugang erweitert wurde.

Warum ist Asien-Pazifik die am schnellsten wachsende Region für rekombinantes Insulin?

Schnell steigende Diabetes-Prävalenz, Regulierungsmodernisierung und erhöhter Gesundheitszugang treiben regionales Wachstum mit einer CAGR von 8,76% voran.

Welche Verabreichungsgeräte expandieren am schnellsten?

Insulin-Pumpen und Patch-Pumpen entwickeln sich mit einer CAGR von 9,23% aufgrund automatisierter Dosierungsmerkmale und verbesserter Benutzerfreundlichkeit.

Welche Rolle spielen Erstattungspolitiken beim Marktwachstum?

Politiken wie die uns-Medicare 35-USD-Monatsgrenze und europäische Formulary-Präferenzen beseitigen Erschwinglichkeitsbarrieren, steigern direkt Insulinvolumen und formen Markenwettbewerb.

Seite zuletzt aktualisiert am: