Marktanalyse für softwaredefinierte Perimeter

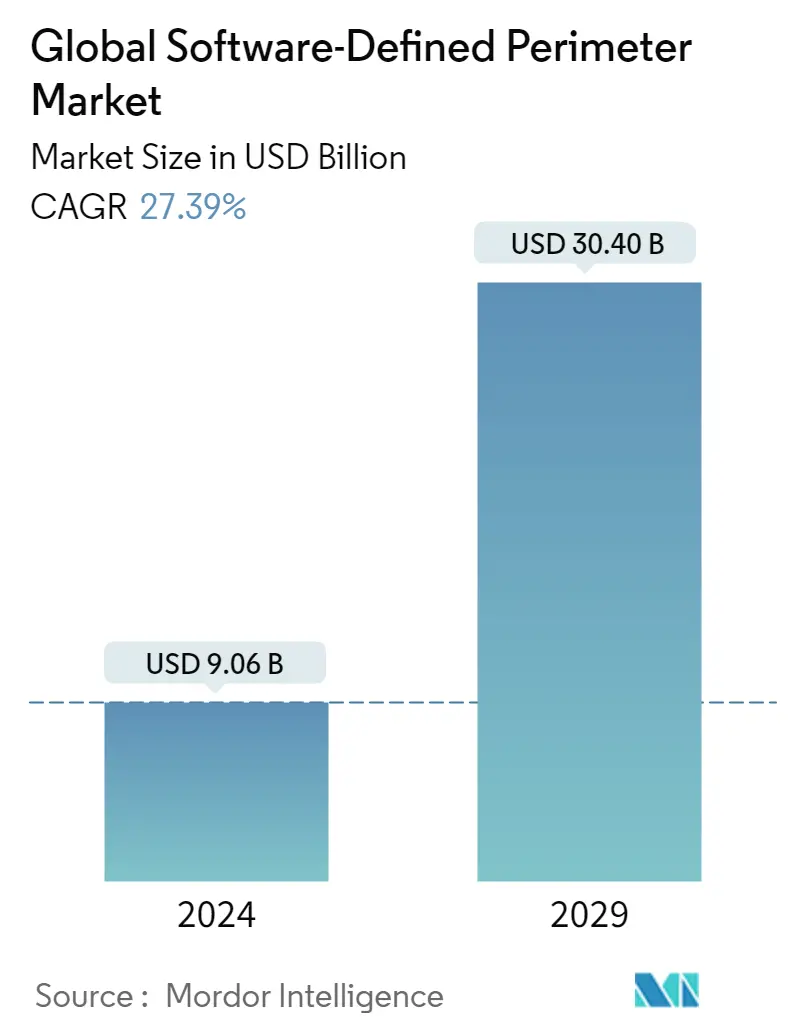

Die globale Marktgröße für softwaredefinierte Perimeter wird im Jahr 2024 auf 9,06 Milliarden US-Dollar geschätzt und soll bis 2029 30,40 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 27,39 % im Prognosezeitraum (2024–2029) entspricht.

- Cloud-Dienste sind die Haupttreiber der digitalen Transformation und werden in verschiedenen Branchen allgegenwärtig eingesetzt. Dies hat verschiedene Sicherheitsherausforderungen für das Unternehmen mit sich gebracht, was der entscheidende Grund für die Förderung des Wachstums des globalen Marktes für softwaredefinierte Perimeter im geplanten Zeitraum ist.

- Da sich die meisten Unternehmen zur Unterstützung ihrer digitalen Geschäftstransformation in verschiedenen Phasen ihrer Hybrid-IT-Implementierung befinden, werden sie wahrscheinlich noch einige Zeit sowohl auf virtuelle private Netzwerke (VPN) als auch auf softwaredefinierte Perimetertechnologie angewiesen sein. Viele Organisationen haben sich entschieden, SDP je nach Geschäftsbedarf, Abteilung oder Region zu implementieren, um diese Gruppe von Benutzern und Anwendungen zu unterstützen. Dies führt zu Komplikationen bei der Verwaltung von zwei oder mehr separaten sicheren Zugangssystemen, was den Vorteilen und Einsparungen der IT-Konsolidierung widerspricht. Letztendlich sollten Unternehmen ihre Investitionen und Initiativen für einen hochsicheren Zugang vorantreiben.

- Herkömmliche lokale VPNs können teuer und schwierig zu betreiben und zu warten sein. Daher erwägen viele Unternehmen, die mit der Aufrechterhaltung oder Umstellung auf eine neue Remote-Belegschaft betraut sind, andere Alternativen zur Netzwerksicherheit. Einige halten beispielsweise softwaredefinierte Perimeter für eine wichtige VPN-Alternative. Beispielsweise können softwaredefinierte Perimeterdienste von Palo Alto Networks und Zscaler den Fernzugriff in großem Umfang vereinfachen, sofern ein gewisses Maß an finanziellen und betrieblichen Investitionen erforderlich ist.

- Cloud-Dienste bieten erhebliche Möglichkeiten zur Beschleunigung des Geschäfts durch schnelle Skalierbarkeit und Flexibilität bei der Ressourcennutzung. Außerdem werden die Betriebskosten gesenkt und die finanziellen Ausgaben für groß angelegte Upgrades kontrolliert, da Cloud Computing eine nahtlose Skalierung zu angemessenen Kosten ermöglicht.

- Darüber hinaus implementieren immer mehr Unternehmen Unternehmensmobilitätslösungen, die es Mitarbeitern ermöglichen und ermutigen, von überall und über eine Vielzahl von Geräten zu arbeiten. Es hat eine Work-Life-Balance geschaffen und die Interaktion zwischen Mitarbeitern und Verbrauchern sowie die betriebliche Produktivität um 34 % gesteigert. Es wird erwartet, dass etwa 67 % der Belegschaft die Richtlinie Bring Your Own Devices (BYOD) für die Arbeit einführen; Dies unterstreicht zusätzlich die Notwendigkeit der Netzwerksicherheit für mobile und Remote-Geräte. Dem Bericht zufolge werden bis 2023 30 % der IT-Organisationen ihre BYOD-Richtlinie auf die Wearables der Mitarbeiter in der Belegschaft ausweiten, was den Markt weiter ankurbeln wird.

- Allerdings kann ein mangelndes Bewusstsein für die entscheidenden Vorteile softwaredefinierter Perimeterlösungen und die steigende Nachfrage nach kostenlosen und Open-Source-Sicherheitsstandards das Wachstum des Marktes behindern.

- Während viele Organisationen die Einführung von Zero Trust auf ihre To-Do-Liste setzen, beschleunigte die COVID-19-Pandemie die Einführung von Zero Trust. Darüber hinaus hat mit dem Aufstieg der Cloud die zunehmende Nutzung von Software-Defined Wide Area Networks (SD-WANs) zu einem neuen Nachfragetrend geführt, da es sich um ein zukunftssicheres Sicherheitsmodell handelt, das Möglichkeiten zur Erkennung und Blockierung von Exploits und Phishing umfasst , Ransomware und andere moderne Malware.

Markttrends für softwaredefinierte Perimeter

Der BFSI-Sektor wird ein deutliches Wachstum verzeichnen

- Die weitreichende Einführung der Digitalisierung in allen Sektoren hat auch den Finanzsektor berührt. Die meisten Banken migrieren ihre Daten, Prozesse und Infrastruktur in die Hybrid Cloud, um sowohl von der On-Premise- als auch der Off-Premise-Cloud-Implementierung zu profitieren.

- Die schnelle Einführung elektronischer Geräte und die hohe Internetdurchdringung förderten das Wachstum digitaler Dienste und steigerten die Erwartungen der Kunden an einfache Bezahlung, Verfügbarkeit rund um die Uhr, sichere Speicherung und Interoperabilität. Es bietet die Möglichkeit, eine Multi-Channel-Beziehung mit Kunden zu deutlich geringeren Kosten aufrechtzuerhalten. Cloud Computing hat zudem die Entwicklungszyklen für neue Produkte verkürzt und ermöglicht eine schnellere und effizientere Reaktion auf Kundenbedürfnisse.

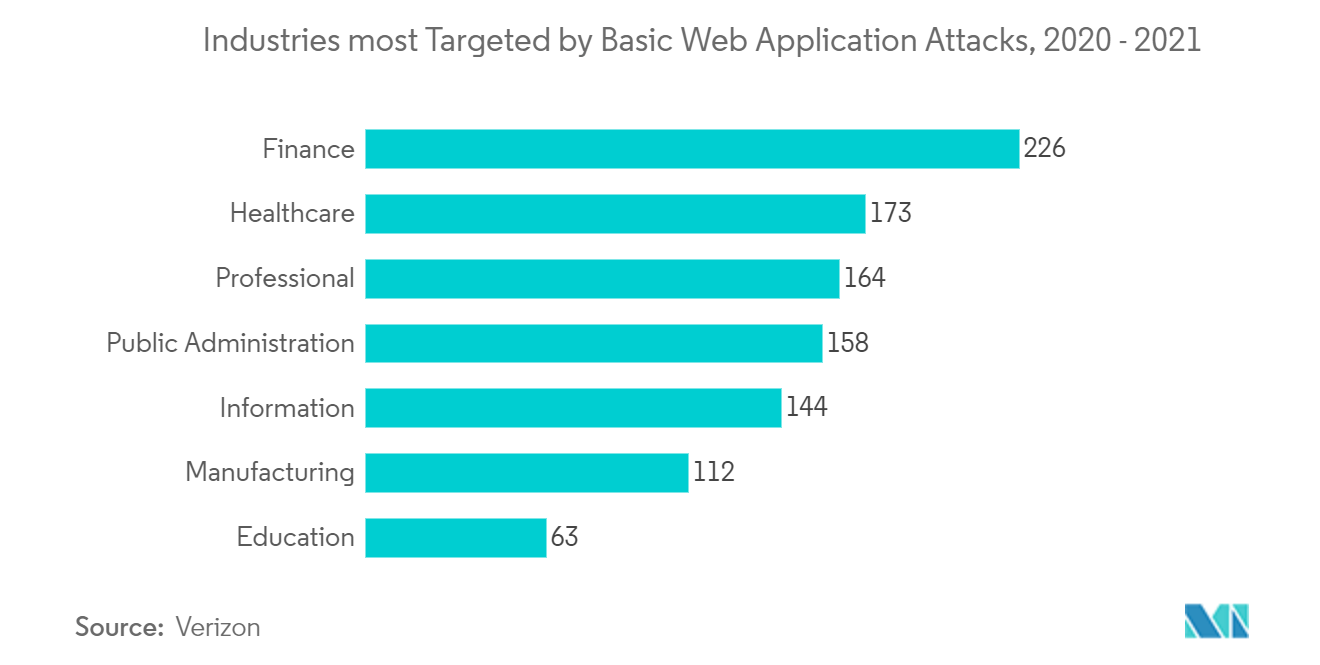

- Darüber hinaus sind mehrere Technologie-Start-ups entstanden, die sich auf das Finanzsegment spezialisiert haben und die Art und Weise, wie wir Einkäufe tätigen, durcheinander bringen. In Indien beispielsweise müssen sich Fintech-Start-ups von App-basierten Wallets und Aadhaar/UPI-verknüpften Soforttransaktionen bis hin zu Single-Window-E-Commerce-Apps der Bedrohungen bewusst sein und in robuste Datensicherheits-Frameworks für die Apps investieren. Solche Fälle erfordern softwaredefinierte Perimeterlösungen zur Kontrolle von Cyber-Bedrohungen in der Banken-, Finanzdienstleistungs- und Versicherungsbranche (BFSI).

- Viele Finanzinstitute arbeiten mit Regierungsorganisationen zusammen, um das Bewusstsein für Cybersicherheit zu stärken und sensible Daten zu schützen. Beispielsweise unterzeichneten das Justizministerium (DoJ) und der Branchenverband Bankers Association of the Philippines (BAP) im Februar 2022 ein Memorandum of Understanding (MoU), um das Bewusstsein für Cybersicherheit zu schärfen und Cyberkriminalität auf den Philippinen zu bekämpfen. Darüber hinaus würde das gestiegene Bewusstsein bei Finanzorganisationen den Einsatz softwaredefinierter Perimeterlösungen veranlassen.

Nordamerika wird einen bedeutenden Marktanteil halten

- Die Gesundheitsbranche erlebt einen Wandel mit neuen Instrumenten und Technologien, um die Erbringung von Gesundheitsdiensten neu zu gestalten und die Effizienz bei besserer Patientenversorgung zu steigern. Mobile Gesundheitsanwendungen und tragbare Technologien werden als praktische Gesundheitsinstrumente zur Überwachung der Aktivitäten von Patienten eingesetzt. Beispielsweise werden Smartphones als Adapter mit Elektrokardiogramm-Elektroden verwendet, um Daten zur Erkennung von stillem Vorhofflimmern zu übertragen.

- Laut Groupe Speciale Mobile Association (GSMA) wird erwartet, dass die Zahl der Internet-of-Things-(IoT)-Verbindungen in Nordamerika bis 2025 von 2,3 Milliarden im Jahr 2018 auf 5,9 Milliarden ansteigt. Mit dem steigenden Trend bei IoT-Geräten steigt die Nachfrage nach Es gibt immer mehr Lösungen für hohe Netzwerksicherheit, die vor allem in mittleren und großen Unternehmen die Einführung des softwaredefinierten Perimeters (SDP) ermöglichen.

- Im April 2022 gründete die US-Regierung das Bureau of Cyberspace and Digital Policy (CDP), um die Cybersicherheit im ganzen Land zu verbessern und die Herausforderungen der Cybersicherheit anzugehen. Darüber hinaus würde sich die Regierung mit den nationalen Sicherheitsherausforderungen, wirtschaftlichen Chancen und Auswirkungen auf die US-Werte befassen, die mit Cyberspace, digitalen Technologien und digitaler Politik verbunden sind. Darüber hinaus umfasst das CDP-Büro drei Politikbereiche Internationale Cyberspace-Sicherheit, Internationale Informations- und Kommunikationspolitik und Digitale Freiheit. Solche Initiativen der Regierung würden das Marktwachstum im Prognosezeitraum weiter ankurbeln.

- Darüber hinaus nutzen große Akteure im Einzelhandelssektor hybride Cloud-Lösungen mit verschiedenen Anwendungen in ihren Rechenzentren und anderen in der öffentlichen Cloud, um sowohl von der On-Premise- als auch Off-Premise-Cloud-Implementierung zu profitieren und ein großartiges Einkaufserlebnis zu schaffen. Beispielsweise nutzen AmazonGo-Filialen eine Kombination aus Computer Vision, Deep Learning und Sensorfusionstechnologie, um den Zahlungs- und Checkout-Prozess zu automatisieren, sodass Kunden das Geschäft direkt betreten, Artikel abholen und wieder verlassen können, ohne anstehen zu müssen. Im Gegensatz dazu erfolgt die Zahlung automatisch über die Amazon Go-App. Daher verlagert sich der Einzelhandel auf die Digitalisierung und benötigt in Zukunft Netzwerksicherheit, was einen vielversprechenden Weg für einen softwaredefinierten Perimetermarkt ebnet.

- Der jüngste weltweite Ausbruch von COVID-19 führte aufgrund der verstärkten Nutzung von APIs und anderen Diensten aus verteilten Infrastrukturen zu einem kurzfristigen Anstieg der Nachfrage nach Sicherheitssoftware. Es wird jedoch erwartet, dass dies in den nächsten Jahren zu einem erheblichen Nachfragewachstum führen wird, da die Zahl der Unternehmen, die eine digitale Infrastruktur einführen, voraussichtlich zunehmen wird.

Branchenüberblick über softwaredefinierte Perimeter

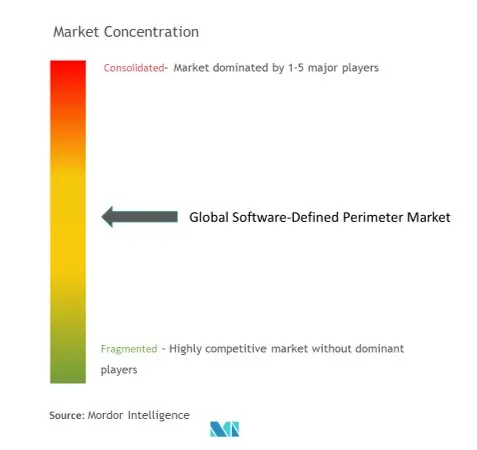

Der Markt für softwaredefinierte Perimeter ist mäßig konzentriert und wird von bedeutenden Akteuren wie Perimeter 81, ZScaler, Cisco Systems, Inc, Okta Inc., APPGate und Check Point dominiert. Mit einem bedeutenden Marktanteil konzentrieren sich diese großen Player auf die Entwicklung ihres Kundenstamms im Ausland. Darüber hinaus nutzen diese Unternehmen strategische Kooperationen und Partnerschaften, um ihren Marktanteil zu erhöhen und ihre Rentabilität zu steigern. Da jedoch Produktinnovationen den technologischen Fortschritt nutzen, bauen mittlere und kleinere Unternehmen ihre Marktpräsenz aus, indem sie neue Märkte erschließen und neue Verträge abschließen.

Im Juni 2022 gab Johnson Controls die Übernahme von Tempered Networks bekannt, um vernetzten Gebäuden Zero-Trust-Cybersicherheit zu bieten. Tempered Networks nutzen softwaredefinierte Perimeter, um sichere Kommunikation zu schaffen und eine Mikrosegmentierung von Gebäudenetzwerken sowie eine granulare Zugriffskontrolle und Authentifizierung zu ermöglichen, die kritische Daten und Dienste stärkt. Tempered Networks hat die Airwall-Technologie entwickelt, ein fortschrittliches Selbstverteidigungssystem für Gebäude, das einen sicheren Netzwerkzugriff über verschiedene Gruppen von Endpunktgeräten, Edge-Gateways, Cloud-Plattformen und Servicetechnikern hinweg ermöglicht.

Darüber hinaus veröffentlichte die Cloud Security Alliance (CSA) im April 2022 die Software-Defined Perimeter (SDP) 2.0-Spezifikation, die von ihren SDP- und Zero-Trust-Arbeitsgruppen erstellt wurde. Die SDP 2.0-Spezifikation hilft Sicherheits- und Technologieorganisationen, die Kernkomponenten und Grundsätze der Implementierung eines SDP zu verstehen. Es unterstreicht auch die Synergien zwischen Bemühungen wie Cloud-nativen Architekturen, Service-Mesh-Implementierungen und dem umfassenderen Streben nach Zero Trust.

Marktführer im Bereich softwaredefinierter Perimeter

Perimeter 81

ZScaler

Cisco Systems, Inc

Okta, Inc

APPGate

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für softwaredefinierte Perimeter

- Januar 2023 InstaSafe, ein in Bangalore ansässiger Sicherheitsdienstleister, kündigte die Erweiterung seiner Produktbasis in Indien und SAARC durch eine Partnerschaft mit iValue InfoSolutions an, einem Aggregator für Technologiedienstleistungen und -lösungen in Indien und Südostasien. Beide Organisationen arbeiten an der Förderung softwaredefinierter Perimeter (SDP) basierter Zero-Trust-Sicherheitslösungen, um Cloud-Sicherheit, Identitätsmanagement und Fernzugriff auf dem gesamten indischen Subkontinent zu gewährleisten.

- Februar 2022 Appgate, ein Software-Defined Perimeter (SDP)-Anbieter, der den Zugriff auf IT-Plattformen kontrolliert, gab bekannt, dass er die Unterstützung seiner SDP-Lösung für Kubernetes-Cluster erweitert hat, um eine Zero-Trust-IT-Umgebung zu schaffen. Ziel ist es, einem IT-Team die Verwendung eines einzigen Frameworks zu ermöglichen, um einen Standardsatz an Sicherheitsrichtlinien sowohl in älteren monolithischen Umgebungen als auch in den Cloud-nativen Anwendungen durchzusetzen, die jetzt schneller in Produktionsumgebungen bereitgestellt werden.

Branchensegmentierung für softwaredefinierte Perimeter

Ein softwaredefinierter Perimeter ist ein Ansatz zur Computersicherheit, der den Netzwerkzugriff in Mikrosegmente unterteilt und die Angriffsfläche eliminiert. Es authentifiziert und autorisiert alle Endpunkte, die versuchen, auf eine bestimmte Infrastruktur zuzugreifen, und verringert die Angriffsfläche, indem es Netzwerkressourcen vor nicht autorisierten Benutzern verbirgt. Es wird in Cloud-Netzwerken betrieben, bietet erweiterbare Sicherheit und eliminiert Anmeldedatendiebstahl, interne Netzwerkangriffe, Malware und Man-in-the-Middle-Angriffe.

Der Markt für softwaredefinierte Perimeter ist nach Typ (Lösungen und Dienste), nach Bereitstellungsmodus (Cloud und vor Ort), nach vertikalen Endbenutzern (BFSI, Telekommunikation und IT, Gesundheitswesen, Einzelhandel und Regierung) und nach Geografie segmentiert (Nordamerika, Europa, Asien-Pazifik und Rest der Welt).

Für alle oben genannten Segmente werden die Marktgrößen und Prognosen zum Wert (in Mio. USD) bereitgestellt.

| Lösungen |

| Dienstleistungen |

| Wolke |

| Vor Ort |

| BFSI |

| Telekommunikation und IT |

| Gesundheitspflege |

| Einzelhandel |

| Regierung |

| Andere Branchen für Endbenutzer |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Rest der Welt |

| Typ | Lösungen |

| Dienstleistungen | |

| Bereitstellungsmodus | Wolke |

| Vor Ort | |

| Branchen für Endbenutzer | BFSI |

| Telekommunikation und IT | |

| Gesundheitspflege | |

| Einzelhandel | |

| Regierung | |

| Andere Branchen für Endbenutzer | |

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Rest der Welt |

Häufig gestellte Fragen zur Software-definierten Perimeter-Marktforschung

Wie groß ist der globale Software-Defined Perimeter-Markt?

Es wird erwartet, dass die globale Marktgröße für softwaredefinierte Perimeter im Jahr 2024 9,06 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 27,39 % bis 2029 auf 30,40 Milliarden US-Dollar wachsen wird.

Wie groß ist der globale Software-Defined Perimeter-Markt aktuell?

Im Jahr 2024 wird die Größe des globalen Software-Defined Perimeter-Marktes voraussichtlich 9,06 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem globalen Software-Defined Perimeter-Markt?

Perimeter 81, ZScaler, Cisco Systems, Inc, Okta, Inc, APPGate sind die wichtigsten Unternehmen, die auf dem globalen Markt für softwaredefinierte Perimeter tätig sind.

Welches ist die am schnellsten wachsende Region im globalen Software-Defined Perimeter-Markt?

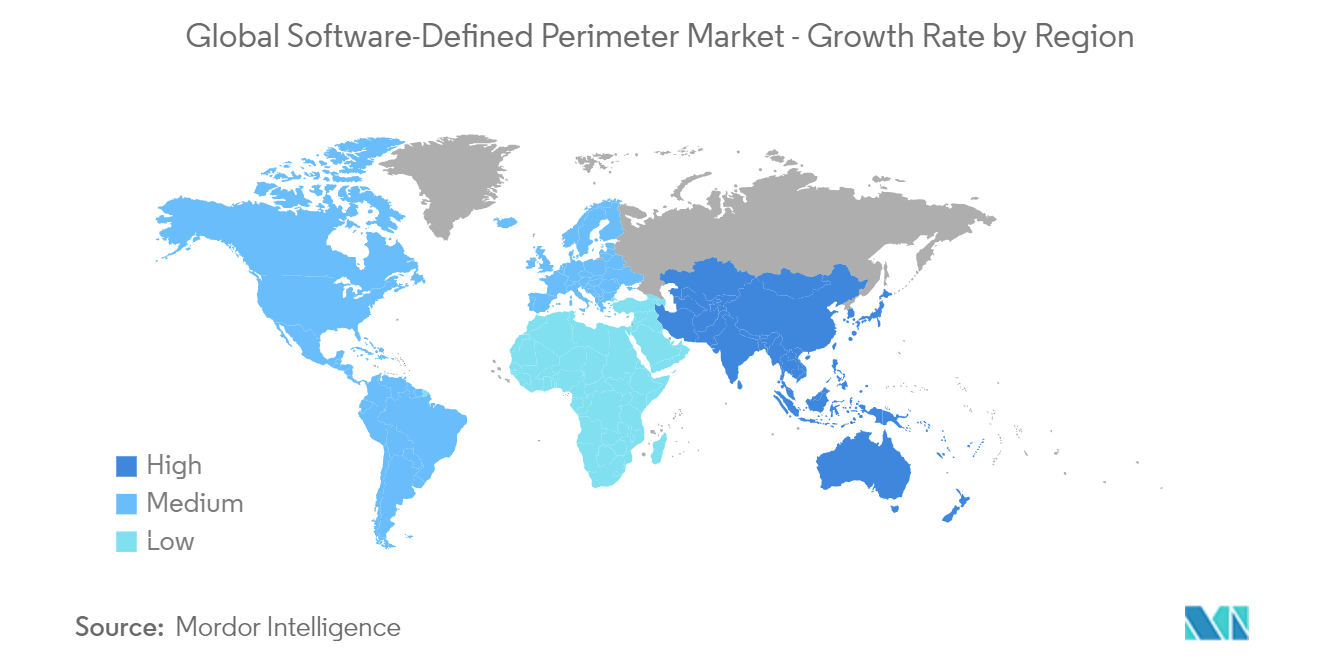

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am globalen Software-Defined Perimeter-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am globalen Software-Defined Perimeter-Markt.

Welche Jahre deckt dieser globale Software-Defined Perimeter-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des globalen Software-Defined Perimeter-Marktes auf 7,11 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des globalen Marktes für softwaredefinierte Perimeter für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des globalen Marktes für softwaredefinierte Perimeter für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über softwaredefinierte Perimeter

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Software-Defined Perimeter im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Software-Defined-Perimeter-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.