Glutenfreie Bäckerei Marktgröße und -anteil

Glutenfreie Bäckerei Marktanalyse von Mordor Intelligence

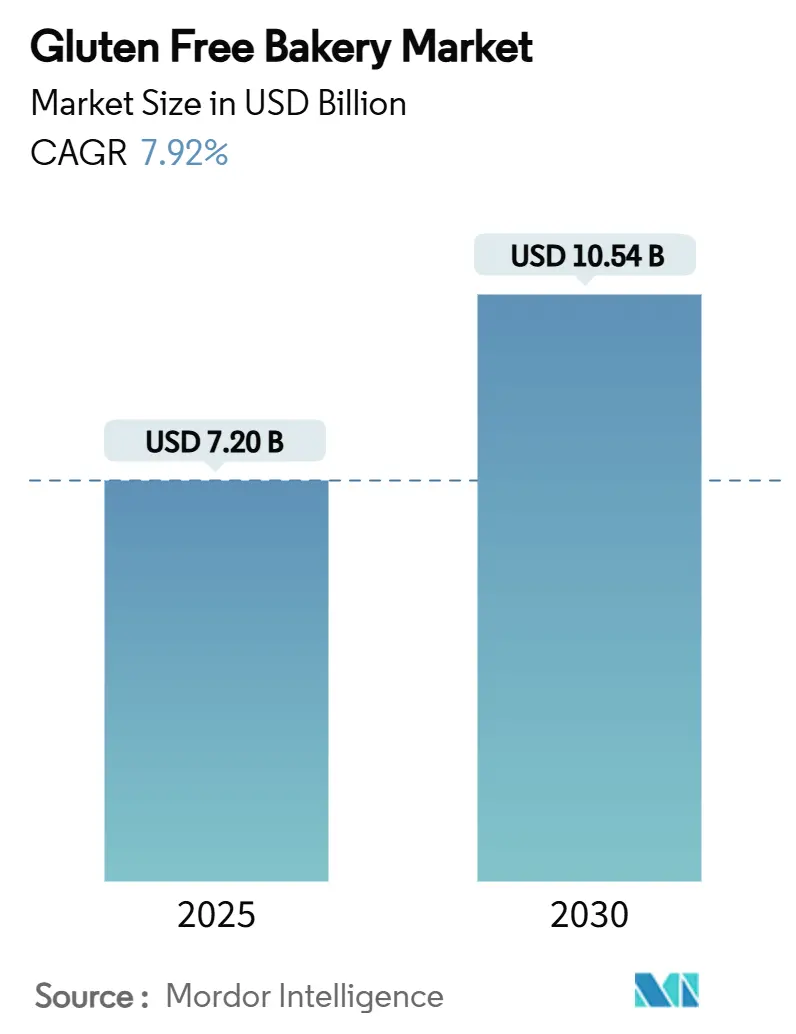

Die Marktgröße für glutenfreie Bäckereiprodukte wird auf USD 7,20 Milliarden im Jahr 2025 geschätzt und soll bis 2030 USD 10,54 Milliarden erreichen, mit einem Wachstum von 7,92% CAGR. Das Marktwachstum wird der zunehmenden Prävalenz von Zöliakie zugeschrieben, die etwa 1% der Weltbevölkerung betrifft, sowie Verbrauchern, die glutenfreie Diäten als gesundheitsbewusste Entscheidung adoptieren, so die National Institutes of Health. Darüber hinaus unterstützt auch regulatorische Klarheit die Nachfrage; die US FDA verlangt, dass jedes als "glutenfrei" beworbene Produkt weniger als 20 ppm Gluten enthält, was den Käufern Vertrauen in Sicherheit und Kennzeichnungsgenauigkeit gibt. Auf der Angebotsseite erweitern große Bäckereien weiterhin dedizierte Produktionslinien, während kleinere Marken Online-Kanäle und Direct-to-Consumer (D2C) Abonnements nutzen, um Nischenzielgruppen zu erreichen. Anhaltende Preisaufschläge, Kreuzkontaminationsrisiken und klimabedingte Getreideknappheit bleiben die wichtigsten Reibungspunkte, haben jedoch weder die Geschwindigkeit neuer Produkte noch Kapitalinvestitionen verlangsamt.

Wichtige Berichtserkenntnisse

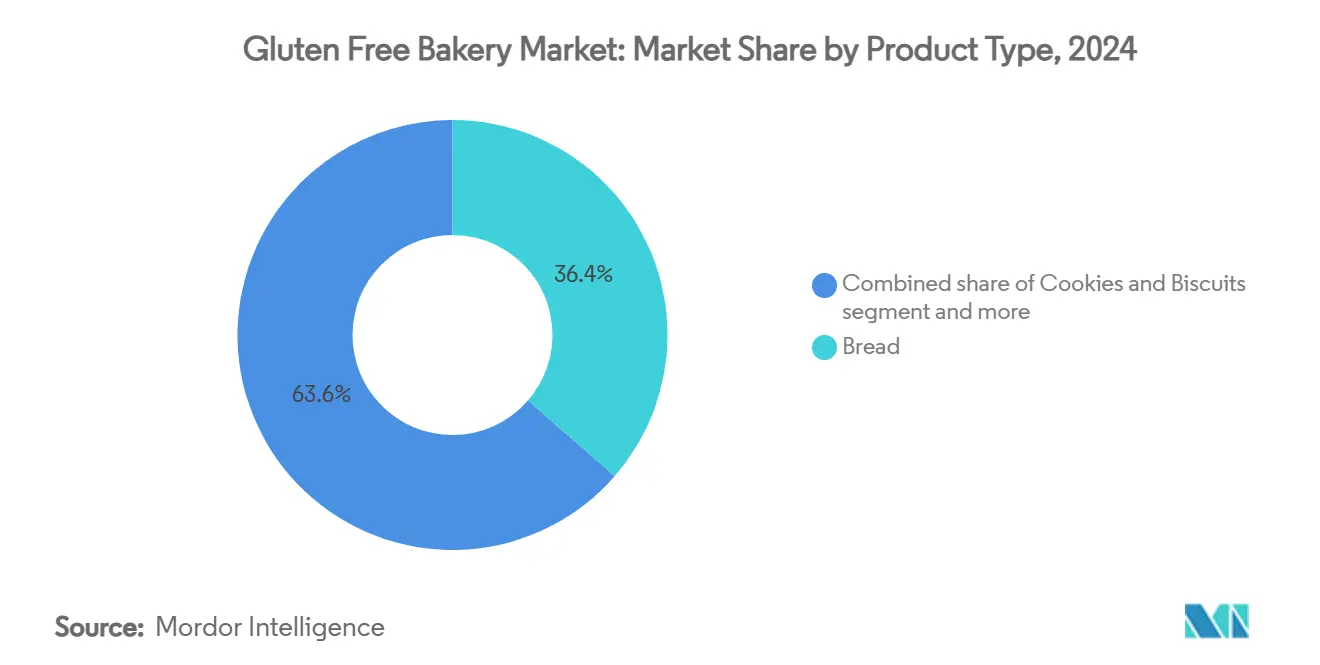

- Nach Produkttyp führte Brot mit 36,38% des glutenfreien Bäckereiprodukte Marktanteils in 2024; Kuchen und Muffins werden voraussichtlich eine CAGR von 12,02% von 2025-2030 verzeichnen.

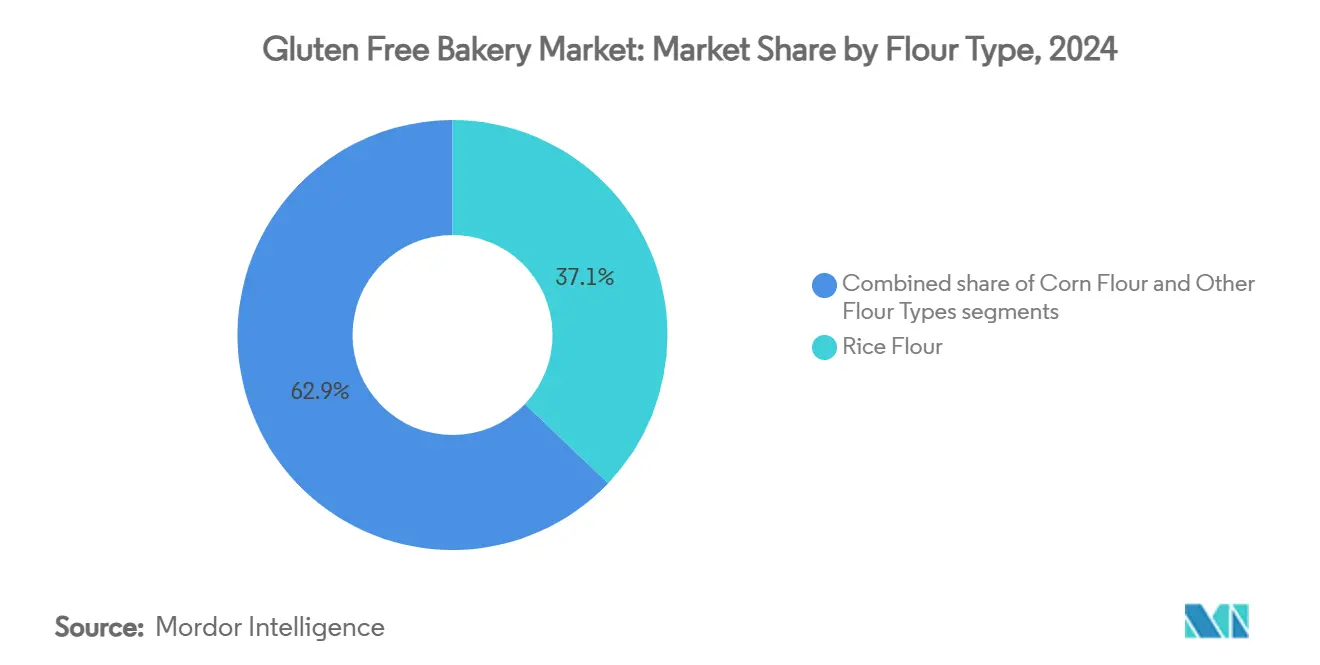

- Nach Mehltyp eroberte Reismehl 37,11% Anteil des glutenfreien Bäckereiprodukte Marktes in 2024; Maismehl wird voraussichtlich mit einer CAGR von 7,81% bis 2030 wachsen.

- Nach Vertriebskanal hielten Supermärkte/Hypermärkte 34,32% des glutenfreien Bäckereiprodukte Marktanteils in 2024, während Online-Handel voraussichtlich mit einer CAGR von 14,83% bis 2030 expandieren wird.

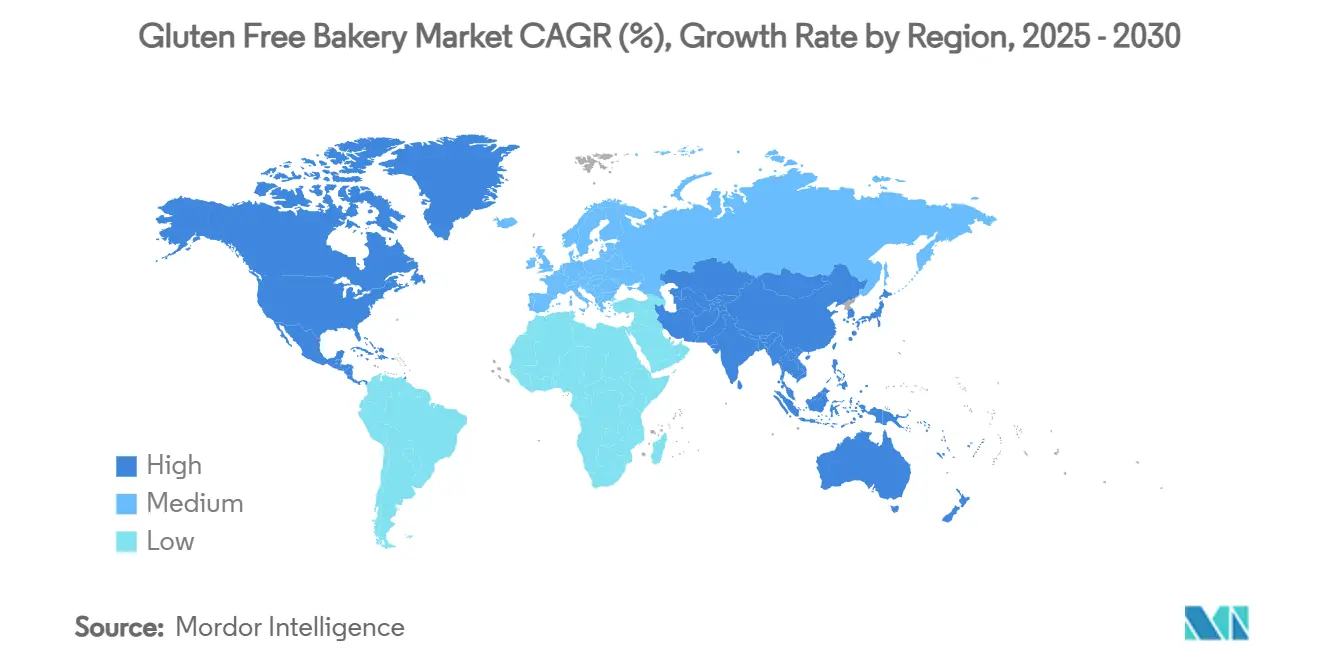

- Nach Geografie befehligte Nordamerika 33,96% des glutenfreien Bäckereiprodukte Marktanteils in 2024, während Asien-Pazifik voraussichtlich mit einer CAGR von 12,19% zwischen 2025-2030 voranschreiten wird.

Globale Glutenfreie Bäckerei Markttrends und Einblicke

Treiber Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognosen | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende Prävalenz von Zöliakie und Glutensensitivität | +1.8% | Global; höhere Raten in Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Clean-Label "Free-From" Positionierung durch Premium-Bäckereimarken | +1.2% | Nordamerika und Europa; Ausweitung auf Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Kennzeichnungsgesetze und Zertifizierungen schaffen Verbrauchervertrauen | +0.9% | Global; angeführt von Nordamerika | Mittelfristig (2-4 Jahre) |

| D2C-Abonnementmodelle steigern Nischenmarken-Reichweite | +0.7% | Nordamerika und Europa; aufkommend in städtischen Gebieten Asien-Pazifiks | Kurzfristig (≤ 2 Jahre) |

| Zunehmende Innovation und Vielfalt | +1.1% | Global; konzentriert in entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Einfluss von Prominenten-Empfehlungen | +0.5% | Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Prävalenz von Zöliakie und Glutensensitivität

Die zunehmende Prävalenz von Zöliakie, mit 1 von 70 betroffenen Australiern laut den Daten der Australian Broadcasting Corporation von 2024 und 1% Prävalenz in den USA wie von der Agency for Healthcare Research and Quality berichtet, erzeugt Marktnachfrage nach glutenfreien Lebensmitteloptionen [1]Quelle: Australian Broadcasting Corporation, "Coeliac disease affects one in 70 Australians and it's on the rise, but diagnoses often fly under the radar", abc.net.au . Das glutenfreie Bäckereisegment adressiert die Anforderungen sowohl medizinisch diagnostizierter glutenintoleranter Verbraucher als auch gesundheitsorientierter Kunden, die glutenfreie Produkte wählen. Verbesserte Diagnosefähigkeiten und laufende Forschung zu Enzymtherapien und Immunmodulation sollen das Verbraucherbewusstsein für Glutensensitivität erhöhen und die Nachfrage nach glutenfreien Alternativen stärken. Hersteller implementieren Produktentwicklungsstrategien unter Verwendung alternativer Mehle wie Mandel-, Reis- und Quinoa-Mehl, um glutenfreie Backwaren zu produzieren, die Qualitätsstandards vergleichbar mit herkömmlichen Produkten beibehalten. Unternehmen, die zertifizierte glutenfreie Kennzeichnung, Lieferketten-Transparenz und Produktqualitätsoptimierung implementieren, sind positioniert, um von diesem expandierenden Markt zu profitieren. Das glutenfreie Bäckereisegment, bestehend aus handwerklichen Broten, Muffins und Backwaren, bietet Marktchancen sowohl für Großhersteller als auch für spezialisierte Bäckereien.

Clean-Label "Free-From" Positionierung durch Premium-Bäckereimarken

Der glutenfreie Markt hat sich von der Bedienung medizinischer Bedürfnisse zu einer Lifestyle-Wahl durch Premium-Positionierung und Clean-Label-Messaging entwickelt. Diese Verschiebung ermöglicht es Herstellern, Gewinnmargen zu erhöhen und breitere Verbrauchersegmente zu erreichen. Im Jahr 2024 erweiterte Ardent Mills sein Portfolio durch die Einführung von Ancient Grains Plus Baking Flour Blend und Egg Replace Produkten über sein Netzwerk von über 40 glutenfreien Einrichtungen hinweg, mit Fokus auf pflanzenbasierte und nachhaltige Lösungen. Unternehmen wie Renewal Mill adressieren sowohl Inhaltsstofftransparenz als auch Umweltbelange durch die Entwicklung von upcyceltem Erbstück-Maismehl mit einem Glutengehalt unter 5 ppm. Allerdings stehen Hersteller vor der Herausforderung, die Produktfunktionalität aufrechtzuerhalten während sie Clean-Label-Anforderungen erfüllen, da traditionelle glutenfreie Formulierungen auf Hydrokolloide und Emulgatoren angewiesen sind, um gewünschte Textur und Haltbarkeit zu erreichen.

Kennzeichnungsgesetze und Zertifizierungen schaffen Verbrauchervertrauen

Regulatorische Standardisierung hat das Wachstum des glutenfreien Bäckereimarktes durch die Etablierung messbarer Sicherheitsparameter vorangetrieben. Die FDA-Definition von glutenfrei, die einen Schwellenwert bei 20 Teilen pro Million (ppm) festlegt, fungiert als globaler Standard, wobei Länder wie Kanada ähnliche Anforderungen durch die Canadian Food Inspection Agency implementieren [2]Quelle: U.S. Food & Drug Administration (FDA), "'Gluten-Free' Means What It Says", fda.gov . Diese Standardisierung stellt sicher, dass glutenfrei beworbene Produkte Sicherheitsspezifikationen für Personen mit Zöliakie oder Glutensensitivitäten erfüllen. Drittanbieter-Zertifizierungen von Organisationen wie der Gluten-Free Certification Organization (GFCO) ergänzen staatliche Standards durch erweiterte Anforderungen und systematische Audits. Diese Zertifizierungen minimieren Markenrisiken durch Fehlkennzeichnung und potenzielle Rückrufe während sie das Verbrauchervertrauen erhöhen. Als Reaktion haben Bäckereihersteller Ressourcen für dedizierte glutenfreie Produktionseinrichtungen zugewiesen, Inhaltsstoff-Verifizierungsprotokolle implementiert und standardisierte Kennzeichnungspraktiken entwickelt, um regulatorische und Zertifizierungsanforderungen zu erfüllen. Die etablierten regulatorischen und Zertifizierungs-Frameworks ermöglichen sowohl etablierten Unternehmen als auch spezialisierten Produzenten, konforme Produkte zu entwickeln, die die Anforderungen von Verbrauchern mit medizinischen Bedingungen und Lifestyle-Präferenzen erfüllen.

Direct-to-Consumer Abonnementmodelle steigern Nischenmarken-Reichweite

Abonnement-Commerce durchbricht traditionelle Handelsbarrieren und bietet personalisierte Ernährung und Komfort, die gesundheitsbewusste Verbraucher ansprechen. Dieses Modell gedeiht, indem es die Entdeckungs- und Verfügbarkeitsprobleme adressiert, denen glutenfreie Verbraucher in herkömmlichen Einzelhandelsumgebungen gegenüberstehen. Digitale Plattformen erleichtern nicht nur Datensammlung für maßgeschneiderte Empfehlungen, sondern fördern auch direkte Kundenbeziehungen und umgehen die Notwendigkeit für Einzelhändler-Verhandlungen. Zusätzlich bietet Abonnement-Commerce Verbrauchern den Komfort regelmäßiger Lieferungen, wodurch konsistenter Zugang zu Produkten gewährleistet wird, die ihren Ernährungsbedürfnissen entsprechen. Dennoch drohen Herausforderungen wie Abonnement-Müdigkeit und hohe Kundenakquisitionskosten. Um seine Wachstumstrajektorie aufrechtzuerhalten, muss das Modell kontinuierlich innovieren, sein Produktsortiment diversifizieren und seine Services differenzieren, um sich entwickelnden Verbraucherpräferenzen und -erwartungen gerecht zu werden.

Beschränkungen Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognosen | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Premiumpreis gegenüber herkömmlichen Bäckereiprodukten | -1.4% | Global, am ausgeprägtesten in preissensitiven Schwellenmärkten | Langfristig (≥ 4 Jahre) |

| Kreuzkontaminationsrisiken in geteilten Einrichtungen der Schwellenmärkte | -0.8% | Asien-Pazifik und Lateinamerika, begrenzter Einfluss in reifen Märkten | Mittelfristig (2-4 Jahre) |

| Kürzere Haltbarkeit von Clean-Label glutenfreiem Brot | -0.6% | Global, betrifft besonders die Vertriebseffizienz | Mittelfristig (2-4 Jahre) |

| Klimatische Volatilität beeinflusst Spezialmehl-Versorgung | -0.7% | Global, konzentriert in landwirtschaftlichen Regionen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Premiumpreis gegenüber herkömmlichen Bäckereiprodukten

Die erhöhte Preisgestaltung glutenfreier Bäckereiprodukte resultiert aus den hohen Kosten von Zutatenalternativen zu Weizenmehl, einschließlich Reis-, Tapioka-, Sorghum- und Mandelmehl. Diese alternativen Zutaten bieten nicht die bindenden und elastischen Eigenschaften von Gluten, was Hersteller dazu zwingt, komplexere Formulierungen für Backwaren zu implementieren. Betriebskosten steigen aufgrund der Notwendigkeit für dedizierte glutenfreie Herstellungseinrichtungen oder separate Produktionslinien zur Verhinderung von Kreuzkontamination, kombiniert mit reduzierten Produktionsvolumen. Der Herstellungsprozess erfordert erhöhte Arbeitszuteilung und strenge Qualitätskontrollprotokolle aufgrund der technischen Herausforderungen glutenfreier Teige, die reduzierte Stabilität und erhöhte Adhäsion im Vergleich zu herkömmlichen Teigen demonstrieren. In nordamerikanischen und europäischen Märkten ermöglicht die aktuelle Wettbewerbslandschaft Herstellern, Premium-Preise aufrechtzuerhalten während sie Produktzertifizierungen und Sicherheitsprotokolle implementieren. Diese Preisstruktur könnte sich verschieben, wenn Produktionskapazitäten steigen, Herstellungsprozesse automatisieren und Markteintreter kosteneffektive Alternativen einführen. In Schwellenmärkten behindert die Premium-Preisgestaltung glutenfreier Bäckereiprodukte weiterhin die Marktpenetration, trotz steigendem Verbraucherbewusstsein für Glutensensitivitäten und Gesundheitserwägungen unter Bevölkerungen mit eingeschränkter Kaufkraft.

Kreuzkontaminationsrisiken in geteilten Einrichtungen der Schwellenmärkte

Herstellungssicherheitsbedenken schaffen erhebliche Barrieren in Märkten, denen robuste regulatorische Aufsicht und dedizierte Produktionsinfrastruktur fehlen. Studien in China zeigen, dass Glutenkontamination in als glutenfrei beworbenen Produkten oft sichere Grenzwerte überschreitet, was Durchsetzungslücken in Schwellenmärkten hervorhebt. Kreuzkontaminationsrisiken erstrecken sich über die Herstellung hinaus auf geteilte Transport-, Lager- und Einzelhandelsumgebungen, wo glutenhaltige Produkte Lieferketten dominieren. Die Herausforderung intensiviert sich in Märkten, wo glutenfreies Bewusstsein unter Lebensmittelservice-Arbeitern und Lieferkettenpartnern begrenzt bleibt. Enzymatische Reinigungsmethoden zeigen Potenzial für Glutenentfernung von Oberflächen und Geräten, aber die Implementierung erfordert Schulung und Investition, die sich viele kleinere Hersteller nicht leisten können. Hafer stellt besondere Kontaminationsherausforderungen dar, da unvermeidliche Kreuzkontamination mit Weizen, Gerste und Roggen während Anbau und Verarbeitung auftritt, was spezialisierte Lieferketten für wirklich glutenfreie Haferprodukte erfordert.

Segmentanalyse

Nach Produkttyp: Brot-Dominanz sieht sich Ansturm indulgenter Kategorien gegenüber

Brot behält einen dominierenden Marktanteil von 36,38% in 2024 und spiegelt seinen Status als Grundnahrungsmittel wider, das Verbraucher priorisieren, wenn sie zu glutenfreien Diäten übergehen. Allerdings beschleunigt das Segment für Kuchen, Muffins und Brownies mit 12,02% CAGR bis 2030, was sich entwickelnde Verbrauchererwartungen jenseits grundlegender Ernährung hin zu verwöhnenden Erlebnissen anzeigt. Lancaster Colony startete im September 2024 seine erste glutenfreie gefrorene Brotlinie unter der Marke New York Bakery mit patentierter Formulierungstechnologie, die Textur und Geschmack verbessert während Zertifizierungsstandards beibehalten werden. Kekse und Biskuits belegen den Mittelbereich und profitieren von Portionskontrolle-Appeal und längeren Haltbarkeitsvorteilen, die Vertrieb und Lagerverwaltung erleichtern.

Im Januar 2024 führte Nothing Bundt Cakes neue glutenfreie Produkte ein, was sich mit dem Markttrend von Mainstream-Bäckereiketten ausrichtet, die ihre glutenfreien Portfolios erweitern, um steigender Verbrauchernachfrage zu begegnen. Diese Expansion demonstriert das kommerzielle Potenzial des Segments jenseits von Nischenmärkten. Das Bäckereiprodukte-Segment hat sich durch die Einbindung proteinangereicheter und funktionaler Zutaten diversifiziert und erfüllt Verbraucheranforderungen für Backwaren mit verbesserten Nährwertvorteilen jenseits glutenfreier Eigenschaften.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Digitale Beschleunigung formt Handelslandschaft um

Supermärkte/Hypermärkte befehligen einen 34,23% Anteil in 2024 durch dedizierte glutenfreie Bereiche und verbesserte Produktplatzierung, dennoch stürmt Online-Handel mit einer 14,83% CAGR vor, da Verbraucher Komfort und Produktvielfalt suchen, die in physischen Geschäften nicht verfügbar sind. Digitale Plattformen lösen Entdeckungsherausforderungen, die dem glutenfreien Einkaufen innewohnen, und ermöglichen detaillierte Inhaltsstoffanalyse und Kundenbewertungen, die Kaufvertrauen aufbauen. Convenience-Stores erobern Impulskäufe und Notfallbedürfnisse, während Fachgeschäfte Premium-Positionierung durch Experten-Kuration und Kundenbildung beibehalten. Die Kategorie "andere Vertriebskanäle" umfasst Foodservice, Direktverkäufe und aufkommende Formate wie automatisierten Einzelhandel und Abonnement-Boxen.

Darüber hinaus beschleunigt E-Commerce-Wachstum durch Abonnementmodelle, die Produktverfügbarkeit garantieren und personalisierte Ernährungsansätze ermöglichen. Wildgrains Erfolg mit über 80.000 Abonnenten demonstriert Verbraucherbereitschaft, Aufschläge für Komfort und Qualitätssicherung zu zahlen. Allerdings schaffen Kühlketten-Anforderungen und Versandkosten Rentabilitätsherausforderungen, die haltbare Produkte gegenüber frischen Alternativen bevorzugen. Traditionelle Händler reagieren durch Click-and-Collect-Services und erweiterte Online-Kataloge, die vorhandene Vertriebsinfrastruktur nutzen während sie digitalen Erwartungen gerecht werden.

Nach Mehltyp: Reismehl-Führung durch Mais-Innovation herausgefordert

Im Jahr 2024 befehligt Reismehl einen dominierenden Anteil von 37,11% des Marktes, aufgrund seines neutralen Geschmacks, seiner feinen Textur und gut etablierter Lieferketten, besonders aus asiatischen Agrarzentren. Reismehls Vielseitigkeit in verschiedenen kulinarischen Anwendungen festigt weiter seine Position als Grundnahrungsmittel im Markt. Währenddessen ist Maismehl auf einem Aufwärtstrend und rühmt sich einer Wachstumsrate von 7,81% CAGR bis 2030. Dieser Aufschwung wird größtenteils seiner nachhaltigen Positionierung und funktionalen Verbesserungen zugeschrieben, die traditionelle Geschmacks- und Texturmängel beheben.

Darüber hinaus erhöht die wachsende Verbraucherpräferenz für glutenfreie Diäten die Verwendung von Maismehl, einer natürlich glutenfreien Zutat in Bäckerei- und Snackprodukten. Alternative Mehle, einschließlich Quinoa-, Sorghum-, Kichererbsen- und Linsen-Varianten, erfahren erhöhte Marktadoption. Diese Alternativen bieten höheren Nährwert durch erhöhten Protein-, Faser- und Mikronährstoffgehalt während sie Verbraucheranforderungen für nachhaltige Lebensmitteloptionen erfüllen. Verbraucher, die gesündere Optionen suchen, wählen diese Mehle für ihre minimale Verarbeitung und Gesundheitsvorteile. Als Reaktion entwickeln Hersteller neue Bäckereiprodukte unter Verwendung dieser alternativen Mehle, um sowohl Ernährungsanforderungen als auch Umwelterwägungen zu adressieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Nordamerika hält 33,96% Marktanteil in 2024, unterstützt durch hohes Verbraucherbewusstsein, gut etablierte regulatorische Frameworks und Premium-Positionierungsstrategien, die Pro-Kopf-Umsatz antreiben. Die Marktführerschaft der Region stammt von ausgeklügelten Vertriebsnetzwerken, starken Einzelhandelspartnerschaften und kontinuierlicher Produktinnovation. Verbraucherpräferenzen in Nordamerika favorisieren zunehmend Premium-glutenfreie Optionen, besonders in Snack- und Bäckereisegmenten. Der Markt demonstriert anhaltendes Wachstumspotenzial durch expandierende Produktkategorien und verbesserte Nährwertprofile.

Asien-Pazifik demonstriert die höchste Wachstumsrate mit 12,19% CAGR bis 2030, angetrieben durch steigende verfügbare Einkommen, Urbanisierungstrends und wachsendes Gesundheitsbewusstsein unter Mittelschicht-Verbrauchern. Die IFIA/HFE 2024 Ausstellung in Japan hob glutenfreie Produktinnovationen hervor, einschließlich spezialisierter Madeleines, was den wachsenden Fokus der Hersteller auf asiatische Märkte demonstriert. Regionale Marktentwicklung wird durch sich verbessernde Einzelhandelsinfrastruktur und digitale Handelsplattformen unterstützt. Indiens FSSAI verlängerte Registrierungsfristen für ausländische Lebensmittelhersteller bis September 2024, was Markteintrittsopportunitäten für internationale Marken schafft, wie vom United States Department of Agriculture berichtet.

Europa zeigt steigende Nachfrage nach glutenfreien Produkten, besonders im Bäckereisegment, mit starkem Wachstum in Ländern wie Deutschland, Frankreich und dem Vereinigten Königreich. Marktteilnehmer entwickeln neue glutenfreie Optionen als Reaktion auf steigendes Gesundheitsbewusstsein und Bewusstsein unter Verbrauchern, mit Fokus auf Geschmacksverbesserung und Texturverbesserung. Beispielsweise berichtete IfD Allensbach, dass 2,16 Millionen Verbraucher in Deutschland innerhalb von 14 Tagen in 2024 glutenfreie Produkte kauften [3]Quelle: IfD Allensbach, "Allensbach Market and Advertising Analysis - AWA 2024", ifd-allensbach.de. Darüber hinaus führte der glutenfreie Lebensmittelhersteller Juvela im Juni 2025 eine neue Bäckereimarke, Oaf, ein, die Brot und verwandte Produkte anbietet, was die Innovationstrajectorie des Marktes exemplifiziert. Das Wachstum der Region wird weiter durch strenge Lebensmittelkennzeichnungsvorschriften, erhöhte Zöliakie-Diagnoseraten und expandierende Einzelhandels-Vertriebskanäle unterstützt.

Wettbewerbslandschaft

Der glutenfreie Bäckereiprodukte Markt zeigt moderate Konsolidierung, mit sowohl etablierten Herstellern als auch neuen Marktteilnehmern, die über Produktkategorien und Vertriebskanäle hinweg konkurrieren. Wichtige Marktakteure umfassen Dr. Schär AG/SpA, General Mills, Inc., Hain Celestial Group und Grupo Bimbo SAB de CV. Diese Unternehmen erweitern ihren Vertrieb durch E-Commerce-Plattformen und Fachgeschäfte, während lokale Bäckereien regionale Märkte mit frischen, Premium-Produkten bedienen. Der Markt wächst weiterhin, da Verbraucherbewusstsein für Glutenintoleranz zunimmt und Nachfrage nach gesundheitsorientierten Produkten steigt.

Unternehmen entwickeln Premium-Produktlinien durch die Einführung von Clean-Label, Bio- und funktionalen glutenfreien Bäckereiprodukten, um Verbrauchergesundheitspräferenzen zu erfüllen. Sie stärken ihre Marktpositionen durch Einzelhandelspartnerschaften, unabhängige Zertifizierungen und laufende Produktentwicklungsinitiativen.

Datenanalytik-Technologie ist wesentlich geworden für die Optimierung von Vertrieb und Bestandsmanagement. Der Markt bewegt sich in Richtung Konsolidierung, da große Lebensmittelunternehmen ihre glutenfreien Produktlinien erweitern. Allerdings können spezialisierte Produzenten mit etablierten Direct-to-Consumer Kanälen Unabhängigkeit durch Premium-Positionierung und Kundenbindungsprogramme beibehalten.

Glutenfreie Bäckerei Branchenführer

-

General Mills, Inc.

-

Hain Celestial Group

-

Grupo Bimbo SAB de CV

-

Hero Group AG

-

Dr. Schär AG/SpA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Tim Tam, die australische Schokoladen-Biskuit-Marke, führte ihre glutenfreien Produkte in den Vereinigten Staaten durch Albertsons Geschäfte landesweit ein. Die Expansion adressierte die steigende Verbrauchernachfrage nach glutenfreien Alternativen während die charakteristische verwöhnende Geschmacksrichtung der Marke beibehalten wurde.

- März 2025: Doughlicious erweiterte sein Produktportfolio durch die Einführung einer Reihe von veganen und glutenfreien Gourmet-Keksen in Double Chocolate Chip, Salted Caramel, Chocolate Chip und Banana Good Granola Varianten. Das Unternehmen etablierte Vertriebskanäle durch Hunt's Food Group und Amazon, um unabhängige Convenience-Einzelhändler zu bedienen.

- Dezember 2024: Dr. Schär erweiterte sein Produktsortiment durch die Einführung von Artisan Baker White Bread und Deli Style Brot in allen Publix Einzelhandelsgeschäften, was die Produktzugänglichkeit für Verbraucher erhöhte. Das Artisan Baker White Bread zeichnete sich durch weiche Textur und reichen Geschmack aus, was es für Sandwiches und Toast geeignet machte.

- August 2024: Lancaster Colony Corp. entwickelte eine glutenfreie gefrorene Brotlinie unter der Marke New York Bakery, die Garlic Texas Toast und Five Cheese Texas Toast Varianten umfasste. Das Unternehmen formulierte diese Produkte unter Verwendung eines patentrechtlich geschützten Verfahrens, das eine Grundlage für zukünftige Produktentwicklung etablierte.

Globaler Glutenfreie Bäckerei Marktbericht Umfang

Glutenfreie Bäckerei bezieht sich auf Bäckereiprodukte, die kein Gluten enthalten - ein Protein, das in vielen Getreidekörnern wie Weizen, Gerste usw. gefunden wird.

Der globale glutenfreie Bäckerei Markt ist segmentiert nach Produkttyp, Vertriebskanal und Geografie. Nach Produkttyp ist der Markt segmentiert in Brot, Kekse & Biskuits, Kuchen & Muffins und andere glutenfreie Produkte. Nach Vertriebskanal ist der Markt segmentiert in Supermärkte/Hypermärkte, Convenience-Stores, Fachgeschäfte, Online-Kanäle und andere. Nach Geografie ist der globale glutenfreie Bäckerei Markt segmentiert in Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten & Afrika.

Für jedes Segment wurden Marktgrößenbestimmung und Prognosen in Werten (USD Million) durchgeführt.

| Brot |

| Kekse und Biskuits |

| Kuchen und Muffins (umfasst Cupcakes) |

| Andere glutenfreie Bäckereiprodukte (Brownies) |

| Supermärkte und Hypermärkte |

| Convenience-Stores |

| Fachgeschäfte |

| Online-Handel |

| Andere Vertriebskanäle |

| Maismehl |

| Reismehl |

| Andere Mehltypen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Restliches Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Italien | |

| Frankreich | |

| Spanien | |

| Niederlande | |

| Polen | |

| Belgien | |

| Schweden | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Indonesien | |

| Südkorea | |

| Thailand | |

| Singapur | |

| Restlicher Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Chile | |

| Peru | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Nigeria | |

| Ägypten | |

| Marokko | |

| Türkei | |

| Restlicher Naher Osten und Afrika |

| Nach Produkttyp | Brot | |

| Kekse und Biskuits | ||

| Kuchen und Muffins (umfasst Cupcakes) | ||

| Andere glutenfreie Bäckereiprodukte (Brownies) | ||

| Nach Vertriebskanal | Supermärkte und Hypermärkte | |

| Convenience-Stores | ||

| Fachgeschäfte | ||

| Online-Handel | ||

| Andere Vertriebskanäle | ||

| Nach Mehltyp | Maismehl | |

| Reismehl | ||

| Andere Mehltypen | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Restliches Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Italien | ||

| Frankreich | ||

| Spanien | ||

| Niederlande | ||

| Polen | ||

| Belgien | ||

| Schweden | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Indonesien | ||

| Südkorea | ||

| Thailand | ||

| Singapur | ||

| Restlicher Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Chile | ||

| Peru | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Nigeria | ||

| Ägypten | ||

| Marokko | ||

| Türkei | ||

| Restlicher Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle glutenfreie Bäckereiprodukte Markt?

Der glutenfreie Bäckereiprodukte Markt wird auf USD 7,20 Milliarden in 2025 bewertet und soll USD 10,54 Milliarden bis 2030 erreichen, mit einem Wachstum von 7,92% CAGR.

Welches Produktsegment führt den Markt an?

Brot bleibt das größte Segment und hält 36,38% Umsatzanteil in 2024, obwohl Kuchen und Muffins das schnellstwachsende mit 12,02% CAGR bis 2030 sind.

Welche Region wird voraussichtlich am schnellsten wachsen?

Asien-Pazifik wird voraussichtlich mit 12,19% CAGR bis 2030 expandieren aufgrund steigender Diagnosen, regulatorischer Harmonisierung und Digital-Handel-Adoption.

Welche Faktoren beeinflussen das Marktwachstum am meisten?

Haupttreiber umfassen höhere Zöliakie-Prävalenz, Clean-Label Verbraucherpräferenzen, strenge Kennzeichnungsgesetze und den Aufstieg von D2C-Abonnementservices.

Seite zuletzt aktualisiert am: