Marktgröße und Marktanteil für glutenfreie Lebensmittel und Getränke in den Vereinigten Staaten

Marktanalyse für glutenfreie Lebensmittel und Getränke in den Vereinigten Staaten von Mordor Intelligence

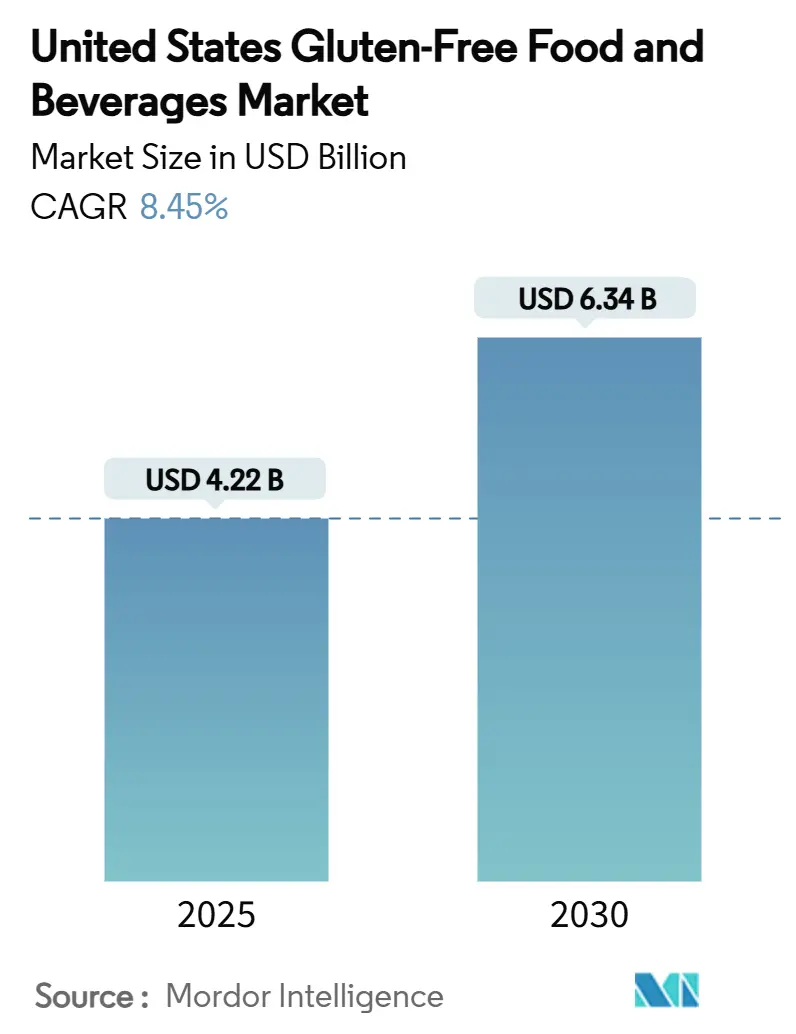

Die Marktgröße für glutenfreie Lebensmittel und Getränke in den Vereinigten Staaten erreichte 4,22 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 6,34 Milliarden USD bis 2030 anwachsen, was einer CAGR von 8,45% entspricht. Das wachsende Bewusstsein für Zöliakie und die Einführung spezieller Ernährungsweisen treiben den Markt hauptsächlich an. Dies hat zu einer Verschiebung der Verbraucherpräferenz von herkömmlichen Produkten hin zu glutenfreien verarbeiteten Lebensmitteln geführt. Die Nachfrage nach glutenfreien Lebensmitteln und Getränken steigt kontinuierlich aufgrund der zunehmenden Fälle von Glutenintoleranz bei Kunden. Die Verwendung gentechnisch veränderter Pflanzen und die Empfindlichkeit gegenüber der Darmgesundheit gehören zu den Hauptgründen, die die Verdauungstrakte des menschlichen Körpers verändert haben und zur Intoleranz gegenüber glutenhaltigen Produkten führen. Die Nachfrage nach glutenfreien Lebensmitteln und Getränken wird auch von Verbrauchern angetrieben, die zu Fitness und einer gesunden Ernährung neigen. Da glutenhaltige Produkte üblicherweise mit Kohlenhydraten und anderen Fetten gefüllt sind, wählen Verbraucher auf dem Markt glutenfreie Produktoptionen.

Wichtige Berichtsergebnisse

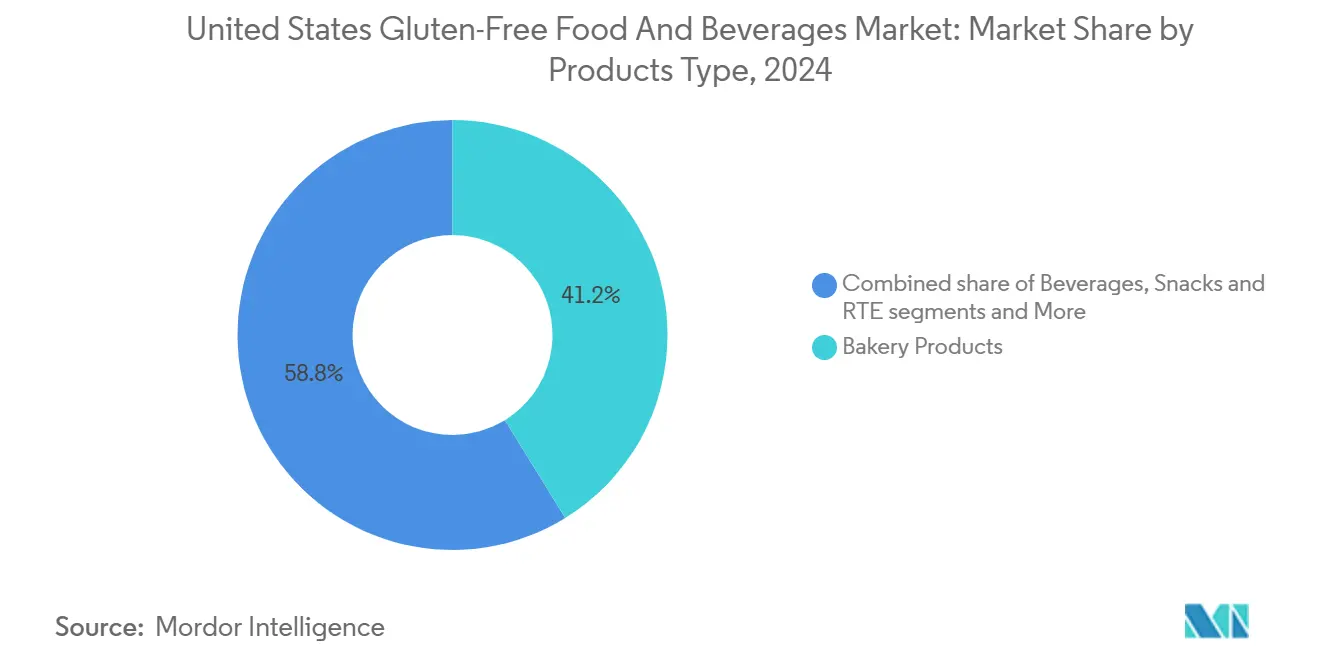

- Nach Produkttyp führten Backwaren mit 41,22% des Marktanteils für glutenfreie Lebensmittel und Getränke in den Vereinigten Staaten im Jahr 2024, während Getränke voraussichtlich mit einer CAGR von 11,53% zwischen 2025-2030 expandieren werden.

- Nach Quelle eroberten pflanzliche Formulierungen 70,04% Anteil der Marktgröße für glutenfreie Lebensmittel und Getränke in den Vereinigten Staaten im Jahr 2024, während tierische Optionen die schnellste CAGR von 8,94% bis 2030 verzeichnen werden.

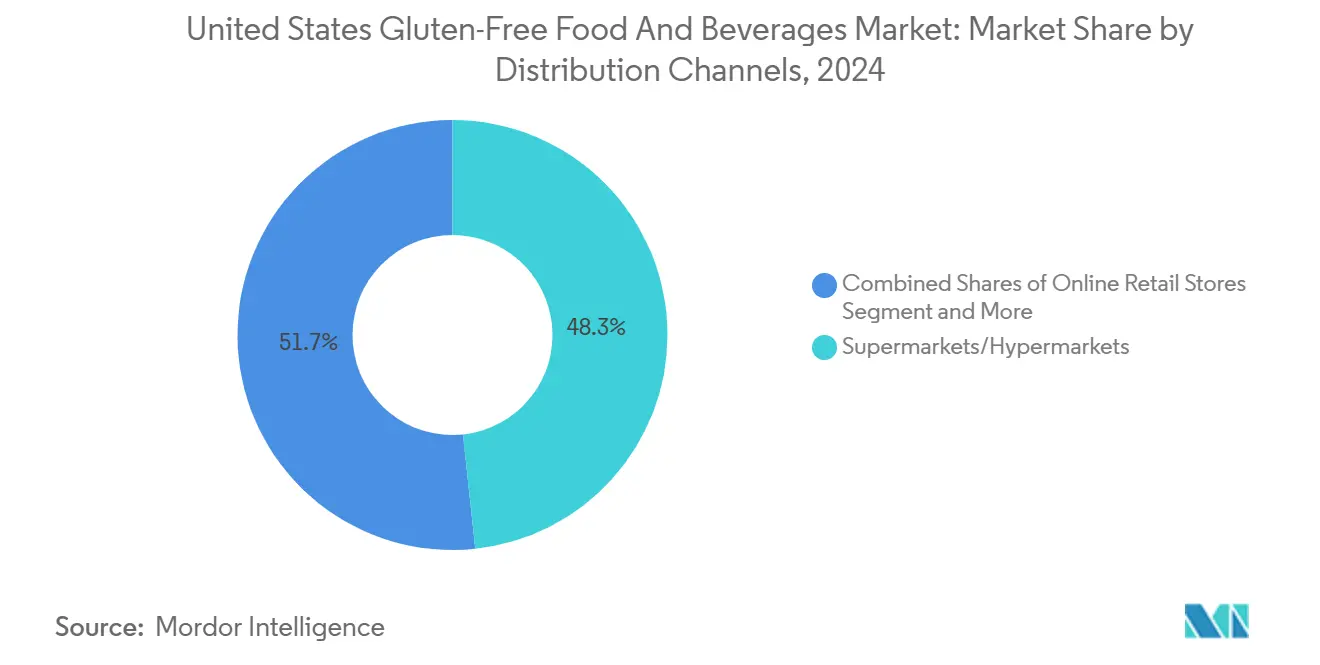

- Nach Vertriebskanal hielten Supermärkte und Hypermärkte 48,32% Umsatzanteil im Jahr 2024, aber der Online-Handel wird voraussichtlich mit 10,24% CAGR bis 2030 wachsen.

- Nach Geographie machte die westliche Region 29,05% der Umsätze von 2024 aus, während die südliche Region auf Kurs für die stärkste CAGR von 9,02% bis 2030 ist.

Markttrends und Erkenntnisse für glutenfreie Lebensmittel und Getränke in den Vereinigten Staaten

Auswirkungsanalyse der Treiber

| TREIBER | (~) % AUSWIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAHMEN |

|---|---|---|---|

| Steigendes Bewusstsein für Zöliakie und Glutenintoleranz | +1.2% | National, mit höherer Auswirkung im Nordosten und an der Westküste | Mittelfristig (2-4 Jahre) |

| Regierungsvorschriften zur Unterstützung glutenfreier Kennzeichnung | +0.8% | National, mit frühen Gewinnen in Kalifornien, New York, Illinois | Langfristig (≥ 4 Jahre) |

| Zunehmendes Gesundheitsbewusstsein bei Verbrauchern | +1.5% | National, am stärksten in städtischen Ballungsräumen | Kurzfristig (≤ 2 Jahre) |

| Wachstum bei E-Commerce- und Online-Handelskanälen | +1.1% | National, mit Konzentration auf technikaffine Demografien | Kurzfristig (≤ 2 Jahre) |

| Wachstum der Nachfrage nach Clean-Label- und allergenfreien Produkten | +0.9% | National, Premium-Märkte im Westen und Nordosten | Mittelfristig (2-4 Jahre) |

| Prominenten-Endorsements und Medieneinfluss zur Förderung glutenfreier Diäten | +0.7% | National, von sozialen Medien getriebene Demografien | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigendes Bewusstsein für Zöliakie und Glutenintoleranz

Die Prävalenz von Zöliakie in den Vereinigten Staaten beträgt etwa 1%, wobei verbesserte Screening-Methoden unterschiedliche Diagnoseraten zwischen ethnischen Gruppen zeigen: 1,08% bei der weißen Bevölkerung, 0,36% bei der hispanischen Bevölkerung und 0,16% bei schwarzen Amerikanern, laut ahqr.gov[1]Agency for Healthcare Research and Quality, "Celiac Disease Screening Update," ahrq.gov. Nicht-zöliakische Glutensensitivität betrifft etwa 6% der Verbraucher und erweitert den Markt erheblich über diejenigen mit medizinischen Anforderungen hinaus. Gesundheitsdienstleister screenen nun regelmäßig Erwachsene mit anhaltenden unerklärlichen Symptomen, einschließlich Verdauungsproblemen, Müdigkeit und Hauterkrankungen, was zu einem konstanten Wachstum neuer glutenfreier Verbraucher führt. Produkthersteller haben ethnisch vielfältige Angebote entwickelt, einschließlich mexikanischer Tortillas, südlicher Maisbrot-Mischungen und traditioneller ethnischer Brote, die an glutenfreie Formulierungen angepasst wurden. Diese Markterweiterung hat glutenfreie Produkte von einer medizinischen Notwendigkeit zu einer Mainstream-Ernährungswahl transformiert und unterstützt die Nachfrage sowohl bei Premium- als auch bei Wert-Produktsegmenten und treibt Innovation in Geschmack, Textur und Nährwertprofilen voran.

Regierungsvorschriften zur Unterstützung glutenfreier Kennzeichnung

Die FDA-Verordnung 21 CFR 101.91 verlangt, dass Produkte mit der Kennzeichnung "glutenfrei" weniger als 20 Teile pro Million (ppm) Gluten enthalten. Im Jahr 2024 erweiterte die FDA die Dokumentationsanforderungen um fermentierte und hydrolysierte Lebensmittel[2]Food and Drug Administration, "Gluten-Free Labeling," fda.gov. Während nationale Standards den zwischenstaatlichen Handel erleichtern und das Verbrauchervertrauen steigern, schaffen sie erhebliche Compliance-Herausforderungen für kleine Produzenten ohne etablierte Testfähigkeiten. Große Hersteller können Compliance-Kosten durch Skaleneffekte besser absorbieren und Zertifizierungen als Wettbewerbsvorteil auf dem Markt nutzen. Der regulatorische Rahmen ermutigt Unternehmen, in dedizierte Produktionsanlagen und Testlabore zu investieren, was die Produktvielfalt erhöht und Kreuzkontaminationsrisiken reduziert. Diese Investition in Infrastruktur und Qualitätskontrollmaßnahmen hilft Herstellern, konsistente glutenfreie Standards über ihre Produktlinien hinweg zu halten und die Einhaltung der FDA-Vorschriften sicherzustellen. Die Standardisierung glutenfreier Anforderungen hat auch zu verbessertem Supply-Chain-Management und strengeren Lieferantenverifizierungsprozessen in der gesamten Branche geführt.

Zunehmendes Gesundheitsbewusstsein bei Verbrauchern

Das wachsende Interesse an glutenfreien Getränken stammt aus dem erhöhten Verbraucherbewusstsein für den Zusammenhang zwischen Ernährung und Gesundheit. Verbraucher suchen aktiv Produkte, die gesündere Lebensstile unterstützen und sich an präventive Gesundheitsansätze anpassen. Viele US-Verbraucher meiden jetzt glutenhaltige Produkte, auch ohne Zöliakie-Diagnose. Der Anstieg lebensstilbedingter Gesundheitsprobleme, einschließlich Verdauungsstörungen, Adipositas und Autoimmunerkrankungen, hat eine breitere Adoption glutenfreier Diäten gefördert. Laut Daten der Centers for Disease Control and Prevention von 2024 sind mehr als 2 von 5 Erwachsenen im Land adipös. Verbraucher nehmen glutenfreie Getränke als verdaulicher und geeignet für empfindliche Verdauungssysteme wahr, was sowohl regelmäßige als auch gelegentliche Verbraucher anzieht. Städtische und fitnessorientierte Verbraucher wählen zunehmend Getränke, die Leistung und Erholung unterstützen, ohne Verdauungsbeschwerden zu verursachen. Athleten, Fitnessstudio-Besucher und Wellness-Enthusiasten bevorzugen glutenfreie Protein-Shakes, Mahlzeitenersatz-Getränke und Sportgetränke als Teil ihrer leistungsorientierten Diäten. Der anhaltende Verbraucherfokus auf Wellness schafft Möglichkeiten für Hersteller glutenfreier Getränke, vielfältige und funktionale Produkte zu entwickeln.

Wachstum bei E-Commerce- und Online-Handelskanälen

Online-Handelskanäle bieten wesentlichen Zugang zu glutenfreien Produkten für Verbraucher in Gebieten mit begrenzten physischen Geschäftsoptionen, besonders in ländlichen Märkten, wo Speziallebensmittelgeschäfte ungewöhnlich sind. E-Commerce ermöglicht es Direct-to-Consumer-Marken, Kunden ohne traditionelle Einzelhandels-Intermediäre zu erreichen, was ihnen erlaubt, direkte Beziehungen mit spezifischen Verbrauchersegmenten aufzubauen. Digitale Plattformen unterstützen Abonnement-Services für regelmäßige glutenfreie Lebensmitteleinkäufe und bieten stabile Einnahmen für Hersteller, während sie eine konsistente Produktverfügbarkeit für Verbraucher sicherstellen. Fortgeschrittene Kühlketten-Logistiknetzwerke ermöglichen landesweite Lieferung frischer und gefrorener glutenfreier Produkte unter Beibehaltung von Qualitätsstandards und erweitern die Marktreichweite über geografische Grenzen hinaus. Das Wachstum der Online-Kanäle hat auch die Produktvielfalt und wettbewerbsfähige Preisgestaltung erhöht, was sowohl Verbrauchern, die spezifische Ernährungsoptionen suchen, als auch Herstellern, die ihre Marktpräsenz erweitern möchten, zugutekommt. Laut Daten des United States Department of Agriculture von 2023 berichtete 1 von 5 Käufern im Land, mindestens einmal in 30 Tagen Lebensmittel online gekauft zu haben[3]United States Department of Agriculture, " Online Grocery Shopping", www.usda.gov.

Auswirkungsanalyse der Beschränkungen

| BESCHRÄNKUNG | (~) % AUSWIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAHMEN |

|---|---|---|---|

| Höhere Kosten glutenfreier Produkte im Vergleich zu herkömmlichen | -1.8% | National, mit höherer Auswirkung bei einkommensschwächeren Demografien | Langfristig (≥ 4 Jahre) |

| Risiko von Kreuzkontamination während Herstellungsprozessen | -0.9% | National, alle Produktionsstätten betreffend | Mittelfristig (2-4 Jahre) |

| Herausforderungen beim Nachahmen von Geschmack und Textur glutenhaltiger Produkte | -1.1% | Global, besonders Back- und Pastasegmente betreffend | Mittelfristig (2-4 Jahre) |

| Mangel an Standardisierung bei glutenfreier Zertifizierung | -0.6% | National, mit regulatorischen Lücken bei kleineren Herstellern | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Höhere Kosten glutenfreier Produkte im Vergleich zu herkömmlichen

Die höheren Preise glutenfreier Produkte resultieren aus spezialisierten Zutaten, dedizierten Produktionslinien und strengen Testprotokollen. Diese Produkte erfordern separate Herstellungsanlagen zur Vermeidung von Kreuzkontamination und unterliegen umfassenden Qualitätskontrollmaßnahmen zur Sicherheitsgewährleistung. Verbraucher, die glutenfreie Produkte aus medizinischen Gründen benötigen, äußern oft Bedenken über die erhöhten Preise, besonders diejenigen mit Zöliakie, die keine alternativen Optionen haben. Einzelhändler begegnen dem durch Eigenmarken-Angebote und Werberabatte, während Hersteller die Produktionskapazität erweitern, um Gemeinkosten zu reduzieren. Viele Unternehmen investieren in automatisierte Produktionssysteme und etablieren direkte Beziehungen mit Zutatenlieferanten zur Kostenoptimierung. Der Preisunterschied zwischen glutenfreien und herkömmlichen Produkten wird voraussichtlich abnehmen, da sich die Produktionseffizienz verbessert und die Nachfrage stabilisiert, angetrieben von technologischen Fortschritten in Herstellungsprozessen und erhöhtem Wettbewerb auf dem Markt.

Risiko von Kreuzkontamination während Herstellungsprozessen

Die Vermeidung von Kreuzkontamination erfordert dedizierte Produktionsanlagen, spezielle Reinigungsprotokolle und strenge Testverfahren, was die operative Komplexität und Herstellungskosten erhöht. Diese Anforderungen umfassen separate Lagerbereiche, designierte Ausrüstung und spezifische Handhabungsverfahren zur Minimierung des Risikos von Allergen-Kreuzkontakt. Der FDA-Compliance-Politikführer betont die Verantwortung der Hersteller, nicht deklarierte Allergene zu verhindern, wobei Verstöße zu Produktrückrufen und regulatorischen Maßnahmen führen. Herstellungsanlagen müssen umfassende Allergen-Management-Programme implementieren, einschließlich Risikobewertung, Mitarbeiterschulung und kontinuierlicher Überwachung zur Aufrechterhaltung der 20-ppm-Compliance-Standards. Hersteller, die sowohl glutenhaltige als auch glutenfreie Produkte in gemeinsamen Anlagen produzieren, stehen vor erheblichen Herausforderungen und erfordern oft substanzielle Kapitalinvestitionen in segregierte Produktionslinien, dedizierte Belüftungssysteme und separate Lageranlagen. Im Jahr 2023 waren nicht deklarierte Allergene die führende Ursache für Lebensmittelrückrufe, was die anhaltenden operativen Risiken für Hersteller demonstriert. Dieser Trend unterstreicht die Bedeutung robuster Allergenkontrollmaßnahmen und die Notwendigkeit kontinuierlicher Verbesserung in Herstellungsprozessen.

Segmentanalyse

Nach Produkttyp: Back-Innovation treibt Kategorie-Führung an

Backwaren halten den größten Marktanteil mit 41,22% im Jahr 2024, unterstützt von bedeutenden Fortschritten in glutenfreien Mehlformulierungen, die Geschmacks- und Texturqualität verbessern. Diese Verbesserungen adressieren historische Herausforderungen beim Nachahmen traditioneller weizenbasierter Produkte, besonders bei Brot, Gebäck und Keksen. Das Getränkesegment wird voraussichtlich mit 11,53% CAGR bis 2030 wachsen, da Verbraucher zunehmend funktionale und Clean-Label-Alternativen suchen, einschließlich pflanzlicher Milchalternativen, Protein-Shakes und angereicherte Getränke. Die Marktteilnehmer bedienen diesen Trend durch Markteinführung neuer Produkte. Zum Beispiel brachte Tirlán im März 2024 ein neues Truly Gluten Free Premium Irish Oat-Getränk aus irischem Hafer in den US-Markt.

Snacks und verzehrfertige Produkte halten eine starke Marktpräsenz durch effiziente Herstellungsprozesse und innovative Verpackungslösungen, die die Haltbarkeit verlängern und gleichzeitig die Produktintegrität bewahren. Die Segmente Würzmittel, Gewürze und Aufstriche wachsen durch Implementierung dedizierter Produktionsprozesse, die Kreuzkontaminationsrisiken minimieren, wobei Hersteller in separate Produktionslinien und strenge Qualitätskontrollmaßnahmen investieren. Die Kategorie Milchprodukte und Milchersatzprodukte expandiert durch pflanzliche Angebote, beispielhaft durch Unternehmen wie Lil Bucks, das gekeimte Buchweizen-Produkte für jüngere Verbraucher mit hohem Protein- und Ballaststoffgehalt produziert. Diese Produkte integrieren innovative Zutaten und Verarbeitungstechniken, um Geschmacks- und Nährwertprofile traditioneller Milchprodukte zu erreichen.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Quelle: Pflanzliche Dominanz spiegelt Gesundheitstrends wider

Pflanzliche Quellen beherrschen 70,04% Marktanteil im Jahr 2024, in Übereinstimmung mit breiteren Verbraucherverschiebungen zu nachhaltigen und gesundheitsbewussten Lebensmittelwahlen, die über Glutenvermeidung hinausgehen. Tierische Alternativen zeigen robustes 8,94% CAGR-Wachstum bis 2030, angetrieben von proteinorientierten Formulierungen, die Nährstofflücken in traditionellen glutenfreien Produkten adressieren. Das pflanzliche Segment profitiert von Zutatinnovationen bei Hülsenfruchtmehlen, alten Getreiden und alternativen Proteinquellen, die sowohl Nährwertprofile als auch funktionale Eigenschaften verbessern. Die Marktteilnehmer bringen neue Produkte auf den Markt, um ihre Präsenz zu erhöhen. Zum Beispiel brachte die Marke EnerVita im Juni 2025 einen Premium-pflanzlichen Proteinriegel auf den Markt, der vegan und glutenfrei ist.

Die Einbeziehung von Hülsenfrüchten in glutenfreie Formulierungen erhöht den Proteingehalt, Ballaststoffe und Mineraldichte, während sie die Wasserbindungskapazität und Textur verbessert. Diese Zutaten dienen als natürliche Alternativen zu herkömmlichen Bindemitteln und tragen zum gesamten Nährwertprofil glutenfreier Produkte bei. Tierische Zutaten, besonders Milchproteine und eibasierte Bindemittel, verbessern Produktstruktur und Nährwert. Die Proteine aus Milch und Eiern liefern essentielle Aminosäuren und verbessern die Produkttextur, Feuchtigkeitsspeicherung und Haltbarkeit. Hersteller betonen Zutatenherkunft und Verarbeitungsmethoden, um die Verbrauchernachfrage nach Transparenz und Nachhaltigkeit zu adressieren und Premium-Produktpositionierung zu unterstützen. Diese Transparenz umfasst detaillierte Informationen über Beschaffungspraktiken, Produktionsmethoden und die Umweltauswirkungen von Zutaten, die in glutenfreien Formulierungen verwendet werden.

Nach Vertriebskanal: Digitaler Wandel beschleunigt sich

Supermärkte und Hypermärkte halten 48,32% des Marktumsatzes im Jahr 2024, mit dedizierten glutenfreien Bereichen und erweiterten Eigenmarken-Angeboten. Diese Geschäfte bieten umfassende Produktauswahlen, einschließlich frischer, gefrorener und haltbarer glutenfreier Artikel. Das Online-Einzelhandelssegment zeigt das höchste Wachstumspotenzial mit einer prognostizierten CAGR von 10,24%. Große Einzelhändler stärken ihre Positionen durch Tagesentnahme-Services und temperaturkontrollierte Heimlieferung, während reine Online-Einzelhändler abonnementbasierte Modelle implementieren, um konsistente monatliche Verkäufe aufrechtzuerhalten. Diese digitalen Plattformen bieten verbesserte Produktfilterung, Allergeninformationen und personalisierte Empfehlungen.

Großformatige Geschäfte dienen weiterhin als primäre nationale Markenvertreiber, doch der Markt zeigt einen deutlichen Übergang zu Online-Kanälen. Digitale Plattformen ermöglichen es Unternehmen, Verbraucher basierend auf Ernährungsanforderungen und Präferenzen zu targetieren und die Marketing-Effizienz zu verbessern. Kleine Hersteller nutzen Direct-to-Consumer-Kanäle, um Produkte zu testen und Markenpräsenz aufzubauen, bevor sie in den traditionellen Einzelhandel eintreten. Diese Kanäle bieten wertvolles Verbraucherfeedback und Markteinblicke. Das Wachstum des Online-Shoppings trägt zu einem ausgewogenen Marktwachstum über städtische und ländliche Regionen im US-Markt für glutenfreie Lebensmittel bei, unterstützt von verbesserten Logistiknetzwerken und Kühlketteninfrastruktur.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Geografische Analyse

Die westliche Region dominierte den Markt für glutenfreie Lebensmittel in den Vereinigten Staaten im Jahr 2024 mit einem Anteil von 29,05%. Diese Führungsposition resultiert aus Kaliforniens gesundheitsbewusster Kultur, höheren verfügbaren Einkommen und umfangreichem Facheinzelhandelsnetzwerk. Die pazifischen Staaten dienen als Testfeld für Food-Start-ups und beeinflussen die nationale Produktentwicklung. Die vielfältigen Latino- und asiatischen Bevölkerungsgruppen der Region haben Produktinnovationen beeinflusst, besonders bei Fusion-Snacks und Taco-basierten Produkten, die über traditionelle amerikanische Backwaren hinausgehen. Fortgeschrittene E-Commerce-Infrastruktur in westlichen Staaten unterstützt Marktwachstum durch effiziente Lieferdienste am gleichen oder nächsten Tag.

Die südliche Region projiziert die höchste Wachstumsrate mit einer CAGR von 9,02% bis 2030, angetrieben von zunehmendem Gesundheitsbewusstsein und erweiterten Einzelhandelsvertrieb. Südliche Einzelhändler haben sich an regionale Präferenzen angepasst, indem sie glutenfreie Versionen traditioneller Lebensmittel anbieten, einschließlich Maisbrot-Mischungen, Brathähnchen-Beschichtungen und BBQ-Saucen, während sie strenge Kreuzkontaminationsprotokolle einhalten. Die wirtschaftlichen Entwicklungsprogramme der Region haben Herstellungsinvestitionen angezogen und lokale Produktion ermöglicht, die Transportkosten reduziert und die Marktwettbewerbsfähigkeit verbessert.

Die nordöstlichen und mittleren Westregionen zeigen weiterhin konsistente Markterweiterung. Die hohen Bildungsniveaus des Nordostens und die Konzentration von Gesundheitsdienstleistern erleichtern frühe Zöliakie-Diagnose und präventive Ernährungsänderungen. Mittlere Weststaaten wechseln von traditionellem Weizenanbau zu alternativen Getreiden wie Sorghum und Buchweizen, produziert unter regenerativen Anbaumethoden. Die Erweiterung von Eigenmarkenprodukten und Multi-Kanal-Vertriebsnetzwerken hat den Zugang zu glutenfreien Produkten über städtische und ländliche Gebiete verbessert und breitere Marktdurchdringung unterstützt.

Wettbewerbslandschaft

Der Markt zeigt moderate Konzentration und ermöglicht es etablierten Lebensmittelunternehmen und spezialisierten Firmen, durch unterschiedliche Positionierungsstrategien zu konkurrieren. Zu den Schlüsselakteuren gehören PepsiCo Inc., The Hain Celestial Group, Inc., General Mills, Inc. und Conagra Brands Inc. Diese Unternehmen halten ihre Marktpositionen durch kontinuierliche Produktentwicklung und strategische Expansionen. Die Wettbewerbslandschaft ist charakterisiert durch eine Mischung aus globalen Lebensmittelherstellern und Nischenspielern, die sich auf glutenfreie Produkte spezialisieren.

Unternehmen reagieren aktiv auf die steigende Verbrauchernachfrage, indem sie neue glutenfreie Produkte einführen, um ihre Marktpräsenz zu erweitern. Franz Bakery demonstrierte diesen Trend, indem es seine glutenfreie Brotlinie im April 2024 mit Sauerteig-, Brioche- und Roggen-Geschmacksvarianten erweiterte. Diese neuen Produkte sind darauf ausgelegt, mehrere Ernährungsanforderungen zu erfüllen, da sie vegan und frei von häufigen Allergenen sind. Die Produktentwicklungsstrategie des Unternehmens spiegelt den breiteren Markttrend wider, mehrere Verbraucherpräferenzen gleichzeitig zu adressieren.

Unternehmen konzentrieren sich auf alternative Mehlinnovationen, Kreuzkontaminationsverhinderungssysteme und Clean-Label-Formulierungen, um sich entwickelnde Verbraucherpräferenzen zu erfüllen. Diese technologischen Investitionen helfen Herstellern, Produkte zu entwickeln, die aktuellen Marktbedürfnissen entsprechen, während sie strenge Lebensmittelsicherheitsstandards einhalten. Der Wettbewerb hat sich mit dem Wachstum von Eigenmarkenprodukten in Einzelhandelsgeschäften und E-Commerce-Plattformen intensiviert. Walmarts Einführung seiner Better Goods-Marke im April 2024 veranschaulicht diesen Trend und bietet Qualitätsprodukte zu wettbewerbsfähigen Preisen, um preisbewusste Verbraucher anzuziehen.

Branchenführer für glutenfreie Lebensmittel und Getränke in den Vereinigten Staaten

-

General Mills Inc.

-

Conagra Brands Inc.

-

PepsiCo Inc.

-

The Hain Celestial Group Inc.

-

Bob's Red Mill Natural Foods, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: Die Marke Feast Fast brachte eine Reihe pflanzlicher, gentechnikfreier, glutenfreier, zuckerfreier und kohlenhydratarmer Kekse auf den Markt, die darauf ausgelegt sind, Intervallfasten, Keto-Diäten und Blutzuckermanagement zu unterstützen. Die Produkte sind in den Geschmacksrichtungen Erdnussbutter, Schokoladen-Donut, Cinnagraham und Schokoladenstückchen erhältlich.

- Februar 2025: Absolutely Gluten Free führte seinen Absolutely! Gluten Free Frozen Cookie Dough in drei Varianten ein: Schokoladenstückchen, Doppelte Schokolade und Sugar Cookie. Der Teig kommt in einzeln verpackten 12-oz-Portionen, die 12 Kekse pro Packung ergeben, zum Einzelhandelspreis von 5,99 USD.

- August 2024: Lancaster Colony Corp. führte seine erste glutenfreie Linie unter der Marke New York Bakery ein. Der Launch umfasst glutenfreie Versionen des Knoblauch Texas Toast und Five Cheese Texas Toast der Marke. Das Unternehmen entwickelte diese Produkte unter Verwendung einer patent-anhängigen Formulierung.

- Mai 2024: Mondelēz International, Inc. brachte Gluten Free Chips Ahoy! Schokoladenstückchen-Kekse auf den Markt. Das Unternehmen entwickelte diese permanente Ergänzung seiner Produktlinie durch umfangreiche Tests, die mehr als 40 Rezeptiterationen und 3.000 Entwicklungsstunden umfassten, bevor die Formel finalisiert wurde.

Berichtsumfang für den Markt glutenfreier Lebensmittel und Getränke in den Vereinigten Staaten

Glutenfreie Lebensmittel und Getränke enthalten kein Gluten. Gluten ist ein Protein in Getreidekörnern, das dem Teig eine elastische Struktur verleiht.

Der Markt für glutenfreie Lebensmittel und Getränke in den Vereinigten Staaten ist nach Produkttyp und Vertriebskanal segmentiert. Basierend auf dem Produkttyp ist der Markt in Backwaren, Frühstückszerealien, Getränke, Würzmittel, Gewürze und Aufstriche, Milchprodukte/Milchersatzprodukte, Fleisch/Fleischersatzprodukte und andere glutenfreie Produkte unterteilt. Basierend auf dem Vertriebskanal ist der Markt in Supermärkte/Hypermärkte, Convenience-Stores, Fachhändler, Online-Einzelhandel und andere Vertriebskanäle unterteilt.

Für jedes Segment wurden die Marktgrößenbestimmung und Prognosen basierend auf dem Wert (in Millionen USD) durchgeführt.

| Backwaren | Brote und Kuchen |

| Kekse und Biskuits | |

| Andere Backwaren | |

| Snacks und verzehrfertige Produkte | |

| Getränke | |

| Würzmittel, Gewürze und Aufstriche | |

| Milchprodukte und Milchersatzprodukte | |

| Fleisch und Fleischersatzprodukte | |

| Andere glutenfreie Produkte |

| Pflanzlich |

| Tierisch |

| Supermärkte/Hypermärkte |

| Convenience-Stores |

| Fachhändler |

| Online-Einzelhandelsgeschäfte |

| Andere Vertriebskanäle |

| Nordosten |

| Mittlerer Westen |

| Süden |

| Westen |

| Nach Produkttyp | Backwaren | Brote und Kuchen |

| Kekse und Biskuits | ||

| Andere Backwaren | ||

| Snacks und verzehrfertige Produkte | ||

| Getränke | ||

| Würzmittel, Gewürze und Aufstriche | ||

| Milchprodukte und Milchersatzprodukte | ||

| Fleisch und Fleischersatzprodukte | ||

| Andere glutenfreie Produkte | ||

| Nach Quelle | Pflanzlich | |

| Tierisch | ||

| Nach Vertriebskanal | Supermärkte/Hypermärkte | |

| Convenience-Stores | ||

| Fachhändler | ||

| Online-Einzelhandelsgeschäfte | ||

| Andere Vertriebskanäle | ||

| Nach Region | Nordosten | |

| Mittlerer Westen | ||

| Süden | ||

| Westen |

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle US-Markt für glutenfreie Lebensmittel?

Der Markt erreichte 4,22 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 6,34 Milliarden USD bis 2030 wachsen.

Welche Produktkategorie hält den größten Anteil?

Backwaren führten mit 41,22% der Verkäufe von 2024, was kontinuierliche Formelverbesserungen widerspiegelt, die weizenbasierte Texturen nachahmen.

Welche Region wächst am schnellsten?

Der Süden wird voraussichtlich eine CAGR von 9,02% zwischen 2025-2030 verzeichnen und die reife, aber große Basis des Westens übertreffen.

Warum sind glutenfreie Produkte teurer?

Aufpreise resultieren aus spezialisierten Zutaten, separaten Anlagen und strengen Tests, obwohl Eigenmarken die Preislücke verringern.

Seite zuletzt aktualisiert am: