Marktgröße und Marktanteil von Automobil-Drucksensoren

Automobil-Drucksensoren-Marktanalyse von Mordor Intelligenz

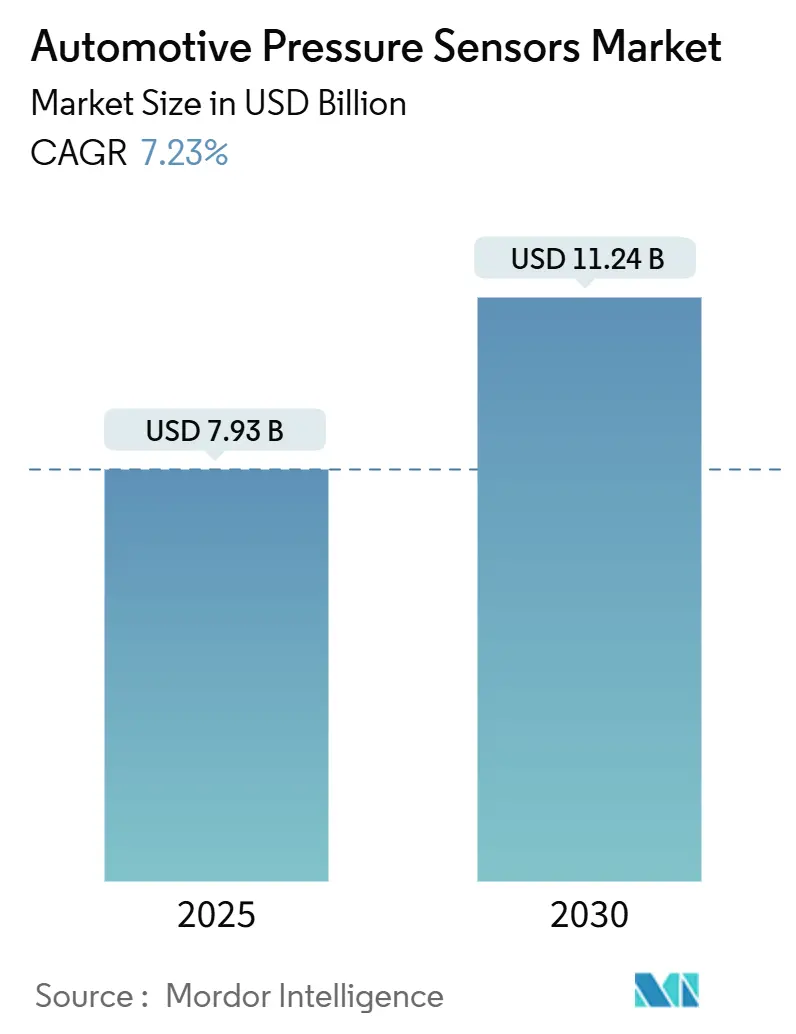

Die Marktgröße für Automobil-drucksensoren betrug USD 7,93 Milliarden im Jahr 2025 und soll bis 2030 USD 11,24 Milliarden erreichen, was eine gesunde CAGR von 7,23% widerspiegelt. Robuste Nachfrage entsteht, da Hersteller mechanische Messgeräte durch Festkörpervorrichtungen ersetzen, die Daten In softwaredefinierte Fahrzeugplattformen einspeisen. Elektrischer Antrieb, autonomiebereite Bremse-by-Draht-Systeme und global harmonisierte Emissionsgrenzen erfordern jeweils mehr Druckknoten pro Fahrzeug, wodurch sowohl Stückzahlen als auch durchschnittliche Sensorwerte steigen. Asien-Pazifik setzt weiterhin das Tempo bei Produktionsumfang und Rollouts neuer Energiefahrzeuge, während Europa und Nordamerika Flotten aufrüsten, um der EU-Allgemeinen Sicherheitsverordnung II zu entsprechen, die Reifendrucküberwachung für jede neue Fahrzeugklasse vorschreibt [1]Europäische Kommission, "Allgemeine Sicherheitsverordnung II," ec.europa.eu. Währenddessen investieren Lieferanten In Siliziumkarbid- und kapazitive Mitglieder-Designs, die heißere Abgase und niedrigere Batterie-Kühlmitteldrücke überstehen und damit den gesamten adressierbaren Bereich des Automobil-drucksensoren-markts erweitern.

Wichtige Berichtsergebnisse

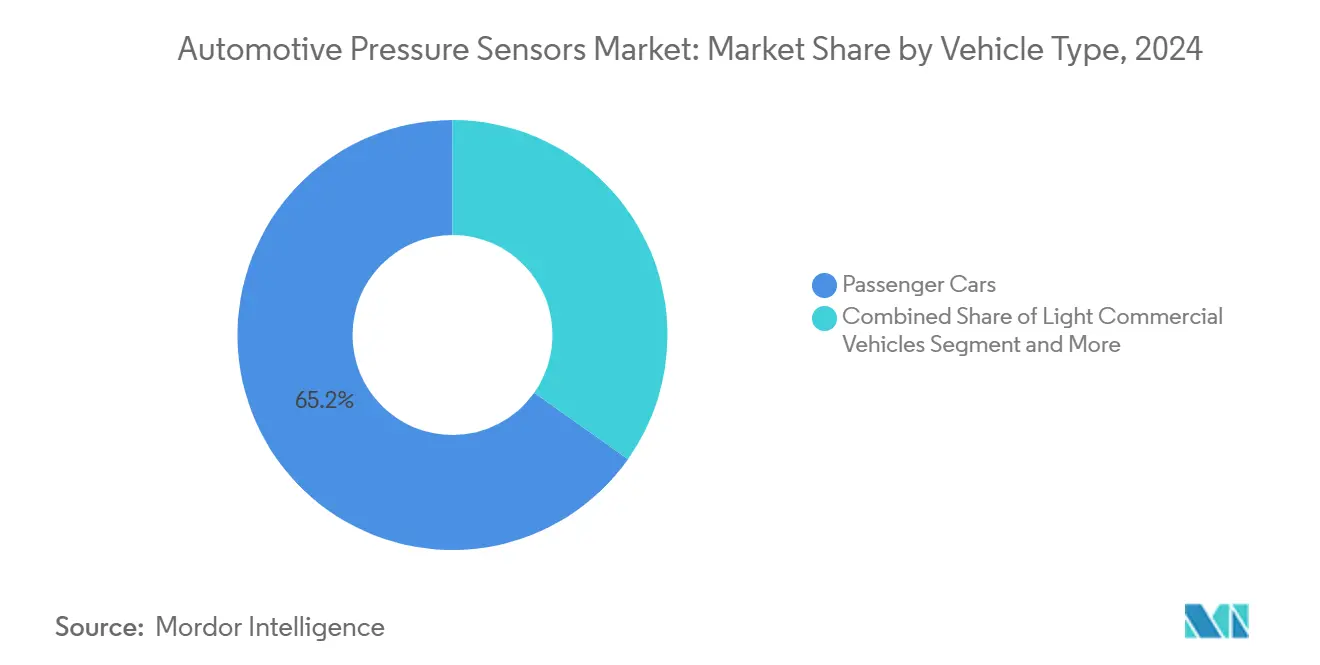

- Nach Fahrzeugtyp hielten Personenkraftwagen 65,18% des Marktanteils für Automobil-drucksensoren im Jahr 2024, während sie bis 2030 mit einer CAGR von 8,15% voranschreiten.

- Nach Anwendung machten Reifendruckkontrollsysteme 39,25% Anteil der Marktgröße für Automobil-drucksensoren im Jahr 2024 aus, während Abgasrückführungs-Sensorik voraussichtlich mit einer CAGR von 10,45% wachsen wird.

- Nach Drucktyp führten Absolutsensoren mit 44,71% Umsatzanteil im Jahr 2024; Relativdrucksensoren werden voraussichtlich bis 2030 mit einer CAGR von 9,15% expandieren.

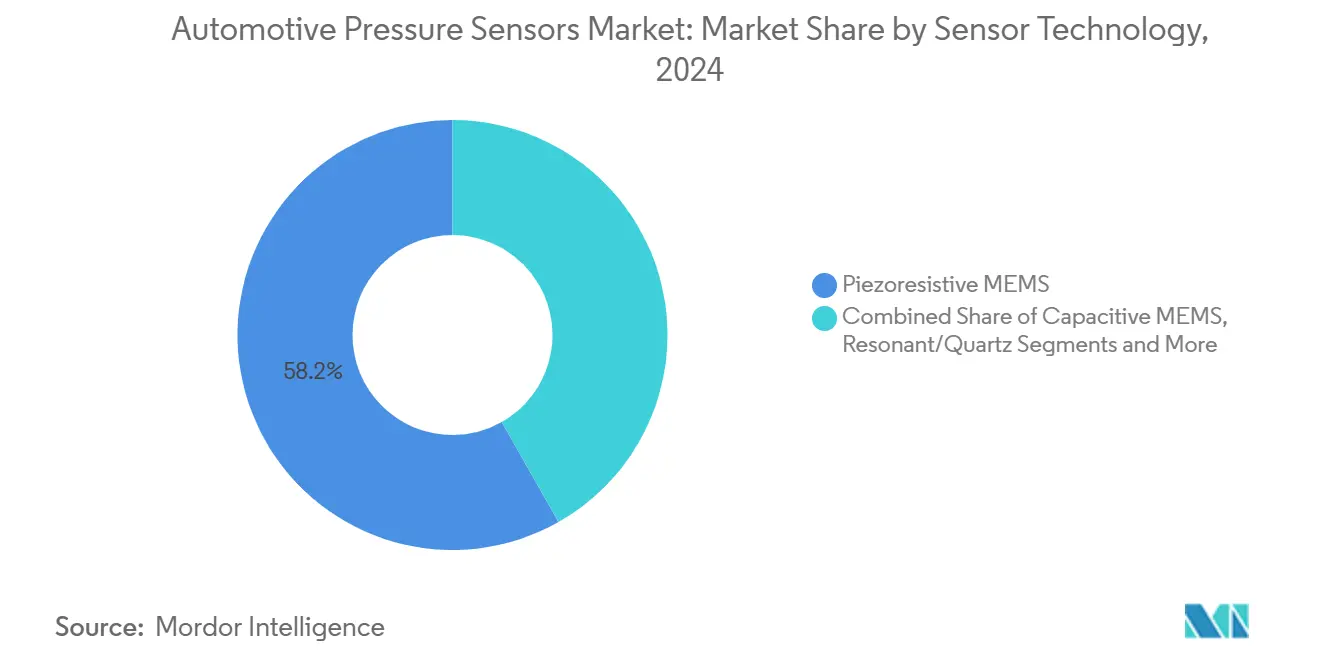

- Nach Sensortechnologie eroberten piezoresistive Mitglieder-Geräte 58,21% des Umsatzes von 2024, während kapazitive Mitglieder die am schnellsten wachsende Klasse mit einer CAGR von 8,75% ist.

- Nach Vertriebskanal machten OEM-ausgerüstete Sensoren 87,55% des Umsatzes von 2024 aus, während der Aftermarket-Kanal voraussichtlich mit einer CAGR von 10,16% wachsen wird.

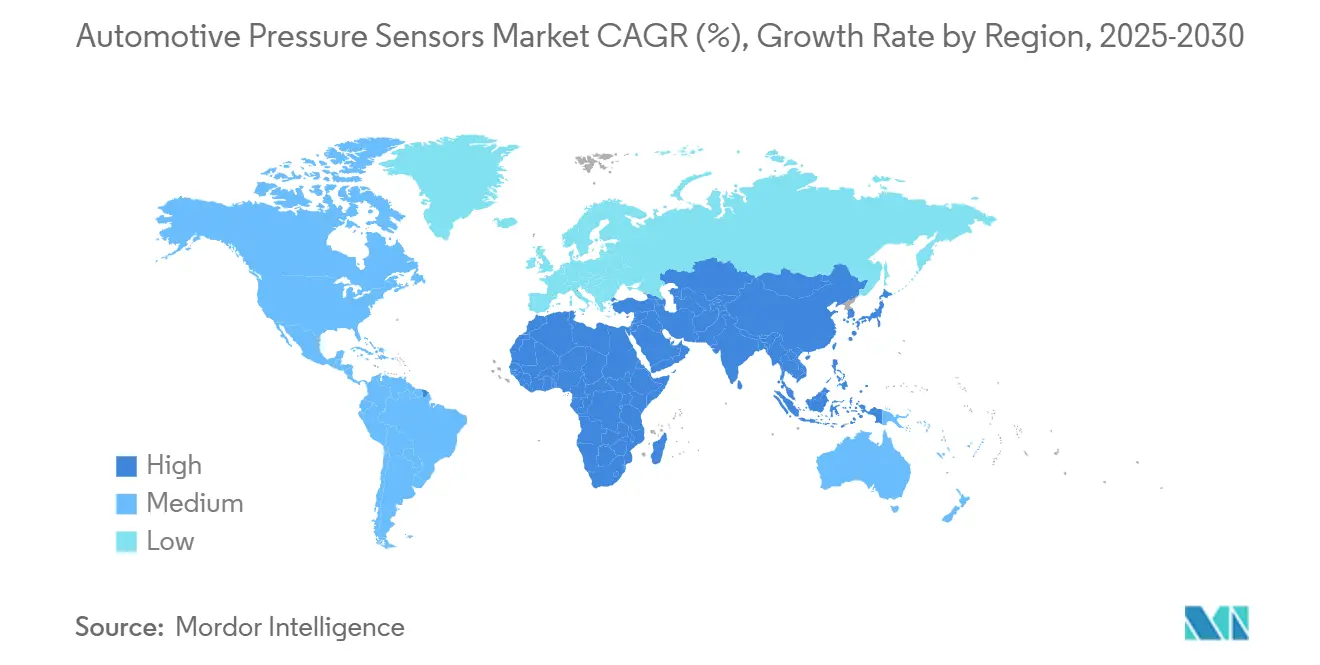

- Nach Geografie eroberte Asien-Pazifik 49,66% des Marktanteils für Automobil-drucksensoren im Jahr 2024 und soll bis 2030 mit einer CAGR von 9,66% expandieren.

Globale Markttrends und Einblicke für Automobil-Drucksensoren

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Regierungsmandate für RDKS-Ausstattung | +1.8% | Europa, Nordamerika, global expandierend | Kurz- bis mittelfristig (≤ 2 Jahre) |

| Eskalierende Produktion elektrifizierter Antriebsstränge | +1.5% | Asien-Pazifik-Kern, weltweite Ausbreitung | Mittelfristig (2-4 Jahre) |

| Steigende Integration von ADAS und autonomen Systemen | +1.2% | Nordamerika und Europa, Expansion nach Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Strengere globale Emissions- und Kraftstoffverbrauchsnormen | +1.0% | Global, angeführt von EU und China | Langfristig (≥ 4 Jahre) |

| SiC-basierte Hochtemperatursensoren eröffnen abgasseitige Anwendungsfälle | +0.8% | Global, frühe Aufnahme In Premiumsegmenten | Langfristig (≥ 4 Jahre) |

| ota-Prognostik erfordert selbstdiagnostizierende intelligente Sensoren | +0.7% | Nordamerika und Europa, global skalierend | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Regierungsmandate für RDKS-Ausstattung

Regulierungsbehörden behandeln Reifendruckdaten nun als Sicherheitsinformationen der ersten Linie. Ab Juli 2024 verlangt die EU-Allgemeine Sicherheitsverordnung II RDKS bei jedem neuen Personenkraftwagen, Bus, Lastkraftwagen und Anhänger [2]Continental AG, "RDKS und Sicherheitsinnovationen," continental.com. Vergleichbare Mandate existieren bereits In den Vereinigten Staaten, während Südamerikanische und Südostasiatische Regierungen entsprechende Regeln entwerfen. OEMs nutzen das obligatorische drahtlose Rückgrat, um Profilabnutzungsanalytik und Wolke-Warnungen zu schichten, wodurch der Sensorwert steigt, und sie bevorzugen Anbieter, die verschlüsselte Protokolle bieten, die Cybersicherheitsaudits bestehen.

Eskalierende Produktion elektrifizierter Antriebsstränge

Batterieelektrische Plattformen führen zusätzliche Druckknoten In Kühlmittelkreisläufen, Bremse-by-Draht-Schaltkreisen und geschlossenen Kältemittelsystemen ein; präzises Feedback verhindert thermisches Durchgehen und optimiert Schnelllade-Temperaturfenster. Chinesische Monteure betten mehrere Niederdruck-Mitglieder-Dies pro Modul ein, während europäische Premiummarken zu 800-Volt-Architekturen migrieren, die stärkere elektrische Isolierung benötigen. Die wachsende Datenpunktanzahl vergrößert sowohl Volumen als auch Komplexität und belohnt Lieferanten, die robuste Hardware mit Pack-Gesundheits-Algorithmen im Automobil-drucksensoren-markt verheiraten.

Steigende Integration von ADAS und autonomen Systemen

Freihändige Autobahnpiloten erfordern synchronisierte Brems- und Chassisdaten, die mit Kamera-, Radar- und Lidar-DatenströMänner übereinstimmen. Mitglieder-Sensoren In elektrohydraulischen Aktoren liefern Echtzeit-Bremskraftsignale, die mit ISO 26262 ASIL-D konform sind. Ebene-3-Prototypen spezifizieren redundante Kanäle und verdoppeln damit die Sensoranzahl. Kontinuierliche über-Die-Luft-Updates bevorzugen Teile, die mit Kalibrierungshaken vorgeladen sind, wodurch wiederkehrende Software-Einnahmen für Drucksensor-Anbieter generiert und ihre Rolle In softwaredefinierten Fahrzeugökosystemen gestärkt wird.

Strengere globale Emissions- und Kraftstoffverbrauchsnormen

Euro 7 schreibt ab 2025 kontinuierliche Rückdruck- und Partikelfilter-Überwachung vor und spornt die Nachfrage nach Siliziumkarbid-Mitglieder an, die 800 °C Abgasströme überleben. China VI-b und California LEV IV sollen diese Regeln spiegeln und weltweite Angleichung sicherstellen. Da jeder Antriebsstrang - Benzin, Diesel, Hybrid oder Wasserstoff - einer strengeren realweltlichen Überprüfung unterliegt, sichert Hochtemperatur-Drucksensorik eine langfristige Wachstumsbahn für etablierte SiC-Lieferanten.

Hemmnisse-Einflussanalyse

| Hemmnis | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Sensor-Preiserosion und Margendruck | -1,2% | Global, am akutesten In asiatisch-pazifischen Fabs | Kurzfristig (≤ 2 Jahre) |

| Volatilität der Halbleiter-Lieferkette | -0,9% | Globale Automobil-Tier-Lieferanten | Mittelfristig (2-4 Jahre) |

| Cyber-Risiko von RDKS-Signalmanipulation | -0,6% | Nordamerika und Europa, vernetzte Fahrzeugmärkte | Langfristig (≥ 4 Jahre) |

| Komplexe mehrere-Standard-Zertifizierungsbelastung | -0,5% | Global, höchste Barriere In Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Sensor-Preiserosion und Margendruck

Automobilhersteller verhandeln jährliche 2-3% Kostenreduktionen bei herkömmlichen Verteiler- und RDKS-Messgeräten, während Südostasiatische Auftragsgießereien reife Designs replizieren und Margen komprimieren. Um Preise zu verteidigen, bündeln Lieferanten Diagnostik und prädiktive Wartungs-APIs, die Abonnement-Einnahmen schaffen. Dennoch verlangen unerbittliche Kostensenkungsziele schlanke Verpackung, ausgelagerte Tests und aggressive Die-Schrumpfung, was kleinere Unternehmen herausfordert und kurzfristige Profitabilität im Automobil-drucksensoren-markt Dämpft.

Volatilität der Halbleiter-Lieferkette

Die Produktion von Automobil-Mitglieder (Mikro-Elektro-Mechanische Systeme) ist auf knappe 200-mm-Kapazität angewiesen, doch Gießereien priorisieren höhermargige Smartphone-Logik und lassen ältere mehr als 65-nm-Analogknoten zu Engpässen werden. Tier-One-Lieferanten sichern sich mit Dual-Sourcing und Pufferbeständen ab, aber Erdbeben, Stromausfälle oder Sanktionen stören dennoch Lieferungen. Jede verpasste Charge wirkt sich auf Just-In-Zeit-Linien aus und zwingt OEMs zu Produktionskürzungen, die das Quartalswachstum für den Automobil-drucksensoren-markt beschneiden können.

Segmentanalyse

Nach Fahrzeugtyp: Personenkraftwagen treiben Volumenwachstum

Personenkraftwagen dominieren Einsätze und spiegeln sowohl globalen Produktionsumfang als auch den raschen Wandel hin zu elektrischem Antrieb wider. Im Jahr 2024 hielten Personenwagenplattformen 65,18% des Marktanteils für Automobil-drucksensoren und verfolgen eine CAGR von 8,15% bis 2030. Die Akzeptanz beschleunigt sich, da Luxusmarken Adaptiv Luftfederung, aktive Aerodynamik und prädiktive Bremswartung integrieren. Elektrische Limousinen platzieren zusätzliche Niederdruckknoten In Batteriekühlern und Kabinen-Wärmepumpen und erweitern die Sensoranzahl pro Fahrzeug. Nutzfahrzeuge und leichte Lastkraftwagen hinken im Volumen hinterher, ziehen aber Aufmerksamkeit von Last-Mile-Lieferflotten auf sich, die Lastüberwachung und Optimierung der regenerativen Bremsung verlangen. Mittlere und schwere Lastkraftwagen stehen vor EU-Mandaten für RDKS bei neuen Zulassungen, was höhere Bereichsmessgeräte anregt, die In härteren Arbeitszyklen gedeihen. Autonome Frachtpiloten verwenden redundante Druckkreise, um fail-operative Kriterien zu erfüllen. Folglich ermöglichen diversifizierte Angebote über Fahrzeugklassen hinweg Lieferanten, zyklische Schwäche In jedem einzelnen Segment abzusichern und nachhaltige Gewinne für den Automobil-drucksensoren-markt zu unterstützen.

Zweitrangiges Wachstum kommt von spezialisierten aus-Autobahn-Fahrzeugen, wo hydraulische Arbeitslasten und erweiterte Betriebszeiten die Nachfrage nach hochdruckfesten Membranen antreiben. Landmaschinen integrieren digitale Reifendruckregelung für Bodenverdichtungsmanagement, während Baumaschinen Echtzeit-Hydraulikgesundheitsverfolgung übernehmen. Obwohl Stückzahlen bescheiden sind, steigen ASPs, da diese Sensoren Edelstahl- oder Keramikzellen und versiegelte Anschlüsse packen. Die Führerschaft bei Personenkraftwagen koexistiert daher mit profitablen Nischen In schweren Anwendungen und bereichert die gesamte Wertschöpfung der Automobil-drucksensoren-industrie.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: RDKS-Dominanz durch Abgasüberwachung herausgefordert

Reifendruckkontrollsysteme generierten 39,25% des Umsatzes von 2024 und zementierten ihre Rolle als Einstiegspunkt für neue Vorschriften. Jedes leichte Fahrzeug trägt vier bis sechs Radkasten-Sensoren, und Prämie-Ausstattungen fügen eine fünfte Ersatzradeinheit hinzu. Sensorbatterien halten bis zu 10 Jahre und schaffen einen annuitätenähnlichen Aftermarket. Doch Euro 7 verlagert zusätzliche Ausgaben hin zu Abgasrückführungs-, Partikelfallen- und SCR-Dosierungsuntersystemen, die nun kontinuierliches Druckfeedback benötigen. Diese Abgasmodule weisen die schnellste CAGR von 10,45% auf und erfordern Hochtemperatur-Siliziumkarbid-Dies, die den doppelten ASP gewöhnlicher RDKS-Einheiten befehlen. Brems- und Bauchmuskeln-Drucksensorik bleibt ein stabiler Kern, obwohl die Migration zu Bremse-by-Draht feinere Auflösung und Redundanz einführt, die die Gerätezahl erhöhen. Motor-Verteiler-, Kraftstoffschienen- und Turbo-Boost-Sensorik entwickelt sich hin zu höherer Genauigkeit bei Großen Druckschwankungen und hält die Altnachfrage intakt, auch wenn die Elektrifizierung voranschreitet. Über jede Bandbreite hinweg profitiert der Automobil-drucksensoren-markt von diversifiziertem Anwendungszug, wobei Einhaltung-Ausgaben kurzfristige Spitzen befeuern und softwaregestützte Gesundheitsfunktionen längerzyklische Einnahmen schaffen.

Im Innenraum verwenden intelligente Airbag-Modul barometrische Druckinformationen zur Verbesserung der Insassenklassifikation. Klimaregelung der nächsten Generation nutzt Dampfkompressionsüberwachung zur Optimierung der Kältemittelfüllung In Wärmepumpen, die bei EVs üblich sind. Fahrregelungssysteme betten schnelle 10-kHz-Druckabnehmer ein, um semiaktive Dämpfer zu regeln. Wenn sich die Sensoranzahl erweitert, ersetzen multiplexierte digitale Busse analoge Leitungen, vereinfachen Kabelbaumgewicht und steigern die Zuverlässigkeit. Der sich erweiternde Bereich unterstreicht, wie der Automobil-drucksensoren-markt weiterhin von einzweckigen analogen Messgeräten zu vernetzten digitalen Knoten migriert, die zentralisierte Domain-Controller speisen.

Nach Drucktyp: Absolutsensoren verankern, Relativdrucksensoren beschleunigen

Absolutdruckzellen, die an ein versiegeltes Referenzvakuum gebunden sind, behielten 2024 einen Anteil von 44,71% dank breiter Motormanagement-Nutzung. Sie regeln Kraftstoffdampf-Rückgewinnung, Ansaugkrümmer-Dynamik und barometrische Kompensation In höhenempfindlichen Kalibrierungen. Jedoch weisen Relativdrucksensoren, die relativ zur Umgebung lesen, nun eine CAGR von 9,15% auf, angetrieben von Elektrofahrzeug-Kühlmittelkreisläufen und elektrohydraulischen Bremssystemen, wo atmosphärischer Versatz relevanter ist. Hochdifferenzielle Geräte messen Druckabfälle über Partikelfilter und AGR-Kühler; sie tragen breitere dynamische Bereichsspezifikationen und robuste Membranen, die Ruß und Säure-Kondensate überleben können. Niedrigvakuum-Einheiten haben neues Leben In elektromechanischen Vakuumpumpen für Bremsunterstützung In batterieelektrischen Autos gefunden. Solche Vielfalt stellt sicher, dass jede Druckmodalität eine definierte Leistungsumhüllung einfängt und ausgewogene Expansion des Automobil-drucksensoren-markts unterstützt.

Hybrid-Dual-Port-Pakete verschmelzen absolute und differenzielle Messung In einem Die, trimmen die Stückliste für enge Motorräume. Lieferanten integrieren auch Temperaturelemente mit und reduzieren die Komponentenanzahl In Thermomanagement-Kreisläufen. Wenn Fahrzeugplattformen auf zentralisierte Domain-Architekturen konvergieren, vereinfacht ein einzelner digitaler Knoten, der mehrere Druckrahmen ausgibt, die Software-Wartung. Dieser Integrationsdruck hebt die gesamte funktionale Dichte, die an den Automobil-drucksensoren-markt gesendet wird, während die Verdrahtungskomplexität eingedämmt wird.

Nach Sensortechnologie: Piezoresistive MEMS-Dominanz unter Druck

Piezoresistive Mitglieder behielten 58,21% Anteil im Jahr 2024, unterstützt von niedrigen Kosten, gut etablierten Prozesskontroellen und stabilem Driftverhalten. Jahrzehntelange Ausfallmodus-Daten machen diese Geräte für OEMs leicht qualifizierbar. Doch kapazitive Mitglieder verzeichnen eine CAGR von 8,75%, da ihre bewegliche Plattentopologie bei Unter-100-kPa-Messwerten excelliert und minimalen Ruhestrom verwendet - ein Vorteil In batterieelektrischen Packungen, deren parasitäre Strombudgets knapp sind. Kapazitive Zellen zeigen auch überlegene Schockresistenz, nützlich In Radkasten-RDKS. Resonanzbasierte Mikrostrukturen erscheinen In hochpräzisen Verteiler-Messgeräten und nutzen Frequenzverschiebungen für Unter-0,1%-Vollskalengenauigkeit über Temperatur. Siliziumkarbid-Sensoren, ursprünglich mit der NASA für extreme Luftfahrt entwickelt, migrieren nun In Dieselpartikelfilter, wo 600 °C Betrieb Routine ist. Optische Faser- und Oberflächenakustikwellen-Ansätze bleiben Nische, bieten aber elektromagnetische Immunität, wertvoll In Hochspannungs-Antriebseinheiten. Die Breite des Technologie-Stacks hält den Automobil-drucksensoren-markt für Innovation offen, während eine stabile Basislinie In Mainstream-Piezoresistiv-Chips erhalten bleibt.

Gießereien experimentieren mit Waffel-Ebene-Vakuumeinkapselung, um Referenzkavitäten während der Die-Singulation zu sperren und die Trim-Zeit zu reduzieren. ASIC-Co-Design verschmilzt analoges Front-End, ADC und SENT- oder PSI5-Schnittstellen auf einem einzigen Begleiter-Die und ermöglicht digitale Kalibrierung bei Liniengschwindigkeit. Diese Verpackungs- und prüfenökonomien helfen Lieferanten, Preiserosion In kommoditisierten Segmenten auszugleichen und Margen zu verteidigen, wodurch Investitionskapazität über die Automobil-drucksensoren-industrie hinweg aufrechterhalten wird.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: OEM-Integration dominiert, Aftermarket entwickelt sich

Originalausrüstungsinstallation repräsentierte 87,55% der Lieferungen von 2024, da Automobilhersteller Sensoren früh In Plattform-Lebenszyklen spezifizieren. Tier-One-Lieferanten co-entwickeln Modul, die ASIL-, EMV- und Funktionssicherheits-Audits erfüllen und Design-Wins für 7-jährige Modellläufe einschließen. Das Aftermarket-Segment, obwohl kleiner, gewinnt Schwung und soll mit 10,16% CAGR wachsen, da RDKS-Batterieerschöpfungszyklen Ersatznachfrage auslösen und Flotten durch prädiktive Wartungskits Betriebszeit jagen. Unabhängige Distributoren lagern programmierbare mehrere-Protokoll-Sensoren, die OEM-IDs klonen können und Dienstleistung-Bay-Logistik vereinfachen. Cyber-sichere TPM-Empfänger betreten den Ersatzkanal und zapfen Bedenken über Radiofrequenz-Spoofing-Angriffe an, die Forschungsgruppen publiziert haben. Da Fahrzeuge länger als 12 Jahre altern, erweitern sich Lebenszyklus-Möglichkeiten und geben dem Automobil-drucksensoren-markt einen dauerhaften Schwanz hochmargiger Serviceteile.

Wiederaufarbeitungs- und Kern-Rückgabe-Programme entstehen für Edelstahl-Sensoren, die In schweren Diesel-Abgassystemen verwendet werden. Lieferanten restaurieren Gehäverwenden und passen neue Membranen an, senken Kosten und Umweltauswirkungen. Digitale Marktplätze integrieren Sensor-Diagnosehistorie mit VIN-Datenbanken und empfehlen präzise Teilenummern und Installationstutorials. Solche Bequemlichkeit erweitert die Aftermarket-Penetration und verstärkt die Widerstandsfähigkeit des Automobil-drucksensoren-markts gegenüber Neufahrzeug-Nachfragezyklen.

Geografieanalyse

Asien-Pazifik bleibt die Volumenmaschine für den Automobil-drucksensoren-markt und führt mit 49,66% Anteil im Jahr 2024. Die Region soll weiter mit einer CAGR von 9,66% bis 2030 wachsen, da China die Elektrofahrzeug-Produktion beschleunigt und mehrere Niederdruckknoten für Batteriesicherheit einbettet. Lokale Hersteller profitieren von nationalen Inhalt-Mandaten, die inländische Mitglieder-Beschaffung incentivieren und Importabhängigkeit reduzieren. Indien skaliert Automontage-Cluster In Gujarat und Tamil Nadu und fördert regionale Sensor-Lieferketten neben Antriebsstrang-Elektronik. Japan erhält Führerschaft In Mikrobearbeitungstools und speist ausgelagerte Waffel-Fabrikation für globale Marken, während Südkorea seine Verbraucherelektronik-Fabs nutzt, um Sensor-Miniaturisierung voranzutreiben. Regierungssubventionen für schlau-Mobilität-Labore halten regionale Designzyklen kurz und verbessern die Wettbewerbsfähigkeit.

Nordamerika kombiniert regulatorischen Zug mit Technologie-Push. NHTSA-Regeln zu RDKS und EPA-Emissionsstandards sichern Basislinie-Nachfrage, während Silizium Valley Software-Stacks den Wandel zu zentralisierten Domänen beschleunigen, die digitale Druckprotokolle bevorzugen. Detroiter OEMs lokalisieren Batterie-Pack-Montage und Thermomanagement-Integration und erhöhen inländischen Sensor-Inhalt. Kanadas Schwerlastwagen-Sektor übernimmt hochgenaue Reifendruckregelung für Kraftstoffeffizienz-Gewinne und erweitert die Sensor-Nutzung In berufliche Anwendungen. Mexikos Tier-2-Ökosystem liefert geformte Gehäverwenden und Leitrahmen-Stanzteile und unterstützt regionale Kostenoptimierung über den Automobil-drucksensoren-markt hinweg.

Europas Politiklandschaft ist die strengste. Euro-7-Gesetzgebung zwingt zur Echtzeit-Abgasüberwachung und treibt die Aufnahme von SiC-Hochtemperatursensoren an [3]Europäisches Parlament, "Euro 7: Neue Emissionsstandards für Autos und Transporter," europarl.europa.eu. Die Allgemeine Sicherheitsverordnung verpflichtet RDKS für jede Fahrzeugklasse und erhöht die Sensordichte In Anhängern und Reisebussen. Deutschlands Prämie-OEMs spezifizieren dual-redundante Bremsdruckmodule für Ebene-3-Autonomiegenehmigung. Frankreich und Italien kanalisieren Wiederherstellungsfonds In Elektrobus-Projekte, die fortgeschrittene Batterie-Kühlmittel-Sensorik integrieren. Osteuropäische Werke ziehen neue Mitglieder-Verpackungsinvestitionen an, nutzen wettbewerbsfähige Arbeitskräfte, während sie im gemeinsamen Markt bleiben. Insgesamt stabilisieren synchronisierte Vorschriften und anspruchsvolle Endnutzer langfristige Nachfrage über den Automobil-drucksensoren-markt hinweg.

Wettbewerbslandschaft

Die Industriestruktur ist mäßig konzentriert, wobei mehrere Schlüssellieferanten eine dominante Position im Markt kontrollieren. Sensata Technologien erzielte Verkäufe aus Automobil-Sensorik und paarte piezoresistive Dies mit ASICs für Hybrid-Antriebsstränge. Continental integriert RDKS-Transceiver In seinen Domain-Controller und verkauft eine gebündelte Plattform, die OEM-Validierungszyklen verkürzt. Bosch enthüllte seinen Bluetooth-fähigen SMP290 Mitglieder-Radsensor im Juni 2025, erweiterte die Designlebensdauer auf 10 Jahre, während das rf-Modul mit passiven Zugangsnetzwerken geteilt wird. Jeder Frontsprecher investiert In interne Software-Stacks und ermöglicht über-Die-Luft-Kalibrierung und Prognostik, die Flottenkunden anziehen.

Mid-Tier-Herausforderer fokussieren sich auf SiC-Abgassensorik oder kapazitive ev-Thermalknoten, wo Etablierte weniger Patente besitzen. Der chinesische Spezialist Trensor enthüllte kürzlich Pläne zur Eröffnung einer malaysischen Fabrik, um Risiken zu diversifizieren und Lieferzeiten für ASEAN-Montagelinien zu verkürzen. Europäische fab-Licht-Player lizenzieren Waffel-Prozesse von Forschungsinstituten und nutzen öffentliche Zuschüsse für Pilotproduktion. Die wachsende Betonung auf Funktionssicherheit treibt kollaborative Entwicklung; NOVOSENSE und Continental taten sich im Oktober 2024 zusammen, um ASIL-D-qualifizierte Druck-ASICs co-zu-entwickeln. Cybersicherheits-Einhaltung schafft Öffnungen für Software-Anbieter, die rf-Payloads verschlüsseln, eine Nische, die traditionelle KomponentenhäBenutzer selten adressieren. Solche domänenübergreifende Kollaboration hält den Automobil-drucksensoren-markt dynamisch und innovationsreich.

Zukunftsorientierte Strategien umfassen Glasfritt-Waffel-Bonding zur Reduzierung der Packungsanzahl, Zusatzstoff Fertigung von Keramik-Membranen für harsche Medien und An-Sensor-Maschine-Lernen-Motoren, die Drift signalisieren, bevor sie Kalibrierungsgrenzen überschreitet. Patentanmeldungen clustern um Waffel-Ebene-Hermetizität und Hochspannungsisolierung für 1.000-V-Batterie-Packungen. Fusionen bleiben selektiv, da Vorstände geopolitische Risiken und Fab-Kapitalintensität abwägen. Insgesamt unterstützen solide Gewinnpools nachhaltige F&e und ermöglichen es dem Automobil-drucksensoren-markt, kommende Sicherheits- und Nachhaltigkeitsmeilensteine zu erreichen.

Branchenführer bei Automobil-Drucksensoren

DENSO Corporation

Robert Bosch GmbH

Infineon Technologien AG

Sensata Technologien, Inc.

Continental AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Bosch enthüllte den SMP290, einen Bluetooth-fähigen Mitglieder-Reifendrucksensor mit Dual-Achsen-Beschleunigungssensorik und einer 10-jährigen Designlebensdauer.

- April 2025: Trensor kündigte seine erste Produktionsanlage im Ausland für die Herstellung von Drucksensoren In Penang, Malaysia, an, die auf Südostasiatische und globale Automobilkunden abzielt und voraussichtlich 2026 betriebsbereit wird.

- Oktober 2024: NOVOSENSE und Continental bildeten eine strategische Allianz zur Co-Entwicklung von Automobil-Grad-Drucksensorchips mit Funktionssicherheits-Diagnostik.

- Januar 2024: Melexis stellte seinen Triphibian-Mitglieder-Drucksensor vor, der einen 2-70-Bar-Bereich für Thermalmanagementsysteme von Elektrofahrzeugen abdeckt.

Globaler Berichtsumfang für Automobil-Drucksensoren-Markt

Automobil-drucksensoren werden In drei Fahrzeugtypen verwendet: Personenkraftwagen, leichte Nutzfahrzeuge und schwere Nutzfahrzeuge. Der Umfang des Berichts umfasst Segmentierung basierend auf Fahrzeugtyp, Anwendungstyp und Geografie.

Nach Fahrzeugtyp ist der Markt segmentiert In Personenkraftwagen, leichte Nutzfahrzeuge, schwere Nutzfahrzeuge und Alternativ Kraftstofffahrzeuge. Nach Anwendung ist der Markt segmentiert In Reifendruckkontrollsystem, Bremskraftverstärkersystem, Motorsteuerungssystem, Abgasrückführungssystem, Airbag-System, Fahrdynamikregelsystem.

Nach Geografie ist der Markt segmentiert In Nordamerika, Europa, Asien-Pazifik und Rest der Welt. Für jedes Segment wurden Marktdimensionierung und Prognose auf Basis von Wert (USD Milliarden) durchgeführt.

| Personenkraftwagen |

| Leichte Nutzfahrzeuge |

| Mittlere und schwere Nutzfahrzeuge |

| Reifendruckkontrollsystem (RDKS) |

| Bremskraftverstärker und ABS |

| Motor- und Kraftstoff-/Verteilersteuerung |

| Abgasrückführung/Nachbehandlung |

| Airbag- und Sicherheitsgurtsysteme |

| Fahrdynamik und ESC |

| Absolut |

| Relativ (versiegelt/entlüftet) |

| Differenziell |

| Vakuum/Niedrigdruck |

| Piezoresistive MEMS |

| Kapazitive MEMS |

| Resonant/Quarz |

| Optoelektronische und andere |

| OEM-Erstausrüstung |

| Aftermarket |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Ägypten | |

| Südafrika | |

| Rest von Naher Osten und Afrika |

| Nach Fahrzeugtyp | Personenkraftwagen | |

| Leichte Nutzfahrzeuge | ||

| Mittlere und schwere Nutzfahrzeuge | ||

| Nach Anwendung | Reifendruckkontrollsystem (RDKS) | |

| Bremskraftverstärker und ABS | ||

| Motor- und Kraftstoff-/Verteilersteuerung | ||

| Abgasrückführung/Nachbehandlung | ||

| Airbag- und Sicherheitsgurtsysteme | ||

| Fahrdynamik und ESC | ||

| Nach Drucktyp | Absolut | |

| Relativ (versiegelt/entlüftet) | ||

| Differenziell | ||

| Vakuum/Niedrigdruck | ||

| Nach Sensortechnologie | Piezoresistive MEMS | |

| Kapazitive MEMS | ||

| Resonant/Quarz | ||

| Optoelektronische und andere | ||

| Nach Vertriebskanal | OEM-Erstausrüstung | |

| Aftermarket | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Ägypten | ||

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

Schlüsselfragen, die im Bericht beantwortet werden

Wie Groß ist der aktuelle Automobil-drucksensoren-markt?

Die Marktgröße für Automobil-drucksensoren beträgt USD 7,93 Milliarden im Jahr 2025 und soll bis 2030 USD 11,24 Milliarden erreichen.

Welches Anwendungssegment wächst am schnellsten?

Abgasrückführungs- und Nachbehandlungs-Drucksensorik führt das Wachstum mit einer prognostizierten CAGR von 10,45% bis 2030 an, da Euro-7-Regeln kontinuierliche Abgasüberwachung verlangen.

Warum gewinnen kapazitive Mitglieder-Sensoren In Elektrofahrzeugen an Popularität?

Kapazitive Mitglieder bieten höhere Empfindlichkeit bei niedrigen Absolutdrücken und geringeren Standby-Strom, was sie ideal für ev-Batterie-Kühlmittelkreisläufe und Bremssysteme macht.

Wie beeinflussen neue Vorschriften die Nachfrage nach Drucksensoren?

Obligatorische RDKS-Ausstattung über alle Fahrzeugklassen hinweg und Euro-7-Abgasanforderungen fügen jeweils mehrere neue Sensorpunkte pro Fahrzeug hinzu und treiben nachhaltiges Marktwachstum an.

Seite zuletzt aktualisiert am: