GCC-Marktanalyse für persönliche Luxusgüter

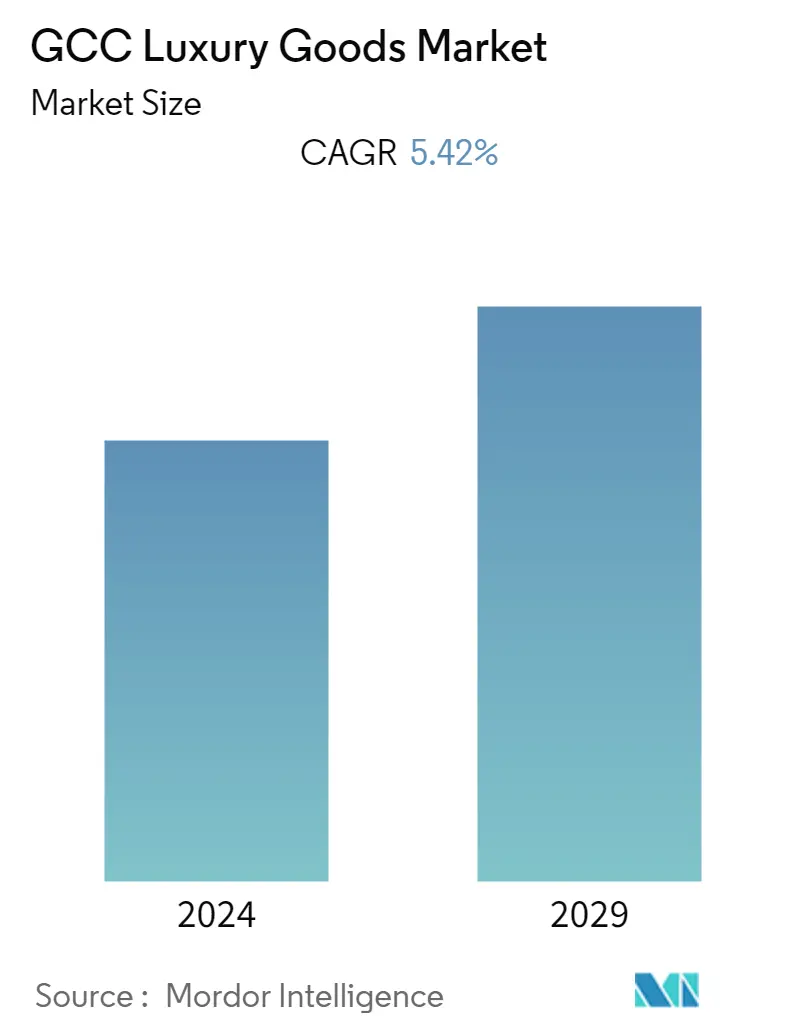

Es wird erwartet, dass die Größe des GCC-Luxusgütermarktes von 10,52 Milliarden US-Dollar im Jahr 2023 auf 13,70 Milliarden US-Dollar im Jahr 2028 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 5,42 % im Prognosezeitraum (2023–2028) entspricht.

- Aufgrund des steigenden verfügbaren Einkommens, einer wachsenden Millennial-Bevölkerung, des steigenden Tourismus und der Durchdringung internationaler Marktteilnehmer in der Region wird ein langfristiges Wachstum in der Luxusgüterindustrie der GCC-Länder erwartet. Die Aufmerksamkeit der Kunden wird durch die Markteinführung von Produkten großer internationaler Akteure wie Gucci, LMVH, PVH und Rolex auf sich gezogen.

- Beispielsweise debütierte im April 2022 die Mode-Freizeitbekleidungsmarke Tribe of 6 der Alshaya-Franchise-Gruppe in Kuwait, im Königreich Saudi-Arabien und in den Vereinigten Arabischen Emiraten. Die Marke fördert Vielfalt und Körperpositivität, indem sie verschiedene Artikel anbietet, beispielsweise Unisex-Modelle in verschiedenen Größen.

- Darüber hinaus bietet die Gründung hochwertiger Einkaufszentren diesen Marken ausreichend Raum für die Ausweitung ihrer Aktivitäten im Land. Darüber hinaus haben soziale Medien und der Trend zum Online-Shopping den Luxusschuhmarkt in Saudi-Arabien positiv beeinflusst, da Käufer jetzt über Online-Plattformen auf Luxusmarken zugreifen können.

- Im Jahr 2021 führte eine Zusammenarbeit zwischen Adidas Originals und der Designerin Arwa Al Banawi zur Einführung einer hochgradig personalisierten Version der ikonischen Forum-Silhouette. Diese neuen, passend in Sandtönen gestalteten Sneaker wurden Adidas Originals by Arwa Al Banawi Forum Lo Sneaker genannt. Sie wurden am 25. Mai über eine exklusive virtuelle Early-Access-Veröffentlichung an einem prominenten Ort auf der Touristenkarte Saudi-Arabiens zum Verkauf angeboten. Die Sneaker waren schnell ausverkauft, was ihre Beliebtheit bei den Verbrauchern widerspiegelte.

- Das Aufkommen des E-Commerce hat Verbrauchern über Online-Quellen einen einfachen Zugang zu produktbezogenen Informationen und Preisen ermöglicht. Dieser Faktor hat weiter zum Gesamtwachstum des Luxusgütermarktes beigetragen. Verbraucher im Golf-Kooperationsrat sind sich ihrer Auswahl an Luxuskosmetik und -düften sehr bewusst. Daher arbeiten die auf dem Markt tätigen Unternehmen daran, ihre nachhaltigen Verpackungsstile zu verbessern.

GCC-Markttrends für persönliche Luxusgüter

Zunehmende Nutzung der E-Commerce-Plattform für den Kauf von Luxusgütern

- Der GCC-Online-Einzelhandelsmarkt wächst schnell und zieht die Aufmerksamkeit von Investoren auf der ganzen Welt auf sich. Bahrain, die Vereinigten Arabischen Emirate und Katar haben derzeit die höchsten Internetdurchdringungsraten weltweit. Das schnelle Wachstum wurde durch eine verbesserte Produktpalette, eine einfachere Kaufabwicklung, die Wahl des Liefertermins durch den Kunden und ein reibungsloses Einkaufserlebnis vorangetrieben. Luxusmode hat sich in der digitalen Welt entwickelt.

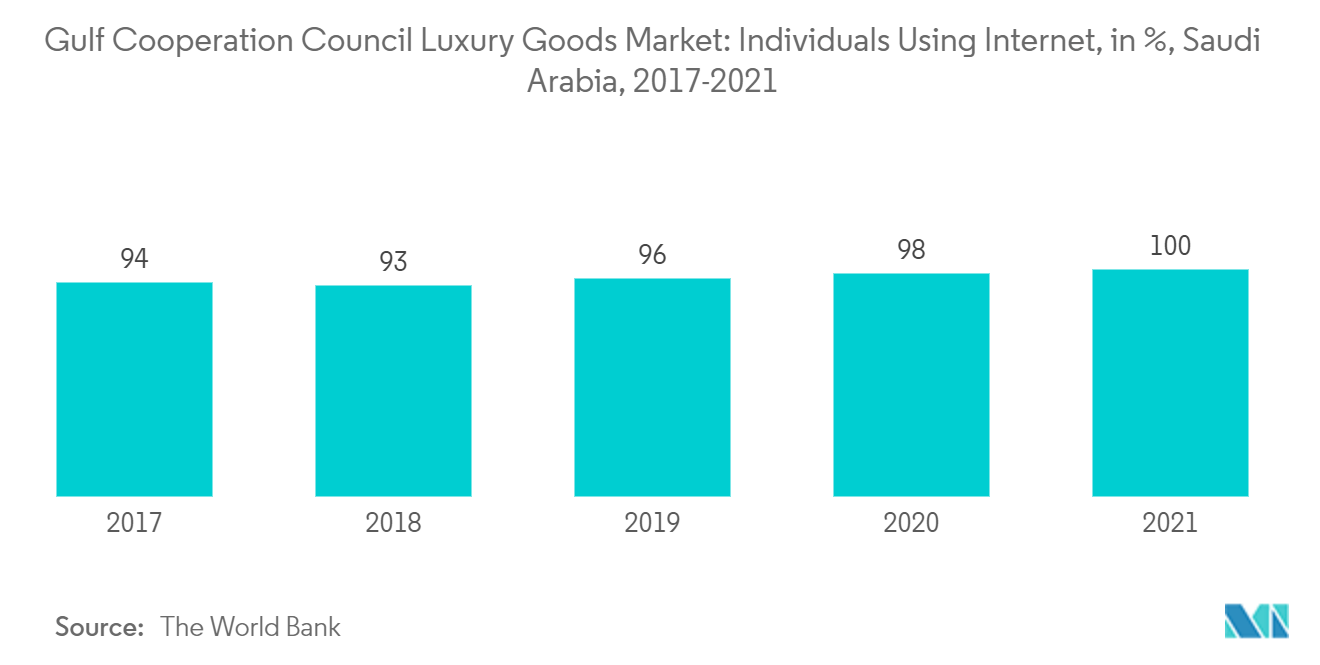

- Darüber hinaus hat die zunehmende Nutzung des Internets dazu geführt, dass Verbraucher verschiedenen Luxusgütern ausgesetzt sind, was den Markt im Prognosezeitraum voraussichtlich ankurbeln wird. Nach Angaben der Weltbank erreichte der Anteil der Bevölkerung, die das Internet in Saudi-Arabien nutzt, im Jahr 2021 100 %.

- Verbraucher interagieren mittlerweile mit den meisten Marken über ihre Online-Shops und Online-Händler mit mehreren Marken. Etwa die Hälfte der Käufer von Luxusgütern lässt sich mittlerweile von dem beeinflussen, was sie online hören oder sehen. Von Louis Vuitton bis Chanel und Gucci haben sich Luxusmodehäuser beeilt, die Digitalisierung zu nutzen, sei es durch Partnerschaften mit Mehrmarken-Websites wie Farfetch, durch die Erstellung ihrer Websites oder durch die Kombination beider.

- Die Umstellung auf die digitale Welt ist sinnvoll, da Online-Käufe voraussichtlich das potenzielle Wachstum der Nachfrage nach Luxusgütern ankurbeln werden. Dadurch werden die Umsätze des stationären Einzelhandels zurückgehen. Zu den bekannten Online-Shops, die Luxusprodukte auf dem gesamten Markt anbieten, gehören Tutus Kurniati, Goshopia, The Luxury Closet, Ounass, Tryano, Farfetch Vereinigte Arabische Emirate, Bloomingdale's und Elilhaam.

Vereinigte Arabische Emirate als regionales Zentrum für Luxus-Shopping im Golf-Kooperationsrat

- Dubai ist weiterhin das wichtigste regionale Zentrum für den Einkauf von Luxusgütern und hat sich als führend in der Qualität der Einzelhandelsflächen hervorgetan. Auch andere Städte in den Vereinigten Arabischen Emiraten sind in ihrem Ranking hinsichtlich der Lebenshaltungskosten aufgestiegen. Die Vereinigten Arabischen Emirate waren schon immer ein attraktiver Standort für Expats. Aufgrund der äußerst wettbewerbsfähigen Vergütungspakete, sinkender Immobilienpreise, hoher Sicherheitsstandards und einer gesunden Wirtschaft bleibt dies auch weiterhin so. Dubai und Abu Dhabi zählen weltweit zu den zehn größten Städten im Hinblick auf die Zahl der im Bau befindlichen neuen Einzelhandelsflächen.

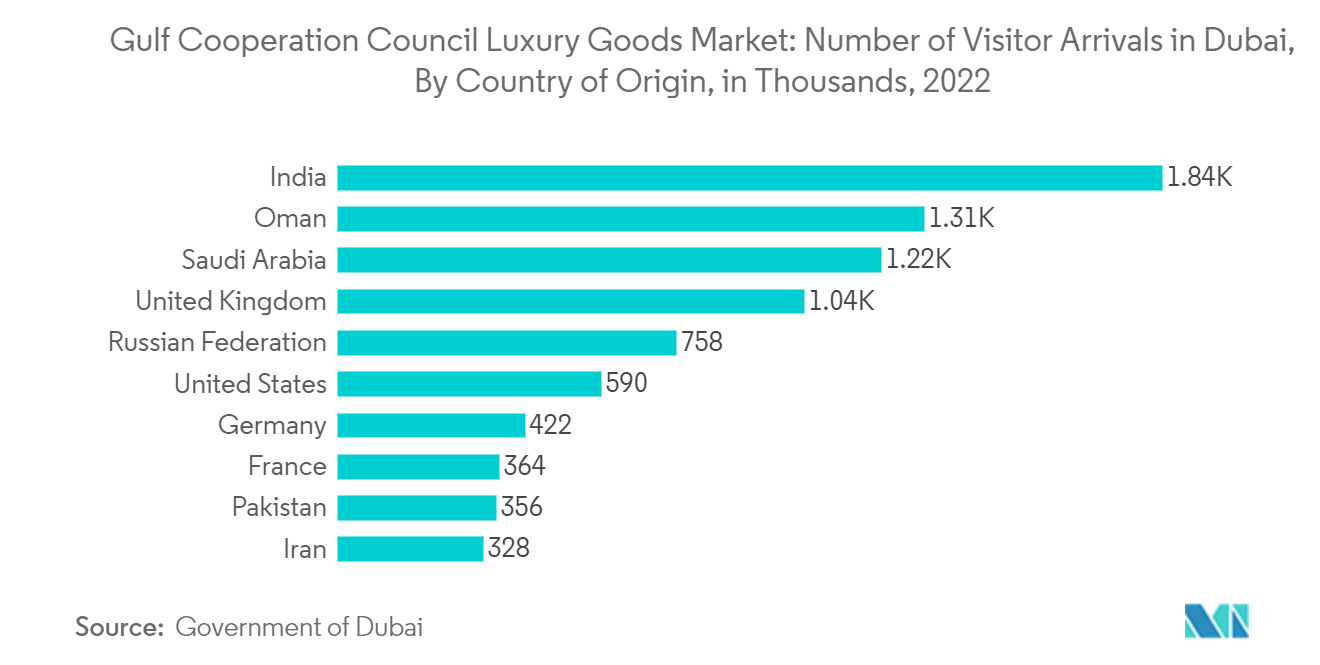

- Der Anstieg der Touristenzahlen in der gesamten Region treibt auch den Luxusmarkt der Vereinigten Arabischen Emirate an. Im Jahr 2022 erfreute sich Dubai als Reiseziel für indische Touristen zunehmender Beliebtheit. Laut den vom Dubai Statistics Centre veröffentlichten Daten der Regierung von Dubai begrüßte Dubai im Jahr 2022 mehr als 500.000 indische Touristen in der Stadt.

- Im Gegensatz zu anderen Jahren kamen im Jahr 2020 weniger ausländische Besucher, nämlich etwa acht Millionen Menschen, in die Vereinigten Arabischen Emirate. Da jedoch im Jahr 2021 mehr Menschen reisten, erholt sich der Tourismussektor zunehmend wieder. Daher wird erwartet, dass der Anstieg des Tourismus im ganzen Land auch die Nachfrage nach Luxusgütern in der gesamten Region steigern wird.

Überblick über die GCC-Branche für persönliche Luxusgüter

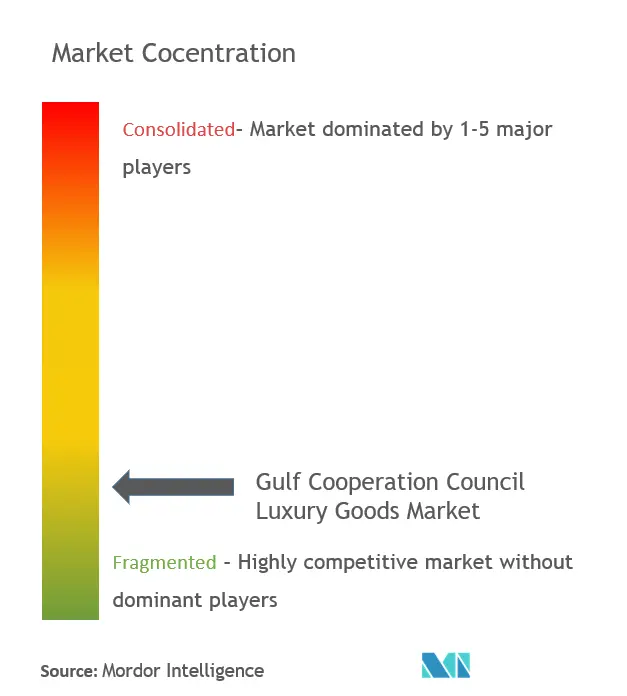

Der GCC-Luxusgütermarkt ist mit globalen und inländischen Akteuren hart umkämpft. Die Hauptakteure auf dem untersuchten Markt sind Prada SpA, Kering Group, Rolex SA, LVMH Moët Hennessy Louis Vuitton und Capri Holding. Allerdings dominieren andere Akteure wie Chanel, Burberry Group Plc und andere den Markt.

Zu den von den führenden Luxusgüterunternehmen in der Region überwiegend verfolgten Strategien gehören Expansion und Produktinnovationen. Unternehmen auf dem Markt konkurrieren um verschiedene Faktoren, darunter Produktangebote, Qualität, nachhaltige Verpackung, Marketing und Marken-Omnichannel-Aktivitäten, um sich einen Wettbewerbsvorteil auf dem Markt zu verschaffen und ihr Geschäft auszubauen. Das Aufkommen des E-Commerce trug weiter zum Gesamtwachstum des Luxusgütermarktes des Golf-Kooperationsrates bei.

GCC-Marktführer für persönliche Luxusgüter

Prada S.p.A.

Kering Group

LVMH Moët Hennessy Louis Vuitton

Rolex SA

Capri Holdings

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

GCC-Marktnachrichten für persönliche Luxusgüter

- März 2022 Das italienische Haus Gucci, eine Tochtergesellschaft der Kering Group, wurde in den Vereinigten Arabischen Emiraten neu gegründet. Die Neueinführung der Marke umfasste glitzernde Schmuckstücke, darunter Halsketten, Ringe und Armbänder.

- Juli 2021 Versace von Capri Holdings eröffnete einen neuen Laden in der Galleria Al Maryah Island in Abu Dhabi, der das vielfältige Portfolio des Einkaufszentrums erweitert und seinen Status als prominenter Ort für Luxuseinkäufe der Stadt festigt.

- April 2021 Das Franchise-Unternehmen Alshaya baute in Kuwait, einer Premium-Bekleidungssparte von American Eagle, den ersten Aerie-Store im Nahen Osten. Das Geschäft verkauft Kleidung, Damenbadebekleidung, schweißtaugliche Aktivkleidung, Loungewear und Unterwäsche.

GCC-Segmentierung der Branche für persönliche Luxusgüter

Ein Luxusgut ist ein auf dem Markt erhältliches Premium-/High-End-Produkt.

Der GCC-Luxusgütermarkt ist nach Typ, Geschlecht, Vertriebskanal und Geografie segmentiert. Je nach Typ wird der Markt in Bekleidung, Schuhe, Taschen, Schmuck, Uhren und andere Accessoires unterteilt. Nach Geschlecht ist der Markt in Männer und Frauen unterteilt. Der Markt ist nach Vertriebskanal in Einzelmarkengeschäfte, Mehrmarkengeschäfte, Online-Einzelhandelsgeschäfte und andere Vertriebskanäle unterteilt. Der Bericht bietet auch Analysen verschiedener wichtiger Länder in der Region, darunter Saudi-Arabien, die Vereinigten Arabischen Emirate, Katar, Kuwait, Oman und Bahrain.

Die Marktgröße wurde wertmäßig in USD für alle oben genannten Segmente ermittelt.

| Kleidung und Bekleidung |

| Schuhwerk |

| Taschen |

| Schmuck |

| Uhren |

| Sonstiges Zubehör |

| Männlich |

| Weiblich |

| Einzelmarkengeschäfte |

| Mehrmarkengeschäfte |

| Online-Shops |

| Andere Vertriebskanäle |

| Saudi-Arabien |

| Vereinigte Arabische Emirate |

| Katar |

| Kuwait |

| Mein eigenes |

| Bahrain |

| Typ | Kleidung und Bekleidung |

| Schuhwerk | |

| Taschen | |

| Schmuck | |

| Uhren | |

| Sonstiges Zubehör | |

| Geschlecht | Männlich |

| Weiblich | |

| Vertriebsweg | Einzelmarkengeschäfte |

| Mehrmarkengeschäfte | |

| Online-Shops | |

| Andere Vertriebskanäle | |

| Erdkunde | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Katar | |

| Kuwait | |

| Mein eigenes | |

| Bahrain |

Häufig gestellte Fragen zur GCC-Marktforschung für persönliche Luxusgüter

Wie groß ist der GCC-Luxusgütermarkt derzeit?

Der GCC-Luxusgütermarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5,42 % verzeichnen.

Wer sind die Hauptakteure im GCC-Luxusgütermarkt?

Prada S.p.A., Kering Group, LVMH Moët Hennessy Louis Vuitton, Rolex SA, Capri Holdings sind die wichtigsten Unternehmen, die auf dem GCC-Luxusgütermarkt tätig sind.

Welche Jahre deckt dieser GCC-Luxusgütermarkt ab?

Der Bericht deckt die historische Marktgröße des GCC-Luxusgütermarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die GCC-Luxusgütermarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

GCC-Branchenbericht für persönliche Luxusgüter

Statistiken für den GCC-Marktanteil, die Größe und die Umsatzwachstumsrate von Luxusgütern im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die GCC-Luxusgüteranalyse umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)