Fluid-Biopsy-Marktgröße und -anteil

Fluid-Biopsy-Marktanalyse von Mordor Intelligence

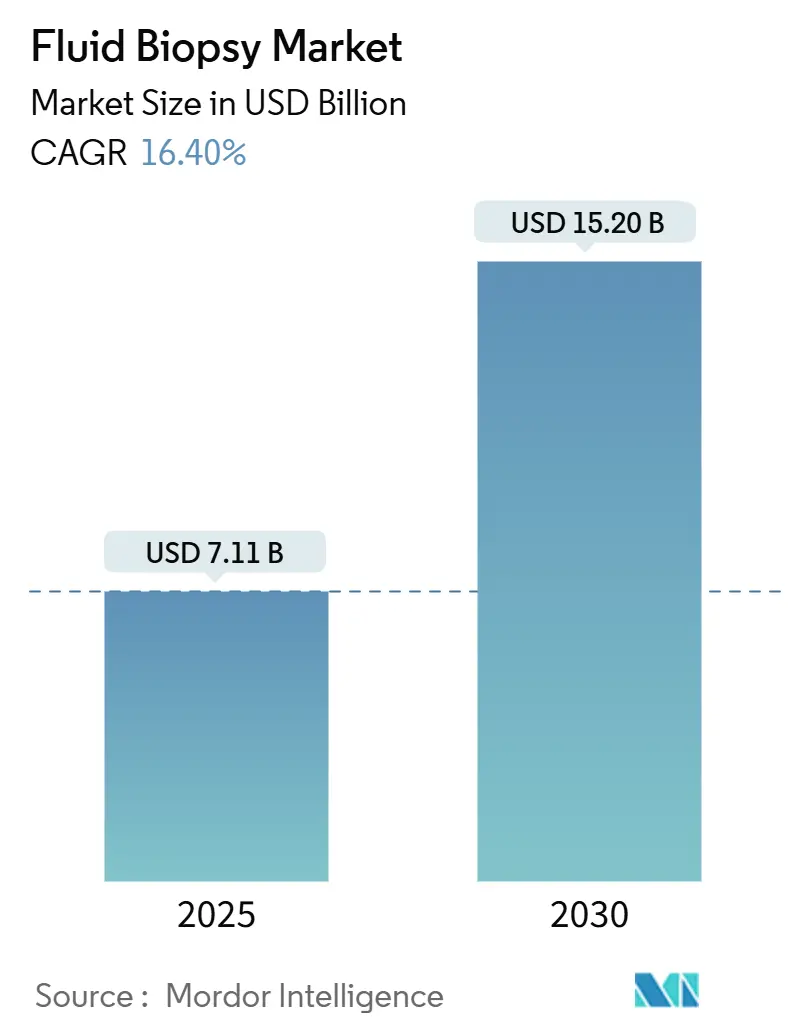

Die Fluid-Biopsy-Marktgröße beträgt USD 7,11 Milliarden im Jahr 2025 und wird voraussichtlich auf USD 15,20 Milliarden bis 2030 ansteigen, was einer CAGR von 16,40% entspricht. Schnelle KI-gesteuerte Signal-Anreicherungstechniken, breitere Medicare-Abdeckung und mehrere FDA-Durchbruch-Gerätezertifizierungen positionieren Fluid-Biopsien als routinemäßige Komponente präzisionsonkologischer Arbeitsabläufe. Maschinelles Lernen in der Fragmentomik verbessert die Erkennung zirkulierender Tumor-DNA (ctDNA) in frühen Krebsstadien und mindert die Niedrigausbeute-Barriere, die einst Screening-Programme begrenzte. Das Investitionsmomentum bleibt stark: Einzelne Finanzierungsrunden übersteigen nun USD 105 Millionen für Plattform-Entwickler, die Next-Generation-Sequenzierung (NGS) mit dezentraler Automatisierung kombinieren, um Bearbeitungszeiten zu verkürzen. Die Wettbewerbsintensität steigt, da aufstrebende Akteure software-zentrierte Tools liefern, die etablierte Anbieter in Bezug auf Sensitivität, Preis und Skalierbarkeit herausfordern. Die regulatorische Agilität im asiatisch-pazifischen Raum und die große Risikopopulation schaffen überproportionales Wachstumspotenzial, während Nordamerika durch Erstattungssicherheit und Forschungstiefe die Führung behält.

Wichtige Berichts-Erkenntnisse

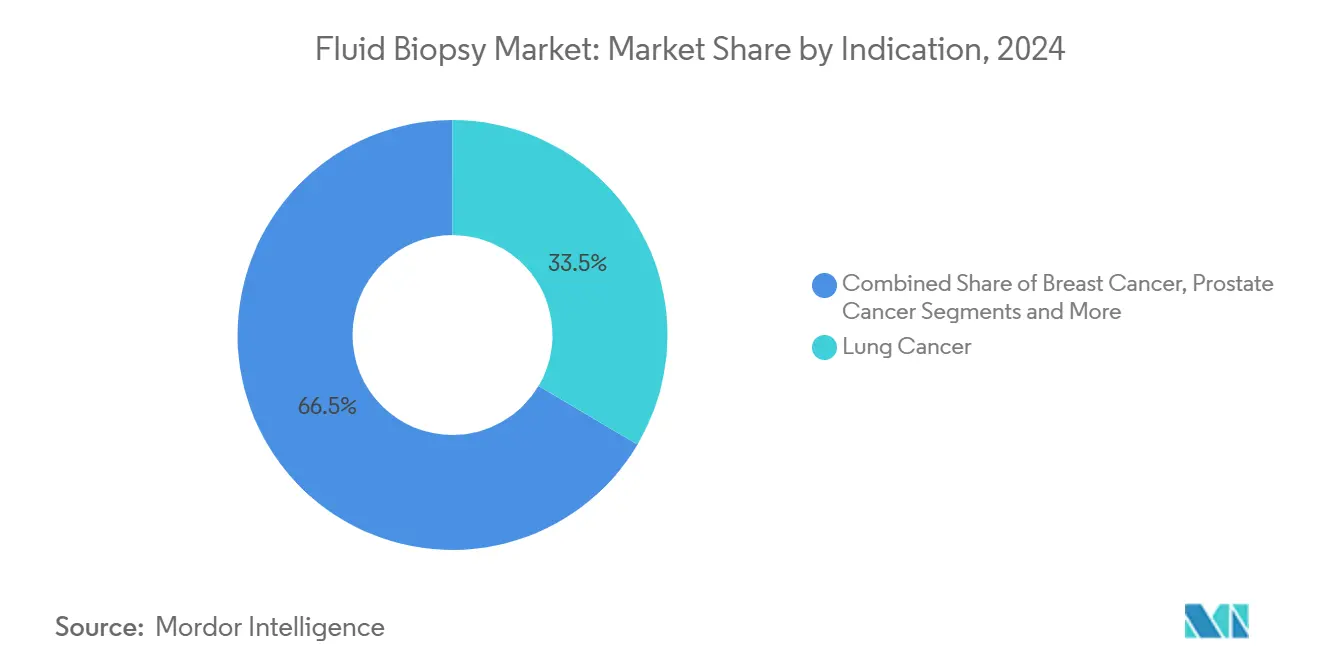

- Nach Indikation führte Lungenkrebs mit 33,55% des Fluid-Biopsy-Marktanteils 2024; Bauchspeicheldrüsenkrebs-Indikationen werden voraussichtlich mit einer CAGR von 18,25% bis 2030 expandieren.

- Nach Biomarkern eroberte ctDNA 45,53% Umsatz 2024; extrazelluläre Vesikel und Exosomen entwickeln sich mit einer CAGR von 19,15%.

- Nach Produkt & Service dominierten Kits und Reagenzien mit 44,62% Umsatz 2024; Bioinformatik-Software verzeichnet die schnellste CAGR von 20,12%.

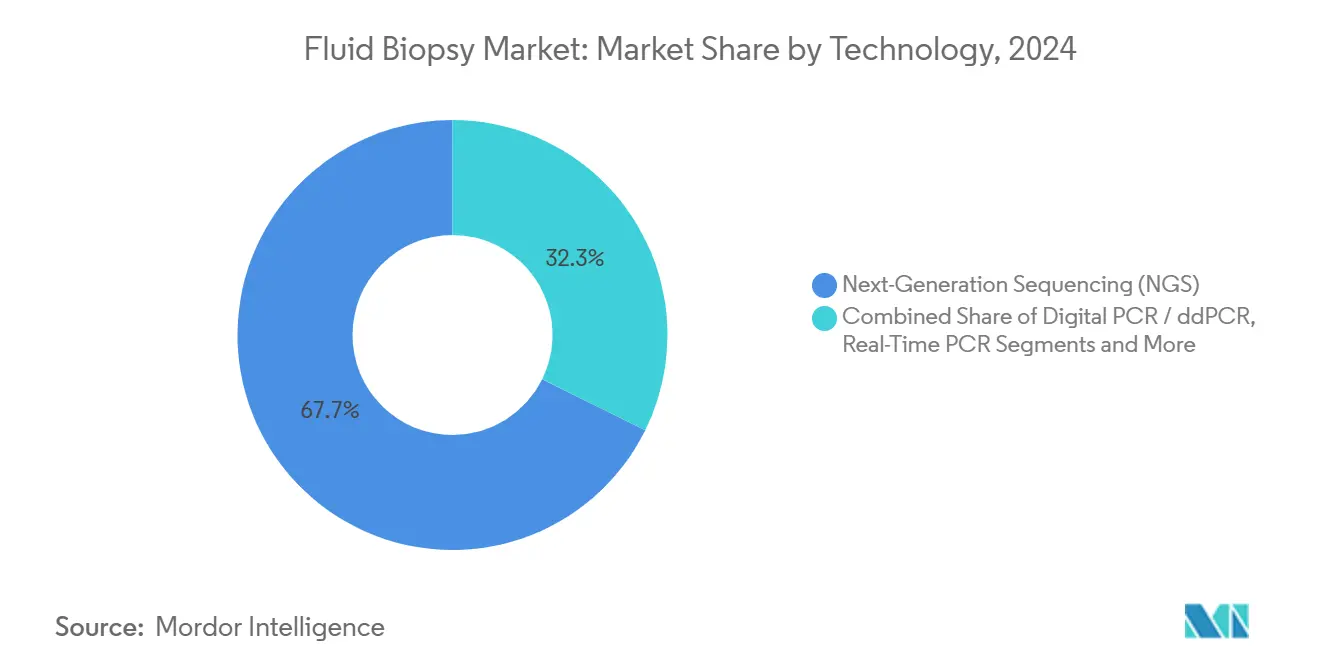

- Nach Technologie hielt NGS 67,72% der Fluid-Biopsy-Marktgröße 2024; die Verwendung digitaler PCR wächst mit einer CAGR von 18,22%.

- Nach Endnutzern machten Krankenhaus- und Arztlabore 38,72% des Umsatzes 2024 aus; Referenzlabore verzeichnen die höchste CAGR von 19,22%.

- Nach Probentyp behielt Blut einen Anteil von 67,72%; urinbasierte Tests werden voraussichtlich mit einer CAGR von 18,22% steigen.

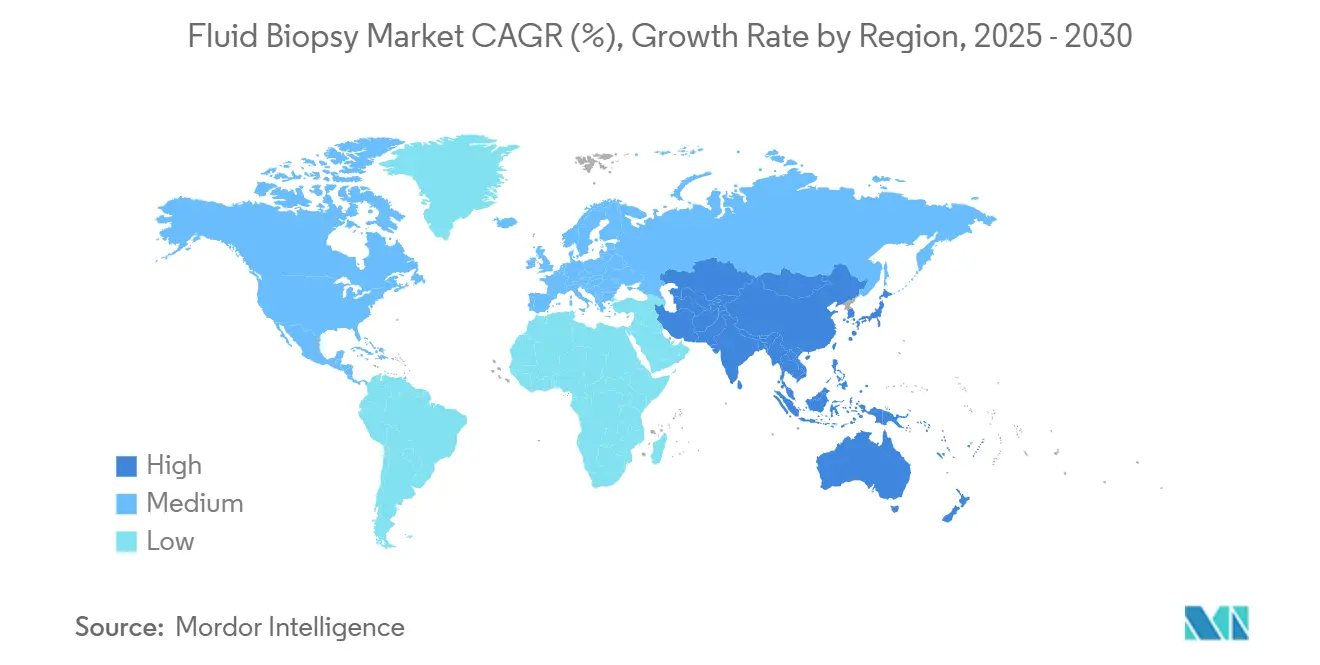

- Nach Geographie befehligte Nordamerika 38,72% des Umsatzes 2024; der asiatisch-pazifische Raum ist auf eine CAGR von 19,52% bis 2030 ausgerichtet.

Globale Fluid-Biopsy-Markttrends und Einblicke

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Steigende Präferenz für nicht-invasive Onkologie-Diagnostik | +3.2% | Global, mit früher Adoption in Nordamerika & EU | Mittelfristig (2-4 Jahre) |

| Schneller Anstieg der globalen Krebsinzidenz | +2.8% | Global, konzentriert in alternden Bevölkerungen | Langfristig (≥ 4 Jahre) |

| Sequenzierungskosten-Rückgang & NGS-Workflow-Automatisierung | +2.1% | APAC-Kern, Übertragung auf MEA | Kurzfristig (≤ 2 Jahre) |

| Erstattungserweiterung für Minimal-Residual-Disease (MRD) Bluttests | +1.9% | Nordamerika & EU, Ausweitung auf APAC | Mittelfristig (2-4 Jahre) |

| KI-gesteuerte Fragmentomik zur Verbesserung der Früherkennung-Genauigkeit | +2.5% | Global, angeführt von nordamerikanischen Forschungszentren | Mittelfristig (2-4 Jahre) |

| Venture-Capital-Zufluss zu dezentralen Fluid-Biopsy-Plattformen | +1.8% | Nordamerika & EU Venture-Ökosysteme | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Präferenz für nicht-invasive Onkologie-Diagnostik

Die Patientennachfrage nach sichereren Verfahren hat Krebs-Untersuchungen neu gestaltet. Die Medicare-Abdeckung von Guardant Healths Shield-Assay 2025 validiert den Nutzen von Liquid-Biopsien für routinemäßiges Screening und erweitert den Zugang für Veterans Affairs-Begünstigte[1]Guardant Health, "Guardant Health Announces Strategic Collaboration With Pfizer," investors.guardanthealth.com. Ältere Kohorten profitieren am meisten, da Komplikationen bei Gewebebiopsien mit Komorbiditäten stark ansteigen. Echtzeit-blutbasierte Überwachung ermöglicht Onkologen, die Therapie früher zu modifizieren als bildgebungsbasierte Zeitpläne, was Fluid-Biopsy-Marktlösungen eine ergänzende Rolle statt einer Ersatzrolle verleiht. Ambulante Kliniken übernehmen die Tests schnell, da die Probenentnahme nur Phlebotomie-Fähigkeiten erfordert. Der Trend verstärkt die Nachfrage nach dezentralen Tests und untermauert wiederkehrende Reagenzien-Umsätze.

KI-gesteuerte Fragmentomik zur Verbesserung der Früherkennung-Genauigkeit

Maschinenlern-Modelle interpretieren nun Fragmentlänge, Endmotiv und Methylierungsmuster aus zellfreier DNA, um frühe Tumore mit 92% Sensitivität bei 90% Spezifität in nicht-kleinzelligen Lungenkrebs-Studien zu identifizieren. Das MRD-EDGE-Protokoll von Weill Cornell Medicine erkennt Restkrankheit Monate vor radiographischen Rückfällen und ermöglicht präventive Therapiewechsel. Johns Hopkins' ARTEMIS-DELFI-Plattform liefert Echtzeit-Bauchspeicheldrüsenkrebs-Ansprechmetriken und adressiert eine Malignität, die historisch der Überwachung entging. Diese Fortschritte machen KI zur Kern-Infrastruktur für zukünftige Fluid-Biopsy-Marktplattformen. Kontinuierliches Algorithmus-Training mit globalen Datensätzen wird wahrscheinlich Leistungsunterschiede zwischen KI-nativen und konventionellen Assays verbreitern.

Sequenzierungskosten-Rückgang & NGS-Workflow-Automatisierung

NGS-Reagenzienpreise sind schneller gefallen als Moore'sche Gesetzesbenchmarks, und Ultima Genomics' UG100-System senkt die Gesamtgenom-Kosten für 30x-Abdeckung weiter. Automatisierung eliminiert manuelle Pipettierung, reduziert Variabilität und Techniker-Zeit, was regionalen Laboren ermöglicht, Liquid-Biopsy zu bestehenden Menüs hinzuzufügen, ohne komplexe Validierung. Roches USD 50 Milliarden US-Investitionsverpflichtung unterstreicht eine Skalierungsstrategie, die auf hohe Volumina und kostengünstige Verteilung abzielt[2]Roche, "Roche to invest USD 50 billion in pharmaceuticals and diagnostics in the United States," roche.com. Niedrigere Kosten erschließen Großpopulations-Screening-Piloten und beschleunigen Multi-Krebs-Früherkennungsprogramme in öffentlichen Gesundheitsbudgets. Standardisierte Arbeitsabläufe reduzieren auch Charge-zu-Charge-Variabilität und stärken das Vertrauen der Kostenträger.

Erstattungserweiterung für Minimal-Residual-Disease-Bluttests

Adaptive Biotechnologies' clonoSEQ erhielt einen aktualisierten Clinical Laboratory Fee Schedule-Satz von USD 2.007, was eine robuste Erstattung für MRD-Tests bestätigt. Ähnliche positive Deckungsentscheidungen in Europa zeigen harmonisierende Kostenträger-Ansichten zu ergebnisbezogenen Diagnostika. Erstattungssicherheit ermöglicht Laboren, in Ausrüstung zu investieren und spezialisiertes Personal zu rekrutieren, wodurch die Testverfügbarkeit in regionalen Krebszentren erweitert wird. Evidenz, die reduzierte Chemotherapie-Zyklen und frühere Intervention zeigt, unterstützt Kosten-Wirksamkeits-Ansprüche und ermutigt zu weiterer politischer Abstimmung. Nachhaltige Zahlungsstrukturen treiben breitere Adoption voran, besonders in kommunalen Onkologie-Netzwerken.

Hemmnisse-Einflussanalyse

| Hemmnis | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Hohe Testkosten & Erstattungshürden | -2.1% | Global, besonders in Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Aufkommende optische Biopsy & Bildgebungs-Substitute | -1.3% | Nordamerika & EU fortgeschrittene Gesundheitssysteme | Langfristig (≥ 4 Jahre) |

| Präanalytische Probenhandhabung-Variabilität | -1.7% | Global, konzentriert in dezentralen Umgebungen | Kurzfristig (≤ 2 Jahre) |

| Niedrige ctDNA-Ausbeute in frühen Tumorstadien | -2.3% | Global, betrifft Screening-Anwendungen | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Testkosten & Erstattungshürden

Umfassende Liquid-Biopsy-Panels kosten durchschnittlich noch USD 2.800 pro Anwendung, was die Adoption in Systemen mit begrenzten Onkologie-Budgets herausfordert. Gesundheitsökonomische Modelle zeigen, dass Preise um zwei Drittel fallen müssen, damit Zweitlinien-Kolorektal-Screening Kosten-Wirksamkeitsschwellen erreicht. Kostenträger-Überprüfungszyklen bleiben langwierig und fordern robuste klinische Nutzen-Evidenz statt analytischer Validitätsdaten. Schwellenmärkte stehen zusätzlichen Währungsschwankungsrisiken gegenüber, die die Budgetierung für importierte Reagenzien erschweren. Bis skalierbare Herstellung zweistellige Kostenreduktionen erreicht, könnte die Aufnahme außerhalb von Premium-Tertiärzentren bescheiden bleiben.

Niedrige ctDNA-Ausbeute in frühen Tumorstadien

Frühe Tumore scheiden spärlich DNA aus, was die Erkennungssensitivität in Screening-Kontexten senkt, wo Interventionsvorteile am höchsten sind. Signal-Anreicherungsalgorithmen und Multi-Analyt-Ansätze lindern, lösen aber diese Begrenzung nicht vollständig. Populationsebenen-Screening-Piloten konzentrieren sich daher zuerst auf Hochrisiko-Kohorten, um falsch-negative Ergebnisse zu mildern. Forschungskonsortien untersuchen nun extrazelluläre Vesikel, microRNAs und tumor-gebildete Thrombozyten, um additive Sensitivität zu bieten. Implementierungszeitpläne hängen davon ab, regulatorische Genehmigung für diese neuartigen Biomarker zu sichern, was sich in den mittelfristigen Bereich erstrecken könnte.

Segmentanalyse

Nach Indikation: Lungen-Dominanz und Bauchspeicheldrüsen-Momentum

2024 generierten Lungenanwendungen 33,55% der Gesamtumsätze und festigten die Führung durch mehrere FDA-zugelassene Companion-Diagnostika, die EGFR-, ALK- und MET-Inhibitor-Therapieauswahlen leiten. Der Fluid-Biopsy-Markt profitiert von gut kartierten Mutationsprofilen und der klinischen Notwendigkeit wiederholter Tests bei Progression, was Reagenzien-Pull-Through steigert. Bauchspeicheldrüsenprogramme, obwohl kleiner beginnend, verzeichnen eine beeindruckende prognostizierte CAGR von 18,25% aufgrund der Stärke KI-fähiger Ansprech-Überwachungsplattformen, die umsetzbare Einblicke innerhalb von Tagen liefern. Breite Kostenträger-Unterstützung für Therapieauswahl-Panels ermutigt Krankenhäuser, Liquid-Biopsy in Basis-Staging-Protokolle zu integrieren.

Real-World-Daten zeigen, dass Brust- und Kolorektal-Onkologie-Teams nun blutbasierte Überwachung zwischen Bildgebungszyklen hinzufügen und die durchschnittliche Radiologie-Nutzung um 15% senken. Prostatakrebs-Indikationen gewinnen Zugkraft, nachdem BRCA-positive metastatische kastrationsresistente Zulassungen Tests über genomische Labore hinaus auf Urologie-Kliniken erweiterten. Ovarial- und Magenstudien schreiten stetig voran, da Multi-Omics-Assays epigenetische Signaturen aufdecken, die in mutations-zentrierten Panels fehlen. Adoptionsvielfalt über Tumortypen hinweg hilft, Umsatzzyklen gegen einfach-indikationsspezifische Erstattungs-Gegenwind abzufedern und hält den Fluid-Biopsy-Markt auf einem stabilen Expansionspfad.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtserwerb

Nach Biomarker-Typ: ctDNA-Stärke und Vesikel-Potenzial

ctDNA lieferte 45,53% der Biomarker-Umsätze 2024 und spiegelt eine Dekade kumulativer klinischer Validierung und regulatorischer Freigabe wider. Jedoch skalieren vesikel-basierte Assays mit einer CAGR von 19,15%, da Lipidmembranen Analyten vor Degradation schützen und höhere analytische Sensitivität in Stadium-I-Diagnosen liefern. Kombinierte Protein- und RNA-Frachtanalyse in Exosomen liefert orthogonale Daten, die falsch-positive Diskriminierung verbessern. Multi-Analyt-Tests, die ctDNA mit Vesikel-Metriken paaren, drücken positive Vorhersagewerte in bildgebungsäquivalente Bereiche ohne Verfahrensrisiken.

Zirkulierende Tumorzellen behalten Nischen-Relevanz für Phänotypisierung metastatischer Progression, während microRNA-Signaturen histologie-agnostische Programme ergänzen. Integrative KI-Pipelines fusionieren nun Fragmentomik, Methylierung und Vesikel-Frachtdaten und ermöglichen Gewebe-Ursprungs-Vorhersagen mit sub-10-Millimeter-Tumorlast. Investoren, die Früherkennung-Ansprüche priorisieren, kanalisieren Kapital in Vesikel-Startups und erwarten Premium-Erstattung für Screening-Codesätze, sobald Sensitivitätshürden überwunden sind. Das Biomarker-Rennen diversifiziert Umsatzströme, reduziert Einzel-Analyt-Abhängigkeit und fördert Innovation über die Fluid-Biopsy-Industrie hinweg.

Nach Produkt & Service: Verbrauchsmaterial-Führung und Software-Aufschwung

Kits und Reagenzien repräsentierten 44,62% des Umsatzes 2024, da jeder Testlauf Extraktionskassetten, Library-Prep-Reagenzien und Sequenzierungs-Verbrauchsmaterialien verbraucht. Hohe wiederkehrende Nutzungselastizität macht Verbrauchsmaterialien zum wirtschaftlichen Rückgrat des Fluid-Biopsy-Markts. Dennoch wachsen Software und Bioinformatik nun mit einer CAGR von 20,12%, da Labore Pipeline-Analysen an Cloud-Plattformen auslagern, die Echtzeit-Qualitätskontrolle ermöglichen. Abonnement-basierte Modelle generieren vorhersagbare Umsätze und ermöglichen schnelle Bereitstellung algorithmischer Upgrades ohne Hardware-Wechsel.

Instrumente behalten stabile Verkäufe in Kern-Pathologie-Laboren bei, stehen aber verlängerten Ersatzzyklen gegenüber. Test-Service-Verträge wachsen in Kliniken ohne interne Genomik-Mitarbeiter, und Referenzlabore nutzen diese Vereinbarungen, um nationale Probenvolumen zu aggregieren. Umfassende Produkt-Service-Ökosysteme erzielen Lock-in-Vorteile, da Kunden End-to-End-Validierungs-Frameworks schätzen, die mit ISO-akkreditierten Arbeitsabläufen konform sind. Markteintretende, die sich ausschließlich auf Verbrauchsmaterialien konzentrieren, riskieren Kommodifizierungsdruck, es sei denn, sie werden mit differenzierter Software gepaart, die Sensitivitätsgrenzen verschiebt.

Nach Technologie: NGS-Herrschaft und Digital-PCR-Herausforderung

NGS trug 67,72% aller Technologie-Umsätze 2024 bei, angetrieben durch seine Fähigkeit, Tausende von Loci in einem einzigen Lauf zu untersuchen. Genauigkeit, Read-Depth-Skalierbarkeit und kontinuierlich fallende Pro-Gigabase-Kosten halten NGS als Rückgrat für Multi-Krebs-Assays. Digital PCR, die mit einer CAGR von 18,22% voranschreitet, bietet absolute Quantifizierung bei niedrigerem Proben-Input und macht sie attraktiv für MRD-Überwachung, wenn Mutations-Ziele bereits bekannt sind. Bio-Rads geplante Akquisition von Stilla Technologies stärkt Durchsatz und Multiplexing und positioniert Digital PCR für kostensensitive Follow-up-Tests.

Labore setzen häufig qPCR für bestätigende Anrufe ein, wo Geschwindigkeit Breite übertrumpft. Nanopore-Sequenzierung-Experimente sammeln Echtzeit-Feld-Anwendbarkeit, aber Read-Genauigkeitslücken beschränken noch klinische Bereitstellung. Hybrid-Architekturen, die gezielte Digital-PCR-Vorscreenings in breite NGS-Profilierung pipelinen, stehen unter Validierung und versprechen Kostenvorteile ohne Sensitivitätsverlust. Solche Workflow-Flexibilität hält Technologie-Wahl an klinischen Kontext statt Vendor-Lock-in gebunden und stimuliert Nachfrage-Diversität über den Fluid-Biopsy-Markt hinweg.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtserwerb

Nach Endnutzer: Krankenhaus-Hubs und Referenzlabor-Aufschwung

Krankenhausbasierte Molekularlabore hielten 38,72% des Umsatzes 2024, da integrierte Pflegenetzwerke Point-of-Care-Diagnostik für Behandlungsinitiation-Geschwindigkeit priorisieren. Referenzlabore, prognostiziert alle anderen Umgebungen mit einer CAGR von 19,22% zu übertreffen, nutzen Skaleneffekte, um Reagenzienpreise zu verhandeln und komplexe Analysen landesweit zu liefern. Strategische Partnerschaften zwischen NeoGenomics und Adaptive Biotechnologies veranschaulichen, wie Speziallabore Reichweite durch Bündelung von Vertriebskanälen und Informatik-Infrastruktur erweitern.

Akademische Zentren bleiben F&E-Epizentren und generieren peer-reviewte Evidenz, die Kostenträger-Politik untermauert. Pharmazeutische Sponsoren platzieren zunehmend Liquid-Biopsy in adaptive Studiendesigns und befeuern Probenvolumen in Auftragsforschungsorganisationen. Arztpraxis-Labore zeigen schrittweise Adoption, da schlüsselfertige Benchtop-Instrumente CLIA-waived werden und Compliance-Belastungen erleichtern. Diverse Endnutzer-Profile erfordern gestufte Support-Modelle, von 24-Stunden-Enterprise-Informatik bis zu einfachen Web-Dashboards, was die gesamte adressierbare Nachfrage verbreitert.

Nach Probentyp: Blut-Kern und Urin-Aufkommen

Blutentnahme eroberte 67,72% des Probenvolumens 2024, da Venenpunktion minimale Logistik erfordert und Jahrzehnte etablierter Phlebotomie-Protokolle hat. Die Fluid-Biopsy-Marktgröße für blutbasierte Assays wird prognostiziert, zweistellige Expansion zu sustinieren, gegeben ihre Vielseitigkeit über Tumortypen hinweg. Urin-Pipelines, wachsend mit einer CAGR von 18,22%, gewinnen Zugkraft in urologischen Malignomen und Wiederholungsproben-Wellness-Programmen, da Sammlung schmerzlos und heimkompatibel ist.

Speichel- und Sputum-Assays bieten lokalisierte genomische Einblicke in Kopf-Hals- oder Lungenläsionen, wenn Plasma-Signal verdünnt ist. Cerebrospinalflüssigkeits-Tests unterstützen zentrale Nervensystem-Metastasen-Überwachung, wo Blut-Biomarker-Permeabilität durch die Blut-Hirn-Schranke begrenzt ist. Pleural- und Peritoneal-Erguss-Probenahme adressiert Mesotheliom- und Ovarial-Überwachungs-Nischen. Verbreiternde Proben-Matrix-Kompatibilität erhöht die Widerstandsfähigkeit des Fluid-Biopsy-Markts gegen modalitätsspezifische Beschränkungen.

Geographie-Analyse

Nordamerika kontrollierte 38,72% der globalen Fluid-Biopsy-Marktumsätze 2024, unterstützt durch FDA-Durchbruch-Pfade, großzügige Medicare-Abdeckung und ein dichtes Ökosystem akademisch-industrieller Kollaborationen[3]Centers for Medicare & Medicaid Services, "Genetic Testing for Oncology (DL39367)," cms.gov. US-Onkologie-Netzwerke absorbieren den Großteil der Testvolumen, während grenzüberschreitende Patienten nach Kanada und Mexiko die regionale Nachfrage verstärken. Laufende politische Bemühungen zur Harmonisierung von Probenhandhabungsstandards zielen darauf ab, Inter-Labor-Variabilität zu reduzieren und Erstattungsebenen zu schützen, die an Qualitätsmaßnahmen gebunden sind.

Der asiatisch-pazifische Raum verzeichnet die schnellste CAGR von 19,52% bis 2030, da China, Japan und Indien Molekular-Onkologie-Budgets erweitern. Chinas 2024-Genehmigung eines methylierungs-basierten Leberkrebsassays unterstreicht regulatorische Bereitschaft, inländische Innovation zu katalysieren. Japans jüngste Companion-Diagnostic-Empfehlungen für gezielte Therapien spiegeln ausgeklügelte Regulator-Industrie-Dialoge wider, die Produktzyklen beschleunigen. Regierungsverbundene Herstellungsanreize senken lokalisierte Reagenzienkosten und stimulieren die Aufnahme weiter.

Europa nimmt eine reife, aber immer noch expandierende Position ein. Harmonisierte In-vitro-Diagnostik-Regulierung, gekoppelt mit wachsenden Evidenzpaketen, veranlasst nationale Kostenträger, MRD-Überwachung über Pilotprogramme hinaus zu erstatten. Deutschland, Frankreich und das Vereinigte Königreich verankern Marktnachfrage durch umfassende Krebszentren, die integrierte genomische Berichte schätzen. Südeuropa und Skandinavien folgen über pan-europäische Beschaffungsschemata, die Akquisitionskosten senken. Mittlerer Osten, Afrika und Südamerika bleiben entstehend, zeigen aber zunehmende Studienteilnahme, was längerfristige kommerzielle Gelegenheiten vorwegnimmt, sobald sich Erstattungspfade formalisieren.

Wettbewerbslandschaft

Das Wettbewerbsfeld zeigt moderate Konzentration, wobei Guardant Health, Roche und Illumina beträchtliche, aber nicht dominante Anteile halten. Guardant kapitalisiert auf Multi-Indikations-FDA-Genehmigungen und KI-Software, die neue Biomarker auf das Guardant360-Franchise schichtet. Roche nutzt seine diagnostische Herstellungs-Grundfläche, um Reagenzien-Lieferzeiten für Krankenhaus-Kunden weltweit zu verkürzen. Illuminas Post-GRAIL-Strategie refokussiert auf Kern-Sequenzierungsinnovation, während sie weiterhin Flow Cells an Drittanbieter-Liquid-Biopsy-Entwickler liefert.

Strategische Partnerschaften formen das Wettbewerbs-Schachbrett. Foundation Medicine schloss sich mit Fulgent Genetics zusammen, um Keimbahn-Panels einzuführen, die somatische Profilierung ergänzen und Cross-Sell-Synergien produzieren. Bio-Rads Angebot, Stilla Technologies zu akquirieren, signalisiert Konvergenz in Digital PCR, konsolidiert IP und beschleunigt Assay-Menü-Expansion. Venture-unterstützte Einsteiger drücken Preise um 15%, um Verträge in hochvolumigen Referenzlaboren zu gewinnen, was etablierte Anbieter zwingt, wertschöpfende Software- und Biostatistik-Services zu erweitern.

Produktdifferenzierung hängt an analytischer Sensitivität, Probe-zu-Antwort-Bearbeitungszeit und KI-getriebenen interpretativen Berichten. Anbieter überlagern Cloud-Portale, die mit elektronischen Patientenakten integrieren und Kliniker-Friktion reduzieren. Abonnement-basierte Informatik erschließt nachhaltigen Umsatz unabhängig von Commodity-Reagenzien-Margen. Die Fluid-Biopsy-Industrie verschiebt sich somit von Hardware-Konkurrenz zu daten-zentrierten Ökosystemen, die sich tief in Onkologie-Pflegepfade einbetten und Wechselkosten progressiv höher machen.

Fluid-Biopsy-Branchenführer

-

Bio-Rad Laboratories

-

Guardant Health

-

Qiagen NV

-

Roche Diagnostics

-

Illumina Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: Guardant Health führt nahezu ein Dutzend bahnbrechender Smart-Liquid-Biopsy-Anwendungen für seinen Guardant360 Liquid-Test ein, einschließlich umfassender Tumorprofilierungsfähigkeiten, die das Fehlen umsetzbarer Mutationen bestätigen und KI-gesteuerte Biomarker-Identifikation zur Verbesserung präzisionsonkologischer Anwendungen nutzen.

- April 2025: Guardant Health kündigt strategische Zusammenarbeit mit Pfizer an, um das Liquid-Biopsy-Portfolio in klinischen Studien zu nutzen und zirkulierende Tumor-DNA für Therapieansprech-Überwachung zu evaluieren, wodurch pharmazeutische Partnerschaftsanwendungen erweitert werden.

Globaler Fluid-Biopsy-Marktbericht Umfang

Gemäß dem Umfang des Berichts ist Fluid-Biopsy, auch bekannt als Liquid-Biopsy oder Fluidphasen-Biopsy, ein Verfahren zur Probenahme und Analyse nicht-fester biologischer Gewebe (Blut und andere) für das Screening von Krebs und anderen entzündlichen Zuständen, die mit kardialen und anderen medizinischen Störungen verbunden sind. Der Fluid-Biopsy-Markt ist segmentiert nach Indikation (Lungenkrebs, Brustkrebs, Kolorektalkrebs und andere Indikationen), Typ (Zirkulierende Tumorzellen, Zirkulierende Tumor-DNA und zellfreie DNA) und Geographie (Nordamerika, Europa, Asien-Pazifik, Mittlerer Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und Trends für 17 verschiedene Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in USD Million) für die oben genannten Segmente.

| Lungenkrebs |

| Brustkrebs |

| Kolorektalkrebs |

| Prostatakrebs |

| Bauchspeicheldrüsenkrebs |

| Andere Indikationen |

| Zirkulierende Tumorzellen (CTCs) |

| Zirkulierende Tumor-DNA (ctDNA) |

| Zellfreie DNA (cfDNA) |

| Extrazelluläre Vesikel / Exosomen |

| Andere Biomarker (miRNA, TEPs, Proteine) |

| Kits & Reagenzien |

| Instrumente & Plattformen |

| Software & Bioinformatik |

| Test-Services |

| Next-Generation-Sequenzierung (NGS) |

| Digital PCR / ddPCR |

| Real-Time PCR |

| Microarray & qPCR |

| Andere (Nanopore, Lab-on-Chip, etc.) |

| Referenzlabore |

| Krankenhaus- & Arztlabore |

| Akademische & Forschungszentren |

| CROs & Biopharma |

| Blut (Plasma/Serum) |

| Urin |

| Speichel / Sputum |

| Cerebrospinalflüssigkeit |

| Andere Körperflüssigkeiten |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Restlicher asiatisch-pazifischer Raum | |

| Mittlerer Osten und Afrika | GCC |

| Südafrika | |

| Restlicher Mittlerer Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Indikation | Lungenkrebs | |

| Brustkrebs | ||

| Kolorektalkrebs | ||

| Prostatakrebs | ||

| Bauchspeicheldrüsenkrebs | ||

| Andere Indikationen | ||

| Nach Biomarker-Typ | Zirkulierende Tumorzellen (CTCs) | |

| Zirkulierende Tumor-DNA (ctDNA) | ||

| Zellfreie DNA (cfDNA) | ||

| Extrazelluläre Vesikel / Exosomen | ||

| Andere Biomarker (miRNA, TEPs, Proteine) | ||

| Nach Produkt & Service | Kits & Reagenzien | |

| Instrumente & Plattformen | ||

| Software & Bioinformatik | ||

| Test-Services | ||

| Nach Technologie | Next-Generation-Sequenzierung (NGS) | |

| Digital PCR / ddPCR | ||

| Real-Time PCR | ||

| Microarray & qPCR | ||

| Andere (Nanopore, Lab-on-Chip, etc.) | ||

| Nach Endnutzer | Referenzlabore | |

| Krankenhaus- & Arztlabore | ||

| Akademische & Forschungszentren | ||

| CROs & Biopharma | ||

| Nach Probentyp | Blut (Plasma/Serum) | |

| Urin | ||

| Speichel / Sputum | ||

| Cerebrospinalflüssigkeit | ||

| Andere Körperflüssigkeiten | ||

| Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Restlicher asiatisch-pazifischer Raum | ||

| Mittlerer Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Mittlerer Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Schlüsselfragen beantwortet im Bericht

Was ist der aktuelle Wert des Fluid-Biopsy-Markts?

Die Fluid-Biopsy-Marktgröße beträgt USD 7,11 Milliarden 2025 und ist auf Kurs, USD 15,20 Milliarden bis 2030 zu erreichen.

Welche Krebs-Indikation generiert den meisten Umsatz für Fluid-Biopsien?

Lungenkrebs führt mit 33,55% Fluid-Biopsy-Marktanteil aufgrund mehrerer FDA-genehmigter Tests für gezielte Therapieauswahl.

Warum wird der asiatisch-pazifische Raum als die am schnellsten wachsende Region betrachtet?

Regulatorische Genehmigungen in China und Japan, steigende Krebsinzidenz und erweiterte Erstattung treiben eine CAGR von 19,52% für den asiatisch-pazifischen Raum bis 2030 an.

Wie verbessert KI die Liquid-Biopsy-Sensitivität?

KI-basierte Fragmentomik interpretiert zellfreie DNA-Muster und erreicht Früherkennung-Sensitivitäten über 90%, was traditionelle nur-Mutations-Assays übertrifft.

Welche Technologien dominieren Liquid-Biopsy-Tests?

Next-Generation-Sequenzierung kontrolliert 67,72% der Umsätze 2024, während Digital PCR schnell für gezielte Minimal-Residual-Disease-Überwachung wächst.

Was sind die größten Barrieren für breitere Liquid-Biopsy-Adoption?

Hohe Pro-Test-Kosten, komplexe Erstattungsverfahren und niedrige ctDNA-Ausbeute in frühen Tumorstadien bleiben Schlüssel-Hemmnisse trotz fortlaufenden technologischen Fortschritts.

Seite zuletzt aktualisiert am: