Marktanalyse für Lebensmittelsüßstoffe in Europa

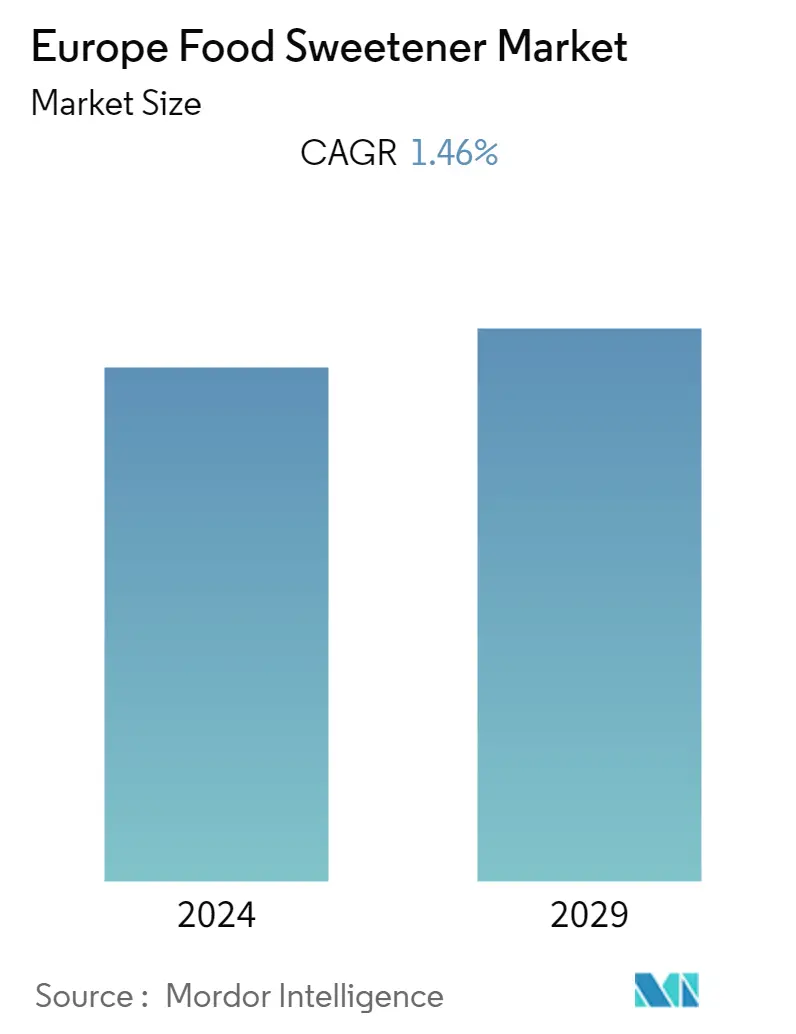

In den nächsten fünf Jahren wird der Markt für Lebensmittelsüßstoffe in Europa voraussichtlich mit einer jährlichen Wachstumsrate von 1,46 % wachsen.

Verbraucher werden sich heutzutage ihres Lebensmittelkonsums und der darin enthaltenen Inhaltsstoffe immer bewusster. Die meisten Verbraucher bevorzugen pflanzliche Zutaten in ihren Lebensmitteln. Um der Marktnachfrage gerecht zu werden, haben Marktteilnehmer pflanzliche Inhaltsstoffe auf den Markt gebracht, beispielsweise Süßstoffe auf pflanzlicher Basis. Aufgrund des Anstiegs des verfügbaren Einkommens, der zunehmenden Erwerbsbevölkerung und eines geschäftigen Lebensstils nimmt der Konsum verarbeiteter Lebensmittel und Getränke zu. Darüber hinaus steigt die Nachfrage nach Süßungsmitteln in der Region aufgrund des zunehmenden Konsums von Fertiggerichten und verarbeiteten Lebensmitteln. Der Einsatz von Süßungsmitteln in verarbeiteten Lebensmitteln erhöht deren Geschmack ohne zusätzliche Kalorien, weshalb die Nachfrage in der Region steigt.

Derzeit steigt der Verbrauch von Zuckerersatzstoffen in Europa rasant an. Dies ist auf das Bewusstsein der Verbraucher, staatliche Vorschriften zur Reduzierung des Zuckerkonsums und die Anwendung dieses Konzepts in vielen Gesundheits- und Wellness-Lebensmitteln auf dem Markt zurückzuführen. Der andere Hauptgrund für das Wachstum von Zuckerersatzstoffen ist die wachsende Zahl fettleibiger, übergewichtiger und diabetischer Patienten in Europa. Nach Angaben der British Diabetic Association aus dem Jahr 2021 leben im Vereinigten Königreich rund 1,4 Millionen Menschen mit Diabetes. Die meisten Marktführer bringen innovative Produkte, insbesondere aus Stevia gewonnene Produkte, auf den Markt, um der wachsenden Verbrauchernachfrage nach kalorienfreien natürlichen Süßungsmitteln in Lebensmitteln und Getränken gerecht zu werden.

Markttrends für Lebensmittelsüßstoffe in Europa

Steigende Nachfrage nach natürlichen Süßungsmitteln

Verbraucher werden sich ihrer Lebensmittelauswahl und der darin enthaltenen Zutaten immer bewusster. Aus diesem Grund steigt in der Region die Nachfrage nach natürlichen Lebensmittelzutaten wie natürlichen Süßungsmitteln. Verbraucher sind sich des Nährstoffgehalts der von ihnen verzehrten verarbeiteten Produkte bewusst. Stevia, Xylitol und andere natürliche Süßstoffe sind pflanzliche Zucker aus biologischen und natürlichen Quellen. Sie fügen keine Kalorien hinzu, schmecken aber wie normaler Zucker. Darüber hinaus hat der Konsum von Fertiggerichten und verarbeiteten Lebensmitteln in der Region aufgrund eines Anstiegs des verfügbaren Einkommens und der Erwerbsbevölkerung in der Region zugenommen. Das wachsende Gesundheitsbewusstsein der Verbraucher treibt die Marktteilnehmer dazu, Produkte auf Basis natürlicher Inhaltsstoffe zu entwickeln. Aufgrund der steigenden Nachfrage importieren die Marktteilnehmer auch Produkte aus anderen Ländern. Laut UN-Comtrade-Daten für 2021 importierte Frankreich 2.274 Tonnen Stevia. Mittelfristig wird erwartet, dass die Nachfrage nach natürlichen Süßungsmitteln aufgrund der steigenden Nachfrage nach verarbeiteten Lebensmitteln in der Region steigen wird.

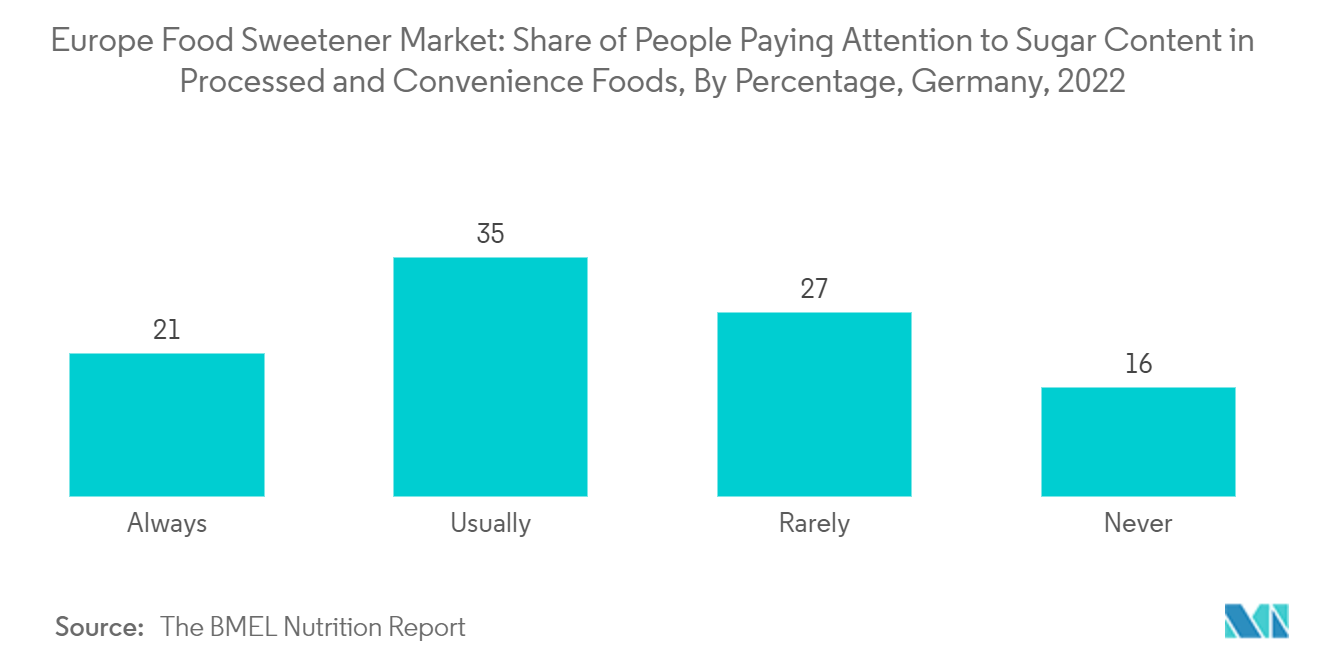

Deutschland ist der am schnellsten wachsende Markt für Lebensmittelsüßstoffe

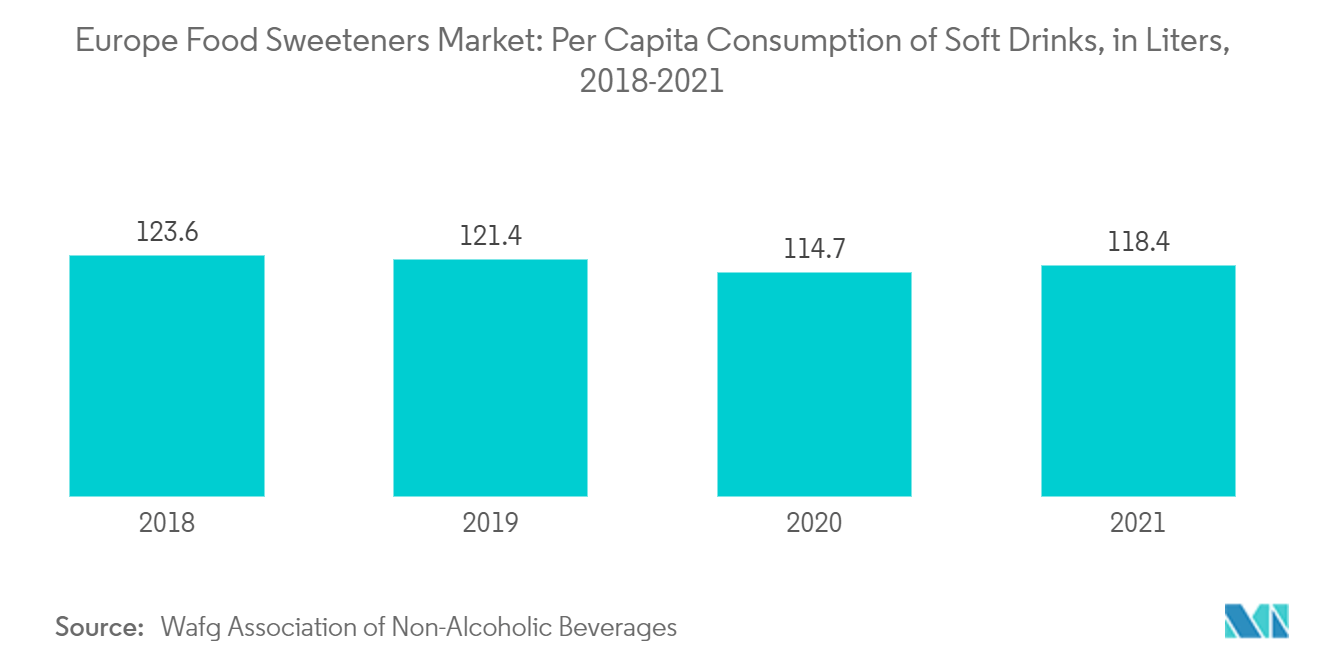

Aufgrund der steigenden Prävalenz chronischer Krankheiten wie Fettleibigkeit, Diabetes und anderer Krankheiten werden sich die Verbraucher im Land zunehmend des Konsums von verarbeiteten Lebensmitteln und Fertiggerichten bewusst. Nach Angaben der International Diabetes Federation aus dem Jahr 2021 sind in Deutschland 6.199,7 Tausend Menschen Diabetiker. Marktteilnehmer bringen neue Stevia-Süßstoffe auf den Markt, die von Herstellern in Produkten wie Süßwaren, Erfrischungsgetränken und vielem mehr verwendet werden sollen. Beispielsweise wird im März 2022 der Stevia-Süßstoff EverSweet von Cargill Inc. mit einer Technologie namens ClearFlo-Plattform kombiniert. Der Zweck dieser Plattform bestand darin, mehr Unternehmen zu erreichen. Süßstoffe wie Stevia, Xylitol und Saccharin werden in Erfrischungsgetränken und kohlensäurehaltigen Getränken verwendet. und der Verbrauch von zuckerbasierten Produkten nimmt in der Region aufgrund eines zunehmenden Lebensmittel- und Getränkekonsums zu.

Überblick über die Lebensmittelsüßstoffindustrie in Europa

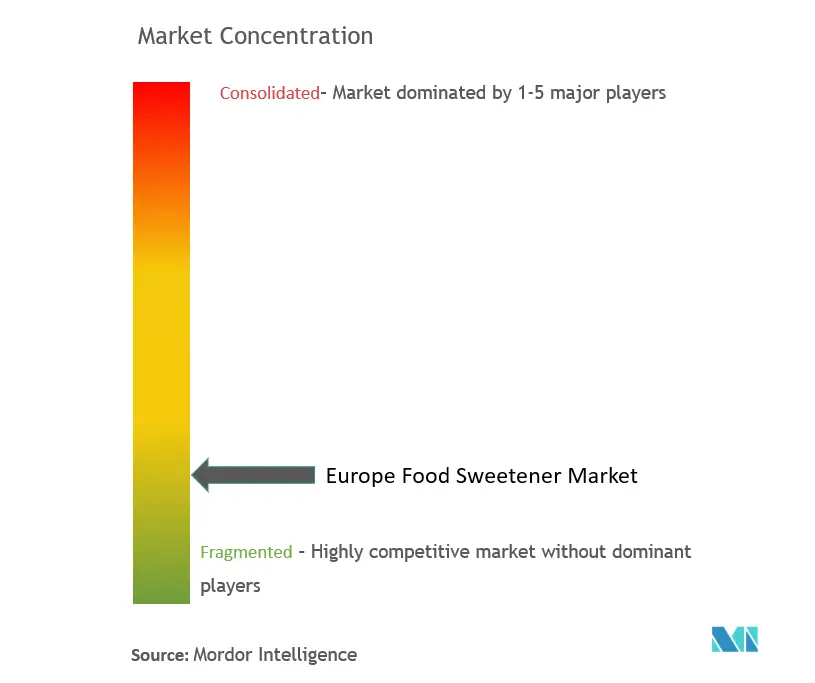

Der europäische Markt für Lebensmittelsüßstoffe wird von vielen prominenten Akteuren vorangetrieben. Derzeit gibt es in dieser Branche mehrere aktive Akteure, darunter Cargill, Inc., Tate Lyle, Archer Daniels Midland Company, DuPont de Nemours, Inc. und Associated British Foods Plc. Akquisitionen, neue Produkteinführungen, Joint Ventures und Vereinbarungen sind die beliebtesten Wachstumsstrategien der wichtigsten Marktteilnehmer. Die Unternehmen auf dem Markt konzentrieren sich auf kalorienarme Süßstoffe, um der Nachfrage der Kunden gerecht zu werden.

Europas Marktführer für Lebensmittelsüßstoffe

Cargill, Incorporated

Tate & Lyle

Archer Daniels Midland Company

DuPont de Nemours Inc.

Associated British Foods Plc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Lebensmittelsüßstoffmarkt in Europa

- November 2022 Tate Lyle Plc bringt einen neuen Süßstoff auf den Markt, Erytesse-Erythritol. Das Produkt hat eine Süße von 70 % und kann in der Getränke-, Molkerei-, Back- und Süßwarenindustrie verwendet werden.

- Juli 2022 Sweegen Inc. bringt Bestevia LQ auf den Markt, eine Reihe flüssiger Süßstoffe auf Stevia-Basis. Das Unternehmen behauptet, dass diese Süßstoffe in Produkten wie Süßwaren, kohlensäurehaltigen Getränken, Dessertgarnierungen und konzentrierten Sirupen verwendet werden können.

- Oktober 2021 Sweegen Inc. bringt ein neues Süßstoffportfolio auf den Markt, darunter Brazzein, ein kalorienfreier Süßstoff mit hoher Intensität. Das Produkt wurde in Zusammenarbeit mit dem langjährigen Innovationspartner Conagen entwickelt. Das Unternehmen behauptet, dass das Produkt 500-2000-mal süßer ist als normaler Zucker.

Segmentierung der Lebensmittelsüßstoffindustrie in Europa

Lebensmittelsüßstoffe sind Stoffe, die Lebensmitteln zugesetzt werden, um ihnen einen süßen Geschmack zu verleihen. Die Süßstoffe können natürlich oder künstlich sein. Typ, Anwendung und Ländersegmente machen den europäischen Markt für Lebensmittelsüßstoffe aus. Nach Typ ist der Markt in Saccharose, Stärkesüßstoffe, Zuckeralkohole und hochintensive Süßstoffe (HIS) unterteilt. Stärkesüßstoffe und Zuckeralkohole werden in Dextrose, HFCS, Maltodextrin, Sorbitol und andere Stärkesüßstoffe und Zuckeralkohole unterteilt. Die hochintensiven Süßstoffe (HIS) werden weiter in Sucralose, Aspartam, Saccharin, Neotam, Stevia, Cyclamat, Acesulfam-Kalium (Ace-K) und andere unterteilt. Je nach Anwendung ist der Markt in Back- und Süßwaren, Milchprodukte und Desserts, Fleisch und Fleischprodukte, Suppen, Saucen, Dressings und andere Anwendungen unterteilt. Geografisch ist der Markt in das Vereinigte Königreich, Deutschland, Frankreich, Spanien, Italien, Russland und das übrige Europa unterteilt. Für jedes Segment wurden Marktgrößen und Prognosen auf der Grundlage des Wertes (in Mio. USD) erstellt.

| Saccharose | |

| Stärkesüßstoffe und Zuckeralkohole | Traubenzucker |

| Maissirup mit hohem Fruchtzuckergehalt (HFCS) | |

| Maltodextrin | |

| Sorbit | |

| Xylit | |

| Andere Produkttypen | |

| Hochintensive Süßstoffe (HIS) | Sucralose |

| Aspartam | |

| Saccharin | |

| Cyclamat | |

| Ass-K | |

| Neotam | |

| Stevia | |

| Andere hochintensive Süßstoffe (HIS) |

| Molkerei |

| Bäckerei |

| Suppen, Saucen und Dressings |

| Süßwaren |

| Getränke |

| Andere Anwendungen |

| Großbritannien |

| Deutschland |

| Frankreich |

| Spanien |

| Italien |

| Russland |

| Rest von Europa |

| Produktart | Saccharose | |

| Stärkesüßstoffe und Zuckeralkohole | Traubenzucker | |

| Maissirup mit hohem Fruchtzuckergehalt (HFCS) | ||

| Maltodextrin | ||

| Sorbit | ||

| Xylit | ||

| Andere Produkttypen | ||

| Hochintensive Süßstoffe (HIS) | Sucralose | |

| Aspartam | ||

| Saccharin | ||

| Cyclamat | ||

| Ass-K | ||

| Neotam | ||

| Stevia | ||

| Andere hochintensive Süßstoffe (HIS) | ||

| Anwendung | Molkerei | |

| Bäckerei | ||

| Suppen, Saucen und Dressings | ||

| Süßwaren | ||

| Getränke | ||

| Andere Anwendungen | ||

| Erdkunde | Großbritannien | |

| Deutschland | ||

| Frankreich | ||

| Spanien | ||

| Italien | ||

| Russland | ||

| Rest von Europa | ||

Häufig gestellte Fragen zur Marktforschung für Lebensmittelsüßstoffe in Europa

Wie groß ist der Markt für Lebensmittelsüßstoffe in Europa derzeit?

Der europäische Markt für Lebensmittelsüßstoffe wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 1,46 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Markt für Lebensmittelsüßstoffe?

Cargill, Incorporated, Tate & Lyle, Archer Daniels Midland Company, DuPont de Nemours Inc., Associated British Foods Plc sind die wichtigsten Unternehmen, die auf dem europäischen Markt für Lebensmittelsüßstoffe tätig sind.

Welche Jahre deckt dieser europäische Markt für Lebensmittelsüßstoffe ab?

Der Bericht deckt die historische Marktgröße des europäischen Marktes für Lebensmittelsüßstoffe für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Lebensmittelsüßstoffe für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die Lebensmittelsüßstoffindustrie in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Lebensmittelsüßstoffen in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Lebensmittelsüßstoffen für Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.