Verbunden Flugzeug Marktgröße und -anteil

Verbunden Flugzeug Marktanalyse von Mordor Intelligenz

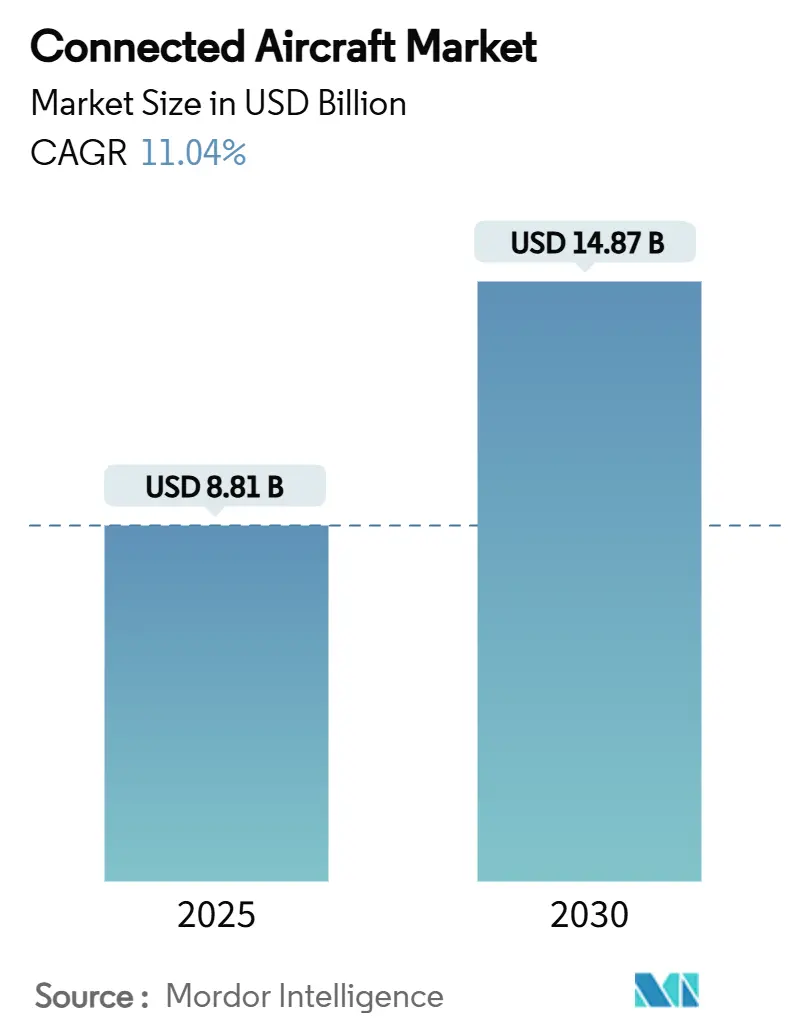

Die Verbunden Flugzeug Marktgröße erreichte USD 8,81 Milliarden im Jahr 2025 und wird voraussichtlich auf USD 14,87 Milliarden bis 2030 anwachsen, was eine CAGR von 11,04% widerspiegelt. Nachhaltiges Wachstum resultiert aus steigenden Passagiererwartungen für Tor-Zu-Tor-Breitband, vorgeschriebener Echtzeitverfolgung unter der ICAO GADSS-Regel und mehrere-Orbit-Satellitenbereitstellungen, die Latenz und Bandbreitenkosten senken. Fluggesellschaften erweiterten Nachrüstprogramme, um digitale Kabinenupgrades zu beschleunigen, während Verteidigungsministerien netzwerkzentrierte Kriegsführungsprojekte finanzierten, die Kampfjets der vierten Generation mit fortschrittlichen Sensoren verbinden. Die Wettbewerbsintensität blieb moderat, da etablierte Anbieter Positionen durch langfristige Serviceverträge verteidigten, jedoch Preisdruck von Starlink und anderen LEO-Neueinsteigern erlebten. Cybersicherheitsvorschriften, Spektrumstaus und hohe Nachrüstkosten Dämpften kurzfristige Rollout-Pläne, änderten jedoch nicht die langfristige digitale Entwicklung des Verbunden Flugzeug Marktes.[1]Quelle: Internationale Zivilluftfahrt-Organisation, \"Flugzeugverfolgung, \" icao.int

Wichtige Berichtsergebnisse

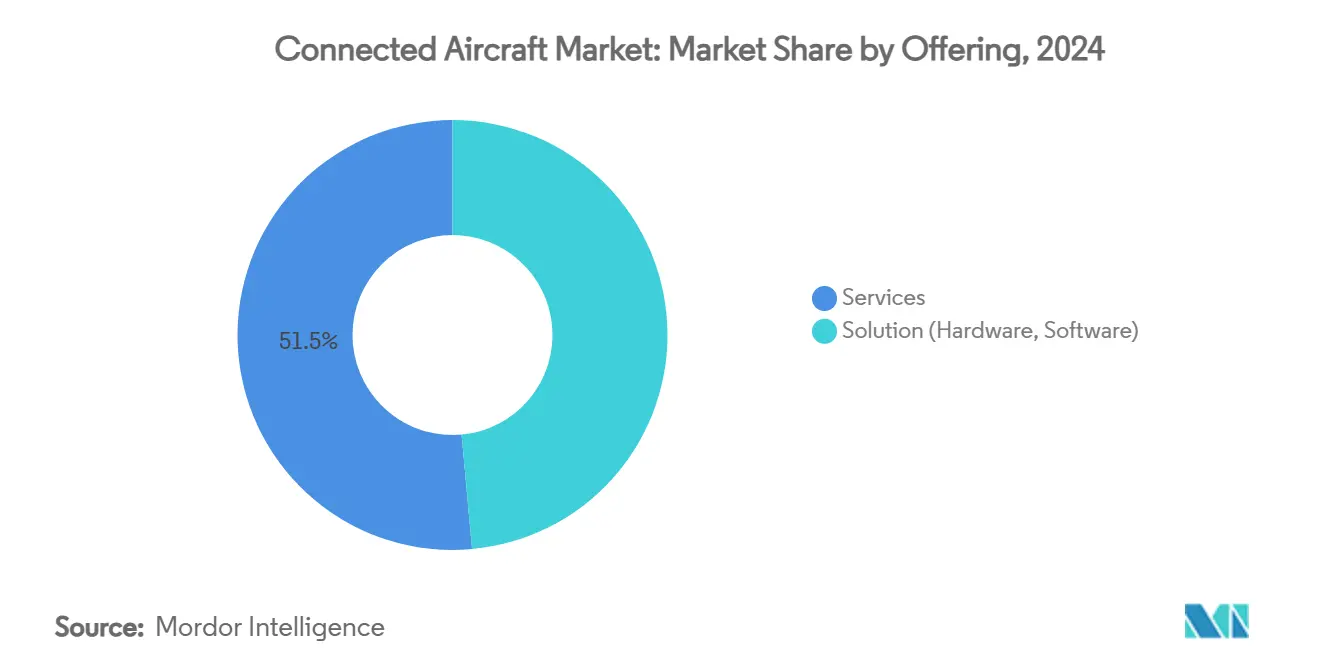

- Nach Angebot führten Dienstleistungen mit 51,45% des Verbunden Flugzeug Marktanteils In 2024; das Segment verzeichnete auch die schnellste CAGR von 12,80% bis 2030.

- Nach Konnektivitätstyp hielt Inflight-Konnektivität 62,40% Umsatzanteil In 2024, während Luft-Zu-Boden-Lösungen voraussichtlich mit 14,20% bis 2030 wachsen werden.

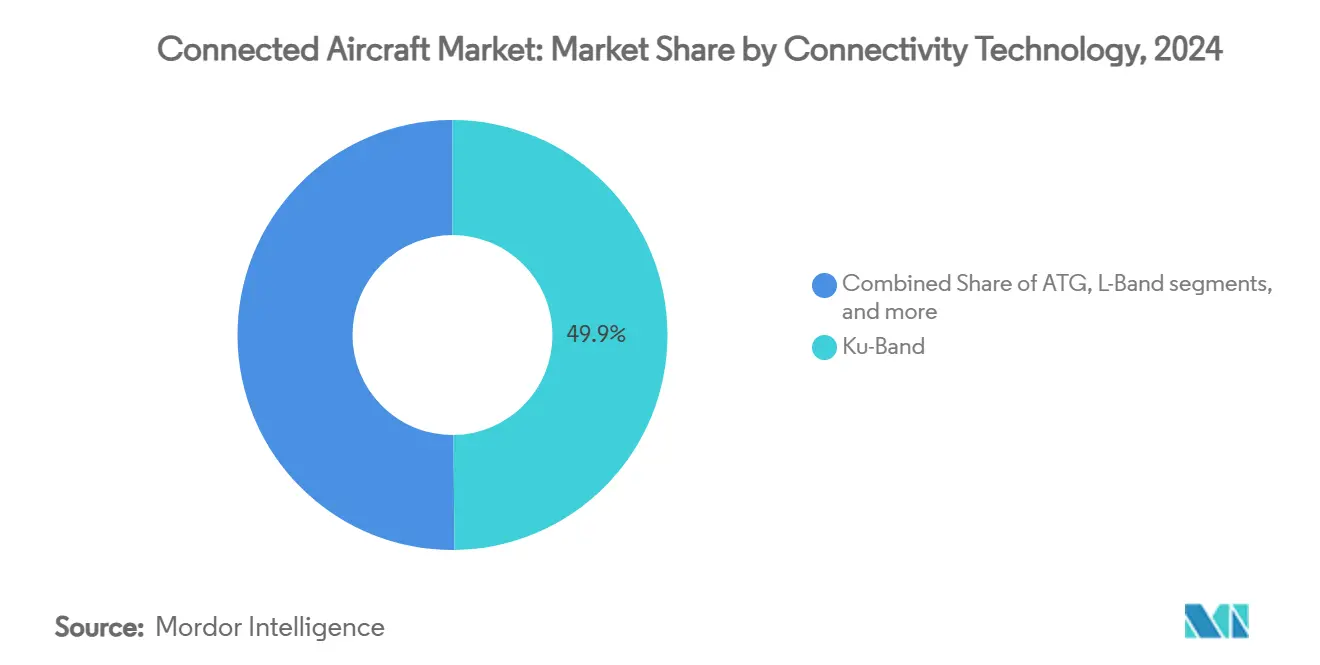

- Nach Konnektivitätstechnologie dominierte Satelliten-Ku-Band mit 49,85% Anteil In 2024; Satelliten-Ka-Band soll mit 13,40% CAGR bis 2030 beschleunigen.

- Nach Anwendung machte die kommerzielle Luftfahrt 70,20% der Verbunden Flugzeug Marktgröße In 2024 aus, während die allgemeine Luftfahrt eine CAGR von 12,45% bis 2030 anstrebt.

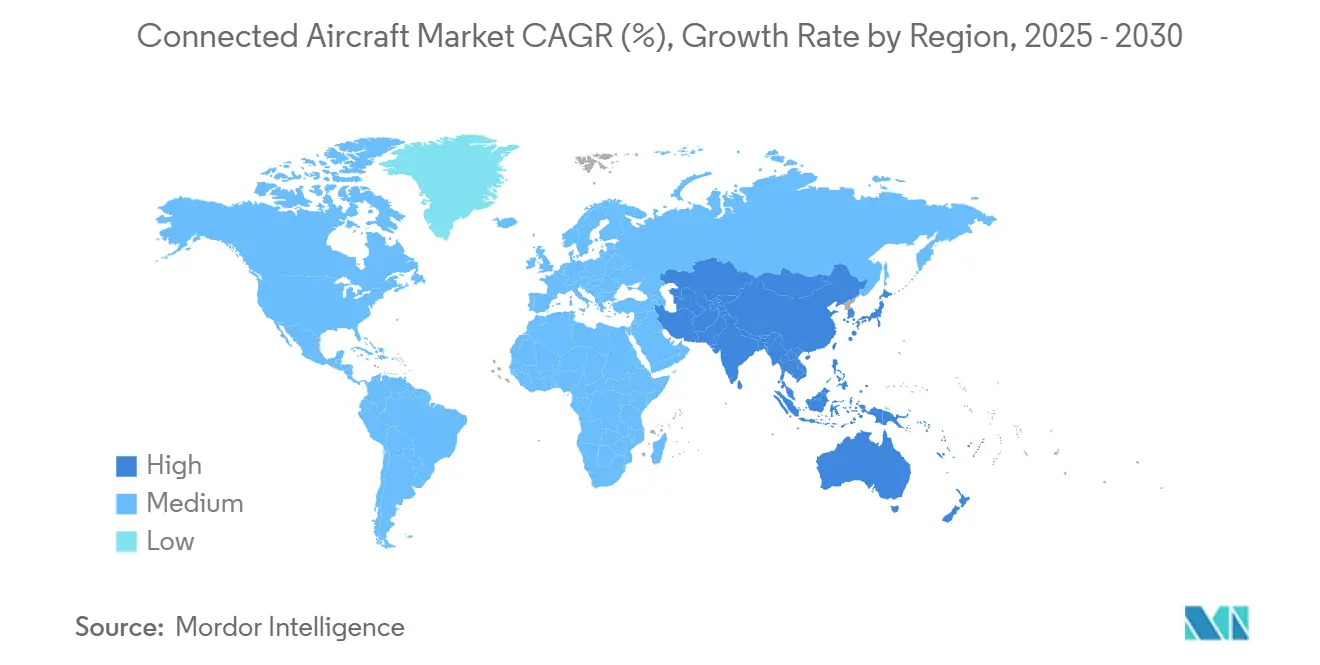

- Nach Geographie führte Nordamerika mit 38,90% Anteil In 2024; Asien-Pazifik wird voraussichtlich die schnellste CAGR von 12,65% bis 2030 verzeichnen.

Globale Verbunden Flugzeug Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Nachfrage nach Inflight-Konnektivität für Passagiere | +2.8% | Global, am höchsten In Nordamerika und Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Einführung netzwerkzentrierter Kriegsführung treibt militärische Konnektivität | +1.9% | Nordamerika und Europa, Ausweitung auf Asien-Pazifik-Verbündete | Langfristig (≥ 4 Jahre) |

| Globales ICAO GADSS-Mandat für Echtzeit-Flugverfolgung | +1.5% | Global | Kurzfristig (≤ 2 Jahre) |

| Flottenweite Nachrüstprogramme führender Fluggesellschaften | +1.7% | Nordamerika und Europa, Ausbreitung nach Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| LEO-Satellitenkonstellationen senken Bandbreitenkosten | +2.1% | Global, frühe Einführung In entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Datenmonetarisierung-geführte zusätzliche Umsatzmodelle | +1.4% | Global, angeführt von nordamerikanischen Fluggesellschaften | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach Inflight-Konnektivität für Passagiere

Passagiererwartungen verschoben sich von sporadischem e-Mail-Zugang zu Streaming-tauglicher Bandbreite. Eine Branchenumfrage 2024 ergab, dass 81% der Südkoreanischen Reisenden bei Fluggesellschaften umbuchen würden, die qualitatives WLAN anbieten, und 80% bewerteten Konnektivität als wichtig für das Flugerlebnis. Fluggesellschaften wie Delta erweiterten schnell kostenloses WLAN auf mehr als 720 Flugzeuge und signalisierten eine Verschiebung von bezahltem Dienstleistung zu einem Markendifferenziator. Breitband-ermöglichte zusätzliche Umsätze wurden auf USD 30 Milliarden bis 2035 prognostiziert, was Konnektivität als strategischen Einkommensstrom verstärkt.[2]Quelle: London School von Economics, \"Sky-hoch Economics, \" lse.ac.Vereinigtes Königreich Der Verbunden Flugzeug Markt priorisierte folglich passagierbezogene Upgrades, besonders In Nordamerika und Asien-Pazifik, wo digitales Engagement Loyalität antreibt.

Einführung netzwerkzentrierter Kriegsführung treibt militärische Konnektivität

Verteidigungsbehörden investierten In luftgestützte Datenverbindungen, die Echtzeit-Intelligenz über Domänen hinweg verschmelzen. Der uns Luft Force Battle Netzwerk Plan integrierte Flugzeuge In eine einheitliche digitale Architektur für nahtlosen Informationsaustausch. Lockheed Martins Scharfschütze Networked Targeting Pod schuf sichere Mesh-Netzwerke zwischen F-35s und Kampfjets der vierten Generation. Ähnliche Initiativen im Vereinigten Königreich und bei NATO-Verbündeten zeigten internationale Ausrichtung und erweiterten Wachstumsperspektiven für sichere Konnektivitätslösungen im gesamten Verbunden Flugzeug Markt.

Globales ICAO GADSS-Mandat für Echtzeit-Flugverfolgung

ICAO verlangte autonome Notverfolgung für Flugzeuge über 27.000 kg ab Januar 2025 und zwang Fluggesellschaften zur Installation von Ein-Minuten-Positionsmeldungen In Notfällen. Airbus zertifizierte einen Notfall Locator Sender mit autonomer Notverfolgung und zeigte Einhaltung-Wege für Hersteller. Die globale Reichweite der Regulierung beschleunigte Nachrüstpläne und standardisierte Konnektivitätsgrundlagen, die zusätzliche digitale Dienstleistungen unterstützen.

LEO-Satellitenkonstellationen senken Bandbreitenkosten

mehrere-Tausend-Satellitenkonstellationen reduzierten Latenz und Preise und störten das etablierte GEO-Modell. Goldman Sachs prognostiziert dem LEO-Segment Wachstum von USD 15 Milliarden auf USD 108 Milliarden bis 2035. Panasonic demonstrierte nahtlose LEO-zu-GEO-Übergaben, die 193 Mbps Forward-Link-Geschwindigkeiten im Flug lieferten. Vereint Airlines übernahm Starlink für über 1.000 Flugzeuge und zeigte, wie niedrigere Orbital-Ökonomie kostenloses Passagier-WLAN ermöglichte.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Nachrüst- und Zertifizierungskosten | -1.8% | Global, höhere Auswirkung In kostensensiblen Märkten | Mittelfristig (2-4 Jahre) |

| Bandbreiten-/Abdeckungsgrenzen auf Polarrouten | -0.9% | Trans-Polar-Korridore | Kurzfristig (≤ 2 Jahre) |

| Cybersicherheits-Einhaltung-Verzögerungen | -1.2% | Europa und Nordamerika | Mittelfristig (2-4 Jahre) |

| Ku/Ka-Band-Spektrumstau | -0.7% | Global | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Nachrüst- und Zertifizierungskosten

Kabinennachrüstungen erforderten teure Ausrüstung, detaillierte ergänzende Typzertifikate und Flugzeugausfallzeiten. Die FAA schätzte, dass cybersichere Konnektivität für die uns-Mobilitätsflotte USD 500 Millionen kosten würde. Fluggesellschaften balancierten diese Ausgaben gegen beschränktes Kapital, da Lieferverzögerungen von Airbus und Boeing Neubau-Ersatz begrenzten.

Cybersicherheits-Compliance-Verzögerungen

Neue Vorschriften wie EU Part-IS und FAA-Sonderbedingungen verpflichteten Betreiber zur Einführung ISO 27001-basierter Systeme und zum Nachweis der Widerstandsfähigkeit gegen unbefugten Zugriff. Fluggesellschaften wiesen Zeit und Ressourcen für Audits und Systemhärtung zu, was einige Konnektivitätsinstallationen verlangsamte, obwohl Bedrohungsvolumen seit 2020 um 74% gestiegen waren.

Segmentanalyse

Nach Angebot: Dienstleistungen treiben Managed Connectivity-Einführung

Dienstleistungen hielten 51,45% des Verbunden Flugzeug Marktanteils In 2024 und werden voraussichtlich mit 12,80% CAGR bis 2030 wachsen, was die Präferenz der Fluggesellschaften für schlüsselfertige Lösungen gegenüber Hardware-Eigentum unterstreicht. Die Verbunden Flugzeug Marktgröße für Dienstleistungen wird voraussichtlich im Einklang mit mehrjährigen Vereinbarungen expandieren, die Ausrüstung, Zertifizierung und 24/7-Netzwerkbetrieb bündeln. Fluggesellschaften bevorzugten vorhersagbare Betriebsausgaben, insbesondere wenn schnelle Technologie-Erneuerungszyklen Vermögensentwertungsrisiken bargen.

Dienstleister vertieften Wertversprechen durch kontinuierliche Leistungsanalytik, Cybersicherheitsüberwachung und Flexibel Bandbreitenpläne. Panasonics 10-Jahres-Wartungsvertrag mit Riyadh Luft illustrierte das Lebenszyklusmodell, das Flotten aktuell hält ohne Große Vorabkosten.[3]Quelle: Panasonic Avionics, \"Pressemitteilungen, \" panasonic.aero Wiederkehrende Umsatzströme verbesserten Anbieter-Cashflow-Sichtbarkeit und ermöglichten Fluggesellschaften, sich auf Kundenerfahrung und Pünktlichkeit zu konzentrieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Konnektivitätstyp: Inflight-Konnektivität dominiert Multi-Modal-Integration

Inflight-Konnektivität machte 62,40% des Verbunden Flugzeug Marktanteils In 2024 aus, da digitale Passagiergewohnheiten Produktfahrpläne beeinflussten. Bei höheren Flugfrequenzen und Markenkontaktpunkten rüsteten Fluggesellschaften zuerst Narrowbody-Flotten aus. Luft-Zu-Boden-Verbindungen entstanden als schnellst wachsendes Subsegment mit 14,20% CAGR, unterstützt durch 5 g-Oberflächennetzwerke, die Tor-Konnektivität In die Steigflugphase erweitern.

Zukünftige Architekturen werden Satelliten-, Mobilfunk- und Flugzeug-zu-Flugzeug-Pfade für ununterbrochene Abdeckung verschmelzen. Die Seamless Luft Alliance förderte Standards, die 3GPP 5 g nicht-terrestrische Netzwerke integrieren und Leistung über Boden- und Orbitdomänen angleichen. Diese Evolution hält den Verbunden Flugzeug Markt an der Spitze der Luftfahrtdigitalisierung.

Nach Konnektivitätstechnologie: Ka-Band führt Multi-Orbit-Evolution

Satelliten-Ku-Band behielt einen 49,85% Anteil In 2024 aufgrund seiner ausgereiften Abdeckung und breiten Terminalbasis, dennoch wird Ka-Band mit 13,40% CAGR wachsen aufgrund überlegenen Durchsatzes. Honeywell beworbene Ka-Band-Geschwindigkeiten bis zu 20 Mbps, ermöglichte HD-Streaming und Wolke-Cockpit-Dienstleistungen. Die Verbunden Flugzeug Marktgröße für Ka-Band-Lösungen wird steigen, da Fluggesellschaften Hochdichte-Routen zu höheren Kapazitätsverbindungen migrieren.

mehrere-Orbit-Konzepte, die GEO-, MEO- und LEO-Satelliten kombinieren, entstanden als Risikominderungsstrategie für Polarabdeckung und Redundanz. SES' Open Orbits Netzwerk und ThinKoms Tri-Band-Antennen zeigten Echtzeit-Umschaltung zwischen Orbits ohne Dienstleistung-Ausfälle.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Anwendung: Kommerzielle Luftfahrt verankert Marktwachstum

Die kommerzielle Luftfahrt repräsentierte 70,20% der Verbunden Flugzeug Marktgröße In 2024, da Fluggesellschaften sich beeilten, sich durch Passagiererfahrung und operative Effizienz zu differenzieren. Narrowbody-Jets bildeten die größte installierte Basis, während breit-Körper-Flugzeuge Prämie-mehrere-Orbit-Pakete für Langstreckenerwartungen benötigten. Frachtoperatoren übernahmen Echtzeit-Datenverbindungen für Einheit-laden-Tracking und vorausschauende Wartung.

Die allgemeine Luftfahrt wird voraussichtlich eine CAGR von 12,45% verzeichnen, was die Unternehmensnachfrage nach Büro-im-Himmel-Bandbreite widerspiegelt. Gogos Galileo LEO-Launch signalisierte starke Aufnahme In diesem Segment. Militärflotten erhielten stetige Beschaffung unter netzwerkzentrierten Doktrinen und sicherten diversifizierte Nachfrage In der Verbunden Flugzeug Industrie.

Geografieanalyse

Nordamerika führte den Verbunden Flugzeug Markt In 2024 mit 38,90% Anteil, unterstützt durch frühe GADSS-Einhaltung, robuste Satelliteninfrastruktur und Fluggesellschaftsverpflichtungen zu flottenweitem kostenlosem WLAN. Delta, Vereint und amerikanisch rollten mehrere-Orbit-Nachrüstungen aus, die Regional Jets mit Mainline-Leistungserwartungen ausrichteten. Verteidigungsprogramme wie BACN und die F-22A-Modernisierung hoben auch die Nachfrage nach sicheren Verbindungen bei uns-Luftfahrzeugen.

Europa folgte mit starkem regulatorischem Impuls von EASA-Cybersicherheitsregeln und paneuropäischer koordinierter Luftverkehrsmodernisierung. Flagcarrier balancierten Passagierkonnektivität mit operativen Prioritäten wie Elektronisch Flug Bag-Integration und vorausschauenden Wartungsplattformen. Die Satellitenbetreiber der Region beschleunigten Ka-Band-Bereitstellungen zur Verteidigung ihrer Marktposition gegen LEO-Neulinge.

Asien-Pazifik verzeichnete die schnellste CAGR-Aussicht von 12,65% bis 2030. Chinas Luftfahrt-Serviceumsätze wurden voraussichtlich von USD 23 Milliarden In 2024 auf USD 61 Milliarden bis 2043 steigen und Konnektivität mit 5,6% CAGR In den breiteren digitalen Dienstleistungen-Mix einbetten. Thai Airways partnerte mit Neo Raum Gruppe für 80 Flugzeugnachrüstungen, und Korean Luft begann kommerzielle B787-Flüge ausgestattet mit Viasat Ka-Band. Regierungsunterstützung für Luftfahrtinfrastruktur und steigender Mittelklasse-Reiseverkehr erhielten regionale Rückenwindd.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Wettbewerbslandschaft

Der Verbunden Flugzeug Markt zeigte moderate Konzentration, da etablierte Anbieter globale Unterstützung-Footprints aufrechterhielten, während neue Marktteilnehmer Preisdynamiken veränderten. Panasonic Avionics, Viasat und Thales hielten umfangreiche installierte Basen und nutzten End-Zu-End-Pakete, die Antennen, Modems, Cybersicherheit und Zertifizierungsdienste kombinierten. Panasonics Memorandum mit Airbus zur gemeinsamen Entwicklung zukünftiger Verbunden Flugzeug Plattformen verstärkte seine OEM-Ausrichtung.

SpaceXs Starlink störte den Markt durch Angebot von Hochgeschwindigkeitsservice, der Fluggesellschaften ermöglichte, Passagiergebühren zu entfernen. Mehr als 2.000 Flugzeugverpflichtungen seit 2022 unterstrichen schnelle Traktion, und FAA-Genehmigung bei Embraer 175s ebnete den Weg für Regional-Flottenupgrades. Preiskampf veranlasste Legacy-Betreiber zur Beschleunigung von Ka-Band- und mehrere-Orbit-Rollouts.

Konsolidierung formte Lieferantenstrategien um. SES kündigte eine USD 3,1 Milliarden Vereinbarung zur Übernahme von Intelsat an und zielte auf Skalenvorteile In Orbit-Diversität und Gemanagt Dienstleistungen. Gogo übernahm Satcom Direct für USD 375 Millionen zur Erweiterung der Geschäft Luftfahrt-Reichweite und Erfassung von Regierungsverträgen. Anbieter mit Polarkonnektivität, Cybersicherheitstiefe oder Datenmonetarisierungs-Analytik schnitten Nischen aus, die Große Gruppen nicht vollständig adressieren konnten.

Verbunden Flugzeug Industrieführer

-

Gogo Inc.

-

Viasat, Inc.

-

Thales Gruppe

-

Panasonic Avionics Corporation

-

SITA N.V.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Industrieentwicklungen

- Juni 2025: Katar Airways wählte Panasonic Avionics' Converix-Plattform für 60 B777X-Flugzeuge, fügte KI-gesteuerte virtuelle Kabinencrew und integriertes Datenmanagement hinzu.

- März 2025: Vereint Airlines erhielt FAA-Genehmigung für Starlink-ausgestattete Embraer 175s, Ziel sind 300 Installationen bis Jahresende.

- März 2025: Delta Luft Lines wählte Hughes Fusion mehrere-Orbit-Konnektivität für A350- und A321neo-Flotten plus 400 bestehende Flugzeuge.

Globaler Verbunden Flugzeug Marktbericht Umfang

Verbunden Flugzeug ist einer der breiteren Begriffe, die flugzeugbasierte Systeme auf Basis des Internet-von-Dinge, Inflight-Unterhaltung und verwandte WLAN-Einrichtungen, Luft-Zu-Luft-Konnektivität und Luft-Zu-Boden-Konnektivität umfassen. Darüber hinaus kombiniert das Verbunden Flugzeug Satellitenkomponenten, Flugzeughardware, Airtime-Konnektivität und Apps und Dienstleistungen an und außerhalb des Flugzeugs, um die Kunst zu ändern, wie Menschen In der Luftfahrtindustrie kommunizieren. Mit anderen Worten visualisiert das Verbunden Flugzeug Konzept eine Luftfahrtindustrie, wo alle Teilnehmer wie Fluggesellschaften, Flughäfen, Luftverkehrsmanagement, Unterstützung-Dienstleistungen und sogar Passagiere nahtlos verbunden sind, Flughafenoperationen optimieren und das Flugreiseerlebnis verbessern.

Der Verbunden Flugzeug Markt ist basierend auf Konnektivität, Anwendung, Frequenzband und Geographie segmentiert. Nach Konnektivität ist der Markt In Inflight-Konnektivität, Luft-Zu-Luft-Konnektivität und Luft-Zu-Boden-Konnektivität segmentiert. Nach Anwendung ist der Markt In kommerzielle Flugzeuge und Militärflugzeuge segmentiert. Nach Frequenzband ist der Markt In Ka-Band, Ku-Band und L-Band segmentiert. Der Bericht deckt auch Marktgrößen und Prognosen für den Verbunden Flugzeug Markt In wichtigen Ländern verschiedener Regionen ab. Für jedes Segment wird die Marktgröße In Wertangaben (USD) bereitgestellt.

| Lösung (Hardware, Software) |

| Dienstleistungen |

| Inflight-Konnektivität |

| Air-to-Ground-Konnektivität |

| Air-to-Air-Konnektivität |

| Satellit - L-Band |

| Satellit - Ku-Band |

| Satellit - Ka-Band |

| ATG (Air-to-Ground) |

| Kommerzielle Luftfahrt | Narrowbody |

| Widebody | |

| Regional Jets | |

| Kommerzielle Hubschrauber | |

| Militärische Luftfahrt | Kampfflugzeuge |

| Spezial-Missionsflugzeuge | |

| Militärtransportflugzeuge | |

| Militärhubschrauber | |

| Allgemeine Luftfahrt | Business Jets |

| Andere |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Russland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Mexiko | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Katar | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Restliches Afrika | ||

| Nach Angebot | Lösung (Hardware, Software) | ||

| Dienstleistungen | |||

| Nach Konnektivitätstyp | Inflight-Konnektivität | ||

| Air-to-Ground-Konnektivität | |||

| Air-to-Air-Konnektivität | |||

| Nach Konnektivitätstechnologie | Satellit - L-Band | ||

| Satellit - Ku-Band | |||

| Satellit - Ka-Band | |||

| ATG (Air-to-Ground) | |||

| Nach Anwendung | Kommerzielle Luftfahrt | Narrowbody | |

| Widebody | |||

| Regional Jets | |||

| Kommerzielle Hubschrauber | |||

| Militärische Luftfahrt | Kampfflugzeuge | ||

| Spezial-Missionsflugzeuge | |||

| Militärtransportflugzeuge | |||

| Militärhubschrauber | |||

| Allgemeine Luftfahrt | Business Jets | ||

| Andere | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Vereinigtes Königreich | ||

| Deutschland | |||

| Frankreich | |||

| Russland | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| Restliches Asien-Pazifik | |||

| Südamerika | Brasilien | ||

| Mexiko | |||

| Restliches Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Katar | |||

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Restliches Afrika | |||

Schlüsselfragen im Bericht beantwortet

Wie hoch ist der aktuelle Wert des Verbunden Flugzeug Marktes?

Der Verbunden Flugzeug Markt erreichte USD 8,81 Milliarden In 2025 und wird voraussichtlich auf USD 14,87 Milliarden bis 2030 bei einer CAGR von 11,04% steigen.

Welches Segment hält den größten Verbunden Flugzeug Marktanteil?

Inflight-Konnektivität führte durch Erfassung von 62,40% Umsatzanteil In 2024.

Warum wechseln Fluggesellschaften zu servicebasierten Konnektivitätsverträgen?

Dienstleistungen ermöglichen Fluggesellschaften, hohe Kapitalausgaben zu vermeiden, 24/7-technischen Unterstützung zu erhalten und mit schnellen Satelliten-Upgrades Schritt zu halten.

Wie wirkt sich die ICAO GADSS-Regel auf das Marktwachstum aus?

Die Regel schreibt autonome Notverfolgung ab 2025 vor und zwingt Fluggesellschaften weltweit zur Installation von Echtzeit-Konnektivitätshardware In Flotten.

Welche Region wird voraussichtlich bis 2030 am schnellsten wachsen?

Asien-Pazifik wird voraussichtlich mit 12,65% CAGR expandieren, angetrieben durch Flottenmodernisierung und steigende Passagier-WLAN-Nachfrage.

Welche Rolle spielen LEO-Satelliten In der Verbunden Flugzeug Industrie?

LEO-Konstellationen reduzieren Latenz, verbessern Abdeckung und senken Bandbreitenkosten, ermöglichen Fluggesellschaften kostenloses Streaming-qualitäts-WLAN anzubieten und formen Lieferantenwettbewerb um.

Seite zuletzt aktualisiert am: