Marktgröße und Marktanteil für kommerzielle Flugzeugfenster und -windschutzscheiben

Marktanalyse für kommerzielle Flugzeugfenster und -windschutzscheiben von Mordor Intelligence

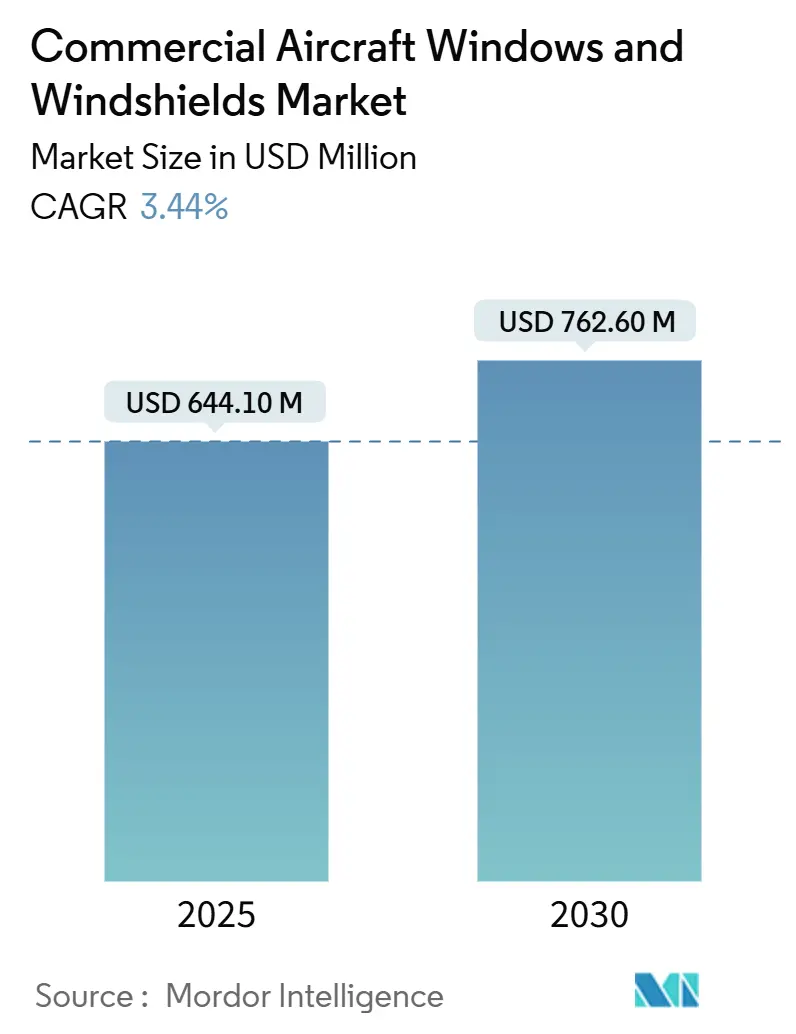

Der Markt für kommerzielle Flugzeugfenster und -windschutzscheiben ist mit 644,05 Millionen USD im Jahr 2025 bewertet und soll bis 2030 bei einer CAGR von 3,44% auf 762,65 Millionen USD anwachsen. Anhaltendes Flottenwachstum, steigende Nachrüstungen und schnelle Materialinnovationen erhalten die Nachfrage trotz anhaltender Lieferkettenbeschränkungen aufrecht. Fluggesellschaften priorisieren leichtere Fenster, die zur Reduzierung des Kraftstoffverbrauchs beitragen, während Premium-Carrier abblendbare und Panoramalösungen installieren, die das Kundenerlebnis verbessern. Regulatorischer Druck von der FAA und EASA treibt häufigere Windschutzscheiben-Austauschzyklen voran, und die mehrjährigen Produktionsrückstände bei Airbus und Boeing motivieren Tier-1-Lieferanten zur Kapazitätserweiterung. Gleichzeitig begrenzen Zertifizierungskosten und Engpässe bei Spezialglas und Harzen das Tempo, mit dem neue Technologien skalieren.

Wichtige Erkenntnisse des Berichts

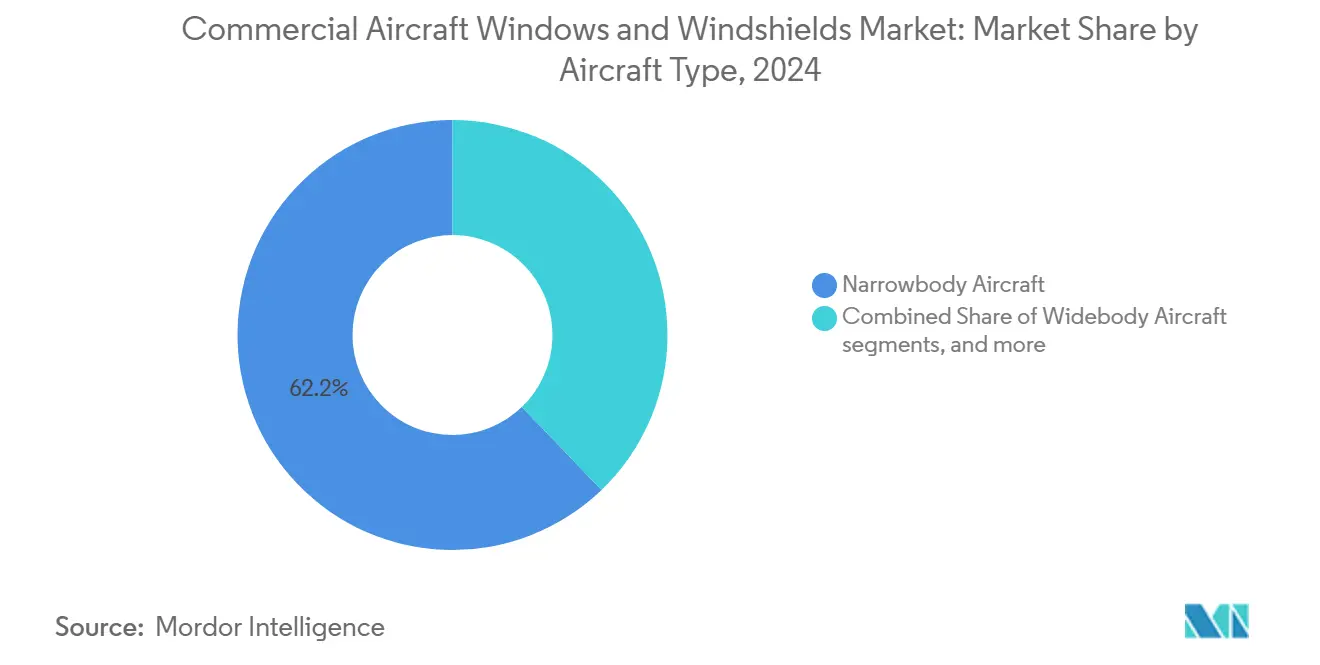

- Nach Flugzeugtyp führten Schmalrumpfflugzeuge mit 62,19% des Marktanteils für kommerzielle Flugzeugfenster und -windschutzscheiben in 2024, während das Segment voraussichtlich mit einer CAGR von 6,45% bis 2030 expandieren wird.

- Nach Anwendung machten Kabinenfenster 65,31% Marktanteil in 2024 aus, während Cockpit-Windschutzscheiben mit einer CAGR von 6,29% bis 2030 voranschreiten.

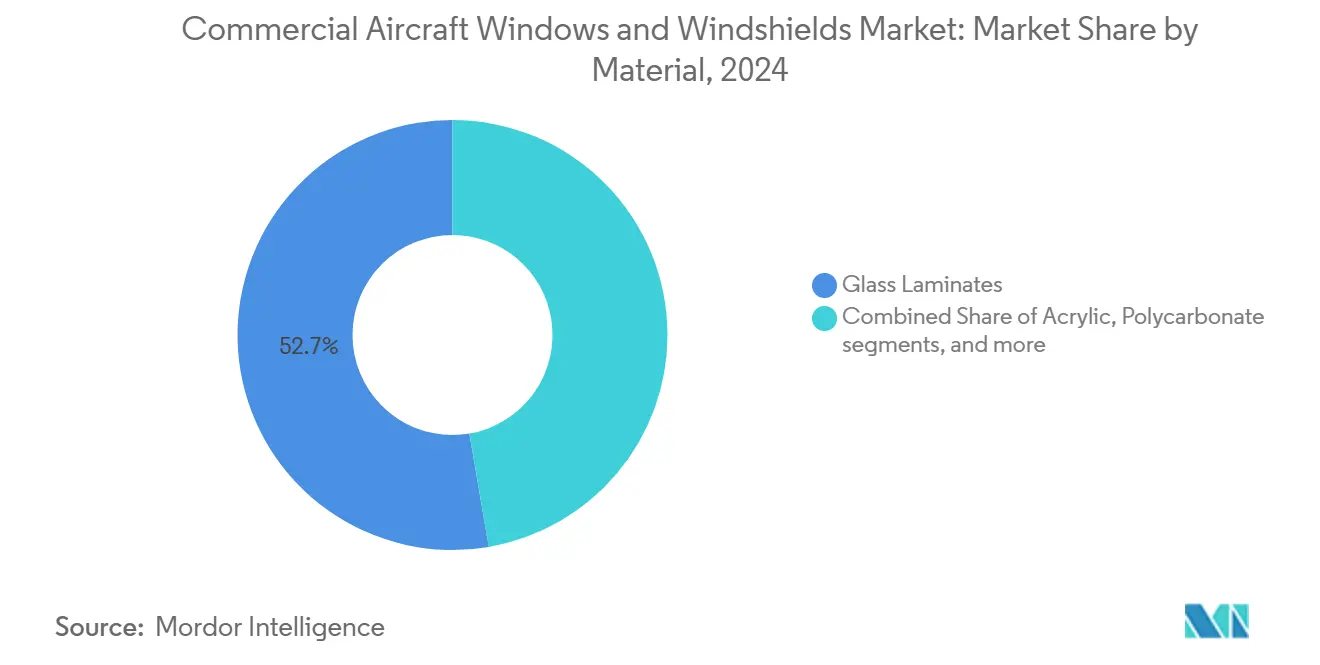

- Nach Material dominierten Glaslaminate den Markt für kommerzielle Flugzeugfenster und -windschutzscheiben mit 52,70% des Anteils in 2024; Polycarbonat wird voraussichtlich mit einer CAGR von 7,17% bis 2030 wachsen.

- Nach Technologie erfassten konventionelle Mehrschichtlaminate 70,45% Umsatzanteil in 2024, dennoch sollen elektrochrome Smart-Fenster mit einer CAGR von 8,19% während 2025-2030 stark ansteigen.

- Nach Endmarkt hielten OEM-Installationen 56,72% der Marktgröße für kommerzielle Flugzeugfenster und -windschutzscheiben in 2024, während der Aftermarket voraussichtlich eine CAGR von 6,19% verzeichnen wird.

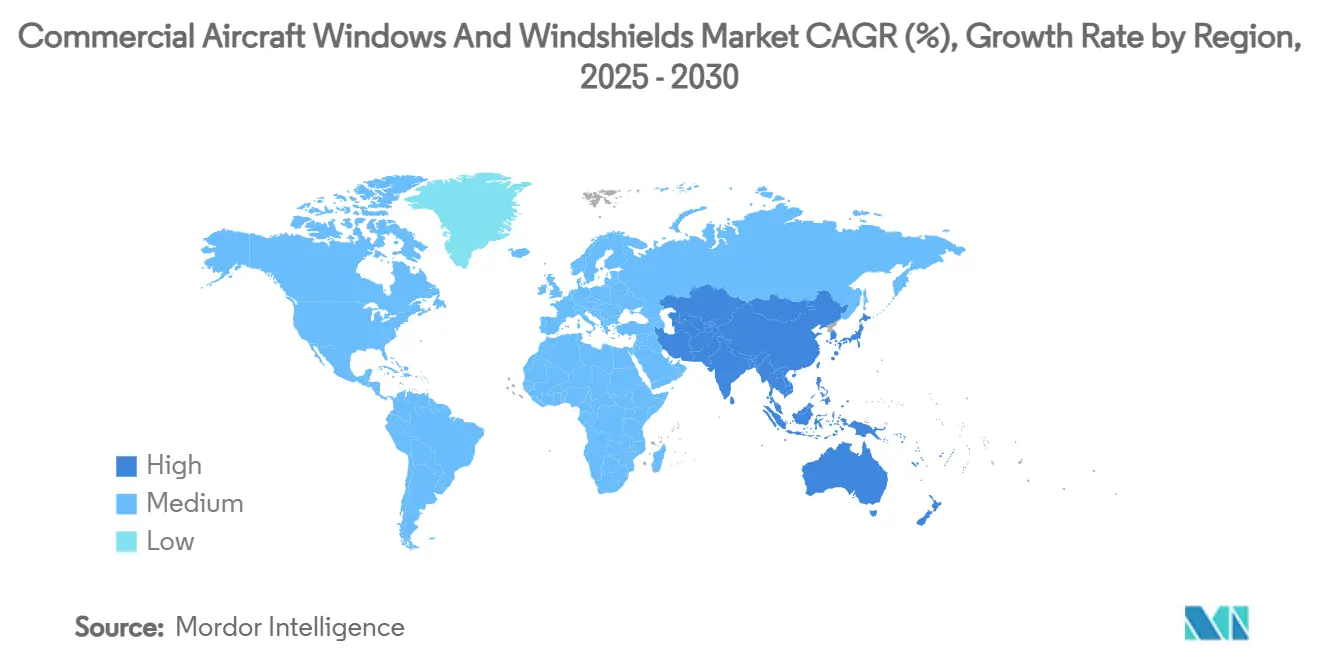

- Nach Geografie führte Nordamerika mit 34,78% Umsatzanteil in 2024; Asien-Pazifik wird voraussichtlich mit einer CAGR von 8,21% im gleichen Zeitraum expandieren.

Globale Markttrends und Einblicke für kommerzielle Flugzeugfenster und -windschutzscheiben

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Wachsende Nachfrage nach größeren Panorama-Kabinenfenstern | +0,8 | Global, Schwerpunkt auf Premium-Carriern in Nordamerika und Europa | Mittelfristig (3-4 Jahre) |

| Beschleunigung der Einführung von elektrochromem Smart-Windschutzscheiben | +1,2 | Nordamerika und Europa, wachsende Akzeptanz in Asien | Mittelfristig (3-4 Jahre) |

| Zunehmender Produktionsrückstand bei Boeing und Airbus | +0,6 | Global, Konzentration in Fertigungszentren | Kurzfristig (≤ 2 Jahre) |

| Strenge FAA- und EASA-Vogelschlag- und thermische Schockstandards | +0,9 | Global, strengere Durchsetzung in Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Einführung von leichtem Acryl und Polycarbonat | +0,7 | Global, frühe Einführung in Nordamerika und Europa | Mittelfristig (3-4 Jahre) |

| Flottenmodernisierungsprogramme der Fluggesellschaften in Asien und Nahost | +1,0 | Asien-Pazifik und Nahost | Mittelfristig (3-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachsende Nachfrage nach größeren Panorama-Kabinenfenstern

Fluggesellschaften betrachten größere Fenster als Markenunterscheidungsmerkmal, das den Verkauf von ertragstarken Tickets steigern kann. Airbus integrierte übergroße Öffnungen im A350 und gestaltete die A320-Seitenwände neu, um mehr Tageslicht in die Kabine zu lassen, was die Raumwahrnehmung verbessert und Jetlag-bedingte Müdigkeit reduziert.[1]Airbus, "A350 Cabin Highlights Enhanced Passenger Experience," airbus.com Lieferanten haben mit stärkeren Dünnglaslaminate reagiert, die strukturelle Integrität bei größeren Abmessungen bewahren und gleichzeitig Gewicht reduzieren. Getönte Beschichtungen und hydrophobe Schichten halten die Klarheit auch nach wiederholten Reinigungszyklen hoch. Premium-Carrier rüsten ältere Großraumflugzeuge mit verbesserten Fensterumrandungen nach, die größere Scheiben und LED-Stimmungsbeleuchtung unterstützen. Diese Upgrades erhöhen die Kosten für Kabinenrenovierungen, verlängern aber die Lebensdauer der Flugzeugzelle. Folglich entwickeln sich Panorama-Designs von Neuheit zu Mainstream-Serienausstattungsoptionen bei neuen Schmalrumpfprogrammen.

Beschleunigung der Einführung von elektrochromem Smart-Windschutzscheiben

Elektronisch abblendbare Lösungen, einst auf Business Jets beschränkt, erobern große kommerzielle Plattformen. Gentex' neueste Geräte blockieren 99,9% des Lichts und erreichen Vollklarheit in 90 Sekunden - eine Funktion, die jetzt serienmäßig beim B787 und ausgewählten A321XLR-Auslieferungen verfügbar ist.[2]Gentex Corporation, "Advanced Dimmable Device Portfolio Debuts at CES 2025," gentex.comLabortests zeigen eine Infrarot-Absorption von 77,3% und sichtbare Lichtdurchlässigkeit von 39,2% bis 56,4%, was die Cockpit-Wärmelast senkt und den Klimaanlagen-Verbrauch reduziert. Die Einbettung dünner Solarkolektoren entlang des Windschutzscheibenumfangs versorgt Tönungszyklen mit Strom, ohne die Flugzeugstromnetze anzuzapfen. Fluggesellschaften, die die Technologie in Premium-Kabinen installieren, berichten von höheren Net Promoter Scores und schnelleren Abfertigungen, da keine Jalousien mehr benötigt werden. Da sich Zertifizierungspräzedenzfälle anhäufen, erwarten Lieferanten fallende Kosten pro Fenster, was eine breitere Akzeptanz bei Schmalrumpf-Flotten vorantreibt.

Zunehmender Produktionsrückstand bei Boeing und Airbus stimuliert Tier-1-Lieferanten

Airbus A320neo-Slots sind bis 2030 ausverkauft, und regulatorische Audits begrenzen Boeings B737-Produktionswachstum. Diese Sichtbarkeit ermöglicht es Fenster- und Windschutzscheibenherstellern, Kapital für neue Autoklaven und Laserschneidlinien zu binden. PPG Industries berichtete einen Rekord-Rückstand im Bereich Luft- und Raumfahrtbeschichtungen im Wert von 290 Millionen USD und zweistelliges organisches Umsatzwachstum in 2024. Erweiterte Kapazitäten verkürzen Lieferzeiten und unterstützen den Übergang zu fortschrittlichen Laminaten und intelligenten Beschichtungen. Lieferanten nutzen auch den Rückstand, um längere Verträge auszuhandeln, die die Rohstoffversorgung stabilisieren und gemeinsame F&E mit Flugzeugherstellern fördern.

Einführung von leichtem Acryl und Polycarbonat zur Kraftstoffverbrauchsreduzierung

Polycarbonat wiegt bis zu 40% weniger als chemisch gehärtetes Glas und absorbiert 200-mal mehr Aufprall vor dem Brechen. Das Material gewinnt daher Marktanteile bei Regionalflugzeugen, wo jedes Kilogramm in messbare Kraftstoffeinsparungen übersetzt wird. Samyangs PFAS-freier flammhemmender Grad erfüllt V-0 nach UL 94 und bietet hohe Transparenz bei dünnen Stärken.[3]Samyang Corporation, "PFAS-Free Flame-Retardant Polycarbonate Datasheet," plasticstoday.com Betreiber von Flugzeugen mit hohen Zyklen berichten von um 8-10% verlängerten Inspektionsintervallen, da Polycarbonat Rollfeld-Trümmer besser als herkömmliche Scheiben widersteht. Gewichtseinsparungen werden auch verstärkt, wenn Fluggesellschaften leichtere Fenster mit Verbundstoff-Seitenwänden kombinieren, was den systemweiten Nutzen der Materialsubstitution hervorhebt.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Lieferkettenbeschränkungen bei Spezialmaterialien | -0,9 | Global, schwerwiegende Auswirkung in Regionen fern von Fertigungszentren | Kurzfristig (≤ 2 Jahre) |

| Hohe Zertifizierungs- und Qualifizierungskosten | -0,6 | Global, größere Auswirkung auf kleinere Hersteller | Langfristig (≥ 5 Jahre) |

| Volatile OEM-Produktionsraten | -0,5 | Global, unterschiedliche Auswirkung basierend auf OEM-Beziehungen | Kurzfristig (≤ 2 Jahre) |

| Begrenzte Reparaturkapazitäten außerhalb Nordamerikas und Europas | -0,3 | Asien-Pazifik, Lateinamerika und Afrika | Mittelfristig (3-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Lieferkettenbeschränkungen bei Spezialmaterialien

Chemisch gehärtete Glassubstrate und Zwischenschichtharze sind auf wenige Anlagen in Nordamerika und Europa angewiesen. Pandemie-bedingte Störungen wirken noch immer auf Beschaffungspläne nach, begrenzen Chargengrößen und treiben Spot-Preisspitzen voran. Schmalrumpf-Hochläufe haben Tier-2-Laminierer dazu gezwungen, die Zuteilung über mehrere OEM-Linien zu jonglieren, was Lieferzeiten verlängert. Frachtengpässe erhöhen das Risiko, wenn klimatisierte Container nicht verfügbar sind. Einige Fluggesellschaften kaufen daher Ersatzscheiben vor und halten Lagerbestände, was Betriebskapital bindet. Forscher erforschen recyceltes Glasscherben und biobasierte Harze zur Diversifizierung der Rohstoffe, dennoch bleiben kommerzielle Volumina klein.

Hohe Zertifizierungs- und Qualifizierungskosten behindern neue Technologien

Jede neue Smart-Glass-Formulierung muss FAA-Vogelschlag-, thermische Schock- und Druckdifferenzialtests bestehen. Die neueste FAA-Regelgebung erfordert systemweite Sicherheitsbewertungen und laufende Zertifizierungs-Wartungsanforderungen. Vollständige Testkampagnen können 8 Millionen USD pro Windschutzscheibentyp überschreiten, was kleinere Innovatoren abschreckt. Die Markteinführungszeit erstreckt sich über 36 Monate hinaus und untergräbt den First-Mover-Vorteil. Tier-1-Lieferanten mildern diese Belastung durch Mitfinanzierung von Programmen mit OEMs, aber Nischenanwendungen stehen noch vor Hürden. Folglich schwenken viele Material-Startups zuerst zur Geschäftsluftfahrt um und verzögern Vorteile für volumenstarte Schmalrumpfjets.

Segmentanalyse

Nach Flugzeugtyp: Schmalrumpf-Dominanz untermauert zukünftiges Wachstum

Das Schmalrumpfsegment trug 62,19% des Marktanteils für kommerzielle Flugzeugfenster und -windschutzscheiben in 2024 bei und wird mit einer CAGR von 6,45% bis 2030 expandieren. A320neo- und B737 MAX-Familien gewinnen weiterhin Bestellungen von Billigfliegern, die Kurz-strecken-Point-to-Point-Service priorisieren. Jeder Schmalrumpf-Flugzeugrumpf beherbergt weniger Scheiben als ein Zweigang, dennoch sichert die riesige installierte Basis der Flotte den Großteil des Umsatzes. Nachrüstungen fügen abblendbare Lösungen in ertragstarken Reihen hinzu und verstärken Rahmen für größere Öffnungen. Großraumflugzeuge behalten einen kleineren Anteil, liefern aber hohen Wert pro Schiffsset, da A350 und B787 übergroße Panoramafenster spezifizieren, die Premium-Preise erzielen. Regionalflugzeuge und Turboprops nutzen leichtes Polycarbonat zur Reichweitenerweiterung und Verbesserung der Block-Zeit-Ökonomie, während Frachter robustes Glas wählen, das Handhabungsschäden widersteht. Langfristig könnten konzeptionelle fensterlose Kabinen das Gewicht weiter reduzieren, dennoch deutet die Zertifizierungskomplexität auf eine schrittweise Evolution statt einen plötzlichen Wechsel hin.

Schmalrumpf-Momentum kommt der Marktgröße für kommerzielle Flugzeugfenster und -windschutzscheiben zugute, da Schmalrumpfprogramme Bestellrückstände dominieren. Größere Schiffsset-Volumina motivieren Lieferanten zur Automatisierung von Laminations- und Beschichtungslinien, was Stückkosten senkt und intelligente Funktionen für Einstiegskabinen freischaltet. Kunden wägen marginale Kraftstoffeinsparungen gegen Anschaffungsprämien ab, daher folgt die Einführung von elektrochromem Scheiben einem Top-Down-Muster, beginnend mit Flagship-Carriern. Dennoch sorgen steigende OEM-Produktionsziele dafür, dass sogar konservative Fluggesellschaften ihre Bestände erneuern. Großraum-Auslieferungen konzentrieren sich auf internationale Hubs, wo Markenpositionierung wichtiger ist und die Nachfrage nach den größten abblendbaren Fenstern bei Ultra-Langstrecken-Varianten aufrechterhält.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Anwendung: Kabinenfenster herrschen, während Cockpit-Upgrades beschleunigen

Kabinenfenster machten 65,31% der Marktgröße für kommerzielle Flugzeugfenster und -windschutzscheiben in 2024 aus aufgrund einer Vier-bis-Sechs-pro-Reihe-Geometrie über alle Sitze. Nachrüstungen, die crew-kontrollierte aerBlade-Jalousien installieren oder OLED-Beleuchtung einbetten, unterstreichen die Wichtigkeit der Kabine bei der Markendifferenzierung. Fortschritte bei Anti-Verschmutzungs-Beschichtungen halten die Klarheit trotz häufigen Passagierkontakts und Reinigungszyklen hoch. Cockpit-Windschutzscheiben verzeichnen die schnellste Segment-CAGR von 6,8%, angesichts strengerer Vogelschlag-Toleranz und aufkommender Augmented-Reality-Overlays. Honeywells und NXPs Zusammenarbeit bei großflächigen Cockpit-Displays erhöht die optische Last und drängt Fensterhersteller zur Verfeinerung leitfähiger Beschichtungen für bessere EMI-Abschirmung.[4]Honeywell, "Honeywell and NXP Expand Collaboration on Cockpit Display Processing," honeywell.comUV-Blocktechnologie schützt zusätzlich Piloten auf Routen hoher Breitengrade und adressiert arbeitsmedizinische Mandate.

Das Ersatzintervall für Cockpitglas verkürzt sich, wenn Compliance-Standards verschärft werden und verstärkt Aftermarket-Umsätze. Zertifizierungsregeln verlangen redundante Heizelemente zur Eisverhütung, was die Stückliste erhöht, aber die operative Sicherheit verbessert. Fluggesellschaften balancieren diese Kosten durch Synchronisierung von Windschutzscheiben-Austausch mit geplanten Triebwerksüberholungen und optimieren Ausfallzeiten. Kabinenscheiben-Umsatz ist langsamer, dennoch können flottenweite Nachrüstprogramme klumpige Bestellspitzen auslösen. Da Nachhaltigkeitsmetriken regulatorische Zähne bekommen, erweisen sich leichtere Flugzeuge als attraktiver Hebel zur Reduzierung der Pro-Trip-Emissionen.

Nach Material: Glaslaminate führen noch, aber Polycarbonat gewinnt an Tempo

Glaslaminate behielten 52,70% Marktanteil in 2024 dank bewährter optischer Treue und jahrzehntelanger Flugstunden. Gentex' Dünnglas-Laminat, 25% leiser als Polycarbonat, findet Gefallen in Premium-Kabinen, die für akustischen Komfort berechnen.[5]Gentex Corporation, "Advanced Dimmable Device Portfolio Debuts at CES 2025," gentex.com Jedoch spiegelt Polycarbonats 7,17% CAGR den Druck der Fluggesellschaften für Kraftstoffeinsparungen wider. Der neue PFAS-freie Grad von Samyang erfüllt strenge flammhemmende Normen und passt mit minimalen Anpassungen in bestehende Werkzeuge. Acryl bleibt relevant, wo Kostensensitivität Gewichtsbedenken überwiegt, besonders bei kurzzeitigen Regionalflugzeugen. Verbundstoff-Sandwich-Strukturen bilden eine Nische für militärische Transporte und zukünftige Raumflugzeuge, die hohe thermische Schocktoleranz benötigen. Nanostitched-Carbon-Nanotube-Verstärkungen, die am MIT untersucht werden, versprechen ultraleichtes Gewicht mit Rissbeständigkeit zu kombinieren und möglicherweise Material-Hierarchien nach 2030 neu zu schreiben.

Materialwahl prägt Wartungszyklen. Glas bietet überlegene Kratzfestigkeit, zerbricht aber bei Rollfeld-Trümmertreffern, während Polycarbonat schneller kratzt, aber Einschläge übersteht. Fluggesellschaften spezifizieren zunehmend Hybridlösungen: eine innere PC-Schicht für Zähigkeit und äußeres Glas für Klarheit. Solche Architekturen erhöhen die Laminationskomplexität und begünstigen Lieferanten mit Zwischenschicht-Chemie-Expertise. Umweltregulierung könnte bald ältere fluorierte Beschichtungen auslaufen lassen und den Markt zu nächstgeneration UV-absorbierenden Filmen führen, die auf Metalloxid-Nanopartikeln basieren.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Technologie: Konventionelle Systeme bleiben Kern, während Elektrochromes ansteigt

Konventionelle Mehrschichtlaminate hielten 70,45% Umsatzanteil in 2024 durch etablierte Lieferketten und amortisierte Zertifizierung. Diese Scheiben integrieren eingebettete Heizer, Feuchtigkeitsbarrieren und UV-Filter in einem Stack, der Fluggesellschaften und Regulatoren vertraut ist. Beheizte und Anti-Eis-Variationen schützen vor Kristallbildung in Kälteschockbedingungen, unterstützt von hydrophoben Filmen wie NANOMYTE neicorporation.com. Trotz Dominanz wachsen konventionelle Systeme langsam, da der Funktionsumfang ausgereift ist. Umgekehrt verzeichnen elektrochrome Fenster eine heftige CAGR von 8,19% mit reitenden Durchbrüchen in dauerhaften leitfähigen Polymeren und Niederspannungsschaltung. Collins Aerospace demonstrierte virtuelle Fenster für fensterlose Suiten, die Echtzeit-Außenvideo übertragen und zukünftige Kabinenflexibilität andeuten. UV/IR-beschichtete Scheiben schlitzen zwischen grundlegenden und intelligenten Varianten und helfen Billigfliegern, Kabinentemperatur zu senken und Klimaanlagen-Verbrauch in heißen Klimaten zu reduzieren.

Zertifizierungswege für elektrochrome Technologie verkürzen sich, da Regulatoren vorherige Testdaten akzeptieren und Kosten für jede neue Größe senken. Fluggesellschaften nutzen variable Opazität zur Durchsetzung von Schlafzyklen bei Nachtflügen und Blendungsmanagement während des Rollens. Bodenpersonal schätzt, dass Fenster unter starkem Rollfeld-Sonnenlicht automatisch tönen und Innenausstattung schützen. Lieferanten bündeln nun prädiktive Wartungsalgorithmen, die Schaltgeschwindigkeits-Degradation analysieren und proaktiven Austausch vor Serviceunterbrechungen ermöglichen.

Nach Endmarkt: OEM-Installationen dominieren, aber Aftermarket-Wachstum überholt

OEM-Serienausstattung erfasste 56,72% der Verkäufe in 2024, da Fenster installiert bei jedem neuen Flugzeug geliefert werden. Dennoch verzeichnet der Aftermarket eine CAGR von 6,19% und übertrifft das OEM-Wachstum, da Betreiber die Dienstlaufzeit verlängern und Kabinen erneuern, anstatt neue Bestellungen zu platzieren. Emirates veranschaulicht die Nachrüstwelle mit Plänen zur Aufrüstung von 71 Großraumflugzeugen, die abblendbare Fenster und erfrischte Verkleidung hinzufügen.[6]Times Aerospace, "Emirates Launches Largest-Ever A380 Cabin Retrofit," timesaerospace.aero MRO-Anbieter reagieren durch Erweiterung der Hangar-Grundflächen; AARs Standort in Oklahoma City fügt 80.000 sq ft hinzu, um alle B737-Varianten ab 2026 zu handhaben. Fenster-OEMs kooperieren mit Reparaturstationen zur regionalen Bevorratung von Kits und minimieren Transportzeiten. Zertifizierte Reparaturkapazität außerhalb Nordamerikas und Europas bleibt begrenzt und schafft eine Gelegenheit für asiatische Unabhängige, wenn sie lokale regulatorische Rahmen navigieren.

OEM-Nachfrage bleibt solide aufgrund langer Auftragsbücher, aber Lieferketten-Störungen könnten einige Umsätze in spätere Jahre verschieben. Im Gegensatz dazu können Aftermarket-Arbeitsaufträge innerhalb von Wochen flexibilisiert werden und bieten Lieferanten einen Puffer, wenn Serienausstattungs-Zeitpläne verzögert werden. Fluggesellschaften komprimieren auch Kabinen-Ausfallzeiten durch Kombination von Fensteraustausch mit Sitz-Rückenlehnen-Bildschirm-Upgrades und schaffen gebündelte Verträge von über 2 Millionen USD pro Flugzeug.

Geografieanalyse

Nordamerika kontrollierte 34,78% des Marktes für kommerzielle Flugzeugfenster und -windschutzscheiben in 2024, gestützt von seinem dichten Flugzeugrumpf-Fertigungsökosystem und umfassender MRO-Kapazität. FAA-Regulierungen zwingen zu schnellerem Windschutzscheiben-Austausch und erweitern lokale Nachfrage. PPGs Luft- und Raumfahrt-Rückstand und Gentex' abblendbare Glas-Pipeline unterstreichen den Technologie-Zug der Region. Kanada ergänzt die USA mit Verbundstoff-Forschungszentren, die Polycarbonat-Bonding-Techniken verfeinern.

Asien-Pazifik ist der schnellste Beweger und schreitet mit einer CAGR von 8,21% bis 2030 voran. Boeing sieht Indien und Südasien ihre Flotte bis 2043 vervierfachen und 2.835 neue Flugzeuge benötigen. Lokale Carrier übernehmen die neuesten Kabinenstandards zur Werbung von Mittelschicht-Reisenden, daher sehen abblendbare und Panoramascheiben schnellere Serienausstattung. Mehrere OEMs haben Standortreparaturzentren nahe Guangzhou, Hyderabad und Nagoya zur Verkürzung von Abfertigungszeiten. Dennoch stehen Materialimporte längeren Logistik-Lieferzeiten gegenüber, was die Auswirkung von Harzmangel verstärkt.

Europa behält einen starken Anteil, verankert durch Airbus-Produktion in Toulouse und Hamburg. Die Klimapolitiken des Blocks beschleunigen die Einführung leichterer Materialien, die Pro-Trip-Emissionen schrumpfen. Lieferanten dort pionieren ressourceneffiziente Glasschmelzverfahren und führen Recycling-Standards an, die globale Benchmarks werden könnten. Nahöstliche Carrier wie Emirates investieren in großmaßstäbliche Nachrüstungen, die auf europäisch gebaute Kits angewiesen sind und grenzüberschreitende Flüsse aufrechterhalten. Afrika hinkt bei Flottengröße hinterher, bietet aber eine grüne Wiese-Gelegenheit für lokale Reparaturstationen, da intrakontinentale Konnektivität steigt. Lateinamerika zeigt stetige Expansion, getrieben von brasilianischen Regionaljets und MRO-Clustern um São José dos Campos.

Wettbewerbslandschaft

Der Markt für kommerzielle Flugzeugfenster und -windschutzscheiben ist mäßig konzentriert. PPG Industries Inc., Gentex Corporation, GKN Aerospace Services Ltd. und NORDAM Group LLC verankern die oberste Ebene mit tiefem Prozess-Know-how in transparenten Laminaten und integrierten Beschattungssystemen. PPG verzeichnete zweistelliges organisches Luft- und Raumfahrt-Wachstum und einen Rückstand von 290 Millionen USD in 2024, was feste Nachfrage signalisiert. GKN investiert 55 Millionen USD in ein neues San Diego-Reparaturzentrum zur Unterstützung globaler MRO-Flüsse. Gentex enthüllte großflächige abblendbare Paneele, die elektrochrome Schichten mit selbstversorgten Controllern bei der CES 2025 zusammenführten und seine Bereichsführerschaft verstärkten.

Zweitstufige Akteure differenzieren sich durch Spezialharze, schnelle Autoklav-Zyklen oder regionale Präsenz. Samyangs PFAS-freies Polycarbonat zielt auf anspruchsvolle Flammennormen, während Vision Systems sich auf Nachrüstkits für Business Jets und Schmalrumpfflugzeuge konzentriert. Materialdurchbrüche wie nanostitched Composites könnten Barrieren für Newcomer mit Kreuzbestäubung aus der Automobilglasierung senken. Wettbewerbsdynamiken werden durch geistiges Eigentum um Beschichtungschemien und die Fähigkeit geprägt, Zertifizierungstrichter kosteneffektiv zu navigieren.

Tier-1-Lieferanten integrieren zunehmend vertikale Fähigkeiten, von Polymersynthese bis Endmontage, um sich gegen Lieferketten-Schocks abzusichern. Einige experimentieren mit additiver Fertigung von Abstandsrahmen zur Lieferzeitreduzierung. Digitale Zwillinge der Windschutzscheiben-Lebenszyklus-Performance informieren Fluggesellschaften über optimale Austausch-Planung und schaffen Service-Umsätze für Anbieter. Der Konsolidierungstrend könnte sich beschleunigen, da Private Equity stabile Cashflows sieht, die an OEM-Rückstände und langfristige MRO-Verträge gebunden sind.

Branchenführer für kommerzielle Flugzeugfenster und -windschutzscheiben

-

PPG Industries Inc.

-

GKN Aerospace Services Ltd.

-

Saint-Gobain Aerospace

-

Gentex Corporation

-

NORDAM Group LLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Gentex Corporation enthüllte nächstgeneration abblendbare Glasprodukte für die Luft- und Raumfahrt mit größeren aktiven Bereichen und verbesserter Schaltgeschwindigkeit.

- April 2025: GKN Aerospace verdoppelte Verbundstoff-Aerostruktur-Kapazität in seiner Chihuahua-Anlage und fügte elektrische Verkabelungssystem-Linien hinzu.

- Januar 2025: Delta Air Lines und Airbus erweiterten ihre Zusammenarbeit bei nachhaltigen Flugkraftstoffen und UpNext-Technologie-Demonstratoren.

- März 2024: MIT kündigte Nanostitching-Technik zur Verstärkung von Verbundstoff-Laminaten an, was Rissbeständigkeit für zukünftige Fenster verbessert.

Globaler Marktberichtsumfang für kommerzielle Flugzeugfenster und -windschutzscheiben

Kommerzielle Flugzeugfenster und -windschutzscheiben bestehen aus Plexiglas, das den Schutz von Flugzeuginnenräumen vor UV-Strahlung und Wind gewährleistet. Darüber hinaus sorgen sie für die Aufrechterhaltung des Luftdruckausgleichs des Flugzeugs. Der untersuchte Markt ist nach Flugzeugtyp in Schmalrumpfflugzeuge, Großraumflugzeuge und Regionalflugzeuge segmentiert sowie nach Anwendung in Kabinenfenster und Cockpit-Windschutzscheiben. Der Bericht bietet Marktgröße und Prognosen für die wichtigsten Länder in allen Regionen. Marktgröße und Prognosen werden in Wertangaben (USD Millionen) bereitgestellt.

| Schmalrumpfflugzeuge |

| Großraumflugzeuge |

| Regionaljets |

| Frachter/umgebaute Frachtflugzeuge |

| Kabinenfenster |

| Cockpit-Windschutzscheiben |

| Glaslaminate |

| Acryl |

| Polycarbonat |

| Hybrid-/Verbundstoff-Sandwich-Strukturen |

| Konventionelle Mehrschichtlaminate |

| Elektrochrome/abblendbare Smart-Fenster |

| Beheizte/Anti-Eis-Fenster |

| UV- und IR-beschichtete Fenster |

| OEM |

| Aftermarket (MRO und Nachrüstung) |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Übriges Südamerika | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Russland | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Übriger Asien-Pazifik-Raum | ||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | ||

| Katar | ||

| Übriger Naher Osten | ||

| Afrika | Südafrika | |

| Übriges Afrika | ||

| Nach Flugzeugtyp | Schmalrumpfflugzeuge | ||

| Großraumflugzeuge | |||

| Regionaljets | |||

| Frachter/umgebaute Frachtflugzeuge | |||

| Nach Anwendung | Kabinenfenster | ||

| Cockpit-Windschutzscheiben | |||

| Nach Material | Glaslaminate | ||

| Acryl | |||

| Polycarbonat | |||

| Hybrid-/Verbundstoff-Sandwich-Strukturen | |||

| Nach Technologie | Konventionelle Mehrschichtlaminate | ||

| Elektrochrome/abblendbare Smart-Fenster | |||

| Beheizte/Anti-Eis-Fenster | |||

| UV- und IR-beschichtete Fenster | |||

| Nach Endmarkt | OEM | ||

| Aftermarket (MRO und Nachrüstung) | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Übriges Südamerika | |||

| Europa | Vereinigtes Königreich | ||

| Deutschland | |||

| Frankreich | |||

| Russland | |||

| Übriges Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Übriger Asien-Pazifik-Raum | |||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | |||

| Katar | |||

| Übriger Naher Osten | |||

| Afrika | Südafrika | ||

| Übriges Afrika | |||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle Markt für kommerzielle Flugzeugfenster und -windschutzscheiben?

Der Markt steht bei 644,05 Millionen USD in 2025 und wird voraussichtlich 762,65 Millionen USD bis 2030 erreichen, bei einer CAGR von 3,44%.

Welches Flugzeugsegment treibt die höchste Nachfrage nach Fenstern und Windschutzscheiben an?

Schmalrumpfjets dominieren mit 62,19% Marktanteil in 2024, unterstützt durch starke A320neo- und B737 MAX-Auftragsbücher.

Warum wachsen elektrochrome Fenster so schnell?

Fluggesellschaften übernehmen abblendbare Scheiben zur Verbesserung des Passagierkomforts und Reduzierung der Kabinenheizlast, was eine CAGR von 8,19% für das Technologiesegment ergibt.

Wie beeinflusst Materialwahl die Kraftstoffeffizienz?

Polycarbonat-Scheiben wiegen bis zu 40% weniger als Glas, reduzieren Kraftstoffverbrauch und treiben eine CAGR von 7,17% für das Materialsegment an.

Welche Regionen bieten die stärksten Wachstumsaussichten?

Asien-Pazifik führt mit einer CAGR von 8,21% dank Flottenerweiterung in Indien, China und Südostasien.

Seite zuletzt aktualisiert am: