Kanada Diabetes Geräte Marktgröße und -anteil

Kanada Diabetes Geräte Marktanalyse von Mordor Intelligenz

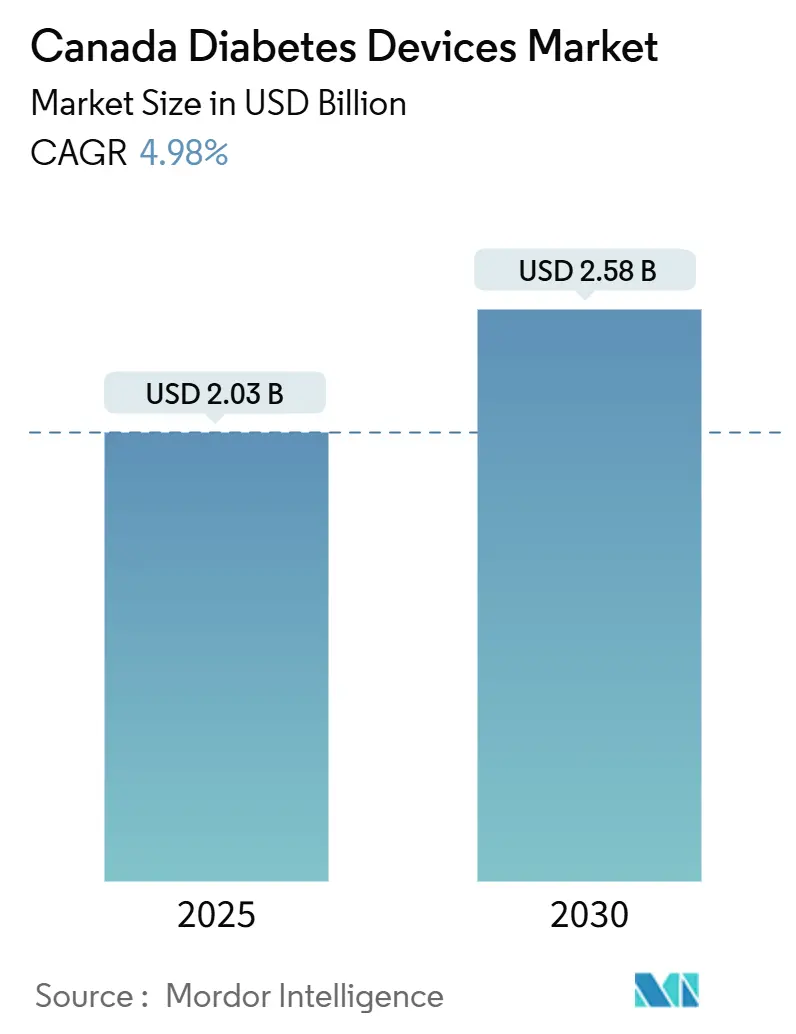

Der Kanada Diabetes Geräte Markt wird mit USD 2,03 Milliarden im Jahr 2025 bewertet und wird voraussichtlich USD 2,58 Milliarden bis 2030 erreichen, mit einer Wachstumsrate von 4,98% CAGR. Die steigende Krankheitsprävalenz - 3,7 Millionen Menschen leben mit Diabetes und mehr als 200.000 neue Fälle werden jährlich diagnostiziert - belastet weiterhin die Provinzbudgets für Gesundheit und beschleunigt die Einführung technologiegestützter Lösungen. Kontinuierliche Glukose-Überwachung (CGM) Systeme, hybride geschlossene Schleifen-Pumpen und Smartphone-verknüpfte Wearables transformieren die Therapie von episodischen Tests zu Echzeit-, präventiven Behandlungen. Parallele politische Veränderungen, einschließlich Bill C-64, das eine Einzahler-Pharmacare einführt, sind darauf ausgerichtet, den Zugang zu Geräten zu erweitern und die Eigenkosten zu reduzieren. British Columbias progressives Erstattungsmodell und Albertas optimierte CGM-Abdeckung veranschaulichen, wie gezielte öffentliche Finanzierung das Wachstum im Kanada Diabetes Geräte Markt katalysiert. Auch die Wettbewerbsdynamik verändert sich: Medtronic plant, seine Diabetes-Sparte auszugliedern, während Abbott und mehrere Arzneimittelhersteller komplementäre Ergebnisse hervorheben, wenn GLP-1-Medikamente mit Sensoren gepaart werden, was eine Bewegung hin zu integrierten therapeutischen Ökosystemen signalisiert.

Wichtige Berichtsergebnisse

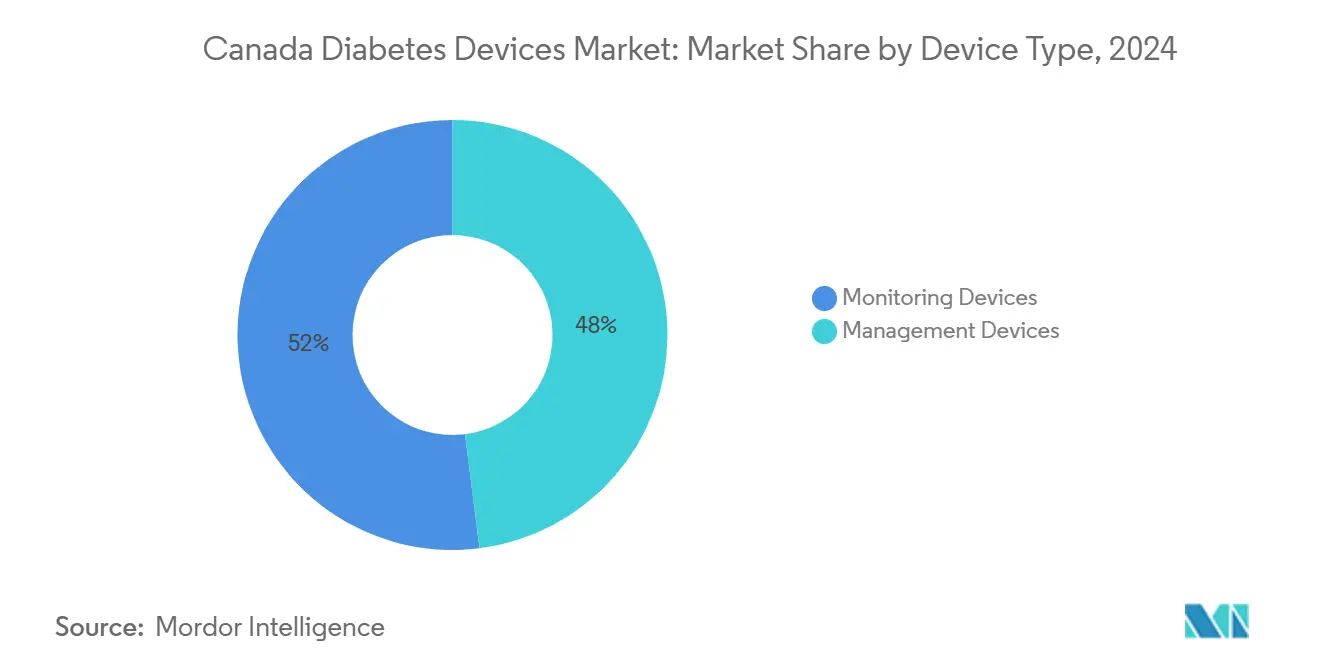

- Nach Gerätetyp eroberten Überwachung-Produkte 52% des Kanada Diabetes Geräte Marktanteils im Jahr 2024, während Management-Geräte voraussichtlich mit einer CAGR von 5,20% bis 2030 expandieren werden.

- Nach Endverbraucher beherrschten Heimversorgungsumgebungen 50% Anteil der Kanada Diabetes Geräte Marktgröße im Jahr 2024; spezialisierte Diabeteszentren werden voraussichtlich die schnellste CAGR von 5,70% bis 2030 verzeichnen.

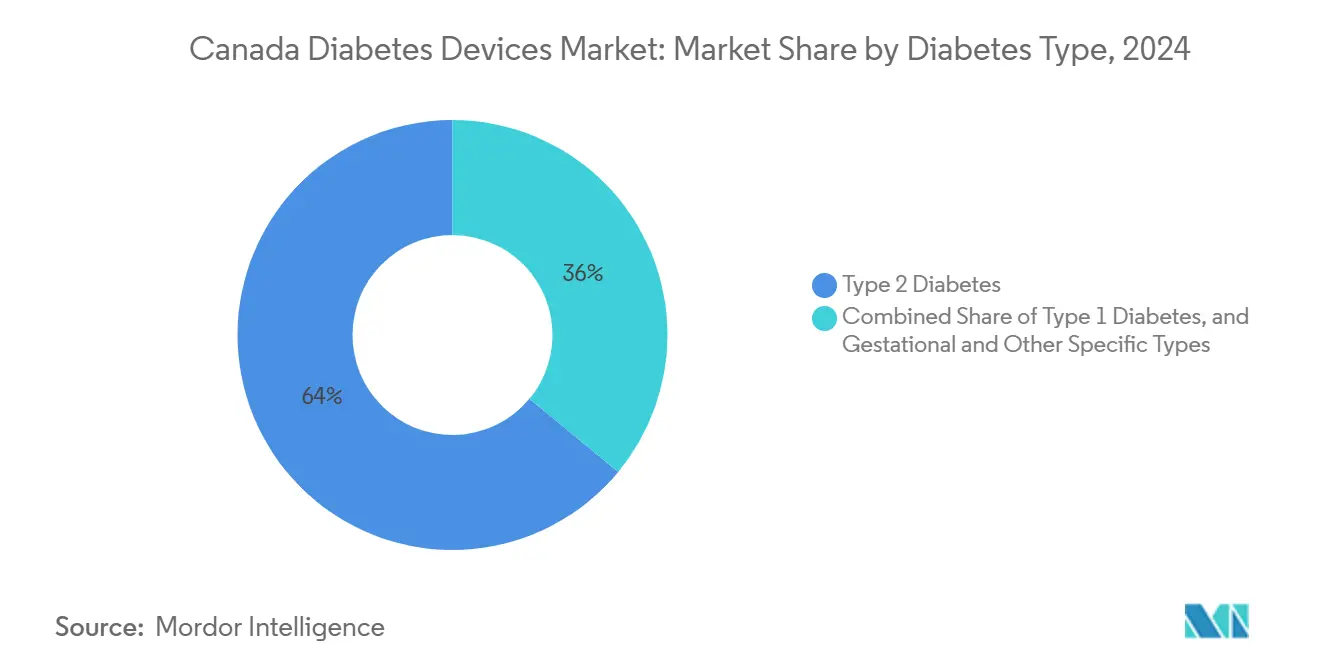

- Nach Diabetestyp machte Typ 2 64% der Kanada Diabetes Geräte Marktgröße im Jahr 2024 aus, während Typ 1 voraussichtlich mit einer CAGR von 5,50% zwischen 2025-2030 wachsen wird.

- Nach Provinz führte Ontario mit 37% Umsatzanteil im Kanada Diabetes Geräte Markt im Jahr 2024; British Columbia wird voraussichtlich am schnellsten mit einer CAGR von 5,30% bis 2030 wachsen.

- Nach Vertriebskanal hielten Offline-Apotheken 45% des Kanada Diabetes Geräte Marktanteils im Jahr 2024, während online-Apotheken auf dem Weg zu einer CAGR von 5,80% bis 2030 sind.

Kanada Diabetes Geräte Markttrends und Einblicke

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Erweiterte Erstattung für CGM- und Blitz-Systeme | +1.2% | Ontario, Quebec, British Columbia, Alberta | Mittelfristig (2-4 Jahre) |

| Beschleunigende Diabetesbelastung In indigenen und nördlichen Gemeinden | +0.8% | Nördliche Territorien, British Columbia, Alberta, Saskatchewan, Manitoba | Langfristig (≥ 4 Jahre) |

| Anstieg bei der Einführung hybrider geschlossener Schleifen bei technikaffinen Erwachsenen | +1.0% | Ontario, British Columbia, Alberta | Kurzfristig (≤ 2 Jahre) |

| von Apotheken geführte Diabetesprogramme mit Geräte-Dispensiergebühren | +0.7% | National (frühe Gewinne In Ontario, Quebec) | Mittelfristig (2-4 Jahre) |

| Smartphone-integrierte Wearables fördern Patientenengagement | +0.6% | National (städtischer Fokus) | Kurzfristig (≤ 2 Jahre) |

| Bundesweite Hilfsmittel-Steuerkredite verbessern Erschwinglichkeit | +0.5% | National | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Erweiterte Erstattung für CGM- und Flash-Systeme

Die provinzielle Ausweitung der CGM-Finanzierung setzt neue Erwartungen für einen gerechten Zugang. Saskatchewans Budget 2025 markierte das neueste Versprechen und fügte Abdeckung für Kinder unter 18 Jahren und insulinbehandelte Typ-2-Erwachsene hinzu. Alberta erstattet bereits Dexcom G6, Dexcom G7, Freestyle Libre 2 und Medtronic-Systeme durch einen optimierten Genehmigungsprozess. Nova Scotia führte im Juni 2024 CGM-Abdeckung sowohl für Typ-1- als auch Typ-2-Patienten mit Insulin ein, während Quebecs Beneva-Versicherer Dexcom G7 zu seinem Formularium hinzufügte. Trotz des Fortschritts bestehen geografische Ungleichheiten fort - Ontario behält den komplexesten Erstattungsweg bei, was eine Postleitzahl-Lotterie für Gerätezugang schafft. Forschung zeigt, dass 97% der Kanadier glauben, CGM würde ihr Diabetesmanagement verbessern, doch viele bleiben unter aktuellen Kriterien nicht berechtigt.

Beschleunigende Diabetesbelastung in indigenen Gemeinden

Die überproportionale Auswirkung von Diabetes auf indigene Bevölkerungen erfordert kulturell angemessene Lösungen. Prävalenzraten sind dramatisch höher bei First Nations (17,2% In Reservaten, 12,7% außerhalb von Reservaten), Inuit (4,7%) und Métis (9,9%) im Vergleich zu 5,0% In der allgemeinen Bevölkerung [1]Diabetes Kanada, Indigenous communities Und Diabetes,

Diabetes Kanada, Diabetes.ca. Diese Disparität treibt Innovation In der Fernversorgung voran, exemplarisch durch British Columbias Mobil Diabetes Telemedizin Clinic, die jährlich 120 Standorte bedient und messbare Verbesserungen bei der Diabeteskontrolle unter First Nations-Gemeinden demonstriert. Das nicht-Insured Gesundheit Benefits-Programm erweiterte 2023 die CGM-Abdeckung für alle First Nations und Inuit-Menschen, die Insulin verwenden, eine bedeutende politische Verschiebung von der vorherigen altersbeschränkten Berechtigung. Trotz dieser Fortschritte bestehen erhebliche Barrieren fort - fragmentierte Gesundheitssysteme, Mangel an kulturell angemessenen Diensten und sozioökonomische Ungleichheiten aus der Kolonisierung erfordern kontinuierliche Investitionen In indigene-geleitete Initiativen.

Anstieg bei der Einführung hybrider geschlossener Schleifen

Die rapide Einführung von Hybrid Geschlossen-Loop (HCL) Systemen transformiert das Diabetesmanagement In ganz Kanada. Mehrere Systeme konkurrieren nun um Marktanteile: Medtronics MiniMed 780G, Tandems Kontrolle-IQ und Insulets Omnipod 5, das Anfang 2025 als das erste schlauchlose, wasserdichte automatisierte Insulinabgabesystem startete. Klinische Daten bestätigen, dass diese Systeme die glykämische Kontrolle erheblich verbessern - die MiniMed 780G zeigt eine durchschnittliche Zeit im Zielbereich von 72,3% bei etwa 600.000 Nutzern weltweit. Gesundheit Kanada genehmigte kürzlich die mylife YpsoPump mit CamAPS FX-Algorithmus, die reduzierte HbA1c-Werte und erhöhte Zeit im Zielglukosebereich bei minimierter Hypoglykämie demonstriert. Trotz dieser Innovationen nutzen nur 12% der Typ-1-Diabetes-Patienten weltweit automatisierte Insulinabgabesysteme, was auf erhebliches Wachstumspotenzial hinweist, wenn sich Bewusstsein und Zugänglichkeit verbessern.

Von Apotheken geführte Diabetesmanagement-Programme

Apothekenbasierte Diabetesmanagement-Dienstleistungen treiben die Geräteannahme voran und verbessern die Ergebnisse. Jüngste Studien zeigen signifikante Reduzierungen der Hämoglobin-A1c-Werte von 9,5% auf 9% über sechs Monate durch ferngesteuerte Apotheker-Interventionen. Diese Programme nutzen die einzigartige Position der Apotheker zur Verbesserung des Medikamentenmanagements, der Geräteschulung und der laufenden Unterstützung. Eine systematische Überprüfung von 12 Studien ergab, dass die Beteiligung von Apothekern an der Diabetesversorgung oft kosteneffektiv oder dominant sowohl In Bezug auf Kosteneinsparungen als auch klinische Wirksamkeit ist. Die Integration digitaler Gesundheitsinformatik verbessert die klinische Priorisierung für Menschen mit Diabetes weiter, wie In einer Kohortenstudie mit 4.022 Patienten gezeigt, die datengesteuerte Strategien für das Management von Versorgungsrückständen betonte. Diese Programme schaffen neue Einnahmequellen für Apotheken durch Dispensiergebühren und verbessern gleichzeitig Zugänglichkeit und Adhärenz zu Diabetesmanagement-Technologien.

Smartphone-integrierte Wearables fördern Engagement

Die Integration von Diabetesmanagement-Werkzeuge mit Smartphones und tragbaren Geräten revolutioniert das Patientenengagement. Klinische Studien zeigen signifikante Verbesserungen bei der Einhaltung körperlicher Aktivität und kardiometabolischen Gesundheitsmarkern bei Menschen mit Typ-2-Diabetes. Die MOTIVATE-T2D-Studie, durchgeführt In Kanada und Großbritannien, zeigte, dass Teilnehmer, die Smartwatches mit Gesundheits-Apps verwendeten, reduzierte Blutzucker- und Blutdruckwerte erreichten, mit einer beeindruckenden Retention-Rate von 82%, die eine starke Nutzerakzeptanz anzeigt. Die kanadische Diabetestechnologie-Landschaft nimmt diese integrierten Lösungen zunehmend an, exemplarisch durch die integriert Diabetes Management App, die sich mit Dexcom CGM-Geräten und beliebten Fitness-Trackern verbindet, um Datensammlung zu automatisieren. Diese Technologien verbessern das Selbstmanagement In verschiedenen Bevölkerungen, einschließlich indigener Gemeinden, wo traditioneller Gesundheitszugang begrenzt sein kann, obwohl Herausforderungen bei der Gewährleistung digitaler Bereitschaft bestehen.

Beschränkungs-Einflussanalyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Provinzielle Erstattungsdisparitäten begrenzen gerechten Zugang | -0.9% | National (größere Auswirkung In kleineren Provinzen) | Mittelfristig (2-4 Jahre) |

| PMPRB-Preiskontrollrahmen komprimiert Margen | -0.7% | National | Langfristig (≥ 4 Jahre) |

| Halbleiter-Sensor-Lieferengpässe nach COVID | -0.3% | National | Mittelfristig (2-4 Jahre) |

| Einführung von GLP-1-Medikamenten moderiert Gerätevolumenwachstum | -0.5% | National (frühe Auswirkung In städtischen Zentren) | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

PMPRB-Preiskontrollrahmen komprimiert Margen

Der regulatorische Rahmen des Patented Medizin Prices Review Planke schafft erheblichen Preisdruck auf Diabetes Geräte und verwandte Pharmazeutika. Jüngste Reformen entfernten die Schweiz und die USA aus dem Referenzpreiskorb und verpflichteten Unternehmen zur Offenlegung von Nettopreisen, wodurch die Anzahl der preisregulierten Medikamente erhöht wurde. Große Hersteller wie Novo Nordisk haben Bedenken über die Auswirkungen des Rahmens geäußert, insbesondere bezüglich potenzieller willkürlicher Preisreduzierungen während jährlicher Überprüfungen, die Gewinnmargen komprimieren und Investitionen In den kanadischen Markt begrenzen könnten. Das regulatorische Umfeld hat zu höheren kanadischen Preisen für Diabetesmedikamente im Vergleich zu anderen Ländern beigetragen, was zu geschätzten zusätzlichen Ausgaben von USD 703 Millionen führt und potenziell den Patientenzugang zu innovativen Diabetesversorgungstechnologien begrenzt. Dieser Preisdruck ist besonders bedeutsam für fortschrittliche Diabetes Geräte, die auf Integration mit pharmazeutischen Produkten angewiesen sind.

Provinzielle Erstattungsdisparitäten begrenzen Zugang

Die fragmentierte provinzielle Abdeckungslandschaft schafft erhebliche Barrieren für den Zugang zu Diabetes Geräte. Berechtigungskriterien variieren dramatisch nach Provinz und hängen oft von Alter, Einkommen und Behandlungstyp ab. Diese geografische Lotterie ist besonders bei CGM-Abdeckung evident, wo Ontario den komplexesten Erstattungsprozess etabliert hat, während Alberta optimiertere Ansätze implementiert hat. Die Disparitäten erstrecken sich auf Insulinpumpen-Abdeckung, wobei British Columbias PharmaCare Pumpen von Herstellern wie Medtronic, Tandem, Omnipod und Ypsomed für Patienten mit Typ-1-Diabetes abdeckt, während die Abdeckung In anderen Provinzen begrenzter sein kann. Diese Inkonsistenzen schaffen ein Zwei-Klassen-System, wo der Zugang zu lebensverändernden Technologien von der Postleitzahl abhängt anstatt vom medizinischen Bedarf, wobei etwa 3% der Kanadier keine Abdeckung haben und über 10% nicht In öffentliche oder Privat Pläne eingeschrieben sind.

Einführung von GLP-1-Medikamenten moderiert Gerätevolumenwachstum

Die rapide Einführung von GLP-1-Rezeptor-Agonisten schafft komplexe Marktdynamiken für Diabetes Geräte, mit Ausgaben für Semaglutid (Ozempic), die dramatisch steigen. Obwohl ursprünglich als potentielle Konkurrenz für Gerätehersteller betrachtet, zeigen aufkommende Beweise eine nuanciertere Beziehung. Reale Daten zeigen, dass Typ-2-Diabetes-Patienten, die GLP-1-Medikamente zusammen mit FreeStyle Libre-Technologie verwenden, signifikant größere Verbesserungen der HbA1C-Werte (-1,5% und -2,4%) erfahren im Vergleich zu denen, die nur GLP-1-Therapie verwenden. Der Einfluss auf Insulinpumpenmärkte scheint begrenzt, wobei Analysten nur geringe Auswirkungen auf die Insulinpumpen-Einführung projizieren. Jedoch verschieben sich die gesamten Marktdynamiken, da GLP-1-Medikamente ihre rapide Wachstumsbahn fortsetzen, mit einem Volumenzuwachs von 78% von 2023 zu 2024, was potenziell das Wachstum bestimmter Diabetes Geräte Segmente moderiert, während neue Möglichkeiten für integrierte Versorgungslösungen geschaffen werden.

Segmentanalyse

Nach Gerätetyp: Monitoring-Geräte führen durch verbesserte Konnektivität

Überwachung-Geräte dominieren die kanadische Diabeteslandschaft mit 52% Marktanteil im Jahr 2024, angetrieben durch erweiterte Abdeckung kontinuierlicher Glukose-Überwachung-Systeme In provinziellen Gesundheitsplänen. Die Integration von CGM-Daten In elektronische Gesundheitsakten verbessert klinische Entscheidungsfindung, wobei Gesundheitsdienstleister zunehmend auf diese Metriken zur Anleitung von Behandlungsanpassungen angewiesen sind. Management-Geräte werden voraussichtlich mit einer CAGR von 5,20% von 2025-2030 wachsen, was den gesamten Kanada Diabetes Geräte Markt übertrifft, da hybride geschlossene Schleifen-Systeme bei technikaffinen Patienten, die automatisierte Insulinabgabelösungen suchen, an Zugkraft gewinnen. Der Omnipod 5, der Anfang 2025 In Kanada gestartet wurde, exemplifiziert diesen Trend als das erste schlauchlose, wasserdichte automatisierte Insulinabgabesystem, das sowohl mit Dexcom G6 als auch G7 CGM-Systemen kompatibel ist.

Das Überwachung-Geräte-Segment erlebt signifikante Innovation über traditionelles CGM hinaus, wobei aufkommende nicht-invasiv Glukose-Überwachung-Technologien Aufmerksamkeit für ihr Potenzial gewinnen, Patientenbeschwerden zu reduzieren und die Adhärenz zu erhöhen. Unternehmen entwickeln fortschrittliche Sensortechnologien wie optische und elektromagnetische Sensoren, die schmerzfreie Glukosespiegel-Erkennung bieten, während tragbare Geräte kontinuierliche Glukosewerte mit Smartphone-Integration für Echtzeit-Tracking anbieten. Innerhalb der Management-Geräte entwickeln sich Insulinpumpen schnell mit der Einführung von Systemen wie der Tandem t:slim X2 Insulinpumpe, die jetzt Kompatibilität mit dem Dexcom G7 CGM In Kanada bietet und Diabetesmanagement-Optionen durch automatisierte Insulinabgabe-Algorithmen verbessert.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Endverbraucher: Heimversorgungsumgebungen expandieren durch digitale Konnektivität

Heimversorgungsumgebungen erobern 50% Marktanteil im Jahr 2024, was die grundlegende Verschiebung hin zu patientenzentriertem Diabetesmanagement widerspiegelt, ermöglicht durch Fernüberwachungstechnologien und Telehealth-Dienstleistungen. Die COVID-19-Pandemie beschleunigte diesen Übergang und etablierte neue Muster der Versorgungserbringung, die aufgrund ihrer Bequemlichkeit und Wirksamkeit bestehen geblieben sind. Spezialisierte Diabeteszentren wachsen mit der schnellsten Rate von 5,70% CAGR von 2025-2030, da diese Einrichtungen multidisziplinäre Ansätze einführen, die fortschrittliche Technologien mit umfassenden Versorgungsmodellen integrieren. Diese Zentren sind besonders effektiv für das Management komplexer Fälle und die Bereitstellung spezialisierter Bildung zu neuen Diabetestechnologien und dienen als Innovationszentren, die oft modernste Geräte vor breiterer Einführung vorstellen.

Das Krankenhaus- und Klinik-Segment behält eine bedeutende Präsenz im Kanada Diabetes Geräte Markt, insbesondere für Erstdiagnose, Technologieschulung und Management akuter Komplikationen. Jüngste Fortschritte bei der Integration von CGM-Systemen In Krankenhausabläufe verbessern das stationäre Diabetesmanagement, wobei Konsensrichtlinien die CGM-Verwendung In Krankenhausumgebungen empfehlen, um glykämische Kontrolle zu verbessern und die Exposition von Gesundheitspersonal zu reduzieren. Einzel- und Gemeinschaftsapotheken entwickeln sich zu zunehmend wichtigen Akteuren im Diabetesversorgungsökosystem, wobei von Apothekern geleitete Diabetesmanagement-Programme signifikante Verbesserungen der klinischen Ergebnisse zeigen. Ein kürzliches Pilotprogramm zeigte eine Reduzierung des Hämoglobin-A1c von 9,5% auf 9% über sechs Monate durch ferngesteuerte Apotheker-Interventionen und hob das Potenzial für diese Umgebungen hervor, ihre Rolle In der Diabetes Geräte Verteilung und Unterstützung zu erweitern.

Nach Diabetestyp: Typ 2 dominiert, während Typ 1 schneller wächst

Typ-2-Diabetes macht 64% Marktanteil im Jahr 2024 aus, was seine höhere Prävalenz In der kanadischen Bevölkerung widerspiegelt, wo etwa 30% der Erwachsenen von Diabetes oder PräDiabetes betroffen sind. Die wachsende Einführung von CGM-Technologie bei Typ-2-Diabetes-Patienten formt Management-Ansätze um, wobei jüngste Beweise darauf hindeuten, dass CGM auch für Patienten von Nutzen sein kann, die nicht unter intensiver Insulintherapie stehen. Typ-1-Diabetes ist das am schnellsten wachsende Segment mit 5,50% CAGR von 2025-2030, angetrieben durch steigende Inzidenzraten und die rapide Einführung fortschrittlicher Technologien wie automatisierte Insulinabgabesysteme. Die Kanada Diabetes Geräte Marktgröße für Typ-1-Diabetes expandiert, da Inzidenzraten signifikant steigen, mit einem berichteten jährlichen Anstieg von 5,4% im Großraum Montreal, was Dringlichkeit für verbesserte Management-Lösungen schafft [2]Diabetes Kanada, Indigenous communities Und Diabetes,

Diabetes Kanada, Diabetes.ca.

Das Gestations- und andere spezifische Typen-Segment stellt einen kleineren, aber klinisch wichtigen Markt dar, mit spezialisierten Bettürfnissen für Überwachung und Management während der Schwangerschaft. Der CamAPS FX Hybrid Geschlossen-Loop-Algorithmus sticht als der einzige für die Schwangerschaft zugelassene Algorithmus hervor und bietet spezialisierte Unterstützung für diese vulnerable Bevölkerung. Jüngste Fortschritte In der Diabetestechnologie sind zunehmend auf die spezifischen Bettürfnisse verschiedener Diabetestypen zugeschnitten, wobei die International Society für Pädiatrisch Und Adolescent Diabetes ehrgeizigere glykämische Ziele vorschlägt, die die sich entwickelnden Fähigkeiten von Diabetes Geräte widerspiegeln. Die Integration von GLP-1-Rezeptor-Agonisten mit Überwachung-Technologien schafft neue Management-Paradigmen besonders für Typ-2-Diabetes, mit Beweisen, die zeigen, dass die Kombination dieser Ansätze bessere Ergebnisse erzielt als jeder allein.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Vertriebskanal: Online-Apotheken durchbrechen traditionelle Einzelhandelsdominanz

Offline-Apotheken behalten den größten Marktanteil mit 45% im Jahr 2024 und nutzen ihre etablierte Präsenz und das Vertrauen, das sie mit Diabetespatienten durch persönliche Beratungen und sofortige Produktverfügbarkeit aufgebaut haben. Diese Apotheken erweitern zunehmend ihre Diabetesversorgungsangebote über die Medikamentenausgabe hinaus, um Geräteschulung, Überwachungsservices und umfassende Management-Programme einzuschließen. online-Apotheken erleben das schnellste Wachstum mit 5,80% CAGR von 2025-2030 und durchbrechen traditionelle Vertriebsmodelle durch wettbewerbsfähige Preise, bequeme Hauslieferung und erweiterte Produktauswahl. Kanadische online-Apotheken, die sich auf Diabetes spezialisieren, wie Diabetiker online, gewinnen durch Angebot erheblicher Kosteneinsparungen und einer breiten Palette von Gesundheitsprodukten, einschließlich verschreibungspflichtiger Medikamente und Diabetes Geräte, an Zugkraft.

Krankenhausapotheken und direkte Ausschreibungen spielen weiterhin eine entscheidende Rolle bei der Verteilung von Diabetes Geräte, insbesondere für die stationäre Versorgung und spezialisierte Diabeteszentren. Diese Kanäle profitieren von der Beschaffungsmacht In größeren Mengen und direkten Beziehungen zu Herstellern, wodurch oft Günstige Preise für fortschrittliche Technologien gesichert werden. Das nationale Apothekennetzwerk, das von Dienstleistungen wie Diabetes äußern angeboten wird, illustriert die sich entwickelnde Vertriebslandschaft, indem es mit lokalen privaten Versicherungen und staatlichen Abdeckungsplänen zusammenarbeitet, um Diabetes Zubehör direkt abzurechnen und den Erstattungsprozess für Patienten zu vereinfachen. Die Einführung von Bill C-64 und die Etablierung eines Gerät Fund zur Verbesserung des Zugangs zu wesentlichen Diabetesmanagement-Zubehör könnte Vertriebskanäle erheblich beeinflussen, indem Erstattungswege verändert und potenziell die Rolle der öffentlichen Beschaffung im Kanada Diabetes Geräte Markt erhöht wird.

Geografieanalyse

Ontario dominiert den kanadischen Diabetes Geräte Markt mit 37% Anteil im Jahr 2024 und nutzt seinen Bevölkerungsvorteil und die umfassende Diabetesversorgungsinfrastruktur. Die Diabetesbelastung der Provinz ist beträchtlich und trägt erheblich zur nationalen Prävalenz bei, wo fast 12 Millionen Kanadier Diabetes haben, was bis 2030 auf 32% der Bevölkerung steigen soll. Trotz der Führung bei der Marktgröße steht Ontario vor Herausforderungen beim Gerätezugang, wobei die Kanada CGM Policy Position Working Gruppe es als das mit dem komplexesten Erstattungsprozess für kontinuierliche Glukose-Überwachung-Geräte identifiziert. Die Provinz hat spezialisierte Diabetesbildungsprogramme und Versorgungsnetzwerke etabliert, die die Geräteannahme und Patientenunterstützung verbessern und eine Grundlage für das projizierte Wachstum von 2025-2030 schaffen. Jüngste politische Entwicklungen, einschließlich der Einführung von Bill C-64 für universelle Pharmacare, werden voraussichtlich den Ontario Kanada Diabetes Geräte Markt erheblich beeinflussen, indem der Zugang zu Diabetesmedikamenten verbessert und potenziell die Nachfrage nach komplementären Überwachung-Geräten erhöht wird.

British Columbia ist als der am schnellsten wachsende Provinzmarkt mit 5,30% CAGR von 2025-2030 positioniert und übertrifft den nationalen Durchschnitt aufgrund seiner progressiven Erstattungspolitiken und innovativen Versorgungsmodelle. Das PharmaCare-Programm der Provinz bietet umfassende Abdeckung für Diabetes Zubehör, einschließlich Insulin, Insulinpumpen von Herstellern wie Medtronic, Tandem, Omnipod und Ypsomed, Blutzucker-Teststreifen und kontinuierliche Glukosemonitore [3]Dawson, Keith G., Andrew Jin, Matthew Summerskill, Und Dann Swann. "Mobil Diabetes Telemedizin Clinics für Aboriginal First Nation Menschen With Reported Diabetes In British Columbia." Canadian Journal von Diabetes 45, no. 1 (February 2021): 89-95. . British Columbia hat auch Mobil Gesundheitslösungen für entlegene Gemeinden pioniert, exemplarisch durch die Mobil Diabetes Telemedizin Clinic, die etwa 120 Standorte jährlich bedient und Verbesserungen bei der Diabeteskontrolle unter First Nations-Gemeinden demonstriert hat. Der Schwerpunkt der Provinz auf technologiegestützte Versorgung entspricht breiteren Markttrends hin zu heimbasiertem Management und Fernüberwachung und positioniert sie für kontinuierliches Wachstum im Diabetes Geräte Sektor. Alberta und Quebec stellen bedeutende Märkte mit einzigartigen Charakteristiken dar, wobei Alberta optimierten Zugang zu CGM-Geräten implementiert und Quebec breitere Abdeckung von GLP-1-Agonisten im Vergleich zu anderen Provinzen anbietet.

Die kleineren Provinzen und Territorien stehen vor unterschiedlichen Herausforderungen beim Diabetesversorgungszugang, wobei geografische Isolierung und begrenzte Gesundheitsinfrastruktur Barrieren für die Geräteannahme schaffen. Jedoch zeigen jüngste Entwicklungen wie Saskatchewans Budget-Ankündigung 2025 neuer Diabetes Gerät Abdeckung Fortschritte bei der Bewältigung dieser Disparitäten an. Die Diabetesbelastung ist besonders akut In nördlichen und indigenen Gemeinden, wo Prävalenzraten den nationalen Durchschnitt erheblich überschreiten und dringende Nachfrage nach kulturell angemessenen Diabetesversorgungslösungen schaffen. Die Ausweitung des nicht-Insured Gesundheit Benefits-Programms 2023 der CGM-Abdeckung für alle First Nations und Inuit-Menschen, die Insulin verwenden, stellt eine bedeutende politische Verschiebung dar, die die Geräteannahme In diesen Gemeinden beschleunigen könnte [4]Zhaoqi Xu et al., "digital integriert Gesundheit Plattformen In Tianjin," biomedcentral.com. In allen Provinzen wird die Einführung nationaler Pharmacare und die Etablierung eines Gerät Fund erwartet, provinzielle Disparitäten beim Zugang zu Diabetesversorgungstechnologien zu reduzieren und potenziell eine gerechtere Landschaft für die Geräteannahme In ganz Kanada zu schaffen.

Wettbewerbslandschaft

Der kanadische Diabetes Geräte Markt zeigt moderate Konzentration mit intensiver Konkurrenz zwischen etablierten Akteuren und aufkommenden Innovatoren In sowohl Überwachung- als auch Management-Gerätesegmenten. Strategische Partnerschaften zwischen Geräteherstellern und Pharmaunternehmen formen Wettbewerbsdynamiken um, exemplarisch durch Abbotts Betonung der komplementären Beziehung zwischen ihren FreeStyle Libre-Systemen und GLP-1-Medikamenten, die signifikante Verbesserungen der glykämischen Kontrolle bei gemeinsamer Verwendung gezeigt hat. Der Markt erlebt signifikante strukturelle Veränderungen, insbesondere Medtronics Ankündigung im Mai 2025, sein Diabetesgeschäft In ein eigenständiges Unternehmen mit Fokus auf intensives Insulinmanagement zu trennen, ein Schritt, der Innovation und Marktreaktionsfähigkeit im kanadischen Diabetes Geräte Markt verstärken soll.

Weiß-Raum-Möglichkeiten existieren bei der Bewältigung der Bettürfnisse unterversorgter Bevölkerungen, insbesondere In entlegenen und indigenen Gemeinden, wo die Diabetesprävalenz den nationalen Durchschnitt erheblich überschreitet. Unternehmen nutzen zunehmend digitale Gesundheitstechnologien zur Differenzierung ihrer Angebote, wobei die Integration von künstlicher Intelligenz und maschinellem Lernen die prädiktiven Fähigkeiten von Diabetesmanagement-Systemen verbessert. Tandem Diabetes Pflege berichtete signifikantes Umsatzwachstum mit Gesamtumsätzen von USD 657,6 Millionen für die neun Monate bis 30. September 2024, gegenüber USD 550,9 Millionen im gleichen Zeitraum 2023, was starke Marktdynamik für fortschrittliche Insulinabgabesysteme anzeigt. Die Wettbewerbslandschaft entwickelt sich weiter mit dem Aufkommen nicht-invasiver Glukose-Überwachung-Technologien und der zunehmenden Integration von Diabetesmanagement-Werkzeuge mit Smartphones und tragbaren Geräten, wodurch neue Wettbewerbsfronten jenseits traditioneller Gerätekategorien geschaffen werden.

Der kanadische Diabetes Geräte Markt sieht verstärkten Fokus auf indigene-spezifische Lösungen und erkennt die überproportionale Auswirkung von Diabetes auf diese Gemeinden an. Mehrere Unternehmen entwickeln kulturell angemessene Technologien und Fernüberwachungslösungen, die auf die einzigartigen Bettürfnisse nördlicher und ländlicher Bevölkerungen zugeschnitten sind. Das Wettbewerbsumfeld wird auch durch den wachsenden Einfluss von Apothekenketten geprägt, die ihre Rolle von der Produktverteilung zu umfassenden Diabetesmanagement-Dienstleistungen erweitern. Diese Verschiebung schafft neue Partnerschaftsmöglichkeiten für Gerätehersteller, die Patientenbildung und -unterstützung verbessern möchten. Unterdessen signalisiert die geplante Trennung von Medtronics Diabetesgeschäft eine potenzielle Umstrukturierung der Wettbewerbslandschaft mit der Möglichkeit fokussierterer Innovation und marktspezifischer Strategien von der eigenständigen Einheit.

Kanada Diabetes Geräte Industrieführer

-

Dexcom

-

Medtronic

-

Novo Nordisk eine/S

-

F. Hoffmann-La Roche AG

-

Abbott Diabetes Pflege

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- Mai 2025: Medtronic kündigte Pläne an, sein Diabetes-Geschäft In ein eigenständiges Unternehmen zu trennen und den Fokus auf intensives Insulinmanagement durch einen Börsengang zu verstärken, der innerhalb von 18 Monaten abgeschlossen werden soll, ein strategischer Schritt zur Schaffung eines schlankeren Medtronic und eines dedizierten Diabetes-Unternehmens, das darauf ausgerichtet ist, Innovation im automatisierten Insulinabgabemarkt voranzutreiben.

- Mai 2025: Insulet Corporation startete das Omnipod 5 Automatisierte Insulinabgabesystem In Kanada, das erste schlauchlose, wasserdichte Hilfe-System, das im Land zugelassen wurde, kompatibel mit Dexcom G6 und G7 CGM-Systemen, mit öffentlicher Erstattung derzeit In Ontario und Nova Scotia verfügbar und Plänen zur Ausweitung der Abdeckung auf andere Provinzen.

- März 2025: Die Regierung von Saskatchewan kündigte neue Abdeckung für Diabetes Geräte In ihrem Budget 2025 an, mit dem Ziel, den Zugang zu wesentlichen Diabetesversorgungstechnologien für Einwohner zu verbessern, was eine bedeutende Ausweitung der provinziellen Unterstützung für Diabetesmanagement-Werkzeuge darstellt.

- Februar 2025: Die kanadische Regierung führte Bill C-64 für universelle Pharmacare ein, mit dem Ziel, Einzahler-Abdeckung für Diabetesmedikamente bereitzustellen und einen Fonds zur Unterstützung des Zugangs zu Diabetes Zubehör zu etablieren, einschließlich Insulinpumpen und Glukosemonitoren, wobei etwa 3,7 Millionen Kanadier mit Diabetes von der Initiative profitieren sollen.

- Juli 2024: Tandem Diabetes Pflege kündigte Kompatibilität zwischen der t:slim X2 Insulinpumpe und Dexcom G7 CGM In Kanada an und verbesserte Diabetesmanagement-Optionen für Patienten durch Integration zweier führender Technologien im automatisierten Insulinabgabebereich.

- November 2024: Ypsomed und CamDiab erhielten Gesundheit Kanada-Genehmigung für die mylife YpsoPump Insulinpumpe und CamAPS FX Hybrid Geschlossen-Loop-Algorithmus und boten ein automatisiertes Insulinabgabesystem zur Verbesserung der glykämischen Kontrolle für die über 300.000 Kanadier mit Typ-1-Diabetes.

- Juni 2024: Dexcom kündigte erweiterte Abdeckung für das Dexcom G7 CGM-System durch mehr Privat Versicherer und provinzielle Programme an, einschließlich Abdeckung von Beneva In Quebec, Saskatchewan Gesundheit Authority für Personen unter 18 Jahren und Nova Scotias neue CGM-Abdeckung für Typ-1- und Typ-2-Diabetes-Patienten mit Insulin.

Kanada Diabetes Geräte Marktbericht Umfang

Diabetes Pflege Geräte sind die Hardware, Ausrüstung und Software, die von Diabetespatienten verwendet werden, um Blutzuckerspiegel zu regulieren, Diabeteskomplikationen zu verhindern, die Diabetesbelastung zu verringern und die Lebensqualität zu verbessern. Der Kanada Diabetes Pflege Geräte Markt ist segmentiert In Management-Geräte (Insulinpumpen, Insulinspritzen, Einweg-Insulinpens, Insulinpatronen In wiederverwendbaren Stifte und Insulin-Jet-Injektoren) und Überwachung-Geräte (Selbstüberwachungs-Blutzucker (Blutzuckermessgerät-Geräte, Teststreifen und Lanzetten) und kontinuierliche Glukoseüberwachung (Sensoren und Empfänger (Empfänger und Sender))). Der Bericht bietet den Wert (In USD Millionen) und das Volumen (In Einheiten Millionen) für die oben genannten Segmente.

| Management-Geräte | Insulinpumpe | Insulinpumpen-Gerät |

| Insulinpumpen-Reservoir | ||

| Infusionsset | ||

| Insulinspritzen | ||

| Insulin-Einwegpens | ||

| Insulinpatronen in wiederverwendbaren Pens | ||

| Insulin-Jet-Injektoren | ||

| Automatische / Hybride geschlossene Schleifen-Systeme | ||

| Monitoring-Geräte | Selbstüberwachungs-Blutzucker (SMBG) | Glucometer-Geräte |

| Teststreifen | ||

| Lanzetten | ||

| Kontinuierliche Glukoseüberwachung (CGM) | Sensoren | |

| Empfänger & Transmitter | ||

| Krankenhäuser & Kliniken |

| Spezialisierte Diabeteszentren |

| Heimversorgungsumgebungen |

| Einzel- & Gemeinschaftsapotheken |

| Typ-1-Diabetes |

| Typ-2-Diabetes |

| Gestations- & andere spezifische Typen |

| Ontario |

| Quebec |

| British Columbia |

| Alberta |

| Restliches Kanada |

| Offline-Apotheken |

| Online-Apotheken |

| Krankenhausapotheken & direkte Ausschreibungen |

| Nach Gerätetyp | Management-Geräte | Insulinpumpe | Insulinpumpen-Gerät |

| Insulinpumpen-Reservoir | |||

| Infusionsset | |||

| Insulinspritzen | |||

| Insulin-Einwegpens | |||

| Insulinpatronen in wiederverwendbaren Pens | |||

| Insulin-Jet-Injektoren | |||

| Automatische / Hybride geschlossene Schleifen-Systeme | |||

| Monitoring-Geräte | Selbstüberwachungs-Blutzucker (SMBG) | Glucometer-Geräte | |

| Teststreifen | |||

| Lanzetten | |||

| Kontinuierliche Glukoseüberwachung (CGM) | Sensoren | ||

| Empfänger & Transmitter | |||

| Nach Endverbraucher | Krankenhäuser & Kliniken | ||

| Spezialisierte Diabeteszentren | |||

| Heimversorgungsumgebungen | |||

| Einzel- & Gemeinschaftsapotheken | |||

| Nach Diabetestyp | Typ-1-Diabetes | ||

| Typ-2-Diabetes | |||

| Gestations- & andere spezifische Typen | |||

| Nach Provinz | Ontario | ||

| Quebec | |||

| British Columbia | |||

| Alberta | |||

| Restliches Kanada | |||

| Nach Vertriebskanal | Offline-Apotheken | ||

| Online-Apotheken | |||

| Krankenhausapotheken & direkte Ausschreibungen | |||

Wichtige im Bericht beantwortete Fragen

Was treibt das Wachstum im kanadischen Diabetes Geräte Markt an

Der Markt wird primär durch erweiterte provinzielle Erstattung für CGM-Systeme, steigende Diabetesprävalenz (besonders In indigenen Gemeinden) und zunehmende Einführung hybrider geschlossener Schleifen-Insulinabgabesysteme angetrieben. Diese Faktoren tragen gemeinsam zu den projizierten 4,98% CAGR bis 2030 bei.

Welche Diabetes Geräte haben die beste Versicherungsabdeckung In Kanada?

Die Abdeckung variiert erheblich nach Provinz. British Columbia bietet die umfassendste Abdeckung für Insulinpumpen und CGM-Systeme, während Alberta optimierten Zugang zu Geräten wie Dexcom G6/G7 und FreeStyle Libre 2 hat. Ontario hat umfassende Abdeckung, aber komplexere Erstattungsprozesse.

Wie wird Bill C-64 den Zugang zu Diabetes Geräte In Kanada beeinflussen?

Bill C-64 führt universelle Pharmacare für Diabetesmedikamente ein und etabliert einen Gerät Fund zur Unterstützung des Zugangs zu Insulinpumpen und Glukosemonitoren. Diese nationale Initiative zielt darauf ab, provinzielle Disparitäten zu reduzieren und die Erschwinglichkeit für die 3,7 Millionen Kanadier mit Diabetes zu verbessern.

Welches Segment des Diabetes Geräte Markts wächst am schnellsten?

online-Apotheken erleben das schnellste Wachstum mit 5,80% CAGR (2025-2030) und durchbrechen traditionelle Vertriebsmodelle durch wettbewerbsfähige Preise und Hauslieferung. Unter den Endverbrauchern führen spezialisierte Diabeteszentren mit 5,70% CAGR, während British Columbia das höchste provinzielle Wachstum mit 5,30% CAGR zeigt.

Seite zuletzt aktualisiert am: