Marktgröße und Marktanteil für China Diabetes-Geräte

China Diabetes-Geräte Marktanalyse von Mordor Intelligenz

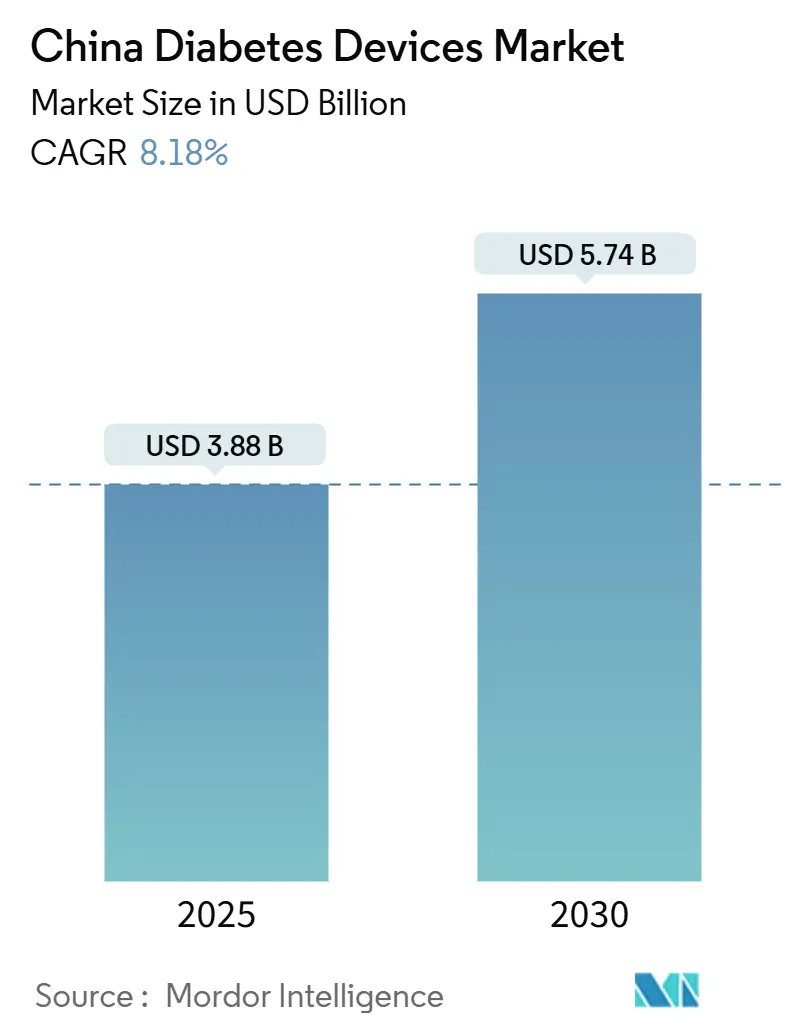

Der China Diabetes-Geräte Markt ist mit 3,88 Milliarden USD im Jahr 2025 bewertet und wird voraussichtlich 5,74 Milliarden USD bis 2030 erreichen, was eine CAGR von 8,18% widerspiegelt. Das Wachstum wird durch die 148 Millionen erwachsenen Diabetiker des Landes im Jahr 2024 und durch anhaltende politische Unterstützung durch das Healthy China 2030-Programm untermauert, das das Management chronischer Krankheiten priorisiert. Kontinuierliche Glukose-Überwachung (CGM) Systeme verdrängen traditionelle streifenbasierte Tests, unterstützt durch heimische Sensoren der dritten Generation, die Genauigkeit mit Preisvorteilen kombinieren. Breitere Erstattung für Diabetes-Medikamente spornt parallele Nachfrage nach Überwachung- und Verabreichungsgeräten an, während digitale Therapeutik-Plattformen klinische Ergebnisse In unterversorgten Regionen verbessern. Kapitalinvestitionen von multinationalen und lokalen Unternehmen In Produktions- und F&e-Einrichtungen stärken zusätzlich die Versorgungsbasis für den China Diabetes-Geräte Markt.

Wichtige Berichtskennzahlen

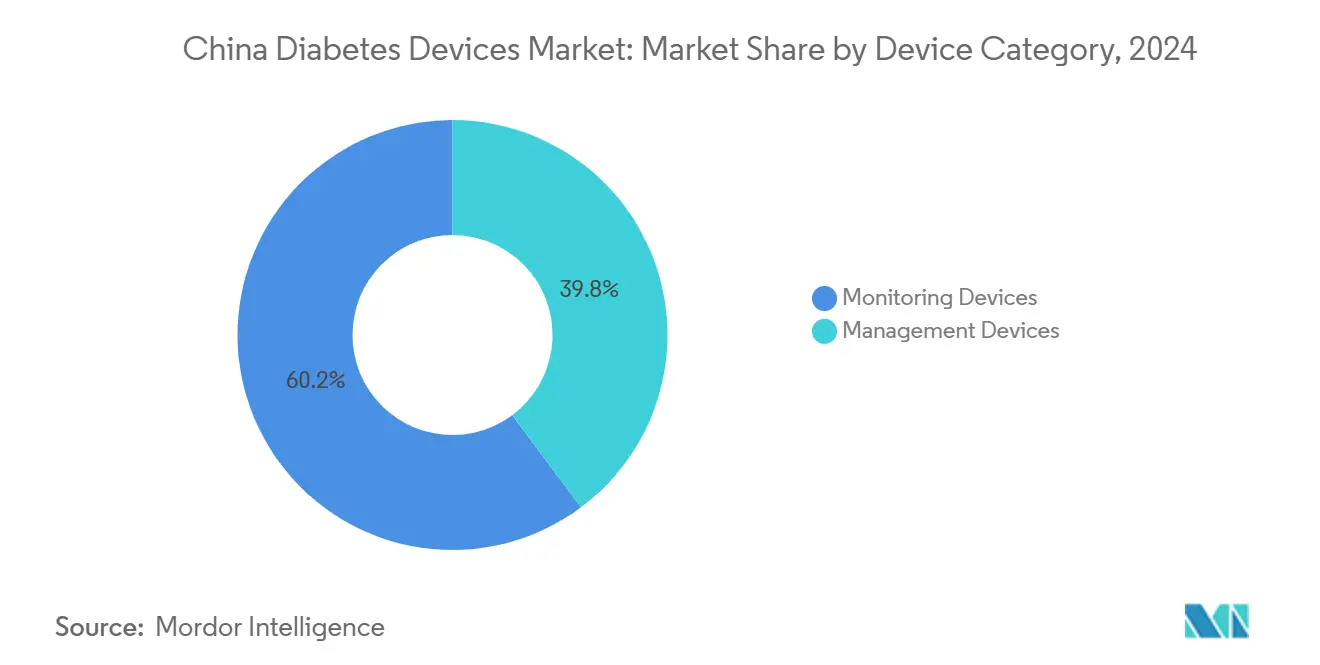

- Nach Gerätekategorie führten Überwachung-Geräte mit 60,21% Umsatzanteil im Jahr 2024; Management-Geräte werden voraussichtlich mit einer CAGR von 9,10% bis 2030 expandieren.

- Nach Endnutzer hielten KrankenhäBenutzer & Fachkliniken einen Anteil von 55,34% an der China Diabetes-Geräte Marktgröße im Jahr 2024, während Häusliche Pflegeeinrichtungen mit einer CAGR von 8,70% bis 2030 vorankommen.

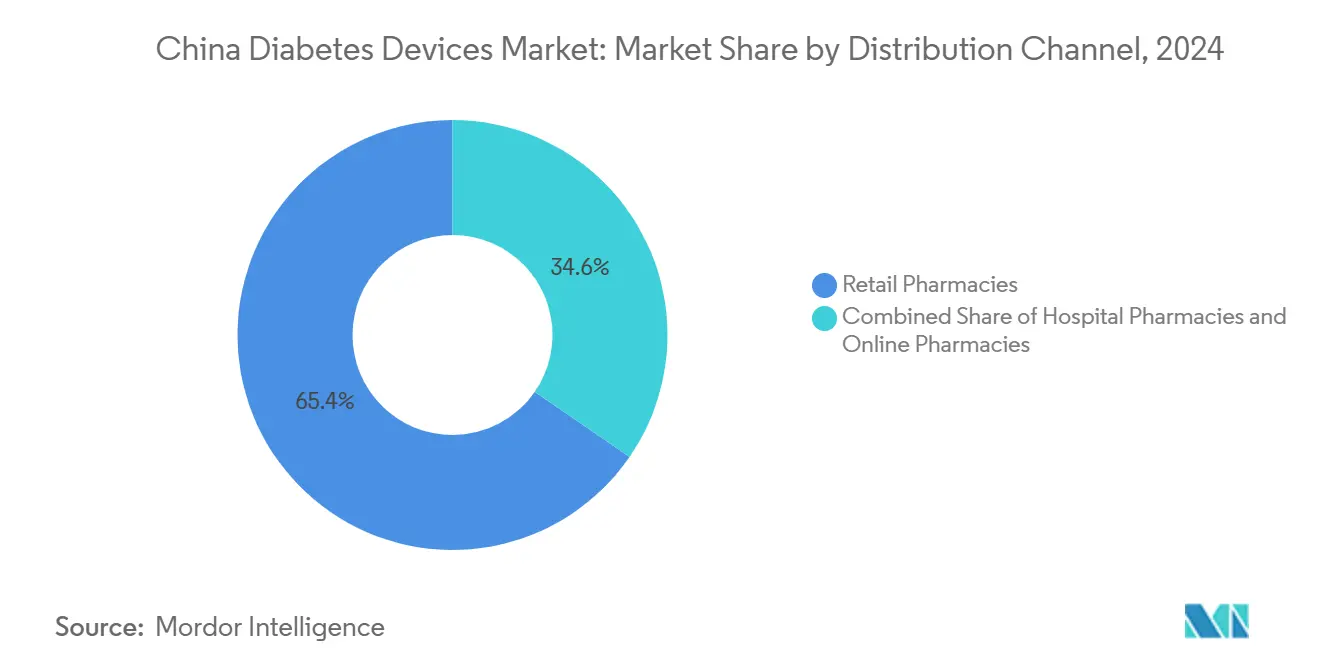

- Nach Vertriebskanal kontrollierten Apotheken 65,43% des China Diabetes-Geräte Marktanteils im Jahr 2024, während e-Handel/online-Apotheken die höchste prognostizierte CAGR von 8,90% bis 2030 verzeichnen.

China Diabetes-Geräte Markttrends und Erkenntnisse

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Diabetes-Prävalenz und alternde Bevölkerung In China | +2.9% | National, mit höherer Auswirkung In städtischen Gebieten | Langfristig (≥ 4 Jahre) |

| Reformen im Gesundheitswesen und Erweiterung der Versicherungsabdeckung | +2.0% | National, mit frühen Gewinnen In Tier-1-Städten | Mittelfristig (2-4 Jahre) |

| Technologische Fortschritte bei Glukose-Überwachung und Insulin-Verabreichung | +1.6% | Städtische Gebiete, insbesondere östliche Küstenregionen | Mittelfristig (2-4 Jahre) |

| Wachsende Erschwinglichkeit heimischer Geräte | +1.2% | National, mit höherer Auswirkung In Tier-2- und Tier-3-Städten | Kurzfristig (≤ 2 Jahre) |

| Zunehmende Adoption von digital Gesundheit und Telemedizin | +1.0% | Städtische Gebiete, mit allmählicher Expansion In ländliche Regionen | Mittelfristig (2-4 Jahre) |

| Ausbau privater und öffentlicher Krankenhausinfrastruktur | +0.8% | National, mit Konzentration In östlichen Provinzen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Diabetes-Prävalenz und alternde Bevölkerung

Die Diabetes-Prävalenz In China stieg von unter 1% im Jahr 1980 auf 12,4% im Jahr 2018, und die Fälle werden voraussichtlich auf 164 Millionen bis 2030 steigen. Urbanisierung, sitzende Lebensweise und eine wachsende ältere Bevölkerung - über 75% der älteren Erwachsenen haben mindestens eine chronische Krankheit - erweitern weiterhin den adressierbaren Pool von Gerätenutzern. Die jährlichen wirtschaftlichen Kosten werden voraussichtlich 360 Milliarden RMB innerhalb des Jahrzehnts überschreiten, was sowohl öffentliche als auch Privat Investitionen In effiziente Überwachung- und Verabreichungstechnologien veranlasst.

Reformen im Gesundheitswesen und Erweiterung der Versicherungsabdeckung

Updates der National Reimbursement Medikament List (NRDL) im Jahr 2024 fügten 15 Diabetes-Medikamente hinzu, senkten sofort die Eigenkosten und stimulierten die ergänzende Gerätenutzung [1]Eric Ng, "China Expands Gesundheit Versicherung Coverage," Süden China Morning Post, scmp.com. Die Aufnahme von Dorzagliatin führte zu Verkäufen von 255,9 Millionen RMB im Jahr 2024, ein Anstieg von 234% gegenüber dem Vorjahr [2]Hua Medizin, "Hua Medizin Announces 2024 Annual Results," huamedicine.com. Kopfpauschalen-Pilotprojekte In ländlichen Kreisen haben Verschreibungsstandards verbessert und finanzielle Anreize In Richtung präventiver Überwachung umgeleitet.

Technologische Fortschritte bei Glukose-Monitoring und Insulin-Verabreichung

Akademisch-industrielle Kooperationen lieferten einen münzgroßen OECT-CGM-Prototyp mit höherer Genauigkeit und einfacherer Tragbarkeit. Sinocares CGM der dritten Generation, eingeführt 2023, nutzt fortschrittliche Sensorchemie, um sowohl bei Leistung als auch bei Preisen mit globalen Marken zu konkurrieren. Auf der Verabreichungsseite debütierte Medtronics MiniMed 780G mit Simplera Sync einen Einweg-CGM-Sensor, der alle fünf Minuten automatisch Insulin anpasst und eine schnellere Konvergenz von Überwachung- und Pumpfunktionen signalisiert.

Wachsende Erschwinglichkeit heimischer Geräte

Die intensivierende heimische Rivalität hat CGM-Listenpreise seit 2022 um fast 50% gesenkt und den Zugang In einkommensschwächeren Regionen erweitert. Während des "Double 11"-Festivals 2023 verkaufte Sinocare über 100.000 CGM-Einheiten über e-Handel-Kanäle und generierte 210 Millionen RMB, was empfängliche Verbrauchernachfrage nach mittelpreisigen Angeboten zeigt.

Hemmfaktoren-Wirkungsanalyse

| Hemmfaktor | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Eigenkosten für fortschrittliche Geräte | -1.5% | National, mit höherer Auswirkung In ländlichen und niedrigeren Tier-Städten | Mittelfristig (2-4 Jahre) |

| Begrenzte Patientenaufklärung und -schulung für Gerätenutzung | -1.0% | National, mit höherer Auswirkung In ländlichen Gebieten | Mittelfristig (2-4 Jahre) |

| Strenge und langwierige regulatorische Genehmigung für neuartige Geräte | -0.7% | National, betrifft alle Regionen gleichermaßen | Kurzfristig (≤ 2 Jahre) |

| Konkurrenz von kostengünstigen unregulierten Produkten | -0.6% | Hauptsächlich Tier-2-, Tier-3-Städte und ländliche Gebiete | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Eigenkosten für fortschrittliche Geräte

Kontinuierliche Glukoseüberwachung und Insulinpumpensysteme bleiben trotz breiterer Erstattung teuer. Die jährlichen Medikamentenkosten betragen bereits durchschnittlich 12.186 RMB (1.676 USD) für ältere Diabetiker In Peking, wodurch wenig Raum für Geräte-Upgrades bleibt [3]David Peiris & Puhong Zhang, "Transforming Diabetes Management In China," gacd.org. Die Pumpen-Penetration liegt bei bescheidenen 0,5% und unterstreicht Erschwinglichkeitsbeschränkungen gegenüber entwickelten Märkten.

Begrenzte Patientenaufklärung und -schulung für Gerätenutzung

Nur 36% der Patienten erhalten ausreichende diätetische Beratung, und die CGM-Nutzung liegt bei durchschnittlich unter 10 Patienten pro Monat In zwei Dritteln der TertiärkrankenhäBenutzer. Wissenslücken erstrecken sich auf Kliniker: Nur 12,6% zeigen tiefe Vertrautheit mit KI-gestützten Diabetes-Werkzeuge, obwohl mehr als 85% Interesse an weiterer Schulung zeigen.

Segmentanalyse

Nach Gerätekategorie: Monitoring-Geräte verankern Marktführerschaft

Überwachung-Geräte generierten 60,21% des Umsatzes im Jahr 2024 und zementierten ihren Status als Rückgrat des China Diabetes-Geräte Marktes. CGM-Verkäufe werden voraussichtlich von 899 Millionen RMB im Jahr 2020 auf 5,032 Milliarden RMB bis 2030 springen und eine CAGR von 18,8% verzeichnen. Die China Diabetes-Geräte Marktgröße für Überwachung-Geräte expandiert daher schneller als der Gesamtmarkt, angetrieben von Verbraucherpräferenz für Echtzeit-Einblicke und durch klinische Evidenz, die CGM-Adoption mit verbessertem HbA1c verknüpft. Selbstüberwachung-Blutzucker (SMBG) Geräte bleiben essentiell für Routinetests, besonders In kostenbewussten Kohorten, aber ihr Wachstum stagniert, da CGM-Kosten fallen.

Management-Geräte werden zwischen 2025 und 2030 mit 9,10% CAGR wachsen. Die Insulinpumpen-Penetration wird voraussichtlich von 0,5% auf 1,5% bis 2030 steigen, noch unter entwickelten Marktnormen, aber indikativ für latente Nachfrage. Ausländische Marken halten derzeit mehr als 70% Marktanteil, doch lokale Hersteller haben begonnen, Bluetooth-Konnektivität und CGM-Kompatibilität In Pumpen zu integrieren und positionieren sich für schnellere Gewinne. In ausgewählten Krankenhauspilotprojekten reduzierten Sensor-erweiterte Pumpen mit algorithmus-geführter Dosierung hypoglykämische Episoden um zweistellige Prozentsätze und stimulierten weitere Adoption.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Häusliche Pflegeeinrichtungen gewinnen an Dynamik

KrankenhäBenutzer & Fachkliniken machten 55,34% der China Diabetes-Geräte Marktgröße im Jahr 2024 aus und spiegelten die Konzentration von Endokrinologen und Erstattungswegen In höherstufigen Institutionen wider. Fast 88% der Tertiäreinrichtungen folgen nun formellen CGM-Betriebsverfahren und unterstützen konsistente Nachfrage. Patientenpräferenz für Facharztbetreuung hält die Besucherzahlen hoch, ungeachtet politischer Bemühungen, Besuche zur Primärversorgung umzuleiten.

Häusliche Pflegeeinrichtungen, die mit 8,70% CAGR expandieren, repräsentieren die am schnellsten wachsende Endnutzergruppe. Smartphone-verknüpfte Glukometer und KI-gestützte Coaching-Apps ermächtigen Selbstmanagement, während Telemedizin-Nachuntersuchungen Reisebelastungen reduzieren. Randomisierte Studien In Tianjin zeigen, dass digital integrierte Versorgung Nüchternglukose um 1,68% und HbA1c um 0,45% gegenüber üblicher Versorgung reduzierte [4]Zhaoqi Xu et al., "digital integriert Gesundheit Plattformen In Tianjin," biomedcentral.com. Diese Gewinne verstärken politische Betonung auf außerklinisches Management und erhöhen den China Diabetes-Geräte Marktanteil heimbasierter Nutzer.

Nach Vertriebskanal: E-Commerce erschließt breitere Reichweite

Apotheken behielten 65,43% Marktanteil im Jahr 2024 durch sofortige Produktverfügbarkeit und Apotheker-Beratung, besonders geschätzt von älteren Patienten. Viele Ketten führen nun Bluetooth-fähige Messgeräte und CGM-Starter-Bausätze und mischen traditionellen Einzelhandel mit Konnektivitätsdiensten. Dennoch stagniert der Kundenverkehr, da sich online-Kanäle vervielfachen.

e-Handel/online-Apotheken, die voraussichtlich 8,90% jährlich steigen werden, machen bereits 13,1% der nationalen pharmazeutischen Einzelhandelsausgaben aus. Wettbewerbsfähige Preise, schnelle Lieferung und Sozial-Medien-getriebenes Marketing sprechen technikaffine Verbraucher an. Während Großer Einkaufsfestivals bewegen Spitze-Marken bedeutende Volumina; Sinocares Verkaufssprung 2023 veranschaulicht den Trend. Krankenhausapotheken, die an Versicherungsabgabe gebunden sind, dominieren noch die hochwertige Insulinpumpen-Distribution, erfahren aber graduellerem Wachstum.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Östliche Küstenprovinzen dominieren den China Diabetes-Geräte Markt dank höherer Einkommen, dichterer Krankenhausnetzwerke und konzentrierter klinischer Studienaktivität. KrankenhäBenutzer In Shanghai und Peking berichten von überdurchschnittlicher CGM-Nutzung, unterstützt durch Forschungspartnerschaften und schnelle NRDL-Implementierung für innovative Therapien. Lokale Regierungen im Yangtze-Flussdelta betreiben auch Große chronische Krankheits-Screening-Programme und erweitern weiter die Gerätenachfrage.

Zentrale und westliche Regionen repräsentieren die nächste Grenze. Integrierte Versorgungspilotprojekte, wie Metabolische Management-Zentren, haben sich als kosteneffektiv für Patienten unter 60 erwiesen und signalisieren Wachstumspotential, wenn Lieferketten und Schulungen Schritt halten. Doch Disparitäten bestehen fort: Eine Lancet-Studie fand, dass 72,3% der ländlichen Diabetiker trotz Behandlungszugang unkontrolliert bleiben. Breitere Einführung von Tele-Konsultationen und tragbarem CGM könnte diese Lücke schließen.

Ländliche Gebiete stehen vor dem größten Defizit bei Geräte-Adoption und spiegeln niedrigere Gesundheitskompetenz und begrenzte Anbieterkapazität wider. Auch nach der Healthy China 2030-Politik erlebten städtische Gebiete größere Gesundheitsgewinne und unterstrichen die Notwendigkeit gezielter Bildung und Technologiesubventionen. Kopfpauschalen-Zahlungsreformen haben begonnen, Anreize für präventive Überwachung auszurichten, während 5 g-fähige Telegesundheitsplattformen Facharztunterstützung an Gemeindekliniken liefern.

Wettbewerbslandschaft

Der China Diabetes-Geräte Markt zeigt intensivierte Rivalität zwischen multinationalen Innovatoren und schnell voranschreitenden heimischen Produzenten. Abbott, Medtronic, Roche und Dexcom beherrschen die Mehrheit der Prämie-CGM- und Pumpenkategorien und profitieren von robusten IP-Portfolios und Klinikervertrauen. Umgekehrt kontrollieren lokale Firmen wie Sinocare und Yuyue Medizinisch mehr als die Hälfte der streifenbasierten Überwachung durch aggressive Preisgestaltung und maßgeschneiderte Vertriebsstrategien.

Strategische Investitionen stärken Positionen. Sanofi gibt 1 Milliarde € für eine Insulinherstellungsbasis In Peking aus, ihre größte China-Investition aller Zeiten, um die steigende heimische Nachfrage zu erfüllen. Embecta hat e-Handel-Partnerschaften erweitert und sichert landesweiten Zugang zu ihren Pumpen. Sinocare wurde 2023 der erste chinesische CGM-Produzent, der EU-MDR-Zertifizierung erhielt, beschleunigte seinen europäischen Rollout und signalisierte steigende technische Parität mit globalen Amtsinhabern.

digital-Gesundheit-Integration ist das neue Schlachtfeld. Hua Medizin nutzt Groß-Daten-Analytik zur Verfeinerung von Behandlungsalgorithmen und sucht zusätzliche Indikationen für seinen First-In-Class-Glukokinase-Aktivator. KI-unterstützte Dosisberater, Wolke-verknüpfte Pumpen und sprachgesteuerte Coaching-Apps differenzieren Angebote und straffen Gerät-Medikament-Daten-Ökosysteme. Da heimische Akteure die Technologielücke schließen und multinationale Unternehmen die Produktion lokalisieren, werden sich Preis-Leistungs-Kurven weiterhin zugunsten der Patienten neigen.

China Diabetes-Geräte Branchenführer

-

Abbott

-

Medtronics

-

Roche

-

Becton, Dickinson & Company

-

Dexcom

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Januar 2025: Novo Nordisk erhielt NMPA-Genehmigung für Ozempic (Semaglutid) für Typ-2-Diabetes.

- Januar 2024: AstraZeneca gewann NMPA-Freigabe für Xigduo XR, eine einmal-täglich Dapagliflozin/Metformin-Kombination.

- Februar 2023: Medtronics MiniMed 670G BLE Hybrid-Geschlossen-Loop-System erhielt NMPA-Genehmigung und führte elektrochemische Impedanzüberwachung für Sensorgenauigkeit ein.

China Diabetes-Geräte Marktbericht Umfang

Durch kontinuierliche Glukoseüberwachung (CGM) verfolgen Diabetes-Geräte effektiv Schwankungen der Blutzuckerwerte und passen dynamisch die Insulinverabreichung an, um Extreme hoher oder niedriger Blutzuckerwerte zu verhindern. Während die Einführung automatisierter Insulinverabreichungssysteme (AIDS) die psychologische Belastung des Diabetes-Managements gemildert hat, zielt laufende Forschung darauf ab, diese Technologien weiter zu verbessern. Insulindosen werden akribisch von einem Insulinpen basierend auf von Ihrem Gesundheitsdienstleister verschriebenen Parametern berechnet. Der China Diabetes-Geräte Markt ist In Management-Geräte und Überwachung-Geräte segmentiert. Der Bericht bietet den Wert (In USD) und das Volumen (In Einheiten) für die oben genannten Segmente.

| Monitoring-Geräte | Selbstüberwachung-Blutzucker (SMBG) Geräte | Glukometer |

| Teststreifen | ||

| Lanzetten | ||

| Kontinuierliche Glukose-Monitoring (CGM) Geräte | Sensoren | |

| Haltbare Geräte (Empfänger & Sender) | ||

| Management-Geräte | Insulin-Verabreichungsgeräte | Insulinpumpen-Geräte |

| Insulin-Einwegstifte | ||

| Insulinkartuschen in wiederverwendbaren Stiften | ||

| Insulinspritzen & Jet-Injektoren | ||

| Krankenhäuser & Kliniken |

| Häusliche Pflegeeinrichtungen |

| Apotheken & Diabetes-Zentren |

| Krankenhausapotheken |

| Apotheken |

| E-Commerce / Online-Apotheken |

| Nach Gerätekategorie | Monitoring-Geräte | Selbstüberwachung-Blutzucker (SMBG) Geräte | Glukometer |

| Teststreifen | |||

| Lanzetten | |||

| Kontinuierliche Glukose-Monitoring (CGM) Geräte | Sensoren | ||

| Haltbare Geräte (Empfänger & Sender) | |||

| Management-Geräte | Insulin-Verabreichungsgeräte | Insulinpumpen-Geräte | |

| Insulin-Einwegstifte | |||

| Insulinkartuschen in wiederverwendbaren Stiften | |||

| Insulinspritzen & Jet-Injektoren | |||

| Nach Endnutzer | Krankenhäuser & Kliniken | ||

| Häusliche Pflegeeinrichtungen | |||

| Apotheken & Diabetes-Zentren | |||

| Nach Vertriebskanal | Krankenhausapotheken | ||

| Apotheken | |||

| E-Commerce / Online-Apotheken | |||

Schlüsselfragen im Bericht beantwortet

Wie Groß ist der China Diabetes-Geräte Markt?

Die China Diabetes-Geräte Marktgröße wird voraussichtlich 3,88 Milliarden USD im Jahr 2025 erreichen und mit einer CAGR von 8,18% auf 5,74 Milliarden USD bis 2030 wachsen.

Wie schnell wächst die heimbasierte Diabetesversorgung?

Häusliche Pflegeeinrichtungen expandieren mit einer CAGR von 8,70% zwischen 2025 und 2030, da Telemedizin und benutzerfreundliche Geräte Fuß fassen.

Wer sind die Hauptakteure im China Diabetes-Geräte Markt?

Abbott, Medtronics, Roche, Becton, Dickinson & Company und Dexcom sind die wichtigsten Unternehmen, die im China Diabetes-Geräte Markt tätig sind.

Welcher Vertriebskanal gewinnt den meisten Marktanteil?

e-Handel und online-Apotheken werden voraussichtlich jährlich um 8,90% wachsen und übertreffen traditionelle Einzelhandelsgeschäfte.

Seite zuletzt aktualisiert am: