Marktgröße und Anteil für Flugzeug-Autopilot-Systeme

Marktanalyse für Flugzeug-Autopilot-Systeme von Mordor Intelligence

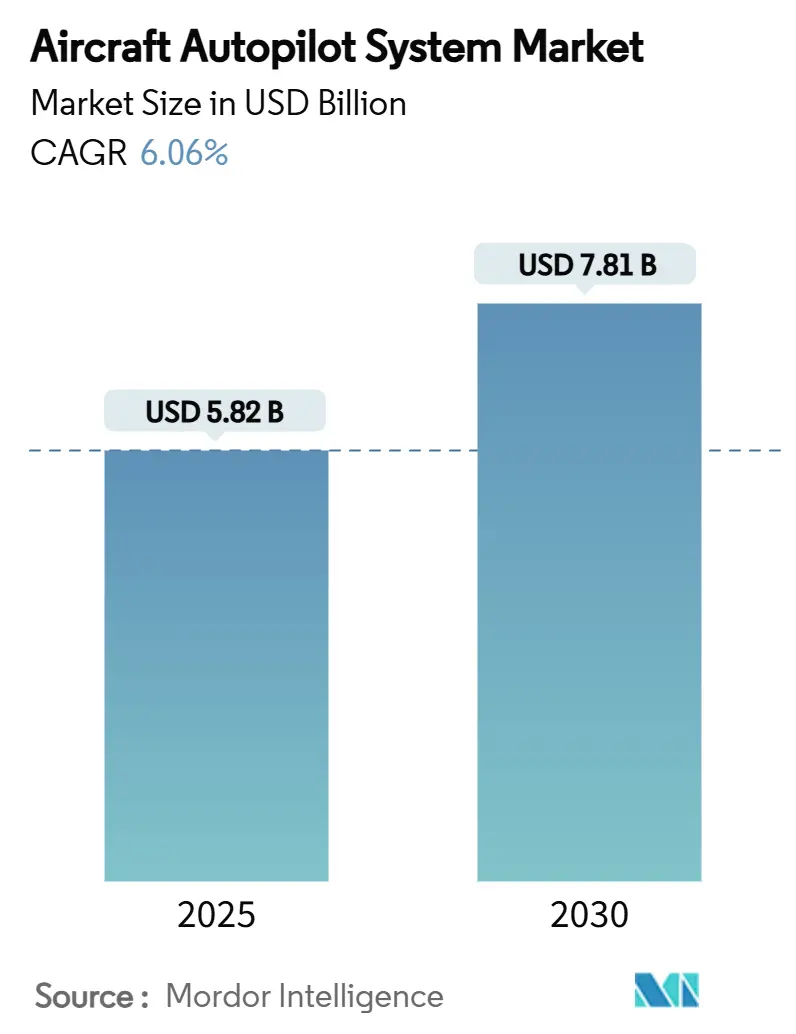

Der Markt für Flugzeug-Autopilot-Systeme ist mit 5,82 Milliarden USD im Jahr 2025 bewertet und wird voraussichtlich eine Marktgröße von 7,81 Milliarden USD bis 2030 erreichen, mit einer CAGR von 6,06% über 2025-2030. Diese Entwicklung spiegelt die Schwerpunktverlagerung des Sektors hin zu höheren Cockpit-Automatisierungsgraden wider, während sich Regulierungsbehörden, Fluggesellschaften und Verteidigungsbehörden auf Single-Pilot-Handelsoperationen und eine breitere Adoption unbemannter Flüge vorbereiten. Die anhaltende Erholung in der kommerziellen Luftfahrt, große Bestellrückstände und Avionik-Modernisierungsprogramme verstärken gemeinsam die Nachfrage, während künstliche-intelligenz-gesteuerte Notfallmanagement-Lösungen neue Plattformmöglichkeiten erschließen. Marktführer konzentrieren sich auf softwaredefinierte Architekturen, die Systemlebenszyklen verlängern und Over-the-Air-Feature-Updates ermöglichen. Lieferketten-Engpässe bei Trägheitssensoren und steigende Cybersicherheits-Compliance-Kosten bleiben kurzfristige Druckpunkte. Dennoch halten resiliente Kapitalausgaben von nordamerikanischen und asiatisch-pazifischen Betreibern den Markt für Flugzeug-Autopilot-Systeme auf einem Expansionskurs.

Wichtige Berichtsergebnisse

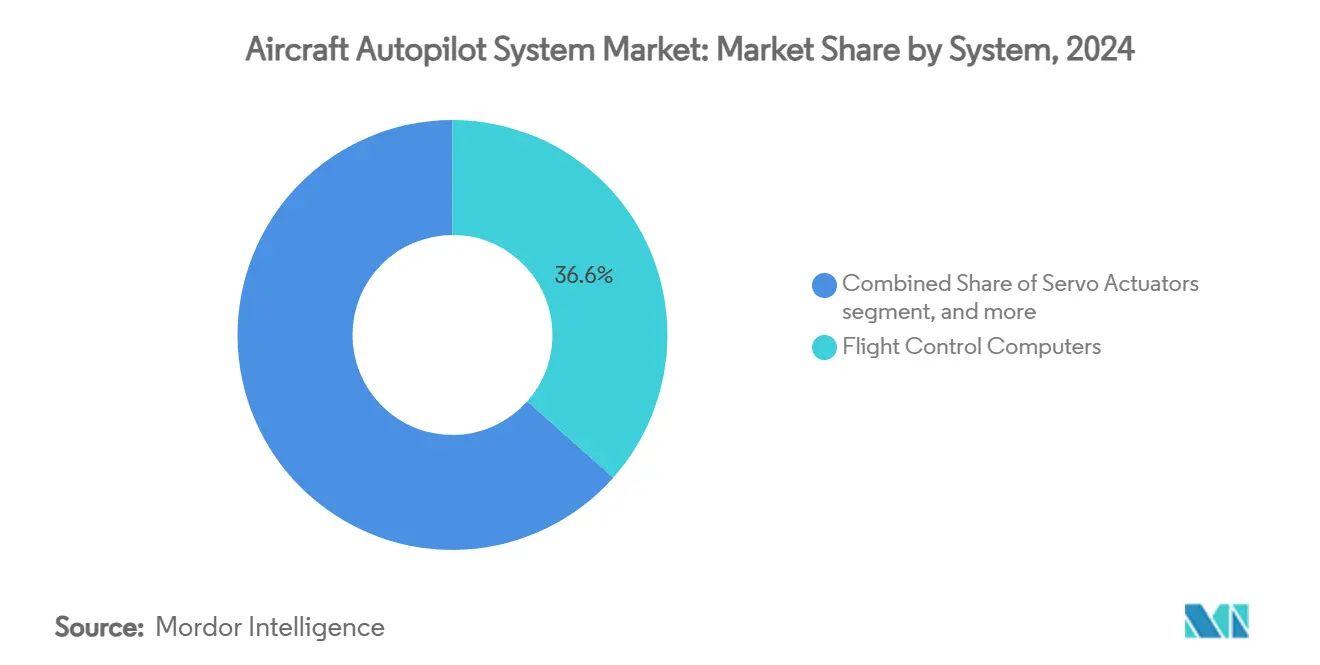

- Nach System hielten Flugsteuerungscomputer 36,55% des Marktanteils für Flugzeug-Autopilot-Systeme im Jahr 2024, während Autopilot-Software-Suiten mit einer CAGR von 9,45% bis 2030 voranschreiten.

- Nach Flugzeugtyp führten Schmalrumpfflugzeuge mit 40,92% Umsatzanteil im Jahr 2024, während unbemannte Luftfahrzeuge voraussichtlich mit einer CAGR von 7,65% bis 2030 expandieren werden.

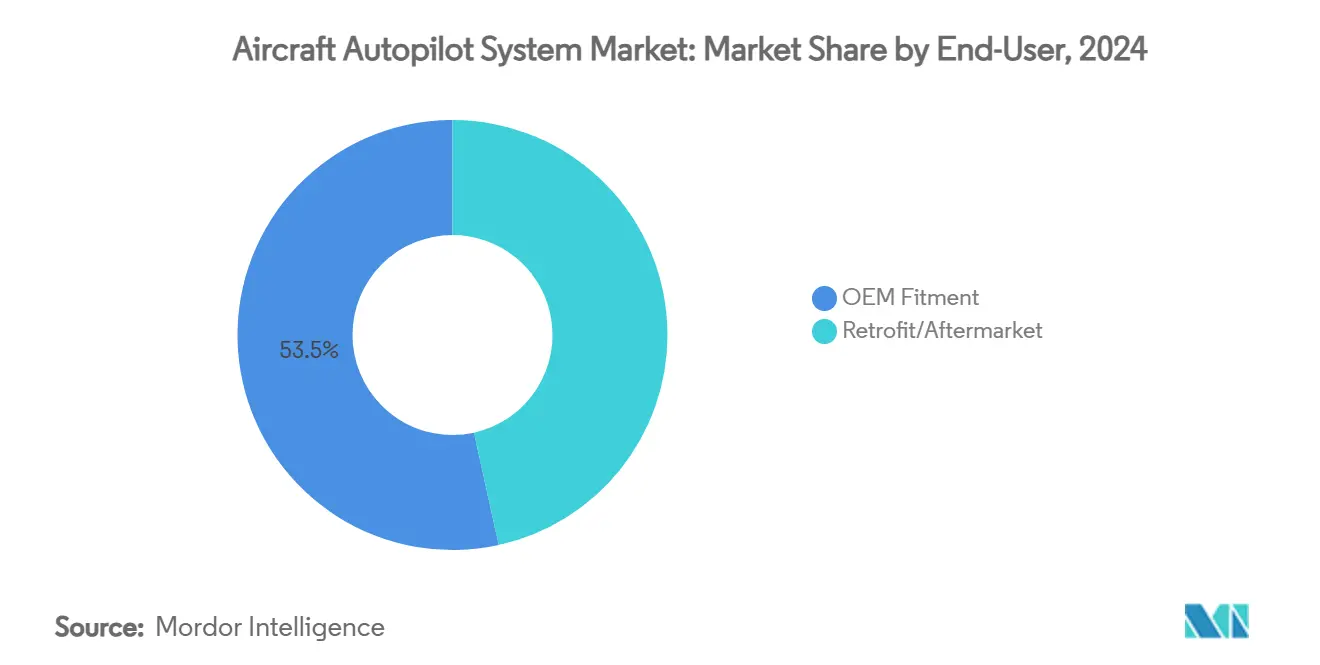

- Nach Endbenutzer entfielen auf OEM-Ausrüstung 53,45% des Marktes für Flugzeug-Autopilot-Systeme im Jahr 2024; Nachrüstung/Aftermarket ist der am schnellsten wachsende Kanal mit einer CAGR von 7,23%.

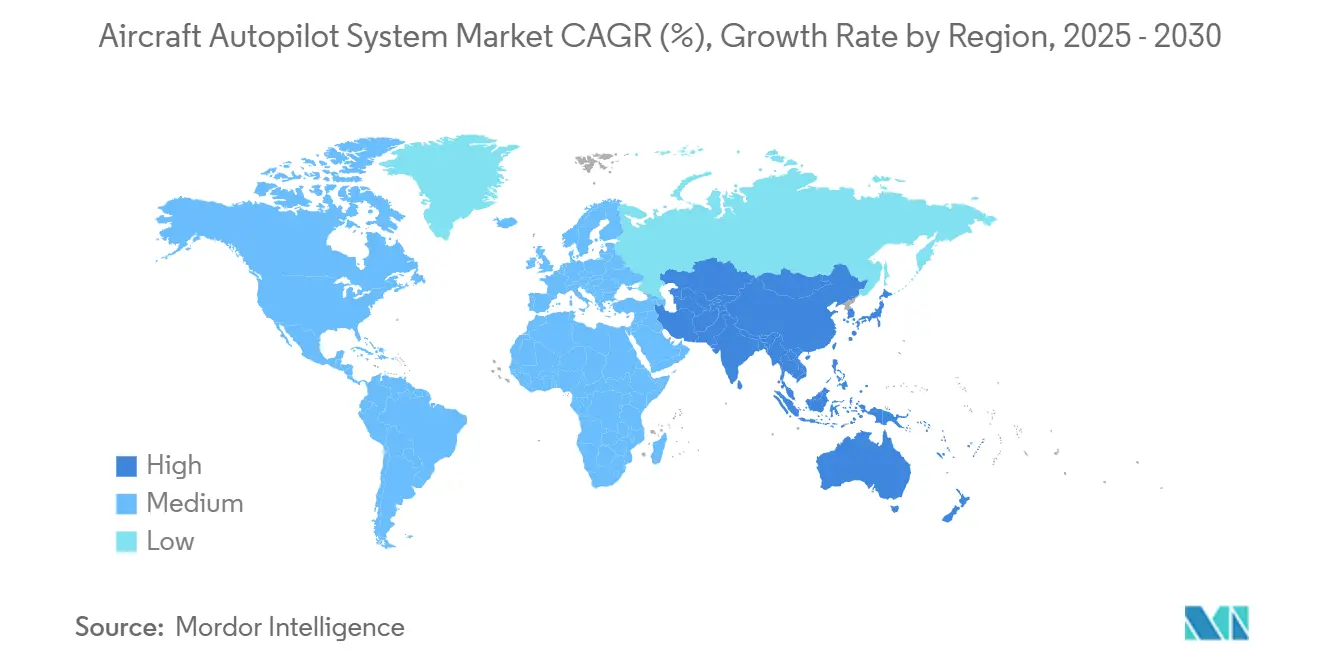

- Nach Geografie kommandierte Nordamerika 43,35% Anteil der Marktgröße für Flugzeug-Autopilot-Systeme im Jahr 2024, während Asien-Pazifik mit einer CAGR von 8,12% bis 2030 voranschreitet.

Globale Markttrends und Erkenntnisse für Flugzeug-Autopilot-Systeme

Treiber-Impact-Analyse

| Treiber | % Impact auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| Steigende kommerzielle Flugzeugauslieferungen | +1.8% | Global, mit Konzentration in Nordamerika und Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Wachsende Nachfrage nach fortschrittlicher Flugautomatisierung | +1.5% | Global, angeführt von Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Flottenweite Avionik-Modernisierungsprogramme | +1.2% | Nordamerika und Europa als Kern, Expansion nach Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Expansion von UAV- und UAM-Operationen | +1.0% | Global, mit früher Adoption in Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| KI-gestützte Notfallmanagement-Autopiloten | +0.9% | Nordamerika und Europa frühe Adoption, globale Expansion | Langfristig (≥ 4 Jahre) |

| Bewegung hin zu Single-Pilot-Handelsoperationen | +0.8% | Nordamerika und Europa regulatorische Führung, globale Nachfolge | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende kommerzielle Flugzeugauslieferungen

Boeings Plan, die B737-Produktion auf 42 Flugzeuge pro Monat zu steigern, und Airbus' Absicht, 75 A320-Familien-Einheiten monatlich zu erreichen, untermauern eine stetige Produktionssteigerung, die Autopilot-Installationen anhebt. Asiatisch-pazifische Fluggesellschaften treiben einen beträchtlichen Anteil dieser Verpflichtungen voran und stellen sicher, dass integrierte Flugmanagement- und Autopilot-Suiten Line-Fit-Prioritäten bleiben. Lieferanten erweitern die Fertigungskapazität für Flugsteuerungscomputer und Servo-Aktuatoren, um Schritt zu halten. Der Markt für Flugzeug-Autopilot-Systeme profitiert direkt, weil jedes vorwärts-ausgerüstete Schmalrumpf- oder Großraumflugzeug einen zertifizierten digitalen Autopiloten mit Wachstumsspielräumen für zukünftige Software-Features benötigt. Der Produktionsausblick stabilisiert die Umsatzvisibilität für Tier-One-Avionik-Anbieter bis 2030.

Wachsende Nachfrage nach fortschrittlicher Flugautomatisierung

Das MOSAIC-Framework (More Pilots, More Aircraft, Simplified Certification) der FAA ebnet den Weg für Flugzeuge, die auf Automatisierungsebenen angewiesen sind, um vor Kontrollverlust zu schützen, und beschleunigt die Adoption von Hochautoritäts-Autopiloten.[1]Federal Aviation Administration, \"MOSAIC Draft Rule, \" faa.gov Fluggesellschaften spezifizieren wetterverknüpfte Führung, satellitenbasierte Augmentierung und integrierte Datalink-Funktionen, um die Arbeitsbelastung auf überlasteten Routen zu reduzieren. Akademische Forschung hebt digitale Flugassistenten hervor, die Sensordaten kontextualisieren und umsetzbare Hinweise präsentieren, wodurch das Wertversprechen verbesserter Automatisierung verstärkt wird. Diese Fähigkeiten erweitern den Markt für Flugzeug-Autopilot-Systeme, während Käufer von Legacy-ratenbasierten Systemen zu attitüdenbasierten, KI-unterstützten Lösungen übergehen.

Flottenweite Avionik-Modernisierungsprogramme

Fluggesellschaften verlängern die Flugzeugzellen-Lebensdauer durch Nachrüstung von Legacy-Cockpits mit Touchscreen-Flugdecks und leistungsbasierten Navigationsfunktionen. Collins Aerospace's King Air-Upgrade-Paket veranschaulicht, wie Betreiber zur Pro Line Fusion-Autopilot-Logik migrieren, die die Pilotenarbeitsbelastung reduziert und bevorstehende Luftraummandate erfüllt. Der leistungsfokussierte Zertifizierungsweg der FAA verkürzt Nachrüstungs-Vorlaufzeiten und erschließt wiederkehrende Aftermarket-Umsätze. Reife Flotten in Europa und Nordamerika stützen den Markt für Flugzeug-Autopilot-Systeme während schwacher Perioden bei neuen Flugzeugauslieferungen. Fluggesellschaften verteilen Kapitalausgaben über mehrjährige Programme und schaffen vorhersagbare Nachfrage nach modularen Autopilot-LRUs und Software-Lizenzen.

KI-gestützte Notfallmanagement-Autopiloten

Partnerschaften wie Honeywell und NXP Semiconductors integrieren Hochleistungsprozessoren, die Echtzeit-Machine-Learning-Modelle zur Ausführung von Wetterumgehung, Landebahn-Überroll-Prävention und Notabstiegs-Logik ermöglichen. Militärprojekte wie Saabs Centaur demonstrieren Verstärkungs-Lern-Agenten, die Flugzeuge ohne Piloteneingabe während komplexer Gefechte manövrieren. Kommerzielle Varianten konzentrieren sich auf autonome Umleitung und Landung-Sequenzen, die Passagiere schützen, wenn die Besatzung handlungsunfähig ist. Diese Durchbrüche erhöhen die langfristige Wachstumsobergrenze des Marktes für Flugzeug-Autopilot-Systeme durch Erschließung von Fracht- und Lufttaxi-Nischen, die begrenzte oder keine Bordbesatzung erfordern.

Hemmnisse-Impact-Analyse

| Hemmnis | % Impact auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| Hohe Zertifizierungs- und Compliance-Kosten | −1.1% | Global, besonders streng in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Cybersicherheits-Schwachstellen in Flugsteuerungs-Links | −0.8% | Global, mit erhöhten Bedenken bei Verteidigungsanwendungen | Kurzfristig (≤ 2 Jahre) |

| Mangel an DO-178C-qualifizierten Ingenieuren | −0.6% | Global, am akutesten in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Lieferketten-Engpässe bei MEMS/IMUs | −0.5% | Global, mit besonderem Impact auf asiatisch-pazifische Fertigung | Kurzfristig |

| Quelle: Mordor Intelligence | |||

Hohe Zertifizierungs- und Compliance-Kosten

Die System Safety Assessments-Regel der FAA verlangt erschöpfende Verifikation, um sicherzustellen, dass katastrophale Ausfallwahrscheinlichkeiten unter 1 × 10-9 pro Flugstunde bleiben, wodurch Software-Validierungsbudgets in den Bereich von 5-15 Millionen USD pro Programm getrieben werden.[2]Federal Register, \"System Safety Assessments for Transport Category Airplanes, \" federalregister.gov DO-178C Level-A-Compliance erfordert mehrere unabhängige Reviews und vollständige Code-Abdeckung, wodurch sich Zeitpläne um bis zu zwei Jahre verlängern. Kleinere Innovatoren in der Branche für Flugzeug-Autopilot-Systeme partnern oft mit Primes, um diese Hürden zu navigieren, was Markteintrittsbarrieren hoch hält und Anteile bei etablierten Anbietern konsolidiert.

Cybersicherheits-Schwachstellen in Flugsteuerungs-Links

Ein Anstieg von 131% Jahr-über-Jahr bei Luftfahrt-Cyber-Vorfällen verstärkte die Kontrolle über Autopilot-Databus-Integrität. Vorgeschlagene Equipment, Systems, and Network Information Security-Mandate zwingen Hersteller dazu, Verschlüsselung, Intrusion-Detection und sichere Boot-Protokolle einzubetten, die Hardware-Kosten und Verifikationszyklen erhöhen. Fluggesellschaften, die mit dem CrowdStrike-Vorfall 2024 konfrontiert waren, sahen sich Netzwerkausfällen gegenüber, die latente Risiken in vernetzten Cockpits offenlegten und Beschaffungskriterien verstärkten, die gehärtete Lösungen bevorzugen. Die zusätzliche Compliance-Last dämpft die kurzfristige Adoptionsgeschwindigkeit in Segmenten wie unbemannten Frachtflugzeugen, ermutigt jedoch auch den Verkauf von aufgerüsteten sicheren Flugsteuerungscomputern und unterstützt indirekt den Markt für Flugzeug-Autopilot-Systeme mittelfristig.

Segmentanalyse

Nach System: Softwaredefinierte Architektur gewinnt an Momentum

Flugsteuerungscomputer behielten 36,55% des Marktanteils für Flugzeug-Autopilot-Systeme im Jahr 2024, weil jedes kommerzielle Transportklasse-Flugzeug dreifach-redundante Verarbeitung für Nick-, Roll-, Gier- und Geschwindigkeitsbefehle vorschreibt. Umgekehrt expandieren Autopilot-Software-Suiten mit einer CAGR von 9,45%, da Betreiber zu Cloud-aktualisierbaren Logik-Bündeln wechseln, die prädiktive Algorithmen auf bestehender Hardware überlagern. Thales' PureFlyt-Plattform veranschaulicht diesen Schwenk durch Optimierung von Echtzeit-Trajektorien für Kraftstoff- und Lärmvorteile.[3]Thales Group, \"PureFlyt FMS Technical Sheet, \" thalesgroup.com Die Marktgröße für Flugzeug-Autopilot-Systeme für softwarezentrische Lösungen wird voraussichtlich 2,1 Milliarden USD bis 2030 erreichen und spiegelt die breitere Luft- und Raumfahrt-Digitalisierung wider. Hardware-Komponenten wie Servo-Aktuatoren und Attitüdensensoren bleiben wesentlich, doch Margen wandern zu proprietärem Code und differenzieren Anflug-, Durchstart- und Notfall-Modi. Anbieter investieren in DevSecOps-Pipelines, die Zertifizierungszyklen verkürzen und schnelle Bereitstellung von KI-Funktionen ermöglichen, wodurch die Wettbewerbsbedeutung von Software-Roadmaps verstärkt wird.

Der zweite Analyseparagraf unterstreicht den Modularitätstrend. Fluggesellschaften bevorzugen Line-Replaceable Units, die Verarbeitung von I/O-Boards isolieren und Fähigkeits-Upgrades ohne tiefe mechanische Änderungen ermöglichen. Open-Architecture-Standards wie FACE in der Verteidigungsluftfahrt und ARINC 653 im zivilen Transport fördern herstellerübergreifende Interoperabilität und erweitern das adressierbare Volumen für Nischen-Software-Entwickler. Als Ergebnis nutzen neue Marktteilnehmer abonnement-basierte Lizenzmodelle, während etablierte Integratoren Software-Garantien mit erweiterten Service-Vereinbarungen bündeln. Diese Verschiebungen fördern ein geschichtetes Ökosystem, in dem der Markt für Flugzeug-Autopilot-Systeme sowohl Tier-One-Primes als auch agile Code-Spezialisten aufnimmt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Flugzeugtyp: UAVs stören traditionelle Hierarchien

Schmalrumpfflugzeuge eroberten 40,92% der Marktgröße für Flugzeug-Autopilot-Systeme im Jahr 2024 durch die Stärke der A320neo- und B737-8-Produktionssteigerungen, die jeweils Autopiloten als Teil eines integrierten Flugdecks einbetten. Wide-Bodies erholen sich parallel zum Langstreckenverkehr, bleiben aber unter den Auslieferungslevels vor 2020. Die disruptive Kraft kommt von UAVs, deren CAGR von 7,65% bis 2030 die Beschaffung von MALE-Drohnen und aufstrebende urbane Luftmobilitäts-Prototypen widerspiegelt. UAV-Autopiloten unterscheiden sich in Gewicht, Leistung und Zertifizierungsweg, dennoch sind sie weiterhin auf eng gekoppelte Trägheits- und GNSS-Sensoren angewiesen. Sky-Drones Technologies hat 5G-Links und KI-Klassifikatoren adoptiert, um in umkämpftem Luftraum zu navigieren und seine Attraktivität bei Logistikbetreibern zu erweitern.[4]Sky-Drones Technologies, \"AIRLink Enterprise Autopilot, \" sky-drones.com

Drehflügler-Autopilot-Integration gewinnt nach Garmins Drei-Achsen-System für den Airbus H130 an Momentum, das Schwebe- und Reise-Modi stabilisiert. Geschäftsjet-Käufer spezifizieren Auto-Schub und Auto-Brems-Funktionen, die einst Airliner vorbehalten waren, wodurch Feature-Differenzierung zwischen Flugzeugklassen komprimiert wird. Insgesamt findet der Markt für Flugzeug-Autopilot-Systeme neue Wachstumsbahnen, während unbemannte Fracht- und Passagierkonzepte reifen und Legacy-Lieferanten herausfordern, leichtere, standards-agnostische Controller zu entwickeln, die dennoch Transportkategorie-Zuverlässigkeitsmetriken erfüllen.

Nach Endbenutzer: Nachrüstungsmarkt beschleunigt

OEM-Ausrüstung dominiert weiterhin mit einem Anteil von 53,45% im Jahr 2024, weil jede Flugzeugzelle das Werk mit einem für dieses Typenzertifikat zertifizierten Basis-Autopiloten verlässt. Jedoch verstärken Fluggesellschaften und Fractional-Besitzer Nachrüstungskampagnen, die eine CAGR von 7,23% bei der Aftermarket-Nachfrage antreiben. Der NORSEE-Weg (Non-Required Safety Enhancing Equipment) der FAA rationalisiert Genehmigungen für digitale Autopiloten und ermöglicht Garmins GFC 600-Installationen in Kolben- und Turboprop-Flotten.[5]Garmin Ltd., \"GFC 600 Autopilot Expands Approvals, \" garmin.com Diese Politikverschiebung hebt die Marktgröße für Flugzeug-Autopilot-Systeme für Nachrüstungen auf 2,4 Milliarden USD bis 2030. Die alternden A320ceo- und B737-NG-Flugzeuge sind primäre Ziele für Flugdirektor- und Auto-Schub-Updates, die mit den Required Navigation Performance-Authorization Required (RNP-AR)-Routen übereinstimmen.

MRO-Anbieter partnern mit Avionik-OEMs bei Power-by-the-Hour-Verträgen, die Ersatzteile, Software-Updates und prädiktive Diagnostik bündeln. Solche Modelle sprechen Betreiber an, die kostenkalkulierbare Vorhersagbarkeit suchen. Entstehende Leasing-Pools für Autopilot-Line-Replaceable Units reduzieren weiter Ausfallzeiten während schwerer Checks. Folglich profitiert der Markt für Flugzeug-Autopilot-Systeme von einem positiven Kreislauf, in dem Nachrüstungsaktivität die Flugzeugzellen-Servicelebensdauer verlängert, und verlängerte Servicelebensdauer wiederum inkrementelle Fähigkeits-Updates erfordert.

Geografieanalyse

Nordamerika führte den Markt für Flugzeug-Autopilot-Systeme mit 43,35% Umsatzanteil im Jahr 2024 an, unterstützt von robusten Verteidigungsbudgets und einer schnellen Erholung im Inlandsflugverkehr. Die FAA-Führung in Automatisierungs- und Cybersicherheitsregulierung macht die Vereinigten Staaten zu einem Early Adopter fortschrittlicher Autopilot-Features und verstärkt die inländische Beschaffung. Kanadas Regionaljet-Flotten-Modernisierung und Mexikos Schmalrumpf-Expansion tragen inkrementell bei. Hohe Nutzungsraten beschleunigen Ersatzzyklen für Flugsteuerungscomputer und sichern Grundnachfrage. Honeywell, Collins Aerospace und Garmin unterhalten alle substantielle Produktions- und Engineering-Zentren in der Region und gewährleisten enge Abstimmung mit Kundenanforderungen.

Asien-Pazifik ist das am schnellsten wachsende Territorium und schreitet mit einer CAGR von 8,12% bis 2030 voran. Mittelschicht-Luftreise-Adoption und Verteidigungsmodernisierungsprogramme treiben zentral China und Indien an. Airbus prognostiziert, dass sich die globale Flotte bis 2044 auf 50.000 Flugzeuge verdoppeln wird, wobei Asien-Pazifik den größten Teil dieses Zuwachses liefern wird.[6]Economic Times, \"Airbus Expects Global Fleet to Double by 2044, \" economictimes.indiatimes.com Inländische OEMs wie COMAC integrieren lokal entwickelte Autopilot-Subsysteme, während Regionalfluggesellschaften große Nachrüstungsverträge starten, um leistungsbasierte Navigationsmandate zu erfüllen. Japan und Südkorea investieren in autonome UAM-Ökosysteme, wie Thales' unbemanntes Verkehrsmanagement-Testbed in Thailand zeigt. Verschiedene Zertifizierungsregimes schaffen Anpassungsoverhead und fördern Partnerschaften zwischen globalen Primes und lokalen Systemhäusern, wodurch sich die Marktpräsenz für Flugzeug-Autopilot-Systeme erweitert.

Europa bleibt ein reifer, aber innovationszentrierter Markt. EASAs Akzeptanz von Garmins Autoland auf King Air-Plattformen unterstreicht regulatorische Offenheit für Hochautoritäts-Automatisierung. Thales, Safran und BAE Systems liefern integrierte Autopilot- und Flugmanagement-Pakete für Airbus- und Eurofighter-Programme. Der European Defense Fund kanalisiert Ressourcen in KI-verstärkte Resilienz-Features wie das AIDA-Projekt, das Avionik-Busse vor Cyber-Intrusionen schützt. Naher Osten und Afrika, obwohl kleiner im Volumen, verzeichnen stetige Beschaffung von Golf-Fluggesellschaften und Verteidigungsbehörden, die Transport- und Drehflügler-Flotten aufrüsten. Barrierefaktoren umfassen ungleichmäßige Wirtschaftsbedingungen und regulatorische Kapazität, dennoch fügt die Region inkrementellen Wert zum Markt für Flugzeug-Autopilot-Systeme hinzu, während sich die Wide-Body-Nutzung erholt.

Wettbewerbslandschaft

Der Markt bleibt mäßig konsolidiert, wobei die Top-Fünf-Anbieter etwa 65% kollektive Umsätze halten, verankert von Honeywell, Collins Aerospace, Safran, Thales und Garmin. Diese Marktführer bündeln Hardware, Software und Lifecycle-Support in End-to-End-Angebote, die langfristige Verträge sichern. Honeywells strategische Vereinbarung mit Bombardier, bewertet auf bis zu 17 Milliarden USD über ihre Laufzeit, veranschaulicht den Umfang integrierter Avionik-Erfassung. Collins Aerospace nutzt seine Pro Line Fusion-Architektur über Geschäfts- und Regionaljets hinweg, während Safran Dual-Use-Fähigkeiten kapitalisiert, die kommerzielle Liner und Kampfflugzeuge umspannen.

Zweitrangige Wettbewerber differenzieren sich über Nischentechnologien. Moog liefert High-Lift- und Primäraktivierungspakete für das V-280 Valor Future Long-Range Assault Aircraft und betont seine Stärke in elektromechanischen Steuerungen. Avidyne und Dynon Avionics zielen auf die allgemeine Luftfahrt mit erschwinglichen IFR-fähigen Autopiloten ab und nutzen Modularität, um in Light-Turbine-Klassen zu wachsen. Start-ups wie Sky-Drones Technologies und UAV Navigation verfolgen das UAV- und eVTOL-Segment, wo Gewicht, Kosten und algorithmische Sophistikation höher rangieren als traditionelles Zertifizierungs-Pedigree. Nur-Software-Disruptoren lizenzieren stabilisierten Code, der bestehende Flugsteuerungscomputer überlagert und die Wettbewerbsintensität innerhalb des Marktes für Flugzeug-Autopilot-Systeme verbreitert.

Strategische Allianzen und Akquisitionen beschleunigen das Schließen von Fähigkeitslücken. Honeywells geplante Abspaltung von Honeywell Aerospace beabsichtigt, den Fokus auf Autonomie und elektrifizierte Antriebe bis 2026 zu schärfen. Regal Rexnords Zusammenarbeit mit Honeywell in eVTOL-Aktivierung und Curtiss-Wrights gemeinsame Cockpit-Voice-Recorder-Linie demonstrieren konvergentes Interesse an urbanen Luftmobilitätssystemen. Diese Manöver zielen darauf ab, Early-Mover-Status in neuen Generationsplattformen zu sichern und damit langfristige Anteils-Positionen zu verstärken.

Marktführer in der Branche für Flugzeug-Autopilot-Systeme

-

Honeywell International Inc.

-

Collins Aerospace (RTX Corporation)

-

Garmin Ltd.

-

Thales Group

-

Safran SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Vertical Aerospace und Honeywell erweiterten ihre VX4 eVTOL-Partnerschaft mit dem Ziel der Zertifizierung flugkritischer Systeme auf 1 × 10⁻⁹ katastrophale Ausfallwahrscheinlichkeiten.

- März 2025: Garmin erhielt EASA-Genehmigung für Autoland- und Autothrottle-Nachrüstungen an Beechcraft King Air-Flugzeugen.

- Oktober 2024: Airbus entwickelt in Zusammenarbeit mit Garmin ein neues 3-Achsen-Autopilot-System für den H130-Hubschrauber. Das System wird 2025 auf dem Markt verfügbar sein.

- September 2024: Boeing erteilte MicroPilot einen Auftrag zur Entwicklung von Software-Verbesserungen für kleine, unbemannte Flugzeugsysteme. Der unter der Industrial and Technological Benefits (ITB) Policy unterzeichnete Vertrag etabliert eine Investment Framework Agreement zwischen Boeing und MicroPilot, einem führenden Entwickler von UAV-Autopiloten.

Globaler Marktberichts-Umfang für Flugzeug-Autopilot-Systeme

Ein Autopilot-System wird zur Automatisierung der Führung und Steuerung des Flugzeugs verwendet. Ein typisches Autopilot-System kann mehrere Aufgaben automatisieren, wie Attitude- und Höhenhaltung, Steig- und Sinkrate sowie Kursabfangung und -führung. Um einen umfassenden Ausblick zu bieten, umfasst der Markt für Flugzeug-Autopilot-Systeme Unternehmen, die Autopilot- und Flugdirektor-Software und Hardware-Komponenten anbieten. Marktschätzungen basieren auf Line-Fit-Installationen von Autopilot-Systemen im Cockpit neuer Generationsflugzeuge, die von Fluggesellschaftsbetreibern weltweit beschafft werden, und umfassen nicht die Nachrüstung alter Generationsflugzeuge. Darüber hinaus berücksichtigt der Bericht keine unbemannten Luftfahrzeuge (UAVs), aber berücksichtigt Drehflügler und experimentelle Demonstratoren wie die NASA X-57.

Der Markt für Flugzeug-Autopilot-Systeme ist nach System, Anwendung und Geografie segmentiert. Der Markt für Flugzeug-Autopilot-Systeme ist nach System in Attitude- und Kursreferenzsysteme, Flugdirektorsysteme, Flugsteuerungssysteme und Avionik-Systeme segmentiert. Nach Anwendung ist der Markt in zivil, kommerziell und militärisch segmentiert. Nach Geografie ist der Markt in Nordamerika, Europa, Asien-Pazifik, Lateinamerika sowie Nahen Osten und Afrika segmentiert.

Die Marktgrößen und -prognosen für alle Segmente wurden in Wertbegriffen (USD) bereitgestellt.

| Attitude- und Kursreferenzsysteme |

| Flugdirektorsysteme |

| Flugsteuerungscomputer |

| Autothrottle und Schubmanagement |

| Air-Data- und Trägheitsreferenzeinheiten |

| Servo-Aktuatoren |

| Autopilot-Software-Suiten |

| Schmalrumpfflugzeuge |

| Großraumflugzeuge |

| Regional- und Zubringerflugzeuge |

| Geschäftsflugzeuge |

| Hubschrauber |

| Unbemannte Luftfahrzeuge (UAVs) |

| Urban Air Mobility/eVTOL |

| OEM-Ausrüstung |

| Nachrüstung/Aftermarket |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Russland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Restlicher Asien-Pazifik-Raum | ||

| Südamerika | Brasilien | |

| Restliches Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Restliches Afrika | ||

| Nach System | Attitude- und Kursreferenzsysteme | ||

| Flugdirektorsysteme | |||

| Flugsteuerungscomputer | |||

| Autothrottle und Schubmanagement | |||

| Air-Data- und Trägheitsreferenzeinheiten | |||

| Servo-Aktuatoren | |||

| Autopilot-Software-Suiten | |||

| Nach Flugzeugtyp | Schmalrumpfflugzeuge | ||

| Großraumflugzeuge | |||

| Regional- und Zubringerflugzeuge | |||

| Geschäftsflugzeuge | |||

| Hubschrauber | |||

| Unbemannte Luftfahrzeuge (UAVs) | |||

| Urban Air Mobility/eVTOL | |||

| Nach Endbenutzer | OEM-Ausrüstung | ||

| Nachrüstung/Aftermarket | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Vereinigtes Königreich | ||

| Deutschland | |||

| Frankreich | |||

| Italien | |||

| Russland | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Australien | |||

| Restlicher Asien-Pazifik-Raum | |||

| Südamerika | Brasilien | ||

| Restliches Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | |||

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Restliches Afrika | |||

Im Bericht beantwortete Schlüsselfragen

Wie hoch ist der aktuelle Wert des Marktes für Flugzeug-Autopilot-Systeme?

Der Markt für Flugzeug-Autopilot-Systeme steht bei 5,82 Milliarden USD im Jahr 2025, mit einem prognostizierten Wert von 7,81 Milliarden USD bis 2030.

Welche Region hält den größten Marktanteil für Flugzeug-Autopilot-Systeme?

Nordamerika führt mit 43,35% Anteil im Jahr 2024, angetrieben von starken Verteidigungsausgaben und einem frühen Adoptionsklima für fortschrittliche Automatisierung.

Welches Systemsegment wächst am schnellsten?

Autopilot-Software-Suiten expandieren mit einer CAGR von 9,45% bis 2030, während Fluggesellschaften zu softwaredefinierten Avionik-Architekturen übergehen.

Wie schnell wächst der Nachrüstungsmarkt?

Nachrüstungs- und Aftermarket-Anwendungen steigen mit einer CAGR von 7,23%, da Betreiber In-Service-Flotten mit digitalen Autopiloten modernisieren.

Was ist das größte Hemmnis für Marktwachstum?

Hohe Zertifizierungs- und Compliance-Kosten reduzieren die Time-to-Market für neue Marktteilnehmer und fügen 5 bis 15 Millionen USD zu Programmbudgets hinzu.

Warum sind unbemannte Luftfahrzeuge wichtig für diesen Markt?

UAVs verzeichnen eine CAGR von 7,65%, weil Verteidigungs- und aufkommende urbane Luftmobilitätsbetreiber leichte, KI-bereite Autopilot-Lösungen benötigen.

Seite zuletzt aktualisiert am: