Automotive Ethernet-Marktanalyse

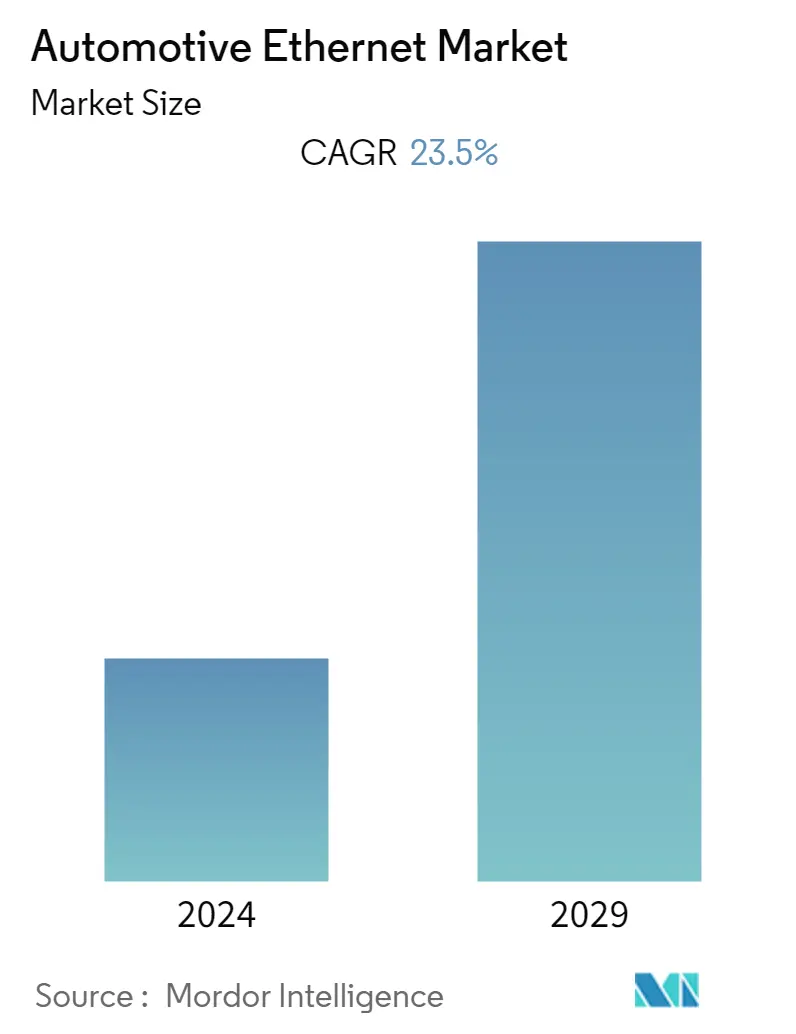

Es wird erwartet, dass der Automotive-Ethernet-Markt im Prognosezeitraum eine jährliche Wachstumsrate von 23,5 % erreichen wird. Ein Ethernet-Netzwerk mit einer physikalischen Schicht, die für den Einsatz in der Automobilindustrie angepasst ist, wird als Automotive Ethernet bezeichnet. Durch den Einsatz moderner Phy-Transceiver entsteht ein System, das die elektromagnetischen Verträglichkeits- und Immunitätsstandards von Fahrzeugen erfüllt und so die Kabelkosten senkt.

- Der zunehmende Einsatz von Advanced Driver Assistant System (ADAS), Infotainment, schnelle Fortschritte bei der Entwicklung autonomer Fahrzeuge und die niedrigen Kosten von Ethernet haben zu einem enormen Wachstum des Automotive-Ethernets geführt, da es dem Zweck dient, elektronische Systeme im Fahrzeug zu verbinden effizienter im Vergleich zu herkömmlichen Gurten.

- Automotive Ethernet bietet Konnektivität für alle Automobilanwendungen wie Antriebsstrang, Fahrwerk, Karosserie und Komfort, ADAS und Infotainmentsysteme. Die Unterstützung von Anwendungen mit hoher Bandbreite, die mit hoher oder niedriger Geschwindigkeit arbeiten, bewältigt die Herausforderungen, denen Designer und Ingenieure bei der Integration verschiedener Systeme gegenüberstehen.

- Ethernet umgeht in der Regel die herkömmliche Verkabelung für die Konnektivität und ermöglicht die Verbindung aller Fahrzeugkomponenten mit leichteren und effektiveren Kabeln. Allein dadurch konnten Hersteller die Konnektivitätskosten um 80 % und das Verkabelungsgewicht um 30 % reduzieren. Dies dient auch als mögliche Anwendung für die kostengünstige Entwicklung eines vernetzten Autos.

- Hochleistungsnavigationssysteme, High-End-Entertainment und Telematik erfordern, dass das System in einem vernetzten Auto immer eingeschaltet bleibt. Die zunehmende Bandbreite für die Datenkommunikation im Fahrzeug hat den Ethernet-Einsatzmarkt vorangetrieben.

- Mit dem jüngsten Ausbruch von COVID-19 erlebt der Automotive-Ethernet-Markt kurzfristig einen Wachstumsrückgang, da große Automobilhersteller ihre Produktion als Reaktion auf die in vielen Ländern auf der ganzen Welt verhängten Lockdowns eingestellt haben.

Markttrends für Automotive-Ethernet

Erhöhte Nachfrage nach fortschrittlichen Fahrerassistenzsystemen (ADAS), um das Marktwachstum anzukurbeln

- Es wird geschätzt, dass mit zunehmender Anzahl von Fahrzeugen, die mit autonomem Fahren ausgestattet sind, auch für das Automotive-Ethernet größere Wachstumschancen zu erwarten sind. Autonomes Fahren hängt stark von HD-Karten mit straßenbasierten Informationen wie Spurgrößen, Fußgängerüberwegen und Verkehrsschildern ab. HD-Karten werden mit Daten erstellt, die von Sensoren gesammelt werden. Ethernet ist für die Verbindung dieser Komponenten erforderlich, um eine effiziente Datenübertragung aufrechtzuerhalten, und wird daher zum Wachstum des Automotive-Ethernets beitragen.

- Derzeit führen im Automobilsektor die Einführung von MEMS im Zusammenhang mit ADAS, das Aufkommen vernetzter Fahrzeuge und die technologischen Fortschritte bei Infotainment- und IoT-Geräten zu einer Zunahme des Inhalts elektronischer Steuergeräte in Automobilen. Die zunehmende Einführung von IoT-Lösungen im Automobilbereich bietet Wachstumschancen für eine breite Palette hochgradig vernetzter moderner ADAS- und autonomer Fahrfunktionen. Die Vernetzung von Fahrzeugen mit allem in ihrer Umgebung oder Vehicle-to-Everything (V2X) ist ein wesentlicher Schritt hin zu einem vernetzten Netzwerk autonomer Fahrzeuge. Die Vorteile der Ethernet-Kompatibilität bei der Anbindung von Fahrzeugen an eine intelligente Infrastruktur machen es zu einem wesentlichen Fahrzeugbestandteil.

- Nach Angaben der International Organization of Motor Vehicle Manufacturers (OICA) wurden im vergangenen Jahr weltweit rund 80 Millionen Fahrzeuge produziert. Angesichts des wachsenden Fahrzeugvolumens und der steigenden Nachfrage nach Sicherheitsfunktionen zur Vermeidung von Kollisionen und Unfällen bieten Unternehmen Technologien an, die den Fahrer vor möglichen Problemen warnen. Viele Fahrzeughersteller setzen ADAS in hohem Maße ein, um ihren Kunden einen Notbremsassistenten, eine adaptive Geschwindigkeitsregelung, eine Erkennung des toten Winkels, einen Querverkehrswarner hinten, einen Verkehrszeichenassistenten, intelligente Lichter, einen intelligenten Geschwindigkeitsassistenten und einen Spurverlassensassistenten zu bieten.

- Staatliche Vorschriften rund um Sicherheit und Schutz sind ebenfalls wichtige Treiber für das Wachstum von Automotive-Ethernet. Während viele dieser Systeme in aktuelle Automodelle integriert sind, werden einige von ihnen obligatorisch, da sie zur Verkehrssicherheit beitragen. Beispielsweise kündigte die Europäische Kommission im März 2019 eine neue Regelung an, die den intelligenten Geschwindigkeitsassistenten (ISA) ab dem letzten Jahr für alle neu hergestellten leichten Fahrzeuge verpflichtend vorschreibt. Euro NCAP und die US-amerikanische NHTSA-Sicherheitsbewertung sind weitere treibende Kräfte für die ADAS-Einführung, die die Verfügbarkeit und Leistung von Sicherheitsassistenzsystemen in ihre Bewertungen einbeziehen.

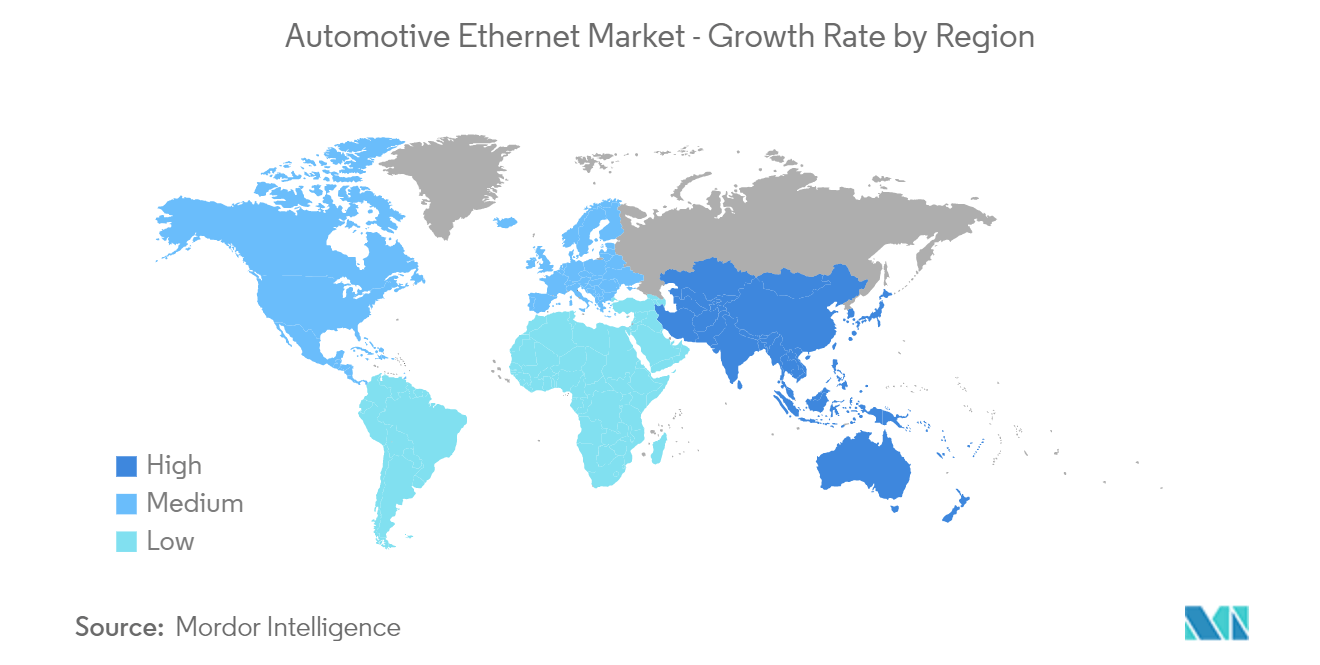

Asien-Pazifik verzeichnet deutliches Wachstum

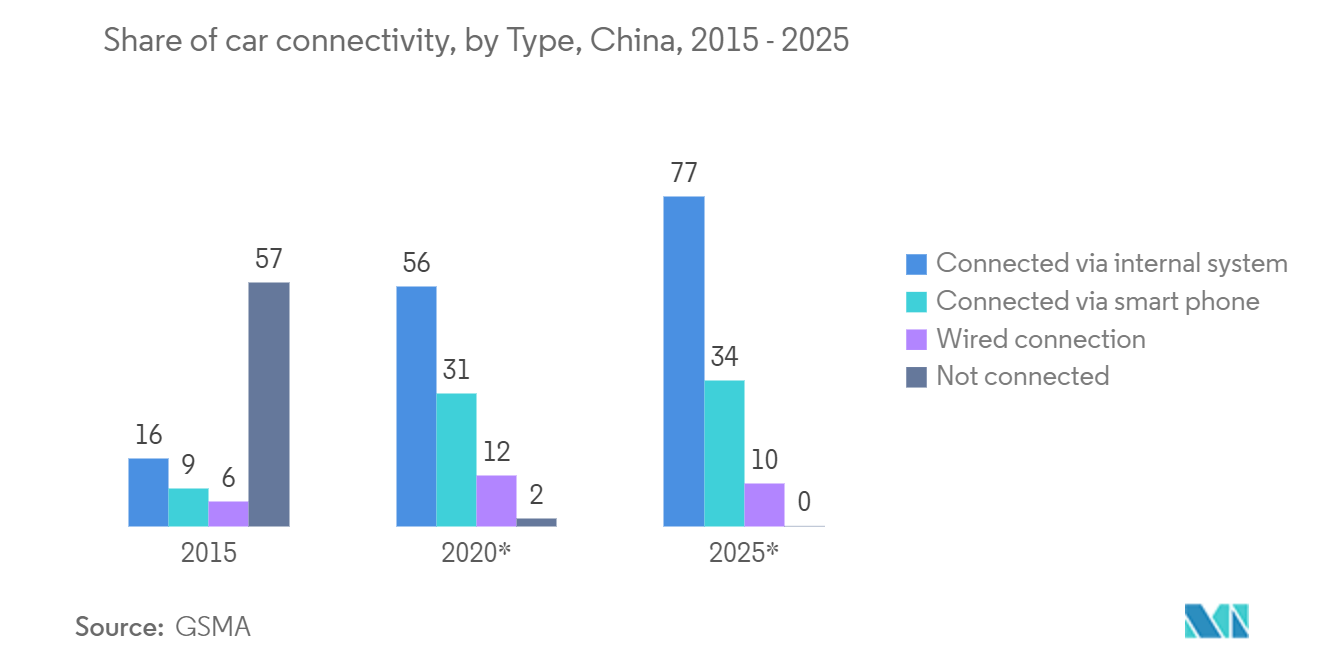

- Die gesteigerte Produktion von Personenkraftwagen ist einer der Hauptfaktoren für das Marktwachstum im asiatisch-pazifischen Raum. Autohersteller wie Mercedes-Benz, Ford und Volkswagen führen Expansionspläne in Indien ein, um die Produktionskapazität und -produktion zu maximieren und die Lücke zwischen Angebot und Nachfrage auf dem lokalen Markt zu minimieren. Mit diesen Plänen wird der indische Markt für zeitkritische Netzwerkkomponenten im Fahrzeug wachsen. Somit steht dem Automobil-Ethernet-Markt im untersuchten Zeitraum ein starkes Wachstum bevor.

- Da immer mehr Erstausrüster (OEMs) mit jedem neuen produzierten Modell neue Möglichkeiten für vernetzte Autos bereitstellen, verzeichnet der Markt für vernetzte Autos in Indien erhebliche Fortschritte. Der Markt für Fahrzeuge mit verbesserten HMI-Funktionen, stärker vernetzten Technologien und der Integration fortschrittlicher Fahrerassistenzsystemlösungen (ADAS) ist als Reaktion auf die steigenden Verbraucheranforderungen an Komfort, Bequemlichkeit und Sicherheit gewachsen.

- Mit Ausnahme der Basisvariante bieten die meisten Premium-OEMs in Indien mittlerweile standardmäßig Smartphone-Konnektivität oder integrierte Konnektivität an. Im Gegensatz dazu bieten Volumen-OEMs nur Smartphones oder eingebettete Konnektivität in Mittel- und Oberklassevarianten an. Die Entwicklung vernetzter Autos auf dem indischen Markt wurde durch das wachsende Bewusstsein der Verbraucher für vernetzte Autodienste und ihre Bereitschaft, für teurere Optionen zu zahlen, erleichtert.

- Ein schnelleres BIP-Wachstum und anspruchsvolle asiatische Verbraucher sind in den kommenden Jahren die beiden wichtigsten Wachstumstreiber für die meisten Regionen wie China, Indien, Malaysia und die anderen Entwicklungsmärkte in Südostasien. In Bezug auf den Verbrauch vernetzter und autonomer Fahrzeuge bleiben Nordamerika und Europa aufgrund der Präsenz bedeutender Akteure wie Marvell Technology Group Ltd und Broadcom Incorporated, der hohen Akzeptanz fortschrittlicher Technologie und der zunehmenden Verbreitung von Ethernet die führenden Regionen Fahrzeugnetzwerke für Mainstream-Modelle.

- Aufgrund der Schließungstrends in Indien schätzte die SIAM jedoch, dass den indischen Auto- und Komponentenherstellern während der Pandemie ein Umsatzverlust von fast 280 Millionen US-Dollar pro Tag entsprach. Bedeutende Akteure wie Maruti Suzuki India, Hyundai, Honda, Mahindra, Toyota Kirloskar Motor, Tata Motors, Kia Motors und MG Motor India haben ihre Werke vorübergehend geschlossen. Es ist sehr wahrscheinlich, dass der Markt unter einer möglichen Unterbrechung der Komponentenlieferkette leiden wird, was zu einem Rückgang der Verkäufe und der Produktion eines Automotive-Ethernets führen wird.

Überblick über die Automotive-Ethernet-Branche

Der Automotive-Ethernet-Markt ist aufgrund des starken Wettbewerbs fragmentiert. Trotz der Fragmentierung ist der Markt vor allem durch die regulatorischen Anforderungen an die Errichtung und den Betrieb gebunden. Darüber hinaus wird die Marktkonkurrenz mit zunehmender Innovation, Übernahmen und Partnerschaften in Zukunft tendenziell zunehmen. Einige wichtige Marktteilnehmer sind Broadcom Inc., NXP Semiconductors NV, Marvell Technology Group Ltd, Microchip Technology Inc. und Texas Instruments Inc.

- Mai 2022 – Der BCM8958X, ein monolithischer Automotive-Ethernet-Switch mit hoher Bandbreite von Broadcom Inc., wurde ausgeliefert. Es wurde entwickelt, um den wachsenden Bandbreitenbedarf für fahrzeuginterne Netzwerkanwendungen zu decken und die Einführung softwaredefinierter Fahrzeuge (SDV) zu fördern. Mit seinen 16 Ethernet-Ports, von denen bis zu sechs 10-Gbit/s-fähig sind, integrierten 1000BASE-T1- und 100BASE-T1-PHYs und höherer Switching-Kapazität bietet der BCM8958X die erhöhte Flexibilität und Unterstützung der zentralen Computer-ECU-Architektur, die für zonale elektronische Steuergeräte im Automobilbereich erforderlich ist (ECU-)Architekturen. Dieser Switch verfügt außerdem über eine hochmoderne regelbasierte Paketfilter-Engine, die sich an verschiedene Fahrzeugbetriebsmodi anpassen kann, um die Fahrsicherheit zu verbessern.

Marktführer für Automotive-Ethernet

Broadcom Inc.

NXP Semiconductors NV

Marvell Technology Group Ltd.

Microchip Technology Inc.

Texas Instruments Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Automotive-Ethernet-Marktnachrichten

- Mai 2022 – Um eine hohe Zuverlässigkeit für geschäftskritische Anwendungen zu ermöglichen, die die Sicherheit und Leistung von Fahrzeugen unterstützen könnten, stellte Marvell seinen Marvell Brightlane Ethernet Switch der dritten Generation vor, den fortschrittlichsten sicher verwalteten Automotive-Switch der Branche und den ersten mit Lockstep-Dual-Core-Arm-Verarbeitung Redundanz. Der neue Automobil-Switch verfügt im Vergleich zur Vorgängergeneration über erweiterte Netzwerk- und Sicherheitsfunktionen sowie mehr Bandbreite und Ports. Es dient als primäres digitales Framework für Ethernet-basierte Zonendesigns der nächsten Generation.

- Januar 2022 – Toshiba Electronics Europe GmbH hat einen neuen Ethernet-Bridge-IC auf den Markt gebracht – den TC9563XBG. Es ist für die Zonenarchitektur in der Automobilindustrie, Infotainment, Telematik oder Gateways sowie Industrieanlagen vorgesehen. Im neuen Bridge-IC sind zwei 10-Gbit/s-Ethernet-Media-Access-Controller (MAC) integriert, die eine Vielzahl von Schnittstellen unterstützen, darunter USXGMII, XFI, SGMII und RGMII. Beide Ports ermöglichen zeitempfindliches IEEE802.1-Netzwerk (TSN) mit geringer Latenz für synchrone Verarbeitung und Ethernet IEEE802.1 Audio/Video Bridging (AVB) für Echtzeitverarbeitung. Die Ports ermöglichen zusätzlich eine einfache Single-Root-I/O-Virtualisierung (SR-IOV) auf PCIe-Geräten.

Segmentierung der Automotive-Ethernet-Branche

Automotive Ethernet ist ein physisches Netzwerk, das dazu dient, verschiedene Komponenten in einem Fahrzeug mithilfe eines kabelgebundenen Netzwerks zu verbinden. Es ist so konzipiert, dass es die Anforderungen an Strom und Bandbreite erfüllt. Diese Anordnung reduziert die Kosten für die Verkabelung und den Arbeitsaufwand, der durch das Erreichen der Synchronisierung erforderlich ist, und verringert dadurch die Komplexität des Netzwerks innerhalb des Fahrzeugs. Der Bericht bietet eine detaillierte Analyse der in verschiedenen Fahrzeugtypen verwendeten Komponenten sowie eine detaillierte regionale Analyse. Darüber hinaus werden die qualitativen Trends für die Bandbreite, wie 10 Mbit/s, 100 Mbit/s, 1 Gbit/s und darüber hinaus, sowie anwendungsbezogene Trends im Zusammenhang mit ADAS, Infotainment, Antriebssträngen, Fahrwerken usw. in die regionale Analyse einbezogen.

Der Automotive-Ethernet-Markt ist nach Komponenten (Hardware, Software und Dienste) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika sowie Naher Osten und Afrika) segmentiert.

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (in Mio. USD) angegeben.

| Hardware |

| Software und Dienstleistungen |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Lateinamerika |

| Naher Osten und Afrika |

| Nach Komponente | Hardware |

| Software und Dienstleistungen | |

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Automotive-Ethernet-Marktforschung

Wie groß ist der Automotive-Ethernet-Markt derzeit?

Der Automotive-Ethernet-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 23,5 % verzeichnen.

Wer sind die Hauptakteure auf dem Automotive-Ethernet-Markt?

Broadcom Inc., NXP Semiconductors NV, Marvell Technology Group Ltd., Microchip Technology Inc., Texas Instruments Inc. sind die wichtigsten Unternehmen, die auf dem Automotive-Ethernet-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Automotive Ethernet-Markt?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Automotive Ethernet-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Automotive-Ethernet-Markt.

Welche Jahre deckt dieser Automotive-Ethernet-Markt ab?

Der Bericht deckt die historische Marktgröße des Automotive-Ethernet-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Automotive-Ethernet-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Automotive-Ethernet-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Automotive Ethernet im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Automotive-Ethernet-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.