Marktgröße und -anteil für ambulante Gesundheitsdienste

Marktanalyse für ambulante Gesundheitsdienste von Mordor Intelligence

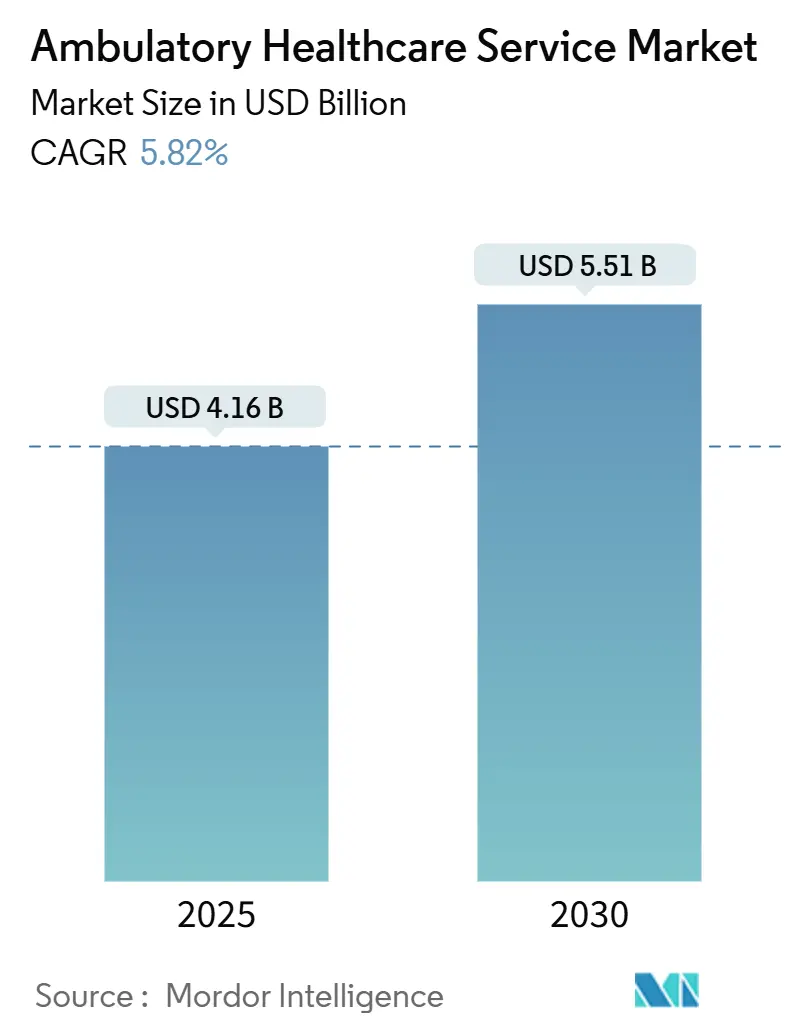

Die Marktgröße für ambulante Gesundheitsdienste wird auf USD 4,16 Milliarden in 2025 geschätzt und soll USD 5,51 Milliarden bis 2030 erreichen, mit einer CAGR von 5,82% während des Prognosezeitraums (2025-2030).

Die Expansion wird durch die stetige Verlagerung von Verfahren von stationären Krankenhäusern zu kosteneffizienten ambulanten Einrichtungen, stärkere Kostenträger-Anreize für wertbasierte Versorgung und steigende Nachfrage nach Management chronischer Krankheiten vorangetrieben. Nordamerika bleibt weiterhin die Grundlage globaler Umsätze aufgrund ausgereifter Erstattungsrichtlinien, während Asien-Pazifik die schnellste Aufnahme verzeichnet, da Regierungen die ambulante Infrastruktur ausbauen. Technologie, die minimal-invasive Chirurgien, Echtzeit-Analytik und Fernüberwachung unterstützt, erweitert zusätzlich den klinischen Umfang ambulanter Zentren. Gleichzeitig dämpfen Arbeitskräftemangel, Cyberbedrohungen und steigende städtische Immobilienkosten das Wachstumsmomentum durch zusätzliche operative Risiken und Kapitaldruck.

Wichtige Erkenntnisse des Berichts

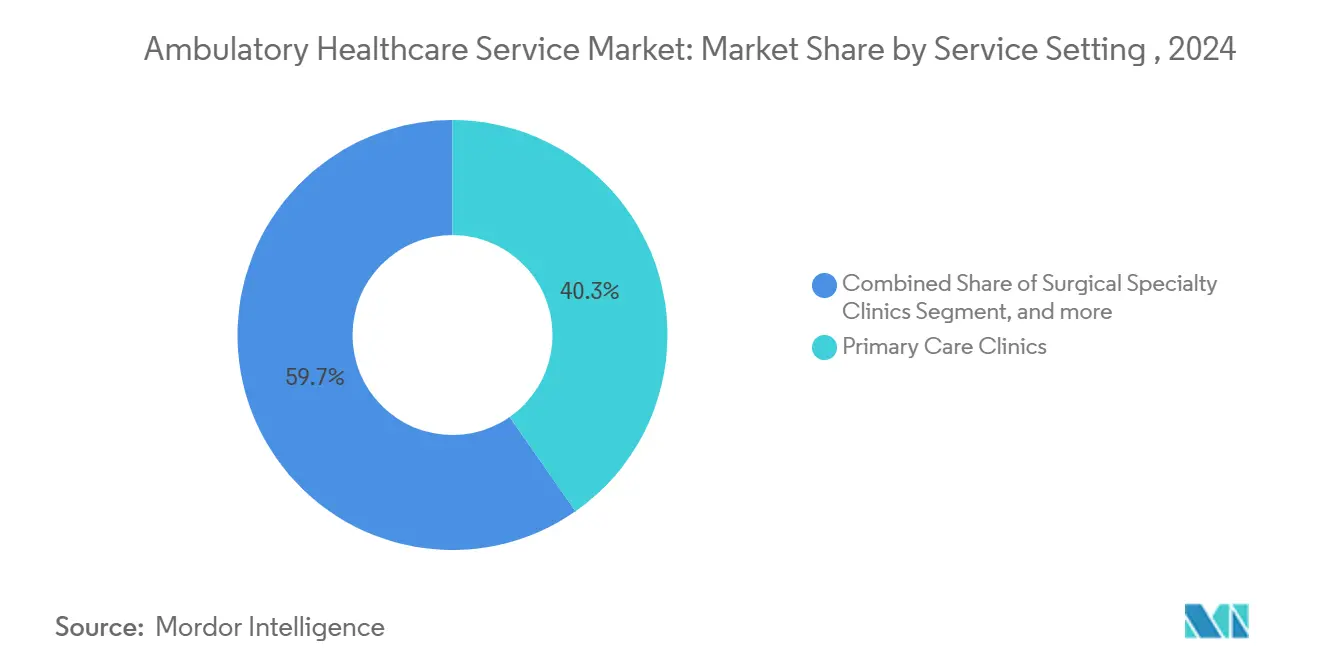

- Nach Versorgungsumgebung hielten Primärversorgungskliniken 40,32% des Marktanteils für ambulante Gesundheitsdienste im Jahr 2024, während Telemedizin und virtuelle Kliniken voraussichtlich mit einer CAGR von 7,74% bis 2030 expandieren werden.

- Nach Fachrichtung führte Gastroenterologie mit 25,29% Umsatzanteil in 2024; Onkologie wird voraussichtlich mit einer CAGR von 8,52% bis 2030 wachsen.

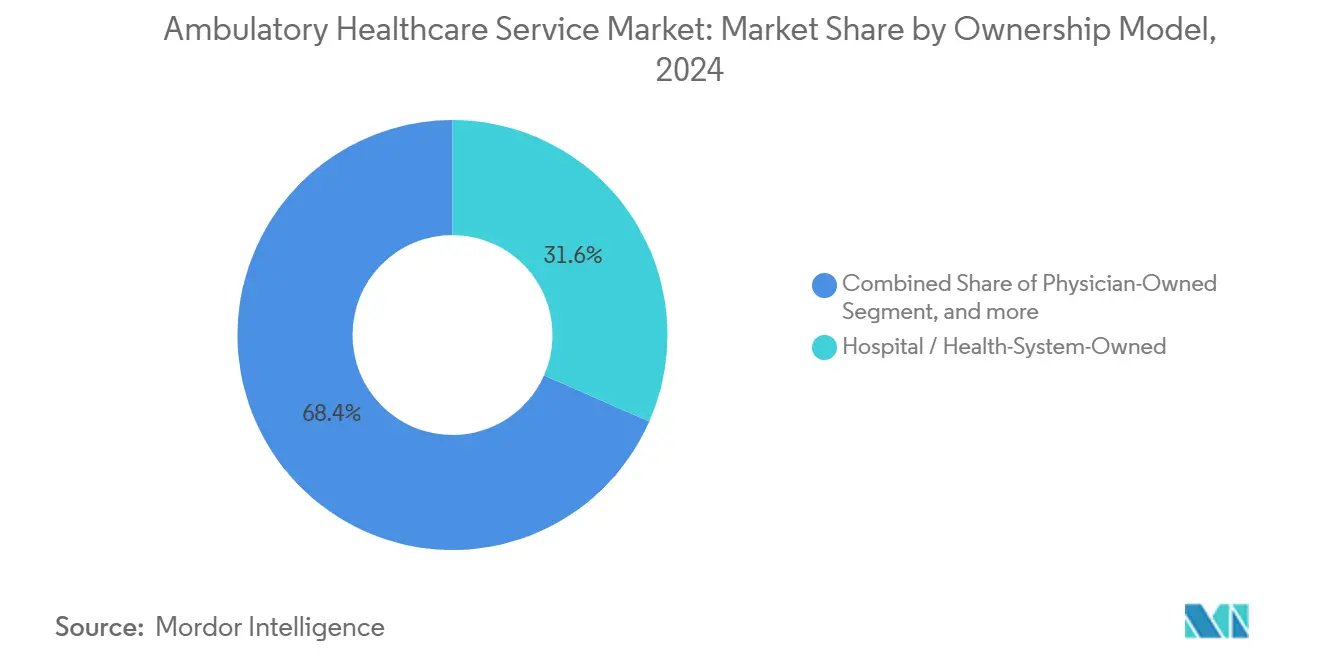

- Nach Eigentumsmodell machten krankenhaus- und gesundheitssystem-eigene Standorte 31,63% des Marktanteils der Marktgröße für ambulante Gesundheitsdienste in 2024 aus; arzt-eigene Einrichtungen sind auf eine CAGR von 9,42% zwischen 2025-2030 ausgerichtet.

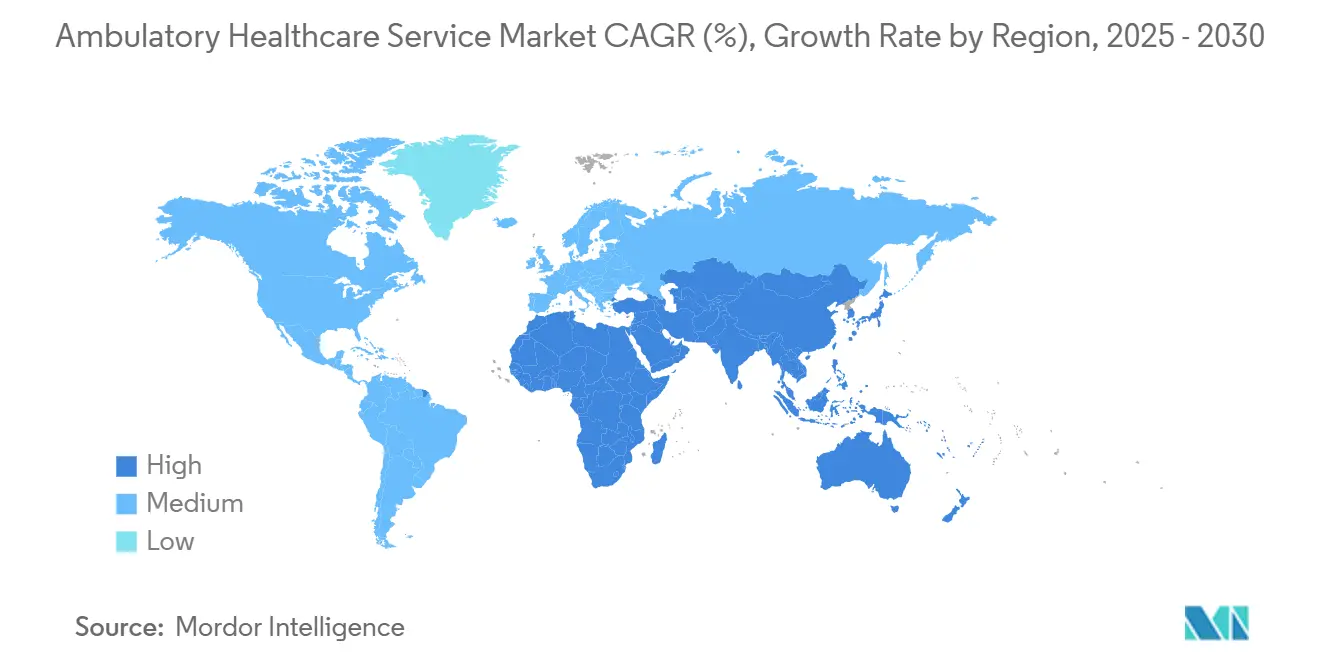

- Nach Geographie kommandierte Nordamerika 43,67% der globalen Umsätze in 2024, während Asien-Pazifik die schnellste regionale CAGR von 10,36% bis 2030 verzeichnet.

Globale Trends und Einblicke des Marktes für ambulante Gesundheitsdienste

Auswirkungsanalyse der Treiber

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Steigende Belastung durch chronische Krankheiten und eine wachsende ältere Bevölkerung | +1.8% | Global, mit höchster Auswirkung in Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Technologische Innovationen ermöglichen Verlagerung zu minimal-invasiven Operationen | +1.2% | Nordamerika & EU, Ausdehnung auf APAC | Mittelfristig (2-4 Jahre) |

| Politische Initiativen zur Förderung günstiger Erstattung und Versorgungsort-Mandate | +0.9% | Primär Nordamerika, ausgewählte EU-Märkte | Kurzfristig (≤ 2 Jahre) |

| Eintritt von Einzelhandelsriesen und Big-Tech-Akteuren beschleunigt digitale Innovation | +0.7% | Nordamerika & APAC Kern, Spillover zu EU | Mittelfristig (2-4 Jahre) |

| Hybride ASC-OBL-Einrichtungen unterstützen Migration kardiovaskulärer Verfahren | +0.5% | Nordamerika, frühe Adoption in ausgewählten EU-Märkten | Mittelfristig (2-4 Jahre) |

| Adoption wertbasierter Versorgung und gebündelter Zahlungsmodelle | +0.6% | Nordamerika & EU, Pilotprogramme in APAC | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Belastung durch chronische Krankheiten und eine wachsende ältere Bevölkerung

Die Nachfrage nach dem Markt für ambulante Gesundheitsdienste vertieft sich, da Multimorbidität-Raten bei Senioren steigen, die gemeinschaftsbasierte Versorgung bevorzugen. Kostenträger binden nun 75% der Heim- und Gemeinschaftsversorgungserstattungen an Regierungsprogramme und verankern ambulante Bereitstellung in nationalen Gesundheitsstrategien. Gemeinschaftskliniken reagieren durch Erweiterung chronischer Krankheitspanels, Integration von Ernährungsdiensten und Einsatz von Point-of-Care-Diagnostik, die Überweisungsschleifen verkürzen. Bevölkerungsgesundheitsverträge umfassen zunehmend Leistungsmetriken für Bluthochdruck-, Diabetes- und COPD-Management, die in ambulanten Umgebungen durchgeführt werden. Diese Muster bestätigen, dass ambulante Versorgung zu einer strukturellen Komponente der Gesundheitssystem-Kapazität wird, anstatt eines diskretionären Zusatzes.

Technologische Innovationen ermöglichen Verlagerung zu minimal-invasiven Operationen

Fortschritte in Robotik, Bildgebung und KI reduzieren Inzisionsgröße, Operationssaal-Zeit und Erholungszeiten, wodurch Verfahren, die einst auf Krankenhaustheater beschränkt waren, zu ambulanten Operationszentren migrieren können. Photonen-Zähl-CT und digitale SPECT-Scanner verkürzen Scan-Sequenzen und Strahlenexposition, was mit ambulanten Durchsatzzielen übereinstimmt. Kardiovaskuläre Interventionen wie Atherektomie und periphere Stent-Implantation werden zunehmend für ambulante Standorte erstattet, was das Verfahrensmix erweitert. Automatisierte Bildanalyse-Tools gleichen Mangel an Radiologen aus, indem sie Scans triagieren und Anomalien zur schnellen Überprüfung markieren. Kollektiv helfen diese Technologien Einrichtungen, Fallvolumen zu steigern ohne proportionale Erhöhungen des klinischen Personals.

Politische Initiativen zur Förderung günstiger Erstattung und Versorgungsort-Mandate

Für CY 2025 erhöhte Medicare ASC-Zahlungsraten um 2,9%, während Updates für Krankenhaus-Ambulanzabteilungen bescheiden blieben, was das Kostendifferential zugunsten ambulanter Standorte verschärfte.[1]Centers for Medicare & Medicaid Services, "Advanced Primary Care Management Services Summary," cms.gov Der Physician Fee Schedule fügt Advanced Primary Care Management-Codes hinzu, die chronische Versorgungsabrechnung von zeitbasierter Dokumentation entkoppeln und ambulante Arbeitsabläufe finanziell lebensfähiger machen. Telemedizin-Erstattung bleibt bis September 2025 verlängert, und überparteiliche Vorschläge zielen darauf ab, Fernversorgungsparität zu zementieren, wodurch virtuelle ambulante Kliniken dauerhafte Umsatzströme erhalten. Mehrere US-Staaten haben Certificate-of-Need-Gesetze gelockert, was schnellere Ausbauten von Bildgebungszentren und Verfahrenssuiten ermöglicht. Diese synchronisierten Maßnahmen beschleunigen Verfahrensmigration und incentivieren neue Marktteilnehmer.

Eintritt von Einzelhandelsriesen und Big-Tech-Akteuren beschleunigt digitale Innovation

Verbraucherorientierte Konglomerate setzen KI-Schreiber ein, die klinische Notizzeit um 40% reduzieren und Ärzten ermöglichen, größere Besuchsvolumen zu bewältigen. Cloud-native EHR-Module integrieren Apotheken-, Diagnostik- und Fernüberwachungsdaten, wodurch reibungslose Übergaben zwischen stationären Standorten und virtuellen Plattformen entstehen. Branchenanalysten projizieren, dass 25-30% der US-ambulanten Besuche bis 2026 über Telemedizin stattfinden werden, wobei Verhaltensgesundheit den höchsten Mix kommandiert. Digitale Einzelhandels-Kliniken ko-lokalisieren Notfallversorgung, Labore und chronische Versorgungsprogramme in Ladenfront-Grundrissen, wodurch traditionelle Primärversorgungsökonomie herausgefordert wird. Frühe Adopter sichern sich First-Mover-Markenequity und Datennetzwerke, die hohe Wechselkosten für Verbraucher schaffen.

Beschränkungen Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Anhaltender Arbeitskräftemangel und zunehmender Kliniker-Burnout | -1.4% | Global, am akutesten in Nordamerika und EU | Kurzfristig (≤ 2 Jahre) |

| Steigende Cybersicherheitsbedrohungen und fragmentierte Datensysteme | -0.8% | Global, höchste Auswirkung in digital fortgeschrittenen Märkten | Mittelfristig (2-4 Jahre) |

| Hohe Immobilienkosten in städtischen und wachstumsstarken Korridoren stellen Barrieren für ASC-Expansion dar | -0.6% | Nordamerika & EU Stadtzentren, ausgewählte APAC-Metropolen | Mittelfristig (2-4 Jahre) |

| Operative Komplexität durch Management von Multispezialitätspraxen | -0.4% | Global, besonders in fragmentierten Gesundheitssystemen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anhaltender Arbeitskräftemangel und zunehmender Kliniker-Burnout

Ein projiziertes Defizit von bis zu 139.000 Ärzten bis 2033 verschärft das Arbeitsangebot, wobei nur 42,2% der Ärzte noch in privater Praxis sind, da die Beschäftigung zu Krankenhaussystemen verlagert wird.[2]American Hospital Association, "Health Care Cybersecurity Advisory," aha.org Burnout-Raten steigen, da Kliniker hohe Besuchszahlen und elektronische Dokumentation jonglieren, was zu früher Pensionierung und reduzierten Stunden führt. Ambulante Zentren kämpfen darum, Abend- und Wochenendkliniken zu besetzen, was den Durchsatz während Spitzenzeiten begrenzt. Ländliche Gebiete sehen sich mit verschärften Engpässen konfrontiert, da Telemedizin-Lizenzierungsanforderungen je nach Staat variieren, was die Spezialistenbereitstellung verlangsamt. Arbeitskräftelücken erhöhen Gehaltskosten und belasten Margen, die bereits dünner sind als bei Krankenhaus-Pendants.

Steigende Cybersicherheitsbedrohungen und fragmentierte Datensysteme

Das Gesundheitswesen verzeichnete 386 bedeutende Cyber-Zwischenfälle in 2024, mit durchschnittlichen Ausfallkosten von über USD 2 Millionen pro Tag. Die Change Healthcare-Verletzung exponierte 190 Millionen Patientenakten und unterstrich systemweite Schwachstellen. Kleinere ambulante Anbieter haben oft keine ausgereiften Sicherheitsoperationszentren, was sie zu primären Ransomware-Zielen macht. Fragmentierte Daten über Praxismanagement-Systeme hinweg komplizieren die Bereitstellung von End-zu-End-Verschlüsselung und einheitlicher Bedrohungserkennung. Hohe Verletzungs-Sanierungskosten übersteigen häufig jährliche IT-Budgets und zwingen Einrichtungen, Mittel von klinischen Upgrades zu Cybersicherheits-Schutzmaßnahmen umzuleiten.

Segmentanalyse

Nach Versorgungsumgebung: Primärversorgung verankert Wachstum

Primärversorgungskliniken generierten den größten Umsatzstrom und machten 40,32% des Marktes für ambulante Gesundheitsdienste in 2024 aus. Sie dienen als Torwächter für Krankheitsprävention, Rezeptverlängerungen und Überweisungen und positionieren sich als unverzichtbare Knoten in Bevölkerungsgesundheitsprogrammen. Kontinuität der Versorgung fördert starke Patientenbeziehungen, was zu höherer Adhärenz und niedrigeren nachgelagerten Kosten führt. Investition in fortschrittliche Triage-Tools und chronische Versorgungsdashboards ermöglicht Kliniken, steigende Multimorbidität ohne proportionale Arztzahlen zu bewältigen. Telemedizin und virtuelle Kliniken, obwohl kleiner in absoluten Zahlen, sind auf Kurs für eine CAGR von 7,74% bis 2030, was Verbraucherpräferenz für bequemen, bedarfsorientierten Zugang widerspiegelt.

Schnelle virtuelle Aufnahme bringt frische Konkurrenz und erhöht Erwartungen für 24/7-Verfügbarkeit, wodurch traditionelle Praxen dazu gedrängt werden, hybride Modelle zu adoptieren. Notfallversorgungszentren, die mehr als 14.000 zählen, entlasten weiterhin Notaufnahmen-Überlastung durch Behandlung nicht lebensbedrohlicher Episoden. Diagnostische Bildgebungszentren prosperieren, da Kostenträger kostenintensive Scans aus Krankenhaus-Radiologie-Abteilungen verlagern. Parallel nutzen Heim-Gesundheitsdienste Fernüberwachung von Vitalzeichen, um die Reichweite von Klinikern zu erweitern, besonders für post-akute Erholung und palliative Unterstützung. Das Segmentmosaik unterstreicht, wie diversifizierte Versorgungspunkte gemeinsam den Patienten- und Umsatzfluss des Marktes für ambulante Gesundheitsdienste verstärken.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Fachrichtung: Gastroenterologie führt, Onkologie beschleunigt

Gastroenterologie eroberte 25,29% des Fachrichtungsumsatzes in 2024, unterstützt durch Verfahrenseffizienzen, die Entlassung am selben Tag nach Koloskopie oder endoskopischer retrograder Cholangiopankreatikographie ermöglichen. Gebündelte Zahlungsprogramme belohnen hochvolumige Zentren, die niedrige Komplikationsraten aufrechterhalten und kontinuierliche Skalengewinne unterstützen. Robuste Nachfrage entsteht auch aus mandatierten Darmkrebs-Screening-Richtlinien beginnend ab Alter 45, was adressierbare Volumen erweitert. Onkologie, obwohl kleiner, soll die schnellste CAGR von 8,52% bis 2030 verzeichnen, da Immuntherapie-Infusionen und orale Onkolytika zu ambulanten Infusionssuiten migrieren. Günstige Sicherheitsprofile und kürzere Stuhlzeit machen ambulante Krebsversorgung klinisch praktikabel und ökonomisch überzeugend.

Augenheilkunde behält Momentum durch Katarakt- und LASIK-Verfahren, die hochstandardisiert sind und von schnellem Umsatz profitieren. Orthopädie expandiert durch minimal-invasive Gelenkreparatur mit verbesserten Erholungswegen, die stationäre Aufenthalte minimieren. Kardiovaskuläre Fachrichtungen gewinnen Auftrieb durch CMS-Genehmigung zusätzlicher Herzinterventionen in ambulanten Operationszentren, was politische Hebelwirkung bei der Gestaltung des Service-Mix illustriert. Schmerzmanagement, HNO, Dermatologie und Urologie bauen weiterhin Volumen durch Integration bildgestützter Modalitäten und regenerativer Therapien auf, die steigende Verbrauchererwartungen für schnelle Erholung erfüllen. Fachrichtungsdiversifikation verbessert Risikominderung und stabilisiert Gesamtumsätze innerhalb des Marktes für ambulante Gesundheitsdienste.

Nach Eigentumsmodell: Arztunabhängigkeit ersteht wieder

Krankenhaus- und gesundheitssystem-eigene ambulante Netzwerke hielten 31,63% des Umsatzes in 2024, profitierend von Überweisungsintegration, Markenbekanntheit und zentralisierter Einkaufsmacht. Diese Einheiten kapitalisieren auf Skala bei der Verhandlung von Lieferverträgen und Kostenträgervereinbarungen und bewahren Margen trotz Erstattungsgegenwind. Dennoch sollen arzt-eigene Zentren mit einer CAGR von 9,42% bis 2030 wachsen, was erneuerten Appetit für berufliche Autonomie und Eigenkapitalaufwärtspotenzial anzeigt. Kliniker umfassen Eigentum, um um Terminplanung, Personalbesetzung und Patientenerfahrungsdesign zu innovieren, das größere Systeme manchmal standardisieren.[3]American Medical Association, "Changes in Physician Practice Ownership: 2012-2024," ama-assn.org

Private-Equity-unterstützte Plattformen beschleunigen Roll-up-Strategien durch Kapitalinjektion und manageriellen Disziplin, oft Clustering-Einrichtungen in wachstumsstarken städtischen Korridoren. Joint-Venture-Modelle verbinden Krankenhauskapital mit Arzt-Governance, teilen Risiko während Anreizalignment für effizienten Durchsatz. Regulatorische Lockerungen in mehreren Staaten senken Hürden für unabhängige Bauten und ermutigen neue Marktteilnehmer. Konkurrenzdruck zwischen Skala und Personalisierung prägt weiterhin die Narrativ des Marktes für ambulante Gesundheitsdienste. Letztendlich hängt das Überleben von der Fähigkeit eines Eigentümers ab, Kapitalzugang, Kliniker-Engagement und Technologieadoption zu balancieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Nordamerika kontrollierte 43,67% der globalen ambulanten Umsätze in 2024, untermauert durch expansive Kostenträger-Abdeckung, günstige Versorgungsort-Differentiale und ein ausgereiftes Angebot von mehr als 14.000 Notfallversorgungszentren. Die Vereinigten Staaten profitieren von einem 2,9% Medicare-Zahlungsschub für ASCs, wodurch sofortiger Cashflow-Auftrieb entsteht, während Kanadas Provinzreformen gemeinschaftsbasierte chronische Krankheitskliniken belohnen. Mexikos Medizintourismus-Cluster generieren inkrementelles Verfahrensvolumen, das regionalen Anteil stärkt. Telemedizin-Adoption berührt nun 23% der Begegnungen, ein Signal, dass digitale Pfade fest im Markt für ambulante Gesundheitsdienste verankert sind.

Asien-Pazifik postet eine führende CAGR von 10,36% bis 2030, da Regierungen ambulanten Bau beschleunigen, um öffentliche Krankenhaus-Überlastung zu entlasten. Singapurs integrierte Operationszentren demonstrieren best-in-class Durchsatz, China priorisiert heimische Produktion minimal-invasiver Geräte, und Japan subventioniert Tele-Rehabilitation für Senioren. Indiens Versicherungs-Expansionsrichtlinien und Medizintourismus-Zuflüsse kanalisieren auch Kapital in Multispezialitäts-ambulante Zentren. Demografisches Altern in der Region gewährleistet nachhaltige Nachfrage nach kardiovaskulären, ophthalmischen und orthopädischen Tageschirurgien.

Europa zeigt stetiges Wachstum, da nationale Gesundheitssysteme Budgets straffen und Shift-Left-Initiativen ermutigen. Deutschlands Gynäkologie-Verfahren finden nun zu 98% in privaten freistehenden Einheiten statt, und EU-weite wertbasierte Rahmenwerke binden Erstattung an Versorgungsqualitäts-Metriken, die ambulante Standorte effizient erfüllen können. Adoption von Teleradiologie mildert Radiologen-Engpässe, während gelockerte grenzüberschreitende Richtlinien Patientenfluss innerhalb des Blocks erleichtern. Schwellenmärkte im Nahen Osten, Afrika und Südamerika investieren in private ambulante Cluster, die oft überlastete öffentliche Krankenhäuser ergänzen und den globalen Fußabdruck des Marktes für ambulante Gesundheitsdienste erweitern.

Wettbewerbslandschaft

Wettbewerbsintensität ist moderat, mit Fragmentierung nach Serviceline, die sowohl Konsolidierungsspiele als auch Nischenmöglichkeiten schafft. In der Notfallversorgung halten Private-Equity-Firmen bereits über 30% Anteil in mehr als 100 US-Metropolregionen, was die Geschwindigkeit illustriert, mit der institutionelles Kapital zerstreute Vermögenswerte aggregieren kann. Große Gesundheitssysteme verfolgen horizontale Expansion, um Überweisungen zu behalten und vor- und nach-akute Margen zu erfassen, oft durch Anbindung von Operationszentren an bestehende Campus-Grundrisse. Arzt-geführte Gruppen differenzieren durch Patientenerfahrungs-Metriken und Fachrichtungstiefe und sichern ihre Positionen auch wenn kapitalintensive Akteure skalieren.

Digitale Kompetenzen entstehen als entscheidender Vorteil. Einrichtungen, die KI-Dokumentationsplattformen einsetzen, haben 40% Reduzierungen in Bürozeit berichtet, wodurch Kliniker für zusätzliche Besuche oder komplexe Konsultationen freigesetzt werden. Cyber-Bereitschaft beeinflusst auch Partnerschaftsentscheidungen, da Kostenträger und überweisende Anbieter nun Einrichtungen für Sicherheitshaltung vor Netzwerk-Einschluss screenen. Niedrig-Akuitäts-Besuchsstandorte sehen sich Eingriff von Einzelhandels-Kliniken gegenüber, deren erweiterte Stunden und transparente Preisgestaltung Volumen anziehen. Umgekehrt verteidigen hoch-akute ambulante Operationszentren Territorium durch Angebot von Verfahrensbreite und Anästhesie-Fähigkeiten jenseits von Einzelhandels-Incumbents.

Regulatorische Bewegungen formen Rivalität. CMS-Erweiterung von ASC-abgedeckten Herz- und Orthopädie-Codes öffnet lukrative Volumen und intensiviert Wettbewerb unter Multispezialitätszentren. Staaten, die Certificate-of-Need-Aufsicht verwässern, beschleunigen Bildgebungszentrum-Proliferation und verschärfen Spread-Margen. Dennoch mangelt es unerschlossenen ländlichen Korridoren noch an grundlegender ambulanter Infrastruktur, was Whitespace für tele-fähige Modelle bietet. Insgesamt belohnt der Markt für ambulante Gesundheitsdienste Akteure, die klinische Exzellenz, Kosteneffizienz und digitale Agilität synchronisieren.

Branchenführer für ambulante Gesundheitsdienste

-

Medical Facilities Corporation

-

Surgery Partners

-

Aspen Healthcare

-

NueHealth

-

Sheridan Healthcare

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Ascension Health steht kurz vor dem Abschluss der USD 3,9 Milliarden AmSurg-Akquisition, wodurch sein ambulantes Operationszentrum-Netzwerk und die Kapazität ambulanter Dienste erheblich erweitert wird. Die Transaktion spiegelt Ascensions strategischen Fokus auf ambulante Versorgung nach einem 18,1% Anstieg der Operationsbesuche im Jahresvergleich wider.

- Januar 2025: NeueHealth wird privat nach USD 1,3 Milliarden Akquisition durch New Enterprise Associates Affiliate, wobei Aktionäre USD 7,33 pro Aktie erhalten, was eine 70% Prämie darstellt. Die Transaktion umfasst eine USD 150 Millionen Kreditfazilität von Hercules Capital zur Unterstützung des kontinuierlichen Wachstums in wertbasierter Versorgungslieferung.

- Januar 2025: Concentra kündigt USD 265 Millionen Akquisition von Nova Medical Centers an, wodurch sein Arbeitsgesundheitsnetzwerk auf über 770 Zentren in 42 Staaten erweitert wird. Der Deal verbessert Concentras Position als größter Arbeitsgesundheitsanbieter in den Vereinigten Staaten.

- Januar 2024: Ardent Health erwirbt 18 NextCare-Notfallversorgungskliniken in New Mexico und Oklahoma und stärkt seine ambulanten Operationen in diesen Schlüsselmärkten. Die Akquisition folgt vorherigen Notfallversorgungszentrum-Käufen in Ost-Texas und Kansas während 2024

- Januar 2024: Der Indian Health Service (IHS) unter dem US-Gesundheitsministerium allozierte USD 55 Millionen Förderung. Diese Förderung wurde unter 15 Stämmen und Stammesorganisationen verteilt. Es ist Teil des Small Ambulatory Program, einer Wettbewerbsinitiative, die darauf abzielt, die Entwicklung, Erweiterung oder Modernisierung kleiner ambulanter Gesundheitseinrichtungen zu unterstützen.

Globaler Marktberichtsumfang für ambulante Gesundheitsdienste

Gemäß dem Umfang dieses Berichts ist ambulante Versorgung oder ambulante Versorgung medizinische Versorgung, die auf ambulanter Basis bereitgestellt wird, die Diagnose und Behandlung von Krankheiten umfasst. Der Markt ist segmentiert nach Typ, Anwendung und Geographie.

| Primärversorgungskliniken |

| Chirurgische Fachkliniken |

| Notfallversorgungszentren |

| Freistehende Notfallabteilungen |

| Diagnostische Bildgebungszentren |

| Fachkliniken |

| Heim-Gesundheitsdienste |

| Telemedizin & Virtuelle Kliniken |

| Augenheilkunde |

| Orthopädie |

| Gastroenterologie |

| Kardiovaskulär |

| Schmerzmanagement |

| Dermatologie |

| HNO |

| Onkologie |

| Andere |

| Arzt-eigene |

| Krankenhaus-/Gesundheitssystem-eigene |

| Unternehmens-/Private-Equity-eigene |

| Joint-Ventures |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Naher Osten & Afrika | GCC |

| Südafrika | |

| Rest von Naher Osten & Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Versorgungsumgebung | Primärversorgungskliniken | |

| Chirurgische Fachkliniken | ||

| Notfallversorgungszentren | ||

| Freistehende Notfallabteilungen | ||

| Diagnostische Bildgebungszentren | ||

| Fachkliniken | ||

| Heim-Gesundheitsdienste | ||

| Telemedizin & Virtuelle Kliniken | ||

| Nach Fachrichtung | Augenheilkunde | |

| Orthopädie | ||

| Gastroenterologie | ||

| Kardiovaskulär | ||

| Schmerzmanagement | ||

| Dermatologie | ||

| HNO | ||

| Onkologie | ||

| Andere | ||

| Nach Eigentumsmodell | Arzt-eigene | |

| Krankenhaus-/Gesundheitssystem-eigene | ||

| Unternehmens-/Private-Equity-eigene | ||

| Joint-Ventures | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Naher Osten & Afrika | GCC | |

| Südafrika | ||

| Rest von Naher Osten & Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Schlüsselfragen, die im Bericht beantwortet werden

Was ist der aktuelle Wert des Marktes für ambulante Gesundheitsdienste?

Der Markt steht bei USD 4,16 Milliarden in 2025 und wird voraussichtlich USD 5,51 Milliarden bis 2030 erreichen.

Welche Versorgungsumgebung hält den größten Anteil?

Primärversorgungskliniken kommandieren 40,32% der 2024-Umsätze, was ihre zentrale Rolle in der Versorgungskoordination widerspiegelt.

Welche Fachrichtung expandiert am schnellsten?

Onkologie-Dienste zeigen das höchste prognostizierte Wachstum bei einer CAGR von 8,52% bis 2030, da mehr Krebstherapien zu ambulanten Umgebungen wechseln.

Warum ist Asien-Pazifik die am schnellsten wachsende Region?

Schneller Infrastruktur-Ausbau, unterstützende Regierungspolitiken und demografisches Altern treiben die CAGR der Region von 10,36% an.

Wie beeinflussen Arbeitskräfteengpässe das Wachstum?

Arztdefizite und Kliniker-Burnout reduzieren verfügbare Personalbesetzung und subtrahieren geschätzte 1,4 Prozentpunkte von der CAGR des Marktes.

Welche Strategien helfen Anbietern, wettbewerbsfähig zu bleiben?

Erfolgreiche Betreiber kombinieren diszipliniertes Kostenmanagement, Technologieadoption wie KI-Dokumentation und gezielte Expansion in unterversorgte Geographien.

Seite zuletzt aktualisiert am: